در روز جمعه، دادههای مربوط به اشتغال در آمریکا برای ماه اوت و دو سخنرانی از مقامات فدرال رزرو باعث نوسانات قابل توجهی در بازار فارکس (بازار ارز) شد. با این حال، هنوز مشخص نیست که آیا فدرال رزرو در جلسه ۱۸ سپتامبر تصمیم به کاهش نرخ بهره به میزان ۲۵ نقطه پایه یا ۵۰ نقطه پایه خواهد گرفت. تمرکز این هفته بر روی دادههای شاخص قیمت مصرفکننده (CPI) در ایالات متحده و تصمیمگیری بانک مرکزی اروپا (ECB) در روز پنجشنبه خواهد بود. احتمالاً مهمترین رویداد برای بازارهای ارزی، اولین مناظره تلویزیونی هریس و ترامپ است که فردا شب برگزار میشود.

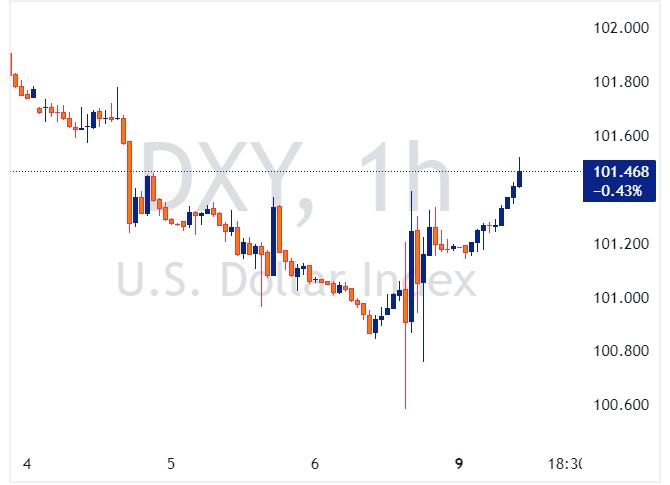

دلار آمریکا:

طبق بررسیهای جیمز نایتلی از دادههای اقتصادی، گزارش اشتغال ایالات متحده برای ماه اوت نتوانسته است مناقشه بر سر اینکه آیا فدرال رزرو در تاریخ ۱۸ سپتامبر نرخ بهره را به میزان ۲۵ نقطه پایه یا ۵۰ نقطه پایه کاهش خواهد داد را حل کند. در حال حاضر، قطعیت در کاهش نرخ بهره وجود دارد؛ کریستوفر والر، یکی از مقامات فدرال رزرو، روز جمعه در سخنرانی خود تحت عنوان «زمان آن فرا رسیده است»، به عبارتی که جروم پاول در جکسون هول به کار برده بود، اشاره کرد. این سخنرانی تا حدی مبهم بود و اگرچه بر این نکته تأکید شد که کاهش نرخ بهره به میزان ۵۰ نقطه پایه ممکن است مناسب باشد، به نظر میرسد که با وجود رشد اقتصادی، لزوم کاهشهای تهاجمی نرخ بهره وجود نداشته باشد. پس از نوسانات زیاد، دلار و بازدههای کوتاهمدت ایالات متحده همچنان به نقطه آغازین خود در روز جمعه نزدیک هستند.

در مورد دادههای اقتصادی ایالات متحده در این هفته، فردا شاخص خوشبینی کسبوکارهای کوچک NFIB منتشر میشود و روز چهارشنبه، دادههای شاخص قیمت مصرفکننده (CPI) برای ماه اوت، که انتظار میرود افزایش ملایم ۰.۲٪ ماهانه برای شاخص CPI هسته را نشان دهد، مورد توجه قرار خواهد گرفت. اما یکی از بزرگترین عوامل تاثیرگذار بر بازار در این هفته، مناظره تلویزیونی بین کاملا هریس و دونالد ترامپ در فردا شب است. عملکرد ضعیف جو بایدن در مناظره قبلی در اواخر ژوئن، به تغییر نظرسنجیها به نفع ترامپ و تقویت دلار منجر شد. برای تحلیل چگونگی تأثیر این مناظره بر بازار داراییها، به تحلیل سناریوهای انتخابات ایالات متحده ما مراجعه کنید.

این شرایط به نظر میرسد که دلار همچنان در وضعیت ثبات باقی بماند. الگوهای فصلی معمولاً برای دلار در سپتامبر مثبت هستند، شاید به دلیل مهلتهای پرداخت مالیات شرکتهای آمریکایی در این ماه. به نظر میرسد که شکست دلار از سطوح پایین ۱۸ ماهه نزدیک به ۱۰۰ نیاز به عوامل زیادی داشته باشد.

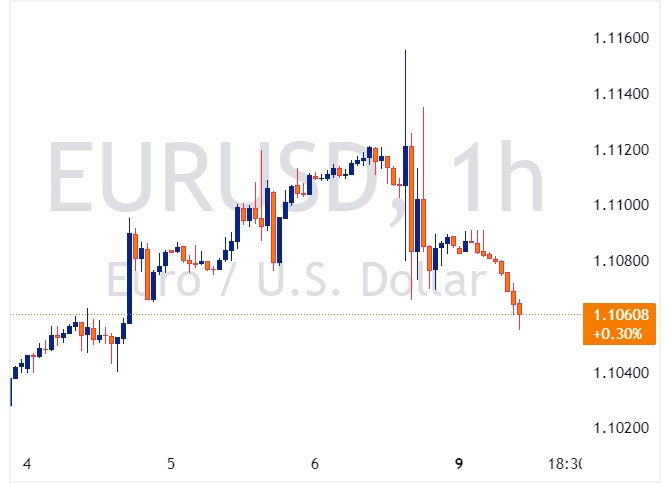

یورو: وضعیت ثابت پیش از جلسه ECB

در روز جمعه، جفتارز EURUSD نتوانست افزایشهای طول روز خود را حفظ کند، زیرا سرمایهگذاران دوباره در تلاش بودند تا نظر واضحی درباره احتمال کاهش نرخ بهره توسط فدرال رزرو به میزان ۲۵ یا ۵۰ نقطه پایه اتخاذ کنند. این هفته، تمرکز اصلی بر روی جلسه روز پنجشنبه بانک مرکزی اروپا (ECB) خواهد بود. در این جلسه، به نظر میرسد که کاهش ۲۵ نقطه پایه نرخ بهره به طور قطعی انجام خواهد شد، در حالی که بهروزرسانی پیشبینیهای سهماهه باید نکته اصلی جلسه باشد.

هرگونه تجدید نظر منفی قابل توجه در پیشبینیهای تورم برای سالهای آینده ممکن است بر یورو تأثیر منفی بگذارد، اما چنین تغییری در پیشبینیها به هیچوجه تضمینشده نیست.

انتظار میرود که جفتارز EURUSD در روزهای آینده از سطح ۱.۱۱۰۰ فاصله زیادی نگیرد و مناظره انتخابات ایالات متحده ممکن است اولین عامل اصلی تأثیرگذار در این هفته باشد.

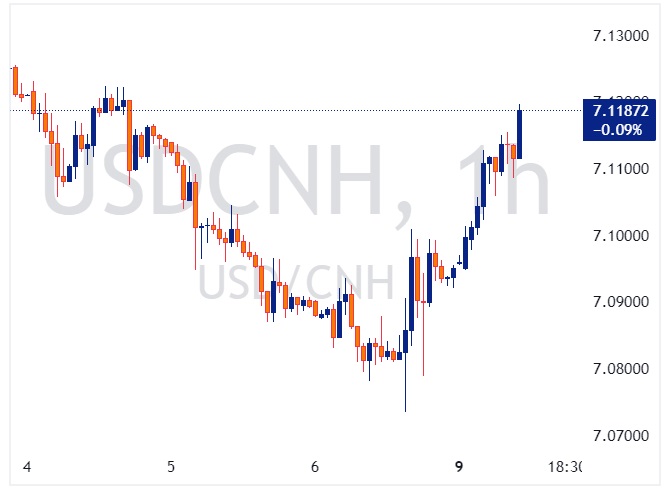

یوآن چین: چالشهای سرمایهگذاران در خوشبینی به یوآن

در ماه اوت، کاهش ارزش دلار به دلیل بهبود ارزهای آسیایی بهویژه رنمینبی (یوآن چین) اتفاق افتاد. این موضوع بیشتر به دلیل پوشش ریسک کوتاه مدت در بازار ارز و سهام چین بود. در عین حال، برخی تحلیلگران در مورد اینکه آیا صادرکنندگان چینی وارد پوشش ریسک برای درآمدهای صادراتی خود شدهاند یا خیر، بحث میکردند؛ زیرا پیشتر تصور میشد که یوان در مسیر کاهش ثابت قرار دارد.

با این حال، مسیر تقویت بیشتر یوآن همچنان مبهم است. دادههای مربوط به CPIو شاخص PPI چین برای ماه اوت ضعیفتر از انتظار بوده و بازار سهام داخلی چین (شاخص CSI 300) نیز مجدداً تحت فشار قرار گرفته و به پایینترین سطح خود از فوریه بازگشته است. مگر اینکه سیاستگذاران چینی بتوانند مشوقهای جدیدی را پیدا کنند، خوشبینی زیادی نسبت به آینده یوآن در این لحظه وجود ندارد.

منبع: ING