آغاز کاهش نرخ بهره توسط فدرال رزرو

از زمان انتشار گزارش اشتغال غیرکشاورزی (NFP) ماه ژوئیه در ایالات متحده که نگرانیهایی درباره ورود به رکود اقتصادی ایجاد کرد، سرمایهگذاران به دنبال برآورد میزان احتمالی کاهش نرخ بهره توسط فدرال رزرو در نشست سپتامبر بودند. اکنون زمان اعلام تصمیم نزدیک است و روز چهارشنبه، فدرال رزرو نشست پولی خود را برگزار خواهد کرد.

مسئله اصلی این نیست که آیا کاهش نرخ بهره صورت میگیرد یا خیر، بلکه سوال این است که کاهش تا چه حد خواهد بود. به عبارت دیگر، فدرال رزرو نرخ بهره خود را به میزان چند نقطهپایه کاهش خواهد داد.

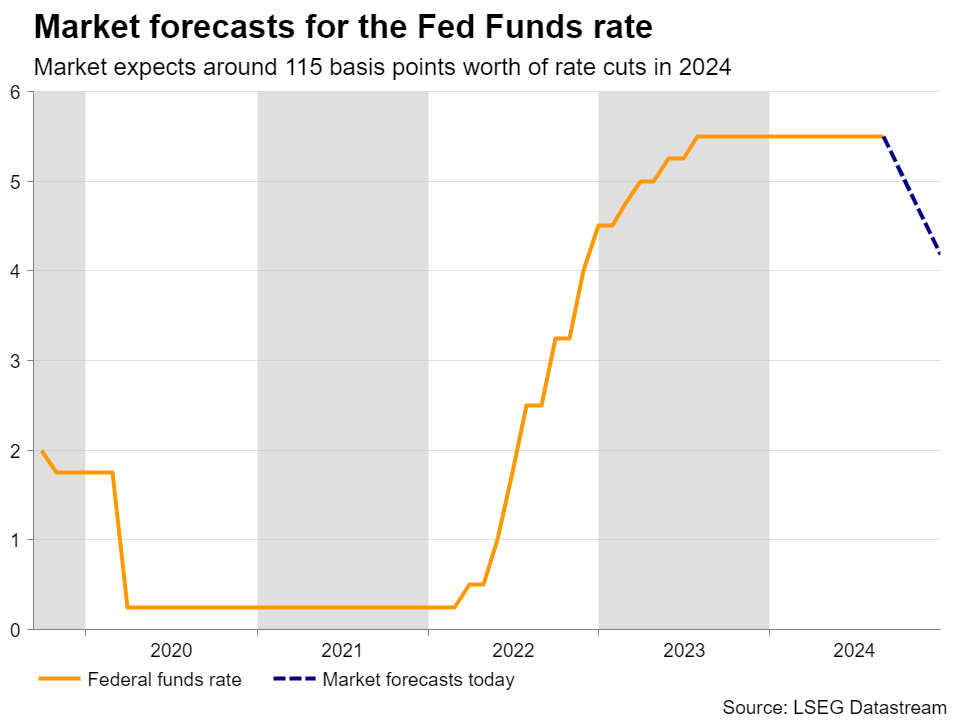

پس از سخنرانی جروم پاول، رئیس فدرال رزرو، در نشست جکسون هول که طی آن وی تأکید کرد هیچگونه ضعف بیشتری در بازار کار قابل تحمل نخواهد بود، سرمایهگذاران به دقت به دادههای مربوط به اشتغال توجه کردند و هرگونه نشانهای از کاهش فعالیت اقتصادی، قیمتگذاری آنها بر کاهش نرخ بهره را قدرت میبخشید. حتی گزارش NFP ماه اوت نیز مطابق انتظار نبود و این باعث شد که سرمایهگذاران احتمال کاهش ۵۰ نقطهپایهای نرخ بهره در نشست هفته آینده را ۳۰ درصد برآورد کنند.

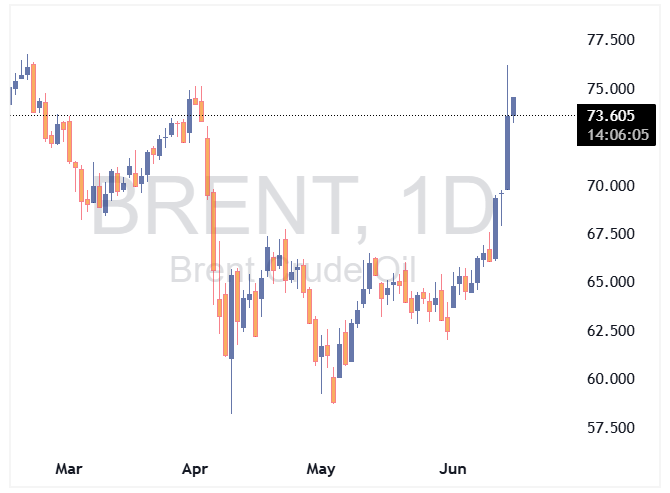

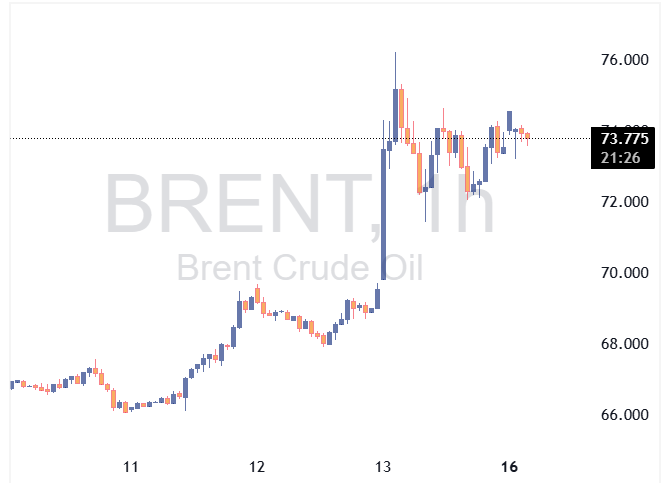

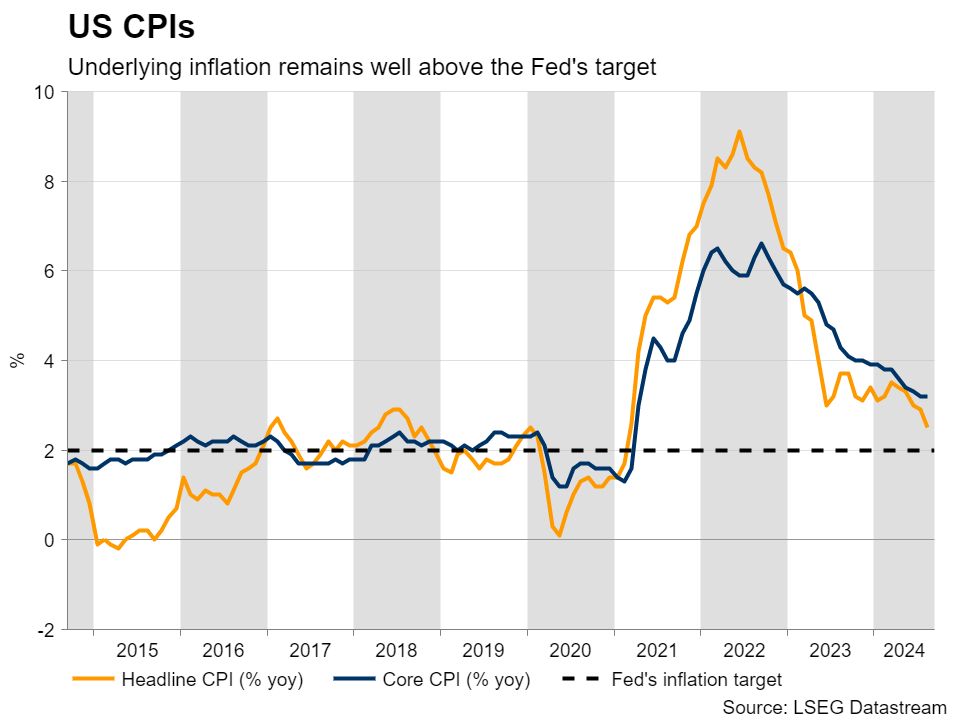

با این حال، پس از انتشار دادههای شاخص قیمت مصرفکننده برای ماه اوت، مشخص شد که تورم پایه همچنان بالاتر از هدف ۲ درصدی فدرال رزرو است و این امر موجب شد که احتمال کاهش ۵۰ نقطهپایهای به ۱۵ درصد کاهش یابد. اما پس از انتشار گزارشهایی از سوی فایننشال تایمز و وال استریت ژورنال که اشاره داشتند گزینه کاهش نیم درصدی همچنان روی میز خواهد بود، این احتمال مجدداً به ۴۵ درصد افزایش یافت.

با این حال، با پیشبینی مدل GDPNow فدرال رزرو آتلانتا از رشد قوی ۲.۵ درصدی تولید ناخالص داخلی در سهماهه سوم، به نظر میرسد که سیاستگذاران فدرال رزرو دلیلی برای آغاز چرخه کاهش نرخ بهره با یک حرکت شدید ندارند. احتمالاً کاهش ۲۵ نقطهپایهای نرخ بهره انتخاب معقولتری است.

در صورتی که این کاهش ۲۵ نقطهپایهای اتفاق بیفتد، ممکن است دلار تقویت شود، زیرا انتظاراتی مبنی بر کاهش بیشتر ممکن است برآورده نگردد و برخی از سرمایهگذاران ناامید شوند. اما اینکه آیا دلار میتواند به رشد خود ادامه دهد یا خیر، بستگی به بهروزرسانی نمودار داتپلات و اظهارات پاول در خصوص آینده سیاستهای فدرال رزرو دارد. اگر نمودار داتپلات و اظهارات پاول نشاندهنده کاهشهای کمتری نسبت به ۱۱۵ نقطهپایهای که در حال حاضر بازار انتظار دارد باشند، دلار ممکن است نیروی بیشتری بگیرد.

از سوی دیگر، در بازار سهام، اعتماد به اینکه بزرگترین اقتصاد جهان به سمت رکود حرکت نمیکند، میتواند فضای ریسکپذیری را تقویت کند، حتی اگر این به معنای کاهش کمتر از حد انتظار نرخ بهره باشد.

روز سهشنبه دادههای خردهفروشی ایالات متحده منتشر خواهد شد، اما با توجه به اهمیت نشست فدرال رزرو، انتظار نمیرود این دادهها تأثیر عمدهای بر موقعیتگیری معاملاتی سرمایهگذاران داشته باشد.

آیا BoE کاهش نرخ بهره در ماه نوامبر را به بازار تقدیم خواهد کرد؟

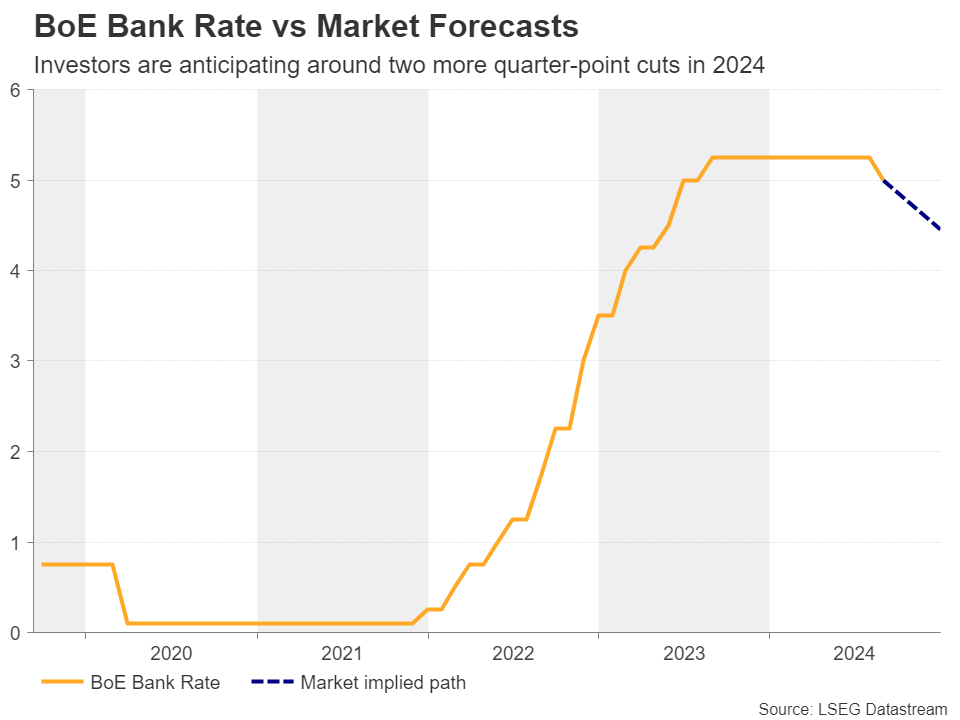

روز پنجشنبه، نوبت به بانک مرکزی انگلستان (BoE) میرسد. در نشست اخیر خود، BoE نرخ بهره را به میزان ۲۵ نقطهپایه کاهش داد، اما این تصمیم به سختی گرفته شد و مقامات این بانک مرکزی اعلام کردند که در خصوص کاهشهای آتی با دقت بیشتری عمل خواهند کرد.

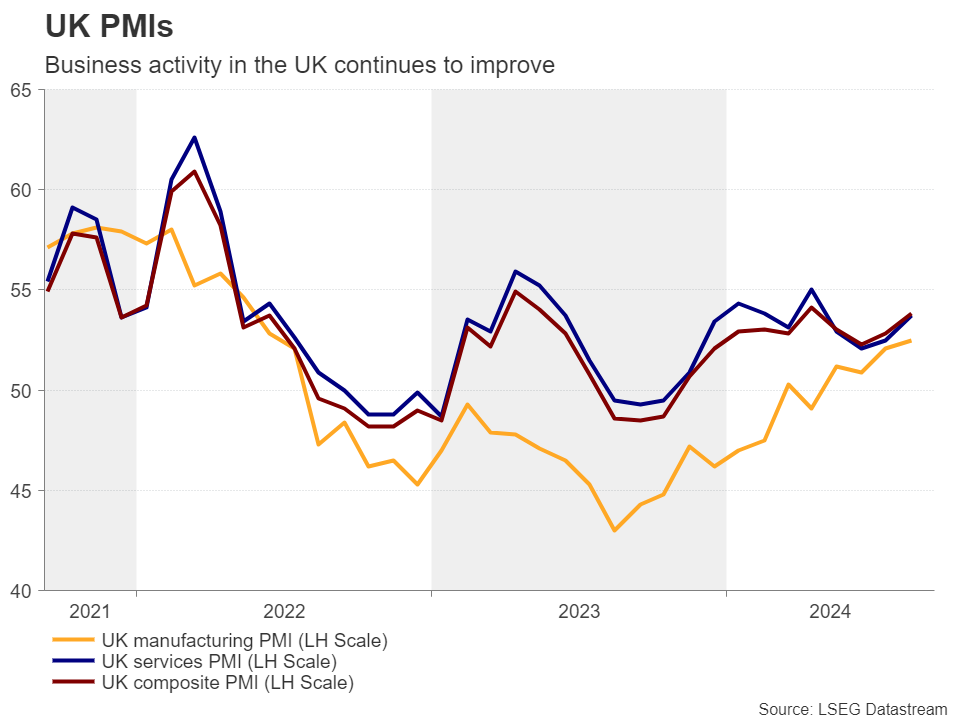

از آن زمان تاکنون، دادههای اقتصادی عمدتاً موضع BoE را تأیید کردهاند. شاخصهای مدیران خرید برای ماههای ژوئیه و اوت بالاتر از انتظارات بودند و بازار کار همچنان به بهبود خود ادامه داد. اگرچه میانگین درآمد هفتگی همچنان در حال کاهش مییابد، اما این کاهش کمتر از حد انتظار بوده و نرخ سالانه برای ماه جولای در سطح بالای ۵.۱ درصد باقی مانده است. علاوه بر این، شاخص قیمت مصرفکننده در ماه ژوئیه کمی افزایش یافت و تورم خدمات نیز همچنان بالا بود. دادههای تورم برای ماه اوت چهارشنبه منتشر میشود و انتشار دادههای خردهفروشی نیز برای روز جمعه برنامهریزی شدهاند.

حتی اندرو بیلی، رئیس بانک مرکزی انگلستان، در جکسون هول اظهار داشت که BoE در کاهش نرخ بهره عجله ندارد. این اظهارات باعث شد تا فعالان بازار احتمال عدم تغییر نرخ بهره در این نشست را ۸۰ درصد برآورد کنند. ۲۰ درصد باقیمانده نیز احتمال کاهش نرخ بهره را مطرح میکنند که این احتمال میتواند به دلیل نگرانیهایی درباره رکود باشد، پس از اینکه تولید ناخالص داخلی ماهانه برای ژوئیه نشانههایی از ضعف را نشان داد.

در صورتی که مقامات BoE از کاهش نرخ بهره خودداری کنند، توجه سرمایهگذاران به اظهارات مقامات در خصوص برنامههای آینده معطوف خواهد شد. بر اساس دادههای بازار، سرمایهگذاران انتظار دو کاهش ۲۵ نقطهپایهای دیگر نرخ بهره را در نشستهای نوامبر و دسامبر دارند. بنابراین، اگر مقامات همچنان از تصمیمگیری عجولانه خودداری کنند، ممکن است پوند به رشد اخیر خود ادامه دهد.

انتظار بازار برای تصمیم بانک مرکزی ژاپن و قدرت ین

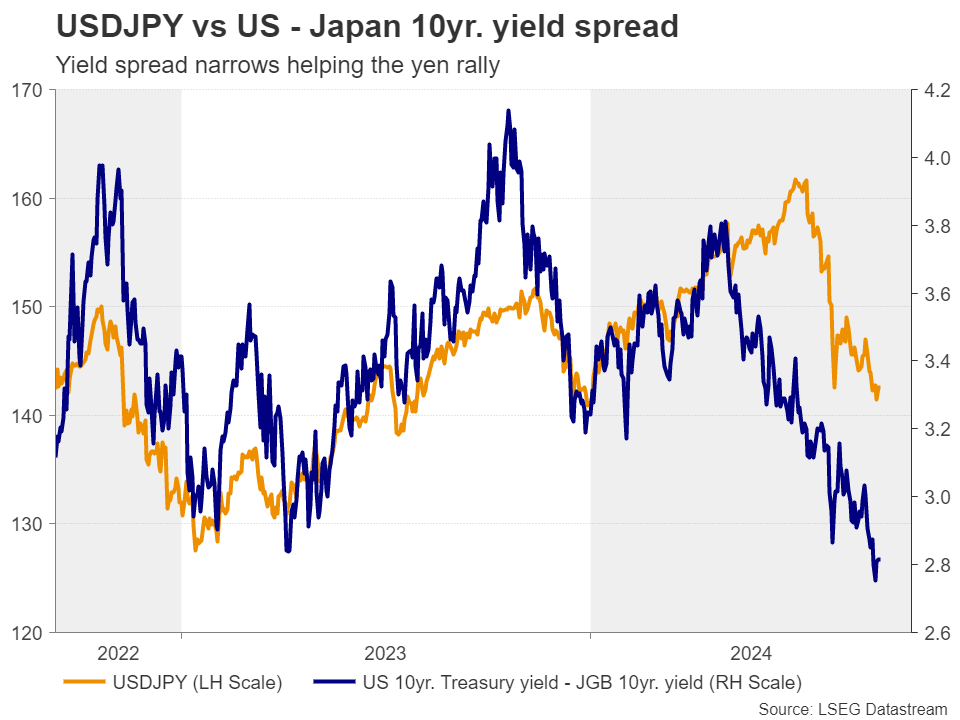

روز جمعه نوبت به بانک مرکزی ژاپن (BoJ) خواهد رسید. در نشست ماه ژوئیه، سیاستگذاران ژاپنی نرخ بهره را ۱۵ نقطهپایه افزایش دادند و از آن زمان به نشانههایی از افزایشهای بیشتر اشاره کردهاند. این باعث شد تا سرمایهگذاران احتمال ۸۵ درصدی برای افزایش ۱۰ نقطهپایهای دیگر تا پایان سال در نظر بگیرند.

با این حال، انتظار نمیرود که در نشست هفته آینده اقدامی در خصوص سیاستهای پولی انجام شود و تمرکز بازار بیشتر بر این است که آیا رئیس بانک مرکزی ژاپن و همکارانش همچنان به اشاره به افزایشهای بیشتر ادامه خواهند داد یا خیر. هرگونه نشانهای مبنی بر ادامه افزایش نرخ بهره ممکن است به تقویت بیشتر ین منجر شود.

همچنین، ساعاتی قبل از برگزاری بانک مرکزی ژاپن، دادههای تورم مصرفکننده ملی برای ماه اوت منتشر خواهد شد که ممکن است شواهد بیشتری درباره وضعیت تورم ارائه دهد.

تورم کانادا و بیانیه پولی بانک مرکزی این کشور

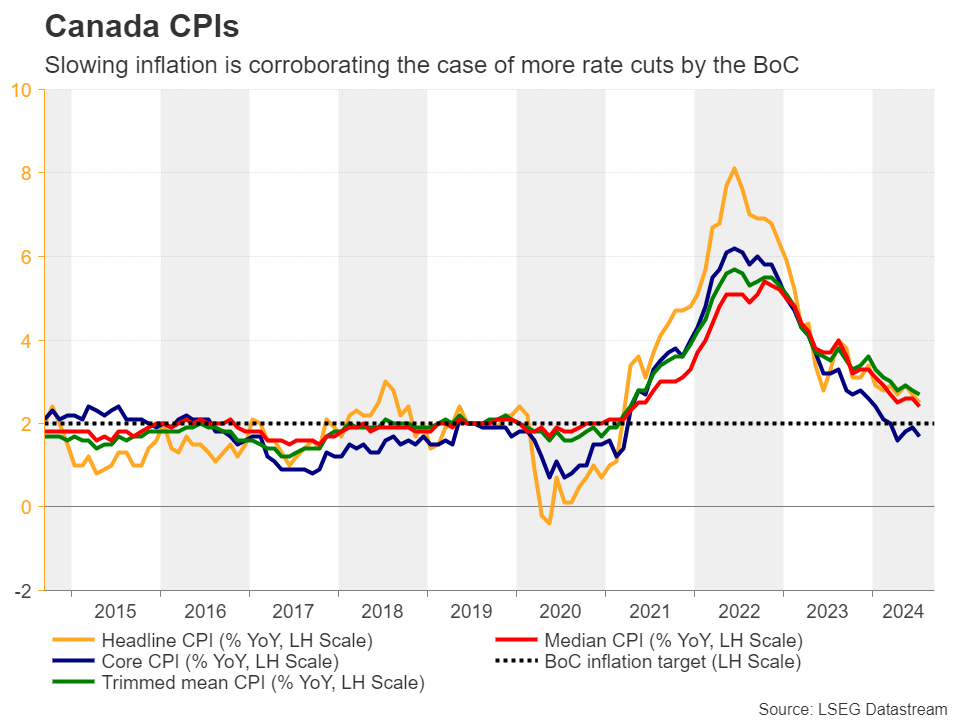

دادههای تورم کانادا برای ماه اوت نیز سهشنبه منتشر خواهد شد. در نشست هفته گذشته، بانک مرکزی کانادا برای سومین بار متوالی نرخ بهره را کاهش داد و فضا را برای کاهشهای بیشتر آماده گذاشت. بیانیه پولی بانک مرکزی کانادا که روز چهارشنبه منتشر میشود، ممکن است وضوح بیشتری در خصوص برنامههای آتی ارائه دهد.

همچنین، کاهش بیشتر قیمتهای مصرفکننده میتواند سرمایهگذاران را به افزایش قیمتگذاری خود برای کاهشهای بیشتر سوق دهد. در حال حاضر، انتظار میرود تا پایان سال، نرخ بهره در کانادا به میزان ۶۰ نقطهپایه کاهش یابد. همچنین، روز جمعه نیز دادههای خردهفروشی این کشور منتشر خواهد شد.

در استرالیا نیز، گزارش اشتغال برای ماه اوت روز پنجشنبه منتشر خواهد شد.