به طور معمول، بهترین درمان برای قیمتهای بالا، صرفاً قیمتهای بالاتر است. این درسی است که طلا از راه سخت یاد میگیرید. از زمانی که دورنمای ریاست جمهوری دوم دونالد ترامپ به واقعیت تبدیل شد، طلا با مشکل مواجه شده است. کاهش 220 دلاری به ازای هر اونس تروی یا 8 درصدی از پایان ماه اکتبر ممکن است جزئی به نظر برسد، چرا که در سال جاری طلا همچنان بیش از 25 درصد افزایش یافته است. اما از دست دادن رفتن این مومنتوم صعودی قابل توجه است – طلا دیگر فقط سقفهای بالاتر تشکیل نمیدهد. این که آیا رالی میتواند از سر گرفته شود یا خیر، مشخص نیست.

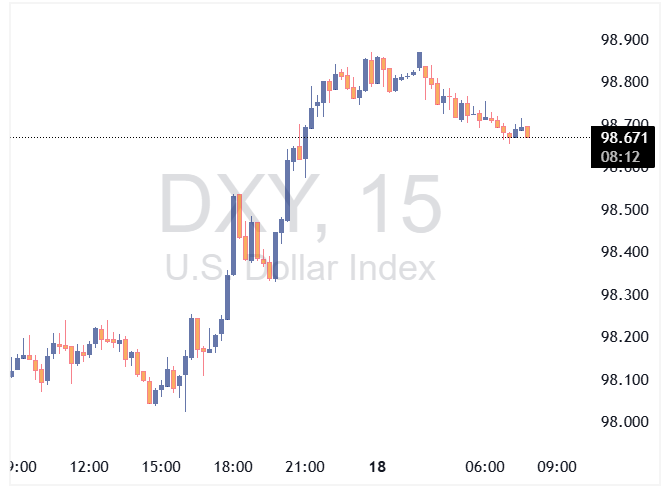

در معاملات شاهد فرار از داراییهای امن به داراییهای پرریسکتر و عمدتاً داراییهای دلاری بودهایم. نه تنها طلا پس از رسیدن به رکورد قیمتی در سال جاری به اشباع خرید رسیده، بلکه قیمت آن به دلار برای سرمایهگذاران غیرآمریکایی نیز 5 درصد گرانتر شده است.

در این ماه، خروج سرمایه از صندوق اصلی معامله شده در بورس فیزیکی طلای آمریکا بیش از 1.4 میلیارد دلار یا حدود 20 تن بوده است. در همین حال، طبق گفته تحلیلگران Commerzbank، بانک مرکزی چین در شش ماه گذشته به ذخایر 2264 تنی خود اضافه نکرده است. به نظر میرسد دلیل این مسئله قیمت بالا طلا بوده است. علاوه بر این، شاید بهترین معیار تقاضای خرده فروشی چین، دادههای اداره گمرک فدرال سوئیس، نشان میدهد که ماه اوت اولین ماه در بیش از سه سال بوده که صادراتی به چین انجام نشده است.

✔️ خبر مرتبط: چگونه چین به بزرگترین مصرف کننده و تولید کننده طلا در جهان تبدیل شد؟

تحلیلگران دویچه بانک به رهبری جورج ساراولوس از سقوط طلا سه نتیجه گرفتهاند. اولاً، صرف نظر از پیروزی ترامپ، بازارها نگران ریسک اعتباری ایالات متحده نیستند. این در اسپرد اوراق قرضه شرکتی و با بازده بالا آشکار شده است. نگرانیها در مورد کسریهای مالی یا تردیدها در مورد استقلال فدرال رزرو کاهش یافته است. این کاملاً تغییری نسبت به روایت قبل از انتخابات است که محرک اصلی افزایش قیمت طلا بود.

ثانیاً، به گفته دویچه بانک، تقاضای طلا در ذخایر بانک مرکزی خارجی در حال کاهش است چرا که «با افزایش ارزش پول ایالات متحده» اکنون بسیاری نیاز به هزینهکرد ذخایر دلاری برای دفاع از ذخایر فارکس خود در برابر خروج سرمایه دارند. این مسئله احتمالاً چین را بیشتر تحت تأثیر قرار میدهد. با این حال، این مورد برای همه نیست. شاخص گستردهتر ارز بازارهای نوظهور اماسسیآی (MSCI Emerging Market currency index) از پایان سپتامبر تقریباً 3 درصد بازگشتی داشته است و رشدهای سالانه را از بین برده است.

در نهایت، تحلیلگران دویچه بانک بر این باورند که اگرچه ممکن است نهادهای بخش دولتی خارجی مجبور به فروش دلار باشند، اما در بخش خصوصی اینطور نیست. آنها تاکید میکنند که هر چه ریسک تحریم یک دولت توسط ایالات متحده بیشتر باشد، تقاضای خالص برای دلار بیشتر میشود. دلار پادشاهی میکند چرا که در حال حاضر همه راهها به جشن بزرگی در داراییهای ایالات متحده منتهی میشود – بیت کوین احتمالاً عملکرد برتر قابل توجه دیگری است که از زمان پیروزی ترامپ 37 درصد افزایش یافته است. افزایش تقاضا برای داراییهای ریسکی به شدت به سمت ایالات متحده منحرف شده است، اما مزیت گزاف بودن ارز ذخیره جهانی به این معنی است که این کشور از افزایش تقاضای امن نیز برخوردار است.

تغییر چشم انداز سرمایه گذاری مهم است. اندرو لاپتورن، استراتژیست سوسیته ژنرال، بازار سهام ایالات متحده را «غیرقابل انکار گران» مینامد. ایالات متحده حدود 74 درصد از ارزش بازار شاخص جهانی اماسسیآی را تشکیل میدهد که یک رکورد بالا است. لاپتورن محاسبه میکند: «این تقریباً به طور کامل به پریمیوم ارزش گذاری مربوط میشود، که بدون آن ایالات متحده به 50 درصد از شاخص جهانی اماسسیآی نزدیک میشود.

شایان ذکر است که بقیه جهان تنها یک چهارم از ارزش بازار جهانی سهام را به خود اختصاص داده است.

✔️ خبر مرتبط: در پی پیروزی ترامپ، بزرگ ترین صندوق طلا، بیشترین میزان خروج سرمایه هفتگی از سال 2022 را ثبت کرد

مایکل کلی، رئیس جهانی استراتژیهای چند دارایی در Pinebridge Investments، بر این باور است که ترامپ مشکلات زیادی را ایجاد میکند، به گفته وی: «اروپا در تیررس این مشکلات تجاری قرار دارد». علاوه بر این، سیاستهایی که چین اعمال میکند در بهترین حالت «سرعت کند شدن اقتصاد را کاهش میدهد، اما آن را معکوس نمیکند». بنابراین شرکتها یا کشورهایی که به صادرات به چین متکی هستند واقعاً متضرر خواهند شد.» در صورت وقوع جنگ تعرفهای، صادرکنندگان اروپایی بیشتر در معرض خطر هستند.

به گفته کریس واتلینگ، بنیانگذار Longview Economics، سه عامل مهم تاریخی برای قیمت طلا، دلار، انتظارات تورمی و پیشبینی نرخ بهره هستند. کاهش انتظارات تورمی کمتر از طلا حمایت میکند. حتی با وجود اینکه قیمتهای مصرفکننده در ایالات متحده در ماه اکتبر افزایش یافت، بازار اوراق خزانهداری در مورد آن کاملاً آرام بود و انتظارات برای کاهش 25 نقطه پایهای دیگر از سوی فدرال رزرو در دسامبر را افزایش داد.

با این وجود، جروم پاول، رئیس فدرال رزرو، در سخنرانی اخیر خود در مورد نیاز به کاهش متوالی نرخ بهره کمتر مشتاق به نظر میرسید که باعث میشود احتمال توقف کاهش نرخ بهره در اوایل سال آینده کاملاً ممکن به نظر برسد. با توجه به این که بازده اوراق 10 ساله خزانه داری ایالات متحده نزدیک به 4.5 درصد است، پس از تعدیل تورم، بازده بیش از 2 درصد به صورت واقعی، در این صورت زرق و برق طلا چندان جذاب نیست. پس زمینه به طور ناگهانی از حمایت از طلا به اقدام علیه آن تغییر کرده است.

استراتژیستهای گلدمن ساکس همچنان خوش بین هستند و به دنبال این هستند که فلز زرد در نهایت به 3000 دلار در هر اونس تا پایان سال 2025 برسد که ناشی از تجدید خرید بانک مرکزی و کاهش بیشتر نرخ بهره فدرال رزرو است. آنها دولت ترامپ را که تعرفههای افزایشیافته و به طور بالقوه تشدید کسری بودجه را دنبال میکند، در درازمدت به نفع طلا میدانند. ریاست جمهوری ترامپ غیرقابل پیش بینی خواهد بود. طلا همیشه کاربردهای خود را خواهد داشت، اما ممکن است رویکرد تهاجمیتر کاهش نرخ بهره فدرال رزرو را اتخاذ کند که به طور مادی دلار را تضعیف میکند. با این حال، در نهایت، طلا به نیازها و هوسهای چین وابسته است.

بیشتر بخوانید:

- بحران پیش روی بانک مرکزی آمریکا، قیمت طلا را به 8 هزار دلار خواهد رساند

- بانک گلدمن ساکس: طلا به رکورد جدیدی در سال آینده خواهد رسید

- پیتر شیف، منتقد بیت کوین و طرفدار طلا: قیمت طلا به 100000 دلار خواهد رسید