اگر فدرال رزرو کاهش نرخ بهره را در روز چهارشنبه (امروز) انجام دهد، اولین کاهش در چهار سال گذشته خواهد بود که این حرکت فراتر از ایالات متحده طنین انداز خواهد شد.

اندازه اولین کاهش نرخ بهره و مقیاس کلی سیاستهای تسهیلی همچنان قابل بحث است. در همین حال انتخابات آینده آمریکا عامل پیچیده دیگری برای سرمایه گذاران و سیاست مداران جهانی است که به فدرال رزرو چشم دوختند و به دنبال فرود نرم اقتصادی هستند.

کنت بروکس، رئیس تحقیقات موسسه سوسیته ژنرال (Societe Generale)، گفت: «ما هنوز نمیدانیم که این چرخه قرار است چه نوع چرخهای باشد – آیا مانند سال 1995 که فقط 75 نقطه پایه نرخ بهره کاهش یافت یا مانند سالهای 2007-2008، زمانی که نرخ بهره 500 نقطه پایه افت کرد، خواهد بود.

در اینجا نگاهی به آنچه در بازارهای جهانی مورد توجه است، میپردازیم:

به دنبال الگو در بازارها

در بهار، زمانی که تورم آمریکا چسبندهتر از انتظارات اعلام شد، سرمایهگذاران این سوال را مطرح کردند که سایر بانکها مانند بانک مرکزی اروپا یا بانک مرکزی کانادا در حالی که ارزهایشان در برابر دلار تضعیف میشوند، تا چه حد میتوانند نرخ بهره را کاهش دهند اگر فدرال رزرو در سال جاری در همین مسیر ثابت نگه داشتن نرخ بهره باقی بماند.

کاهش نرخ بهره ایالات متحده در نهایت باعث آسایش کشورهایی میشود که اقتصادهای ضعیفتری نسبت به ایالات متحده دارند.

با افزایش انتظارات از فدرال رزرو برای کاهش نرخ بهره، معاملهگران به شرط بندیها برای کاهش نرخ بهره توسط سایر بانکهای مرکزی افزودند.

با این حال، قیمتگذاریها کاهش کمتری در اروپا نسبت به فدرال رزرو را نشان میدهد، چرا که بانک مرکزی اروپا و بانک مرکزی انگلیس در مورد ریسکهای تورمی باقی مانده هوشیارتر به نظر میرسند.

اطمینان به شروع کاهش نرخ بهره فدرال رزرو برای بازارهای اوراق قرضه در سطح جهان که اغلب هماهنگ با بازار اوراق خزانه داری آمریکا حرکت میکنند، یک موهبت است.

بازده اوراق قرضه دولتی ایالات متحده، آلمان و بریتانیا همگی برای اولین افت سه ماهه خود از پایان سال 2023، زمانی که پیش بینی چرخشی در سیاستهای فدرال رزرو وجود داشت، آماده میشوند.

نفسی تازه کردن

نرخهای پایینتر ایالات متحده میتواند به بانکهای مرکزی بازارهای نوظهور فضای بیشتری برای مانور بدهد تا نرخ بهره خود را کاهش دهند و از رشد داخلی حمایت کنند.

حدود نیمی از 18 اقتصاد نوظهور که توسط رویترز ردیابی شدهاند، در حال حاضر زودتر از فدرال رزرو، کاهش نرخ بهره را در این چرخه آغاز کردهاند. (آمریکای لاتین و اروپای نوظهور)

اما نوسانات و عدم اطمینان در مورد انتخابات ریاست جمهوری ایالات متحده چشم انداز را مختل میکند.

ترانگ نگوین، رئیس جهانی استراتژی بازارهای نوظهور در BNP Paribas اعلام کرد: «انتخابات ایالات متحده تأثیر مهمی بر این موضوع خواهد داشت، چرا که بسته به سیاستهای مالی مختلف، چرخه کاهش نرخ بهره را واقعاً پیچیده میکند. ما میتوانیم اقدامات غیرمعمول بیشتری را در میان بانکهای مرکزی مشاهده کنیم.»

توقف قدرت دلار؟

آن دسته از اقتصادهایی که امیدوارند کاهش نرخ بهره آمریکا موجب تضعیف بیشتر دلار و افزایش ارزهای آنها شود، ممکن است ناامید شوند.

جی پی مورگان خاطرنشان میکند که دلار پس از اولین کاهش نرخ بهره فدرال رزرو در سه دوره از چهار دوره گذشته تقویت شده است.

چشم انداز دلار تا حد زیادی تحت تأثیر نرخ بهره ایالات متحده نسبت به سایرین است.

بر اساس نظرسنجیهای رویترز، ین ژاپن و فرانک سوئیس که به عنوان ارزهای امن شناخته میشوند، ممکن است تا پایان سال 2025 اختلاف نرخ بهره آنها با نرخ بهره دلار آمریکا تقریباً به نصف کاهش یابد. به عبارت دیگر، نرخ بهره این دو ارز که کمتر از دلار است، در آینده به دلار نزدیکتر خواهد شد. در همین حال، پیشبینی میشود که پوند انگلیس و دلار استرالیا تنها بتوانند برتری جزئی در نرخ بهره نسبت به دلار آمریکا کسب کنند.تا زمانی که دلار واقعا بازده پایینی نداشته باشد، همچنان جذابیت خود را در بین سرمایه گذاران غیرآمریکایی حفظ خواهد کرد.

در همین حال، اقتصادهای آسیایی با افزایش وون کره جنوبی، بات تایلند و رینگیت مالزی در ماههای ژوئیه و اوت، پیشتاز بازارها در کاهش نرخ بهره آمریکا بودهاند. یوان چین افت سالانه تا به امروز را در برابر دلار کاهش داده است.

ادامه رالی بازارها

اگر کاهش نرخ بهره آمریکا فعالیت اقتصادی را تقویت کند و به معنای جلوگیری از رکود باشد، افزایش ارزش بازار سهام جهانی، که اخیراً به دلیل ترس از رشد دچار تزلزل شد، میتواند از سر گرفته شود.

به دنبال آمار ضعیف اشتغال در ایالات متحده، بازار سهام جهانی، در اوایل اوت طی سه روز بیش از 6 درصد سقوط کرد.

امانوئل کائو، رئیس استراتژی بازار سهام اروپا موسسه بارکلیز، گفت: «شما همیشه بازاری متزلزل در اطراف اولین کاهش نرخ بهره دارید، چرا که بازار به دنبال دلیل است که چرا بانکهای مرکزی نرخ بهره را کاهش میدهند.

کائو گفت: «اگر کاهشی بدون رکود داشته باشیم، که در اواسط چرخه رخ میدهد، معمولاً بازارها تمایل به بازگشت دارند. وی افزود که این موسسه طرفدار بخشهایی است که از نرخهای پایینتر سود میبرند، مانند املاک و مستغلات.

فرود نرم ایالات متحده باید در آسیا نیز اتفاق خوبی باشد، اگرچه شاخص Nikkei به دلیل افزایش ین و با افزایش نرخ بهره بانک مرکزی ژاپن بیش از 10 درصد از رکورد قیمتی ماه ژوئیه کاهش یافته است.

زمانی برای درخشش

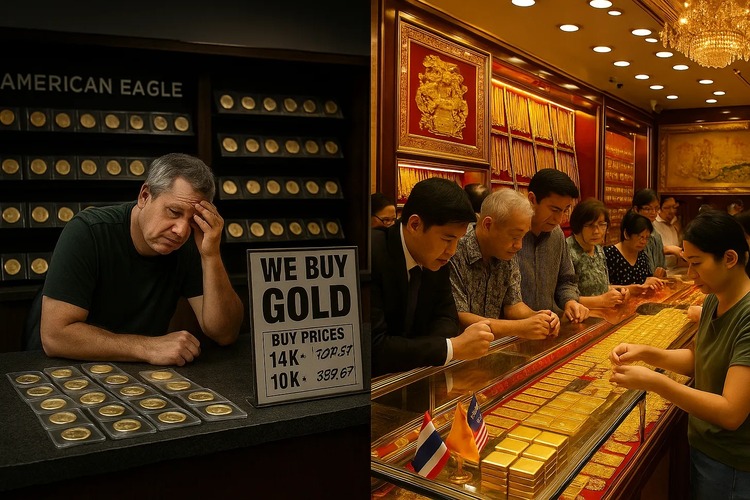

در کامودیتیها، فلزات گرانبها و پایه مانند مس باید از کاهش نرخ بهره فدرال رزرو بهره مند شوند. برای مس چشم انداز تقاضا و فرود نرم عوامل کلیدی هستند.

نرخهای بهره پایینتر و دلار ضعیفتر، که نهتنها هزینه فرصت نگهداری فلزات، بلکه خرید آنها را برای کسانی که از ارزهای دیگر استفاده میکنند نیز کاهش میدهد، که میتواند به شتاب صعودی قیمت کمک کند.

احسان خمان، از MUFG، گفت: «نرخهای بالا یک عامل منفی مهم برای فلزات اساسی بوده است».

فلزات گرانبها نیز میتوانند رشد کنند. طلا که معمولاً رابطه منفی با بازده اوراق خزانه داری دارد، معمولاً در طول کاهش نرخ بهره از سایر فلزات برتری دارد. جان رید از شورای جهانی طلا گفت: طلا در بالاترین سطح قیمتی معامله میشود و سرمایهگذاران باید محتاط باشند.

رید، استراتژیست شورای جهانی طلا اعلام کرد: سفتهبازان در بازارهای آتی طلای Comex برای این مسئله آماده شدند. “این میتواند یک سناریو شایعه را بخر و خبر را بفروش باشد.”