به گفته مدیران صندوقها، سطح بدهی بالا میتواند طلا را به محافظ بهتری نسبت به اوراق قرضه تبدیل کند.

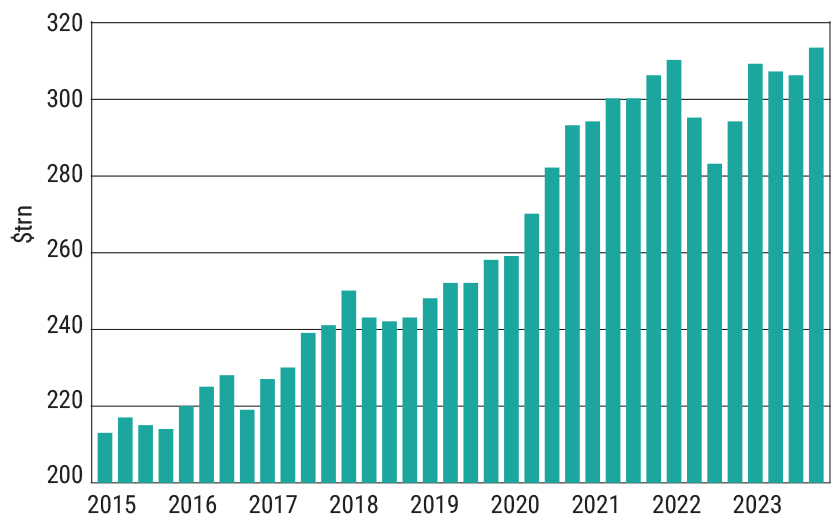

به گفته جیسون پیدکاک، مدیر آسیایی ژوپیتر (Jupiter)، سطوح بدهی جهانی امسال به بالاترین حد خود رسید و تخصیص طلا در پرتفوها را به یک ضرورت تبدیل کرد.

بر اساس گزارش موسسه مالی بین المللی (IIF) پس از اینکه وام گیرندگان از سال 2015 حدود 100 تریلیون دلار بدهی جدید به حساب خود اضافه کردند، بدهی در ابتدای سال به بیش از 313 تریلیون دلار رسید. این سازمان خاطرنشان کرد که 89.9 تریلیون دلار از این بدهی توسط دولت ایجاد شده است.

این سطوح بدهی بالا، پیدکاک را محتاط کرد و او را وادار کرد تا شرکت استخراج طلا نیومونت (Newmont) را به ششمین دارایی بزرگ در پرتفو خود تبدیل کند که 4.8% از صندوق 1.9 میلیارد پوندی را تشکیل میدهد.

به گفته وی: «سیاست مالی در سطح جهانی بسیار انبساطی است و این یک نگرانی است. کسری بودجه – حتی زمانی که اقتصادها ظاهراً قوی بودهاند – بسیار زیاد بوده است و به همین دلیل ما در معادن طلا سرمایه گذاری کردیم.

ما فکر میکردیم قیمت طلا احتمالاً افزایش خواهد یافت، چرا که ارزهای فیات بیشتر چاپ میشوند تا سود بدهیهایی را که انباشتهاند بپردازند.»

ممکن است سرمایهگذاری پیدکاک در این فلز گرانبها زیاد به نظر نرسد، اما به گفته وی: «همه باید در طلا سرمایهگذاری کنند، چه به عنوان یک بیمه یا صرفاً متنوع سازی معقول پرتفو».

اکنون که هدف سبدها رقابت با نقش سنتی اوراق قرضه است، تخصیص به طلا ممکن است اهمیت بیشتری پیدا کند.

پیدکاک گفت: “اگر یک شوک سیاسی جدید رخ دهد، من فکر میکنم طلا به عنوان مکانی امن تلقی شود.” اوراق قرضه دولتی به طور سنتی چنین تلقی میشدند، اما اگر شوک سیاسی مستلزم هزینههای دولتی بسیار بیشتری شود، در آن صورت اوراق قرضه دولتی ممکن است ایمنی که در گذشته داشت را نداشته نباشد.

«ما در دوران ویروس کرونا دیدیم که هزینههای دولت افزایش یافت و تورم بسیار بیشتری ایجاد کرد، که برای اوراق قرضه عالی نبود و احتمالاً اکنون دوباره در این شرایط هستیم. اولین واکنش دولتها در یک بحران، خرج کردن پول بیشتر است، بنابراین من عقیده دارم که همه باید کمی طلا داشته باشند.

به گفته سوتیریوس ناکوس، مدیر صندوق در Aviva Investors: “طلا نقش سنتی اوراق قرضه در پرتفوی را به چالش میکشد.” در حالی که طلا به طور کلی با نرخهای بهره واقعی همبستگی منفی دارد – این رابطه پایدار نیست و در طول زمان تغییر میکند.

«به ویژه در دورههای تورم بالا، اثر نرخ واقعی طلا کوچکتر میشود و آن را به یک دارایی با ارزش در یک سبد متنوع سازی شده تبدیل میکند که بالقوه رقیب اوراق قرضه است. با این حال، برای پرتفویهای محتاط، نوسانات مرتبط با طلا میتواند تخصیص کلی آن را محدود کند.

در حالی که طلا به عنوان یک پناهگاه امن در دنیای بدهیهای بالا جذابیتهای خود را دارد، ویل مکینتاش-وایت، مدیر راتبورن برادرز (Rathbones) این سوال را مطرح کرد که آیا طلا میتواند روند صعودی خود را حفظ کند یا خیر.

یک اونس فلز گرانبها امروز 1951 پوند قیمت دارد که 25.5 درصد گرانتر از سال گذشته است. اما مکینتاش-وایت گفت که قیمت طلا ممکن است به طور مصنوعی با خرید بانک مرکزی تسریع شده باشد.

شورای جهانی طلا تخمین میزند که بانکهای مرکزی در سالهای 2022 و 2023 2119 تن طلا خریداری کردهاند که سه برابر بیشتر از مجموع خرید آنها در دو سال گذشته است و آنها خرید خود را در سال 2024 حتی بیشتر کردند و 484 تن اضافی در نیمه اول سال جاری خریداری کردند.

به گفته مک اینتاش وایت، کندی در خرید بانک مرکزی که به رشد طلا دامن زده است، میتواند منجر به توقف افزایش قیمت طلا شود. بنابراین اوراق درآمد ثابت میتواند جایگاه خود را به عنوان بهترین محافظ در صورت رکود حفظ کند.

مکینتاش وایت افزود: مشکل من با طلا این است که بدیهی است که عملکرد بسیار قوی داشته است. “همیشه منطقی دیدن حرکات دشوار است، به خصوص زمانی که مقدار زیادی از خریدها از مکانهایی مانند چین وجود داشته باشد. با بازار ضعیف املاک، من فکر میکنم بسیاری از خانوار چینی به طلا روی میآورند و همین امر در ژاپن با توجه به سیاستی که در آنجا دیدهایم اتفاق میافتد.

اخیراً در یک سال گذشته مقدار قابل توجهی خرید از بانک مرکزی صورت گرفته است – به نظر من اوراق خزانه داری ایالات متحده ابزار قابل اطمینانتری برای کمک به محافظت از پرتفوها در اکثر سناریوها هستند.

با این حال، مک اینتاش-وایت سطوح بالای بدهی دولتی ایالات متحده را نیز مدنظر دارد. بدهی 35.3 تریلیون دلاری این کشور حدود یک سوم کل بدهیهای دولت جهانی را تشکیل میدهد، که مک اینتاش-وایت را نسبت به داراییهای خزانه داری خود در ایالات متحده کمی بدبینتر میکند.

به گفته وی: «در اوایل سال جاری، ما شروع به متنوع سازی اندکی به خارج از ایالات متحده به تعدادی از کشورهای اروپایی کردیم که وضعیت مالی کمی قویتر داشتند و در آنها نسبت به محیط تورمی آرامش بیشتری داشتیم.»

” من عجلهای برای فروش اوراق خزانه داری ایالات متحده برای تبدیل آن به طلا ندارم – ترجیح میدهم تنها کمی طلا داشته باشم.”