کاهش نرخ بهره معمولاً به عنوان یک عامل مثبت برای بازار سهام تلقی میشود چرا که وامگیری را ارزانتر میکند و اقتصاد را تحریک میکند. با این حال، تحلیلگران معتقدند که در شرایط فعلی، سرمایهگذاران باید دیدگاه متفاوتی داشته باشند.

تاریخچه واکنش بازار سهام به کاهش نرخ بهره

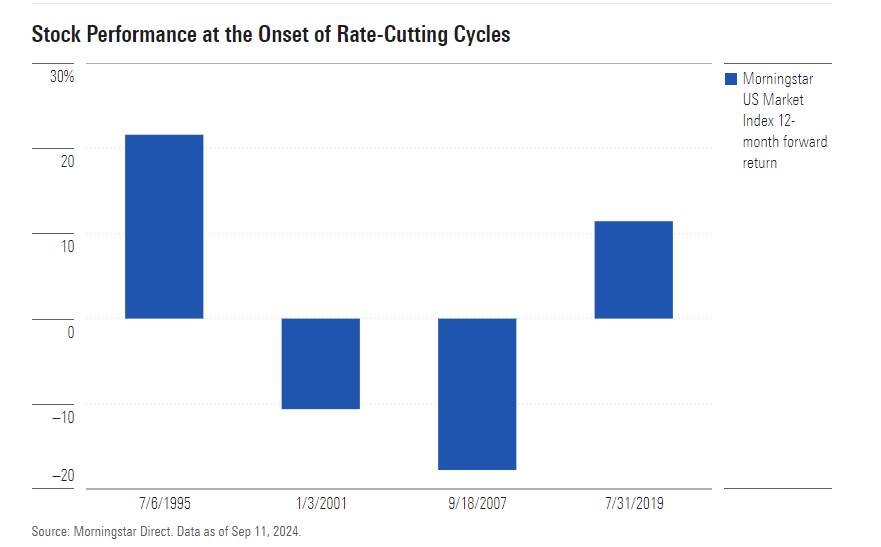

در گذشته، واکنش بازار به کاهش نرخ بهره متفاوت بوده است. به عنوان مثال، در سال 1995 بازار سهام پس از کاهش نرخ بهره بیش از 21 درصد افزایش یافت، اما در سال 2001 با ترکیدن حباب دات کام، کاهش نرخ بهره منجر به افت 10 درصدی بازده بازار سهام شد.

چرا فدرال رزرو اهمیت دارد؟

در سالهای مختلف، عوامل بنیادی و نگرشهای فدرال رزرو متفاوت بودند. اگر بازار احساس کند بانک مرکزی کنترل را در دست دارد – که یک فرود نرم برای اقتصاد طراحی میکند – رفتار متفاوتی از خود نشان خواهد داد. در مقابل اگر فکر کند که بانک مرکزی منفعلانه عمل میکند و نرخ بهره را در بحبوحه تهدید رکود کاهش میدهد، واکنش متفاوتی خواهد داشت.

تقریباً نیمی از دفعاتی که فدرال رزرو سیاست کاهش نرخ بهره را آغاز کرده است، این باور را داشته که اقتصاد به سمت رکود پیش میرود.

رشد درآمدزایی شرکتها را زیرنظر داشته باشید

تغییرات نرخ بهره کل داستان را بیان نمیکند. درآمدزایی شرکتها، پیشبینیکننده مطمئنتری برای بازده آتی بازار سهام است. وقتی رشد درآمدزایی مثبت است و شتاب بالایی دارد و نرخ بهره کاهش یابد، برای بازار در 12 ماه آینده عامل مثبتی خواهد بود. زمانی که این اتفاق رخ دهد، بازده شاخص S&P 500 در طول زمان میتواند به 14% برسد. این بازده را میتوان با بازده 7 درصدی این شاخص در صورتی که نرخ بهره کاهش یابد و رشد درآمدزایی شرکتها نیز کاهش یافته باشد، مقایسه کرد.

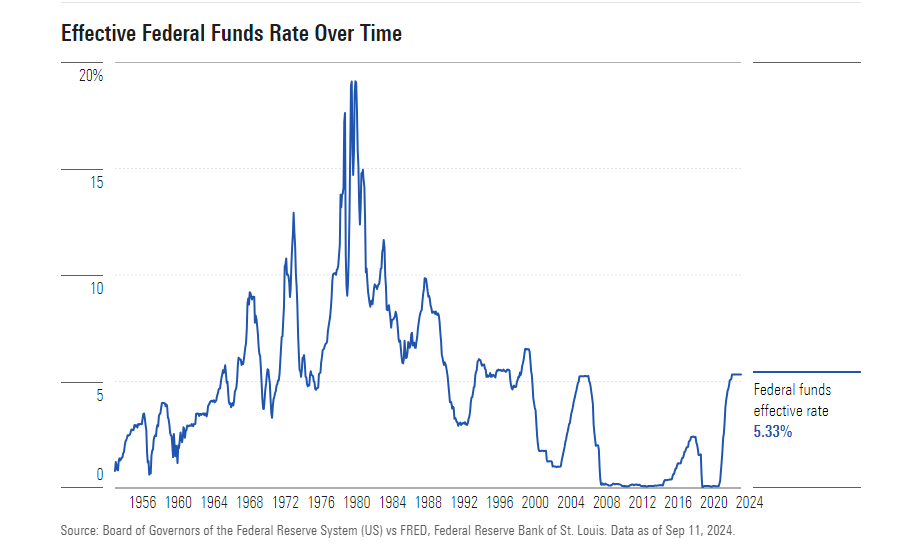

تفاوت بزرگتر بین نرخ بهره فدرال رزرو و نرخ تورم یکی دیگر از شاخصهای خوب برای پیشبینی بازده بازار است. نرخهای محدودکننده همراه با تورم پایینتر نشان میدهد که فدرال رزرو در صورت لزوم فضای بیشتری برای کاهش نرخ بهره دارد، که این امر برای سهام عامل مثبتی است. در حال حاضر یک شکاف غیرمعمول بزرگ بین نرخ بهره فدرال رزرو و نرخ تورم وجود دارد.

برای نوسانات آماده شوید

مثل همیشه حتی در میان دادههای دلگرم کننده، بازار سهام بر اساس سنتیمنت حرکت میکند.

تحلیلگران معتقدند که با شروع چرخه کاهش نرخ بهره توسط فدرال رزرو، نگرانیها در بازارها همچنان وجود دارد. اقتصاد در حال کند شدن و تورم کاهش یافته است، اما سرمایهگذاران نگرانند که آیا بانک مرکزی برای کاهش نرخ بهره تعلل کرده و باعث ایجاد رکود شده است یا خیر. بسیاری از روند صعودی بازار سهام به دلیل پیشبینی کاهش نرخ بهره در آینده بود. بازار سهام در 12 ماه گذشته بیش از 24 درصد افزایش یافته است. با این حال، یک فرود نرم برای اقتصاد میتواند وضعیت صعودی بیشتری برای سهام ایجاد کند.

سرمایهگذاران برای هر دو سناریو آماده شوند

با وجود اینکه بسیاری از تحلیلگران هنوز به سناریوی فرود نرم عقیده دارند، دادههای ضعیف بازار کار در دو ماه گذشته نگرانیهایی ایجاد کرده است. برخی تحلیلگران پیشنهاد میدهند که سرمایهگذاران به سمت سهام تدافعی و شرکت سرمایهگذاری املاک و مستغلات (REIT) حرکت کنند، چرا که احتمال رکود اقتصادی وجود دارد. همچنین به سرمایهگذاران نیز پیشنهاد میشود به سمت سهام شرکتهای با ارزش بازار کوچکتر حرکت کنند، چرا که این شرکتها ممکن است در صورت فرود نرم عملکرد خوبی داشته باشند.