یوتوتایمز » بایگانی: کامران گودرزی » برگه 10

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

سید عباس عراقچی، وزیر امور خارجه جمهوری اسلامی از طریق شبکههای اجتماعی اعلام کرد که برای دور پنجم مذاکرات غیرمستقیم با ایالات متحده راهی رم شده است و بر فوریت و وضوح موضع مذاکرهای تهران تأکید کرد.

در پیام خود، مسیر توافق احتمالی را بهصورت صریح بیان کرد:

«صفر سلاح هستهای = ما توافق داریم. صفر غنیسازی = ما توافق نداریم.»

این اظهارات نشان میدهد که ایران، در حالی که به دیپلماسی پایبند است، حاضر به چشمپوشی از غنیسازی اورانیوم نیست—موضوعی که مدتها در مذاکرات هستهای مورد اختلاف بوده است. این مذاکرات در حالی انجام میشود که تلاشهای جدیدی برای احیای دیپلماسی و شکستن بنبست برنامه هستهای ایران در جریان است.

تحلیل: نتیجه این مذاکرات احتمالاً بر بازار نفت در اوایل هفته آینده تأثیر خواهد گذاشت. به نظر میرسد که بنبست ادامه خواهد داشت. باید منتظر بمانیم.

کریستوفر والر، عضو هیئترئیسه فدرال رزرو، در گفتوگو با شبکه فاکس بیزینس اعلام کرد: اگر تعرفهها در سطح حدود ۱۰ درصد باقی بمانند، اقتصاد آمریکا در نیمه دوم سال در وضعیت خوبی خواهد بود.

او تاکید کرد: اطلاعات واقعی اقتصادی نشان میدهد که عملکرد اقتصاد آمریکا مثبت است و تاکنون تأثیر قابلتوجهی از سوی تعرفهها دیده نشده است.

به گفته والر، بازارها نگران سیاستهای مالی هستند و خواستار انضباط بیشتر در بودجه و مالیاتاند.

فدرال رزرو نیز در مزایدههای اولیه خرید اوراق قرضه شرکت نخواهد کرد.

والر افزود: در حال حاضر نسبت به ماه گذشته درباره تأثیر تعرفهها خوشبینتر شده است و امید زیادی به مسیر فعلی دولت دارد.

او اشاره کرد که شرکتها فعلاً برنامههای خود را متوقف کردهاند اما آنها را لغو نکردهاند.

والر همچنان بر این باور است که تعرفهها تنها باعث یکبار افزایش قیمت میشوند و اثری پایدار بر تورم نخواهند داشت.

طبق گفته او، بازارها انتظار داشتند در قانون مالیاتی اخیر، محدودیتهای بیشتری اعمال شود.

او تاکید کرد: در صورتی که اقتصاد آمریکا به مسیر صحیح بازگردد، میتواند موجب افزایش تقاضا برای داراییهای آمریکایی شود.

یادآوری: این اظهارات مطابق با سخنرانی ماه آوریل اوست که دو سناریو را برای اقتصاد پیشبینی کرده بود.

از آنجا که اکنون سناریوی تعرفههای متوسط و کمتر از ۱۰ درصد در حال تحقق است، فدرال رزرو نیازی به کاهش فوری نرخ بهره نمیبیند و ممکن است این اقدام را به نیمه دوم سال موکول کند.

گزارش بانک مرکزی اروپا ۱۶ تا ۱۷ آوریل:

اعضای بانک مرکزی اروپا اعتماد بیشتری دارند که تورم در میانمدت به سطح هدف بازمیگردد.

احتمال افزایش تورم ناشی از شوکهای تجاری فراتر از کوتاهمدت بیشتر ارزیابی شده است.

اعتماد به بازگشت تورم طبق پیشبینیهای ماه مارس افزایش یافته است.

این شرایط نشاندهنده خطرات افزایشی تورم در میانمدت و بلندمدت است.

عدم قطعیت، تقویت یورو و کاهش قیمت نفت و گاز، چشمانداز تورم در کوتاهمدت را تحت تأثیر قرار داده است.

کاهش نرخ بهره در این نشست میتواند بهعنوان یک اقدام پیشگیرانه تلقی شود.

برخی اعضا اعلام کردند که با کاهش ۵۰ نقطه پایه نرخ بهره نیز احساس راحتی داشتند.

شاخصهای بازار نشاندهنده تشدید شرایط مالی هستند.

بانک مرکزی اروپا خواستار جلوگیری از برداشت اشتباه درباره سطح خنثی نرخ بهره بهعنوان نقطه پایان چرخه فعلی است.

روند کاهش تورم در کوتاهمدت به دلیل ارزش یورو ادامه دارد.

منطقه یورو مقاومتی در برابر شوکهای اقتصادی ایجاد کرده است.

یورو در حال تبدیل شدن به یک ارز امن است.

تورم در ادامه سال نزدیک به سطح هدف ۲٪ خواهد بود.

در نامهای رسمی به دبیرکل سازمان ملل، سید عباس عراقچی، وزیر امور خارجه ایران، هشدار داد که هرگونه حمله احتمالی از سوی اسرائیل به تأسیسات هستهای ایران، بهعنوان دخالت مستقیم ایالات متحده در نظر گرفته خواهد شد.

وزیر اقتصاد ژاپن، آکازاوا، تأکید کرد که موضع ژاپن در مطالبه حذف تعرفههای تجاری آمریکا ثابت مانده است.

بر اساس گزارشها، آکازاوا قرار است طی سفر خود از جمعه تا یکشنبه در مذاکرات تعرفهای با مقامات آمریکایی شرکت کند.

این دیدار میتواند تأثیر مهمی بر روابط اقتصادی دو کشور داشته باشد و امکان دستیابی به توافقات جدید درباره تعرفهها را فراهم کند.

مجلس نمایندگان آمریکا تحت رهبری جمهوریخواهان لایحه مالیاتی ترامپ را تصویب کرد و آن را برای بررسی به سنا ارسال کرد.

عباس عراقچی، وزیر امور خارجه ایران: تا زمانی که مسئله غنیسازی حل نشود، انتظار توافق هستهای نداشته باشید.

فدراسیون بینالمللی فوتبال (فیفا) اعلام کرد که با پلتفرم بلاکچین آوالانچ (AVAX) همکاری امضا کرده است تا بلاکچین اختصاصی خود را توسعه دهد.

کرملین درباره گزارش وال استریت ژورنال:

ما میدانیم ترامپ به پوتین چه گفته است.

آنچه از مکالمات ترامپ و پوتین میدانیم، با گزارش وال استریت ژورنال درباره دیدگاههای پوتین درباره صلح و جنگ متفاوت است.

جمهوریخواهان مجلس نمایندگان ممکن است بر سر «لایحه بزرگ و زیبای» مورد حمایت ترامپ که باعث نگرانی بازارها درخصوص کسری بودجه شده و ریسکهای نزولی برای دلار ایجاد کرده است، به توافقی دست یافته باشند. نشانههایی از ثبات نسبی در بازار اوراق خزانهداری و معاملات آتی سهام ایالات متحده در صبح امروز مشاهده میشود و ممکن است دلار کمی حمایت شود، اما احیای پایدار آن بعید به نظر میرسد.

دلار آمریکا: معامله بر اساس نگرانیهای مربوط به کسری بودجه ایالات متحده

دیروز اشاره کردیم که نشست وزرای دارایی گروه هفت در کانادا ممکن است تیترهایی به نفع دلار آمریکا ایجاد کند، بهویژه اگر نشانههایی از کاهش تنشهای تجاری ظاهر شود. تاکنون، این نشست نسبتاً آرام بوده، اما با پایان جلسات در امروز، همچنان احتمال صدور تیترهای تأثیرگذار بر بازار وجود دارد.

با این حال، تمرکز بازار عمدتاً به تحولات مربوط به لایحه مالیاتی ایالات متحده معطوف شده است. رهبران مجلس نمایندگان تلاش دارند رأیگیری درباره این لایحه را پیش از تعطیلات روز یادبود انجام دهند و نسخه اصلاحشدهای را ارائه کردهاند که آستانه کسورات مالیاتی را افزایش میدهد — اقدامی انبساطی برای جلب نظر جمهوریخواهان میانهرو — و همچنین شامل کاهش سریعتر بودجه مدیکید میشود که مورد حمایت اعضای محافظهکارتر حزب است. نگرانیها درباره تأثیر کسری بودجه ناشی از این لایحه در هفته جاری شدت یافته و دیروز باعث فروش هماهنگ سهام و اوراق قرضه آمریکا شد. در نتیجه، دلار در برابر اکثر ارزها تضعیف شد. حراج اوراق ۲۰ ساله دیروز نیز چندان موفق نبود و فشار بیشتری بر بازار خزانهداری وارد کرد، بهطوری که گپ نرخ بهره اوراق ۱۰ ساله خزانهداری آمریکا با نرخ SOFR به منفی ۵۸ رسید که نشانهای از فشار تازه بازار است.

معاملات آتی سهام ایالات متحده و اوراق خزانهداری صبح امروز نشانههایی از ثبات نسبی نشان میدهند اما خطر یک روز سخت دیگر برای بازارهای آمریکا همچنان محسوس است. هر گونه کاهش نگرانی درباره کسری بودجه ممکن است با تیترهای مثبت از نشست گروه هفت درباره تجارت تقویت شود.

اتفاقات پس از «روز آزادی مالیاتی» نشان داد که دلار چقدر میتواند بهسرعت تحت تأثیر مشکلات اعتماد نسبت به داراییهای آمریکایی سقوط کند، و ریسکهای نزولی برای دلار همچنان بالاست. در عین حال، این رویداد نشان داد که فشار در بازار اوراق خزانهداری — بیش از بازار سهام — میتواند منجر به بازنگری سیاستگذاری در واشنگتن شود.

نشانههای اولیه از ثبات نسبی بازار پس از تحولات اخیر لایحه مالیاتی آمریکا نشان میدهد که ممکن است دلار امروز کمی حمایت شود یا حتی تا حدی بازگردد. با این حال، بازارها احتمالاً تمایل دارند در صورت تقویت شاخص دلار به بالای سطح ۱۰۰، اقدام به فروش کنند. در تقویم دادههای امروز، شاخص مدیران خرید S&P Global قرار دارد که اگر زیر سطح انقباضی ۵۰.۰ بیفتد — سطحی که از اوایل ۲۰۲۳ حفظ شده — میتواند فشار بیشتری بر دلار وارد کند.

یورو: تمرکز امروز بر شاخصهای PMI

ارزهای اروپایی به افزایش خود ادامه میدهند که تحت تأثیر چرخش سرمایه از داراییهای آمریکا به سایر مناطق است. همچنین ممکن است بازارها تا حدی گزارش غیرمنتظره هفته گذشته رویترز را در نظر گرفته باشند که بر اساس آن بانک مرکزی اروپا از بانکها خواسته است برای نیازهای ارزی خود به دلار آمریکا در شرایط اضطراری تست فشار انجام دهند، در حالی که نگرانیهایی وجود دارد که فدرال رزرو ممکن است دسترسی به خطوط تبادل اضطراری دلار را محدود کند. اگرچه وقوع این سناریو بعید به نظر میرسد، اما اگر این ریسک جدی تلقی شود، میتواند باعث تسریع روند تنوعبخشی به دور از دلار شود.

تمرکز امروز بر انتشار شاخصهای PMI است که معمولاً تأثیر بیشتری بر ارزهای اروپایی نسبت به دلار دارند و همزمان با شاخص فضای کسبوکار Ifo آلمان منتشر خواهند شد. انتظار میرود هر دو این شاخصها فقط بهطور جزئی بهبود یابند، که احتمالاً برای تغییر دیدگاه بازار نسبت به کاهش حدوداً ۵۰ نقطه پایهای نرخ بهره بانک مرکزی اروپا تا پایان سال کافی نیست.

ما بهطور کلی رسیدن نرخ EURUSD به ۱.۱۵۰ را زودهنگام میدانیم، چرا که هنوز شواهد کافی از آسیبهای اقتصادی ناشی از تعرفهها در ایالات متحده وجود ندارد. البته، اگر شاخصهای PMI گپ فزایندهای میان اقتصاد آمریکا و اروپا نشان دهند، نشست گروه هفت نشانهای از کاهش تنشهای تجاری ارائه نکند و از همه مهمتر، بازار خزانهداری همچنان تحت فشار باقی بماند، حرکت صعودی دیگری در نرخ EURUSD اجتنابناپذیر خواهد بود.

پوند: کاهش نرخ EURGBP به تعویق افتاده است

همانطور که در یادداشت اقتصاددان ما در بریتانیا آمده، افزایش تورم خدمات در ماه آوریل عمدتاً به دلیل جهش موقتی در قیمت بلیت هواپیما و بستههای مسافرتی بوده که ناشی از همزمانی با عید پاک بوده — تأثیری که بهزودی باید از بین برود. سایر بخشهای مهم مانند رستورانها، مراقبتهای پزشکی و اجارهخانه نیز نشانههایی از کاهش تورم را نشان میدهند. اگرچه اجاره هنوز رقم کلی را بالا نگه داشته، اما انتظار میرود تأثیر آن در سال آینده کاهش یابد. دیدگاه ما این است که تورم خدمات در تابستان بیشتر کاهش خواهد یافت و با وجود اینکه سطح فعلی هنوز برای بانک انگلستان بالا محسوب میشود، اما همچنان احتمال کاهش نرخ بهره در ماه اوت وجود دارد.

بازارها تنها اندکی از انتظارات مربوط به کاهش نرخ بهره عقبنشینی کردهاند و احتمال کاهش نرخ در اوت همچنان حدود ۵۰ درصد در نظر گرفته میشود. در نتیجه، انتشار آمار CPI (تورم) نتوانسته حمایت زیادی برای پوند ایجاد کند و جفتارز EURGBP احتمالاً تحت تأثیر بیثباتی بازارهای مالی آمریکا حمایت شده است.

ما همچنان به کاهش نرخ EURGBP به زیر سطح ۰.۸۴۰ خوشبین هستیم، اگرچه آرام شدن بازارهای مالی احتمالاً شرط لازم برای تحقق این هدف خواهد بود.

منبع: ING

صندوق بینالمللی پول اعلام کرد که کسری بودجه فرانسه در سال ۲۰۲۴ به هدف ۵.۴٪ نزدیک میشود، اما تأکید کرده است که اتخاذ اقدامات مالی اضافی برای حفظ ثبات اقتصادی ضروری خواهد بود.

بر اساس پیشبینیهای صندوق بینالمللی پول، رشد اقتصادی فرانسه در سال ۲۰۲۵ به ۰.۶٪ و در سال ۲۰۲۶ به ۱٪ خواهد رسید.

حوثیهای یمن: اسرائیل را با دو پهپاد هدف قرار دادیم.

آژیرهای هشدار در اورشلیم به صدا درآمدند.

هاوزر،عضو بانک مرکزی استرالیا اعلام کرد که صادرکنندگان استرالیایی نسبت به تقاضای پایدار چین خوشبین هستند.

پس از سفر اخیر به چین، مشخص شد که پکن اقدامات لازم برای حفظ رشد اقتصادی را انجام خواهد داد. چین با موقعیت قدرتمندی وارد جنگ تجاری شده است و معتقد است که هزینههای اقتصادی تعرفهها بیشتر بر دوش آمریکا خواهد افتاد.

مقامات چینی تصمیمی برای کاهش این فشارها بر آمریکا ندارند و انتظار نمیرود که یوآن برای مقابله با تعرفهها کاهش یابد.

در داخل چین، ممکن است شرکتهای چینی با ارائه تخفیفهای گسترده رقابت داخلی را افزایش دهند اما این تأثیر به دلیل تفاوتهای تولیدی چین و استرالیا محدود خواهد بود.

تحلیل: هاوزر درباره سیاستهای پولی، صحبتی نکردند.

وویچیچ، عضو بانک مرکزی اروپا:

تورم بهتدریج به هدف ۲٪ نزدیک میشود.

انتظار داریم تا پایان سال ۲۰۲۵ به هدف ۲٪ نزدیک شویم.

پیشبینی میشود که در اوایل سال ۲۰۲۶ به هدف ۲٪ برسیم.

شاخص مدیران خرید بخش تولیدی انگلیس - مه - Flash Manufacturing PMI

شاخص مدیران خرید بخش خدماتی انگلیس - مه - Flash Services PMI

شاخص مدیران خرید بخش ترکیبی انگلیس - مه - Composite PMI

تلگرام در سال ۲۰۲۴ با ثبت درآمد ۱.۴ میلیارد دلاری، جهشی چشمگیر را تجربه کرد. این رقم نسبت به درآمد ۳۴۳ میلیون دلاری سال ۲۰۲۳، رشد قابلتوجهی داشته است.

نکته قابلتوجه این است که تلگرام برای اولین بار موفق به کسب سود شده و ۵۴۰ میلیون دلار سود خالص به دست آورده است، در حالی که در سال ۲۰۲۳ با زیان ۱۷۳ میلیون دلاری مواجه بود.

شاخص مدیران خرید تولیدی ناحیه یورو - مه - Flash Manufacturing PMI

شاخص مدیران خرید بخش خدماتی ناحیه یورو - مه - Flash Services PMI

شاخص مدیران خرید بخش ترکیبی ناحیه یورو - مه - Composite PMI Flash

شاخص فضای کسب و کار آلمان - مه - German ifo Business Climate

شاخص وضعیت فعلی کسبوکارها در آلمان - مه - Ifo Current Conditions

شاخص انتظارات فضای کسب و کار آلمان - مه - Ifo Expectations

شاخص مدیران خرید تولیدی فرانسه (مه) - French Flash Manufacturing PMI

مدیران خرید خدماتی فرانسه (مه) - French Flash Services PMI

مدیران خرید ترکیبی (مه) - Composite PMI Flash

اوپک پلاس در حال بررسی افزایش ۴۱۱ هزار بشکهای تولید نفت در ماه ژوئيه است – منابع دیپلماتیک

بانک مورگان استنلی: کاهش نرخ بهره فدرال رزرو احتمالاً تا سپتامبر ۲۰۲۵ آغاز نخواهد شد.

کاهشهای بیشتری در سال ۲۰۲۶ دنبال خواهد شد.

مورگان استنلی پیشبینی میکند که بازده اوراق قرضه ۱۰ ساله تا میانه سال ۲۰۲۶ به ۳.۴۵٪ کاهش یابد.

بر اساس گزارش وال استریت ژورنال، دونالد ترامپ در یک تماس خصوصی با رهبران اروپایی اعلام کرده که ولادیمیر پوتین، رئیسجمهور روسیه، آماده پایان دادن به جنگ نیست؛ زیرا معتقد است در حال پیروزی است.

هاوارد لوتنیک، وزیر بازرگانی آمریکا، بار دیگر درباره تعرفهها تأکید کرد که ۱۰٪ سطح پایه است و هیچکس به کمتر از ۱۰٪ نخواهد رسید. وی همچنین اعلام کرد که «کارت طلایی» ترامپ طی ۷ روز آینده راهاندازی خواهد شد.

نوگوچی، عضو هیئتمدیره بانک مرکزی ژاپن، تأکید کرد که افزایش خرید اوراق قرضه فقط باید در شرایط بحرانی بازار انجام شود و در حال حاضر نیازی به مداخله وجود ندارد، علیرغم افزایش بازدهی اوراق قرضه بلندمدت.

وی اعلام کرد که برنامه کاهش خرید اوراق تا مارس ۲۰۲۶ ادامه خواهد داشت، اما استراتژی فراتر از آن باید با دیدگاه بلندمدت مورد بررسی قرار گیرد. بانک ژاپن قصد دارد در نشست سیاستگذاری ماه آینده بررسی میانمدتی از برنامه خود انجام دهد و رویکرد جدیدی را برای پس از مارس ۲۰۲۶ معرفی کند.

نوگوچی همچنین هشدار داد که افزایش نرخ بهره باید محتاطانه و تدریجی باشد و تنها زمانی که تورم بهطور پایدار در سطح ۲٪ تثبیت شود و رشد دستمزدها آن را پشتیبانی کند، باید اجرا شود.

با وجود اینکه بانک ژاپن اجازه میدهد نرخهای بهره توسط بازار تعیین شوند، همچنان امکان تنظیم خرید اوراق قرضه در واکنش به نوسانات بازار را دارد، اما این ابزار باید فقط در شرایط اضطراری استفاده شود.

کمیته قوانین مجلس نمایندگان آمریکا لایحه کاهش مالیات ترامپ را تأیید کرد و این مرحله راه را برای رأیگیری در صحن مجلس نمایندگان هموار میکند. انتظار میرود که این رأیگیری به زودی برگزار شود و سرنوشت اصلاحات مالیاتی مشخص گردد.

این لایحه هدف دارد مالیاتها را کاهش دهد و رشد اقتصادی را تقویت کند اما همچنان مباحثات سیاسی درباره تأثیرات آن ادامه دارد.

مشاور اقتصادی ترامپ، کوین هست، اعلام کرد که سال جاری شاهد کاهش هزینههای بیشتری خواهیم بود و پیشبینی کرد که لایحه مالیاتی میتواند رشد اقتصادی را به ۳ درصد برساند.

هست تأکید کرد که این طرح به گونهای طراحی شده که هزینههای آن از طریق افزایش رشد اقتصادی جبران شود و انتظار میرود اقتصاد به تدریج اثرات مثبت این تغییرات را تجربه کند

وزارت خزانهداری آمریکا اعلام کرد که بسنت، وزیر خزانهداری این کشور، با کاتو، وزیر دارایی ژاپن، دیدار کرده است و در این جلسه مسائل مربوط به نرخ ارز مورد بحث قرار گرفته است. این دیدار در حاشیه نشست وزرای دارایی G7 انجام شد.

دو طرف توافق کردند که نرخ ارز باید توسط بازار تعیین شود و تأکید کردند که در شرایط فعلی، نرخ دلار-ین مطابق با اصول اقتصادی است. همچنین، مانند دیدار قبلی، بحثی درباره سطح نرخ ارز انجام نشده است. در این نشست مسائل امنیت جهانی، تجارت دوجانبه و ثبات مالی نیز بررسی شد.

به گزارش فایننشال تایمز، دو تن از کارکنان سفارت اسرائیل در واشنگتن کشته شدند. در واشنگتن دیسی، تیراندازی در سفارت اسرائیل رخ داده است که منجر به کشته شدن دو دیپلمات شد. پلیس اعلام کرد که مظنون بازداشت شده و پیش از حمله در اطراف موزه دیده شده است.

شهردار واشنگتن دیسی تأیید کرد که هیچ تهدید امنیتی فعالی پس از این حادثه وجود ندارد. در زمان بازداشت، مظنون شعار «آزادی، آزادی فلسطین» سر داده است. همچنین، پلیس اعلام کرد که هیچ اطلاعات قبلی درباره تهدید تروریستی وجود نداشته است.

سفیر اسرائیل گفت که قربانیان این حادثه یک زوج بودهاند و پس از حادثه با دونالد ترامپ تماس گرفته است.

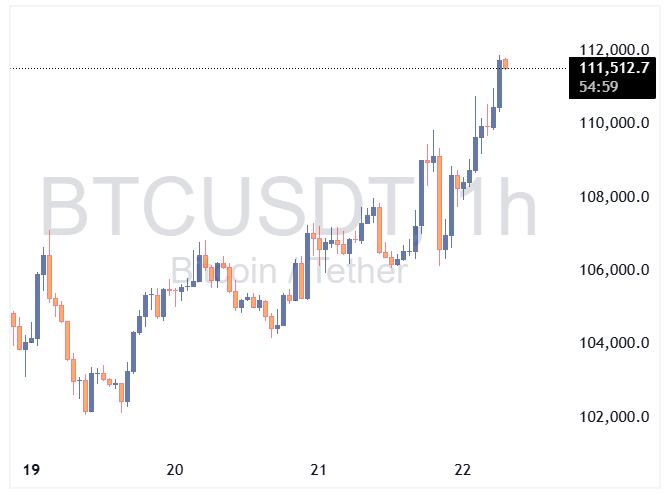

بیتکوین برای اولین بار از ۱۱۱,۰۰۰ دلار عبور کرد، عمدتاً به دلیل افزایش سرمایهگذاری نهادی و ورود سرمایههای بلندمدت.

شرکتهایی مانند استراتژی و استرایو خریدهای گستردهای انجام دادهاند.

تحلیلگران معتقدند که صندوقهای قابل معامله، عدم قطعیتهای اقتصادی و سیگنالهای مثبت نظارتی به این رشد کمک کردهاند.

این صعود نشاندهنده تغییر الگوی سرمایهگذاری در بازار رمزارزها است و ورود سرمایههای نهادی میتواند ثبات بیشتری به بازار ببخشد.

شاخص مدیران خرید بخش تولیدی ژاپن - مه - Flash Manufacturing PMI

شاخص مدیران خرید بخش خدماتی ژاپن - مه - Flash Services PMI

شاخص مدیران خرید بخش ترکیبی ژاپن - مه - Composite PMI