یوتوتایمز » بایگانی: کامران گودرزی » برگه 119

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

امروز ایالات متحده ارقام شاخص قیمت تولیدکننده برای ژانویه را منتشر میکند که انتظار میرود شاخص اصلی آن با افزایش 0.3 درصد ماهانه همراه باشد. این موضوع میتواند تردیدهای بیشتری درباره کاهش نرخ بهره توسط فدرال رزرو ایجاد کرده و به دلار آمریکا در آستانه انتشار شاخص قیمت مصرفکننده فردا حمایت بیشتری ببخشد. در بریتانیا، اوراق قرضه دولتی همچنان تحت فشار هستند و ریسکهای مربوط به پوند استرلینگ نیز پیش از انتشار شاخص تورم فردا ادامه دارد.

دلار آمریکا: شاخص قیمت تولیدکننده میتواند به روند صعودی دلار کمک کند

دادههای تورمی این هفته آمریکا ممکن است به تقویت روند صعودی دلار کمک کند و تردیدها درباره نیاز فدرال رزرو به کاهش نرخ بهره را افزایش دهد. اگرچه شاخص قیمت مصرفکننده فردا بیشترین تأثیر را بر بازار خواهد داشت، اما شاخص قیمت تولیدکننده امروز نیز اهمیت زیادی دارد، چرا که بسیاری از اجزای شاخص قیمت تولیدکننده در شاخص ترجیحی فدرال رزرو برای اندازهگیری تورم – یعنی شاخص PCE هسته – لحاظ میشوند.

پیشبینی ما (تیم تحلیل ING) با اجماع بازار مطابقت دارد و نشاندهنده افزایش شاخص قیمت تولیدکننده از 0.2 درصد به 0.3 درصد ماهانه در دسامبر است. این امر میتواند تقاضا برای دلار را پیش از CPI فردا حفظ کند، جایی که احتمالاً شاهد ارقام ملایمتر از حد انتظار خواهیم بود.

تقویم اقتصادی آمریکا همچنین شامل نظرسنجیهای کسبوکارهای کوچک NFIB برای دسامبر است. شاخص اصلی خوشبینی اخیراً به بالای 100 رسیده و به سطوح اواسط سال 2021 بازگشته است. کسبوکارهای کوچک حدود 44 درصد از تولید ناخالص داخلی و 46 درصد از نیروی کار آمریکا را تشکیل میدهند. شاخص فرعی «برنامههای استخدام» نیز در سهماهه چهارم سال گذشته شتاب گرفت و به بالاترین سطح 20 ماهه رسید. در حالی که این دادهها مستقیماً بر انتظارات بازار از فدرال رزرو تأثیر نمیگذارد، ارقام قویتر امروز میتواند فدرال رزرو را در مورد وضعیت فعالیتها و اشتغال آرامتر کند.

امروز سخنرانیهای اشمید و ویلیامز در مورد سیاستهای فدرال رزرو منتشر میشود. اولی دیدگاهی هاوکیش دارد و دومی هم گرایش به موضع هاوکیش دارد، به این معنا که ممکن است بر بازار کار فشرده تأکید کنند، در حالی که گولزبی – که روز جمعه بر این موضوع تأکید کرد که گزارش شغلی دسامبر نشاندهنده افزایش بیش از حد حرارت نیست – دیدگاهی نرمتر دارد.

شاخص دلار میتواند پس از اصلاح ملایم شب گذشته دوباره به بالای 110.0 بازگردد.

یورو: سیاستهای داویش بانک مرکزی اروپا

این هفته تقویم اقتصادی منطقه یورو نسبتاً آرام است و جفتارز EURUSD همچنان بیشتر تحت تأثیر دلار قرار دارد.

با این حال، حمایت داخلی کمی برای یورو وجود دارد. مصاحبه دیروز فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، تصویر روشنی از موضع کنونی شورای حکام ارائه کرد. لین اظهار داشت: «اگر اقتصاد به اندازه کافی سریع رشد نکند، ما از هدف خود عقب خواهیم ماند» و همچنین به نگرانیهای ساختاری و چرخهای رشد در منطقه یورو اشاره کرد. اولی رن نیز مطرح کرد که نرخها تا اواسط 2025 به سطح خنثی کاهش مییابند.

با فشار بیشتر بانک مرکزی اروپا به انتظارات بازار و نبود دادههای اقتصادی، احتمالاً نرخها در محدوده 90 تا 100 نقطه پایه کاهش تا پایان سال باقی خواهند ماند. این بدان معناست که بازگشت نرخ سوآپ دوساله یورو که از ژانویه آغاز شده ممکن است پیش از رسیدن به 2.50 درصد متوقف شود و بازتسعیر هاوکیش در منحنی دلار آمریکا میتواند شکاف کمارزشگذاری EURUSD را (که در حال حاضر حدود 2.5 درصد است) کاهش دهد.

پوند بریتانیا: بازارهای مضطرب پیش از انتشار CPI

اوراق قرضه دولتی بریتانیا همچنان تحت فشار قرار دارند و با عملکرد ضعیف اوراق قرضه جهانی همراه شدهاند. اکنون این احتمال وجود دارد که بازدهی اوراق 10 ساله قبل از انتشار CPI بریتانیا فردا صبح به بالای 4.90 درصد برسد. اگر دادههای تورمی بالاتر از انتظار باشند، فشار فروش میتواند به سطح 5.0 درصد و حتی بالاتر شدت یابد.

در حالی که پوند معمولاً در پاسخ به شگفتیهای تورمی تقویت میشود، همبستگی غیرمستقیم فعلی آن با نرخها نشاندهنده ریسکهای منفی است. باید به خاطر داشته باشیم که افزایش هزینههای وامگیری، فضای مالی دولت بریتانیا را کاهش داده و ریسک کاهش هزینهها در بهار را افزایش میدهد – که به نوبه خود برای پوند منفی است.

ممکن است بازار اوراق قرضه و پوند در هفتههای آینده تثبیت شود، اما ممکن است جفتارز GBPUSD به زودی به 1.200 کاهش یابد و سپس حمایت پیدا کند.

منبع: ING

بریتانیا اوراق قرضه لینک شده با تورم به مبلغ 1 میلیارد پوند و نرخ بهره 1.25% را برای سال 2054 فروخته است. نسبت پوشش این اوراق 3.06 برابر بوده است که نسبت به دوره قبلی کاهش یافته است (قبلی 3.1 برابر بود). بازدهی متوسط این اوراق نیز به 2.126% رسیده است که نسبت به دوره قبلی افزایش یافته است (قبلی 1.333% بود).

بانک انگلستان اعلام کرده است که هنوز هیچ تصمیمی برای پیشبرد و اجرای پوند دیجیتال گرفته نشده است.

بانک انگلستان اعلام کرد که پس از تکمیل مرحله طراحی در چند سال آینده، بانک و دولت ارزیابی خواهند کرد که آیا اجرای پوند دیجیتال ادامه یابد یا خیر.

بر اساس گزارش وال استریت ژورنال، توافق آتشبس بین اسرائیل و حماس ممکن است تا 14 ژانویه اعلام شود. منابع مطلع اعلام کردهاند که اسرائیل و حماس در حال نهایی کردن توافق آتشبس در غزه هستند.

بر اساس برآوردی که توسط دولت ژاپن تهیه شده است، تراز مالی اساسی دولتهای ملی و محلی در سال مالی 2025 به کسری خواهد رسید.

آلمان قرار است یک هفته طولانی دانکلفلاوته (دورهای که تولید انرژیهای تجدیدپذیر، مانند انرژی بادی و خورشیدی، به دلیل شرایط جوی نامناسب کاهش مییابد) را تجربه کند، با این پیشبینی که تولید بادی به زیر 10 گیگاوات در چند روز آینده کاهش یابد. این وضعیت باعث خواهد شد که کشور آلمان به نیروگاههای سوخت فسیلی (زغالسنگ، گاز و حتی نفت) و واردات متکی شود.

شاخص تولیدات صنعتی ایتالیا - نوامبر - Italian Industrial Production

سرگئی لاوروف، وزیر امور خارجه روسیه، اعلام کرد که ایالات متحده به دنبال غیر فعال کردن خط لوله گاز ترکاستریم است.

بر اساس گزارش منابع، چین تصمیم گرفته است حقوق کارکنان در نهادهای مالی برتر، از جمله بانک مرکزی و سه نهاد مالی برتر دیگر، را به نصف کاهش دهد. این اقدام بخشی از بازنگری نظارتی است که در سال 2024 رونمایی شد.

کرملین در واکنش به اظهارات دونالد ترامپ مبنی بر اینکه «خیلی سریع» با ولادیمیر پوتین ملاقات خواهد کرد، اعلام کرد که هیچ چیز جدیدی برای اظهار نظر وجود ندارد.

تیکتاک گزارش بلومبرگ مبنی بر اینکه چین در حال بررسی اجازه فروش بخش آمریکایی این شرکت به ایلان ماسک است را «کاملاً خیالی» خواند. این اظهارات در پاسخ به گزارشی از بلومبرگ بود که مقامات چینی در حال بررسی گزینهای هستند که میتواند منجر به فروش کسبوکار آن در آمریکا به ثروتمندترین فرد جهان شود، اگر دیوان عالی ایالات متحده ممنوعیت این اپلیکیشن را تأیید کند.

تیکتاک بارها اعلام کرده است که بخش آمریکایی خود را نخواهد فروخت. دولت بایدن استدلال کرده است که بدون فروش، تیکتاک میتواند توسط چین به عنوان ابزاری برای جاسوسی و دستکاری سیاسی استفاده شود. این شرکت بارها هرگونه تأثیرگذاری حزب کمونیست چین را رد کرده و گفته است که قانون ممنوعیت آن در ایالات متحده حقوق آزادی بیان متمم اول کاربرانش را نقض میکند.

هولزمن، یکی از مقامات ارشد بانک مرکزی اروپا، اعلام کرد که امیدوار است تا پایان سال به هدف تورم 2% دست یابند.

ما با چالشهای زیادی در زمینه انرژی مواجه هستیم.

بر اساس دادههای LSEG، قیمت برق پایه روزانه در آلمان 78% افزایش یافته و به 226 یورو بر مگاوات ساعت رسیده است. همچنین، قیمت برق پایه روزانه در فرانسه 16% افزایش یافته و به 162.5 یورو بر مگاوات ساعت رسیده است.

اولین نظرسنجی YouGov از زمان انتخابات عمومی 2024 نشان میدهد که رقابت نزدیکی بین حزب کارگر و حزب اصلاحات بریتانیا وجود دارد. حزب کارگر با 26% و حزب اصلاحات بریتانیا با 25% از آرا در صدر قرار دارند. محافظهکاران با 22% در جایگاه سوم نزدیک قرار دارند.

این نتایج شش ماه پس از انتخابات عمومی 2024 که استارمر با اکثریت قاطع به قدرت رسید، به دست آمده است. حزب کارگر 7% از رایدهندگان 2024 خود را به لیبرال دموکراتها، 6% به سبزها، 5% به حزب اصلاحات بریتانیا و 4% به محافظهکاران از دست داده است.

در میان جوانان 18-24 ساله، حزب اصلاحات بریتانیا محبوبترین حزب راستگرا شده است، در حالی که حزب کارگر همچنان محبوبترین حزب در این گروه سنی است. محافظهکاران همچنان محبوبترین حزب در میان افراد بالای 65 سال هستند. در میان زنان، حزب کارگر و محافظهکاران هر دو 25% از آرا را دارند، در حالی که در میان مردان، حزب اصلاحات بریتانیا با 30% و حزب کارگر با 27% در صدر قرار دارند.

بن گویر، یکی از مقامات ارشد اسرائیل، اعلام کرد که توافق گروگانگیری که در حال تدوین است، به معنای تسلیم شدن به حماس میباشد. او این توافق را نشانهای از ضعف و تسلیم در برابر گروه حماس دانسته است.

نخستوزیر دانمارک، مت فردریکسن، اعلام کرد که ناوگان سایه روسیه به عنوان ابزاری برای جنگ در اروپا استفاده میشود. او همچنین اظهار داشت که دانمارک مایل است با ایالات متحده در مورد گرینلند همکاری نزدیکتری داشته باشد.

بر اساس نظرسنجی رویترز، تورم مصرفکننده در چین برای سال 2025 به میزان 0.8% و برای سال 2026 به میزان 1.4% پیشبینی شده است. بر اساس این نظرسنجی، انتظار میرود که بانک خلق چین نرخ بازخرید معکوس را حداقل 25 نقطه پایه در سهماهه اول سال 2025 کاهش دهد.

همچنین، انتظار میرود که بانک مرکزی چین نرخ بازخرید معکوس هفتروزه را 10 نقطه پایه در سهماهه اول 2025 کاهش دهد. علاوه بر این، پیشبینی میشود که رشد تولید ناخالص داخلی چین در سال 2025 به میزان 4.5% و در سال 2026 به میزان 4.2% باشد.

گزارش وامهای جدید چین - دسامبر - New Loans

معاون رئیس بانک خلق چین، ژوان، اعلام کرد که سیاستهای ضد چرخهای را تقویت خواهند کرد. بر اساس گزارشها، عرضه پول M2 چین در سال مالی 2024 به میزان 7.3% افزایش یافته است. همچنین، وامهای یوان به میزان 7.6% و تامین مالی جامع به میزان 8% افزایش یافته است.

سیاستهای ضد چرخهای چیست؟

سیاستهای ضد چرخهای (Counter-Cyclical Policies) به مجموعه اقداماتی گفته میشود که توسط دولتها و بانکهای مرکزی برای تعدیل چرخههای اقتصادی و کاهش نوسانات در اقتصاد اتخاذ میشود. این سیاستها هدفشان افزایش فعالیتهای اقتصادی در دوران رکود و کاهش آن در دوران رونق است تا از نوسانات شدید اقتصادی جلوگیری کنند.

افزایش سهام چین در حالی که دلار کاهش یافت - در بازار آسیا، بازار سهام چین در آسیا پیشتاز بود، دلار به دلیل گزارشهایی مبنی بر اینکه اعضای تیم اقتصادی ترامپ رویکرد محتاطانهای برای افزایش تعرفهها در نظر گرفتهاند، کاهش یافت.

شاخص دلار برای اولین بار در شش روز معاملاتی گذشته کاهش یافت،دارز نیوزیلند در میان همتایان گروه ده پیشتاز بود. سهام در چین و هنگ کنگ افزایش یافت، همچنین سهام در سیدنی و تایوان نیز افزایش یافت.

قراردادهای آمریکا افزایش یافتند و به افزایشهای کوچک ثبت شده در S&P 500 در روز دوشنبه ادامه دادند. با توجه به تهدیدات ترامپ برای اعمال تعرفههای تا 60 درصد بر واردات چین، احتمال اجرای تدریجی تعرفههای آمریکا باعث ایجاد اعتماد در بازارهای آسیایی شده است. با توجه به اینکه فدرال رزرو فضای بیشتری برای کاهش نرخ بهره دارد، چنین برنامهای ممکن است نگرانیهای تورمی را کاهش داده و بازدهی بالاتر خزانهداری را کاهش دهد.

معاملهگران همچنین این هفته به دادههای تورم آمریکا توجه خواهند کرد که میتواند نشانههای بیشتری درباره مسیر نرخ بهره فدرال رزرو ارائه دهد. در ژاپن، بازدهی 40 ساله به بالاترین سطح خود از زمان معرفی آن در سال 2007 رسید، به دلیل فروش جهانی بدهی و انتظار اینکه بانک مرکزی ژاپن ممکن است نرخ بهره را در آینده افزایش دهد.

در آسیا، بالاترین مقام نظارتی اوراق بهادار چین اعلام کرد که برای توسعه مکانیزمی برای تثبیت بازار تلاش خواهد کرد و وعده داد که انتظارات را در سال 2025 پس از شروع ضعیف سال جدید تثبیت کند. سرمایهگذاران همچنین منتظر جلسه توجیهی درباره حمایت مالی برای توسعه اقتصادی با کیفیت بالا از مقامات بانک مرکزی و اداره دولتی ارز خارجی در بعدازظهر سهشنبه هستند.

گزارش مشاور ویژه درباره پرونده انتخابات 2020 ترامپ که توسط نیویورک تایمز منتشر شده است، نشان میدهد که اتهاماتی که میتوانستند علیه همدستان ترامپ توجیه شوند، پیدا شدهاند؛ اما به نتیجه نهایی نرسیدهاند.

همچنین، مشاور ویژه در نظر داشت ترامپ را به تحریک شورش متهم کند؛ اما از این کار صرف نظر کرد. این گزارش همچنین بیان میکند که دونالد ترامپ در تلاش جنایی بیسابقهای برای برگرداندن شکست انتخابات 2020 شرکت داشته است.

دونالد ترامپ پس از انتشار گزارش مشاور ویژه درباره پرونده انتخابات 2020، اعلام کرد که «کاملاً بیگناه» است.

بانک سیتی اعلام کرد که اکنون انتظار دارد بانک انگلستان از ماه اوت 2025 کاهش متوالی نرخ بهره را اعمال کند. این در حالی است که پیشبینی قبلی برای ماه مه بوده است.

نخستوزیر فرانسه، فرانسوا بایرو، روز سهشنبه در یک سخنرانی مهم برای قانونگذاران، تلاش خواهد کرد تا در قدرت بماند و برنامهای برای ترمیم فوری مالیاتهای عمومی کشور ارائه دهد. بایرو ماه گذشته پس از سرنگونی میشل بارنیه، نخستوزیر پیشین، منصوب شد. بارنیه توسط احزاب مخالف از چپ و راست در یک رأی عدم اعتماد بر سر بودجه 2025 برکنار شد.

قیمت گاز اتحادیه اروپا پس از ادعای حمله پهپادهای اوکراینی به آخرین خط لوله فعال گاز روسیه به اروپا، به میزان ۷.۲ درصد افزایش یافت. خط لوله ترکاستریم، که از طریق ترکیه گاز را به کشورهایی مانند مجارستان میرساند، تنها مسیر باقیمانده برای انتقال گاز روسیه به اتحادیه اروپا است.

وزارت دفاع روسیه اعلام کرد که تمام پهپادهای اوکراینی که به ایستگاه کمپرسوری در منطقه کراسنودار حمله کرده بودند، نابود شدهاند. کرملین این حمله را به عنوان «تروریسم انرژی» کییف توصیف کرد و ادعا کرد که ایالات متحده از کاهش بیشتر جریان گاز روسیه به اروپا بهرهمند میشود.

منبع: فاینشنال تایمز

موسسه رتبهدهی فیچ برآورد کرده است که خسارات اقتصادی مرتبط با آتشسوزیهای کالیفرنیا بین 150 میلیارد تا 275 میلیارد دلار میباشد. فیچ اعلام کرده که برآوردهای بسیار گستردهای از خسارات بیمهشده مرتبط با آتشسوزیهای کالیفرنیا با دامنهای بین 10 میلیارد تا 30 میلیارد دلار وجود دارد.

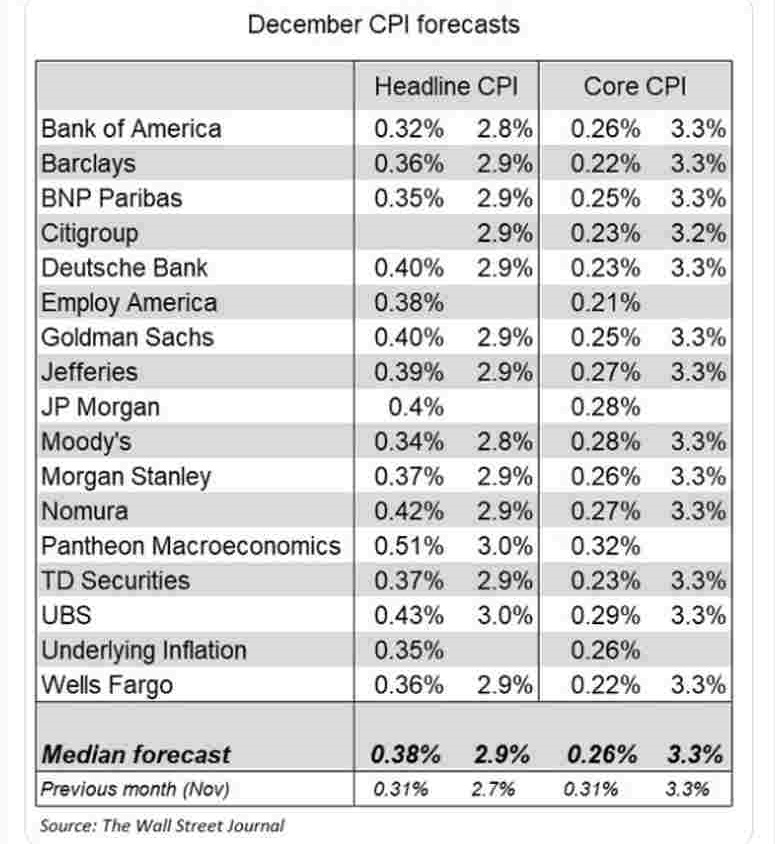

پیشبینیهای 17 اقتصاددان بانک سرمایهگذاری برای دادههای تورم آمریکا که قرار است چهارشنبه، 15 ژانویه 2025 منتشر شود، توسط وال استریت ژورنال منتشر شده است.

هیمینو از بانک مرکزی ژاپن اعلام کرد که تصمیمگیری در مورد افزایش نرخ بهره بستگی به اطلاعات موجود تا جلسه ژانویه دارد. وی افزود که نیاز به بررسی تصویر کلی اقتصاد داریم و افزایش حقوق تنها چیزی نیست که باید بررسی شود. اطلاعات اخیر در مورد دستمزدها نسبتاً مثبت است و هفته آینده در مورد نیاز به افزایش نرخ بهره بحث خواهیم کرد.

هیمینو تأکید کرد که سخت است زمانبندی مناسب برای تغییر سیاست را تشخیص دهیم و تغییر سیاست در زمان مناسب بسیار حیاتی است. وی همچنین اظهار داشت که اقتصاد ژاپن با دیدگاه بانک مرکزی ژاپن همخوانی داشته است و اطمینان به تدریج برای تحقق چشمانداز افزایش مییابد.

هیمینو معاون بانک مرکزی ژاپن اعلام کرد که در سخنرانی ترامپ، امیدوار است برنامه، تعادل اقدامات سیاستی دولت جدید آمریکا و اینکه آیا چیزی که تاکنون اعلام نشده است، مشخص شود.

وی افزود که بر اساس ین، افزایش سالانه اخیر در قیمتهای وارداتی بسیار بالا است و سخت است بگوییم که ریسک تورم به سمت بالا یا پایین متمایل است. همچنین، بانک مرکزی ژاپن چیزی شبیه به «چک لیست» برای تصمیمگیری در مورد افزایش نرخ بهره در ژانویه ندارد.

آمازون در حال آمادهسازی برای بازطراحی دستیار صوتی الکسا با استفاده از هوش مصنوعی تولیدی است که بتواند وظایف عملی را انجام دهد. شرکت به مدت دو سال گذشته تلاش کرده تا مغز الکسا را با هوش مصنوعی جایگزین کند. رهبر تیم هوش مصنوعی عمومی آمازون، روهیت پراساد، اعلام کرد که دستیار صوتی هنوز نیاز به غلبه بر چندین چالش فنی دارد، از جمله حل مشکل پاسخهای غلط و افزایش سرعت و اطمینانپذیری پاسخها.

آمازون قصد دارد الکسا را به محصولی شخصیسازی شده تبدیل کند که وظایف مختلفی را انجام دهد، از پیشنهاد رستورانها تا تنظیم نور اتاق بر اساس الگوی خواب شخص. این تغییرات بعد از راهاندازی ChatGPT OpenAI توسط مایکروسافت آغاز شد و آمازون در تلاش است تا با رقبای خود رقابت کند. برخی از کارکنان سابق و فعلی آمازون اعلام کردهاند که چالشهای فنی و مشکلات سازمانی زیادی وجود داشته است. آمازون هدف دارد تا الکسا را به سطحی برساند که بتواند صدها نرمافزار و خدمات شخص ثالث را پشتیبانی کند.

کاربران پلتفرم بازار پیشبینی غیرمتمرکز Polymarket مجموعاً 845,000 دلار شرطبندی کردهاند که آیا رئیسجمهور منتخب دونالد ترامپ در سخنرانی تحلیف خود در 20 ژانویه کلمات خاص کریپتو را ذکر خواهد کرد یا خیر؟

افراد تقریباً 519,000 دلار بر سر اینکه ترامپ «کریپتو» یا «بیتکوین» بگوید، شرطبندی کردهاند، علاوه بر بیش از 326,000 دلار که او «دوج» یا «دوجکوین» را در سخنرانی خود ذکر خواهد کرد. «کریپتو» و «بیتکوین»، هر دو در یک شرط، 15٪ احتمال موفقیت پیشبینی شدهاند، در حالی که «دوج» و «دوجکوین»، در یک شرط دیگر، 13٪ احتمال موفقیت دارند.

حجم کل معاملات در بازار پیشبینی که پیشبینی میکند ترامپ در سخنرانی تحلیف خود چه خواهد گفت، تا زمان انتشار به 1.86 میلیون دلار رسیده است.