یوتوتایمز » بایگانی: کامران گودرزی » برگه 185

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

اظهارات کاترین مان، یکی از سیاستگذاران بانک انگلستان (BOE)، در گفتگو با روزنامه فایننشال تایمز (FT) در زیر بیان شده است:

نگرانی از افزایش قیمتها: مان ابراز نگرانی کرده است که قیمت کالاها و خدمات دوباره افزایش خواهد یافت.

رشد دستمزدها: او همچنین به رشد دستمزدها به عنوان یک عامل نگرانکننده برای تورم اشاره کرده است.

فشارهای دستمزدی: مان تأکید میکند که فشارهای مربوط به دستمزدها ممکن است سالها طول بکشد تا کاهش یابد.

تغییر در موضع شخصی: با این حال، او اشاره کرده است که موضع خود را از یک سطح «هاوکیش» (10) به یک سطح کمتر «هاوکیش» (7) کاهش داده است. این تغییر از ابتدای سال جاری به دلیل کاهش فشارهای قیمتی تا کنون در سال 2024 بوده است.

به طور کلی، متن به نگرانیهای مان درباره تورم و عوامل مؤثر بر آن اشاره دارد و همچنین تغییر در نگرش او نسبت به سیاستهای پولی را مورد بررسی قرار میدهد.

شاخص قیمت عمده فروشی آلمان - ژوئیه - Wholesale Price Index

شاخص قیمت عمده فروشی آلمان - سالانه (ژوئیه) - Wholesale Price Index

صادرات نفت خام عربستان به چین در ماه سپتامبر به حدود 43 میلیون بشکه کاهش خواهد یافت.

این کاهش صادرات به میزان تقریبی 3 میلیون بشکه نسبت به ماه اوت است، که در آن صادرات حدود 46 میلیون بشکه بوده است.

این اطلاعات توسط خبرگزاری رویترز و بر اساس منابع تجاری مختلف منتشر شده است.

اوپک قرار است گزارش ماهانه جدید خود برای ماه اوت را در روز دوشنبه (12 اوت) منتشر کند.

گزارش ماهانه اوپک برای ژوئيه 2024 نشاندهنده افزایش اندکی در تولید نفت کشورهای عضو اوپک بود.

گزارش ماهانه بازار نفت اوپک (MOMR) به بررسی مسائل اصلی تأثیرگذار بر بازار نفت جهانی میپردازد و پیشبینیهایی برای تحولات بازار نفت خام در سال آینده ارائه میدهد.

این گزارش تحلیلی دقیق از تحولات کلیدی که بر روندهای بازار نفت، تقاضا و عرضه جهانی نفت و همچنین تعادل بازار نفت تأثیر میگذارد، ارائه میدهد. انتظار میرود که گزارش اوت تغییرات زیادی نسبت به گزارش ژوئيه نداشته باشد.

پیشبینی میشود که رشد تقاضای جهانی نفت در سال 2024 به میزان 2.2 میلیون بشکه در روز باشد که تغییری نسبت به ارزیابی ماه گذشته ندارد.

در جبهه عرضه، انتظار میرود که افزایش کوچکی در تولید نفت وجود داشته باشد، عمدتاً به دلیل افزایش تقاضا در تابستان شمالی (فصل بین بهار و پاییز که در نیمکره شمالی معمولاً ماههای ژوئن، ژوئیه و آگوست را شامل میشود یا از نظر نجومی از انقلاب ژوئن تا اعتدال سپتامبر ادامه دارد).

تحلیل و پیشبینی موسسه UBS درباره جفتارز EURUSD در زیر به صورت خلاصه ذکر شده است:

انتظار دارد که نرخ EURUSD به تدریج افزایش یابد؛ زیرا «استثنایی بودن ایالات متحده» (که به معنای عملکرد بهتر اقتصاد ایالات متحده نسبت به سایر کشورهای جهان است) در حال کاهش است.

این تحلیلگران معتقدند که کاهش استثنایی بودن ایالات متحده، منجر به کاهش نرخ بهره توسط فدرال رزرو خواهد شد.

تأثیرات بازار: UBS به نوسانات شدید بازار در هفته گذشته اشاره میکند و میگوید که این نوسانات تأثیر چندانی بر نرخ EURUSD نداشته است.

آنها هشدار میدهند که انتخابات ایالات متحده ممکن است به نوسانات کوتاهمدت منجر شود؛ اما به سرمایهگذاران توصیه میکنند که به تدریج به خرید EURUSD بپردازند و به این نوسانات توجه نکنند.

تحلیل وضعیت و پیشبینی نرخ جفت ارزAUDUSD توسط تحلیلگران موسسه Westpac در زیر ارائه شده است:

وضعیت فعلی دلار استرالیا ناپایدار توصیف میکنند و پیشبینی میکنند که نرخ AUDUSD همچنان نوسانی و چالشبرانگیز باقی بماند.

احتمال وقوع «شوکهای نوسانی» بیشتر وجود دارد که ممکن است به بازگشت قیمت در ناحیه 0.63-0.64 منجر شود.

با این حال، پیشبینی میشود که زمانی که شرایط تثبیت شود، یک (بازگشت) قابل توجهی در نرخ AUDUSD اتفاق بیفتد.

فدرال رزرو ایالات متحده (Fed) باید از سپتامبر شروع به کاهش نرخ بهره کند، در حالی که پیامهای بانک مرکزی استرالیا (RBA) به طور غیرمنتظرهای «هاوکیش» بوده است. پیشبینی رشد اقتصادی RBA بهبود یافته است که بخشی از آن به دلیل حمایتهای مالی دولتی و فدرالی از خانوارها است. همچنین، نرخ تورم هسته (core CPI) نیز کمی بالاتر از قبل پیشبینی شده است.

بانک مرکزی استرالیا در حال حاضر به فکر کاهش نرخ بهره نیست که این موضوع به بهبود قابل توجهی در تفاوت نرخ بهره بین استرالیا و ایالات متحده منجر میشود.

پیشبینیهای بانک آمریکا (Bank of America) درباره وضعیت اقتصادی ایالات متحده و سیاستهای پولی فدرال رزرو:

تحلیلگران بانک آمریکا پیشبینی میکنند که ایالات متحده به رکود اقتصادی نخواهد رفت.

آنها همچنین پیشبینی میکنند که فدرال رزرو در جلسات سپتامبر و دسامبر، هر کدام 25 نقطه پایه (bp) نرخ بهره را کاهش خواهد داد.

برایان موینیهان، مدیرعامل بانک آمریکا، در مصاحبهای تلویزیونی هشدار داد که فدرال رزرو باید مراقب باشد که بیش از حد سرعت رشد اقتصادی را کاهش ندهد. او به وضعیت مصرفکنندگان اشاره کرد و گفت که در میان 60 میلیون مشتری این بانک، رشد هزینهها در ماههای ژوئيه و اوت نسبت به سال گذشته حدود 3 درصد بوده است، که این رقم نصف نرخ رشد در سال گذشته است. به عبارت دیگر، مصرفکنندگان در حال کاهش سرعت هزینهکرد خود هستند.

موینیهان توضیح داد که مصرفکنندگان پول در حسابهای خود دارند؛ اما در حال کاهش هزینهها هستند. آنها شاغل هستند و درآمد دارند؛ اما به طور کلی، سرعت هزینهکرد آنها کاهش یافته است.

اقتصاد چین به شدت به صادرات وابسته است و این وابستگی آن را در برابر تنشهای تجاری آسیبپذیرتر میکند.

چین از احتمال وقوع یک جنگ تجاری دیگر با دولت دوم ترامپ نگران است. به ویژه، روزنامه وال استریت ژورنال اشاره میکند که پیشنهاد ترامپ برای اعمال تعرفه 60 درصدی بر واردات از چین میتواند آسیبهای اقتصادی بیشتری به چین وارد کند.

با وجود مشکلات اقتصادی، افزایش صادرات چین به عنوان یک نقطه قوت در نظر گرفته میشود.

سایر بخشهای اقتصادی چین در وضعیت بحرانی قرار دارند:

- بحران املاک که اکنون وارد سال سوم خود شده است.

- مصرفکنندگان چینی که به دلیل بحران املاک و آسیبهای باقیمانده از پاندمی، احتیاط بیشتری در هزینهکرد دارند.

- مشکلات مالی شدید دولتهای محلی.

- عدم اعتماد در بخش خصوصی.

وابستگی چین به تولید و صادرات، این کشور را نسبت به تشدید تنشها در جنگ تجاری با ایالات متحده حساستر میکند.

موسسه UBS پیشبینی کرده است که شاخص S&P 500 تا پایان سال 2023 به 5,900 برسد و تا ژوئن 2025 به 6,200 افزایش یابد.

سولیتا مارچلی، مدیر سرمایهگذاری ارشد برای قاره آمریکا در UBS Global Wealth Management، در سخنرانی خود به نکات مثبت برای بازار سهام اشاره کرده است. او به احتمال کاهش نرخ بهره توسط فدرال رزرو اشاره میکند که میتواند به حمایت از بازار کمک کند. مارچلی به وجود یک زمینه قوی برای رشد اقتصادی اشاره کرده و معتقد است که این عوامل میتوانند به حمایت از بازار کمک کنند.

آخرین نظرسنجی از مؤسسه چارتر بریتانیا نشان میدهد که کارفرمایان در این کشور برنامهریزی کردهاند که دستمزدها را تنها 3% در سال آینده افزایش دهند.

این کمترین افزایش پیشبینی شده در دو سال اخیر است.

این عدد نسبت به پیشبینی 4% که سه ماه پیش انجام شده بود، کاهش قابل توجهی را نشان میدهد.

این نتیجه با نظرسنجی انجام شده توسط بانک انگلستان که در ابتدای ماه منتشر شده، مقایسه میشود. در آن نظرسنجی، کسبوکارها قصد داشتند دستمزدها را به میزان 4.1% افزایش دهند که این نیز کمترین میزان در حداقل دو سال اخیر است.

بانک انگلستان در تلاش است تا رشد دستمزدها را به سطوح پایدارتر برگرداند. این بانک نگران است که مشکلات مداوم در بازار کار ممکن است باعث حفظ سطح بالای رشد دستمزدها شود.

در روز سهشنبه، 13 اوت 2024، دادههای مربوط به اشتغال و دستمزدها از بریتانیا منتشر خواهد شد و روز بعد، دادههای مربوط به تورم ارائه میشود.

اظهارات معاون رئیس بانک مرکزی استرالیا (RBA)، آقای هاوزر که در یک رویداد اقتصادی بیان کرده است. در زیر خلاصهای از نکات کلیدی اظهارات او ارائه شده است:

عدم قطعیت در پیشبینیهای اقتصادی: هاوزر بیان میکند که پیشبینیهای اقتصادی با عدم قطعیت زیادی همراه است.

نکات مربوط به تورم و بازار کار: او به این نکته اشاره میکند که ممکن است تورم به دلیل ضعف در عرضه و تنگناهای بازار کار پایدار بماند. همچنین، ظرفیت خالی در اقتصاد میتواند به راحتی بیشتر یا کمتر از آنچه که فرض شده است، باشد.

ریسک افزایش سریع نرخ بیکاری: هاوزر فرض کرده است که نرخ بیکاری به آرامی افزایش خواهد یافت؛ اما ریسک افزایش سریعتر آن نیز وجود دارد.

مصرف خانوار و درآمد واقعی: او فرض میکند که مصرف خانوار باید به تناسب درآمد واقعی افزایش یابد؛ اما ریسک این وجود دارد که مصرف به دلیل افزایش ثروت، بیشتر از آنچه انتظار میرود، افزایش یابد.

عدم قطعیت در نرخ پسانداز: همچنین، او اشاره میکند که مشخص نیست نرخ پسانداز چقدر و با چه سرعتی ممکن است افزایش یابد.

توضیح:

عدم وضوح در تصمیمات آینده RBA: با توجه به عدم قطعیتهای زیاد ذکر شده، اظهارات هاوزر اطلاعات روشنی درباره هرگونه اقدام یا زمانبندی اقدام بانک مرکزی استرالیا ارائه نمیدهد.

تغییر روش در تصمیمگیری بانک مرکزی استرالیا: مقایسه اظهارات هاوزر با اظهارات قبلی رئیس وقت بانک مرکزی استرالیا، آقای لاو، در اواخر سال 2021 که به طور قاطع اعلام کرده بود که هیچ افزایش نرخ بهرهای تا سال 2024 نخواهد بود. در واقع، اولین افزایش نرخ بهره در ماه مه 2022 اتفاق افتاد. این نشاندهنده تغییرات در کادر رهبری و مسئولیتهای بانک مرکزی استرالیا از آن زمان به بعد است.

خلاصهای از فعالیتهای انتخاباتی کامالا هریس، معاون رئیسجمهور آمریکا و مواضع او در برابر دونالد ترامپ:

حمایت از حذف مالیات بر پاداش (انعام): کامالا هریس در یک تجمع در نوادا اعلام کرد که از حذف مالیات بر پاداش حمایت میکند، که موضعی مشابه با ترامپ است. این اقدام به منظور جلب نظر کارگران خدماتی انجام میشود که گروه مهمی از رأیدهندگان در این ایالت هستند.

تعهدات هریس: هریس وعده داد که اگر رئیسجمهور شود، به مبارزه برای خانوادههای کارگر ادامه خواهد داد، از جمله افزایش حداقل دستمزد و حذف مالیات بر انعامها. او همچنین به کاهش قیمتهای مصرفکننده و مقابله با شرکتهای بزرگ که قیمتها را به طور غیرقانونی افزایش میدهند، اشاره کرد.

واکنش ترامپ: ترامپ به این موضع هریس واکنش نشان داد و او را متهم کرد که سیاست او را کپی کرده است و گفت که هریس فقط به دنبال اهداف سیاسی است و واقعاً به این سیاست عمل نخواهد کرد.

نیاز به تصویب قانون: یک مقام کمپین هریس گفت که پیشنهاد او نیاز به تصویب قانون در کنگره دارد و او به عنوان رئیسجمهور با کنگره همکاری خواهد کرد تا این قانون را تدوین کند.

وضعیت انتخاباتی: هریس به تازگی به عنوان نامزد رسمی حزب دموکرات انتخاب شده و در ایالتهای کلیدی مانند ویسکانسین، میشیگان و پنسیلوانیا کمپین کرده است. او در نظرسنجیها از ترامپ پیشی گرفته است و در تلاش است تا حمایت رأیدهندگان را جلب کند.

جمعآوری کمکهای مالی: هریس به جمعآوری کمکهای مالی ادامه میدهد و در یک رویداد در سانفرانسیسکو با نانسی پلوسی، رئیس پیشین مجلس نمایندگان، شرکت خواهد کرد. انتظار میرود که این رویداد بیش از 12 میلیون دلار کمک مالی جمعآوری کند.

حضور جمعیت در رویداد: کمپین هریس اعلام کرده که بیش از 12,000 نفر در یک رویداد انتخاباتی در لاسوگاس شرکت کردهاند. همچنین، پلیس حدود 4,000 نفر دیگر را به دلیل گرمای شدید و بیماری در صف، از ورود به محل رویداد منع کرده است. دما در آن روز به 109 درجه فارنهایت (40 درجه سلسیوس) رسیده بود.

مقایسه با ترامپ: هریس در طول هفته به مقایسه مواضع خود با دونالد ترامپ پرداخته است. او در روز شنبه، قبل از ترک آریزونا، به شدت با مواضع ترامپ درباره فدرال رزرو (بانک مرکزی ایالات متحده) مخالفت کرد.

موضع درباره فدرال رزرو: هریس اعلام کرده است که اگر به عنوان رئیسجمهور انتخاب شود، در امور فدرال رزرو که یک نهاد مستقل است، دخالت نخواهد کرد. این موضع او در تضاد با ترامپ است که اخیراً گفته بود رؤسایجمهور باید در تصمیمات بانک مرکزی نقش داشته باشند.

سخنرانی میشل بومن، عضو هیئت مدیره فدرال رزرو ایالات متحده، که در آن به موضوعات مختلفی از جمله سیاستهای پولی، نظارت بر بانکها و نگرانیهای مربوط به نقدینگی پرداخته است. در زیر خلاصهای از نکات کلیدی سخنرانی آمده است:

بومن در مورد احتمال کاهش نرخ بهره احتیاط کرده و به ریسک افزایش تورم اشاره میکند. او ابراز عدم اطمینان کرده است که تورم به همان روشی که در نیمه دوم سال گذشته کاهش یافت، ادامه یابد.

او بیان کرده که تورم هنوز «به طور ناراحتکنندهای» بالای هدف 2 درصدی فدرال رزرو قرار دارد. نرخ تورم هسته (PCE) در نیمه اول سال 2024 به طور میانگین 3.4 درصد بوده است که به وضوح بالاتر از هدف فدرال رزرو است.

بومن به چندین عامل اشاره کرده که میتواند تورم را بالا نگه دارد، از جمله نرمالسازی زنجیرههای تأمین، ریسک ژئوپولیتیک و احتمال تحریک مالی.

او همچنین نگرانیهایی درباره تأثیر مهاجرت بر افزایش هزینههای مسکن در برخی مناطق مطرح کرده است.

بومن به نشانههایی از خنکشدن در بازار کار اشاره کرده؛ اما به چالشهای اندازهگیری و اصلاح دادهها که ارزیابی را پیچیده میکند، اشاره کرده است. او بر لزوم رویکردی صبورانه در تصمیمگیریهای سیاست پولی تأکید کرده و گفته است که فدرال رزرو باید از واکنش سریع به دادههای تکنقطهای (یعنی دادههای بیشتری دریافت کند و براساس یک داده فقط تصمیم نگیرد) اجتناب کند.

این سخنرانی به نوعی احتمال 49 درصدی کاهش 50 نقطه پایه نرخ بهره در جلسه سپتامبر اشاره میکند. بومن تأکید کرده که اگر دادههای ورودی نشان دهند که تورم به طور پایدار به سمت هدف 2 درصدی در حال حرکت است، کاهش تدریجی نرخ بهره مناسب خواهد بود؛ اما باید صبور بود تا از آسیب به پیشرفتهای ادامهدار در کاهش تورم جلوگیری شود.

توضیح: بومن به گفتهی تحلیلگران هاوکیشترین عضو فدرال رزرو است؛ اگر داویش صحبت کنه در سخنرانیش تاثیر زیادی بر روی بازار خواهد داشت.

تسلا سفارشات برای ارزانترین نسخه سایبرتراک، که قیمت آن ۶۱,۰۰۰ دلار بود را متوقف کرده و به جای آن نسخه ۱۰۰,۰۰۰ دلاری را برای سفارش فوری و تحویل در همین ماه ارائه کرده است.

تقاضا و عرضه سایبرتراک به دقت توسط سرمایهگذاران و طرفداران تسلا زیر نظر است؛ زیرا ایلان ماسک، مدیرعامل تسلا، منابع زیادی را برای توسعه این کامیون صرف کرده و برنامهریزی کرده است که سالانه ۲۰۰,۰۰۰ دستگاه تولید کند.

در اکتبر گذشته، ماسک اعلام کرده بود که تسلا یک میلیون رزرو برای این کامیون دارد. اما برخی مشتریان اعلام کردهاند که منتظر نسخههای ارزانتر هستند.

سایبرتراک در ماه ژوئیه نزدیک به ۴,۸۰۰ واحد فروش داشته که بهترین ماه فروش آن بوده و این خودرو به عنوان پرفروشترین وسیله نقلیه در ایالات متحده با قیمت بالای ۱۰۰,۰۰۰ دلار شناخته شده است. تا کنون بیش از ۱۶,۰۰۰ دستگاه از آن فروخته شده است، اما حفظ حجم بالای فروش در این سطح قیمت چالشبرانگیز خواهد بود.

تحویل سایبرتراک، که طراحی غیرمتعارف و بدن استیل ضد زنگ دارد، از نوامبر ۲۰۲۳ آغاز شده است. ماسک در سال ۲۰۱۹ تخمین زده بود که قیمت این کامیون ۴۰,۰۰۰ دلار باشد و بتواند بیش از ۵۰۰ مایل با یک بار شارژ حرکت کند.

وبسایت تسلا دیگر گزینهای برای رزرو نسخه ۶۱,۰۰۰ دلاری سایبرتراک ارائه نمیدهد. این نسخه قبلاً با دامنه حرکتی ۲۵۰ مایل و تحویل هدفگذاری شده برای سال ۲۰۲۵ ارائه شده بود.

نسخه دو موتوره با قیمت ۹۹,۹۹۰ دلار و دامنه حرکتی ۳۱۸ مایل به زودی قابل تحویل خواهد بود، در حالی که نسخه سه موتوره با قیمت ۱۱۹,۹۹۰ دلار و دامنه حرکتی ۳۰۱ مایل از اکتبر در دسترس خواهد بود.

تحلیلگر صنعت، سام ابوالصمد، گفت که تسلا در حال حاضر موجودی زیادی از کامیونهای دو موتوره و سه موتوره دارد.

امروز، گزارش اشتغال ماه ژوئیه کانادا منتشر میشود که در میان نشانههایی از کاهش مصرف است.

بانک RBC (بزرگترین بانک کانادا) اعلام کرده است که بر اساس دادههای کارت اعتباری، مصرف کاناداییها در ژوئيه 0.6% کاهش داشته است. این بانک اشاره کرده که مصرفکنندگان کانادایی پس از سالها هزینهکردهای زیاد در دوران پاندمی، در تابستان امسال هزینههای خود را کاهش میدهند.

هزینههای مربوط به غذا و نوشیدنی در ژوئيه به شدت کاهش یافته و 0.88% افت کرده است. همچنین، هزینههای مربوط به خانه نیز 3.3% کاهش یافته که نشاندهنده فشار اقتصادی بر مصرفکنندگان است.

مصرفکنندگان همچنان تحت فشار هستند و منتظر تأثیر کاهش نرخ بهره بانک مرکزی کانادا (BoC) بر هزینههای بهره وامهای مسکن هستند. نرخ بهره هنوز بالا هستند و کاناداییهایی که در سال 2024 وامهای نرخ ثابت خود را تجدید میکنند، با نرخهای بالاتری مواجه خواهند شد که قدرت خرید آنها را تحت تأثیر قرار میدهد.

انتظار میرود که مصرف در نیمه دوم سال جاری نسبت به رشد جمعیت قوی همچنان ضعیف بماند؛ اما در سال 2025 با ادامه کاهش نرخ بهره بانک مرکزی، مصرف ممکن است، افزایش یابد.

انتظار میرود که گزارش اشتغال امروز نشان دهد که نرخ بیکاری از 6.4% به 6.5% افزایش یافته و پیشبینی میشود که 22.5 هزار شغل جدید ایجاد شود بعد از کاهش 1.4 هزار شغل در ماه ژوئن.

بازار احتمال 90% کاهش 25 نقطه پایه (bps) نرخ بهره بانک مرکزی کانادا را در تاریخ 4 سپتامبر پیشبینی میکند و احتمال 10% برای کاهش 50 نقطه پایه وجود دارد. کاهش 25 نقطه پایه در تمام سه جلسه باقیمانده امسال به طور کامل در نظر گرفته شده که نرخ شبانه را به 3.75% خواهد رساند.

نتیجهگیری:

به طور کلی، این متن به وضعیت اقتصادی کانادا و چالشهایی که مصرفکنندگان با آن مواجه هستند، اشاره دارد و همچنین به پیشبینیهای مربوط به نرخ بیکاری و سیاستهای پولی بانک مرکزی میپردازد.

بیانیه بانک خلق چین:

بانک مرکزی چین (PBOC یا People's Bank of China) قصد دارد رشد معقولی در تأمین مالی (financing) را حفظ کند.

راهنمایی برای رشد معقول اعتبار: بانک مرکزی چین قصد دارد تا «رشد معقول اعتبار» را هدایت کند.

گزارش اجرای سیاستهای پولی در سهماهه دوم: این بیانیه بخشی از گزارشی است که در مورد اجرای سیاستهای پولی در سهماهه دوم سال جاری منتشر شده است.

سیاست پولی محتاطانه: این سیاست باید «انعطافپذیر، متعادل، دقیق و مؤثر» باشد.

کاهش هزینههای تأمین مالی: بانک مرکزی به دنبال کاهش هزینههای تأمین مالی برای شرکتها و هزینههای اعتبار خانوارها به طور تدریجی است.

کاهش هزینههای تأمین مالی اجتماعی: این بانک همچنین به دنبال کاهش پایدار هزینههای تأمین مالی اجتماعی است.

ثبات نرخ ارز یوان: بانک مرکزی قصد دارد «ثبات فاندامنتال» نرخ ارز یوان را در سطح تعادل معقول حفظ کند.

اقدامات برای پیشگیری و حل ریسکها: این بانک اقداماتی را برای پیشگیری و حل ریسکها در زمینههای کلیدی مانند: املاک و مستغلات، بدهیهای دولت محلی و مؤسسات مالی کوچک و متوسط انجام خواهد داد.

حفظ نقدینگی مناسب: بانک مرکزی همچنین به حفظ «نقدینگی به طور معقول» ادامه خواهد داد.

پیشگیری از انتظارات یکجانبه: این بانک به دنبال جلوگیری از شکلگیری و تقویت خودبهخود انتظارات یکجانبه و همچنین مراقبت از ریسک نوسانات زیاد نرخ ارز است.

نتیجهگیری:

به طور کلی، این بیانیه به سیاستهای بانک مرکزی چین در راستای مدیریت اقتصاد و حفظ ثبات مالی اشاره دارد و نشاندهنده رویکرد محتاطانه و هدفمند این بانک در مدیریت سیاستهای پولی است.

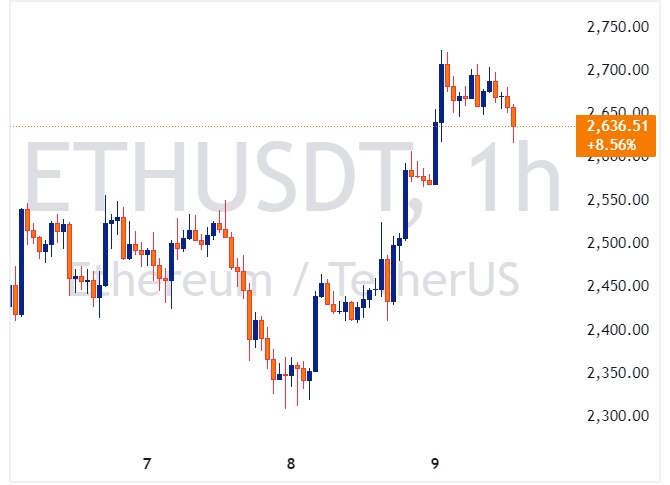

قیمت اتریوم امروز صبح به بیش از 2700 دلار رسید که نشاندهنده افزایش بیش از 10 درصدی است. این افزایش در حالی رخ داده که بازار کریپتو به تدریج در حال جبران خسارتهای ناشی از سقوط روز دوشنبه است.

قیمت فعلی اتریوم حدود 2664 دلار است که در مقایسه با روز گذشته 9.6 درصد افزایش داشته؛ اما همچنان نسبت به هفته گذشته بیش از 15 درصد کاهش دارد.

حجم معاملات اتریوم در 24 ساعت گذشته 5 درصد افزایش یافته و همچنین «open interest» در قراردادهای آتی اتریوم 15 درصد افزایش داشته است. این نشاندهنده افزایش اعتماد سرمایهگذاران به آینده اتریوم است.

سرمایهگذاران بزرگ مانند شرکتهای سرمایهگذاری ریسکپذیر Jump Crypto و Paradigm از فروش سریع داراییهای خود عقبنشینی کردهاند. اطلاعات نشان میدهد که Jump Crypto بخش قابل توجهی از داراییهای خود را جابجا کرده است.

نسبت تبدیل اتریوم به بیت کوین (ETH/BTC) در حدود 0.043 باقی مانده است که نزدیک به پایینترین سطح سالانه خود یعنی 0.041 است.

ETFهای اتریوم در ایالات متحده به تازگی راهاندازی شدهاند و انتظار میرود که این موضوع به نفع اتریوم باشد. با این حال، تحلیلگران هشدار دادهاند که بسیاری از سرمایهگذاران ممکن است داراییهای خود را از اتریوم تراست به ETFها منتقل کنند.

ETFهای اتریوم در روز پنجشنبه تنها 2.9 میلیون دلار خروج سرمایه داشتند و خروج از اتریوم تراست Grayscale به 19.8 میلیون دلار کاهش یافته است.

کاهش نرخها تا پایان سال

1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه آینده وجود دارد.

2. بانک مرکزی اروپا (ECB): پیشبینی میشود که نرخ بهره 65 نقطه پایه کاهش یابد و احتمال 87 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

3. بانک انگلستان (BoE): انتظار میرود که نرخ بهره 42 نقطه پایه کاهش یابد و احتمال 67 درصدی برای عدم تغییر در جلسه آینده وجود دارد.

4. بانک کانادا (BoC): پیشبینی میشود که نرخ بهره 73 نقطه پایه کاهش یابد و احتمال 90 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

5. بانک مرکزی استرالیا (RBA): انتظار میرود که نرخ بهره 24 نقطه پایه کاهش یابد و احتمال 84 درصدی برای عدم تغییر در جلسه آینده وجود دارد.

6. بانک مرکزی نیوزیلند (RBNZ): پیشبینی میشود که نرخ بهره 53 نقطه پایه کاهش یابد و احتمال 82 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

7. بانک ملی سوئیس (SNB): انتظار میرود که نرخ بهره 45 نقطه پایه کاهش یابد و احتمال 87 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

افزایش نرخ بهره تا پایان سال

8. بانک ژاپن (BoJ): انتظار میرود که نرخ بهره 9 نقطه پایه افزایش یابد و احتمال 95 درصدی برای عدم تغییر در جلسه آینده وجود دارد.

«کالینز» (Collins)، یکی از مقامات فدرال رزرو (Fed) ایالات متحده: اگر دادههای اقتصادی به گونهای باشند که انتظار میرود، مناسب است که به زودی روند کاهش نرخ بهره آغاز شود.

او بیان کرده است که زمان و سرعت کاهش نرخ بهره باید بر اساس دادههای اقتصادی تعیین شود.

آژانس اعتبارسنجی Fitch، اعتبار اوراق قرضه پوششدار (covered bonds) بانک بارکلیز (Barclays Bank UK PLC) را در سطح «AAA» تأیید کرده است.

توضیحات بیشتر:

اوراق قرضه پوششدار: این نوع اوراق قرضه معمولاً به وسیله داراییهای خاصی پشتیبانی میشوند و به سرمایهگذاران این اطمینان را میدهند که در صورت ورشکستگی صادرکننده، میتوانند از داراییهای پشتیبان استفاده کنند.

رتبه AAA: این بالاترین رتبه اعتبار است که نشاندهنده کیفیت بسیار بالا و ریسک پایین سرمایهگذاری است. به عبارت دیگر، Fitch به سرمایهگذاران اعلام میکند که اوراق قرضه پوششدار بانک بارکلیز از لحاظ اعتبار و امنیت، بسیار مطمئن هستند.

بانک بارکلیز (Barclays) یک مؤسسه مالی بینالمللی معتبر است که در سال ۱۶۹۰ میلادی توسط جان فریمه تأسیس شد. دفتر مرکزی این بانک در لندن، بریتانیا قرار دارد.

به طور کلی، این خبر نشاندهنده ثبات و اعتبار بالای بانک بارکلیز در بازار مالی است.

مقدمه: بازارها به گزارشهای بیکاری کمتر از حد انتظار واکنش بیش از حد نشان دادهاند. انتظار نمیرود که این وضعیت به نفع دلار برای طور طولانی مدت باقی بماند؛ زیرا دلار باید با نرخبهره کمتر هماهنگ شود. احتمال دارد که نرخ تبدیل EURUSD به 1.10 برسد.

دلار آمریکا: واکنش غیرعادی و بزرگ بازار به داده آمار مدعیان بیکاری نشاندهنده حساسیت بالای بازار به نشانههای اقتصادی ایالات متحده است. سرمایهگذاران ممکن است به دلیل فروش اخیر سهام و تغییرات ملایم در انتظارات نرخ بهره فدرال رزرو، در انتظار یک داده مثبت بودند تا به نرخهای دلار توجه کنند.

گزارش بیکاری اطلاعات چندانی ارائه نداد. کاهش تعداد مدعیان بیکاری از 250 هزار به 233 هزار یک شگفتی بود؛ اما تعداد مدعیان ادامهدار بیکاری از 1869 هزار به 1875 هزار افزایش یافت که نشاندهنده مشکلات برای افرادی است که میخواهند به بازار کار بازگردند.

انتظار میرود واکنش بازار به آمار CPI هسته ایالات متحده در هفته آینده، حتی برای تغییرات کوچک، قابل توجه باشد. هرگونه شگفتی مثبت در این آمار میتواند به نفع دلار باشد و باعث فروش سهام شود.

دلار استرالیا در روز پنجشنبه بهترین عملکرد را داشت، زیرا رئیس بانک مرکزی استرالیا اعلام کرد که در صورت نیاز از افزایش نرخها دریغ نخواهد کرد. پیشبینی میشود که در کوتاهمدت پتانسیل افزایش برای AUDUSD وجود داشته باشد.

دلار آمریکا در حال تقویت در برابر ین ژاپن است و ریسکها به سمت افزایش برای USDJPY باقی مانده است.

تقویم دادهها امروز شامل پیشبینیهای تورم بانک فدرال نیویورک و گزارش بودجه ماهانه ژوئیه است که تأثیر زیادی بر بازار نخواهد داشت.

نرخهای مبادلهای دو ساله دلار آمریکا در تلاش برای افزایش بالای 3.80-3.85% هستند، در حالی که انتظارات برای کاهش نرخ بهره فدرال رزرو تا پایان سال در حدود 100 نقطه پایه ثابت مانده است. بنابراین، فضای زیادی برای دلار وجود دارد تا دوباره به اصول نرخهای کمتر حمایتی مرتبط شود.

پیشبینی میشود که شاخص دلار آمریکا (DXY) به زیر 103.0 بازگردد.

یورو: کاهش و سپس بهبود یورو

جفت ارز EURUSD دیروز به زیر ۱.۰۹۰ سقوط کرد؛ اما پس از آن به سرعت بهبود یافت. این کاهش اولیه به نظر بیش از حد بوده است.

فاصله نرخهای مبادلهای یورو و دلار (۲ ساله) به طور جزئی افزایش یافته و به منفی ۱۰۴ نقطه پایه رسیده است. این نشان میدهد که احتمال افزایش EURUSD همچنان وجود دارد.

بهبود در سنتیمنت ریسک میتواند به افزایش یورو کمک کند. با این حال، ریسک این است که بازارها دیدگاه دفاعیتری داشته باشند و EURUSD را برای مدت طولانی زیر ارزش واقعی (undervalued) قیمتگذاری کنند، به ویژه تا قبل از رویداد مهم CPI ایالات متحده که هفته آینده منتشر میشود.

حتی در این سناریو، انتظار میرود که EURUSD بیشتر ثابت بماند تا اینکه به طور قابل توجهی کاهش یابد؛ زیرا فاصله نرخها همچنان مطلوب است.

با توجه به آرامش در تقویم اقتصادی ناحیه یورو و برنامه سخنرانیهای بانک مرکزی اروپا، انتظار میرود که یورو به ۱.۱۰ دلار در کوتاهمدت برسد.

جفت ارز EURGBP: همچنین انتظار میرود که (EURGBP) دوباره بالای ۰.۸۶۰ برود، با وجود اصلاحات اخیر ناشی از ریسک بوده است.

کرون نروژ

بانک مرکزی نروژ: بانک مرکزی نروژ اعلام کرده که انتظار کاهش نرخ بهره را در سال جاری ندارد؛ اما دادههای اخیر درباره تورم هسته کمی پایینتر از پیشبینیها بوده و احتمالاً زیر پیشبینیهای بانک مرکزی نروژ قرار دارد.

کاهش نرخ بهره در نروژ: این وضعیت و احتمال تسهیل سریعتر فدرال رزرو نشان میدهد که ممکن است حداقل یک کاهش نرخ بهره قبل از پایان سال در نروژ اتفاق بیفتد.

منبع: ING

تراز تجاری ایتالیا - ژوئن - Trade Balance

صادرات گاز طبیعی: آذربایجان در دوره ژانویه تا ژوئیه، 7.5 تریلیون متر مکعب (bcm) گاز طبیعی به اروپا صادر کرده است.

صادرات نفت: همچنین، آذربایجان در همین بازه زمانی 14.1 میلیون تن نفت صادر کرده است.

شاخص نهایی قیمت مصرف کننده ایتالیا - ژوئیه (سالانه) - Consumer Price Index Final

شاخص نهایی قیمت مصرف کننده HICP ایتالیا - ماهانه (ژوئیه) - Harmonised Inflation Rate Final

شاخص نهایی قیمت مصرف کننده HICP ایتالیا - سالانه (ژوئیه) - Harmonised Inflation Rate Final

شاخص نهایی قیمت مصرف کننده ایتالیا - ژوئیه - Consumer Price Index Final

واقعی .................. %0.4

پیشبینی ............... %0.5

قبلی ..................... %0.1

بانک مرکزی سوئیس (SNB) معمولاً در شرایط خاصی اقدام به مداخله ارزی میکند. این شرایط شامل نوسانات شدید در نرخ ارز، وجود تهدیداتی برای ثبات اقتصادی و نیاز به حفظ رقابتپذیری صادرات است. مداخله ارزی به معنای خرید یا فروش ارزهای خارجی در بازار ارز (فارکس) برای تأثیرگذاری بر نرخ ارز است.

زمانهای مداخله

بانک مرکزی سوئیس ممکن است در موارد زیر مداخله کند:

نوسانات شدید نرخ ارز: اگر نرخ ارز فرانک سوئیس به سرعت افزایش یا کاهش یابد، بانک مرکزی ممکن است برای تثبیت نرخ ارز مداخله کند.

عوامل تهدیدکننده برای ثبات اقتصادی: در مواقعی که نوسانات نرخ ارز میتواند به ثبات اقتصادی آسیب برساند، بانک مرکزی وارد عمل میشود.

حفظ رقابتپذیری صادرات: اگر ارزش فرانک سوئیس بیش از حد افزایش یابد، ممکن است صادرات سوئیس تحت تأثیر قرار گیرد. در این صورت، بانک مرکزی ممکن است برای تضعیف فرانک مداخله کند.

روشهای مداخله

بانک مرکزی سوئیس از روشهای مختلفی برای مداخله استفاده میکند:

خرید یا فروش ارزهای خارجی: بانک مرکزی میتواند با خرید یا فروش ارزهای خارجی در بازار فارکس، نرخ ارز را تحت تأثیر قرار دهد.

تأثیرگذاری بر نرخ بهره داخلی: با تغییر نرخ بهره، بانک مرکزی میتواند بر تقاضا برای ارز تأثیر بگذارد.

بررسی معاملات آتی در بازار نیویورک (NYMEX)

مقدمه: بازار نیویورک (NYMEX) یکی از بزرگترین و معتبرترین بازارهای معاملات آتی در جهان است. در این بازار، قراردادهای آتی برای محصولات مختلف انرژی مانند بنزین، دیزل و گاز طبیعی معامله میشوند. در ادامه به بررسی قیمتهای نهایی قراردادهای آتی برای ماه سپتامبر و نحوه انجام این معاملات میپردازیم.

قیمتهای نهایی قراردادهای آتی برای ماه سپتامبر

بنزین: قیمت نهایی قراردادهای آتی بنزین برای ماه سپتامبر به ازای هر گالن 2.3992 دلار است.

دیزل: قیمت نهایی قراردادهای آتی دیزل برای ماه سپتامبر به ازای هر گالن 2.3578 دلار است.

گاز طبیعی: قیمت نهایی قراردادهای آتی گاز طبیعی برای ماه سپتامبر به ازای هر میلیون واحد حرارتی بریتانیا (MMBtu) 2.1270 دلار است.

نحوه انجام معاملات آتی

معاملات آتی (فیوچرز) نوعی قرارداد مالی هستند که در آن دو طرف توافق میکنند که یک کالا یا دارایی را در تاریخ مشخصی در آینده و با قیمتی که امروز تعیین میشود، معامله کنند. این نوع معاملات به معاملهگران اجازه میدهد تا از تغییرات قیمت در آینده بهرهبرداری کنند و ریسکهای مرتبط با نوسانات قیمت را مدیریت کنند.

مراحل انجام معاملات آتی

انتخاب دارایی: معاملهگر ابتدا دارایی مورد نظر خود را انتخاب میکند. این دارایی میتواند شامل کالاهایی مانند نفت، گاز، بنزین، فلزات و حتی محصولات کشاورزی باشد.

تعیین تاریخ و قیمت: معاملهگر و طرف مقابل توافق میکنند که دارایی را در تاریخ مشخصی در آینده و با قیمتی که امروز تعیین میشود، معامله کنند.

ورود به قرارداد: معاملهگر با ورود به قرارداد آتی، تعهد میکند که در تاریخ مشخص شده، دارایی را با قیمت توافق شده خریداری یا بفروشد.

مدیریت ریسک: معاملهگران میتوانند از قراردادهای آتی برای مدیریت ریسکهای مرتبط با نوسانات قیمت استفاده کنند. به عنوان مثال، یک تولیدکننده نفت میتواند با فروش قراردادهای آتی نفت، از کاهش قیمت نفت در آینده جلوگیری کند.

تسویه حساب: در تاریخ مشخص شده، قرارداد تسویه میشود و دارایی مورد نظر معامله میشود. در برخی موارد، تسویه حساب به صورت نقدی انجام میشود و دارایی فیزیکی تحویل داده نمیشود.

مزایای معاملات آتی

مدیریت ریسک: معاملات آتی به معاملهگران اجازه میدهد تا ریسکهای مرتبط با نوسانات قیمت را مدیریت کنند.

بهرهبرداری از تغییرات قیمت: معاملهگران میتوانند از تغییرات قیمت در آینده بهرهبرداری کنند و سود کسب کنند.

شفافیت و نقدینگی: بازارهای آتی معمولاً دارای شفافیت بالا و نقدینگی زیادی هستند که به معاملهگران امکان میدهد به راحتی وارد و خارج شوند.

معاملات آتی یکی از ابزارهای مهم در بازارهای مالی هستند که به معاملهگران امکان میدهند تا ریسکهای خود را مدیریت کنند و از فرصتهای موجود در بازار بهرهبرداری کنند. با توجه به قیمتهای نهایی قراردادهای آتی بنزین، دیزل و گاز طبیعی برای ماه سپتامبر، معاملهگران میتوانند استراتژیهای مختلفی را برای مدیریت ریسک و بهرهبرداری از تغییرات قیمت در آینده اتخاذ کنند.

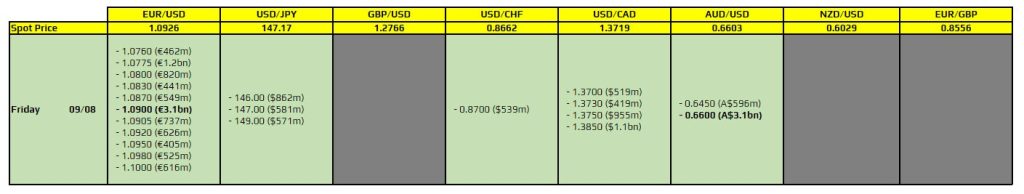

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید.

جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل کند و باعث شود که قیمت در این محدوده باقی بماند. این جفت ارز پس از نوسانات دیروز کمی بالاتر از این سطح قرار گرفته است.

جفت ارزAUDUSD در سطح 0.6600: این جفت ارز به عنوان یک مغناطیس عمل میکند و میتواند قیمت را در این محدوده نگه دارد، مگر اینکه تغییرات بزرگی در احساسات ریسک در معاملات اروپایی رخ دهد. این موضوع میتواند باعث شود که معاملات در این جفت ارز کمی محتاطانهتر باشد.

شاخص اطمینان مصرفکننده سوئیس - ژوئیه - Consumer Confidence

شاخص قیمت مصرف کننده نهایی آلمان - ژوئیه - Final Consumer Price Index

شاخص قیمت مصرف کننده نهایی آلمان - سالانه (ژوئیه) - Final Consumer Price Index

برآورد اولیه نرخ تورم هماهنگشده نهایی ماهانه آلمان - Harmonised Inflation Rate (ژوئیه)

برآورد اولیه نرخ تورم هماهنگشده نهایی سالانه آلمان - Harmonised Inflation Rate (ژوئیه)

رابطه بین عملکرد شاخص S&P 500 و نتایج انتخابات ریاستجمهوری ایالات به شرح زیر است:

پیشبینی نتایج انتخابات: شاخص S&P 500 بهطور تاریخی به عنوان یک پیشبینیکننده قوی برای نتایج انتخابات ریاستجمهوری ایالات متحده شناخته شده است و از سال 1928 دقت 83 درصدی در پیشبینی نتایج انتخابات داشته است.

عملکرد بازار سهام: این پیشبینی بر اساس عملکرد بازار سهام در سه ماه قبل از انتخابات است. اگر عملکرد S&P 500 در این دوره مثبت باشد، 80 درصد اوقات حزب حاکم توانسته است ریاستجمهوری را حفظ کند. برعکس، اگر بازدهی منفی باشد، 89 درصد اوقات حزب حاکم ریاستجمهوری را از دست میدهد.

پیشبینیهای گذشته: این الگو در 20 مورد از 24 انتخابات اخیر به درستی پیشبینی کرده است. با این حال، استثنائاتی نیز وجود داشته است، مانند انتخابات 2020 که در آن S&P 500 افزایش یافت اما حزب حاکم باز هم شکست خورد.

وضعیت فعلی: در حال حاضر، S&P 500 از زمان آغاز دوره سهماهه قبل از انتخابات کمی کاهش یافته است، که این موضوع به معنای این است که جمهوریخواهان به عنوان گزینههای فعلی محبوبتر به نظر میرسند، هرچند هنوز زمان زیادی تا انتخابات باقی مانده است.