یوتوتایمز » بایگانی: کامران گودرزی » برگه 201

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

وزارت دارایی چین اعلام کرده است که در تاریخ ۱۲ اکتبر یک نشست خبری برگزار خواهد کرد تا جزئیات مربوط به تنظیمات سیاستهای مالی را ارائه دهد. این نشست که برای ساعت ۱۰:۰۰ به وقت محلی برنامهریزی شده است، به منظور تقویت بهبود اقتصادی و تأثیرگذاری بر سنتیمنت بازار جهانی برگزار میشود.

در این نشست، انتظار میرود که مقامات وزارت دارایی چین به تشریح اقدامات جدیدی بپردازند که هدف آنها تسریع روند بهبود اقتصادی کشور است. این اقدامات میتواند شامل افزایش هزینههای دولتی، کاهش مالیاتها و ارائه بستههای حمایتی به بخشهای مختلف اقتصادی باشد.

بازارهای جهانی به دقت این نشست را دنبال خواهند کرد، زیرا هرگونه اقدامات محرک اضافی یا اصلاحات مالی میتواند تأثیر قابل توجهی بر مسیر اقتصادی چین و سنتیمنت بازار جهانی داشته باشد. سرمایهگذاران و تحلیلگران اقتصادی به دنبال نشانههایی از تغییرات در سیاستهای مالی چین هستند که میتواند بر تصمیمات سرمایهگذاری و روند بازارها تأثیر بگذارد.

این نشست خبری میتواند به عنوان یک نقطه عطف مهم در سیاستهای اقتصادی چین تلقی شود و نقش مهمی در تعیین مسیر آینده اقتصادی این کشور و تأثیرات آن بر بازارهای جهانی ایفا کند.

تراز تجاری آلمان - اوت - Trade Balance

شاخص صادرات آلمان - اوت - Export

شاخص واردات آلمان - اوت - Import

فرانسوا ویلروی، یکی از اعضای شورای حکومتی بانک مرکزی اروپا (ECB) و رئیس بانک مرکزی فرانسه، اظهار داشته است که اقتصاد فرانسه مقاوم است.

ویلروی: کاهش نرخ بهره بانک مرکزی اروپا بسیار محتمل است و این کاهش، آخرین کاهش نخواهد بود.

در ماه سپتامبر، شرکت تولید نیمهرساناهای تایوان (TSMC) فروش خود را به مبلغ 251.87 میلیارد دلار تایوان (NT$) رسانده است. این افزایش فروش به دلیل تقاضای بالا برای تراشههای هوش مصنوعی و بهبود بازار گوشیهای هوشمند بوده است.

در روز چهارشنبه، دلار آمریکا پس از یک افزایش شدید به بالاترین سطح هفت هفتهای خود، در حال تثبیت است. این امر به ین ژاپن و سایر ارزهای اصلی کمی آرامش بخشیده است. سرمایهگذاران منتظر انتشار صورتجلسه نشست سپتامبر فدرال رزرو هستند تا دیدگاههای بیشتری در مورد چشمانداز نرخ بهره به دست آورند.

دلار نیوزیلند به پایینترین سطح خود از 19 اوت رسیده است. این کاهش پس از آن رخ داد که بانک مرکزی نیوزیلند نرخ بهره را 50 نقطه پایه کاهش داد و احتمال کاهشهای بیشتر را نیز باز گذاشت. این اقدام نشاندهنده سیاستهای پولی تسهیلی بیشتر در آینده است.

در ایالات متحده، تقویم دادههای اقتصادی این هفته خلوت است؛ اما گزارش قوی اشتغال در هفته گذشته باعث افزایش دلار شد. سرمایهگذاران منتظر انتشار گزارش شاخص قیمت مصرفکننده (CPI) در روز پنجشنبه هستند که میتواند تأثیر زیادی بر بازار داشته باشد.

یورو و پوند هر دو در برابر دلار کاهش یافتهاند. یورو به 1.0965 دلار و پوند به 1.3083 دلار رسیده است. این کاهشها نشاندهنده نگرانیهای بازار در مورد اقتصادهای اروپایی است.

ین ژاپن در محدوده رنجی معامله میشود. نخستوزیر جدید ژاپن، شیگرو ایشیبا، که به سیاست پولی تسهیلی انتقاد دارد، بازارها را با اظهارات اخیر خود مبنی بر عدم آمادگی کشور برای افزایش نرخ بهره شگفتزده کرده است. این اظهارات باعث نوساناتی در بازار ارز شده است.

دلار استرالیا نیز پس از انتشار صورتجلسه نشست بانک مرکزی این کشور که به نظر میرسید موضعی داویش داشته باشد، کاهش یافته است. این کاهش نشاندهنده نگرانیهای بازار در مورد اقتصاد استرالیا است.

در چین، یوان تقریباً بدون تغییر باقی مانده است. پکن اعلام کرده که به دستیابی به هدف رشد سالانه خود اطمینان کامل دارد، اما از معرفی اقدامات مالی قویتر خودداری کرده است. این امر باعث ناامیدی سرمایهگذاران شده است که انتظار حمایت بیشتری از سوی سیاستگذاران داشتند.

به طور کلی، بازار ارزهای جهانی تحت تأثیر تصمیمات بانکهای مرکزی مختلف و دادههای اقتصادی قرار دارد. سرمایهگذاران با دقت این تحولات را دنبال میکنند تا بتوانند تصمیمات بهتری در مورد سرمایهگذاریهای خود بگیرند.

رئیس بانک یونان، یانیس استورناراس، معتقد است که امسال دو کاهش نرخ بهره دیگر در منطقه یورو لازم است و انتظار دارد که در سال 2025 نیز کاهشهای بیشتری صورت گیرد. این مطلب در مصاحبهای با فایننشال تایمز بیان شده است.

بانک جهانی پیشبینی کرده است که نرخ رشد اقتصادی چین در سال 2025 به 4.3 درصد کاهش یابد، در حالی که این نرخ برای سال 2024 به 4.8 درصد پیشبینی شده است. این پیشبینیها نشان میدهد که رشد اقتصادی چین در سال 2025 نسبت به سال 2024 کاهش خواهد یافت، با وجود اینکه اقدامات اخیر برای تحریک اقتصادی به طور موقت باعث افزایش نرخ رشد در سال 2024 شده است.

دلایل اصلی این کاهش رشد شامل ضعف در مصرفکننده، مشکلات بازار مسکن و جمعیت سالخورده است. اقدامات اخیر برای تحریک اقتصادی بیشتر بر روی عرضه متمرکز بوده و ممکن است نتواند تقاضای مصرفکننده را افزایش دهد. به گفته اقتصاددان بانک جهانی، اصلاحات ساختاری عمیقتری برای رشد بلندمدت مورد نیاز است.

در همین حال، پیشبینی میشود که سایر کشورهای منطقه شرق آسیا و اقیانوس آرام در سال 2024 با نرخ 4.7 درصد و در سال 2025 با نرخ 4.9 درصد رشد کنند. این منطقه تشویق شده است تا به دنبال محرکهای رشد داخلی باشد، زیرا تأثیر اقتصادی چین کاهش مییابد.

نقل قول کلیدی از آدیتیا ماتو، اقتصاددان بانک جهانی: «سؤال این است که آیا [تحریک اقتصادی] میتواند نگرانیهای مصرفکنندگان درباره کاهش حقوق، کاهش درآمدهای ملکی و ترس از بیمار شدن، پیر شدن و بیکار شدن را جبران کند یا خیر؟»

مورگان استنلی پیشبینی قیمت نفت خام برنت را برای سهماهه چهارم سال ۲۰۲۴ به ۸۰ دلار در هر بشکه افزایش داده است (از ۷۵ دلار). مورگان استنلی این افزایش پیشبینی را به دلیل افزایش ریسکهای ژئوپلیتیکی اعلام کرده است.

با این حال، مورگان استنلی محتاط است و میگوید که تقاضا کمتر از حد انتظار بوده و عرضه نیز قوی بوده است. بنابراین، هشدار میدهد که ممکن است در سال آینده مازاد عرضه در بازار افزایش یابد.

بانک مرکزی هند نرخ بهره را در 6.5 درصد حفظ کرد.

تصمیم نرخ بهره هند: نرخ بهره فعلی ۶.۵٪ است که مطابق با پیشبینیها (۶.۵٪) و برابر با نرخ قبلی (۶.۵٪) میباشد.

مورگان استنلی درباره کاهش نرخ بهره بانک مرکزی اروپا (ECB) در ماههای آینده پیشبینی کرده است. این پیشبینیها شامل کاهش 25 نقطه پایه در چهار جلسه متوالی بانک مرکزی اروپا است:

17 اکتبر 2024

12 دسامبر 2024

30 ژانویه 2025

6 مارس 2025

مورگان استنلی میگوید که این کاهشها نرخ بهره ECB را به 2.5% و نزدیک به نرخ خنثی خواهد رساند. نزدیک شدن به نرخ خنثی باعث کاهش سرعت کاهشهای بعدی نرخ بهره خواهد شد. مورگان استنلی پیشبینی میکند که کاهشهای 25 نقطه پایه در ژوئن، سپتامبر و دسامبر 2025 ادامه خواهد داشت.

در پایان، متن به عدم قطعیت و تغییرات سریع در اقتصادها و ژئوپلیتیک اشاره میکند و میگوید که این پیشبینیها برای نیمه دوم سال 2025 بسیار جسورانه هستند.

ایجی مائدا، مدیر اجرایی سابق بانک مرکزی ژاپن (BOJ) مصاحبهای انجام داده است. او در مصاحبهای گفته که احتمالاً افزایش بعدی نرخ بهره در ژانویه رخ خواهد داد، زمانی که بانک آخرین پیشبینیهای اقتصادی خود را منتشر میکند.

بانک مرکزی ژاپن سه عامل مهم را زیر نظر خواهد داشت:

انتخابات ریاست جمهوری آمریکا

روند قیمت خدمات در پاییز امسال

روند مذاکرات دستمزد سال آینده

مائدا گفته که این عوامل به تدریج روشن خواهند شد و بسته به آنها، افزایش نرخ بهره ممکن است در دسامبر یا مارس نیز رخ دهد. او همچنین معتقد است که دولت جدید ژاپن دست بانک مرکزی را نخواهد بست و بانک مرکزی به مسیر خود ادامه خواهد داد.

تسلا از امروز، یک پیشنهاد مالی جدید و جذاب برای مشتریان خود در ایالات متحده ارائه میدهد. این شرکت خودروسازی معروف، نرخ وام بیسابقه ۰٪ APR را برای سفارشات مالی جدید مدل ۳ و مدل Y اعلام کرده است. این پیشنهاد شامل شرایط زیر است:

مدت وام: تا ۷۲ ماه

حداقل پیشپرداخت: ۱۵٪

اعتبار مالیاتی فدرال: ۷۵۰۰ دلار، در صورت واجد شرایط بودن

این پیشنهاد که در شبکههای اجتماعی منتشر شده، به نظر میرسد که معتبر باشد و میتواند برای خریداران جدید تسلا بسیار جذاب باشد. البته شرایط و ضوابط دیگری نیز وجود دارد که مشتریان باید به آنها توجه کنند.

این اقدام تسلا میتواند به افزایش فروش این دو مدل محبوب کمک کند و مشتریان بیشتری را به سمت خرید خودروهای الکتریکی سوق دهد.

نرخ سالانه (APR) چیست؟

نرخ سالانه (APR) یا Annual Percentage Rate، یکی از مهمترین مفاهیم در دنیای مالی و وامها است. APR نشاندهنده هزینه واقعی وام در طول یک سال است و شامل بهره و هزینههای اضافی مرتبط با وام میشود. این نرخ به صورت درصدی از مبلغ وام بیان میشود و به وامگیرندگان کمک میکند تا هزینههای مختلف وامها را با یکدیگر مقایسه کنند.

در دوران همهگیری COVID-19، بانک مرکزی استرالیا (RBA) از ابزارهای سیاستگذاری غیرمتعارف برای حمایت از اقتصاد استفاده کرد. یکی از این ابزارها، تسهیلات تأمین مالی مدتدار (TFF) بود. کریستوفر کنت، معاون RBA، اخیراً در سخنرانی خود به بررسی عملکرد و نتایج این تسهیلات پرداخته است.

اهداف و دستاوردها:

ابزار TFF با هدف حمایت از سیستم مالی و تأمین نقدینگی برای بانکها و مؤسسات مالی در دوران بحران طراحی شد. طبق گزارش RBA، این تسهیلات توانست اهداف تعیینشده در ابتدای همهگیری را محقق کند.

هزینهها:

هزینه کل اجرای TFF برای RBA حدود ۹ میلیارد دلار تخمین زده شده است. این هزینهها شامل تأمین نقدینگی و حمایت از بانکها در دوران بحران بود.

آینده TFF:

کریستوفر کنت در سخنرانی خود اشاره کرد که استفاده مجدد از ابزاری مشابه TFF در شرایط بحرانی شدید قابل بررسی است. با این حال، این تصمیم تنها پس از بررسی دقیق سناریوها و ریسکهای مرتبط اتخاذ خواهد شد.

نتیجهگیری:

تسهیلات تأمین مالی مدتدار (TFF) یکی از ابزارهای مهم RBA در دوران همهگیری COVID-19 بود که توانست به اهداف خود دست یابد و از سیستم مالی حمایت کند. با توجه به نتایج مثبت این تسهیلات، استفاده مجدد از آن در شرایط بحرانی آینده نیز قابل بررسی است.

فیلیپ جفرسون، معاون رئیس فدرال رزرو، اخیراً در سخنانی به بررسی وضعیت اقتصادی و سیاستهای پولی پرداخت. او تأکید کرد که کاهش نرخ بهره فدرال رزرو با هدف حفظ قدرت بازار کار انجام شده است. جفرسون بیان کرد که رشد اقتصادی همچنان قوی است و تورم به طور قابل توجهی کاهش یافته است. همچنین، بازار کار نیز به طور محسوسی خنک شده است.

جفرسون اشاره کرد که تورم به هدف 2 درصدی نزدیک شده و انتظار میرود که این روند ادامه یابد. او همچنین اظهار داشت که تعادل ریسکها برای دو هدف اصلی فدرال رزرو، یعنی کنترل تورم و حفظ اشتغال، تقریباً به تعادل رسیده است.

وی تأکید کرد که در تصمیمگیریهای آینده، دادههای ورودی، چشمانداز اقتصادی و تعادل ریسکها را مد نظر قرار خواهد داد. جفرسون بیان کرد که رویکرد او به سیاستگذاری این است که تصمیمات را جلسه به جلسه بگیرد و بر اساس دادههای جدید و شرایط اقتصادی تصمیمگیری کند.

این سخنان نشاندهنده رویکرد محتاطانه و مبتنی بر دادههای فدرال رزرو در مواجهه با چالشهای اقتصادی است و تأکید بر اهمیت تحلیل دقیق و بهروز از وضعیت اقتصادی دارد.

جلسه پرسش و پاسخ

فیلیپ جفرسون در جلسه پرسش و پاسخ اعلام کرد که بانک مرکزی رویکرد خود را نسبت به سیاست پولی تغییر نداده است. او تأکید کرد که فدرال رزرو همیشه به تعادل ریسکها فکر میکند و هدف آن کاهش تورم بدون ایجاد افزایش بیرویه یا ناهنجار در نرخ بیکاری است. عملکرد بازار کار به آنها اجازه داده است که سیاستهای محدودکننده را برای مدت طولانی حفظ کنند.

جفرسون همچنین اشاره کرد که اندازه کاهش نرخ بهره در سپتامبر به موقع بوده و این کاهش نه پیشگیرانه و نه واکنشی بوده است. او بر اهمیت نگاه کردن به کل دادهها به جای تمرکز بر معیارهای محدود تورم و بازار کار تأکید کرد. هدف فدرال رزرو ایجاد اقتصادی با تورم ۲٪ و اشتغال بالا است و اگر این هدف محقق شود، امکان عادیسازی نرخ بهره وجود خواهد داشت.

او همچنین بیان کرد که فدرال رزرو نمیتواند به طور مستقیم بر قابلیت خرید مسکن تأثیر بگذارد و کاهش تورم زمانبر است، اما پیشرفتهای خوبی در کاهش نرخ تورم مسکن داشتهاند.

به طور کلی، جفرسون راهنمایی خاصی در مورد آینده سیاستهای فدرال رزرو ارائه نکرد و بیشتر به اظهارات کلی پرداخته است.

آن والش، مدیر ارشد سرمایهگذاری شرکت مدیریت سرمایهگذاری گوگنهایم (Guggenheim)، در مجمع اقتصادی گرینویچ در کانکتیکات صحبت کرده و گفته است که تورم تا ۴٪ میتواند به یک وضعیت عادی جدید تبدیل شود. او معتقد است که حتی اگر تورم به هدف ۲٪ فدرال رزرو بازگردد، این سطح برای مدت طولانی پایدار نخواهد بود.

به طور خلاصه:

ما برای اولین بار در مدتها در یک دنیای بازتورمی هستیم.

وقتی تورم به هدف ۲٪ فدرال رزرو بازگردد، سیاستگذاران احتمالاً باید آن محدودیت مضحک را بردارند و در یک محدوده کار کنند؛ زیرا فکر نمیکنم این سطح چیزی باشد که بتوانند برای مدت طولانی در آن بمانند.

او نسبت به بازار سهام چین شکاک است.

نظرسنجی ماهانه تانکان رویترز، راهنمای نظرسنجی تانکان سهماهه بانک ژاپن:

سنتیمنت تولیدکنندگان در اکتبر +۷، در سپتامبر پایینترین سطح ۷ ماهه +۴ بود.

سنتیمنت غیرتولیدی در سپتامبر +۲۰ (برای چهارمین ماه متوالی کاهش یافته و به پایینترین سطح خود از فوریه ۲۰۲۳ رسیده است) در مقابل +۲۳

در سپتامبر شاخص تولیدکنندگان در ژانویه +۹، غیرتولیدیها +۲۲ پیشبینی شده است.

یک نظر مهم از گزارش رویترز: «مشتریان ما به دلیل کاهش سرعت اقتصادی چین در مورد افزایش هزینههای سرمایهای محتاطتر شدهاند»

یک مدیر سازنده ماشینآلات گفت. آب و هوای ناپایدار و ین قویتر از جمله دلایلی بودند که توسط غیرتولیدیها برای کاهش اعتماد به کسب و کار ذکر شد.

۵۰۶ شرکت بزرگ غیرمالی مورد بررسی قرار گرفتند.

۲۴۱ شرکت به شرط ناشناس بودن پاسخ دادند نظرسنجی بین ۲۵ سپتامبر و ۴ اکتبر انجام شد.

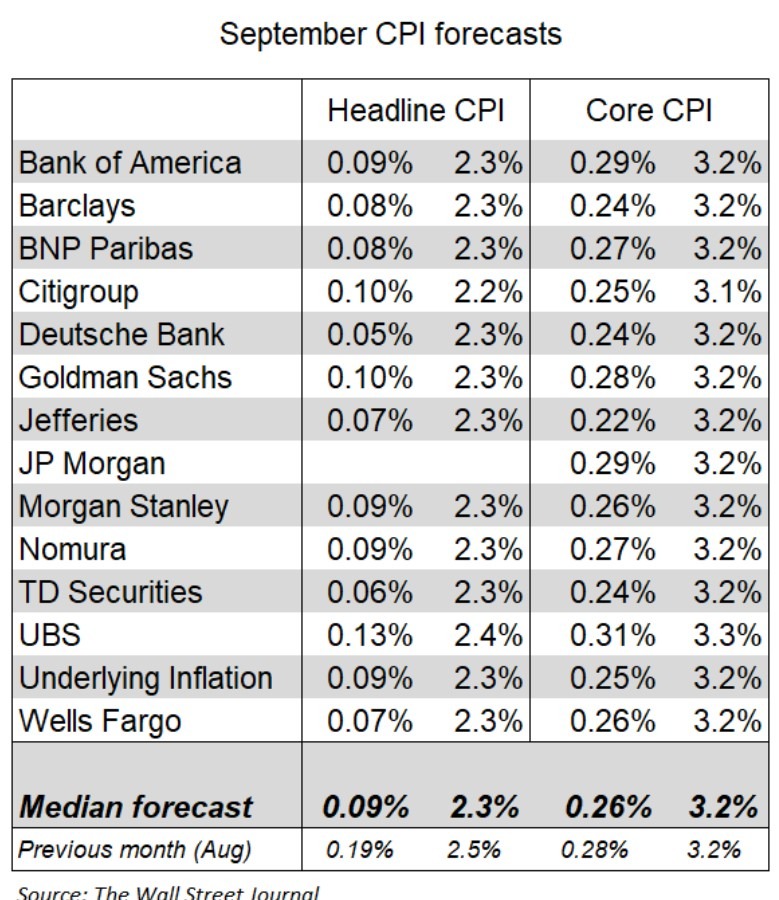

دادههای تورم ایالات متحده فردا منتشر میشود و ۱۴ بانک سرمایهگذاری پیشبینیهای خود را ارائه دادهاند. اجماع اقتصاددانان این است که تورم سالانه برای شاخص کل ۲.۳٪ خواهد بود، اما برای شاخص تورم هسته (که نوسانات قیمت غذا و انرژی را حذف میکند) ۳.۲٪ پیشبینی شده است.

در یادداشتهای تحقیقاتی برخی بانکها، مانند بانک آمریکا، اشاره شده که مکالمات با مشتریان نشان میدهد که بحث از افزایش نرخ بهره ۲۵ نقطه پایه یا ۵۰ نقطه پایه در نوامبر به این تغییر کرده که آیا فدرال رزرو اصلاً نیاز به کاهش نرخ بهره در آن جلسه دارد یا خیر؟

این اطلاعات از نیک تیمیراوس از وال استریت ژورنال نقل شده است.

بانک دویچه به بررسی عملکرد شاخص S&P 500 در سال 2024 میپردازد. در این متن، بانک دویچه اشاره میکند که ماه اکتبر در سالهای انتخابات ریاست جمهوری ممکن است چالشبرانگیز باشد، اما انتظار میرود که در ماههای نوامبر و دسامبر شرایط بهتری پیش رو باشد.

این نمودار از بانک دویچه نشان میدهد که شاخص S&P 500 در سال 2024 تاکنون بهترین عملکرد سالانه خود در قرن 21 را داشته و از ابتدای سال تاکنون 19.4 درصد افزایش یافته است.

نکات مهمی که تحلیلگران بانک دویچه برای ماههای آینده پیشبینی میکنند عبارتند از:

الگوهای فصلی نشان میدهند که کاهشها در این زمان از سال نسبتاً نادر هستند.

از سال 2000 تاکنون، در 19 سال از 24 سال گذشته، شاخص در سهماهه چهارم افزایش یافته است که بیشتر از هر سهماهه دیگری است.

اما در یک کمپین انتخاباتی بسیار پیچیده قرار داریم و اگر تاریخ تکرار شود، ماه اکتبر در سال انتخابات ریاست جمهوری ممکن است چالشبرانگیز باشد، قبل از اینکه در ماههای نوامبر و دسامبر شرایط بهتری پیش رو باشد.

علاوه بر تأثیرات کلان اقتصادی، سیاسی و ژئوپلیتیکی، فصل گزارشدهی درآمدهای شرکتهای آمریکایی از این هفته مورد توجه قرار خواهد گرفت.

موجودی نفت خام ایالات متحده در هفته منتهی به ۴ اکتبر ۲۰۲۴ به میزان ۱۰.۹ میلیون بشکه افزایش یافته است. این در حالی است که در هفته قبل، موجودی نفت خام ۱.۵ میلیون بشکه کاهش یافته بود. این افزایش بزرگترین افزایش هفتگی از نوامبر ۲۰۲۳ بوده و بسیار بیشتر از افزایش ۱.۹۵ میلیون بشکهای که بازار انتظار داشت، بوده است. این اطلاعات از بولتن آماری هفتگی موسسه نفت آمریکا (API) به دست آمده است.

مستند جدید HBO ادعا میکند که پیتر تاد خالق بیتکوین، ساتوشی ناکاموتو است.

پیتر تاد ادعاهای مطرح شده در یک مستند HBO را که او خالق بیتکوین، ساتوشی ناکاموتو است، رد میکند.

اقتصاد نیوزیلند در حال حاضر بیش از نیاز ظرفیت دارد.

قیمتهای پایین واردات به کاهش تورم کمک کردهاند.

تورم سالانه قیمت مصرفکننده در محدوده هدف ۱-۳٪ قرار دارد.

کاهش ۵۰ نقطه پایه در نرخ بهره رسمی (OCR) برای حفظ تورم پایین و پایدار مناسب است.

سرمایهگذاری تجاری و مصرفکننده ضعیف است و شرایط اشتغال در حال تضعیف است.

تنشهای ژئوپلیتیکی همچنان چالش بزرگی برای فعالیت اقتصادی جهانی هستند.

ظرفیت مازاد باعث تشویق تنظیم قیمتها و دستمزدها به سمت یک اقتصاد با تورم پایین شده است.

بانک مرکزی نیوزیلند (RBNZ) نرخ بهره خود را نیم درصد کاهش داد. در اینجا نکات اصلی از جلسه بانک مرکزی نیوزیلند آورده شده است:

کمیته تأیید کرد که تغییرات آینده در نرخ بهره رسمی (OCR) به ارزیابی مداوم آنها از اقتصاد بستگی دارد.

کمیته توافق کرد که ظرفیت اضافی باعث کاهش انتظارات تورمی شده و تغییرات قیمت و دستمزد اکنون با محیط کمتورم سازگارتر است.

اعضا توافق کردند که نرخ بهره ۴.۷۵ درصد همچنان محدودکننده است و سیاست پولی را برای مقابله با هرگونه شگفتیهای کوتاهمدت به خوبی آماده میکند.

تورم سالانه قیمت مصرفکننده نیوزیلند در حال حاضر در محدوده هدف ۱ تا ۳ درصد کمیته ارزیابی شده و انتظار میرود به نقطه میانی هدف نزدیک شود.

کمیته مزایای کاهش ۲۵ نقطه پایه در مقابل ۵۰ نقطه پایه در نرخ بهره رسمی را مورد بحث قرار داد.

کمیته توافق کرد که فعالیتهای داخلی ضعیف است.

آنها توافق کردند که کاهش ۵۰ نقطه پایه در این زمان با مأموریت کمیته برای حفظ تورم پایین و پایدار سازگارتر است.

کمیته توافق کرد که محیط اقتصادی امکان کاهش بیشتر سطح محدودیت سیاست پولی را فراهم میکند.

شاخصها با فرکانس بالا نشاندهنده رشد ضعیف در کوتاهمدت هستند.

شرایط بازار کار انتظار میرود بیشتر کاهش یابد.

کمیته توافق کرد که شاخصهای قیمت ماهانه نشاندهنده کاهش مداوم تورم قیمت مصرفکننده در نیوزیلند هستند.

شرایط مالی همچنان محدودکننده است و تقاضای اعتبار کم باقی مانده است.

بانک مرکزی نیوزیلند نرخ بهره را مطابق انتظارات ۵۰ نقطه پایه (0.5 درصد) کاهش داد و نرخ به 4.75% درصد رسید.

قبلی: 5.25 درصد

انتظارات: 4.75 درصد

در هفتههای اخیر، دولت بایدن در مواجهه با دولت اسرائیل در خصوص برنامههای نظامی و سیاستهای این کشور در جنگ چندجبههای که در حال حاضر درگیر آن است، دچار بیاعتمادی فزایندهای شده است. چهار مقام ارشد آمریکایی در این زمینه به باراک راوید، خبرنگار معروف، اطلاعاتی ارائه دادهاند که نشان میدهد این نگرانیها از آنجا ناشی میشود که اسرائیل به طور مداوم گزارشهای متفاوتی را در مورد تحولات جنگ و استراتژیهای خود به ایالات متحده ارائه کرده است.

این وضعیت نشاندهنده تغییر در روابط دو کشور است، به ویژه در زمانی که هماهنگیهای نظامی و اطلاعاتی میان واشنگتن و تلآویو از اهمیت بالایی برخوردار است. به نظر میرسد که نگرانیها و بیاعتمادی در میان مقامهای آمریکایی به دلیل عدم شفافیت در اطلاعرسانی و تفاوت در ارزیابیها از پیشرفتهای جنگی اسرائیل با شدت بیشتری مطرح شده است. این تحول میتواند تأثیرات قابل توجهی بر نحوه تعاملات آینده آمریکا و اسرائیل در این بحرانهای منطقهای داشته باشد.

مکزیک قصد دارد واردات از چین را با کمک کسبوکارهای آمریکایی محدود کند. این اقدام به منظور کاهش وابستگی به واردات چینی و تقویت تولید داخلی و تجارت با ایالات متحده انجام میشود.

لی کچیانگ، نخستوزیر چین، خواستار تقویت هماهنگی سیاستها شده است. او بر اهمیت همکاریهای بینالمللی و هماهنگی سیاستهای کلان اقتصادی برای مقابله با چالشهای جهانی مانند تغییرات اقلیمی و بدهیها تأکید کرده است. این هماهنگیها به منظور حمایت از رشد پایدار و بهبود اقتصادی جهانی ضروری است.

ماریو سنتنو، یکی از اعضای هیئت مدیره بانک مرکزی اروپا (ECB)، اعلام کرده است که چرخه کاهش نرخ بهره سریعتر از آنچه در ماه ژوئن پیشبینی شده بود، انجام خواهد شد.

ماریو سنتنو، اعلام کرده است که فرآیند کاهش نرخ بهره همچنان در حال انجام است.

سنتنو، عضو بانک مرکزی اروپا: سیاستهای پولی باید قابل پیشبینی باشند

ماریو سنتنو، یکی از سیاستگذاران بانک مرکزی اروپا (ECB)، بیان کرده است که اقدامات بزرگ میتوانند شگفتیهای بزرگی ایجاد کنند و نباید این کار را انجام دهیم.

او تأکید کرده است که سیاستهای پولی باید قابل پیشبینی باشند. همچنین، او بر اهمیت احتیاط و حفظ تدریجگرایی در تصمیمگیریها تأکید کرده است.

الیزابت مککال، عضو هیئت نظارت بانک مرکزی اروپا (ECB)، در سخنرانی اخیر خود به موضوع مهمی اشاره کرد که میتواند تأثیرات گستردهای بر سیستم بانکی داشته باشد. او بیان کرد که ریسک تمرکز بانکها ممکن است قابل توجه باشد. این بدان معناست که اگر بانکها تعداد زیادی از وامها یا سرمایهگذاریهایشان را در یک بخش خاص متمرکز کنند، ممکن است در معرض ریسک بزرگی قرار بگیرند. به عنوان مثال، اگر یک بانک بخش عمدهای از وامهای خود را به صنعت مسکن اختصاص دهد و این صنعت دچار رکود شود، بانک با مشکلات جدی مواجه خواهد شد.

مککال همچنین به نکته دیگری اشاره کرد که بانکها به درستی نمیتوانند میزان و نوع دقیق مواجهه خود با اعتبارات خصوصی را شناسایی کنند. اعتبارات خصوصی به وامها و سرمایهگذاریهایی اشاره دارد که به شرکتها و افراد خصوصی داده میشود و معمولاً خارج از بازارهای عمومی قرار دارند. این عدم شفافیت میتواند باعث شود که بانکها نتوانند به درستی ریسکهای مرتبط با این نوع اعتبارات را مدیریت کنند.

کمیسیون اروپا اعلام کرده است که تصمیم چین برای اعمال اقدامات موقت ضد دامپینگ بر روی براندیهای اتحادیه اروپا را در سازمان تجارت جهانی (WTO) به چالش خواهد کشید.

این اقدامات موقت به معنای وضع تعرفههای اضافی بر روی واردات براندی از اتحادیه اروپا به چین است، که کمیسیون اروپا قصد دارد این تصمیم را در سازمان تجارت جهانی به چالش بکشد.

براندی چیست؟

براندی یک نوع نوشیدنی الکلی است که از تقطیر شراب یا دیگر میوههای تخمیر شده تهیه میشود. این نوشیدنی معمولاً دارای درصد الکل بالایی است و به عنوان یک نوشیدنی پس از غذا یا در تهیه کوکتلها استفاده میشود. براندیها میتوانند از انواع مختلف میوهها مانند انگور، سیب، گلابی و غیره تهیه شوند و بسته به نوع میوه و روش تولید، طعم و عطر متفاوتی دارند.

دامپینگ چیست؟

دامپینگ (Dumping) یک اصطلاح اقتصادی است که به معنای فروش کالا در بازار خارجی با قیمتی کمتر از هزینههای تولید یا کمتر از قیمت فروش در بازار داخلی است. این روش معمولاً برای به دست آوردن سهم بازار و حذف رقبا استفاده میشود. دامپینگ میتواند به سه نوع تقسیم شود:

دامپینگ بلندمدت: فروش مداوم کالا در بازار خارجی با قیمتی کمتر از بازار داخلی برای حداکثر کردن سود در بلندمدت.

دامپینگ کوتاهمدت: فروش موقتی کالا با قیمتی کمتر از هزینههای تولید برای حذف رقبا و سپس افزایش قیمتها پس از خروج رقبا از بازار.

دامپینگ فصلی: فروش کالاهای مازاد تولید شده در فصلهای خاص با قیمتی کمتر در بازار خارجی برای جلوگیری از کاهش قیمت در بازار داخلی.

شرکتهای نفتی روسیه در حال بررسی ممنوعیت صادرات دیزل برای شرکتهایی هستند که خود تولیدکننده نیستند. این شرکتها شامل معاملهگران، انبارهای سوخت و سایر شرکتهای فعال در بازار سوخت میشوند.

هدف از این ممنوعیت جلوگیری از خرید و صادرات سوختی است که برای بازار داخلی در نظر گرفته شده است.