یوتوتایمز » بایگانی: کامران گودرزی » برگه 222

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

مایکروسافت یک برنامه بازخرید سهام جدید به ارزش ۶۰ میلیارد دلار آمریکا را آغاز کرده است. این برنامه به شرکت اجازه میدهد تا سهام خود را از بازار بازخرید کند، که میتواند به افزایش ارزش سهام باقیمانده کمک کند.

مایکروسافت همچنین اعلام کرده است که سود سهماهه خود را ۱۰ درصد افزایش داده و به ۰.۸۳ دلار آمریکا به ازای هر سهم رسانده است.

بازارها انتظار دارند که فدرال رزرو نرخ بهره را به شدت کاهش دهد؛ اما بلکراک معتقد است که این انتظارات بیش از حد است.

تورم در آمریکا کاهش یافته است، زیرا اختلالات ناشی از پاندمی کاهش یافته و به دلیل افزایش موقت نیروی کار به واسطه مهاجرت، اما بلکراک معتقد است که تورم به دلیل سیاستهای مالی آزاد و تأثیر نیروهای بزرگ اقتصادی همچنان پایدار خواهد بود.

به دلیل ماندگاری تورم، فدرال رزرو نمیتواند نرخ بهره را به میزان زیادی کاهش دهد.

بلکراک معتقد است که ترس از رکود بیش از حد است و همچنان به سهام آمریکا خوشبین است.

بازارها حافظه کوتاهی دارند. در ژانویه، بازارها انتظار داشتند که فدرال رزرو شش یا حتی هفت بار نرخ بهره را در سال ۲۰۲۴ کاهش دهد، که بلکراک این انتظارات را غیرواقعی میدانست.

بانک مرکزی انگلستان (BoE) در یک مزایده، ۷۲۴.۹ میلیون پوند اوراق قرضه فروخته است و برای این مزایده، ۱.۷۳ میلیارد پوند درخواست دریافت کرده است. نسبت پوشش عملیات فروش اوراق قرضه، که نشاندهنده تقاضا در برابر عرضه است، ۲.۳۹ بوده است.

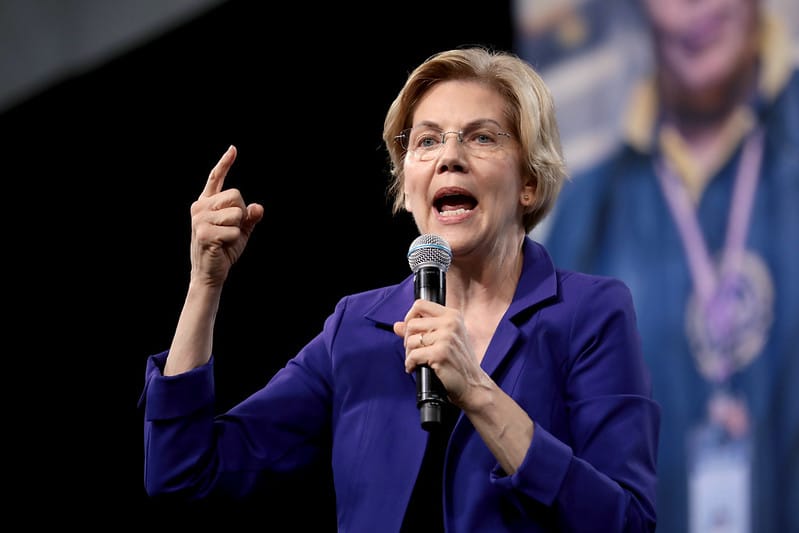

سناتور الیزابت وارن از فدرال رزرو درخواست کرده است که نرخ بهره را به میزان 0.75 درصد کاهش دهد. سناتور وارن و گروهی از قانونگذاران معتقدند که نرخ بهره فعلی توسط فدرال رزرو میتواند به رکود اقتصادی منجر شود و زندگی میلیونها نفر را تحت تأثیر قرار دهد.

بیل دادلی، رئیس سابق فدرال رزرو نیویورک، اخیراً در یک مقاله تحلیلی به بیان دیدگاههای خود درباره سیاستهای پولی فدرال رزرو پرداخته است. او که تا ماه مه خواستار افزایش نرخ بهره بود، اکنون معتقد است که زمان کاهش ۵۰ نقطه پایه نرخ بهره فرا رسیده است. این تغییر در دیدگاه دادلی نشاندهنده شرایط جدید اقتصادی و تحولاتی است که در این مدت رخ داده است.

دادلی اشاره میکند که دو هدف اصلی فدرال رزرو، یعنی تثبیت قیمتها و دستیابی به حداکثر اشتغال پایدار، اکنون به تعادل نزدیکتری رسیدهاند. این تعادل نشان میدهد که سیاست پولی باید خنثی باشد؛ به این معنا که نه به تقویت و نه به مهار فعالیتهای اقتصادی کمک کند. اما نرخهای بهره کوتاهمدت همچنان بسیار بالاتر از سطح خنثی هستند و این اختلاف باید هر چه سریعتر اصلاح شود.

دادلی به افزایش ۰.۸ درصدی نرخ بیکاری و کاهش تدریجی تورم اشاره کرده و استدلال میکند که ریسک کاهش اشتغال از ریسک افزایش تورم بیشتر است. او در مقاله خود نوشته است: «انتظار دارم فدرال رزرو ۵۰ نقطه پایه کاهش دهد. سیاست پولی در حال حاضر هاوکیش است، در حالی که باید خنثی یا حتی داویش باشد. یک اقدام بزرگتر در حال حاضر، برای فدرال رزرو این امکان را فراهم میکند تا پیشبینیهای خود را با انتظارات بازار هماهنگ کند و از ایجاد شوکهای ناخواسته جلوگیری کند.»

بر اساس دادههای حمل و نقل، صادرات نفت خام لیبی در هفتهای که از ۹ سپتامبر آغاز شد، به ۵۵۰ هزار بشکه در روز رسید که نشاندهنده افزایش سه برابری نسبت به هفته گذشته است.

شاخص S&P 500 با افت 0.1 درصدی، NASDAQ با کاهش 0.7 درصدی باز شده است.

در این میان، چند شرکت بزرگ نیز با افت مواجه شدهاند:

سهام Coinbase (صرافی ارزهای دیجیتال) 4 درصد کاهش یافته است.

سهام MicroStrategy (شرکت فعال در حوزه بیتکوین) 5.5 درصد افت داشته است.

سهام Apple (شرکت تکنولوژی) 3.5 درصد کاهش یافته است.

سهام Nvidia (شرکت تولید تراشههای گرافیکی) نیز 3.5 درصد کاهش یافته است.

چانگ پنگ ژائو (CZ)، بنیانگذار صرافی ارزهای دیجیتال بایننس، قرار است در تاریخ ۲۹ سپتامبر از زندان آزاد شود.

ایتالیا و بریتانیا به توافق رسیدند تا سرمایهگذاریهای دوجانبه را افزایش دهند.

شاخص نهایی فروش تولیدات کانادا - Manufacturing Sales (ژوئيه)

شاخص تولیدی فدرال رزرو نیویورک - Empire State Manufacturing (سپتامبر)

لین اعلام کرد که بانک مرکزی اروپا در حال بررسی و بهبود ابزارهای تحلیلی موجود است، از جمله تکنیکهای پیشبینی اقتصادی. این اقدام به منظور ارتقاء دقت و کارایی ابزارهای تحلیلی برای پیشبینی و تحلیل دادههای اقتصادی انجام میشود. بهعبارتدیگر، ECB به دنبال آن است تا با بهروزرسانی و تقویت ابزارهای خود، بتواند بهتر به تغییرات اقتصادی واکنش نشان دهد و پیشبینیهای دقیقتری ارائه کند.

وی همچنین بر لزوم یک رویکرد تدریجی برای کاهش محدودیتهای پولی تأکید کرد، مشروط بر اینکه دادههای جدید اقتصادی با پیشبینیهای پایه مطابقت داشته باشد. این به معنای آن است که بانک مرکزی اروپا قصد دارد به آرامی و با احتیاط سیاستهای پولی خود را تغییر دهد، بهویژه در شرایطی که تغییرات اقتصادی بر اساس پیشبینیهای اولیه تأیید شده باشد. این رویکرد میتواند به بانک مرکزی کمک کند تا از ایجاد شوکهای ناگهانی در بازارها جلوگیری کند و ثبات اقتصادی را حفظ کند.

لین همچنین به پیشبینیهای خود در مورد رشد دستمزدها اشاره کرد و بیان داشت که این رشد در طول باقیمانده سال همچنان بالا و نوسانی خواهد بود. این نوسانات در نرخهای دستمزد میتواند تأثیرات قابل توجهی بر روی اقتصاد کلان داشته باشد و سیاستهای پولی را تحت تأثیر قرار دهد.

او افزود که دادههای دریافتی در مورد دستمزدها و سودها با انتظارات بانک مرکزی مطابقت دارد. این امر نشاندهنده آن است که وضعیت اقتصادی بهطور کلی با پیشبینیهای بانک مرکزی هماهنگ است و تغییرات اقتصادی در مسیر پیشبینی شده قرار دارد.

ما به صورت جلسه به جلسه عمل خواهیم کرد و بر اساس دادهها هدایت خواهیم شد.

ما باید گزینههای مختلفی را درباره سرعت تعدیلات حفظ کنیم.

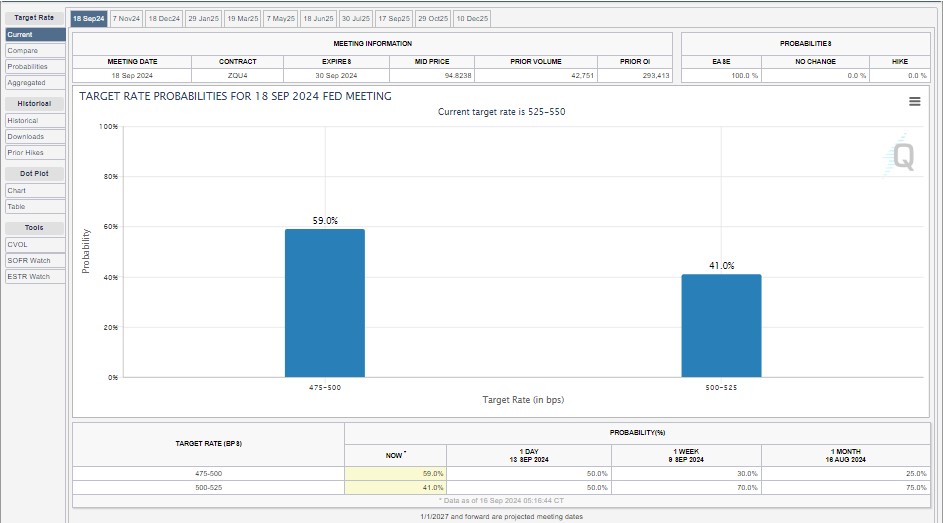

معاملهگران کاهش نرخ بهره توسط فدرال رزرو را ۵۰ نقطه پایه (0.5 درصد) قیمتگذاری میکنند.

بانک جیپی مورگان در گزارشی به سرمایهگذاران اعلام کرده که قیمت هدف سهام مکدونالد را از ۲۷۰ دلار به ۲۹۰ دلار افزایش داده است. این بانک همچنان به سهام مکدونالد رتبه «بیشوزن» (Overweight) میدهد که نشاندهنده اعتماد به عملکرد مثبت این سهام در آینده است.

دلایل افزایش قیمت هدف

یکی از دلایل اصلی این افزایش قیمت هدف، کاهش نرخ بهره ۱۰ ساله خزانهداری آمریکا است. تحلیلگر جیپی مورگان در یادداشتی به سرمایهگذاران توضیح داده که این کاهش نرخ بهره، بار دیگر امکان اتخاذ موضع «ایمن برای مالکیت» را برای سهامهای مبتنی بر بازدهی مانند مکدونالد، دومینوز و یام برندز فراهم کرده است. این به معنای آن است که سرمایهگذاران میتوانند با اطمینان بیشتری در این سهامها سرمایهگذاری کنند.

تأثیر بر سایر سهامهای مبتنی بر بازدهی

علاوه بر مکدونالد، سهامهای دیگری مانند دومینوز و یام برندز نیز از این کاهش نرخ بهره بهرهمند شدهاند. این سهامها نیز به عنوان سهامهای مبتنی بر بازدهی شناخته میشوند و کاهش نرخ بهره میتواند به افزایش جذابیت آنها برای سرمایهگذاران کمک کند.

وزیر دفاع اسرائیل، یوآو گالانت، به وزیر دفاع ایالات متحده، لوید آستین، اعلام کرده که زمان برای یافتن راهحل دیپلماتیک با حزبالله در حال اتمام است. این اظهارات در حالی بیان شده که نماینده ویژه کاخ سفید، آموس هوکستین، به اسرائیل سفر کرده تا درباره بحران مرزی گفتگو کند.

گالانت در تماس تلفنی با آستین اظهار داشت که امکان دستیابی به چارچوب توافقی در مرز شمالی در حال کاهش است. او همچنین اشاره کرد که تا زمانی که حزبالله به همکاری با حماس در غزه ادامه دهد، مسیر مشخص است.

این بحران باعث شده که دهها هزار نفر از دو طرف مرز خانههای خود را ترک کنند. رسانههای اسرائیلی گزارش دادهاند که فرماندهی شمالی ارتش اسرائیل پیشنهاد عملیات سریع مرزی برای ایجاد منطقه حائل در جنوب لبنان را داده است.

در حالی که جنگ در غزه تمرکز اصلی اسرائیل از زمان حمله حماس در ۷ اکتبر سال گذشته بوده، وضعیت ناپایدار در شمال نگرانیها از یک درگیری منطقهای را افزایش داده که ممکن است ایالات متحده و ایران را نیز درگیر کند.

حزبالله اعلام کرده که در حال حاضر به دنبال جنگ گستردهتر نیست اما در صورت حمله اسرائیل، مبارزه خواهد کرد. مقامات اسرائیلی ماههاست که اعلام کردهاند نمیتوانند پاکسازی مناطق مرزی شمالی را به طور نامحدود بپذیرند، اما با توجه به تعهد نیروها به غزه، سوالاتی درباره آمادگی نظامی برای تهاجم به جنوب لبنان مطرح شده است.

برخی از اعضای تندرو دولت اسرائیل خواستار اقدام شدهاند و وزیر امنیت ملی، ایتامار بنگویر، خواستار برکناری گالانت شده است. او در بیانیهای در شبکه اجتماعی X اعلام کرد که نیاز به تصمیمگیری در شمال داریم و گالانت فرد مناسبی برای رهبری آن نیست.

صدها جنگجوی حزبالله و دهها سرباز و غیرنظامی اسرائیلی در تبادل آتش کشته شدهاند که باعث شده جوامع دو طرف مرز به شهرهای ارواح تبدیل شوند. دو طرف ماه گذشته پس از کشته شدن یک فرمانده ارشد حزبالله در بیروت توسط نیروهای اسرائیلی، نزدیک به جنگ تمامعیار شدند.

وزارت دفاع اسرائیل اعلام کرده که توزیع ۹۰۰۰ تفنگ خودکار به واحدهای واکنش سریع غیرنظامی در شمال اسرائیل و بلندیهای جولان را تصویب کرده است.

سوئد پیشنهاد کرد که رهبری حضور تقویتشده ناتو در فنلاند را به عهده بگیرد. این حضور به صورت نیروهای زمینی پیشرو (FLF) خواهد بود. پال جانسون، وزیر دفاع سوئد، در یک کنفرانس مطبوعاتی مشترک با همتای فنلاندی خود، آنتی هاکانن، در استکهلم اعلام کرد که دولت سوئد قصد دارد نقش کشور ساختاری برای نیروهای زمینی پیشرو در فنلاند را به عهده بگیرد.

جانسون تأکید کرد که این فرآیند در مراحل اولیه خود قرار دارد و انتصاب یک کشور برای رهبری این تلاشها به صورت جمعی توسط ناتو انجام خواهد شد. او افزود که این تصمیم نیازمند همکاری و هماهنگی بین کشورهای عضو ناتو است و سوئد آماده است تا نقش خود را در این زمینه ایفا کند.

حمله روسیه به اوکراین در فوریه 2022 باعث تغییر سیاست تاریخی در فنلاند و سوئد شد. این دو کشور که قبلاً به صورت نظامی بیطرف بودند، به ترتیب در سالهای 2023 و 2024 به ناتو پیوستند. این تغییر سیاستی نشاندهنده نگرانیهای امنیتی جدید در منطقه و تمایل این کشورها به تقویت همکاریهای نظامی با ناتو است.

شاخصهای آتی سهام ایالات متحده در روز دوشنبه به دلیل احتیاط سرمایهگذاران پیش از تصمیمگیری مهم فدرال رزرو، تقریباً ثابت یا کمی بالاتر بودند. سرمایهگذاران انتظار کاهش شدید نرخ بهره را دارند.

از زمانی که جروم پاول، رئیس فدرال رزرو، اواخر سال گذشته به کاهش نرخ بهره اشاره کرد، بازارها روند صعودی داشتهاند و شاخصهای S&P 500 و داو جونز به نزدیکی رکوردهای خود رسیدهاند. با این حال، دادههای اقتصادی متناقض و اظهارات یک سیاستگذار سابق باعث شده است که معاملهگران در پیشبینی خود از تصمیم فدرال رزرو در نشست 17 تا 18 سپتامبر مردد باشند.

طبق ابزار CME FedWatch، احتمال کاهش 50 نقطه پایه به 59% افزایش یافته است، در حالی که احتمال کاهش 25 نقطه پایه 41% است. نگرانیهایی وجود دارد که یک حرکت بزرگ ممکن است به معنای کاهش سریعتر اقتصاد باشد.

گروهی از استراتژیستهای دویچه بانک به رهبری جیم رید در یادداشتی نوشتند که به همان اندازه که بحث 25 در مقابل 50 نقطه پایه مهم است، لحن فدرال رزرو نیز اهمیت دارد. آیا کاهش 50 نقطه پایه آغازگر کاهشهای بیشتر خواهد بود یا یک حرکت بزرگ برای شروع چرخه؟ آیا کاهش 25 نقطه پایه به معنای بالا بودن مانع برای کاهشهای بعدی است؟ این مسائل نیاز به تحلیل زیادی دارند.

شاخصهای اصلی و نزدک در هفته گذشته بزرگترین جهش هفتگی خود را در حدود 11 ماه گذشته ثبت کردند، اگرچه تحلیلگران این خوشبینی را به نشانههای اقتصاد قوی نسبت دادند نه انتظارات کاهش نرخ بهره.

در معاملات پیش از بازار، سهام حساس به نرخ بهره مانند Nvidia کاهش 0.40% داشت، در حالی که Meta 0.30% و Tesla 0.60% افزایش داشتند. سهام Intel Corp پس از گزارش دریافت کمکهای مالی فدرال برای تولید نیمههادیها برای وزارت دفاع ایالات متحده، 3.7% افزایش یافت. سهام Trump Media & Technology پس از تلاش دوم برای ترور نامزد جمهوریخواه و رئیسجمهور سابق، 4.5% افزایش یافت. سهام کریپتو نیز با کاهش قیمت بیتکوین، کاهش یافتند.

دلار آمریکا دوباره روند نزولی را پیش گرفته است، زیرا سرمایهگذاران به نظر میرسد که سناریوی کاهش ۵۰ نقطه پایه نرخ بهره توسط فدرال رزرو در روز چهارشنبه را ترجیح میدهند. این کاهش ارزش دلار نه تنها در مقابل ارزهای اصلی، بلکه در برابر بسیاری از ارزهای آسیایی، لاتین و اروپایی نیز مشاهده میشود. با توجه به این شرایط، انتظار میرود که دلار همچنان در مسیر نزولی باقی بماند.

دلار آمریکا:

با وجود دادههای متناقض اقتصادی از آمریکا در هفته گذشته، به نظر میرسد سرمایهگذاران سناریوی «جلو افتاده (front-loaded)» را برای چرخه کاهش نرخ بهره فدرال رزرو ترجیح میدهند. این دیدگاه بر این اساس است که اگر فدرال رزرو به این نتیجه رسیده که زمان کاهش نرخ بهره فرا رسیده است، چرا بهسرعت نرخ بهره را به سطحی خنثی نرساند بدون آنکه نگرانیها و وحشت در بازار ایجاد کند؟ در حال حاضر، بازار پیشبینی میکند که روز چهارشنبه کاهش ۴۱ نقطه پایه نرخ بهره اتفاق بیفتد و همچنین پیشبینی شده است که در طول یک سال نرخ بهره به ۲.۷۵ درصد کاهش یابد.

با ادامه کاهش نرخ بهره آمریکا و در عین حال حفظ رشد در بازارهای سهام، روایت «فرود نرم» همچنان غالب است. این شرایط میتواند برای دلار زیانآور باشد، حتی اگر بازارهای خارجی چندان جذاب به نظر نرسند. به عنوان مثال، دادههای اقتصادی ضعیف چین که در آخر هفته منتشر شد، نشان میدهد که بدون اقدامات محرک متمرکزتر از سوی مقامات چینی، آنها احتمالاً دوباره به هدف رشد ۵ درصدی خود نخواهند رسید.

نکته مهم این است که کاهش ارزش دلار در حال گسترش به سایر ارزها نیز هست. ارزهای آسیایی (بهجز چین) با افزایشهای قابل توجهی مواجه شدهاند و نرخ USDKRW به پایینترین سطح خود از ماه مارس رسیده است. همچنین احتمال افزوده شدن اوراق قرضه دولتی کره به شاخص WGBI که میتواند ۴۰ میلیارد دلار ورود سرمایه به بازار اوراق قرضه کره به همراه داشته باشد، در تاریخ ۸ اکتبر تصمیمگیری خواهد شد. ارزهای لاتین نیز از افزایشهای مناسبی برخوردارند و افزایش قیمت طلا و بهویژه نقره نشانگر سنتیمنت منفی در مورد دلار است.

تقویم اقتصادی امروز بسیار سبک است، اما امکان دارد که شاخص دلار (DXY) به سطوح پایینتر خود در حدود ۱۰۰.۵۰ تا ۱۰۰.۶۰ کاهش یابد.

یورو:

در روزهای اخیر، کاهش نرخهای کوتاهمدت در ایالات متحده باعث شده است که تفاوت نرخ مبادله دو ساله بین یورو و دلار آمریکا به ۸۵ نقطه پایه کاهش یابد. این کمترین میزان اختلاف نرخ در طول سال جاری است. با توجه به ثبات نسبی بازارهای سهام، این وضعیت میتواند برای جفت ارز EURUSD محیطی مثبت ایجاد کند و به نفع تقویت یورو در برابر دلار باشد.

از سوی دیگر، به نظر میرسد که این اختلاف نرخ مبادله میتواند از سمت منطقه یورو نیز کاهش یابد. در حال حاضر، ۱۱ نقطه پایه برای کاهش نرخ بهره بانک مرکزی اروپا (ECB) در ماه اکتبر پیشبینی شده، اما تحلیلگران این احتمال را ضعیف میدانند. سخنرانی فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، در ساعات آتی میتواند تأثیر زیادی بر انتظارات بازار داشته باشد. اگر او با کاهش انتظارات برای کاهش نرخ بهره در ماه اکتبر، امید بازار به این کاهش را کمتر کند، احتمال تقویت یورو در برابر دلار افزایش خواهد یافت.

با توجه به شرایط فعلی بازار و تحولات جانبی، نرخ EURUSD نزدیک به ۱.۱۱۰۰ در نوسان است و تحلیلها نشان میدهند که این جفت ارز میتواند با تقویت مومنتوم خود، تا سطح ۱.۱۱۵۵ حرکت کند. این پیشبینیها، در صورت عدم تغییر در سیاستهای پولی بانک مرکزی اروپا و ثبات بازارهای جهانی، میتواند به واقعیت نزدیکتر شود.

تحلیل پوند (GBP):

پوند بریتانیا همچنان در موقعیت قوی خود به سر میبرد و ضعف دلار آمریکا به عنوان موضوع غالب بازار، تاثیر زیادی بر تقویت پوند داشته است. تاکنون، خبری منفی و قابل توجه در مورد پوند منتشر نشده که بتواند آن را تحت فشار قرار دهد.

در کنار نشست فدرال رزرو، مهمترین رویداد برای پوند در این هفته، نشست بانک مرکزی انگلستان (BoE) در روز پنجشنبه است. تاکنون، بانک مرکزی انگلستان از ارائه هرگونه راهنمایی صریح در مورد چرخه کاهش نرخ بهره خودداری کرده است و مشخص نیست که آیا این رویکرد در روز پنجشنبه تغییر خواهد کرد یا خیر. به جای آن، احتمالاً هرگونه تغییر در سیاستهای پولی بانک مرکزی بر اساس دادههای اقتصادی و نه از طریق ارتباطات بانک مرکزی صورت خواهد گرفت. در این زمینه، انتشار دادههای تورم خدمات در ماه اوت که روز چهارشنبه منتشر میشود، ممکن است نقش مهمی در تصمیمگیریهای آتی بانک مرکزی ایفا کند.

با توجه به انتظارات در حال رشد نسبت به ضعف دلار، به نظر میرسد که نرخ جفت ارز GBPUSD به سمت محدوده 1.3240/60 در کوتاهمدت حرکت کند. این روند میتواند نشانهای از اعتماد بیشتر سرمایهگذاران به پایداری پوند و ضعف دلار آمریکا باشد.

منبع: ING

عجلهای برای کاهش نرخ بهره وجود ندارد و بهتر است منتظر بمانیم تا چشمانداز اقتصادی روشنتر شود.

حرکت بعدی تقریباً به طور قطع باید تا دسامبر منتظر بماند.

کاهش نرخ بهره راهحل جادویی برای اقتصاد نیست.

برای کاهش نرخ بهره در اکتبر، باید تغییر چشمگیری در چشمانداز اقتصادی رخ دهد.

بانک مرکزی اروپا تقریباً به طور قطع باید تا دسامبر برای کاهش نرخ بهره بعدی منتظر بماند.

قبل از جلسه اکتبر اطلاعات جدید زیادی در دسترس نخواهد بود.

بهبود اقتصادی ناامیدکننده بوده است.

کاهش نرخ بهره در هر جلسه انجام نخواهد شد.

ریسک تورم فراتر از پیشبینیها وجود دارد.

تصمیم سپتامبر درست بود و نیازی به عجله نیست.

افزایش سودآوری بانکها در بلندمدت پایدار نیست و انتظار میرود در آینده نزدیک کاهش یابد.

انتظار میرود ترازنامه بانک مرکزی اروپا (ECB) ماهانه حدود ۴۰ میلیارد یورو کاهش یابد.

کشورهای منطقه یورو با بدهی بالای ۱۰۰٪ از تولید ناخالص داخلی (GDP) باید تعدیلاتی انجام دهند.

بازارها بیشتر بر سیاستهای مالی تمرکز خواهند کرد و ما باید سیگنالی از پایداری حسابهای عمومی در میانمدت ارسال کنیم.

جریانهای مالی در اتحادیه اروپا کاهش یافته و با سرعت یکپارچگی اقتصادی همگام نیست.

تراز تجاری ناحیه یورو - ژوئيه - Trade Balance

شاخص هزینه نیروی کار ناحیه یورو - سهماهه دوم سال -Labour Cost Index YoY

رشد دستمزدها ناحیه یورو - سهماهه دوم سال - Wage Growth YoY

لوئیس دِ گویندوس، معاون رئیس بانک مرکزی اروپا (ECB)، اظهار داشت که افزایش تورم در بخش خدمات همچنان یکی از نگرانیهای اصلی آنهاست.

او اضافه کرد که افزایش تورم در خدمات همچنان مقاومت نشان میدهد و به راحتی کاهش نمییابد.

همچنین دِ گویندوس اعلام کرد که بانک مرکزی اروپا نرخ بهره را در هر جلسه به صورت جداگانه بررسی خواهد کرد و هیچ مسیر از پیش تعیینشدهای برای افزایش یا کاهش نرخها وجود ندارد.

بر اساس پیشبینیهای بانک مرکزی اروپا، تا پایان سال ۲۰۲۵ تورم به نزدیکی هدف ۲ درصدی خواهد رسید.

هزینههای نیروی کار در سال آینده به طور قابل توجهی کاهش خواهد یافت.

بانک مرکزی اروپا (ECB) میخواهد همه گزینهها را برای تصمیمگیری در مورد نرخ بهره باز نگه دارد. آنها انتظار دارند که تورم در ماه سپتامبر کاهش یابد، اما در سهماهه چهارم سال دوباره افزایش پیدا کند

در ماه ژوئيه، بدهی عمومی دولت ایتالیا به ۲.۹۵ تریلیون یورو کاهش یافت.

شرکت مدیریت جهانی آپولو (Apollo Global Management) اعلام کرد که با شرکت BP Plc قراردادی به ارزش ۱ میلیارد دلار امضا کرده است. این قرارداد به منظور تأمین مالی سهم آپولو در خط لوله گاز طبیعی ترانس آدریاتیک (Trans Adriatic Pipeline) منعقد شده است. این خط لوله یکی از پروژههای مهم انتقال گاز طبیعی در منطقه است و نقش مهمی در تأمین انرژی اروپا دارد.

این قرارداد نشاندهنده تعهد آپولو به سرمایهگذاری در زیرساختهای انرژی و همکاری با شرکتهای بزرگ نفت و گاز مانند BP است. خط لوله ترانس آدریاتیک که از آذربایجان تا ایتالیا امتداد دارد، به عنوان یکی از مسیرهای اصلی انتقال گاز طبیعی به اروپا است.

شاخص نهایی قیمت مصرف کننده ایتالیا - اوت (سالانه) - Consumer Price Index Final

شاخص نهایی قیمت مصرف کننده HICP ایتالیا - ماهانه ( اوت) - Harmonised Inflation Rate Final

شاخص نهایی قیمت مصرف کننده HICP ایتالیا - سالانه (اوت) - Harmonised Inflation Rate Final

شاخص نهایی قیمت مصرف کننده ایتالیا - اوت - Consumer Price Index Final

در روز دوشنبه، حوثیهای یمن اعلام کردند که یک پهپاد آمریکایی مدل MQ-9 Reaper را در استان ذمار سرنگون کردهاند. این پهپاد که برای مقاصد جاسوسی و نظامی استفاده میشود، یکی از چندین پهپاد آمریکایی است که در هفتههای اخیر توسط نیروهای یمنی سرنگون شده است. حوثیها در بیانیهای اعلام کردند که این پهپاد در حال انجام فعالیتهای جاسوسی بر فراز حریم هوایی یمن بود که توسط نیروهای دفاع هوایی یمن سرنگون شد.

پهپادهای MQ-9 Reaper که هر کدام حدود ۳۰ میلیون دلار ارزش دارند، میتوانند در ارتفاعات تا ۵۰ هزار پا پرواز کنند و تا ۲۴ ساعت بدون نیاز به فرود در هوا بمانند. این پهپادها توسط ارتش آمریکا و سازمان سیا برای عملیاتهای مختلف در یمن استفاده میشوند. پس از این ادعا، شبکه خبری المسیره که متعلق به حوثیها است، گزارش داد که چندین حمله هوایی توسط نیروهای آمریکایی در نزدیکی شهر إب انجام شده است. فرماندهی مرکزی ارتش آمریکا نیز اعلام کرد که سه پهپاد بدون سرنشین و دو سیستم موشکی حوثیها را در منطقهای تحت کنترل حوثیها در یمن نابود کرده است.

بازار سهام اروپا روز دوشنبه را با نوسانات جزئی آغاز کرد و سنتیمنت ریسک در حالی که دلار همراه با بازده اوراق قرضه کاهش یافت.

شاخصهای اصلی بازار سهام اروپا از جمله Eurostoxx، DAX آلمان، CAC 40 فرانسه، FTSE بریتانیا، IBEX اسپانیا و FTSE MIB ایتالیا همگی با کاهش مواجه شدند.

در ابتدای جلسه معاملاتی روز، جفت ارز USDJPY دوباره به زیر مرز 140.00 بازگشت. این تغییرات در حالی رخ داد که بازده اوراق قرضه تحت فشار قرار داشت و دلار نیز در سراسر بازار ضعیف شده بود. همچنین، آتیهای آمریکا نیز کمی کاهش یافتهاند، به طوری که آتیهای S&P 500 با کاهش 0.1% و آتیهای Nasdaq با کاهش 0.2% مواجه شدهاند.

تیری برتون، کمیسر اتحادیه اروپا از فرانسه، روز دوشنبه از سمت خود در بدنه اجرایی این بلوک استعفا داد و تصویری از نامه استعفای خود به رئیس کمیسیون، اورزولا فون در لاین، را در شبکه اجتماعی X منتشر کرد.

برتون در این نامه گفت که فون در لاین «چند روز پیش» از فرانسه خواسته بود تا نام او را به عنوان نامزد این کشور برای کمیسیون «به دلایل شخصی» پس بگیرد و در عوض یک «گزینه با نفوذتر» را پیشنهاد داده بود.

برتون در نامه خود نوشت: «با توجه به این تحولات اخیر - که نشاندهنده مدیریت سوالبرانگیز است - باید نتیجه بگیرم که دیگر نمیتوانم وظایف خود را انجام دهم.»

اعلامیه او در حالی منتشر شد که فون در لاین فهرست کمیسرهای خود را پس از انتخابات اتحادیه اروپا در تابستان امسال نهایی میکند. هر کشور عضو اتحادیه اروپا یک کرسی در میز کمیسیون خواهد داشت، اگرچه وزن و اهمیت سیاسی آنها به شدت به گزینههای مربوطه بستگی دارد.

دفتر ریاست جمهوری فرانسه و دفتر فون در لاین بلافاصله برای اظهار نظر در دسترس نبودند. این استعفا میتواند تأثیرات قابل توجهی بر ترکیب و عملکرد کمیسیون جدید داشته باشد و نشاندهنده چالشهای مدیریتی در بالاترین سطوح اتحادیه اروپا است.

ساکنان منطقه ششم بوداپست به طور محدود به ممنوعیت اجاره کوتاهمدت از سال 2026 رأی دادند. این تصمیم میتواند تأثیرات گستردهای بر بازار مسکن در یکی از محبوبترین مقاصد گردشگری اروپا داشته باشد.

طبق آمار یورواستات، تقریباً 719 میلیون شب اقامت در اتحادیه اروپا از طریق پلتفرمهای آنلاین مانند Airbnb، Booking، Expedia Group و Tripadvisor در سال گذشته رزرو شده است. پاریس با بیش از 19 میلیون شب اقامت، پیشتاز پایتختهای اتحادیه اروپا بود. در اروپای مرکزی، بوداپست با 6.7 میلیون شب اقامت کوتاهمدت، محبوبترین مقصد بود و از وین، پراگ، ورشو، کراکوف و دیگر شهرها پیشی گرفت.

نتایج منتشر شده در وبسایت منطقه ششم بوداپست نشان داد که 54% از رأیدهندگان از ممنوعیت حمایت کردند و میزان مشارکت 20.52% بود که به گفته منطقه، بسیار بالاتر از سطح مشاهده شده در دیگر مناطق محلی بود. شورای محلی در بیانیهای اعلام کرد: «اکثریت آراء مثبت نشان میدهد که ساکنان منطقه ارزش آرامش خانه خود را بیشتر از درآمد از دست رفته میدانند.»

تاماش سوپرونی، شهردار منطقه، گفته است که محبوبیت شهر، توجیهی برای پرسش از مردم محلی درباره تأثیر اقامتهای کوتاهمدت بر قابلیت دسترسی به مسکن و کیفیت زندگی است. مخالفان ممنوعیت گفتهاند که این اقدام نه تنها درآمد میزبانان آپارتمانها بلکه کافهها و رستورانهای نزدیک که عمدتاً به گردشگران خارجی خدمات میدهند را نیز تحت تأثیر قرار میدهد.

نتیجه این رأیگیری میتواند تأثیرات گستردهتری داشته باشد، زیرا دولت ویکتور اوربان، نخستوزیر، در حال بررسی مقرراتی برای اجارههای کوتاهمدت است که به گفته وزیر اقتصاد، به کمبود مسکن و قیمتهای بالا کمک میکند. وبسایت املاک ingatlan هفته گذشته اعلام کرد که عرضه آپارتمانهای لوکس برای فروش در منطقه ششم در ماه گذشته تقریباً 3% افزایش یافته و قیمتها در حال حاضر 1% کاهش یافته است که ممکن است نشانهای از نتیجه مورد انتظار رأیگیری باشد.

شاخص قیمت تولید کننده سوئیس - اوت - Producer Price Index

شاخص قیمت تولید کننده سوئیس - سالانه (اوت) - Producer Price Index