یوتوتایمز » بایگانی: کامران گودرزی » برگه 227

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

در روزهای اخیر، موضوع سوء استفاده از Worldcoin در سنگاپور به یکی از مسائل مهم رسانهای تبدیل شده است. این موضوع به ویژه به دلیل ارتباط آن با جرائم مالی و تهدیدات امنیتی، از جمله پولشویی و تأمین مالی تروریسم، مورد توجه قرار گرفته است.

توضیحات رسمی

به تازگی، پلیس سنگاپور اعلام کرده است که در حال تحقیق درباره سوء استفاده از Worldcoin است، اما این نکته مهم است که خود Worldcoin تحت تحقیق نیست. در واقع، پلیس در حال بررسی هفت نفر است که به ظن ارائه خدمات خرید و فروش حسابها و توکنهای Worldcoin متهم شدهاند. این فعالیتها به عنوان تخلفاتی تحت قانون خدمات پرداخت ۲۰۱۹ شناخته میشوند.

هشدار به عموم

در تاریخ ۷ اوت ۲۰۲۴، پلیس سنگاپور یک بیانیه مطبوعاتی صادر کرد که در آن به عموم مردم هشدار داده شده است که از دادن یا فروش حسابهای Worldcoin خود خودداری کنند. این هشدار به این دلیل است که احتمال دارد این حسابها برای فعالیتهای مجرمانه مانند پولشویی و تأمین مالی تروریسم مورد سوء استفاده قرار گیرند.

طوفان در خلیج مکزیک

طوفان استوایی فرانسیس در خلیج مکزیک که قرار است به یک طوفان تبدیل شود، باعث شده برخی از اپراتورها پلتفرمهای خود را تعطیل کنند. شرکتهای شورون، اکسون و شل کارکنان خود را از برخی پلتفرمها تخلیه کردهاند. این طوفان همچنین عملیات پالایشگاهی در سواحل خلیج آمریکا را در معرض ریسک قرار میدهد.

برنامههای امروز

امروز چندین رویداد مهم در تقویم وجود دارد:

بازار فلزات

قیمت سنگ آهن برای اولین بار از سال ۲۰۲۲ به زیر ۹۰ دلار در هر تن سقوط کرد. قیمت سنگ آهن یکی از بدترین عملکردها را در میان کالاها داشته و از ابتدای سال تاکنون حدود ۳۳٪ کاهش یافته است. موجودی سنگ آهن در بنادر چین به بالاترین سطح خود برای این زمان از سال رسیده است که نشاندهنده عرضه فراوان است.

موجودی فولاد

موجودی فولاد در کارخانههای بزرگ چینی در اواخر اوت به پایینترین سطح از ژانویه رسید. تولید فولاد خام در کارخانههای بزرگ نیز ۵.۴٪ کاهش یافته است.

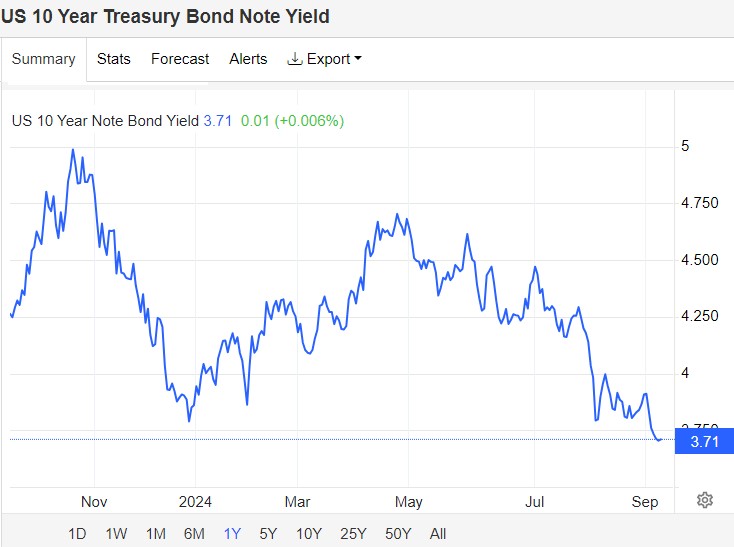

منبع: ING

در هفته جاری، بازدهی اوراق قرضه ۱۰ ساله خزانهداری آمریکا به حدود ۳.۷۱٪ کاهش یافت. این کاهش در حالی رخ داد که سرمایهگذاران منتظر انتشار شاخصهای مهم اقتصادی بودند که میتوانند بر تصمیم فدرال رزرو برای کاهش نرخ بهره تأثیر بگذارند. شاخص قیمت مصرفکننده (CPI) قرار است روز چهارشنبه و شاخص قیمت تولیدکننده (PPI) روز پنجشنبه منتشر شوند.

گزارش اشتغال ماه اوت که جمعه گذشته منتشر شد، تصویر روشنی از مسیر نرخ بهره ارائه نداد. تعداد مشاغل اضافه شده کمتر از حد انتظار بود؛ اما نرخ بیکاری کاهش یافت و رشد دستمزدها همچنان قوی بود. این وضعیت باعث شد تا سرمایهگذاران در مورد تصمیمات آینده فدرال رزرو دچار تردید شوند.

با این حال، برخی از مقامات فدرال رزرو از جمله کریستوفر والر و جان ویلیامز، از کاهش نرخ بهره در نشست آینده حمایت کردند. بر اساس ابزار CME FedWatch، معاملهگران اکنون ۷۱٪ احتمال کاهش ۲۵ نقطه پایه و ۲۹٪ احتمال کاهش ۵۰ نقطه پایه را در نشست هفته آینده پیشبینی میکند.

این تحولات نشان میدهد که بازارها به دقت منتظر دادههای اقتصادی جدید هستند تا بتوانند مسیر آینده نرخ بهره را پیشبینی کنند. تصمیمات فدرال رزرو در این زمینه میتواند تأثیرات گستردهای بر بازارهای مالی و اقتصاد کلان داشته باشد.

در گزارش اخیر اداره ملی آمار بریتانیا (ONS) آمده است که تعداد فرصتهای شغلی در بریتانیا در سه ماهه منتهی به اوت 2024 به 857,000 رسیده است. این تعداد نسبت به سه ماهه قبل 42,000 کاهش یافته است. این کاهش برای بیست و ششمین دوره متوالی رخ داده است و نشاندهنده کاهش مداوم فرصتهای شغلی در بریتانیا است.

این گزارش نشان میدهد که کاهش فرصتهای شغلی در تمامی 18 بخش صنعتی رخ داده است. بیشترین کاهش در بخشهای خدمات اداری و پشتیبانی و فعالیتهای بهداشت و کار اجتماعی مشاهده شده است که به ترتیب 10,000 و 8,000 فرصت شغلی کاهش یافتهاند.

در گزارش اخیر اداره ملی آمار بریتانیا (ONS) که در 10 سپتامبر (امروز) 2024 منتشر شد، نرخ بیکاری بر اساس معیار ILO در ماه ژوئيه 4.1% اعلام شد که مطابق با پیشبینیها بود و نسبت به ماه قبل که 4.2% بود، کاهش یافته است. تغییرات اشتغال نیز با افزایش 265 هزار نفری، بسیار بیشتر از پیشبینی 123 هزار نفری بود و نسبت به تغییرات 97 هزار نفری ماه قبل، بهبود قابل توجهی نشان میدهد.

در مورد درآمدهای هفتگی، میانگین درآمد هفتگی با افزایش 4.0% نسبت به سال گذشته، کمی کمتر از پیشبینی 4.1% بود. این در حالی است که این رقم در ماه قبل 4.5% بود که به 4.6% اصلاح شد. همچنین، میانگین درآمد هفتگی بدون احتساب پاداشها نیز با افزایش 5.1% نسبت به سال گذشته، مطابق با پیشبینیها بود، اما نسبت به ماه قبل که 5.4% بود، کاهش یافته است.

در ماه اوت، تغییرات حقوق و دستمزد با کاهش 59 هزار نفری مواجه شد که نسبت به ماه قبل که 24 هزار نفر افزایش داشت و به 6 هزار نفر کاهش یافت، نشاندهنده وضعیت نامطلوبتری است. این کاهش در حقوق و دستمزدها، اثرات مثبت افزایش اشتغال در ماه جولای را تا حدی خنثی کرده است.

بانک مرکزی انگلستان (BOE) میتواند از وضعیت دستمزدها تا حدی احساس راحتی کند؛ زیرا این ارقام تقریباً مطابق با پیشبینیها بوده و نسبت به سه ماهه منتهی به ژوئن کاهش یافتهاند. همچنین، پرداختهای کل و پرداختهای منظم نیز به ترتیب به 1.1% و 2.2% در سه ماهه منتهی به ژوئيه کاهش یافتهاند که نسبت به سه ماهه منتهی به ژوئن که به ترتیب 1.6% و 2.4% بودند، کاهش نشان میدهد.

این گزارش نشان میدهد که با وجود بهبود در برخی شاخصها، همچنان عدم قطعیتهایی در دادهها وجود دارد که توسط ONS نیز تأیید شده است.

شاخص قیمت مصرف کننده نهایی آلمان - اوت - Final Consumer Price Index

شاخص قیمت مصرف کننده نهایی آلمان - سالانه (اوت) - Final Consumer Price Index

برآورد اولیه نرخ تورم هماهنگشده نهایی ماهانه آلمان - Harmonised Inflation Rate (اوت)

برآورد اولیه نرخ تورم هماهنگشده نهایی سالانه آلمان - Harmonised Inflation Rate (اوت)

تغییرات مدعیان بیکاری انگلیس - اوت - Claimant Count Change

نرخ بیکاری انگلیس - ژوئیه - Unemployment Rate

شاخص متوسط درآمد به همراه مزایا - ژوئیه - Average Earnings Index

وزارت انرژی آذربایجان گزارش داده است که این کشور در بازه زمانی ژانویه تا اوت 2024، موفق به صادرات 16 میلیون تن نفت شده است.

علاوه بر این، تولید نفت آذربایجان در همین دوره به 19.3 میلیون تن رسیده است.

شینزو ایشیبا، یکی از سیاستمداران برجسته ژاپن و یکی از نامزدهای اصلی برای پست نخستوزیری ژاپن، اخیراً مجموعهای از سیاستها و برنامههای خود را اعلام کرده است. این سیاستها شامل موارد زیر میشود:

اقتصاددانان دویچه بانک معتقدند که بانک مرکزی آمریکا (فدرال رزرو) ممکن است در سیاستهای خود اشتباه کند. اقتصاددانان دویچه بانک انتظار دارد که کاهش نرخ بهره ۲۵ نقطه پایه (bps) در آینده نزدیک اتفاق بیفتد؛ اما هشدار میدهند که اگر گزارشهای اشتغال نشاندهنده کاهش شدید شغلها باشد، ممکن است فدرال رزرو مجبور به کاهش نرخ بهره به میزان ۵۰ نقطه پایه شود.

گزارش اشتغال اخیر ناامیدکننده بود، اما به اندازهای بد نبود که نیاز به کاهش نرخ بهره ۵۰ نقطه پایه باشد. بنابراین، اقتصاددانان دویچه بانک همچنان انتظار کاهش ۲۵ نقطه پایه را دارند. اما اگر کاهش شغلها در گزارشهای آینده بیشتر شود، فدرال رزرو ممکن است مجبور به کاهشهای بیشتر و سریعتر نرخ بهره شود.

بازارها اکنون انتظار دارند که تا ژانویه ۲۰۲۶ بیش از ۲۵۰ نقطه پایه کاهش نرخ بهره صورت گیرد، که نشاندهنده انتظارات بالای بازار از وقوع این اشتباه سیاست پولی است.

بانک Barclays انتظار ندارد که در ماه سپتامبر کاهش ۵۰ نقطه پایه (bp) در نرخ بهره صورت گیرد، بلکه پیشبینی میکند که سه کاهش متوالی ۲۵ نقطه پایه در جلسات بعدی انجام شود.

این جلسات در تاریخهای زیر برگزار میشوند:

۱۷ و ۱۸ سپتامبر

۶ و ۷ نوامبر

۱۷ و ۱۸ دسامبر

همچنین، Barclays پیشبینی میکند که در سال ۲۰۲۵ نیز سه کاهش نرخ بهره فصلی انجام شود.

تحلیلگران Barclays معتقدند که بازار کار ایالات متحده نشانهای از وخامت سریع ندارد که نیاز به کاهش ۵۰ نقطه پایه در این ماه را توجیه کند.

در یک تغییر مهم در سیاستهای نظارتی، بانکهای بزرگ آمریکا با افزایش سرمایه ۹ درصدی مواجه خواهند شد که نسبت به برنامه اولیه که ۱۹ درصد بود، کاهش یافته است. این تغییرات به عنوان بخشی از برنامه «پایان بازی بازل ۳» معرفی میشوند.

مایکل بار، معاون نظارت فدرال رزرو، قرار است امروز در ساعت ۱۴:۰۰ به وقت گرینویچ در یک سخنرانی در مؤسسه بروکینگز در مورد این تغییرات صحبت کند. انتظار میرود که این تغییرات نهایی تا ۱۹ سپتامبر اعلام شوند.

این تغییرات توسط فدرال رزرو، شرکت بیمه سپردههای فدرال (FDIC) و دفتر کنترل ارز (OCC) معرفی خواهند شد. هدف از این تغییرات، تقویت ثبات مالی و کاهش ریسکهای سیستماتیک در بانکهای بزرگ است.

این اقدام نشاندهنده تعهد مقامات نظارتی به حفظ سلامت سیستم مالی و اطمینان از اینکه بانکها دارای سرمایه کافی برای مقابله با شوکهای اقتصادی هستند، میباشد.

تحلیلگران BCA معتقدند که احتمال وقوع رکود اقتصادی در اروپا در اوایل سال آینده میلادی در حال افزایش است.

دلایل این پیشبینی عبارتند از:

- شاخصهای رشد جهانی همچنان در حال تضعیف هستند.

- فعالیتهای اقتصادی در حال کاهش است.

- شیب منحنی بازدهی افزایش یافته، شاخص VIX دوباره بالا رفته، معاملات حملی (carry trades) ضعیف شدهاند و قیمت کالاها دوباره کاهش یافتهاند که همه اینها نشانههای بدی هستند.

- دادههای اقتصادی در اروپا نیز در حال نرم (ضعیف) شدن هستند.

در مورد یورو:

- نرخ تبادل EURUSD همیشه پس از پایان معاملات حملی به طور قابل توجهی کاهش مییابد.

- بهتر است قبل از فروش یورو، منتظر اولین کاهش نرخ بهره از سوی فدرال رزرو باشید.

رئیس نهاد نظارتی مالی کره جنوبی روز سهشنبه نگرانی خود را درباره افزایش سریع بدهیهای خانوار ابراز کرد و هشدار داد که این عدم تعادل مالی ممکن است به یک ریسک سیستماتیک تبدیل شود. او بیان کرد که اگر قیمت خانهها کاهش یابد، این بدهیها میتوانند به مشکلات جدی در سیستم مالی منجر شوند.

کره جنوبی یکی از بالاترین نسبتهای بدهی خانوار به اقتصاد را در جهان دارد. بیش از ۶۰٪ از وامها در بانکهای محلی به وامهای مسکن مربوط میشود. این موضوع نشاندهنده وابستگی شدید خانوارها به وامهای مسکن است که میتواند در صورت کاهش قیمت مسکن، به بحرانهای مالی منجر شود.

این نگرانیها در حالی مطرح میشود که بسیاری از کشورها با مشکلات مشابهی در زمینه بدهیهای خانوار مواجه هستند. افزایش بدهیهای خانوار میتواند به کاهش توانایی پرداخت وامها و در نتیجه به بحرانهای مالی گستردهتری منجر شود.

مورگان استنلی اخیراً تحلیل خود را درباره ریسکهای احتمالی برای سهام ایالات متحده در صورت کاهش شدید نرخ بهره توسط فدرال رزرو منتشر کرده است. این تحلیل به ویژه به تأثیرات احتمالی بر معاملات حملی ین اشاره دارد.

اگر کمیته بازار آزاد فدرال (FOMC) بیش از 25 نقطه پایه نرخ بهره را کاهش دهد، این اقدام میتواند به تقویت ین کمک کند. تقویت ین ممکن است باعث خروج بیشتر سرمایهگذاران ژاپنی از داراییهای ایالات متحده شود. به عبارت دیگر، بازگشت معاملات حملی ین ممکن است همچنان یک عامل ریسک در پشت صحنه باشد.

مورگان استنلی هشدار میدهد که کاهش سریع نرخ بهره کوتاهمدت ایالات متحده میتواند باعث تقویت بیشتر ین شود و در نتیجه واکنش منفی در داراییهای ریسکی ایالات متحده ایجاد کند. این تحلیل در حالی منتشر شده است که پیشبینی کاهش 50 نقطه پایه نرخ بهره توسط فدرال رزرو قبل از گزارش اشتغال غیرکشاورزی (NFP) جمعه گذشته افزایش یافته بود؛ اما اکنون کمی آرام شده است. احتمال وقوع این کاهش نرخ بهره در بازار حدود 30 درصد است.

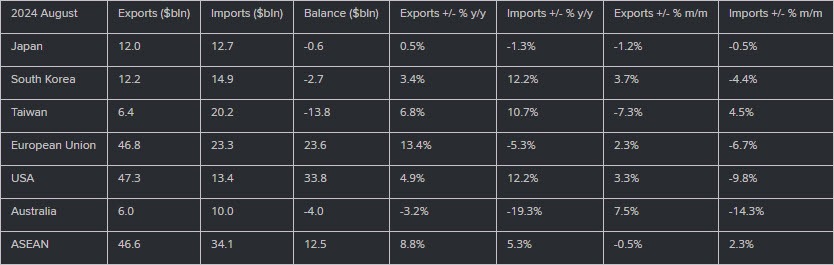

در ماه اوت، چین شاهد رشد چشمگیر صادرات خود به دلار آمریکا بود که با نرخ ۸.۷٪ نسبت به سال گذشته افزایش یافت. این سریعترین رشد از مارس سال گذشته است. با این حال، واردات همچنان ضعیف باقی مانده است که احتمالاً به دلیل وضعیت نامناسب تقاضای داخلی است. در ادامه، جزئیات بیشتری از تجارت چین با برخی از بزرگترین شرکای تجاریاش ارائه شده است.

رشد صادرات چین

صادرات چین به ایالات متحده، اتحادیه اروپا و کشورهای عضو انجمن ملل آسیای جنوب شرقی (آسهآن) در ماه اوت نسبت به سال گذشته افزایش یافته است. صادرات به اتحادیه اروپا بیشترین رشد را داشته و ۱۳٪ افزایش یافته است. این نشاندهنده تقاضای قویتر برای کالاهای چینی در بازارهای اروپایی است.

وضعیت واردات

واردات چین از ایالات متحده ۱۲٪ افزایش یافته است، در حالی که واردات از اتحادیه اروپا کاهش یافته است. این کاهش واردات از اتحادیه اروپا ممکن است به دلیل تغییرات در الگوهای تجاری یا مسائل اقتصادی داخلی باشد. واردات از آسهآن نیز ۵٪ افزایش یافته است که نشاندهنده روابط تجاری قویتر با این منطقه است.

تجارت با روسیه

واردات چین از روسیه ۱٪ کاهش یافته است، در حالی که صادرات به روسیه ۱۰٪ افزایش یافته است. این تغییرات ممکن است به دلیل تغییرات در تقاضا و عرضه بین دو کشور باشد.

نتیجهگیری

به طور کلی، دادههای تجاری چین برای ماه اوت نشاندهنده رشد قوی صادرات است، اما واردات همچنان ضعیف باقی مانده است. این وضعیت ممکن است به دلیل تقاضای داخلی ضعیف و تغییرات در الگوهای تجاری جهانی باشد. با این حال، روابط تجاری چین با برخی از بزرگترین شرکای تجاریاش همچنان قوی باقی مانده است.

تراز تجاری چین - اوت - Trade Balance

صادرات چین - سالانه (اوت)- Exports

ورادات چین - سالانه (اوت) - Imports

شاخص اطمینان کسب و کار استرلیا - اوت - NAB Business Confidence

این داده ساعت 05:00 بهوقت ایران منتشر شده است.

تغییرات اطمینان مصرف کننده استرالیا - سپتامبر - Westpac Consumer Confidence Change

شاخص اطمینان مصرف کننده استرالیا - سپتامبر- Westpac Consumer Confidence Index

این داده ساعت 04:00 بهوقت ایران منتشر شده است.

قیمت بیتکوین در روز دوشنبه (امروز) و در ساعات معاملاتی اروپا با ۱.۸ درصد افزایش به ۵۴,۴۴۰ دلار رسید و از کاهش قیمت آخر هفته کمی بهبود یافت. کاهش قیمت این رمزارز در آخر هفته به دلیل گزارش نامطلوب مشاغل ایالات متحده رخ داده بود. اما تحلیلگران همچنان نگران جریانهای خروجی قابل توجه از صندوقهای ETF بیتکوین و دادههای اقتصادی پیش رو هستند که ممکن است جهتگیری بازار را تحت تأثیر قرار دهد.

بر اساس دادههای CoinGecko، بیتکوین پس از افت به ۵۳,۶۳۶ دلار در آخر هفته، توانست تا حدودی بهبود یابد. اما این افزایش قیمت در شرایطی رخ میدهد که صندوقهای ETF بیتکوین در هفته گذشته خروجیهای بزرگی را تجربه کردهاند.

طبق دادههای SoSo Value، صندوقهای ETF بیتکوین در هفته گذشته شاهد خروجی خالص ۷۰۶ میلیون دلاری بودهاند و هیچکدام از ۱۲ صندوق ثبت شده، جریان ورودی مثبتی نداشتهاند.

در یادداشتی که به Decrypt ارسال شده است، تحلیلگر BRN، والنتین فورنیه، اظهار داشت که انتشار شاخص اصلی قیمت مصرفکننده (CPI) ایالات متحده در روز سهشنبه و شاخص قیمت تولیدکننده (PPI) در روز پنجشنبه این هفته بسیار مهم خواهد بود و تأثیر زیادی بر تصمیمات آتی فدرال رزرو در مورد نرخ بهره خواهد داشت.

حرکت نوسانی قیمت بیتکوین پس از گزارش اشتغال ایالات متحده در روز جمعه رخ داد. این گزارش نشان داد که اقتصاد ایالات متحده در ماه اوت ۱۴۲,۰۰۰ شغل غیر کشاورزی اضافه کرده است که بیش از عدد اصلاح شده ۸۹,۰۰۰ شغل در ماه ژوئیه بوده اما کمتر از پیشبینی ۱۶۰,۰۰۰ شغل است.

از میان بزرگترین صادرکنندگان ETF، صندوق Grayscale Bitcoin Trust (GBTC) با خروج ۱۶۰ میلیون دلار و ETF بیتکوین Fidelity (FBTC) با خروج ۴۰۴ میلیون دلار، از بزرگترین خروجیها در هفته گذشته بودند.

اتریوم (ETH) نیز که دومین رمزارز بزرگ از نظر ارزش بازار است، به دنبال بیتکوین حرکت کرده و با ۱.۵ درصد افزایش به ۲,۳۳۰ دلار رسید. اما محصولات مبتنی بر اتریوم نیز با چالشهایی مواجه شدند و صندوقهای ETF این رمزارز خروجی خالص ۹۱ میلیون دلاری را در هفته گذشته تجربه کردند. تنها صندوق Grayscale Ethereum Trust (ETHE) با خروج ۱۱۱ میلیون دلار مواجه شد.

جولین بیتل، مدیر تحقیقات کلان در Global Macro Investor، توجهها را به ساختار فعلی قیمت بیتکوین جلب کرد و شباهت آن به الگوهای سال ۲۰۱۹ را برجسته کرد. او گفت که بیتکوین در یک فاز تثبیت گیر کرده و جالب اینکه، همانند سال ۲۰۱۹، این دوره تثبیت دقیقاً ۱۷۵ روز به طول انجامیده است.

وی در توییتی افزود: «ما اکنون به نقطه حساس و بحرانی نزدیک میشویم که ممکن است تغییرات بزرگی در بازار رخ دهد. این هفته برای مشاهده نحوه واکنش بیتکوین بسیار مهم خواهد بود.»

در همین حال، فورنیه در مورد نوسانات احتمالی بازار اظهار داشت: «با توجه به نوسانات بالای بازار و احتمال کاهش قیمت به ۴۹,۰۰۰ دلار، پیشنهاد میکنیم تا کاهش ریسک و انتظار برای یک نقطه ورود مطلوبتر انجام شود.»

او همچنین افزود که احتمال کاهش نرخ بهره به میزان ۵۰ نقطه پایه در حال افزایش است که میتواند به افت کوتاهمدت بازار منجر شود؛ زیرا این امر نشاندهنده افزایش ریسک رکود است. با این حال، در میانمدت و بلندمدت، کاهش نرخها میتواند ارزشگذاریها را افزایش داده و علاقه به سرمایهگذاریهای پرریسکتر مانند بیتکوین را مجدداً تقویت کند.

منبع: decrypt

وزارت دارایی اسرائیل روز دوشنبه اعلام کرد که کسری بودجه این کشور در ماه اوت به ۱۲.۱ میلیارد شِکِل (۳.۲۴ میلیارد دلار) رسیده است. این افزایش کسری به دلیل هزینههای بالای تأمین مالی جنگ با گروه نظامی حماس در نوار غزه است.

بر اساس این گزارش، کسری بودجه ۱۲ ماهه منتهی به اوت به ۸.۳٪ از تولید ناخالص داخلی افزایش یافته است که در مقایسه با کسری ۸.۰٪ در ۱۲ ماه منتهی به ژوئیه و همچنین هدف تعیینشده ۶.۶٪ برای سال ۲۰۲۴، افزایش قابل توجهی را نشان میدهد.

وزارت دارایی اعلام کرده که از زمان آغاز جنگ در اکتبر سال گذشته، هزینههای جنگ به حدود ۹۷ میلیارد شِکِل رسیده است. پیشبینی میشود کسری بودجه تا پایان سهماهه سوم سال جاری همچنان افزایش یابد و سپس به سمت هدف تعیینشده بازگردد.

در عین حال، درآمدهای مالیاتی در ماه اوت ۸.۱٪ افزایش داشته و مجموعاً در ۸ ماهه نخست سال ۲۰۲۴ حدود ۱.۹٪ رشد کرده است.

تحلیلگران شرکت تحقیقاتی و کارگزاری Bernstein پیشبینی کردهاند که نتیجه انتخابات ریاستجمهوری ایالات متحده در نوامبر میتواند تأثیر زیادی بر قیمت بیتکوین داشته باشد. طبق تحلیلهای این شرکت، پیروزی دونالد ترامپ، نامزد جمهوریخواه، میتواند باعث افزایش قیمت بیتکوین به حدود 80,000 تا 90,000 دلار تا پایان سهماهه چهارم سال شود. در مقابل، اگر کامالا هریس، معاون رئیسجمهور فعلی، پیروز شود، قیمت بیتکوین میتواند به دامنه 30,000 تا 40,000 دلار کاهش یابد، سطحی که اولین بار با شروع ETFهای بیتکوین مورد توجه قرار گرفت.

تحلیلگران Bernstein، شامل گائوتام چوگانی، ماهیکا ساپرا و سانسکار چیندالیا، توضیح دادند که این تفاوت در پیشبینیها به دلیل روابط مختلف صنعت کریپتو با دو جناح سیاسی است. آنها اظهار داشتند که صنعت کریپتو در کنار ترامپ، حمایت بیشتری دریافت کرده و وعدههایی در مورد تبدیل ایالات متحده به "پایتخت بیتکوین و کریپتو" و برنامههایی برای ایجاد یک ذخیره استراتژیک بیتکوین، انتصاب رئیس SEC حامی کریپتو و تبدیل ایالات متحده به یک مرکز استخراج بیتکوین را ارائه داده است. در مقابل، هریس در سخنرانیها و بیانیههای سیاستی خود هیچ اشارهای به کریپتو نداشته است.

نویسندگان این تحلیلها همچنین به محیط نظارتی دشوار اخیر اشاره کردند که شامل اقدامات علیه تقلبهایی مانند FTX و Luna و همچنین فشارهای بیشتر بر روی شرکتهای بزرگ کریپتو مانند Coinbase و Uniswap بوده است. آنها معتقدند که یک محیط نظارتی مثبت میتواند موانع را برای مشارکت نهادهای مالی بردارد و به داراییهای دیجیتال کمک کند تا با داراییهای سنتی برای جریانهای نهادی رقابت کنند و نوآوری را تحریک کنند.

در حال حاضر، پیشبینیهای سیاسی در پلتفرم پیشبینی غیرمتمرکز Polymarket نشان میدهد که ترامپ با پنج درصد امتیاز پیشتاز است و شانس پیروزی او 52 درصد است در مقایسه با 47 درصد برای هریس. با این حال، دادههای نظرسنجی ملی هنوز مختلط است. تحلیلگران معتقدند که انتخابات پیشبینیپذیر نیستند، اما اگر شما در حال حاضر به بیتکوین علاقهمند هستید، به نظر میرسد که شما در حال شرطبندی بر روی ترامپ هستید.

برنشتین قبلاً هدف قیمتی برای بیتکوین را در پایان سال 2025 به 200,000 دلار، در پایان سال 2029 به 500,000 دلار و در پایان سال 2033 به 1 میلیون دلار تعیین کرده است.

گائوتام چوگانی در حال حاضر موقعیتهای بلندمدتی در ارزهای دیجیتال مختلف دارد.

در ماه اوت 2024، فروش خودروهای سواری در چین برای پنجمین ماه متوالی کاهش یافت و به 1.92 میلیون دستگاه رسید که نشاندهنده کاهش 1.1 درصدی نسبت به مدت مشابه سال گذشته است. این در حالی است که میزان کاهش فروش در ماه ژوئیه 3.1 درصد بود.

علیرغم این کاهش در فروش کلی، بازار خودروهای برقی و هیبریدی با افزایش چشمگیری مواجه شد. فروش این خودروها در ماه اوت 43.2 درصد افزایش یافت و به رکورد 53.5 درصد از کل فروش خودروها رسید. این رشد عمدتاً به دلیل یارانههای دولتی برای تعویض خودروهای آلاینده با مدلهای جدید انرژی (NEV) است. برندهای محلی مانند BYD و رقیبهای آمریکایی مانند تسلا نیز موفق به ثبت رکوردهای فروش در این ماه شدند.

صادرات خودروها نیز در این مدت افزایش 24 درصدی را تجربه کرد، بعد از افزایش 20 درصدی در ماه ژوئیه. این افزایش در صادرات نشاندهنده تقاضای قوی در بازارهای بینالمللی است.

با این حال، این کاهش در فروش خودروهای سواری به کاهش اطمینان مصرفکننده و تأخیر در خرید خودروهای جدید از سوی خریداران اولیه نسبت به تعویض خودروها با مدلهای جدید انرژی مربوط میشود. دولت چین برای تشویق به خرید NEVها، یارانههایی تا سقف 20,000 یوان (معادل 2,823 دلار) برای تعویض خودروهای بنزینی با مدلهای برقی ارائه کرده است.

در پاسخ به تغییرات در بازار و کاهش مصرف، شرکتهای EV محلی مانند Nio و Xpeng مدلهای ارزانتری را به بازار معرفی کردهاند. با این حال، نمایندگیهای فروش خودرو با چالشهای زیادی روبرو هستند، از جمله افت قیمتها که منجر به زیانهای مالی برای بیش از نیمی از نمایندگیها در نیمه اول سال شده است.

با وجود این چالشها، پیشبینی میشود که فروش خودروها در سال 2024 همچنان مثبت باقی بماند و فروش NEVها به نزدیک به 50 درصد از فروش داخلی برسد. این پیشبینی نشاندهنده تأثیر مثبت یارانههای دولتی و افزایش تقاضا برای خودروهای برقی و هیبریدی در آینده است.

در ماه اوت، تایوان موفق به ثبت رکوردی جدید در صادرات خود شد و میزان صادرات این کشور به نزدیک ۴۴ میلیارد دلار رسید. این موفقیت، عمدتاً به دلیل افزایش تقاضا برای تراشهها در صنعت هوش مصنوعی (AI) و محاسبات پیشرفته بوده است، که توانسته است بر ضعف تقاضای چین غلبه کند.

طبق اعلام وزارت مالیه تایوان، صادرات این کشور با افزایش ۱۶.۸ درصدی نسبت به سال گذشته به ۴۳.۶۴ میلیارد دلار رسید. این رقم بالاتر از پیشبینیهای نظرسنجی رویترز و افزایش ۳.۱ درصدی در ماه جولای بود. این افزایش، دهمین افزایش متوالی صادرات در ماههای اخیر به شمار میآید.

وزارت دارایی تایوان اظهار کرد که ارزش صادرات در ماه اوت به دلیل تقاضای قوی برای محصولات مرتبط با هوش مصنوعی و محاسبات پیشرفته، به همراه انبار کردن محصولات جدید توسط برندهای بینالمللی، به رکورد جدیدی رسید. پیشبینی میشود که در نیمه دوم سال، رشد صادرات به طور تدریجی افزایش یابد، با توجه به فصل خرید تعطیلات در بازارهای غربی مانند ایالات متحده و اروپا.

شرکتهای تایوانی نظیر TSMC، بزرگترین تولیدکننده تراشه در جهان، از تأمینکنندگان اصلی شرکتهای فناوری بزرگی همچون اپل و انویدیا هستند. وزارت مالیه تایوان همچنین پیشبینی کرده است که صادرات در ماه سپتامبر ممکن است بین ۵ تا ۹ درصد افزایش یابد.

در ماه اوت، صادرات به ایالات متحده با افزایش ۷۸.۵ درصدی به ۱۱.۸۹ میلیارد دلار رسید که این نیز رکوردی جدید برای تایوان بود. در مقابل، صادرات به چین، بزرگترین شریک تجاری تایوان، با افزایش ۱ درصدی نسبت به کاهش ۱۳.۵ درصدی در ماه قبل، بهبود یافت.

صادرات کلی قطعات الکترونیکی در ماه اوت با افزایش ۰.۱ درصدی به ۱۵.۱۵ میلیارد دلار رسید، در حالی که صادرات نیمههادیها با کاهش ۰.۵ درصدی مواجه شد. واردات نیز با ۱۱.۸ درصد افزایش به ۳۲.۱۴ میلیارد دلار رسید که کمتر از پیشبینیهای اقتصادی برای افزایش ۱۵ درصدی بود.

ماریو دراگی (رئیس سابق بانک مرکزی اروپا): اتحادیه اروپا باید سالانه ۷۵۰ میلیارد یورو بیشتر هزینه کند تا بتواند در سطح جهانی رقابت کند.

ماریو دراگی خواستار حرکت اتحادیه اروپا به سمت صدور منظم بدهی مشترک شد. به بیان دیگر، او پیشنهاد میدهد که اتحادیه اروپا به طور منظم اوراق قرضه مشترکی منتشر کند تا بدهیهایش را تأمین کند، به جای اینکه هر کشور به صورت جداگانه بدهیهای خود را مدیریت کند. این اقدام میتواند برای تقویت اتحاد مالی و اقتصادی بین کشورهای عضو اتحادیه اروپا مفید باشد.

در روز جمعه، دادههای مربوط به اشتغال در آمریکا برای ماه اوت و دو سخنرانی از مقامات فدرال رزرو باعث نوسانات قابل توجهی در بازار فارکس (بازار ارز) شد. با این حال، هنوز مشخص نیست که آیا فدرال رزرو در جلسه ۱۸ سپتامبر تصمیم به کاهش نرخ بهره به میزان ۲۵ نقطه پایه یا ۵۰ نقطه پایه خواهد گرفت. تمرکز این هفته بر روی دادههای شاخص قیمت مصرفکننده (CPI) در ایالات متحده و تصمیمگیری بانک مرکزی اروپا (ECB) در روز پنجشنبه خواهد بود. احتمالاً مهمترین رویداد برای بازارهای ارزی، اولین مناظره تلویزیونی هریس و ترامپ است که فردا شب برگزار میشود.

دلار آمریکا:

طبق بررسیهای جیمز نایتلی از دادههای اقتصادی، گزارش اشتغال ایالات متحده برای ماه اوت نتوانسته است مناقشه بر سر اینکه آیا فدرال رزرو در تاریخ ۱۸ سپتامبر نرخ بهره را به میزان ۲۵ نقطه پایه یا ۵۰ نقطه پایه کاهش خواهد داد را حل کند. در حال حاضر، قطعیت در کاهش نرخ بهره وجود دارد؛ کریستوفر والر، یکی از مقامات فدرال رزرو، روز جمعه در سخنرانی خود تحت عنوان «زمان آن فرا رسیده است»، به عبارتی که جروم پاول در جکسون هول به کار برده بود، اشاره کرد. این سخنرانی تا حدی مبهم بود و اگرچه بر این نکته تأکید شد که کاهش نرخ بهره به میزان ۵۰ نقطه پایه ممکن است مناسب باشد، به نظر میرسد که با وجود رشد اقتصادی، لزوم کاهشهای تهاجمی نرخ بهره وجود نداشته باشد. پس از نوسانات زیاد، دلار و بازدههای کوتاهمدت ایالات متحده همچنان به نقطه آغازین خود در روز جمعه نزدیک هستند.

در مورد دادههای اقتصادی ایالات متحده در این هفته، فردا شاخص خوشبینی کسبوکارهای کوچک NFIB منتشر میشود و روز چهارشنبه، دادههای شاخص قیمت مصرفکننده (CPI) برای ماه اوت، که انتظار میرود افزایش ملایم ۰.۲٪ ماهانه برای شاخص CPI هسته را نشان دهد، مورد توجه قرار خواهد گرفت. اما یکی از بزرگترین عوامل تاثیرگذار بر بازار در این هفته، مناظره تلویزیونی بین کاملا هریس و دونالد ترامپ در فردا شب است. عملکرد ضعیف جو بایدن در مناظره قبلی در اواخر ژوئن، به تغییر نظرسنجیها به نفع ترامپ و تقویت دلار منجر شد. برای تحلیل چگونگی تأثیر این مناظره بر بازار داراییها، به تحلیل سناریوهای انتخابات ایالات متحده ما مراجعه کنید.

این شرایط به نظر میرسد که دلار همچنان در وضعیت ثبات باقی بماند. الگوهای فصلی معمولاً برای دلار در سپتامبر مثبت هستند، شاید به دلیل مهلتهای پرداخت مالیات شرکتهای آمریکایی در این ماه. به نظر میرسد که شکست دلار از سطوح پایین ۱۸ ماهه نزدیک به ۱۰۰ نیاز به عوامل زیادی داشته باشد.

DXY

یورو: وضعیت ثابت پیش از جلسه ECB

در روز جمعه، جفتارز EURUSD نتوانست افزایشهای طول روز خود را حفظ کند، زیرا سرمایهگذاران دوباره در تلاش بودند تا نظر واضحی درباره احتمال کاهش نرخ بهره توسط فدرال رزرو به میزان ۲۵ یا ۵۰ نقطه پایه اتخاذ کنند. این هفته، تمرکز اصلی بر روی جلسه روز پنجشنبه بانک مرکزی اروپا (ECB) خواهد بود. در این جلسه، به نظر میرسد که کاهش ۲۵ نقطه پایه نرخ بهره به طور قطعی انجام خواهد شد، در حالی که بهروزرسانی پیشبینیهای سهماهه باید نکته اصلی جلسه باشد.

هرگونه تجدید نظر منفی قابل توجه در پیشبینیهای تورم برای سالهای آینده ممکن است بر یورو تأثیر منفی بگذارد، اما چنین تغییری در پیشبینیها به هیچوجه تضمینشده نیست.

انتظار میرود که جفتارز EURUSD در روزهای آینده از سطح ۱.۱۱۰۰ فاصله زیادی نگیرد و مناظره انتخابات ایالات متحده ممکن است اولین عامل اصلی تأثیرگذار در این هفته باشد.

EURUSD

یوآن چین: چالشهای سرمایهگذاران در خوشبینی به یوآن

در ماه اوت، کاهش ارزش دلار به دلیل بهبود ارزهای آسیایی بهویژه رنمینبی (یوآن چین) اتفاق افتاد. این موضوع بیشتر به دلیل پوشش ریسک کوتاه مدت در بازار ارز و سهام چین بود. در عین حال، برخی تحلیلگران در مورد اینکه آیا صادرکنندگان چینی وارد پوشش ریسک برای درآمدهای صادراتی خود شدهاند یا خیر، بحث میکردند؛ زیرا پیشتر تصور میشد که یوان در مسیر کاهش ثابت قرار دارد.

با این حال، مسیر تقویت بیشتر یوآن همچنان مبهم است. دادههای مربوط به CPIو شاخص PPI چین برای ماه اوت ضعیفتر از انتظار بوده و بازار سهام داخلی چین (شاخص CSI 300) نیز مجدداً تحت فشار قرار گرفته و به پایینترین سطح خود از فوریه بازگشته است. مگر اینکه سیاستگذاران چینی بتوانند مشوقهای جدیدی را پیدا کنند، خوشبینی زیادی نسبت به آینده یوآن در این لحظه وجود ندارد.

USDCHN

منبع: ING

شاخص اطمینان سرمایهگذار SENTIX ناحیه یورو - سپتامبر - Sentix Investor Confidence

شرکت ملی نفت ابوظبی (ADNOC) و شرکت نفت هند (IOC) به تازگی یک توافقنامه مهم برای تأمین گاز طبیعی مایع (LNG) امضا کردهاند. بر اساس این قرارداد، ADNOC سالانه یک میلیون تن LNG به مدت 15 سال به IOC تحویل خواهد داد. این همکاری استراتژیک که به عنوان بخشی از تلاشهای دو کشور برای تقویت روابط اقتصادی و انرژیشان صورت گرفته، تأمین بلندمدت منابع انرژی هند را تضمین میکند.

این توافق که به صورت یک توافقنامه اولیه (Heads of Agreement) بین طرفین به امضا رسیده است، بر تأمین LNG از منطقه روَیس در امارات متحده عربی متمرکز است. این منطقه یکی از بزرگترین مراکز تولید گاز طبیعی در خاورمیانه محسوب میشود و نقش مهمی در تأمین انرژی جهانی ایفا میکند.

این همکاری علاوه بر افزایش تأمین انرژی هند، به تقویت جایگاه ADNOC در بازار جهانی گاز نیز کمک میکند. از طرف دیگر، برای هند نیز که یکی از بزرگترین مصرفکنندگان انرژی در جهان است، تأمین LNG بهصورت پایدار و طولانیمدت بسیار حیاتی است.

تحلیل بازار نفت: کاهش قیمتها و نگرانیهای تقاضا در آستانه سال 2025

با وجود اینکه اوپک پلاس (OPEC+) تصمیم به تعویق دو ماهه افزایش عرضه گرفته، قیمت نفت همچنان کاهش یافت و هفته گذشته با افت 2.24٪ به پایان رسید. در حال حاضر، کاهش تقاضا و چشمانداز نامشخص سال 2025 از مهمترین نگرانیهای بازار است. کاهش تولیدات OPEC+ برای بقیه سال 2024 بازار را کمی محدود کرده، اما مشکل مازاد عرضه پیشبینیشده برای سال آینده را حل نمیکند. با این حال، قیمتها در معاملات صبح امروز کمی بهبود یافتهاند.

سفتهبازان نیز واکنش نشان داده و موقعیتهای خود را در نفت کاهش دادهاند. در بازار ICE Brent، سفتهبازان میزان خرید خالص خود را به 41,645 کاهش دادند و در بازار NYMEX WTI نیز میزان خرید خالص کاهش یافت. این کاهش به دلیل افزایش ورود فروشهای کوتاه مدت به بازار رخ داده است.

همچنین، عربستان سعودی قیمت رسمی فروش (OSP) نفت خود را برای تمامی درجات و به تمام مناطق کاهش داده است. قیمت نفت عرب لایت به آسیا به میزان 0.70 دلار در هر بشکه کاهش یافته و به کمترین میزان از نوامبر 2021 رسیده است. این کاهش نشاندهنده نگرانیها درباره کاهش تقاضای جهانی است.

این هفته در کنفرانس APPEC که در سنگاپور برگزار میشود، بحثهای اصلی درباره نگرانیهای مرتبط با تقاضای ضعیف چین و کاهش حاشیه سود پالایشگاهها خواهد بود. این مسائل باعث شدهاند که OPEC+ به دنبال راهکارهایی برای تثبیت بازار باشد، اما با توجه به مازاد عرضه پیشبینیشده برای سال 2025، این کار سختتر خواهد شد. انتخابات آمریکا و تأثیر آن بر بازار نفت نیز یکی دیگر از موضوعات مورد بحث خواهد بود. پیروزی احتمالی ترامپ میتواند منجر به موضعگیری سختتر آمریکا در مقابل ایران شود و این موضوع ممکن است به OPEC+ فرصت دهد که کاهشهای داوطلبانه تولید نفت را متوقف کند.

در کنار برگزاری هفته APPEC، چندین گزارش مهم نیز منتشر خواهند شد. روز سهشنبه، OPEC گزارش ماهانه بازار نفت خود را منتشر میکند و بازار به دقت این گزارش را بررسی خواهد کرد تا ببیند آیا این سازمان پیشبینیهای خود درباره تقاضا را کاهش داده است یا خیر. همچنین، چین اولین سری دادههای تجاری خود برای ماه اوت را منتشر خواهد کرد که نمایانگر عملکرد تقاضای نفت این کشور است. روز پنجشنبه نیز IEA گزارش ماهانه خود را ارائه میدهد که چشمانداز باقیمانده سال 2024 و سال 2025 را بررسی خواهد کرد.

کاهش ذخایر فلزات پایه در بورس شانگهای و کاهش موقعیتهای خرید در بازارهای جهانی

طبق آخرین دادههای منتشر شده از بورس آتی شانگهای (SHFE)، موجودی فلزات پایه در این بورس طی هفته گذشته کاهش یافته است. در این میان، موجودی مس به میزان ۲۶,۳۷۱ تن کاهش یافت که برای نهمین هفته متوالی ادامه داشته و به ۲۱۵,۳۷۴ تن رسیده است. این بزرگترین کاهش هفتگی از مارس سال گذشته تاکنون بوده و مجموع موجودیها را به کمترین سطح خود از همان تاریخ رسانده است.

همچنین، موجودی آلومینیوم با ۳,۹۷۳ تن کاهش به ۲۸۵,۹۴۷ تن رسیده و موجودی روی و نیکل نیز با کاهشهای جزئی مواجه شدهاند. در مقابل، موجودی سرب با ۱۸٪ افزایش نسبت به هفته گذشته به ۳۰,۵۲۵ تن رسیده است که نشاندهنده افزایش تقاضا یا تولید برای این فلز است.

در بازارهای جهانی، دادههای CFTC نشان میدهد که سفتهبازان موقعیتهای خرید خود در COMEX مس را کاهش دادهاند و میزان خالص خریدهای آنها به ۱۴,۵۵۲ واحد رسیده است. همچنین در بازار فلزات گرانبها، موقعیتهای خرید در طلا به میزان ۱۰,۲۲۸ واحد و در نقره به میزان ۸,۷۸۱ واحد کاهش یافته است.

این کاهشها در موجودی فلزات و کاهش موقعیتهای خرید در بازارهای جهانی میتواند نشانهای از تغییرات در تقاضای جهانی برای این فلزات باشد. علاوه بر این، با کاهش موجودی مس و سایر فلزات در بورس شانگهای، ممکن است شاهد نوسانات بیشتری در قیمتها و تغییرات بازارهای بینالمللی باشیم.

افزایش قیمت کاکائو با کاهش موجودیها و تحولات بازارهای کشاورزی

در هفتههای اخیر، بازار محصولات کشاورزی شاهد تحولات مهمی بوده است. قیمت کاکائو به دلیل کاهش موجودیها و برداشت ضعیف در کشورهای تولیدکننده بزرگ مانند ساحل عاج و غنا، به طور قابل توجهی افزایش یافته است. طبق آخرین دادهها، موجودی انبارهای کاکائو در ایالات متحده از 11 ژوئيه بهطور مداوم کاهش یافته و تا تاریخ 5 سپتامبر به 2.42 میلیون کیسه (145 پوندی) رسیده است که کمترین میزان از ژانویه 2009 است. همچنین، سازمان بینالمللی کاکائو برآورد خود از کسری عرضه را به 462 هزار تن برای فصل جاری افزایش داده است، اما پیشبینی میشود که وضعیت عرضه در فصل 2024/25 بهبود یابد.

در بخش قهوه، طبق دادههای سازمان بینالمللی قهوه (ICO)، صادرات جهانی قهوه در ماه ژوئيه به 11.3 میلیون کیسه رسید که نسبت به سال گذشته 12.2٪ افزایش نشان میدهد. این افزایش شامل صادرات عربیکا با 15.8٪ و روبوستا با 6.7٪ بوده است. همچنین، مجموع صادرات قهوه در بازه زمانی اکتبر 2023 تا جولای 2024 به 115.01 میلیون کیسه رسید که نسبت به سال قبل 10.5٪ افزایش نشان میدهد.

در اوکراین، وزارت کشاورزی اعلام کرده است که صادرات غلات این کشور نسبت به سال گذشته 53 درصد افزایش یافته و به 7.5 میلیون تن رسیده است. بخش عمدهای از این افزایش به دلیل دو برابر شدن صادرات گندم است. صادرات ذرت نیز با 9٪ افزایش به 2.4 میلیون تن رسیده است.

در ایالات متحده، دادههای هفتگی صادرات نشاندهنده تقاضای قوی برای ذرت است. در هفته منتهی به 29 اوت، صادرات ذرت به 1.64 میلیون تن رسید که بالاتر از هفتههای گذشته و مدت مشابه سال گذشته بود. با این حال، صادرات سویا و گندم کاهش یافت و به ترتیب به 1.43 میلیون تن و 329.5 هزار تن رسید.

همچنین، بر اساس دادههای CFTC، مدیران سرمایهگذاری موقعیتهای فروش خود در بازار ذرت را به میزان قابل توجهی کاهش دادهاند. این کاهش عمدتاً به دلیل کاهش موقعیتهای کوتاهمدت بوده است. به طور مشابه، موقعیتهای کوتاهمدت در بازار سویا و گندم نیز کاهش یافته است.

منبع: ING

تاکایچی، یکی از اعضای حزب حاکم ژاپن (LDP)، اخیراً در اظهاراتی بیان کرد که ژاپن به طور پایدار نتوانسته است به هدف تورم 2 درصدی بانک مرکزی ژاپن (BoJ) دست یابد.

او افزود که حتی با حذف عوامل خارجی، وضعیت تورم در ژاپن همچنان ضعیف باقی مانده است.