یوتوتایمز » بایگانی: کامران گودرزی » برگه 228

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

شرکت Trafigura، یکی از بزرگترین شرکتهای تجاری نفتی جهان، در کنفرانس APPEC اعلام کرد که بازار نفت ممکن است به زودی شاهد کاهش قیمت نفت به 60 دلار در هر بشکه باشد. این هشدار از سوی یکی از مدیران اجرایی این شرکت صادر شد که نگرانیهای عمده بازار را حول سیاستهای خارجی رئیسجمهور آینده ایالات متحده بیان کرد.

او توضیح داد که بخش بزرگی از بازار نفت به این دلیل دچار تردید است که ترامپ، رئیسجمهور سابق آمریکا و یکی از نامزدهای احتمالی انتخابات آینده، تمایلی به بودن ایران در بازار نفت ندارد. اگر ترامپ به عنوان رئیسجمهور بعدی انتخاب شود، پیشبینی میشود که بازار نفت با نوسانات بیشتری روبهرو شود. همچنین تاکید شد که نفت روسیه هنوز از طریق ناوگان سایه به مقدار زیادی جابجا میشود و نفت ایران نیز همچنان جریان دارد.

مدیر اجرایی Trafigura همچنین اظهار داشت که برخی از بازیگران بازار باور دارند که چین ممکن است برنامههای محرک اقتصادی بیشتری داشته باشد که اجرای آنها ممکن است به نتایج انتخابات آمریکا بستگی داشته باشد.

خبرگزاری رویترز گزارش داده که فروشگاه تخفیفی لوازم خانگی «Big Lots» اعلام کرده که مبلغ ۷۰۷.۵ میلیون دلار برای حمایت از عملیات خود تأمین کرده و قصد دارد کسبوکارش را به شرکت سرمایهگذاری خصوصی «Nexus Capital» بفروشد. این شرکت همچنین فرایند ورشکستگی خود را تحت «فصل ۱۱» آغاز کرده است.

طبق اسنادی که در دادگاه ورشکستگی در Delaware ارائه شده، داراییها و بدهیهای Big Lots بین ۱ تا ۱۰ میلیارد دلار تخمین زده شده و تعداد طلبکاران بین ۵,۰۰۱ تا ۱۰,۰۰۰ نفر است.

شرکت Nexus به عنوان «پیشنهاددهنده اصلی» در فرایند مزایدهای که تحت نظارت دادگاه انجام میشود، عمل خواهد کرد. اگر این شرکت به عنوان برنده مزایده شناخته شود، قرارداد در سهماهه چهارم سال ۲۰۲۴ نهایی خواهد شد. در این نوع پیشنهاد (پیشنهاددهنده اصلی)، مبلغ اولیه یا حداقلی برای خرید دارایی یا شرکت تعیین میشود که سایر پیشنهاددهندگان باید از آن فراتر بروند.

شرکت Big Lots اعلام کرد که نتایج مالی سهماهه دوم این شرکت مطابق با پیشبینیها بوده و قرار است گزارش کامل این نتایج در تاریخ ۱۲ سپتامبر منتشر شود، پس از اینکه پیشتر انتشار این گزارش از ۶ سپتامبر به تعویق افتاده بود.

Big Lots، که در حدود ۱۴۰۰ فروشگاه در سراسر ایالات متحده دارد و بیش از ۳۰,۰۰۰ کارمند را استخدام کرده است، در چند فصل گذشته با کاهش فروش مواجه بوده که باعث ایجاد فشار بر تراز مالی این شرکت شده است.

تاکایچی، قانونگذار حزب حاکم ژاپن (LDP)، اعلام کرد که با استفاده از هزینههای استراتژیک مالی میتوان شغلها را افزایش داد، درآمد خانوارها را بالا برد و درآمد مالیاتی را بدون نیاز به افزایش نرخ مالیات تقویت کرد.

روز دوشنبه، ۹ سپتامبر ۲۰۲۴، بازارهای مالی جهانی تحت تأثیر چندین عامل مهم قرار دارند که به تحلیل دقیقتری نیاز دارد.

بازارهای آسیایی در حال کاهش

بازارهای آسیایی امروز تحت فشار قرار گرفتهاند و شاخص نیکی ژاپن با کاهش ۱.۷٪ در ادامه روند نزولی هفته گذشته، که نزدیک به ۶٪ بود، روبرو شده است. این کاهش تحت تأثیر نتایج ضعیف بازارهای مالی ایالات متحده و نتایج پس از گزارشهای اشتغال صورت گرفته است.

پیشبینیهای بازارهای جهانی

در بازارهای جهانی، قراردادهای آتی S&P 500 موفق به جبران زیان اولیه خود شده و ۰.۳٪ افزایش یافتهاند. همچنین، پیشبینی میشود که بانک مرکزی اروپا (ECB) در روز پنجشنبه نرخ بهره را کاهش دهد که باعث تقویت نسبی بازارهای سهام اروپا شده است. در ایالات متحده، بازدهی اوراق خزانهداری از پایینترین سطح خود فاصله گرفته و دلار توانسته مقداری از کاهش خود نسبت به ین ژاپن را جبران کند.

دادههای تورم چین

دادههای تورم چین برای ماه اوت نتایج ناامیدکنندهای را به همراه داشتهاند. قیمتهای تولیدکننده با کاهش ۱.۸٪ نسبت به پیشبینی کاهش ۱.۴٪ و CPI با افزایش ۰.۶٪ نسبت به سال قبل، عمدتاً به دلیل افزایش قیمت غذا، ثبت شدهاند. این وضعیت اگرچه برای ادامه روند کاهش جهانی تورم مثبت است؛ اما نشانهای از بهبود قابل توجه در تقاضای داخلی چین نیست.

انتظار برای گزارش CPI ایالات متحده

گزارش CPI ایالات متحده برای ماه اوت که قرار است روز چهارشنبه منتشر شود، پیشبینی میشود که به ۲.۶٪ کاهش یابد، که پایینترین میزان از مارس ۲۰۲۱ است. این کاهش ممکن است فشارها را برای فدرال رزرو به منظور کاهش نرخ بهره به میزان ۵۰ نقطه پایه افزایش دهد، اگرچه کاهش ۲۵ نقطه پایه به نظر محتملتر است.

تأثیر انتخابات ریاستجمهوری بر تصمیمات فدرال رزرو

یکی از عوامل پیچیدهکننده تصمیمات فدرال رزرو، انتخابات ریاستجمهوری ایالات متحده است که دو روز قبل از جلسه فدرال رزرو در ۷ نوامبر برگزار میشود. نتیجه این انتخابات ممکن است هنوز بهطور کامل مشخص نشده باشد و این امر میتواند تصمیمگیری در مورد کاهش نرخ بهره را دشوارتر کند.

رویدادهای کلیدی امروز

رویدادهای کلیدی که ممکن است بر بازارها تأثیر بگذارند شامل شاخص Sentix منطقه یورو برای سپتامبر و گفتوگوی عمومی با الیزابت مککاول، عضو هیئت مدیره ECB در نیویورک است.

منبع: رویترز

دونالد ترامپ، رئیسجمهور سابق ایالات متحده، اخیراً اعلام کرده است که اگر دوباره به عنوان رئیسجمهور انتخاب شود، تعرفهای معادل ۱۰۰٪ بر روی کشورهایی که از دلار آمریکا در مبادلات خود استفاده نمیکنند، وضع خواهد کرد.

ترامپ با این تهدید به دنبال اعمال فشار بر کشورهای دیگر برای ادامه استفاده از دلار به عنوان ارز اصلی مبادلات بینالمللی است. تعرفه ۱۰۰٪ به معنای افزایش شدید هزینههای واردات کالاها از این کشورها به ایالات متحده خواهد بود و میتواند تأثیرات قابل توجهی بر روابط تجاری بینالمللی داشته باشد.

این اقدام ترامپ نشاندهنده تأکید او بر حفظ نقش دلار آمریکا به عنوان ارز غالب در اقتصاد جهانی است و به دنبال ایجاد انگیزه برای کشورها به منظور حفظ ارتباطات مالی با ایالات متحده میباشد.

موسسه S&P Global پیشبینی کرده است که گروه اوپک پلاس (OPEC+) در سال ۲۰۲۵ تصمیم به افزایش تولید نفت خواهد گرفت. این تغییر سیاستی، اولین بار در چند سال اخیر خواهد بود که OPEC+ به سمت افزایش تولید حرکت میکند.

بر اساس اظهارات جیم بورکارد، معاون رئیس تحقیق در S&P Global Commodity Insights، که در کنفرانس APPEC صحبت کرد، فشار زیادی بر روی برخی از کشورهای عضو OPEC+ برای افزایش تولید وجود دارد و برخی از این کشورها در حال حاضر بیش از سهمیههای تعیینشده تولید میکنند.

بانک RBC پیشبینی خود درباره کاهش نرخ بهره توسط بانک مرکزی استرالیا (RBA) را بهروزرسانی کرده و اکنون انتظار دارد که این کاهش در فوریه ۲۰۲۵ صورت گیرد. پیشتر، این بانک پیشبینی کرده بود که RBA نرخ بهره را در نشست مه ۲۰۲۵ کاهش دهد، اما بهدلیل وضعیت کنونی اقتصاد استرالیا، این پیشبینی تغییر کرده است.

دلیل اصلی این تغییر، تورم بالای جاری در استرالیا است که همچنان بالاتر از هدف تعیینشده توسط بانک مرکزی است. همچنین، رشد اقتصادی کند به تنهایی دلیلی برای کاهش نرخ بهره در سال جاری محسوب نمیشود. بهعلاوه، بانک مرکزی استرالیا به اندازه فدرال رزرو یا بانک مرکزی اروپا نرخ بهره را افزایش نداده است، بنابراین کاهش نرخ بهره توسط RBA احتمالاً بهطور تدریجی انجام خواهد شد.

بازارها در حال حاضر پیشبینی میکنند که بانک مرکزی استرالیا در نشست فوریه ۲۰۲۵ نرخ بهره را به میزان ۲۵ نقطه پایه کاهش دهد. این تغییر در پیشبینیها نشاندهنده تأثیر وضعیت اقتصادی و تورم بر سیاستهای پولی استرالیا است.

بانک گلدمن ساکس پیشبینی کرده که فدرال رزرو ایالات متحده در سه ماه آینده نرخ بهره را بهطور متوالی کاهش خواهد داد. جان هاتزیوس، اقتصاددان ارشد این بانک، در مصاحبهای با CNBC پس از گزارش اشتغال اخیر اعلام کرد که اگرچه دلایل معقولی برای کاهش ۵۰ نقطه پایه نرخ بهره وجود دارد، اما احتمال بیشتری وجود دارد که کاهشها بهصورت ۲۵ نقطه پایه انجام شوند.

بر اساس این پیشبینی، فدرال رزرو در جلسات سپتامبر، نوامبر و دسامبر ۲۰۲۴، سه کاهش متوالی ۲۵ نقطه پایه را انجام خواهد داد. هاتزیوس همچنین اشاره کرد که اگر وضعیت بازار کار به وخامت بیشتری برود، فدرال رزرو ممکن است به کاهشهای ۵۰ نقطه پایه در جلسات آینده نیز فکر کند.

گزارش ماهانه بازار کار بریتانیا که توسط کنفدراسیون استخدام و KPMG تهیه شده، نشاندهنده کاهش قابل توجه در ماه اوت است. طبق این گزارش، استخدامهای جدید بهویژه در مشاغل دائمی به شدت کاهش یافته و این کاهش با سریعترین نرخ در پنج ماه گذشته رخ داده است.

همچنین رشد دستمزدها در ماه اوت کند شده است. دستمزد کارکنان جدید دائمی به پایینترین سطح خود در پنج ماه گذشته رسیده و این یکی از ضعیفترین عملکردها از اوایل سال ۲۰۲۱ بهشمار میرود. علاوه بر این، نرخ افزایش حقوق و دستمزدها در ماه گذشته کمترین میزان از ماه مارس تاکنون بوده است.

رسانههای دولتی کره شمالی (KCNA) گزارش دادند که رئیسجمهور چین، شی جینپینگ، و رئیسجمهور روسیه، ولادیمیر پوتین، پیامهای تبریکی به کیم جونگ اون، رهبر کره شمالی، به مناسبت سالگرد تأسیس این کشور ارسال کردهاند.

در پیام خود، پوتین اظهار داشت که شراکت استراتژیک بین روسیه و کره شمالی با تلاشهای مشترک دو کشور بهطور منظم و برنامهریزیشده تقویت خواهد شد. همچنین، شی جینپینگ خواستار تعمیق همکاریهای استراتژیک و افزایش ارتباطات بین چین و کره شمالی شد.

رومانی و لتونی، دو کشور عضو ناتو، گزارش دادهاند که پهپادهای روسی بهتازگی وارد حریم هوایی آنها شدهاند. در رومانی، یک پهپاد روسی صبح روز یکشنبه وارد حریم هوایی این کشور شد. این اتفاق همزمان با حملات روسیه به اهداف غیرنظامی و زیرساختهای بندری اوکراین در نزدیکی رودخانه دانوب رخ داد. رومانی همچنین تأیید کرده که از زمان آغاز تهاجم روسیه به اوکراین در سال ۲۰۲۲، قطعات پهپادهای روسی در خاک این کشور یافت شده است.

در لتونی نیز یک پهپاد روسی روز قبل در نزدیکی شهر رزکنه سقوط کرد که احتمالاً از بلاروس به این کشور وارد شده بود. مقامات لتونی اعلام کردند که هیچ نشانهای از ارسال عمدی این پهپاد توسط روسیه یا بلاروس وجود ندارد و وزیر دفاع این کشور اهمیت این رویداد را کماهمیت جلوه داد.

ناتو نقض حریم هوایی رومانی را محکوم کرده است، اما تأکید کرده که هیچ مدرکی دال بر حمله عمدی به اعضای ناتو وجود ندارد.

جانت یلن، وزیر خزانهداری ایالات متحده، در سخنرانی خود در فستیوال تگزاس تریبون اعلام کرد که هیچ نشانههای جدی از ریسکهای مالی در اقتصاد آمریکا دیده نمیشود. او بیان کرد که شاخصهای کلیدی مانند ارزش داراییها و میزان بدهیها در وضعیت خوبی قرار دارند و هیچ «چراغ قرمزی» که نشاندهنده بحران باشد، مشاهده نمیشود.

یلن به کاهش چشمگیر تورم اشاره کرد و این دستاورد را بدون ایجاد رکود اقتصادی قابل توجه دانست. او این وضعیت را «نرمفرود» توصیف کرد، به این معنا که تورم بهطور معناداری کاهش یافته است در حالی که رشد اقتصادی قوی باقی مانده است.

در عین حال، یلن به ریسک احتمالی در بازار کار نیز اشاره کرد و گفت که با وجود این ریسک، رشد اشتغال همچنان پایدار است. به گفته او، اقتصاد آمریکا توانسته است به شکلی متعادل با چالشها مقابله کند و از این نظر در شرایط مطلوبی قرار دارد.

جفری روزنبرگ، مدیر ارشد سبد سرمایهگذاری در بلکراک، بهتازگی نسبت به کاهش ۵۰ واحدی نرخ بهره توسط فدرال رزرو هشدار داده است. او در مصاحبهای با بلومبرگ بیان کرد که چنین کاهشی ممکن است بهجای ایجاد اطمینان در بازار، نشاندهنده نگرانی فدرال رزرو درباره وضعیت اقتصادی باشد.

روزنبرگ توضیح داد که کاهش ۵۰ واحدی نرخ بهره میتواند این پیام را منتقل کند که سیاستگذاران نسبت به آینده اقتصاد آمریکا نگرانیهایی دارند. در مقابل، کاهش ۲۵ واحدی نرخ بهره نشان میدهد که بانک مرکزی بهطور سنجیده و منطقی به شرایط واکنش نشان میدهد و این اقدام میتواند سیگنال مثبتی برای بازار باشد.

اظهارات روزنبرگ در حالی مطرح میشود که بازارها با دقت تصمیمات آینده فدرال رزرو را دنبال میکنند. هرگونه کاهش چشمگیر در نرخ بهره ممکن است بهعنوان نشانهای از ضعف اقتصادی تلقی شود و نوسانات بیشتری در بازارهای مالی ایجاد کند. به همین دلیل، روزنبرگ بر اهمیت متعادل بودن تصمیمات فدرال رزرو تأکید دارد تا از پیامدهای منفی احتمالی جلوگیری شود.

مرکز ملی طوفانهای آمریکا (NHC) اعلام کرده است که یک سیستم آبوهوایی در خلیج مکزیک در حال شکلگیری است و احتمال میرود بهزودی به یک طوفان گرمسیری تبدیل شود. این سیستم که به نام «طوفان گرمسیری شماره شش» شناخته میشود، پیشبینی میشود که روز دوشنبه به طوفان تبدیل شود و شدت آن تا روز سهشنبه به میزان قابل توجهی افزایش یابد.

طبق این پیشبینی، این طوفان قبل از رسیدن به سواحل شمال غربی خلیج آمریکا به یک طوفان قدرتمندتر تبدیل خواهد شد. برای معاملهگران نفت، این رویداد اهمیت زیادی دارد؛ زیرا طوفانهای گرمسیری میتوانند بر تولید نفت و قیمتهای آن تأثیر بگذارند.

مایکل فرولی، اقتصاددان ارشد ایالات متحده در جیپی مورگان، بهتازگی پیشنهاد کرده است که فدرال رزرو باید در نشست سپتامبر ۲۰۲۴ نرخ بهره را به میزان ۵۰ نقطه پایه کاهش دهد. او معتقد است که این اقدام برای مقابله با چالشهای پیش روی اقتصاد آمریکا، بهویژه کاهش رشد هزینههای مصرفکننده، ضروری است.

به گفته فرولی، رشد درآمدهای مصرفکنندگان که موتور محرک اقتصاد در فصلهای اخیر بوده است، ممکن است کند شود و این میتواند بهعنوان یک مانع جدی برای رشد اقتصادی عمل کند. علاوه بر این، او به افزایش ریسک کاهش اشتغال اشاره کرده و معتقد است که سیاستهای فعلی فدرال رزرو بیش از حد محدودکننده هستند.

از سوی دیگر، فرولی بیان میکند که ریسک ناشی از افزایش تورم در حال کاهش است و این موضوع به فدرال رزرو فرصت میدهد تا سیاستهای پولی خود را تسهیل کند و به رشد اقتصادی کمک بیشتری کند.

تحلیلگران بانک آمریکا انتظار دارند بانک مرکزی آمریکا و کانادا سیاستهای پولی انبساطی (کاهش نرخ بهره) را بهطور مداوم ادامه دهند.

بانک آمریکا پیشبینی میکند که فدرال رزرو در پنج نشست آینده خود، هر بار نرخ بهره را به اندازه ۲۵ نقطه پایه کاهش خواهد داد. این نشستها در تاریخهای زیر برگزار میشوند:

۱۷-۱۸ سپتامبر ۲۰۲۴

۶-۷ نوامبر ۲۰۲۴

۱۷-۱۸ دسامبر ۲۰۲۴

۳۱ ژانویه و ۱ فوریه ۲۰۲۵

۲۱-۲۲ مارس ۲۰۲۵

همچنین، پیشبینی میشود که بانک کانادا نیز در تمامی نشستهای آینده خود نرخ بهره را به اندازه ۲۵ نقطه پایه کاهش دهد. هدف این بانک کاهش نرخ بهره به ۳.۷۵٪ تا پایان سال ۲۰۲۴ و به ۳٪ تا آوریل ۲۰۲۵ است.

در همین حال، روند نزولی تورم هسته ادامه دارد و برای کاهش ۵۰ نقطه نرخ بهره موانعی وجود دارد، بهویژه با توجه به رشد اقتصادی در سهماهه دوم سال و انتظار رشد بیشتر در نیمه دوم سال وجود دارد.

در روز یکشنبه، کمیسیون ملی توسعه و اصلاحات چین (NDRC) و وزارت بازرگانی این کشور (MOC) بهطور مشترک اعلام کردند که تمام محدودیتها برای سرمایهگذاری خارجی در بخش تولید برداشته خواهد شد.

این تغییرات از اول نوامبر ۲۰۲۴ با انتشار نسخه جدید فهرست منفی برای دسترسی به سرمایهگذاری خارجی اجرایی خواهد شد. در این فهرست جدید:

هیچ محدودیتی برای سرمایهگذاری خارجی در بخش تولید نخواهد بود.

تعداد بخشهایی که سرمایهگذاری خارجی در آنها محدود است، از ۳۱ بخش به ۲۹ کاهش خواهد یافت.

نسخه قبلی این فهرست از اول ژانویه ۲۰۲۲ اجرایی شده بود.

شاخص قیمت مصرف کننده چین - اوت (سالانه) - Consumer Price Index

شاخص قیمت مصرف کننده چین - اوت - Consumer Price Index

شاخص قیمت تولید کننده چین - اوت (سالانه) - producer Price Index

تولید ناخالص داخلی نهایی ژاپن - سه ماهه دوم - Final GDP

تغییرات نهایی تولید ناخالص داخلی سالانه ژاپن- GDP Growth Annualized (سهماهه دوم)

این داده ساعت ۳:۲۰ بهوقت ایران منتشر شده است.

روز جمعه، دیمیتری پسکوف، سخنگوی کرملین، در پاسخ به این سوال که آیا حمایت اعلامی ولادیمیر پوتین، رئیسجمهور روسیه، از کامالا هریس، نامزد انتخابات ریاستجمهوری ایالات متحده، جدی بوده یا به عنوان یک شوخی مطرح شده است، اظهار داشت که مردم باید خودشان این موضوع را تشخیص دهند.

پوتین در مصاحبهای که روز پنجشنبه انجام داد، اعلام کرد که نسبت به دونالد ترامپ، هریس را ترجیح میدهد. او در این اظهارنظر، خنده جذاب هریس را به عنوان دلیلی ذکر کرد که شاید باعث شود او تمایل کمتری به اعمال تحریمها علیه روسیه داشته باشد. پوتین این سخنان را با لبخند بیان کرد که نشان میداد شاید این اظهارات بیشتر به عنوان یک شوخی مطرح شده باشد. این یکی از چندین اظهارنظر طنزآمیز او در طول کارزار انتخاباتی ایالات متحده بود.

هنگامی که پسکوف در مورد جدی بودن این اظهارنظر پوتین سوال شد، او به خبرنگاران گفت: «زمانی که از او در مورد امور بینالمللی سوال میشود، او نظر خود را بیان میکند. اما درباره لحن او، کسانی که در خارج از کشور به این مسائل علاقه دارند باید خودشان سعی کنند آن را تفسیر کنند.»

کاخ سفید روز پنجشنبه به پوتین توصیه کرد که از اظهار نظر درباره انتخابات نوامبر ایالات متحده خودداری کند.

پسکوف تأکید کرد که اولویت پوتین رفاه روسیه است و امور داخلی آمریکا نمیتواند و نباید در رأس برنامههای رئیسجمهور روسیه باشد.

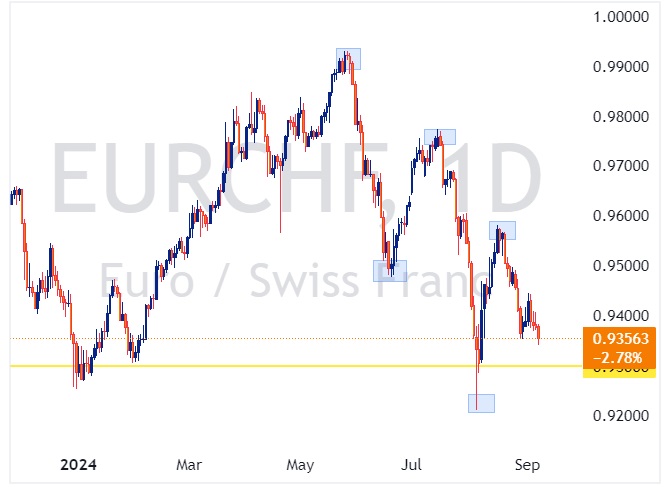

در تحلیلهای اخیر بازار، به نظر میرسد جفت ارز EURCHF ممکن است به پایینترین سطح تاریخی خود بازگردد، در صورتی که گزارش اشتغال غیرکشاورزی (NFP) ایالات متحده باعث نگرانی در بازارها شود. این جفت ارز همواره به عنوان یکی از ارزهای حساس به نوسانات بازارهای جهانی مورد توجه است و هرگونه بیثباتی میتواند باعث حرکت آن به سمت سطوح پایینتر شود.

عملکرد جفت ارز EURCHF

در اوایل ماه اوت، بازارها با واکنشهای تند و تلاطمات زیادی مواجه شدند که منجر به کاهش EURCHF شد. این کاهش توسط کف قیمتی در دسامبر ۲۰۲۳ متوقف شد، اما با این حال، روند کلی این جفت ارز از ماه ژوئن امسال نشاندهنده الگوی «قلهها و درههای پایینتر» بوده است.

این الگوی نزولی به نوعی نمایانگر کاهش خوشبینی در بازارهای سهام اروپایی است، به ویژه پس از انتخابات زودهنگام که در فرانسه انجام شد. همچنین، این وضعیت همزمان با کاهش بازدهی اوراق قرضه و احتیاط بیشتر در بازارهای جهانی پس از پایان معاملات حملی (Carry Trade) رخ داده است.

تاثیر گزارش اشتغال آمریکا بر EURCHF

در صورتی که گزارش اشتغال ایالات متحده نشاندهنده ضعف بیشتری در بازار کار باشد، این میتواند بازارها را بیشتر به سمت داراییهای امن هدایت کند و باعث شود EURCHF به سطوح پایینتر از ۰.۹۳۰۰ بازگردد. در این شرایط، معاملهگران ممکن است به دنبال داراییهای امنتر مانند فرانک سوئیس باشند.

یکی از سؤالات کلیدی در بازارها این است که چقدر از ترس رکود در ایالات متحده و نگرانیهای مربوط به رشد جهانی تأثیرگذار خواهد بود. اگرچه شرایط بازار کار در ایالات متحده در حال ضعیفتر شدن است، دادههای دیگر همچنان نشان میدهند که وضعیت اقتصادی ایالات متحده چندان بد نیست. اما حتی با این وجود، آیا بازارها بار دیگر به واکنشهای بیش از حد تمایل خواهند داشت؟

نقش بانک ملی سوئیس (SNB)

در حالی که توجه بازارها به تصمیمگیری فدرال رزرو برای کاهش نرخ بهره ۲۵ یا ۵۰ نقطه پایه متمرکز است، نوسانات EURCHF ممکن است تحت تأثیر واکنشهای بازار به سمت داراییهای امن باشد. با این حال، یکی از عوامل کلیدی که میتواند روند نزولی EURCHF را محدود کند، بانک ملی سوئیس است. بانک مرکزی سوئیس بهطور مداوم فرانک را تحت نظر دارد و اعلام کرده که قدرت اخیر این ارز برای اقتصاد مناسب نیست.

بنابراین، احتمال دخالت بانک ملی سوئیس در بازارها وجود دارد اگر ارزش فرانک به سرعت و بیش از حد افزایش یابد.

نتیجهگیری

بهطور کلی، نوسانات EURCHF به شدت تحت تأثیر دادههای اقتصادی آمریکا و تصمیمات فدرال رزرو قرار دارد. در صورت ضعف در بازار کار ایالات متحده و ایجاد نگرانیهای بیشتر در مورد رکود اقتصادی، این جفت ارز ممکن است به پایینترین سطح تاریخی خود بازگردد. اما مداخله احتمالی بانک ملی سوئیس میتواند مانع از سقوط شدید این جفت ارز شود.

منبع: FOREXLIVE

گزارش اشتغال غیرکشاورزی (NFP) که امروز منتشر میشود، تأثیر زیادی بر تصمیمات آینده فدرال رزرو و وضعیت دلار آمریکا خواهد داشت. اگر تعداد شغلهای جدید زیر ۱۰۰ هزار نفر قرار گیرد و نرخ بیکاری به طور غیرمنتظرهای افزایش یابد، احتمالاً فدرال رزرو در نشست سپتامبر خود نرخ بهره را ۵۰ نقطه پایه کاهش خواهد داد. این اقدام میتواند منجر به ضعف قابل توجه دلار آمریکا شود. در مقابل، اگر تعداد شغلهای جدید به پیشبینی نزدیک، یعنی حدود ۱۶۵ هزار نفر، برسد و نرخ بیکاری ثابت بماند، احتمالاً کاهش نرخ بهره به میزان ۲۵ نقطه پایه محتملتر خواهد بود و هرگونه ضعف دلار ممکن است به سرعت برطرف شود. به این ترتیب، دادههای امروز میتوانند تأثیرات قابل توجهی بر وضعیت اقتصادی و نوسانات ارزی داشته باشند.

دلار آمریکا:

گزارش ADP برای پیشبینیهای مربوط به اشتغال در ایالات متحده معمولاً استفاده نمیشود، زیرا همبستگی ضعیفی بین این گزارش و گزارش اشتغال غیرکشاورزی (NFP) وجود دارد. با این حال، گزارش اخیر ADP که نشاندهنده افزودن ۹۹ هزار شغل بود، ضعیفترین گزارش از زمان بازگشایی اقتصاد در سال ۲۰۲۱ است. در این ماه، کسبوکارهای کوچک کارکنان خود را کاهش دادند، در حالی که کسبوکارهای متوسط و بزرگ به آرامی در حال استخدام بودند. گزارش ISM خدمات نشاندهنده ثبات و همراستایی با پیشبینیها با عدد ۵۱.۵ بود، اما زیرشاخص اشتغال بیش از انتظار به ۵۰.۲ کاهش یافت. با این حال، اخبار مربوط به بازار کار کاملاً منفی نبود؛ تعداد مدعیان ادامهدار در هفته منتهی به ۲۴ اوت به طور غیرمنتظرهای کاهش یافت از ۱۸۶۰ هزار به ۱۸۳۸ هزار رسید.

در چند جلسه گذشته، دادههای منفی بازار کار به وضوح تأثیر بیشتری بر بازار ارز گذاشته است. حتی اگر پیشبینی بازار برای تعداد شغلهای جدید ۱۶۵ هزار نفر باشد، ممکن است بازارها برای یک رقم کمتر آماده شده باشند. سؤال اصلی که بازارها امروز نیاز به پاسخ آن دارند این است که چه دادههایی ممکن است منجر به کاهش ۵۰ نقطه پایه نرخ بهره در سپتامبر شود. سه سناریوی کلی شناسایی شده است:

تعداد شغلها زیر ۱۰۰ هزار و بیکاری به ۴.۴ درصد (پیشبینی ۴.۲ درصد): کاهش ۵۰ نقطه پایه در سپتامبر به عنوان حالت پایه در نظر گرفته میشود و دلار به شدت کاهش مییابد.

تعداد شغلها کمتر از پیشبینی، اما بالای ۱۰۰ هزار و بیکاری ثابت در ۴.۳ درصد یا تا ۴.۴ درصد: بازارها در مورد اندازه کاهش سپتامبر در حال حدس زدن خواهند بود. دلار پس از انتشار دادهها ضعیف میشود، اما ممکن است به سرعت بهبود یابد اگر بیکاری افزایش نیافته باشد.

تعداد شغلها در حد پیشبینی یا بالاتر و کاهش بیکاری: کاهش ۲۵ نقطه پایه در سپتامبر، امکان بازنگری تهاجمی در منحنی OIS دلار وجود دارد، که در حال حاضر ۱۷۵ نقطه پایه کاهش در پنج نشست آینده را پیشبینی میکند. فضای زیادی برای بازگشت دلار وجود دارد.

پیشبینی اقتصاددانان ایالات متحده برای تعداد شغلهای جدید ۱۲۵ هزار نفر و بیکاری به ۴.۴ درصد است. اگر پیشبینی درست باشد، بازارها ممکن است به اعلان فدرال رزرو در ۱۸ سپتامبر نزدیک به ۳۵ تا ۴۰ نقطه پایه قیمتگذاری کنند، که باید دلار را محدود کند تا رویداد نرخ بهره مشخص شود. پیشبینی ما (تحلیلگران ING) همچنان کاهش ۵۰ نقطه پایه در این ماه است، اما به طور کلی این یک پیشبینی نزدیک است.

انتظار میرود ضعف دلار تحت تأثیر دادههای مربوط به اشتغال به نفع ارزهای کمدرآمد و ارزهای مرتبط با چرخه اقتصادی باشد. اما فراتر از تأثیرات کوتاهمدت، یِن، فرانک سوئیس و – به طور کمتر – یورو به نظر میرسند که در محیطهای ناپایدار برای داراییهای ریسک، به ویژه با افزایش نگرانیها در مورد رکود اقتصادی در ایالات متحده، جذابتر باشند.

یورو :

خبر هفته در منطقه یورو این است که رئیسجمهور فرانسه، امانوئل ماکرون، میشل بارنیه، رئیس پیشین مذاکرات برگزیت را به عنوان نخستوزیر جدید منصوب کرده است. واکنش بازار به این خبر محدود بود که قابل پیشبینی است چرا که انتظار میرفت نخستوزیر جدید نقش متوسطی داشته باشد و همچنین حساسیت بازار به تحولات سیاسی اتحادیه اروپا بهطور کلی بسیار کم بوده است (به عنوان مثال، نتیجه غیرمنتظره انتخابات آلمان).

انتصاب بارنیه میتواند بهطور حاشیهای مثبت برای یورو باشد، به ویژه در آستانه فصل پرتنش بودجه اتحادیه اروپا در چند ماه آینده قرار داریم. انتخاب یک نامزد نشاندهنده این است که احزاب حاشیهای در پارلمان فرانسه تمایل به گفتوگو دارند. با این حال، یورو بیشتر به حقایق و واقعیتهای بودجهای فرانسه واکنش نشان خواهد داد تا به انتظارات و ما قبل از کسب اطلاعات بیشتر درباره مذاکرات بودجه و اولویتهای احزاب، این موضوع را به عنوان عاملی برای تقویت یورو در برابر دلار پیشبینی نمیکنیم.

در حال حاضر، معاملات یورو بیشتر به تحولات کلان اقتصادی ایالات متحده وابسته است. بر اساس تحلیل سناریوهای پیشین، دامنه نوسانات احتمالی در EURUSD امروز بسیار وسیع است. اگر پیشبینی ما مبنی بر افزودن ۱۲۵ هزار شغل و افزایش بیکاری به ۴.۴ درصد درست باشد، EURUSD میتواند به طور معناداری به نیمه بالای محدوده ۱.۱۱-۱.۱۲ جهش کند و این میتواند محدوده غالب تا نشست FOMC در ۱۸ سپتامبر باشد.

تقویم اقتصادی منطقه یورو احتمالاً تأثیر زیادی بر یورو امروز نخواهد داشت. پیشبینی میشود تغییرات قابل توجهی در دادههای نهایی تولید ناخالص داخلی و اشتغال در فصل دوم مشاهده نشود و بهطور کلی، این شاخصهای گذشتهنگر نباید مسیر بانک مرکزی اروپا (ECB) به سمت کاهش نرخ بهره ۲۵ نقطه پایه در هفته آینده را تحت تأثیر قرار دهند.

دلار کانادا:

در این هفته، بانک کانادا (BoC) کاهش نرخ بهره به میزان ۲۵ نقطه پایه را اعلام کرد که پیشبینی شده بود. این اقدام تأثیر قابل توجهی بر بازارها نداشت و کاهش نرخ USDCAD بلافاصله پس از اعلامیه بیشتر به دلیل ضعیف بودن دادههای (JOLT) ایالات متحده بود.

امروز کانادا گزارشهای اشتغال را همزمان با ایالات متحده منتشر میکند. پیشبینی اجماع برای اشتغال در کانادا ۲۵ هزار نفر است، که مطابق با ماههای اخیر است. این که پیشبینیها پس از دو گزارش منفی به سمت پایین تعدیل نشده، نشاندهنده این است که این پیشبینی به عنوان یک معیار قابل اعتماد برای انتظارات در نظر گرفته نمیشود.

در حال حاضر، نرخ بیکاری ممکن است اطلاعات بیشتری ارائه دهد. پیشبینی میشود که نرخ بیکاری از ۶.۴٪ به ۶.۵٪ افزایش یابد. به یاد داشته باشید که این نرخ در ژانویه ۵.۷٪ بود و افزایش بیشتر میتواند نشاندهنده این باشد که بازار به سمت پیشبینی کاهشهای متوالی بیشتر از سوی بانک کانادا حرکت میکند.

گزارشهای اشتغال ایالات متحده ممکن است نسبت به گزارشهای اشتغال کانادا، تأثیر بیشتری بر USDCAD داشته باشد. با این حال، به نظر میرسد که این جفت ارز (USDCAD) به طور فزایندهای ارزان میشود و به مرز ۱.۳۴۵ نزدیک میشود. در نهایت، دلار کانادا باید نسبت به اکثر همتایان با بتای بالا (دارای نوسانات زیاد) عملکرد کمتری داشته باشد اگر اخبار اقتصادی ضعیف از ایالات متحده منتشر شود.

منبع: ING

گزارش اشتغال غیرکشاورزی (NFP) ایالات متحده برای ماه اوت که قرار است در تاریخ ۶ سپتامبر (امروز) منتشر شود، یکی از مهمترین دادههای اقتصادی این ماه به شمار میرود و به احتمال زیاد تأثیر زیادی بر تصمیمگیریهای بانک مرکزی ایالات متحده (فدرال رزرو) در جلسه ۱۶ سپتامبر خواهد داشت. در این مقاله، به بررسی انتظارات کلیدی و تأثیرات احتمالی بازار بر اساس نتایج مختلف گزارش NFP میپردازیم و راهنماییهای خاصی در مورد خرید و فروش ارائه خواهیم داد.

انتظارات بازار و تأثیرات

تحلیلگران پیشبینی میکنند که رقم نهایی گزارش NFP به ۱۶۰ هزار نفر برسد که نسبت به ۱۱۴ هزار نفر ماه گذشته بهبود یافته؛ اما همچنان کمتر از میانگین ششماهه ۱۹۴ هزار نفر و میانگین دوازدهماهه ۲۰۹ هزار نفر است.

انتظار میرود نرخ بیکاری به ۴.۲٪ کاهش یابد، در حالی که درآمدهای متوسط نیز به میزان ۰.۳٪ ماهانه و ۳.۷٪ سالانه افزایش یابد.

جروم پاول، رئیس فدرال رزرو، بر اهمیت دادههای بازار کار در تعیین سیاستهای پولی تأکید کرده است و در اجلاس جکسون هول اشاره کرد که «زمان آن رسیده که سیاستها تنظیم شوند»، به این معنی که ممکن است فدرال رزرو با توجه به تحولات بازار کار نرخ بهره را کاهش دهد.

با نزدیک شدن به انتشار دادهها، فعالان بازار احتمال ۴۵٪ کاهش ۵۰ نقطه پایه نرخ بهره را پیشبینی کردهاند. اگر گزارش ضعیفتر از انتظار باشد، این احتمال ممکن است افزایش یابد.

سناریوهای مختلف و واکنشهای بازار

سناریو ۱: دادههای ضعیف NFP (منفی برای دلار آمریکا)

اگر گزارش NFP ضعیف باشد و نشاندهنده کاهش رشد شغلی و درآمدهای پایینتر باشد، پیشبینی میشود که:

سناریو ۲: دادههای قوی NFP (مثبت برای دلار آمریکا)

یک گزارش قوی NFP همراه با دادههای بهتر از حد انتظار بیکاری و رشد دستمزدها، نشاندهنده قوی بودن بازار کار خواهد بود. این میتواند انتظارات برای کاهش تهاجمی نرخهای فدرال رزرو را کاهش دهد.

سناریو ۳: دادههای خنثی NFP

نتیجه خنثی در حد انتظارات، منجر به حرکات محدود در بازار خواهد شد. در این حالت، سیگنال قوی برای تغییرات عمده در هیچ سمتی وجود نخواهد داشت.

دادههای کار کانادا و تأثیر آن بر USDCAD و CADJPY

همزمان با انتشار گزارش NFP ایالات متحده، کانادا نیز دادههای بازار کار خود را منتشر خواهد کرد. تمرکز بر روی:

اگر دادههای کانادا ضعیف باشد و NFP ایالات متحده قوی باشد، انتظار میرود خرید سنگین USDCAD صورت گیرد. اما اگر گزارش کار ایالات متحده ناامیدکننده باشد و گزارش کانادا بهتر از حد انتظار باشد، دلار کانادا ممکن است تقویت شود و منجر به خرید CADJPY شود.

برعکس، اگر نرخ بیکاری کانادا به ۶٪ یا پایینتر کاهش یابد و تغییر در استخدام بالای ۶۰ هزار نفر باشد در حالی که NFP ایالات متحده ضعیف باشد، دلار کانادا شاهد تقویت زیادی خواهد بود، به ویژه در برابر ین ژاپن تقویت میشود.

منبع: فایننشال

آژانس رقابت و بازارهای بریتانیا (CMA) به شدت به شیوههای تبلیغاتی گوگل اعتراض کرده است. این نهاد نظارتی اعلام کرده که شیوههای تبلیغاتی گوگل مشکلات قابل توجهی را در بازار ایجاد کرده و موجب نگرانیهای جدی در خصوص رقابت و عدالت در این حوزه شده است.

تغییرات نهایی اشتغال ناحیه یورو - سه ماهه دوم -Employment Change

تولید ناخالص داخلی ناحیه یورو - سه ماهه دوم - Gross Domestic Product

وزیر دفاع ایالات متحده در پایگاه هوایی رامشتاین در آلمان اعلام کرد که رئیسجمهور ایالات متحده قصد دارد یک بسته کمکهای امنیتی جدید به ارزش ۲۵۰ میلیون دلار برای اوکراین تأیید کند.

طلا در آستانه انتشار گزارش اشتغال غیرکشاورزی (NFP) آمریکا، نزدیک به بالای نوار محدوده معامله میشود. این مقاله به تحلیل تکنیکال طلا و پیشبینیهای احتمالی بر اساس دادههای اقتصادی و تحلیلهای نموداری میپردازد.

مرور بنیادی (فاندامنتال)

طلا در این هفته به طور ثابت در حال افزایش بوده و از پایینترین سطح اخیر خود بهبود یافته است. دادههای ضعیف اشتغال در آمریکا که روز چهارشنبه منتشر شد، به طلا کمک کرد تا به سطح مقاومتی کلیدی نزدیک به ۲۵۳۰ دلار صعود کند. این حرکت به دلیل کاهش بازدهی واقعی (real yields) اتفاق افتاده است، چرا که دادههای ضعیفتر از حد انتظار باعث شدهاند تا بازار با نگاه کمتر تهاجمی به گزارش NFP توجه کند.

اگر گزارش NFP بهتر از انتظار باشد، ممکن است صعود اخیر طلا در معرض خطر قرار گیرد، زیرا بازدهی واقعی ممکن است کاهش اخیر خود را معکوس کند. با این حال، در تصویر کلی، طلا باید همچنان تحت حمایت باقی بماند، به ویژه به دلیل چرخه کاهش نرخ بهره فدرال رزرو. در کوتاهمدت، دادههای قویتر از آمریکا ممکن است فشارهایی بر بازار وارد کنند.

تحلیل تکنیکال طلا در بازههای زمانی مختلف

تحلیل تکنیکال طلا – بازه زمانی روزانه

در نمودار روزانه، مشاهده میشود که طلا پس از برخورد با ناحیه حمایت در سطح ۲۴۸۰ دلار، به نزدیکی بالای محدوده رنج صعود کرده است. اکنون قیمت نزدیک به بالای محدوده معاملاتی (رنج) است که در آنجا انتظار میرود فروشندگان وارد عمل شوند و با ریسک مشخصی بالاتر از مقاومت، برای شکستن حمایت موقعیت معاملاتی بگیرند. از طرف دیگر، خریداران میخواهند قیمت بالاتر از مقاومت شکسته شود تا شرطهای صعودی خود را برای رسیدن به اوجهای جدید افزایش دهند.

تحلیل تکنیکال طلا – بازه زمانی ۴ ساعته

در نمودار ۴ ساعته، محدوده بین حمایت ۲۴۸۰ و مقاومت ۲۵۳۰ دلار به وضوح مشخص است. فعالان در بازار به خرید در حمایت و فروش در مقاومت ادامه میدهند و گزارش NFP امروز احتمالاً باعث یک شکست در هر یک از طرفین خواهد شد.

تحلیل تکنیکال طلا – بازه زمانی ۱ ساعته

در نمودار ۱ ساعته، مشاهده میشود که پس از شکستن قیمت بالای خط روند نزولی، خریداران بیشتری برای صعود به مقاومت وارد عمل شدند. گزارش NFP امروز از اهمیت زیادی برخوردار است و تأثیر بازار احتمالاً بسیار بزرگ خواهد بود.

عوامل محرک آینده

امروز با انتشار گزارش NFP آمریکا به پایان هفته میرسیم. پیشبینیها نشان میدهد که ۱۶۰ هزار شغل اضافه شده و نرخ بیکاری به ۴.۲ درصد رسیده است. این دادهها میتوانند تأثیر زیادی بر روند قیمت طلا داشته باشند و احتمالاً منجر به یک شکست در محدوده رنج فعلی خواهند شد.

در مجموع، تحلیل تکنیکال و فاندامنتال (بنیادی) طلا نشان میدهد که بازار در انتظار گزارش NFP است و دادههای اقتصادی امروز میتوانند تأثیرات مهمی بر جهتگیری قیمت طلا داشته باشند.

منبع: FOREXLIVE

پاول دوروف، بنیانگذار و مدیرعامل پیامرسان محبوب تلگرام، اخیراً در پی دستگیریاش در فرودگاه پاریس-لو بورژه و اتهامات مربوط به استفاده غیرقانونی از این پلتفرم، واکنش نشان داد. مقامات فرانسوی دوروف را به دلیل استفاده تلگرام در قاچاق مواد مخدر، کلاهبرداری سازمانیافته و توزیع پورنوگرافی کودکان تحت پیگرد قرار دادند. این اتهامات باعث شد تا دولت فرانسه اعلام کند که تلگرام بهاندازه کافی در مقابله با فعالیتهای مجرمانه روی این پلتفرم اقدام نکرده و به درخواستهای آنها پاسخی نداده است.

واکنش دوروف به اتهامات

دوروف در یک پست عمومی در کانال تلگرام خود این اتهامات را «غافلگیرکننده» خواند و تأکید کرد که شرکت او بهراحتی قابل دسترسی است. او توضیح داد که مقامات فرانسوی میتوانستند از طرق مختلف، مانند جستجوی ساده در گوگل برای یافتن آدرس تلگرام در اتحادیه اروپا یا از طریق کنسولگری فرانسه در دبی، با او و تیمش ارتباط برقرار کنند.

وی در پاسخ به ادعاهایی که تلگرام را به عنوان بستری برای فعالیتهای مجرمانه معرفی میکنند، گفت: «ادعاها مبنی بر اینکه تلگرام بهشت مجرمان است، کاملاً نادرست است.» دوروف همچنین اعلام کرد که روزانه میلیونها پست و کانال مضر از این پلتفرم حذف میشود.

افزایش کاربران و چالشهای نظارت

دوروف اذعان کرد که افزایش ناگهانی تعداد کاربران تلگرام به ۹۵۰ میلیون نفر باعث شده تا مجرمان راحتتر از این پلتفرم سوءاستفاده کنند. با این حال، او تأکید کرد که بهبود این وضعیت هدف شخصی او است و تلگرام تلاش خواهد کرد تا نظارت بر فعالیتهای مجرمانه را بهطور قابل توجهی ارتقا دهد.

تلگرام و اختلافات با دولتها

دوروف همچنین به چالشهای تلگرام با برخی دولتها اشاره کرد. او توضیح داد که تلگرام در مواردی که با خواستههای نهادهای نظارتی کشورها در تضاد باشد، حاضر به ترک آن بازارها است. به عنوان مثال، زمانی که روسیه از تلگرام درخواست کرد تا «کلیدهای رمزنگاری» کاربران را برای نظارت در اختیار بگذارد، تلگرام این درخواست را رد کرد و در نتیجه در روسیه ممنوع شد.

انتقاد از رویکرد قانونی فرانسه

دوروف از اقدام فرانسه برای مجازات شخصی او به دلیل فعالیتهای کاربران تلگرام انتقاد کرد. او اظهار داشت که استفاده از قوانین قدیمی برای متهم کردن مدیرعامل یک شرکت به دلیل سوءاستفاده دیگران از پلتفرم، رویکردی نادرست است. وی افزود: «هیچ نوآوری نمیتواند بهدرستی توسعه یابد اگر سازندگان ابزارهای جدید بدانند که ممکن است شخصاً به خاطر سوءاستفاده دیگران از ابزارهایشان مسئول شناخته شوند.»

وضعیت کنونی دوروف

در حال حاضر، پاول دوروف تحت نظارت قضایی در فرانسه آزاد شده و تا پایان تحقیقات باید در این کشور باقی بماند. او همچنین قول داده که تلگرام اقدامات بیشتری برای مقابله با فعالیتهای مجرمانه انجام دهد و نظارت بر این پلتفرم را بهبود بخشد.

قیمت طلا همچنان بالاتر از ۲۵۰۰ دلار در هر اونس باقی مانده است. این افزایش قیمت به دلیل گزارشهای اخیر درباره بازار کار آمریکا بوده و انتظار میرود دادههای بیشتری که قرار است روز جمعه (امروز) منتشر شود، نقش کلیدی در تعیین میزان کاهش نرخ بهره فدرال رزرو در این ماه داشته باشد.

در روز پنجشنبه، قیمت طلا ۰.۸ درصد افزایش یافت. گزارشی که نشان داد شرکتهای آمریکایی کمترین تعداد شغلها را از ابتدای سال ۲۰۲۱ اضافه کردهاند، به این افزایش کمک کرد. این ارقام تأییدی بر این است که بازار کار آمریکا در حال کاهش سرعت (خنک شدن) است و همین موضوع احتمال کاهش نرخ بهره توسط فدرال رزرو را افزایش داده است. پیشبینی میشود که این کاهش نرخ بهره اولین مورد از یک سری کاهشها باشد.

انتظار میرود که یک گزارش ضعیف از مشاغل آمریکا در روز جمعه (امروز)، تعیین کند که آیا فدرال رزرو نرخ بهره را به میزان ۲۵ یا ۵۰ نقطه پایه در نشست بعدی خود کاهش خواهد داد. کاهش نرخ بهره معمولاً به نفع طلا است، زیرا طلا دارایی بدون بهره است و کاهش نرخ بهره باعث جذابیت بیشتر آن میشود. همچنین، ضعف دلار در هفته اخیر باعث افزایش قیمت طلا شده است، زیرا طلا به دلار قیمتگذاری میشود و کاهش ارزش دلار، طلا را برای خریداران غیرآمریکایی ارزانتر میکند.

در سال جاری، طلا بیش از ۲۰ درصد افزایش قیمت داشته و در ماه اوت به رکورد ۲۵۳۱.۷۵ دلار در هر اونس رسید. این افزایش قیمت علاوه بر خوشبینی به کاهش نرخ بهره فدرال رزرو، به دلیل تقاضای قوی خریدهای فرابورسی و همچنین تقاضا برای داراییهای امن به دلیل درگیریهای موجود در خاورمیانه و اوکراین بوده است.

در معاملات امروز، قیمت لحظهای طلا در حدود ۲۵۱۷.۴۴ دلار قرار داشت که نسبت به هفته قبل ۰.۶ درصد افزایش یافته است. شاخص دلار بلومبرگ نیز ۰.۱ درصد کاهش یافته است. همچنین، قیمت نقره و پالادیوم تغییر چندانی نداشتهاند، در حالی که پلاتین کمی افزایش یافته است.

نتیجهگیری

با توجه به انتشار دادههای اشتغال آمریکا و احتمال کاهش نرخ بهره توسط فدرال رزرو، قیمت طلا همچنان رو به افزایش است. کاهش نرخ بهره و ضعف دلار به عنوان عواملی اصلی در این افزایش قیمت عمل کردهاند و احتمالاً در آینده نزدیک نیز بر قیمت طلا تأثیرگذار خواهند بود. همچنین، تنشهای جهانی همچنان به تقاضا برای طلا به عنوان یک دارایی امن افزودهاند.

منبع: bnnbloomberg.ca

در شرایط فعلی بازارهای جهانی، طلا، پلاتین و مس توجه ویژهای از سوی سرمایهگذاران به خود جلب کردهاند. دانیل غالی، استراتژیست ارشد کالا در TD Securities، در مصاحبهای با «BNN Bloombergk» به تحلیل این بازارها پرداخته و نظرات خود را درباره آینده قیمت این فلزات بیان کرده است.

طلا: احتمال کاهش قیمت تا ۲۳۰۰ دلار

غالی در ابتدا به وضعیت بازار طلا اشاره کرده و معتقد است که این بازار در حال حاضر بیش از حد خریداری شده است. وی میگوید: «وضعیت کنونی بازار طلا با چند ماه پیش متفاوت است.» او اشاره میکند که در آغاز سال ۲۰۲۴، اختلاف تاریخی در موقعیتهای مدیریت مالی نسبت به طلا و انتظارات نرخ بهره وجود داشت که باعث افزایش قیمت طلا شد. این افزایش به دلیل خرید فیزیکی قابل توجه در بازارهای جهانی بهویژه آسیا تقویت شد.

با این حال، غالی معتقد است که شرایط تغییر کرده و بسیاری از عوامل صعودی که در گذشته در قیمت طلا تأثیر داشتند، اکنون از قبل در قیمتها منعکس شدهاند. او میگوید: «امروز موقعیت مدیریت مالی در بالاترین حد تاریخی خود قرار دارد، مشابه زمانی که بازارها در دورههایی مانند همهگیری کووید یا رفراندوم برگزیت به اوج خود رسیدند.» غالی پیشبینی میکند که قیمت طلا ممکن است تا سطح ۲۳۰۰ دلار کاهش یابد و این کاهش میتواند در حدود ۷ تا ۱۰ درصد باشد.

پلاتین: نشانههایی از کف قیمت

در ادامه، غالی به تحلیل بازار پلاتین پرداخته و اظهار داشته که این بازار تحت تأثیر معاملهگران الگوریتمی قرار دارد. او معتقد است که قیمت پلاتین ممکن است در حال رسیدن به کف باشد. غالی میگوید: «ما معتقدیم که ممکن است پلاتین در حال تشکیل یک کف باشد.»

او به کاربرد پلاتین در صنایعی مانند خودروسازی، صنایع شیمیایی و جواهرسازی اشاره میکند و میگوید که تغییرات تقاضا در این حوزهها به نوسانات قیمت پلاتین منجر شده است. با این حال، به گفته او، جریانهای سفتهبازی توسط معاملهگران الگوریتمی اکنون به عنصر غالب در بازار پلاتین تبدیل شده و احتمالاً این روند باعث میشود که قیمتها در کوتاهمدت افزایش یابد.

مس: نشانههای رکود جهانی و عرضه مازاد

غالی در مورد مس دیدگاه متفاوتی دارد. او معتقد است که این بازار نشانههایی از رکود جهانی را بروز میدهد و تقاضای مس در سطح جهانی نگرانیهایی ایجاد کرده است. به گفته او، بازار انتظار داشت که مشکلات عرضه مس در سال جاری برطرف شود، اما همچنان شاهد مازاد عرضه در سالهای آینده خواهیم بود. او نتیجهگیری میکند که به دلیل این شرایط، دلایل کمی برای سرمایهگذاری در بازار مس وجود دارد و احتمال کاهش قیمت این فلز همچنان بالاست.

نتیجهگیری

تحلیلهای دانیل غالی نشان میدهد که بازار طلا با ریسک کاهش قیمت مواجه است و پلاتین ممکن است در حال یافتن یک کف قیمتی باشد. در مقابل، مس به دلیل افزایش عرضه و نشانههای رکود جهانی با خطر کاهش قیمت مواجه است. در این شرایط، سرمایهگذاران باید با دقت بیشتری به تحلیل دادههای بازار پرداخته و استراتژیهای خود را بر اساس تغییرات اقتصادی جهانی تنظیم کنند.

منبع: kitco