یوتوتایمز » بایگانی: کامران گودرزی » برگه 230

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

🇪🇺🇪🇺🇪🇺🇪🇺🇪🇺

✅ خرده فروشی ناحیه یورو - ژوئیه - Retail Sales

🛑 واقعی .................. %0.1

🏦 پیشبینی .............. %0.1

⚫️ قبلی ..................... %0.4- (این داده از 0.3- درصد تجدید شده است.)

🇪🇺🇪🇺🇪🇺🇪🇺🇪🇺

✅ خرده فروشی ناحیه یورو - سالانه (ژوئن) - Retail Sales

🛑 واقعی .................. %0.1-

🏦 پیشبینی .............. %0.1

⚫️ قبلی ..................... %0.4- (این داده از 0.3- درصد تجدید شده است.)

بر اساس گزارش جدید بانک انگلستان، پیشبینی رشد دستمزدهای شرکتهای بریتانیایی در سال آینده بدون تغییر باقی مانده است. نظرسنجی این بانک برای سهماهه منتهی به ماه اوت نشان میدهد که شرکتها همچنان انتظار دارند که رشد دستمزدها در سال آینده به میزان 4.1 درصد ادامه یابد.

شرکتهای بریتانیایی پیشبینی میکنند قیمتهای خود در سال آینده به میزان 3.6 درصد افزایش یابد. این عدد کمترین میزان پیشبینی افزایش قیمتها از سپتامبر 2021 تاکنون است.

شاخص مدیران خرید بخش ساخت و ساز انگلیس -اوت - Construction PMI

شرکت رابینهود به تازگی با ایالت کالیفرنیا به توافقی دست یافته است که بر اساس آن باید ۳.۹ میلیون دلار به دلیل نقض قوانین مربوط به برداشت ارزهای دیجیتال پرداخت کند. این توافق به دلیل جلوگیری از برداشت ارزهای دیجیتال توسط مشتریان از حسابهایشان در طول چهار سال صورت گرفته است.

توافق مالی

رابینهود موافقت کرده است که ۳.۹ میلیون دلار به ایالت کالیفرنیا پرداخت کند. این توافق به دلیل جلوگیری از برداشت ارزهای دیجیتال توسط مشتریان از حسابهایشان در طول چهار سال صورت گرفته است.

اولین اقدام عمومی

این اقدام اولین مورد عمومی توسط تنظیمکنندههای ایالتی علیه یک شرکت ارز دیجیتال است. وزارت دادگستری کالیفرنیا اعلام کرد که این اقدام تحت عنوان «حفاظت از مصرفکنندگان» انجام شده است.

تحقیقات وزارت دادگستری کالیفرنیا

تحقیقات نشان داد که رابینهود به کاربران اجازه داده بود که ارزهای دیجیتال را به عنوان کالا خریداری کنند؛ اما این ارزها را به آنها تحویل نمیداد. این اقدام به عنوان نقض قوانین کالایی کالیفرنیا تلقی شد.

محدودیتهای برداشت

مشتریان نمیتوانستند ارزهای دیجیتال خود را برداشت کنند و مجبور بودند آنها را به رابینهود بفروشند تا از پلتفرم خارج شوند.

الزامات توافق

علاوه بر جریمه مالی، توافق شامل چندین الزام رفتاری است. رابینهود باید به مشتریان اجازه دهد که ارزهای دیجیتال خود را به کیف پولهایشان منتقل کنند و شفافیت در معاملات و مدیریت سفارشات را بهبود بخشد.

تبلیغات گمراهکننده

تحقیقات نشان داد که رابینهود به کاربران خود اطلاعات نادرستی داده بود که به آنها اطمینان میداد که به بهترین قیمتها دسترسی خواهند داشت، در حالی که اینطور نبود. همچنین، رابینهود به اشتباه ادعا کرده بود که تمام داراییهای خریداری شده توسط مشتریان را نگهداری میکند، در حالی که برخی از داراییها در مکانهای ثالث نگهداری میشدند.

اقدامات قانونی دیگر

این توافق پس از یک اقدام قانونی دیگر در واشنگتن صورت گرفت که در آن رابینهود موافقت کرد ۹ میلیون دلار به دلیل ارسال پیامکهای ناخواسته پرداخت کند.

این توافق نشاندهنده تعهد ایالت کالیفرنیا به حفاظت از حقوق مصرفکنندگان و اطمینان از رعایت قوانین توسط شرکتهای ارز دیجیتال است.

منبع: decrypt.co

شاخص مدیران خرید بخش ساخت و ساز ناحیه یورو - اوت - Construction PMI

شاخص مدیران خرید بخش ساخت و ساز ناحیه فرانسه - اوت - Construction PMI

شاخص مدیران خرید بخش ساخت و ساز آلمان - اوت - Construction PMI

شاخص مدیران خرید بخش ساخت و ساز ناحیه ایتالیا- اوت - Construction PMI

ولودیمیر زلنسکی، رئیسجمهور اوکراین، قرار است در جلسه گروه رامشتاین که به کشورهای تأمینکننده تسلیحات به اوکراین اختصاص دارد، شرکت کند. این جلسه روز جمعه در پایگاه هوایی رامشتاین در غرب آلمان برگزار میشود.

زلنسکی در این جلسه قصد دارد درخواستهای بیشتری برای تحویل تسلیحات، به ویژه موشکهای دوربرد و سیستمهای دفاع هوایی، مطرح کند. پس از تهاجم کامل روسیه به اوکراین در سال ۲۰۲۲، ایالات متحده گروهی از کشورهای همفکر را در رامشتاین گرد هم آورد و اکنون این گروه شامل حدود ۵۰ کشور است که به طور منظم برای تطبیق درخواستهای تسلیحاتی کییف با تعهدات اهداکنندگان ملاقات میکنند.

در آستانه انتخابات ریاست جمهوری نوامبر 2024، کامالا هریس، معاون رئیسجمهور آمریکا و نامزد دموکراتها، طرحی برای افزایش مالیاتهای شرکتی ارائه داده است که در صورت پیروزی او در انتخابات، میتواند تأثیر چشمگیری بر سود شرکتهای بزرگ داشته باشد. تحلیلگران گلدمن ساکس هشدار دادهاند که این پیشنهاد میتواند درآمدهای شرکتهای موجود در شاخص S&P 500 را کاهش دهد.

پیشنهاد افزایش نرخ مالیات به 28 درصد

هریس پیشنهاد کرده است که نرخ مالیات شرکتی از 21 درصد به 28 درصد افزایش یابد. او بر این باور است که این افزایش باعث میشود شرکتهای بزرگ سهم منصفانه خود را بپردازند. تحلیلگران گلدمن ساکس تخمین میزنند که در صورت اجرایی شدن این طرح، سود شرکتهای موجود در شاخص S&P 500 تا 5 درصد کاهش خواهد یافت.

تأثیرات بیشتر بر درآمدها

علاوه بر افزایش نرخ مالیات داخلی، هریس پیشنهاد افزایش مالیات بر درآمدهای خارجی و افزایش نرخ حداقل مالیات جایگزین از 15 درصد به 21 درصد را نیز داده است. بر اساس تحلیلهای گلدمن ساکس، این تغییرات میتواند سود شرکتها را تا 8 درصد کاهش دهد، که تأثیری قابل توجه بر وضعیت مالی بسیاری از شرکتهای بزرگ خواهد داشت.

طرح مالیاتی ترامپ: کاهش مالیات شرکتی به 15 درصد

در مقابل، دونالد ترامپ، رقیب جمهوریخواه هریس، قصد دارد نرخ مالیات شرکتی داخلی را از 21 درصد به 15 درصد کاهش دهد. تحلیلگران گلدمن ساکس بر این باورند که این کاهش میتواند سود شرکتهای S&P 500 را حدود 4 درصد افزایش دهد. این تغییرات میتواند به عنوان یک مشوق برای شرکتهای بزرگ عمل کند و به رشد اقتصادی کمک کند.

تأثیرات تغییرات مالیاتی بر بازار

طبق پیشبینیهای گلدمن ساکس، هر یک درصد تغییر در نرخ مالیات داخلی آمریکا، میتواند باعث تغییر حدود 1 درصدی در سود هر سهم (EPS) شرکتهای موجود در شاخص S&P 500 شود. این تغییرات معادل حدود 2 دلار برای هر سهم از سود شرکتها است.

نتیجهگیری

پیشنهاد افزایش مالیات کامالا هریس و طرح کاهش مالیات ترامپ، دو رویکرد متفاوت به سیاستهای مالیاتی هستند که میتوانند تأثیرات متفاوتی بر شرکتهای بزرگ آمریکایی و بازارهای مالی داشته باشند. در حالی که هریس به دنبال افزایش درآمدهای دولتی و اطمینان از پرداخت سهم منصفانه توسط شرکتهای بزرگ است، ترامپ به کاهش مالیاتها به عنوان راهی برای تقویت رشد اقتصادی نگاه میکند. این تحولات مالیاتی به طور مستقیم بر بازارها و شرکتهای بزرگ تأثیر گذاشته و میتواند یکی از عوامل تعیینکننده در انتخابات پیش رو باشد.

بانک کانتونی زوریخ، چهارمین بانک بزرگ سوئیس، به تازگی امکان معامله بیتکوین و اتریوم را برای مشتریان خود فراهم کرده است. این بانک اعلام کرده که کاربران میتوانند بیتکوین و اتریوم را خرید و فروش کنند و همچنین دادههای امنیتی مربوط به دسترسی را ذخیره کنند. این بانک که داراییهایی بیش از 150 میلیارد فرانک سوئیس دارد، ارزهای دیجیتال را به خدمات بانکداری موبایل خود اضافه کرده است.

سال 2024 برای ارزهای دیجیتال بسیار مهم بوده است. بیتکوین و اتریوم اولین ارزهای دیجیتالی هستند که توانستهاند ETF مبتنی بر ارز دیجیتال در ایالات متحده دریافت کنند. همچنین، بسیاری از پلتفرمهای مالی سنتی شروع به پذیرش این ارزهای دیجیتال کردهاند.

بانک کانتونی زوریخ نیز اکنون به مشتریان خود امکان معامله بیتکوین و اتریوم را ارائه میدهد. این بانک اعلام کرده که این خدمات به اپلیکیشن بانکداری موبایل ZKB اضافه شده است. این امکان به کاربران اجازه میدهد که به راحتی وارد بازار ارزهای دیجیتال شوند.

این بانک مدیریت داراییهای ارزهای دیجیتال کاربران را بر عهده میگیرد و نیازی به کیف پول مخصوص ارز دیجیتال نیست. همچنین، دادههای امنیتی کاربران را برای حفاظت ذخیره میکند. اگرچه این روش متمرکزتر است، اما یک نقطه ورود کلیدی برای مشتریانی که تازه وارد این حوزه هستند فراهم میکند.

با این حال، برخی محدودیتها و الزامات برای مشتریان بانک کانتونی زوریخ که میخواهند بیتکوین و اتریوم معامله کنند وجود دارد. فقط مشتریانی که در سوئیس مستقر هستند میتوانند این ارزها را معامله کنند و باید توافقنامههای معاملاتی و امنیتی را امضا کنند.

همچنین، تمام خریدهای ارزهای دیجیتال از طریق این بانک به دلار آمریکا انجام میشود. کاربران میتوانند با فرانک سوئیس خرید کنند اما در زمان معامله به دلار تبدیل میشود. این تنظیمات میتواند به کاربران جدید ابزارهایی برای افزایش آگاهی و پذیرش ارزهای دیجیتال ارائه دهد.

حاجیمه تاکاتا، یکی از اعضای هیئت سیاستگذاری بانک مرکزی ژاپن (BOJ)، در اظهارات اخیر خود به موضع این نهاد درباره شرایط اقتصادی و تحولات قیمتی پرداخت. او تأکید کرد که بانک مرکزی ژاپن در حال حاضر هیچ زمانبندی مشخصی برای بررسی دقیق اقتصاد و قیمتها ندارد و تصمیمگیریها بر اساس شرایط موجود و تغییرات بازار انجام میشود.

نوسانات بازار و چشمانداز اقتصادی آمریکا

تاکاتا توضیح داد که حرکتهای اخیر در بازار، دومین مرحله از نوساناتی است که از اوایل ماه اوت آغاز شده است. این نوسانات عمدتاً ناشی از نگرانیهای پیرامون چشمانداز اقتصادی آمریکا هستند. بازارها همچنان به شرایط اقتصادی جهانی حساس هستند و نگرانیها در مورد وضعیت اقتصادی آمریکا تأثیر زیادی بر تحولات اقتصادی ژاپن دارد.

استراتژی بانک مرکزی ژاپن

بانک مرکزی ژاپن، به گفته تاکاتا، تمایل دارد در صورتی که وضعیت اقتصادی مطابق با پیشبینیها پیش برود، میزان حمایتهای پولی خود را تنظیم کند. اما این امر با ملاحظاتی همراه است. بانک مرکزی باید ابتدا تأثیر نوسانات بازار را بر اقتصاد و قیمتها ارزیابی کند تا از تأثیرات منفی احتمالی بر اقتصاد داخلی جلوگیری شود.

احتیاط در سیاستگذاری پولی

اظهارات تاکاتا بر این نکته تأکید دارد که بانک مرکزی ژاپن در ماههای گذشته، بهویژه در ژوئیه و اوایل اوت، تغییراتی در سیاستهای پولی خود ایجاد کرده و اکنون قصد ندارد نوسانات بیشتری در بازار ایجاد کند. این نشاندهنده احتیاط بیشتر بانک مرکزی در مواجهه با تحولات جهانی و حفظ ثبات بازارهای مالی است.

سفارشات کارخانجات آلمان - ژوئيه - German Factory Orders

نرخ بیکاری سوئیس - ماهانه (اوت) - Unemployment Rate

واقعی ................ %2.5

پیشبینی ............. %2.5

قبلی ..................... %2.5

شرکت NVIDIA، تولیدکننده برجسته تراشههای هوش مصنوعی، روز چهارشنبه اعلام کرد که از سوی وزارت دادگستری ایالات متحده احضاریهای دریافت نکرده است. این بیانیه یک روز پس از انتشار گزارشهایی منتشر شد که ادعا میکردند دولت به عنوان بخشی از یک تحقیق ضد انحصاری احتمالی با این شرکت تماس گرفته است.

یک سخنگوی NVIDIA در این باره گفت: «ما با وزارت دادگستری ایالات متحده تماس گرفتهایم و احضاریهای دریافت نکردهایم. با این حال، خوشحالیم که به هر سوالی که مقامات نظارتی ممکن است درباره کسبوکار ما داشته باشند، پاسخ دهیم.»

تأثیر بر سهام NVIDIA

این گزارشهای تحقیقاتی فشار بیشتری بر سهام NVIDIA وارد کرده است. سهام این شرکت امروز با کاهش 1.6 درصدی به پایان رسید و کاهش 9.5 درصدی سهام در روز سهشنبه که حدود 279 میلیارد دلار از ارزش بازار NVIDIA را از بین برد، ادامه یافت.

نتایج مالی و انتظارات بازار

این کاهش اخیر پس از انتشار نتایج مالی سهماهه دوم این شرکت رخ داد که از پیشبینیهای تحلیلگران فراتر رفت، اما ممکن است انتظارات بالای بازار برای رشد را برآورده نکرده باشد. با وجود ضعفهای اخیر، سهام NVIDIA از ابتدای سال تاکنون بیش از دو برابر شده است به دلیل افزایش تقاضا برای تراشههای هوش مصنوعی این شرکت وجود دارد.

بانک Citi اخیراً پیشبینی کرده است که قیمت نفت خام برنت ممکن است در سال آینده به ۶۰ دلار در هر بشکه کاهش یابد، در صورتی که OPEC+ تولید خود را کاهش ندهد. این بانک همچنین اشاره کرده است که قیمتها میتوانند از ۶۰ دلار به ۵۰ دلار کاهش یابند و سپس تحت تأثیر جریانهای مالی دوباره افزایش یابند.

تأثیر تنشهای ژئوپلیتیکی

تنشهای ژئوپلیتیکی تأثیر بلندمدت کمی بر قیمت نفت دارند و پس از هر افزایش، بازگشتهای ضعیفتری دارند. بازارها اکنون این تنشها را به عنوان فرصتهایی برای فروش در طول افزایشهای موقتی قیمت میبینند.

هشدار Citi به OPEC

موسسه Citi هشدار داده است که OPEC ممکن است اعتماد بازار را در دفاع از قیمت ۷۰ دلار از دست بدهد، اگر کاهش تولید تمدید نشود. این بانک قبلاً نیز پیشبینیهای منفی مشابهی کرده بود که گاهی اشتباه بودهاند.

توصیههای Citi به تولیدکنندگان و سرمایهگذاران

در ماه ژوئن، Citi پیشبینی کرده بود که قیمت نفت خام برنت تا سال ۲۰۲۵ به ۶۰ دلار برسد و به تولیدکنندگان توصیه کرده بود که پوشش ریسک کنند و سرمایهگذاران مواضع کوتاهمدت نزولی بگیرند.

وضعیت فعلی بازار نفت

قیمت نفت به دلیل نگرانیها درباره تقاضا و رشد احتمالی عرضه به پایینترین سطح در نه ماه گذشته کاهش یافته است. OPEC+ در حال بازنگری در کاهش تولید به دلیل کاهش قیمت است، با نفت خام برنت زیر ۷۳ دلار و WTI زیر ۷۰ دلار.

این پیشبینیها و تحلیلها نشان میدهد که بازار نفت در حال تجربه تغییرات قابل توجهی است و تصمیمات OPEC+ نقش مهمی در تعیین قیمتهای آینده خواهد داشت.

شی جینپینگ، رئیسجمهور چین، در اجلاس چین-آفریقا اعلام کرد که چین مایل است دسترسی به بازار خود را به صورت یکجانبه گسترش دهد و بیش از ۵۰ میلیارد دلار تأمین مالی برای آفریقا در سه سال آینده تعهد کرد.

او در این اجلاس گفت که چین:

رابرت روبین، وزیر خزانهداری سابق ایالات متحده در دوران دولت کلینتون، اخیراً در یک کنفرانس در شانگهای به بررسی وضعیت اقتصادی ایالات متحده پرداخت. او اظهار داشت که اقتصاد ایالات متحده همچنان دارای حرکت و پویایی است، اما این حرکت کمی کند شده است.

روبین تأکید کرد که رشد اقتصادی ایالات متحده هنوز هم معقول است، هرچند که نشانههایی از کاهش سرعت در آن دیده میشود. او همچنین به سیاستهای فدرال رزرو اشاره کرد و بیان داشت که اقدامات این نهاد در راستای مدیریت اقتصاد، مناسب و درست است.

این اظهارات در حالی بیان میشود که پیشتر یکی از مقامات فدرال رزرو نیز به وضعیت اقتصادی کشور اشاره کرده بود. به نظر میرسد که نگرانیهایی در مورد کاهش سرعت رشد اقتصادی وجود دارد، اما همچنان امید به حفظ پویایی و رشد معقول در اقتصاد ایالات متحده وجود دارد.

نتیجهگیری

اظهارات رابرت روبین نشاندهندهی دیدگاههای مثبت و در عین حال محتاطانهای نسبت به آیندهی اقتصادی ایالات متحده است. با وجود کاهش سرعت رشد، همچنان نشانههایی از پویایی و حرکت در اقتصاد دیده میشود و سیاستهای فدرال رزرو نیز در راستای مدیریت این وضعیت، مناسب ارزیابی میشوند.

فیلیپا بولاک، رئیس بانک مرکزی استرالیا (RBA)، اخیراً در سخنرانی خود در بنیاد آنیکا در سیدنی به بررسی وضعیت اقتصادی کشور و سیاستهای پولی مرتبط با تورم پرداخت. در این سخنرانی که با عنوان «هزینههای تورم بالا» ارائه شد، بولاک به روشنی اعلام کرد که در آینده نزدیک، هیئت مدیره بانک مرکزی انتظار ندارد که نرخ بهره کاهش یابد.

تورم و اولویتهای بانک مرکزی

بولاک با تأکید بر اینکه هنوز زود است که به کاهش نرخ بهره فکر شود، بیان کرد که اولویت اصلی بانک مرکزی همچنان کاهش تورم است. او توضیح داد که هیئت مدیره بانک، در تلاش برای بازگرداندن تورم به سطح هدف تعیینشده است و اجازه نخواهد داد تورم بالا به طولانیمدت ادامه پیدا کند. بانک مرکزی با دقت نسبت به خطرات احتمالی افزایش تورم هوشیار باقی میماند و در صورت تغییر شرایط، آماده واکنش مناسب است.

بازار کار و رشد هزینههای نیروی کار

بازار کار در استرالیا همچنان نسبتاً فشرده است و انتظار میرود به تدریج کاهش یابد. بولاک در این رابطه گفت که رشد هزینههای نیروی کار همچنان قوی است، به ویژه به دلیل افزایش دستمزدها و ضعف بهرهوری. این وضعیت نشاندهنده فشارهای تورمی اضافی است که میتواند به افزایش هزینهها در بخشهای مختلف اقتصادی منجر شود.

عوامل کلیدی تورم بالا

از نظر بولاک، هزینههای مسکن و خدمات بازار از عوامل اصلی تورم بالا در استرالیا هستند. او تأکید کرد که افزایش تورم اجارهها نیز برای مدتی در سطح بالایی باقی خواهد ماند و این موضوع میتواند به فشارهای تورمی بیشتر منجر شود. این نگرانیها باعث شده که بانک مرکزی استرالیا با احتیاط بیشتری به مدیریت تورم بپردازد.

جمعبندی

با توجه به اظهارات بولاک، بانک مرکزی استرالیا در حال حاضر برنامهای برای کاهش نرخ بهره ندارد و تمرکز اصلی این نهاد بر کنترل تورم و حفظ ثبات اقتصادی است. تورم بالا، به ویژه در بخشهای مسکن و خدمات، از چالشهای اصلی اقتصاد استرالیا به شمار میرود و بانک مرکزی مصمم است تا با سیاستهای پولی مناسب، این چالشها را مدیریت کند.

ادامه صحبتهای بولاک:

میشل بولاک در صحبتهای خود اشاره کرد که سطح تقاضا برای کالاها و خدمات بیشتر از عرضه است.

سیاستهای نرخ بهره و تورم

بولاک تأکید کرد که هیئت مدیره انتظار ندارد که نرخ بهره در کوتاهمدت کاهش یابد. او بیان کرد که نیاز است نتایج ملموسی در کاهش تورم مشاهده شود قبل از اینکه تصمیم به کاهش نرخ بهره گرفته شود. این نشان میدهد که بانک مرکزی استرالیا در حال حاضر تمرکز زیادی بر کنترل تورم دارد.

مدیریت تقاضا و بیکاری

یکی از اهداف اصلی بانک مرکزی استرالیا، مدیریت تقاضا به گونهای است که با عرضه همخوانی داشته باشد. این به معنای تلاش برای کاهش تقاضا به سطح عرضه است تا از افزایش قیمتها جلوگیری شود. همچنین، بولاک اشاره کرد که تلاش میشود مدیریت تقاضا به گونهای باشد که بیکاری زیاد نشود.

اثربخشی سیاستهای نرخ بهره

بولاک اظهار داشت که سیاست نرخ بهره به وضوح کار میکند. این نشان میدهد که بانک مرکزی استرالیا معتقد است که سیاستهای فعلی نرخ بهره در کنترل تورم مؤثر بودهاند.

توجه به شاخصهای مختلف تورم

یکی دیگر از نکات مهمی که بولاک به آن اشاره کرد، این بود که هیئت مدیره بر روی یک عدد تورم تمرکز نخواهد کرد. به جای تمرکز بر یک عدد خاص، به مجموعهای از شاخصها توجه خواهد شد. این رویکرد جامعتر به بانک مرکزی کمک میکند تا تصمیمات بهتری در زمینه سیاستهای پولی بگیرد.

نقش دلار استرالیا در مبارزه با تورم

بولاک همچنین بیان کرد که افزایش جزئی ارزش دلار استرالیا برای مبارزه با تورم مثبت است. افزایش ارزش دلار میتواند به کاهش قیمت واردات کمک کند و در نتیجه فشار تورمی را کاهش دهد.

نگاه به آینده

در نهایت، بولاک تأکید کرد که نیاز به مشاهده کاهش تورم در اعداد واقعی قبل از اقدام وجود دارد. این نشان میدهد که بانک مرکزی استرالیا به دقت شاخص قیمت مصرفکننده (CPI) سهماهه سوم و سایر شاخصها را بررسی خواهد کرد تا تصمیمات مناسبی در زمینه سیاستهای پولی بگیرد.

نتیجهگیری

صحبتهای اخیر میشل بولاک نشان میدهد که بانک مرکزی استرالیا در حال حاضر تمرکز زیادی بر کنترل تورم دارد و تا زمانی که نتایج ملموسی در کاهش تورم مشاهده نشود، قصد کاهش نرخ بهره را ندارد. این رویکرد محتاطانه به بانک مرکزی کمک میکند تا از افزایش بیش از حد قیمتها جلوگیری کند و در عین حال از افزایش بیکاری نیز جلوگیری کند.

تاکاتا، عضو هیئت مدیره بانک مرکزی ژاپن، اخیراً در سخنرانی خود به وضعیت اقتصادی ژاپن پرداخت و اظهار داشت که اقتصاد این کشور به طور معتدل در حال بهبود است، هرچند برخی نشانههای ضعف نیز مشاهده میشود.

نکات کلیدی صحبتهای تاکاتا:

نتیجهگیری

در نهایت، تاکاتا اشارهای به اقدامات سیاستی فوری بانک مرکزی ژاپن نکرد و بهترین حدس بازار برای افزایش نرخ بهره بعدی در دسامبر امسال است. او بر اهمیت جمعآوری دادههای بیشتر و تحلیل دقیق آنها برای تصمیمگیریهای آینده تأکید کرد و بیان کرد که بانک مرکزی ژاپن باید سیاستهای خود را با دقت و با توجه به شرایط اقتصادی تنظیم کند تا بتواند به بهترین شکل ممکن از اقتصاد حمایت کند.

مری دالی، رئیس بانک فدرال رزرو سان فرانسیسکو، اخیراً در سخنرانی خود به نیاز به کاهش نرخ بهره اشاره کرد. او بیان کرد که با توجه به کاهش تورم و کند شدن رشد اقتصادی، فدرال رزرو باید سیاستهای پولی خود را تعدیل کند. با این حال، او تأکید کرد که هنوز اندازه دقیق کاهش نرخ بهره در ماه سپتامبر مشخص نیست و نیاز به دادههای بیشتری دارد. این دادهها شامل گزارش بازار کار و شاخص قیمت مصرفکننده (CPI) است که قرار است جمعه منتشر شود.

تنظیم سیاستهای پولی با توجه به تغییرات اقتصادی

دالی تأکید کرد که سیاستهای فدرال رزرو باید با توجه به تغییرات اقتصادی تنظیم شود. او اظهار داشت که بازار کار نرمتر شده اما هنوز سالم است و باید این وضعیت حفظ شود. او هشدار داد که سیاستهای بیش از حد سختگیرانه میتواند باعث کاهش ناخواسته در بازار کار شود. به گفته او، هنوز به ثبات قیمتها نرسیدهایم و تورم همچنان نگرانی اصلی مردم است.

وضعیت کسبوکارها و نقطه عطف اقتصادی

دالی همچنین اشاره کرد که کسبوکارها در حال حاضر در استخدام کارکنان محتاطانه عمل میکنند اما هنوز به فکر اخراج کارکنان نیستند. او بیان کرد که ما در نقطه عطفی در اقتصاد هستیم و دادهها نوسان خواهند داشت. فدرال رزرو میتواند اقدامات قاطعانهای انجام دهد وقتی که چشمانداز اقتصادی روشن باشد، اما در حال حاضر چشمانداز نامشخص است.

نتیجهگیری

در نهایت، دالی بر اهمیت جمعآوری دادههای بیشتر و تحلیل دقیق آنها برای تصمیمگیریهای آینده تأکید کرد. او بیان کرد که فدرال رزرو باید سیاستهای خود را با دقت و با توجه به شرایط اقتصادی تنظیم کند تا بتواند به بهترین شکل ممکن از اقتصاد و بازار کار حمایت کند.

در حالی که بسیاری از تحلیلگران و سرمایهگذاران نسبت به آینده اقتصادی چین بدبین هستند، تحلیلگران Invesco Asia Trust دیدگاه متفاوتی ارائه میدهند. در این مقاله، به بررسی عوامل منفی و مثبت تأثیرگذار بر اقتصاد چین و دلایل حفظ موقعیت کمی بیش از حد در چین و هنگ کنگ توسط این تحلیلگران میپردازیم.

عوامل منفی:

دلایل حفظ موقعیت کمی بیش از حد:

نتیجهگیری:

با وجود بدبینیهای موجود، تحلیلگران Invesco Asia Trust معتقدند که نشانههایی از بهبود در اقتصاد چین دیده میشود. این بهبود میتواند فرصتهای سرمایهگذاری مناسبی را فراهم کند و به رشد اقتصادی کمک کند. بنابراین، حفظ موقعیت کمی بیش از حد در چین و هنگ کنگ میتواند تصمیمی هوشمندانه باشد.

در یک اقدام بیسابقه، استان لا ریوخا در آرژانتین ارز جدیدی به نام «چاکو» را معرفی کرده است. این ارز جدید با نرخ تبادل ۱ به ۱ با پزوی رسمی آرژانتین عرضه شده و هدف از آن بهبود وضعیت اقتصادی این منطقه فقیرنشین است.

ریکاردو کوینتلا، فرماندار استان لا ریوخا، این ارز را به عنوان یک پرداخت اضافی به کارمندان دولتی در مقادیر ۵۰,۰۰۰ چاکو توزیع کرده است. این اقدام به عنوان یک «پرداخت پاداش» به کارمندان دولتی انجام شده و هدف از آن افزایش قدرت خرید و تحریک اقتصاد محلی است.

یکی از نتایج فوری این اقدام، افزایش ۱۰٪ در کسب و کار یک پمپ بنزین در پایتخت استان در صبح روز توزیع چاکو بود.

معرفی ارز چاکو نشاندهنده تلاشهای استان لا ریوخا برای مقابله با چالشهای اقتصادی و بهبود وضعیت معیشتی مردم است. این اقدام میتواند به عنوان یک مدل برای سایر مناطق فقیرنشین آرژانتین و حتی دیگر کشورها مورد توجه قرار گیرد.

در ماه ژوئیه ۲۰۲۴، دادههای دستمزد ژاپن نشاندهنده تغییرات مهمی در اقتصاد این کشور بود. این تغییرات به ویژه برای بانک مرکزی ژاپن که به دنبال افزایش دستمزدها برای تحریک تورم است، اهمیت زیادی دارد.

دستمزدهای تعدیل شده با تورم در این ماه ۰.۴٪ نسبت به سال گذشته افزایش یافت. این افزایش نشاندهنده بهبود نسبی در قدرت خرید کارگران ژاپنی است، هرچند که هنوز به سطح مطلوب نرسیده است.

درآمد نقدی متوسط نیز با ۳.۶٪ افزایش نسبت به سال گذشته به سطح بالاتری رسید. این مقدار بیشتر از پیشبینیهای قبلی (۲.۹٪) بود، اما نسبت به ماه قبل که ۴.۵٪ افزایش داشت، کاهش یافته است. این نشان میدهد که هرچند روند کلی افزایش دستمزدها مثبت است، اما نوساناتی نیز در این مسیر وجود دارد.

پرداخت اضافهکاری در ماه ژوئیه ۰.۱٪ کاهش یافت. این در حالی است که در ماه گذشته این مقدار ۰.۹٪ افزایش داشت. کاهش پرداخت اضافهکاری میتواند نشاندهنده کاهش نیاز به کار اضافی و یا کاهش فعالیتهای اقتصادی باشد.

در مجموع، دستمزدهای واقعی که نشاندهنده قدرت خرید واقعی کارگران است، ۰.۴٪ افزایش یافت. این افزایش هرچند کوچک، اما نشاندهنده بهبود نسبی در وضعیت اقتصادی کارگران است.

این دادهها نشان میدهد که هرچند روند کلی افزایش دستمزدها مثبت است، اما هنوز چالشهایی در مسیر بهبود کامل اقتصادی وجود دارد. بانک مرکزی ژاپن همچنان به دنبال راههایی برای افزایش بیشتر دستمزدها و تحریک تورم است تا بتواند به اهداف اقتصادی خود دست یابد.

گلدمن ساکس در پیشبینی خود درباره گزارش اشتغال غیرکشاورزی (NFP) ماه اوت، انتظار دارد که تعداد اشتغال غیرکشاورزی 155 هزار نفر افزایش یابد. این پیشبینی کمی کمتر از پیشبینی اجماع 160 هزار نفر است.

جزئیات پیشبینی گلدمن ساکس:

دلایل گلدمن ساکس برای این پیشبینی:

این تحلیل نشان میدهد که بازار کار آمریکا همچنان با چالشهایی مواجه است، اما برخی از عوامل مثبت نیز میتوانند به بهبود وضعیت کمک کنند. سرمایهگذاران و تحلیلگران باید با دقت بیشتری به تحولات اقتصادی و سیاسی توجه کنند تا بتوانند تصمیمات بهتری در بازار بگیرند.

روبنر انتظار دارد که فروش سهام از 16 سپتامبر افزایش یابد و تخمین میزند که تا شروع دوره ممنوعیت بازخرید سهام شرکتها در 13 سپتامبر، حدود 6.6 میلیارد دلار تقاضای غیرفعال وجود داشته باشد. او همچنین اشاره میکند که شرکتهای آمریکایی بزرگترین خریداران بازار سهام بودهاند و انتظار میرود تقاضای آنها در دوره بسته شدن پنجره بازخرید سهام 35 درصد کاهش یابد.

روبنر تا بعد از انتخابات نوامبر دیدگاه نزولی دارد و معتقد است که انتخابات نوامبر یک رویداد پاکسازی برای داراییهای ریسکی خواهد بود. این تحلیل نشان میدهد که بازار سهام در ماههای آینده با چالشهای جدی مواجه خواهد شد و سرمایهگذاران باید با دقت بیشتری به تحولات اقتصادی و سیاسی توجه کنند.

در واقع، انتظار میرود که مشاوران تجاری کالا (CTAs) در هفته آینده شروع به خرید نفت خام WTI و برنت کنند، حتی در صورت کاهش قابل توجه قیمتها. این موضوع نشاندهنده یک بازگشت کوتاهمدت در بازار نفت است.

با این حال، تحلیل TD به مشکلات عمیقتری نیز اشاره دارد. حق بیمه ریسک بر عرضه انرژی به دلیل نگرانیها در مورد افزایش تولید اوپک پلاس و خوشبینی نسبت به یک توافق احتمالی که میتواند نفت لیبی را به بازار بازگرداند، به شدت کاهش یافته است. همچنین، سنتیمنت در مورد تقاضای کالاها دوباره ضعیف شده است، به ویژه با نگرانیهای تجار در مورد کاهش تقاضا از چین و احتمال کاهش تولید پالایشگاهها.

فشار بر اوپک پلاس برای به تعویق انداختن افزایش تولید برنامهریزی شده خود در حال افزایش است تا از کاهش بیشتر حق بیمه ریسک عرضه جلوگیری شود. در حال حاضر، ریسکها همچنان در حال کاهش هستند و تجار نمیتوانند کاهش بیشتر قیمتها را تنها به جریانهای CTA نسبت دهند اگر ضعف ادامه یابد.

به طور کلی، تحلیل TD نشان میدهد که با وجود نشانههایی از بهبود کوتاهمدت، چالشهای اساسی در بازار نفت همچنان باقی است و نیاز به توجه و مدیریت دقیق دارد.

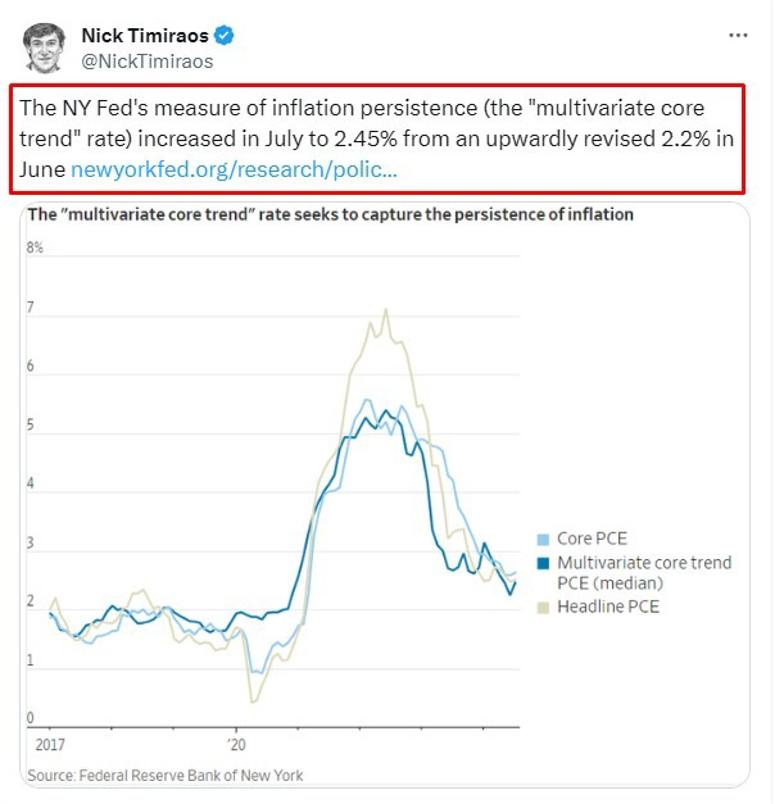

در ماههای اخیر، بحث در مورد روند افزایش «تورم پایدار» در ایالات متحده شدت گرفته است. یکی از ابزارهای کلیدی برای ارزیابی این روند، شاخص «تورم هسته چندمتغیره» (Multivariate Core Trend - MCT) است که توسط بانک فدرال نیویورک توسعه یافته است. این شاخص برای ارائه یک تصویر دقیقتر از تورم زیربنایی در اقتصاد آمریکا طراحی شده و به سیاستگذاران کمک میکند تا تصمیمات بهتری در زمینه سیاستهای پولی بگیرند.

چرا MCT مهم است؟

شاخصهای سنتی مانند شاخص قیمت مصرفکننده (CPI) و شاخص مخارج مصرف شخصی (PCE) شامل همه اقلام، از جمله قیمتهای ناپایدار مانند غذا و انرژی هستند. این موضوع میتواند منجر به نوسانات ماهانه قابل توجهی شود که تصویر دقیقی از روند واقعی تورم به دست نمیدهد. اما MCT تلاش میکند تا این نوسانات کوتاهمدت را حذف کرده و یک دیدگاه بلندمدت از تورم ارائه دهد.

نحوه کارکرد شاخص MCT

این شاخص بر اساس یک مدل آماری چندمتغیره ساخته شده است که عوامل مختلف اقتصادی مانند قیمتهای هسته (که غذا و انرژی را حذف میکند)، فعالیتهای اقتصادی و شرایط مالی را در نظر میگیرد. این مدل با جدا کردن تغییرات موقتی از روند بلندمدت تورم، به سیاستگذاران فدرال رزرو کمک میکند تا تصمیمات دقیقتری در مورد نرخ بهره و سایر ابزارهای سیاست پولی اتخاذ کنند.

تأثیر بر سیاستهای فدرال رزرو

افزایش شاخص MCT در ماههای اخیر نشاندهنده فشارهای تورمی پایدار است که احتمالاً فدرال رزرو را از اتخاذ تصمیمهای شدید مانند کاهش 50 نقطه پایه نرخ بهره در نشست سپتامبر بازمیدارد. این شاخص به فدرال رزرو کمک میکند تا به جای واکنش به نوسانات موقتی، بر چشمانداز تورمی بلندمدت تمرکز کند و تصمیمات خود را بر اساس دادههای پایدارتر اتخاذ کند.

در نتیجه، شاخص MCT ابزاری حیاتی برای تحلیل روندهای تورمی است و نقش مهمی در شکلگیری سیاستهای پولی ایالات متحده ایفا میکند.

تراز تجاری استرالیا - Trade Balance (ژوئيه)

صادرات استرالیا - ژوئيه - Exports

واردات استرالیا - ژوئيه - Imports

قیمت نفت خام آمریکا (WTI) به دلیل گزارشهایی مبنی بر این که اوپک پلاس در حال بررسی تأخیر در افزایش تولید نفت در ماه اکتبر است، افزایش یافته و در حال حاضر با ۱٪ افزایش به ۷۱.۰۰ دلار در هر بشکه رسیده است.

بازار ارزهای دیجیتال در روز سهشنبه با فشار شدیدی مواجه شد که منجر به خروج گسترده سرمایهها از صندوقهای قابل معامله بیتکوین و کاهش قابل توجه قیمتها شد. این وضعیت، ترکیبی از تصفیههای وسیع و نوسانات شدید بازار را به همراه داشته است.

خروج سرمایههای بزرگ از صندوقهای بیتکوین

در پنجمین روز متوالی از جریانهای منفی، صندوقهای قابل معامله بیتکوین (Bitcoin ETFs) شاهد خروج سرمایه به ارزش ۲۸۷.۸ میلیون دلار بودند. صندوق Grayscale Bitcoin Trust (GBTC) گزارش داد که تنها در یک روز، ۵۰.۴ میلیون دلار از داراییهای آن خارج شده است. صندوق Fidelity’s FBTC نیز شاهد خروج ۱۶۲.۳ میلیون دلار بود. این روند منجر به کاهش ارزش کل داراییهای خالص صندوقهای بیتکوین به ۵۲.۷ میلیارد دلار شد.

وضعیت صندوقهای اتریوم

صندوقهای قابل معامله اتریوم (Ethereum ETFs) نیز تحت فشار قرار گرفتند و مجموع خروج سرمایه از آنها به ۴۷.۴ میلیون دلار رسید. صندوق Grayscale (ETHE) خروج ۵۲.۳ میلیون دلار را تجربه کرد، در حالی که صندوق Fidelity (FETH) ورودی ۴.۹ میلیون دلار داشت. این وضعیت نشاندهنده نوسانات مشابه در بازار اتریوم است، که ارزش کل داراییهای خالص این صندوقها را به ۶.۷۵۸ میلیارد دلار کاهش داد.

افت شدید قیمتها

بازار ارزهای دیجیتال در روز چهارشنبه تحت فشار فروش شدید قرار گرفت. قیمت بیتکوین (BTC) در ۲۴ ساعت گذشته ۴.۱٪ کاهش یافت و به ۵۶,۶۰۰ دلار رسید. همچنین، قیمت اتریوم (ETH) با کاهش ۴.۳٪ به ۲,۴۰۰ دلار رسید. این کاهش قیمتها به وضوح تحت تأثیر خروجهای سرمایه و نوسانات بازار قرار دارد.

تصفیههای بازار و دلایل احتمالی

این جریانهای خروج سرمایه و کاهش قیمتها منجر به تصفیههای قابل توجهی در بازار ارزهای دیجیتال شد که به ۱۹۸.۸۵ میلیون دلار رسید. تصفیههای بازار به معنی فروش داراییها به قیمتهای پایینتر برای جبران بدهیها و کاهش ریسک است. بخش عمده این تصفیهها مربوط به موقعیتهای خرید (Long positions) به ارزش ۱۶۸.۳۸ میلیون دلار بود، در حالی که موقعیتهای فروش (Short positions) ۳۰.۴۷ میلیون دلار از کل تصفیهها را تشکیل میدهد.

تحلیلگران بر این باورند که افت شدید بازار ارزهای دیجیتال ممکن است به دلیل فروش سنگین سهام Nvidia به ارزش ۳۰۰ میلیارد دلار بوده باشد. این فروش باعث ایجاد نگرانی در مورد احتمال رکود اقتصادی و تأثیر آن بر سهام تکنولوژی و داراییهای دیجیتال شده است.

پیشبینیهای آینده

برخی تحلیلگران اشاره کردهاند که شرایط فروش بیش از حد در کوتاهمدت وجود دارد و احتمالاً چند روزی تثبیت قیمتها در پیش است. با این حال، اگر قیمت بیتکوین از سطح حدود ۵۶,۵۰۰ دلار پایینتر برود، احتمالاً نگرش نزولی کوتاهمدت تقویت خواهد شد. تحلیلگران همچنین معتقدند که اصلاحات میانمدت در قیمت بیتکوین همچنان برقرار است و حمایت ثانویه در سطح ۴۹,۳۰۰ دلار قرار دارد.

در کل، بازار ارزهای دیجیتال به دلیل نوسانات شدید و خروج سرمایهها تحت فشار زیادی قرار دارد و پیشبینیهای کوتاهمدت و میانمدت باید با احتیاط انجام شوند. بازارهای کریپتو باید به دقت دنبال شوند تا تأثیرات این نوسانات و خروجهای سرمایه بر آینده این داراییها بررسی شود.

منبع: decrypt.co

کشورهای عضو گروه اوپک پلاس (OPEC+) در حال بررسی تأخیر در افزایش برنامهریزیشده تولید نفت برای ماه اکتبر هستند. این اطلاعات از سه منبع آگاه در اوپک+ به دست آمده است. به عبارت دیگر، تصمیمگیرندگان اوپک پلاس در حال بحث درباره این هستند که آیا باید زمان افزایش تولید نفت را به تأخیر بیندازند یا خیر.

با توجه به شرایط اقتصادی فعلی، بازارها ممکن است نیاز داشته باشند تا نگرانی بیشتری نسبت به احتمال وقوع رکود در ایالات متحده داشته باشند تا بتوانند کاهش بیشتر نرخ بهره توسط فدرال رزرو را در قیمتگذاریها مدنظر قرار دهند. این وضعیت میتواند به نفع ارزهایی مانند ین ژاپن (JPY)، فرانک سوئیس (CHF) و تا حدی یورو (EUR) باشد. اما در مقابل، ممکن است تأثیر منفی کلی بر ارزهای با ریسک بالاتر در مقابل دلار آمریکا (USD) داشته باشد، زیرا احتمالاً بازارهای سهام نیز در این فرآیند متحمل ضربه خواهند شد. امروز، از جمله رویدادهای مهم، آمار فرصتهای شغلی در ایالات متحده و همچنین کاهش نرخ بهره دیگری توسط بانک مرکزی کانادا خواهد بود.

دلار آمریکا:

بازارها پس از تعطیلات روز کارگر در ایالات متحده با رویکردی محتاطانه به کار خود بازگشتند و داراییهای ریسکی تحت فشار قرار گرفتند. در بازار ارزها، شاهد بازگشت به دینامیکهای کلاسیک در شرایط ریسکگریزی بودیم: ارزهای امن مانند ین ژاپن (JPY)، فرانک سوئیس (CHF) و دلار آمریکا (USD) قوی شدند، در حالی که ارزهای با ریسک بالا مانند دلار استرالیا (AUD)، دلار نیوزیلند (NZD) و کرون نروژ (NOK) ضعیف شدند.

شاخص مدیران خرید (ISM) بخش تولید ایالات متحده دیروز نتایج متناقضی داشت. شاخص کلی کمی کمتر از انتظار به ۴۷.۲ بازگشت، چرا که سفارشات جدید به پایینترین سطح خود از می ۲۰۲۳ رسید. همزمان، قیمتهای پرداختی بالاتر از انتظارات و در سطح ۵۴.۰ بود. با توجه به اینکه این شاخص در ۲۰ ماه از ۲۱ ماه گذشته در محدوده انقباضی قرار داشته، باید در تفسیر بیش از حد نتایج این نظرسنجی محتاط باشیم. برای حفظ رشد اقتصادی در نیمه دوم سال، بخش خدمات باید نقشی کلیدی ایفا کند. به همین دلیل، شاخص خدمات ISM که فردا منتشر میشود، میتواند تأثیر گستردهتری بر ارزیابی کلی بازار از اقتصاد ایالات متحده داشته باشد.

رویداد اصلی امروز انتشار دادههای مربوط به فرصتهای شغلی (JOLTS) در ایالات متحده است که انتظار میرود از ۸.۱۸۴ میلیون به ۸.۱۰۰ میلیون در ماه ژوئیه کاهش یابد. این آمار به شاخص مهمی تغذیه میکند: نسبت افراد بیکار به هر فرصت شغلی، که از سطح ۰.۵ در سالهای ۲۰۲۲-۲۰۲۳ به ۰.۸ در ژوئن افزایش یافته است. در ژوئیه، تعداد بیکاران به ۷.۱۶ میلیون نفر رسید، بنابراین این نسبت احتمالاً به ۰.۹ افزایش مییابد مگر اینکه فرصتهای شغلی به طور غیرمنتظرهای به ۸.۴۲ میلیون بازگردند. در دو سال قبل از همهگیری، این نسبت به طور متوسط بین ۰.۸ تا ۰.۹ بود، بنابراین اگر در ماههای آینده به بیش از ۱.۰ برسد (افراد بیکار بیشتر از فرصتهای شغلی)، این نشانگر واضحی از فشار بر بازار کار خواهد بود. رویداد دیگر در تقویم ایالات متحده امروز، انتشار گزارش Beige Book فدرال رزرو است.

ما هشدار دادهایم که در محیطی که بازارها کاملاً یک کاهش ۵۰ نقطه پایه نرخ بهره توسط فدرال رزرو را تا پایان سال قیمتگذاری کردهاند، ممکن است دلار آمریکا در برخی نقاط قوت پیدا کند. نکته کلیدی این است که شرطبندی روی رکود اقتصادی در ایالات متحده ممکن است بیش از دلار، بر بازار سهام و ارزهای با ریسک بالا تأثیر منفی بگذارد. ما معتقدیم ین و فرانک سوئیس در مقایسه با سایر ارزهای گروه ۱۰ در موقعیت قویتری قرار دارند.

یورو:

همانطور که در بخش مربوط به دلار آمریکا توضیح داده شد، در شرایط فعلی، ممکن است مسیر محدودی برای ارزهای پیرو چرخههای اقتصادی وجود داشته باشد تا از ضعف اقتصادی ایالات متحده بهرهمند شوند. در حالی که ما ین ژاپن (JPY) و فرانک سوئیس (CHF) را در این شرایط ترجیح میدهیم، یورو نیز باید به دلیل شرایط نقدینگی خود در محیط ریسکگریز از این وضعیت بهرهمند شود و عملکرد بهتری نسبت به ارزهای با ریسک بالاتر داشته باشد. به عبارت دیگر، ما نگرانی کمتری در مورد جفت ارز EURUSD داریم، در مقایسه با جفتهایی مانند AUDUSD (دلار استرالیا به دلار آمریکا) یا NZDUSD (دلار نیوزیلند به دلار آمریکا)، که ممکن است یک محیط اقتصادی ضعیفتر در ایالات متحده به دلیل بازارهای سهام ضعیفتر و انتظارات فدرال رزرو که از قبل به سمت سیاستهای انبساطی حرکت کرده، تأثیر منفی کلی بر آنها داشته باشد.

ما ترجیح میدهیم که EURUSD تا زمان انتشار شاخص خدمات ISM ایالات متحده فردا و گزارش اشتغال روز جمعه، بالای سطح ۱.۱۰۰۰ باقی بماند. اگر پیشبینی ما در مورد یک گزارش اشتغال ضعیفتر درست باشد، انتظار داریم که EURUSD تا پایان هفته دوباره بالای ۱.۱۱۰ معامله شود.

تقویم اقتصادی منطقه یورو امروز چندان جذاب نیست. دادههایی مانند شاخص نهایی مدیران خرید (PMI) برای ماه اوت و شاخص قیمت تولیدکننده (PPI) برای ماه ژوئیه منتشر میشود که معمولاً تأثیر زیادی بر بازار ندارد. از طرف بانک مرکزی اروپا (ECB)، امروز سخنرانی فرانسوا ویلروی را خواهیم شنید که معمولاً به عنوان فردی با موضعگیری میانهرو در طیف سیاستهای انقباضی و انبساطی شناخته میشود.

دلار کانادا :

انتظار میرود بانک مرکزی کانادا (BoC) امروز برای سومین جلسه متوالی نرخ بهره را کاهش دهد. همانطور که در پیشبینی ما از بانک مرکزی کانادا مطرح شده بود، ما انتظار داریم نرخ بهره از ۴.۵۰٪ به ۴.۲۵٪ کاهش یابد که این پیشبینی با اجماع و قیمتگذاری بازار همسو است. بانک در این جلسه مجموعه جدیدی از پیشبینیهای اقتصادی منتشر نخواهد کرد، بنابراین تمام توجه بازار به زبان آیندهنگرانهای خواهد بود که در بیانیه و کنفرانس خبری استفاده میشود.

در کاهش نرخ بهره ماه ژوئیه، تیف مکلم، رئيس بانک مرکزی کانادا به طور کلی نسبت به چشمانداز نرخ بهره موضع انبساطی داشت و تأکید بیشتری بر رشد اقتصادی نسبت به تورم داشت و اشاره کرد که کاهشهای بیشتری در راه است. از آن زمان، کانادا با گزارش ضعیف اشتغال (منفی ۳ هزار نفر در ژوئیه)، کاهش رشد دستمزدها، و به ویژه کاهش مجدد در تمامی شاخصهای کلیدی تورم، هم در بخش اصلی و هم در بخش هسته، مواجه شده است. اکنون تمامی این شاخصها بین ۲.۴٪ تا ۲.۷٪ قرار دارند که به خوبی در محدوده هدف ۱-۳٪ بانک مرکزی کانادا هستند.

ما انتظار داریم مکلم تأکید کند که انتظار کاهش بیشتر نرخ بهره تا پایان سال «معقول» است و به طور مؤثر پیشبینی بازار برای کاهش نرخها به ۳.۷۵٪ تا پایان سال - یعنی دو کاهش ۲۵ واحدی دیگر پس از سپتامبر - را تأیید کند. دیدگاه ما این است که بانک مرکزی کانادا در مسیر نسبتاً پیشبینیپذیری برای کاهش تدریجی سیاستها قرار دارد تا نرخ بهره را تا اواسط سال ۲۰۲۵ به ۳.۰٪ برساند. این پیشبینی نیز به طور کلی با قیمتگذاری بازار همخوانی دارد.

ما تردید داریم که تصمیم امروز بانک مرکزی کانادا تأثیر زیادی بر دلار کانادا (CAD) داشته باشد. ریسکها با توجه به قیمتگذاری بازار به طور متوازن است و جفت ارز USDCAD بیشتر به تحولات ایالات متحده واکنش نشان میدهد. ممکن است در روز جمعه که هر دو گزارش اشتغال ایالات متحده و کانادا منتشر میشوند، شاهد نوسانات بیشتری در USDCAD باشیم. در حال حاضر، ما انتظار داریم USDCAD در محدوده ۱.۳۵-۱.۳۶ باقی بماند و ریسکها کمی به سمت افزایش تمایل داشته باشند، زیرا محیط خارجی ممکن است برای ارزهای با ریسک بالا مانند دلار کانادا چندان مطلوب نباشد.

منبع: ING