یوتوتایمز » بایگانی: کامران گودرزی » برگه 241

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

فعالیتهای خرید و ادغام (M&A) در صنعت نفت و گاز در سال گذشته 57 درصد افزایش یافته است. این رشد به دلیل افزایش هزینههای توسعه از طریق نقدینگی بالاتر از سود سالهای قبل بوده است.

شرکتهای بزرگ انرژی در سال 2023 مبلغ 49.2 میلیارد دلار را صرف خرید و ادغامها کردهاند که نسبت به 31.4 میلیارد دلار در سال 2022 افزایش یافته است. این افزایش عمدتاً ناشی از معاملات کلان بین شرکتهای نفت و گاز یکپارچه است.

انتظار میرود که فعالیتهای خرید و ادغام در سال جاری و تا سال 2025 با تمرکز بر معاملات بزرگتر ادامه یابد.

هزینههای مربوط به اکتشاف و توسعه نفت و گاز نیز در سال گذشته 28 درصد افزایش یافته و به 93.1 میلیارد دلار رسیده است.

افزایش هزینهها برای معاملات و گسترش ذخایر نشاندهنده تغییر در استراتژی شرکتها است. به جای تمرکز بر بازده سهامداران، شرکتها به سمت رشد و گسترش فعالیتهای اصلی خود حرکت کردهاند.

شرکتهای نفت و گاز هزینههای مربوط به سود سهام و بازخرید سهام را به نصف کاهش داده و به 28.9 میلیارد دلار رساندهاند.

سود شرکتهای نفت و گاز در سال 2023 به دلیل کاهش قیمتهای نفت خام غرب تگزاس (WTI) به 83.9 میلیارد دلار کاهش یافته است.

شرکتهای شاوون و اکسون موبیل در سال 2023 خریدهای بزرگی انجام دادند. شاوون با هزینه 10.6 میلیارد دلار و اکسون موبیل با خرید 60 میلیارد دلاری Pioneer Natural Resources، خریدهای عمدهای داشتهاند. همچنین شاوون توافقی به ارزش 53 میلیارد دلار برای خرید شرکت تولید نفت Hess داشته که به دلیل اختلافات قانونی، این معامله به تعویق افتاده است.

به طور کلی، متن به رشد قابل توجه فعالیتهای خرید و ادغام در صنعت نفت و گاز، تغییرات استراتژیک در هزینهها و پیشبینیهای آینده برای این صنعت پرداخته است.

توضیح فعالیتهای خرید و ادغام (M&A):

فعالیتهای خرید و ادغام (M&A) به فرآیندهایی اطلاق میشود که در آنها شرکتها یا سازمانها به منظور توسعه، گسترش یا بهبود موقعیت خود، اقدام به خریدن یا ادغام با دیگر شرکتها میکنند. این فعالیتها شامل دو دسته اصلی هستند:

فعالیتهای M&A میتوانند شامل مراحل مختلفی باشند، از جمله ارزیابی و تحلیل مالی، مذاکره و توافق بر سر شرایط، و در نهایت، اجرای قانونی و مالی معامله. این فرآیندها به طور معمول توسط مشاوران مالی، وکلا، و دیگر متخصصان کمککننده انجام میشود تا اطمینان حاصل شود که معامله به درستی و با رعایت تمامی مقررات و قوانین انجام میشود.

منبع: رویترز

نتایج نظرسنجی هفتگی ANZ-Roy Morgan از اطمینان مصرفکننده استرالیا و انتظارات تورمی منتشر شد. نکات کلیدی نظرسنجی به شرح زیر است:

کاهش انتظارات تورمی:

انتظارات تورمی در این هفته به پایینترین سطح خود در 30 ماه گذشته، یعنی 4.7 درصد، کاهش یافته است. این میزان نسبت به هفته گذشته که 5.1 درصد بود، کاهش داشته است. میانگین متحرک چهار هفتهای نیز به 5.0 درصد کاهش یافته است.

تجزیه و تحلیل ANZ:

انتظارات تورمی به 4.7 درصد رسیده که پایینترین سطح از ژانویه 2022 است. این دوره قبل از افزایش قابل توجه تورم در استرالیا قرار دارد.

انتظارات تورمی از اوج 6.8 درصد در نوامبر 2022 به تدریج کاهش یافته است. این کاهش در دیگر شاخصها، مانند اندازهگیریهای قیمت نظرسنجی کسبوکار NAB نیز مشهود است. این اندازهگیریها اکنون با تورم در حدود 2.5 درصد همخوانی دارد.

اطمینان مصرفکننده: شاخص اطمینان مصرفکننده این هفته به 83.0 رسیده است، که نسبت به هفته گذشته که 83.9 بود، کاهش داشته است.

به طور کلی، این متن به کاهش انتظارات تورمی و کاهش اطمینان مصرفکننده در استرالیا در هفته جاری اشاره دارد.

صورتجلسه نشست اوت 2024 بانک مرکزی استرالیا (RBA) و نکات اصلی آن به شرح زیر است:

به طور کلی، این متن به نگرش هاوکیش بانک مرکزی استرالیا و تصمیم به نگهداری نرخ بهره در سطح ثابت برای مدت طولانیتر از آنچه که بازارها انتظار داشتند، اشاره دارد.

گزارشی از جیپی مورگان (JP Morgan) منتشر شده است که در آن این بانک تأکید کرده است که موضع خوشبینانهاش در بازارهای مالی همچنان پابرجاست. در این گزارش که روز دوشنبه منتشر شده، جیپی مورگان به عواملی اشاره کرده که موجب تقویت دیدگاه مثبت این بانک نسبت به بازار شده است:

نشانههای رشد اقتصادی: دادههای اقتصادی اخیر نشاندهنده رشد اقتصادی است.

رشد مثبت درآمدها: گزارشهای درآمد شرکتها نشاندهنده رشد مثبت هستند.

انتظارات از سیاستهای تسهیلکننده فدرال رزرو: پیشبینی میشود که فدرال رزرو سیاستهای پولی تسهیلکنندهتری اتخاذ کند.

با این حال، گزارش اشاره میکند که پتانسیل صعودی بازار اکنون کمتر از زمانی است که این موضع را ابتدا اتخاذ کردند؛ اما هنوز هم فرصتهای قابل توجهی برای رشد وجود دارد.

ریسکهای ذکر شده در گزارش:

به طور کلی، جیپی مورگان دیدگاه مثبتی نسبت به بازار دارد؛ اما به برخی از ریسکها و عوامل تأثیرگذار نیز توجه کرده است.

اقدام چین در متوقف کردن انتشار دادههای روزانه مربوط به جریانهای سرمایه خارجی به بازار سهام این کشور از روز دوشنبه اعمال شده است. پس از اینکه دادههای جمعه نشان داد که جریانهای سرمایه خارجی از ابتدای سال تا کنون (YTD) منفی شدهاند.

اگر این روند ادامه یابد، ممکن است برای اولین بار از سال 2016، خروج سالانه سرمایه رخ دهد.

انتشار این دادهها از روز دوشنبه متوقف شده است. این اقدام به عنوان تلاشی برای تقویت سنتیمنت بازار و کاهش نوسانات ناشی از دادههای پرتکرار دیده میشود.

جریانهای سرمایه خارجی به بازار سهام چین تا جمعه گذشته منفی شده و اگر فروشها ادامه یابد، ممکن است اولین خروج سالانه سرمایه از سال 2016 رخ دهد.

از این به بعد، سرمایهگذاران تنها به گزارشهای سه ماهه بانک مرکزی چین درباره داراییهای خارجی دسترسی خواهند داشت.

شاخص CSI 300 چین از اوج خود در ماه می بیش از 9 درصد کاهش یافته و دادههای اقتصادی همچنان ضعیف هستند. تنشهای ژئوپلیتیکی نیز با نزدیک شدن به انتخابات آمریکا افزایش یافته است.

تلاش چین برای مدیریت سنتیمنت بازار: محدود کردن انتشار دادههای بالقوه منفی، نگرانیهایی را در مورد شفافیت ایجاد کرده؛ اما با استراتژی کلی پکن برای کنترل جریان اطلاعات در بازارهای مالی همخوانی دارد.

به طور کلی، این اقدام چین به منظور مدیریت سنتیمنت بازار و کاهش نوسانات است؛ اما نگرانیهایی در مورد کاهش شفافیت نیز به همراه دارد.

اظهارات اولی رن (Olli Rehn)، عضو شورای حاکم بانک مرکزی اروپا (ECB) و رئیس بانک مرکزی فنلاند به شرج زیر است:

او بیان کرده است که ریسک رشد منفی اخیر در منطقه یورو، دلیل محکمی برای کاهش نرخ بهره در نشست بعدی سیاست پولی بانک مرکزی اروپا (ECB) در ماه سپتامبر فراهم کرده است.

رن توضیح داده که:

نشانههای واضحی از بهبود در بخش تولید دیده نمیشود.

کاهش تولید صنعتی ممکن است بیشتر از آنچه قبلاً تصور میشد، پایدار باشد.

به همین دلایل، ریسک رشد منفی اقتصادی در منطقه یورو افزایش یافته و این موضوع به تقویت دلایل برای کاهش نرخ بهره در نشست ماه سپتامبر ECB کمک کرده است.

نشست سپتامبر بانک مرکزی اروپا در تاریخ 12 سپتامبر برگزار خواهد شد.

گلدمن ساکس چشمانداز مثبتی برای بازار سهام آمریکا در چهار هفته آینده پیشبینی کرده است.

در این پیشبینی به چند عامل کلیدی اشاره شده است:

صندوقهای سیستماتیک مبتنی بر قوانین و دنبالکننده روند: این صندوقها که قبلاً در ماه ژوئیه 450 میلیارد دلار در موقعیتهای خرید (long) بودند، اکنون این رقم را به 250 میلیارد دلار کاهش دادهاند و در حال افزایش مجدد میزان اهرم خود هستند.

احتمال «حرکت سبز» برای مشاوران تجارت کالا (CTAs): این امر میتواند منجر به خرید قابل توجه سهام شود، حتی بدون توجه به جهت کلی بازار شود.

معاملهگران مجدداً در موقعیت خرید (long gamma) قرار گرفتهاند: به این معنی که در صورت نوسانات قیمت، آنها سود میبرند.

خریدهای شرکتی: سهام شرکتها با خرید مجدد (buybacks) از سوی خود شرکتها حمایت میشود. این خریدها روزانه معادل 6.62 میلیارد دلار قدرت خرید ایجاد میکنند تا زمانی که دوره «خاموشی» در 13 سپتامبر به پایان برسد.

به طور کلی، این گزارش نشان میدهد که عوامل مختلفی ممکن است باعث افزایش بازار سهام آمریکا در هفتههای آینده شوند.

بانک MUFG هشدار داده است که اگر صورتجلسه FOMC یا سخنرانی پاول نشاندهنده موضع داویش باشد و به کاهش نرخ بهره در ماه سپتامبر اشاره کند، ممکن است بازده اوراق قرضه آمریکا کاهش یابد که در نتیجه، ین ژاپن ممکن است، دوباره تقویت شود.

آخرین نظرسنجی از تحلیلگران اقتصادی درباره پیشبینی نرخ بهره فدرال رزرو (Federal Reserve) در جلسات آتی کمیته بازار آزاد فدرال (FOMC) انجام شد. این نظرسنجی توسط رویترز انجام شده و 101 تحلیلگر در آن شرکت کردهاند. از این تعداد:

بانک بارکلیز نیز اظهار کرده که دلیل اصلی پیشبینی کاهش نرخ بهره بیشتر به دلیل کاهش تدریجی تورم است، نه به دلیل کاهش فعالیت اقتصادی. آنها انتظار دارند که اقتصاد به صورت مقاومتی نزدیک به روند معمول رشد کند و تورم به تدریج کاهش یابد. همچنین، بازار کار به آرامی سردتر میشود، اما آنها انتظار ندارند که نرخ بیکاری به طور قابل توجهی افزایش یابد. به همین دلیل، آنها دلیلی برای واکنش شدید فدرال رزرو پیشبینی نمیکنند.

تاریخهای جلسات باقیمانده سال جاری فدرال رزرو نیز به شرح زیر است:

نرخ بهره اولیه وامهای چین -یک ساله -Loan Prime Rate

نرخ بهره اولیه وامهای چین - پنج ساله (اوت) - Loan Prime Rate

این داده در ساعت 04:45 به وقت ایران منتشر شده است.

مقدمه

در هفتههای اخیر، صندوقهای پوشش ریسک (Hedge Funds) تغییرات قابل توجهی در پرتفویهای سرمایهگذاری خود به وجود آوردهاند. بر اساس گزارشهای اخیر بانک گلدمن ساکس، این صندوقها با سرعتی بیسابقه به فروش سهام صنعتی پرداخته و در عوض، به خرید سهام شرکتهای انرژی ادامه دادهاند. این تغییرات نه تنها به نوسانات بازار اشاره دارد بلکه به تحلیلهای عمیقتری درباره چشمانداز اقتصادی و سیاستهای آینده نیز پرداخته میشود.

فروش سریع سهام صنعتی

بر اساس گزارش گلدمن ساکس، صندوقهای پوشش ریسک در هفته گذشته سهام صنعتی را با سریعترین نرخ از دسامبر گذشته به فروش رساندهاند. این فروش شامل شرکتهایی در بخشهای خدمات حرفهای، حمل و نقل زمینی، ماشینآلات و خطوط هوایی مسافری بود. در حالی که برخی از صندوقها به طور محدود به خرید سهام شرکتهای حمل و نقل هوایی و دفاعی ادامه دادند، این اقدام به طور کلی نشاندهنده تغییر قابل توجهی در استراتژیهای سرمایهگذاری است.

افزایش خرید سهام انرژی

در عوض، صندوقهای پوشش ریسک به خرید سهام شرکتهای انرژی، شامل نفت، گاز و تجهیزات انرژی، به مدت چهار هفته متوالی ادامه دادهاند. این تغییر جهت سرمایهگذاری نشاندهنده پیشبینیهای زودهنگام این صندوقها در مورد بخشهایی است که احتمالاً از کاهش نرخ بهره در ایالات متحده بهرهمند خواهند شد. تحلیلگران بر این باورند که این تغییرات در پاسخ به پیشبینیهای مثبت درباره رشد جهانی و انتظار برای کاهش نرخ بهره از سوی فدرال رزرو است.

دلایل پشت تغییرات سرمایهگذاری

به گفته پاول او نیل، رئیس بخش سرمایهگذاری در شرکت مشاوره مالی Bentley Reid، صندوقهای پوشش ریسک به دنبال بهرهبرداری از رشد جهانی هستند که ممکن است به دنبال کاهش نرخ بهره از سوی فدرال رزرو به دست آید. سخنرانی جروم پاول، رئیس فدرال رزرو، در نشست جکسون هول به دقت مورد توجه قرار خواهد گرفت و ممکن است نشاندهنده تغییرات قابل توجهی در سیاستهای پولی ایالات متحده باشد.

تأثیر «معامله ترامپ»

تغییرات در پرتفوی صندوقهای پوشش ریسک همچنین به «معامله ترامپ» نسبت داده شده است. برخی از سرمایهگذاران معتقدند که بازگشت احتمالی دونالد ترامپ به کاخ سفید و کاهش مقررات محیطی میتواند به نفع شرکتهای انرژی باشد. این تحلیلها نشان میدهند که صندوقهای پوشش ریسک به دنبال فرصتهای بالقوهای هستند که ممکن است در نتیجه تغییرات سیاسی و اقتصادی به وجود آید.

مشکلات برای برخی سهامها

در عین حال، برخی از سهامها، به ویژه سهام سازندگان خودروهای اروپایی، ممکن است تحت تأثیر تعرفههای احتمالی بر واردات خارجی قرار گیرند. این تأثیرات منفی میتواند به دلیل مشکلات در زنجیره تأمین و تعرفههای جدیدی باشد که ممکن است به بازار خودرو آسیب بزند.

نتیجهگیری

تغییرات اخیر در پرتفوی صندوقهای پوشش ریسک نشاندهنده حرکت به سمت بخشهای اقتصادی با پتانسیل بالا برای بهرهبرداری از تغییرات پیشبینیشده در سیاستهای پولی و اقتصادی است. این تغییرات به سرمایهگذاران و تحلیلگران کمک میکند تا به درک بهتری از روندهای بازار و عوامل تأثیرگذار بر آنها دست یابند. در حالی که صندوقهای پوشش ریسک به خرید سهام انرژی ادامه میدهند، باید منتظر ماند تا ببینیم که آیا این تغییرات به تحقق پیشبینیهای اقتصادی منجر خواهد شد یا خیر.

شاخه مسلح حماس و جهاد اسلامی مسئولیت انفجار بمب نزدیک به یک کنیسه در تلآویو را بر عهده گرفتهاند.

در این حادثه که در روز یکشنبه شب اتفاق افتاد، فردی که بمب را حمل میکرد کشته شده و یک عابر پیاده زخمی شده است.

گروههای مسلح حماس اعلام کردند که عملیات «شهادتطلبانه» آنها در اسرائیل ادامه خواهد یافت تا زمانی که «جنایات اشغالگری و سیاست ترور» ادامه یابد. این بیانیه به تهاجم اسرائیل به غزه و کشتن اسماعیل هنیه، رهبر حماس، در تهران اشاره دارد.

انفجار روز یکشنبه تقریباً یک ساعت پس از ورود آنتونی بلینکن، وزیر خارجه ایالات متحده، به تلآویو برای فشار به سمت توافق آتشبس در غزه رخ داد.

نگرانیها از تشدید در سطح منطقهای و تهدیدهای ایران به تلافی حمله به هنیه، بر ضرورت رسیدن به توافق آتشبس افزوده است.

خلاصه نظرات کاشکاری:

فرصت برای کاهش نرخ بهره در سپتامبر: کاشکاری بیان کرده است که اگر بازار کار ضعیفتر شود، این وضعیت میتواند درب را برای کاهش نرخ بهره در ماه سپتامبر باز کند.

پیشرفت تورم و نگرانیهای بازار کار: او همچنین اشاره کرده است که تورم در حال پیشرفت است؛ اما بازار کار نشانههای نگرانکنندهای از خود نشان میدهد.

تغییر در توازن ریسکها: کاشکاری گفته است که توازن ریسکها بیشتر به سمت مسائل بازار کار تغییر کرده و از طرف تورم فاصله گرفته است.

ضرورت بحث درباره کاهش نرخ بهره: او معتقد است که بحث در مورد کاهش نرخ بهره در سپتامبر موضوع مناسبی است. (به این معنی که نیاز به بررسی و گفتوگو در مورد امکان کاهش نرخ بهره در جلسه سپتامبر وجود دارد.)

پیشبینی میشود که یک منازعه کارگری در دو راهآهن اصلی کانادا، یعنی Canadian National Railway و Canadian Pacific Kansas City (CPKC)، ممکن است منجر به توقفهای همزمان در عملیات این راهآهنها شود. این توقفها میتواند خسارات زیادی به اقتصاد کانادا وارد کند.

با این حال، به دلیل وجود ظرفیت اضافی در خطوط لوله مانند Trans Mountain و دیگر خطوط لوله، صادرات نفت به ایالات متحده احتمالاً به شدت تحت تأثیر قرار نخواهد گرفت. این خطوط لوله قادر به جبران کاهش احتمالی در حمل و نقل نفت به وسیله راهآهن هستند.

میزان واردات نفت خام کانادا از طریق راهآهن به ایالات متحده به شدت کاهش یافته و به طور میانگین به حدود 55,000 بشکه در روز در ماه مه رسیده است. این در حالی است که ایالات متحده حدود 4.2 میلیون بشکه در روز از کانادا وارد میکند که بیشتر آن از طریق خطوط لوله است.

گسترش اخیر Trans Mountain که جریان نفت را تقریباً سه برابر کرده است، به میزان قابل توجهی ظرفیت خطوط لوله را افزایش داده است و انتظار میرود که این ظرفیت اضافی محدود کننده کاهش قیمتهای نفت در اثر مشکلات حمل و نقل باشد.

توقف احتمالی راهآهن میتواند تأثیرات قابل توجهی بر تحویل پروپان و محصولات شیمیایی داشته باشد، زیرا این محصولات عمدتاً از طریق راهآهن به بازارهای داخلی و صادراتی منتقل میشوند. برخی شرکتها نیز برای مواجهه با این مشکلات، ذخایر سوخت و دیزل را افزایش دادهاند.

شرکتهای مختلف، از جمله Cenovus Energy و ConocoPhillips Canada، در حال نظارت بر وضعیت و برنامهریزی برای کاهش تأثیرات احتمالی منازعه هستند. آنها به ذخیرهسازی و مدیریت انعطافپذیر منابع خود پرداختهاند تا در صورت بروز مشکلات، تأثیرات منفی را کاهش دهند.

صندوقهای پوشش ریسک که بر اساس روندهای بازار سرمایهگذاری میکنند، دیدگاههای نزولی خود نسبت به بازار سهام ژاپن را تغییر داده و از اواخر هفته گذشته شروع به خرید آنها کردهاند.

تحلیلگران J.P.Morgan در یادداشتی اعلام کردند که این صندوقها، که به عنوان مشاوران تجارت کالا یا CTAs شناخته میشوند، از الگوریتمها برای سود بردن از روندهای بازار استفاده میکنند. CTAs ممکن است از حدود 15 اوت، پس از فروش اخیر، موقعیتهای خود در قراردادهای آتی Nikkei 225 و TOPIX را بازسازی کرده باشند؛ زیرا «بازگشت شاخص بیش از انتظار بوده است.»

این تغییر سریعتر از آنچه که کارگزاری قبلاً پیشبینی کرده بود، رخ داد. تحلیلگران J.P.Morgan انتظار داشتند که CTAs رویکرد صبر و مشاهده را اتخاذ کنند اگر شاخص سهام Nikkei به طور موقت به بالای 35,000 بازگردد.

شاخص Nikkei 225 بیش از 20٪ از پایینترین سطح خود در 5 اوت که بزرگترین سقوط یک روزه از سال 1987 را ثبت کرده بود، افزایش یافته است. این شاخص در روز جمعه بالای سطح 38,000 بسته شد.

تحلیلگران به کاهش شدید استراتژیهای معاملاتی سیستماتیک توسط CTAs به عنوان یکی از عواملی که باعث فروپاشی بازار جهانی شد، اشاره کردند. این فروپاشی ناشی از افزایش غیرمنتظره نرخ بهره توسط بانک مرکزی ژاپن بود.

استراتژی معاملاتی سیستماتیک از قوانین سختگیرانه به جای سنتیمنت یک معاملهگر استفاده میکند و گاهی شامل کدنویسی و الگوریتمها برای هدایت تصمیمات معاملاتی و سرمایهگذاری میشود.

وحشتی که باعث بازگشت گسترده معاملات جهانی با ین شد، پس از اطمینان معاون بانک مرکزی ژاپن، شینیچی اوچیدا، به بازارها که افزایش نرخ بهره تدریجی خواهد بود، دادههای قوی اقتصادی ژاپن در سهماهه دوم و کاهش ترس از رکود اقتصادی در ایالات متحده، فروکش کرد.

تخمین زده میشود که CTAs حدود 50٪ از موقعیتهای بلند مدت خود در قراردادهای آتی Nikkei را تا 9 اوت فروخته باشند. شاخص SG Trend، که نرخ بازده روزانه یک مجموعه از CTAs را دنبال میکند، در 15 روز اول این ماه 4.4٪ کاهش یافته است.

با وجود زیانهای بزرگ در طول آشفتگی اخیر بازار، عملکرد صندوقهای پیرو روند و صندوقهای کلان شروع به بهبود کرده است. CTAs در حال انجام «خرید آزمایشی» بودند و J.P.Morgan افزود که اگر بهبود سهام ژاپن ادامه یابد، سایر صندوقهای کلان، CTAs و صندوقهای دنبالکننده روند نیز به بازار باز خواهند گشت.

مشاور کرملین اعلام کرده است که پیشنهادات صلح ولادیمیر پوتین برای حل و فصل درگیری اوکراین همچنان پابرجاست؛ اما به دلیل وضعیت فعلی در منطقه کورسک، برگزاری مذاکرات در حال حاضر مناسب نیست.

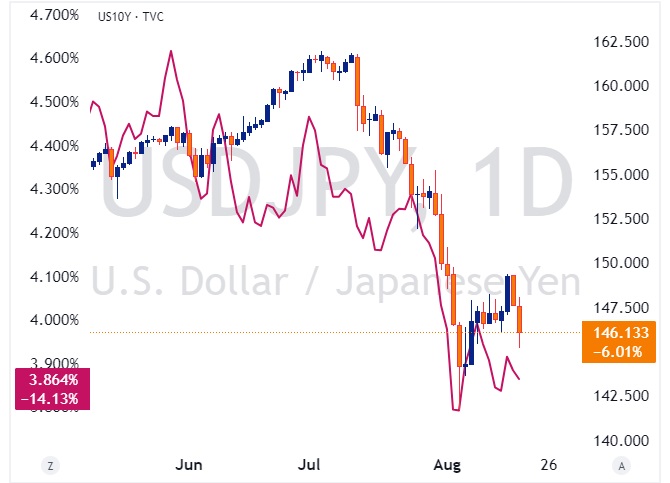

در اوایل ماه اوت، کاهش شدید ارزش USDJPY مشاهده شد که به نظر میرسد به دلیل بسته شدن موقعیتهای معاملاتی موسوم به حملی (Carry Trade) باشد، جایی که سرمایهگذاران با قرض گرفتن پول با نرخ بهره پایین (مانند ین) و سرمایهگذاری آن در داراییهایی با نرخ بهره بالاتر سود کسب میکنند. این اتفاق باعث هجوم سرمایهگذاران به اوراق قرضه به عنوان یک دارایی امن شد و در نتیجه همبستگی بین USDJPY و بازده اوراق قرضه 10 ساله خزانهداری پابرجا ماند.

با وجود این نوسانات در ین ژاپن، همبستگی این دو شاخص همچنان قوی باقی مانده است. این نوع همبستگیها به ندرت در بازارها شکسته میشوند و اگر چنین اتفاقی بیفتد، ممکن است فرصتی برای انجام معاملات بر اساس همگرایی این دو شاخص به وجود بیاید.

نکته مهم این است که بازار اوراق قرضه همچنان نقش کلیدی در تعیین سنتیمنت بازار نسبت به دلار آمریکا دارد. بازده اوراق قرضه 10 ساله در اوایل ماه اوت برای مدت کوتاهی به زیر 3.80% رسید و پس از رد شدن نزدیک به سطح 4% همچنان در پایینترین سطح از پایان سال گذشته باقی مانده است. این امر باعث شده است که شاخص دلار آمریکا نیز در نزدیکی پایینترین سطح خود از ژانویه باقی بماند.

با وجود نوسانات بیشتر ین ژاپن، همبستگی بین USDJPY و بازده اوراق قرضه 10 ساله همچنان قوی است. امروز، محدوده نوسان USDJPY نزدیک به 300 پیپ بوده و بازده اوراق قرضه 10 ساله تقریباً 3 نقطه پایه کاهش یافته و به 3.864% رسیده است.

مقدمه:

نشانههای کاهش ارزش دلار آمریکا به تدریج در حال ظهور هستند. شاخص دلار آمریکا (DXY) اکنون از پایینترین نقاطی که در اوایل ماه اوت مشاهده شده بود، پایینتر میآید. رویدادهایی مانند صورتجلسههای FOMC برای ماه ژوئیه، بازبینیهای مربوط به اشتغال و اظهارات مقامات فدرال رزرو (Federal Reserve) ممکن است به ادامه کاهش ارزش دلار کمک کنند. سرمایهگذاران ممکن است بخواهند ببینند که دلار تا چه میزان میتواند در سپتامبر به روند نزولی خود ادامه دهد.

دلار آمریکا:

شاخص دلار آمریکا (DXY) در حال حاضر به زیر سطح 102.16 که پایینترین نقطه در سقوط ناگهانی 5 اوت بود، سقوط کرده است. با این حال، امروز هیچ سقوط ناگهانی وجود ندارد و کاهش دلار به نظر میرسد بخشی از یک دوره تنظیم منظم است که با آمادگی فدرال رزرو برای کاهش نرخها همراه است. (به عبارت دیگر، این تغییرات شاخص دلار به دلیل سیاستهای احتمالی فدرال رزرو در آینده نزدیک میباشد.)

هفته جاری اخبار فدرال رزرو در صدر توجهات خواهد بود. این هفته با اظهارات اابتدایی کریستوفر والر، یکی از سخنگویان مورد علاقه فدرال رزرو، در ساعت 16:15 CET آغاز میشود. روز چهارشنبه، صورتجلسههای FOMC برای ژوئیه منتشر خواهد شد که نشان میدهد فدرال رزرو بر اهمیت دوگانه خود، یعنی حداکثر اشتغال و ثبات قیمتها، تاکید کرده است.

روز جمعه، جِروم پاول، رئیس فدرال رزرو، در سمپوزیوم جکسون هول درباره چشمانداز اقتصادی صحبت خواهد کرد. همچنین، روز چهارشنبه، برخی از اصلاحات مقدماتی سالانه در گزارش اشتغال انجام خواهد شد که ممکن است به تعدیلات نزولی در اشتغال ایجاد شده در سال تا مارس 2024 منجر شود.

برخی ممکن است استدلال کنند که دلار نیازی به کاهش بیشتر ندارد؛ زیرا کاهش نرخهای فدرال رزرو تا 3.00/3.25 درصد قبلاً قیمتگذاری شده است، اما احتیاط توصیه میشود؛ زیرا چرخه کاهش نرخ بهره فدرال رزرو هنوز آغاز نشده است و دادههای ضعیفتر ایالات متحده میتواند به این معنی باشد که نرخبهره فدرال رزرو به سمت سیاستهای تسهیلی حرکت کنند و نه فقط حالت خنثی. عملکرد دلار در حال حاضر ضعیف است.

بعد از انتشار آمار شاخص خردهفروشی قوی در ماه ژوئيه، gains (سود) به دست آمده در بازار مالی پایدار نبوده و دلار به شدت ضعیف شده است. این ضعف دلار به این دلیل نیست که نرخ بهره در آمریکا کاهش یافتهاند، بلکه بیشتر به دلیل فعالیتهای سفتهبازان است. بنابراین، به نظر میرسد که سفتهبازان در حال بررسی ضعف عمومی دلار پیش از اولین کاهش نرخ فدرال رزرو در 18 سپتامبر هستند.

تنها رویداد امروز در تقویم ایالات متحده، اظهارات کریستوفر والر است. باید دید آیا شاخص دلار آمریکا (DXY) میتواند به 101.75 برسد و زیر آن به سمت 101.00 حرکت کند.

یورو:

جفت ارز EURUSD به نزدیکترین سطح بالای سال (1.1054 در 3 ژانویه) نزدیک میشود. این حرکت عمدتاً ناشی از ضعف دلار است و ارزیابیهای عمدهای از چشمانداز یورو در حال حاضر انجام نشده است. این هفته، گزارشهای PMI منطقه یورو احتمالاً نشاندهنده تلاشهای اقتصادی کمرمق خواهد بود، با شاخص PMI ترکیبی که نزدیک به 50 باقی مانده است.

روز سهشنبه، گزارش دستمزدهای توافقشده در منطقه یورو برای سهماهه دوم منتشر خواهد شد. اگر این دادهها پایدار باشند، ممکن است سرمایهگذاران انتظارات خود از کاهش نرخ بهره توسط بانک مرکزی اروپا در سال جاری را کاهش دهند. در حال حاضر، بازار پیشبینی میکند که 68 نقطه پایه کاهش نرخ بهره دیگر در سال جاری صورت گیرد که نویسنده (تحلیلگر ING) معتقد است این مقدار 18 نقطه پایه زیاد است.

در حالی که معمولاً جفت ارز EURUSD در بازه 1.05-1.11 نوسان داشته است، با آغاز کاهش نرخ بهره فدرال رزرو و پیشبینی دادههای ضعیفتر فعالیتهای اقتصادی در ایالات متحده، ممکن است EURUSD به بالای 1.11 برود. به دلیل نوسانات پایین اخیر، این جفت ارز ممکن است همچنان روند صعودی خود را ادامه دهد.

تحلیلهای اخیر در مورد EURCHF نشان میدهد که صادرکنندگان سوئیسی سطح مناسب این جفت ارز را 0.98 میدانند. با این حال، پیشبینی میشود که این جفت ارز بیشتر در ناحیه 0.92/0.95 معامله شود؛ چرا که نرخهای بهره جهانی به سمت نرخهای پایین در سوئیس همگرایی میکنند و بازار همچنان در حال تلاش برای پیشبینی نرخ سیاست پولی سوئیس زیر 0.50 درصد است.

پوند انگلستان:

ضعف گسترده دلار در بازارهای جهانی ارز باعث شده است که GBPUSD به سمت آزمایش مجدد بالاترین سطح سال جاری (1.3045) حرکت کند. این ضعف دلار به نفع پوند استرلینگ است و به تقویت آن در برابر دلار کمک کرده است. امسال بریتانیا مقصد فعالیتهای ادغام و تملیک به ارزش بیش از ۲۰۰ میلیارد دلار است. این فعالیتها میتواند به افزایش تقاضا برای پوند استرلینگ کمک کند، زیرا شرکتهای خارجی که اقدام به خرید شرکتهای بریتانیایی میکنند، نیاز به تبدیل ارز و خرید پوند دارند.

تأثیر فعالیتهای M&A بر بازار ارز به طور کامل روشن نیست، چرا که بسته به نحوه تأمین مالی معاملات بینالمللی و نحوه پرداختها، تأثیر آن میتواند متفاوت باشد. با این حال، به نظر میرسد که این فعالیتها یکی از دلایلی است که پوند استرلینگ قویتر از پیشبینیهای پایهای باقی مانده است.

اگرچه پیشبینی میشد که سیاستهای داویش بانک مرکزی انگلستان (BoE) ممکن است باعث محدود شدن افزایشهای پوند شود، سخنرانی رئیس بانک انگلستان، اندرو بیلی، در سمپوزیوم جکسون هول فدرال رزرو در روز جمعه ممکن است بر وضعیت پوند تأثیر بگذارد.

در مجموع، ضعف دلار و تقاضای ناشی از فعالیتهای ادغام و تملیک به تقویت GBPUSD کمک کردهاند. این عوامل ممکن است به پوند استرلینگ کمک کنند تا نسبت به پیشبینیها قویتر باقی بماند، حتی در شرایطی که سیاستهای پولی بانک انگلستان به نظر داویش میآید.

توضیح فعالیتهای M&A:

فعالیتهای ادغام و تملیک (M&A) به فرآیندهایی اشاره دارد که طی آنها دو یا چند شرکت با هم ادغام میشوند (ادغام) یا یک شرکت دیگری را خریداری میکند (تملیک). این فعالیتها یکی از روشهای رایج برای رشد و توسعه شرکتها و تغییر ساختار بازارها به شمار میآید.

انواع فعالیتهای ادغام و تملیک:

ادغام (Merger): در این حالت، دو یا چند شرکت به یک شرکت واحد تبدیل میشوند. این شرکتهای ادغامشده معمولاً به صورت یک موجودیت جدید ادامه میدهند و سهامداران شرکتهای اولیه به سهامداران شرکت جدید تبدیل میشوند.

تملیک (Acquisition): در این فرآیند، یک شرکت دیگر شرکت را به دست میآورد و به مالکیت آن درمیآید. در اینجا، شرکت خریداری شده ممکن است همچنان به فعالیت خود ادامه دهد، یا به طور کامل در شرکت خریدار ادغام شود.

اهداف و دلایل انجام M&A:

افزایش سهم بازار: ادغام و تملیک به شرکتها امکان میدهد تا سهم بیشتری از بازار را به دست آورند و به رقابتپذیری بیشتری برسند.

تنوعبخشی: با خریداری شرکتهای جدید، یک شرکت میتواند به سرعت محصولات، خدمات یا بازارهای جدید را به دست آورد و تنوع بیشتری به کسب و کار خود ببخشد.

کاهش هزینهها: از طریق ادغام و تملیک، شرکتها میتوانند با ادغام بخشهای مشابه، هزینهها را کاهش دهند و از همافزایی (synergy) بهرهمند شوند.

دسترسی به فناوری یا منابع جدید:

تملیک یک شرکت دیگر میتواند دسترسی به فناوریهای جدید، نیروی کار ماهر، و منابع کمیاب را فراهم کند.

تأثیر بر بازار ارز:

در فرآیندهای ادغام و تملیک بینالمللی، شرکتهای خریدار ممکن است نیاز به خرید ارز خارجی برای پرداخت مبلغ معامله داشته باشند. این امر میتواند تقاضا برای آن ارز را افزایش دهد و باعث تقویت آن شود. به عنوان مثال، اگر یک شرکت آمریکایی تصمیم به خرید یک شرکت بریتانیایی بگیرد، ممکن است نیاز به خرید پوند استرلینگ داشته باشد که این میتواند باعث افزایش ارزش پوند در برابر دلار شود.

منبع: ING

ایران اعلام کرده است هر گونه تلاش صادقانهای برای برقراری آتشبس در غزه را میپذیرد و از آن استقبال میکند.

ایران اعلام کرده است که آتشبس در غزه و اقدامات تلافیجویانه ایران دو موضوع جداگانه هستند.

به گزارش خبرگزاری تاس (TASS)، یک خط لوله در پالایشگاه نفت و کارخانه شیمیایی در منطقه باشقیرستان روسیه دچار آتشسوزی شده است.

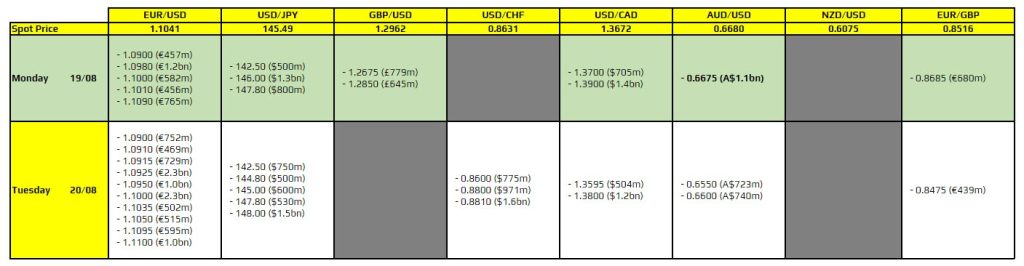

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی به حفظ یا تثبیت نرخ کمک کند تا زمانی که این قراردادها منقضی شوند. توجه به این نکته مهم است که جفت ارز در حال حاضر در وضعیت شکستن روند (breakout) قرار دارد و دلار در حال ضعف است؛ بنابراین این قراردادها میتوانند محرکهای کلیدی برای حرکتهای قیمتی باشند.

USDJPY در سطح 146.00: برای جفت ارز USDJPY نیز قراردادهایی در سطح 146.00 وجود دارد. با این حال، به دلیل نوسانهای زیاد در این جفت ارز، پیشبینی میشود که تاریخ انقضای این قراردادها تأثیر چندانی بر سنتیمنت تجاری در جلسه معاملاتی پیشرو نداشته باشد.

افزایش شانس ترامپ در پلتفرم پیشبینی: در پلتفرم پیشبینی غیرمتمرکز Polymarket، شانس پیروزی دونالد ترامپ از ۴۴ درصد به ۴۹ درصد افزایش یافته است. این در حالی است که شانس کامالا هریس، معاون رئیسجمهور، از ۵۴ درصد به ۴۹ درصد کاهش یافته و حالا هر دو نامزد در شرایطی نزدیک به هم قرار دارند.

تضاد با نظرسنجیها: با وجود اینکه نظرسنجیهای اخیر به نفع هریس به نظر میرسند، شانس ترامپ در Polymarket افزایش یافته است. نظرسنجیهای Rasmussen Research نشان میدهند که هریس در ایالتهای کلیدی میشیگان و پنسیلوانیا پیشتاز است. میانگین نظرسنجیهای RealClearPolitics و Economist نیز نشاندهنده برتری هریس هستند.

تفاوت با دیگر بازارهای پیشبینی: دیگر پلتفرمهای پیشبینی مانند Betfair و PredictIt هنوز به اندازه Polymarket تغییرات مشابهی را در شانسهای ترامپ نشان ندادهاند. Betfair نشان میدهد که هریس با حدود ۵ درصد پیشتاز است و PredictIt برتری ۱۰ درصدی هریس نسبت به ترامپ را گزارش میکند.

مدلهای ریاضی: مدلهای پیشبینی نظیر مدلهای Nate Silver در FiveThirtyEight و پیشبینیهای Economist نشان میدهند که هریس همچنان پیشتاز است، هرچند که شانس ترامپ به طور جزئی افزایش یافته است.

تحلیلهای نظرسنجی: Nate Cohn از نیویورک تایمز در مصاحبهای اشاره کرده که در گذشته ترامپ پیشتاز بود، اما اکنون هریس در وضعیت بهتری قرار دارد. او همچنین به رشد حمایتها از هریس در میان جوانان، اقلیتهای قومی و زنان اشاره کرده است.

به طور خلاصه، گلدمن ساکس با توجه به دادههای اقتصادی اخیر، احتمال رکود در ایالات متحده را کاهش داده و پیشبینی میکند که فدرال رزرو در جلسه آینده خود نرخ بهره را کاهش خواهد داد.

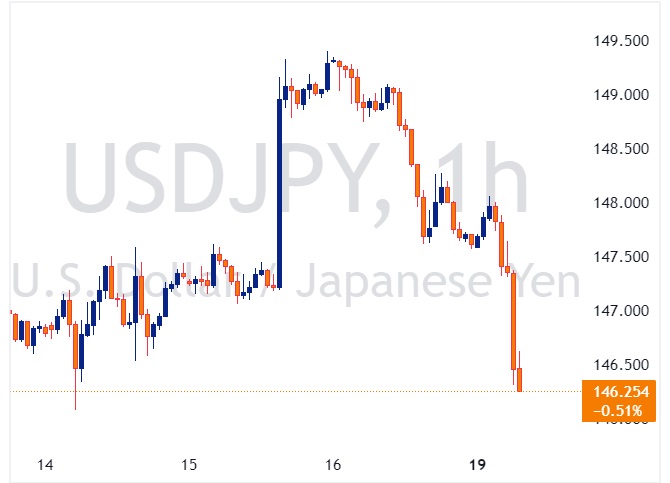

کاهش نرخ برابری دلار به ین ژاپن (USDJPY) امروز تسریع شده و نرخ اکنون به زیر 146.70 رسیده است.

دلیل واضحی برای این افزایش ارزش ین نسبت به دلار وجود ندارد.

روند کاهشی USDJPY از روز جمعه شروع شده و امروز نیز ادامه یافته است. در حالی که ضعف دلار در برابر سایر ارزهای عمده نیز مشهود است؛ اما کاهش ارزش دلار در برابر ین ژاپن به ویژه برجسته شده است.

اخیراً مشاهده شده است که برخی از صندوقهای پوشش ریسک (hedge funds) به سمت خرید ین تمایل پیدا کردهاند، هرچند که این به عنوان یک دلیل اصلی برای تغییرات قابل توجه در نرخ ارز به نظر نمیرسد.

حزب لیبرال دموکرات ژاپن (LDP) در تاریخ 27 سپتامبر انتخابات رهبری خود را برگزار خواهد کرد.

نخستوزیر فعلی، فومیو کیشیدا، در این انتخابات نامزد نخواهد شد.

به طور خلاصه، دولت ژاپن در حال آمادهسازی برای عرضه اولیه سهام مترو توکیو با ارزشیابی 700 میلیارد ین است که احتمالاً در پایان اکتبر انجام خواهد شد و این عرضه به بزرگترین IPO ژاپن در شش سال اخیر تبدیل میشود.

طبق تحلیل بانک مشترکالمنافع استرالیا که توسط رویترز نقل شده است، بازارها به شدت منتظر هستند تا ببینند پاول در پایان این هفته چه خواهد گفت. این سخنرانی یک فرصت بزرگ برای پاول است تا یا از قیمتگذاریهای بازار حمایت کند یا آنها را به چالش بکشد.

تحلیلگران معتقدند که پاول احتمالاً در نشست سپتامبر چراغ سبز برای کاهش نرخ بهره نشان خواهد داد. اما در عین حال، او احتمالاً سعی خواهد کرد گزینههای خود را باز نگه دارد (یعنی تصمیم نهایی را به دادههای اقتصادی بیشتری که قبل از جلسه سپتامبر منتشر میشوند موکول کند).

تحلیلگران JP Morgan بیان میکنند که افت شدید اخیر در بازار سهام میتواند یک پیشنمایش برای اتفاقات آینده باشد. آنها معتقدند که بسیاری از شرکتکنندگان در بازار، این افت شدید را به عنوان یک اتفاق نادر یا موقتی در نظر میگیرند؛ اما JP Morgan آن را نشانهای از اتفاقات بزرگتر در آینده میداند.

به طور خاص، به رویداد اوایل اوت اشاره میشود، زمانی که شاخص نیکی ژاپن در یک روز 12.4 درصد سقوط کرد که این بدترین روز از زمان «دوشنبه سیاه» در سال 1987 بود. این سقوط در ژاپن، فروشهای گستردهای را در بازارهای جهانی ایجاد کرد.

تحلیلگران JP Morgan میگویند این سقوط ناشی از افزایش کوچک نرخ بهره توسط بانک مرکزی ژاپن و همچنین بازگشت سرمایهگذاران از تجارت «حملی ین» بود. آنها اشاره میکنند که در حالی که تجارت «حملی ین» میتواند دوباره مشکلساز شود؛ اما نباید باعث یک سقوط بزرگ دیگر در بازار شود.

JP Morgan معتقد است که به جای تجارتهای «حملی»، نگرانیها درباره کندی رشد اقتصادی ممکن است عامل اصلی سقوط بعدی بازارها باشد.

به طور خلاصه، JP Morgan هشدار میدهد که احتمال وقوع دوباره کاهش شدید در بازار سهام وجود دارد، اما این بار احتمالاً به دلیل نگرانیها درباره رشد اقتصادی خواهد بود نه تجارتهای مالی خاص.