یوتوتایمز » بایگانی: کامران گودرزی » برگه 27

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

سنای ایالات متحده طرحی را که با هدف جلوگیری از تعرفههای «متقابل» دونالد ترامپ ارائه شده بود، رد کرد.

این تصمیم در حالی اتخاذ شد که گزارشها نشان میدهند اقتصاد آمریکا برای اولین بار در سه سال گذشته دچار انقباض شده است.

سود هر سهم (EPS)

درآمدزایی فصلی (REVENUE)

سود هر سهم (EPS)

درآمدزایی فصلی (REVENUE)

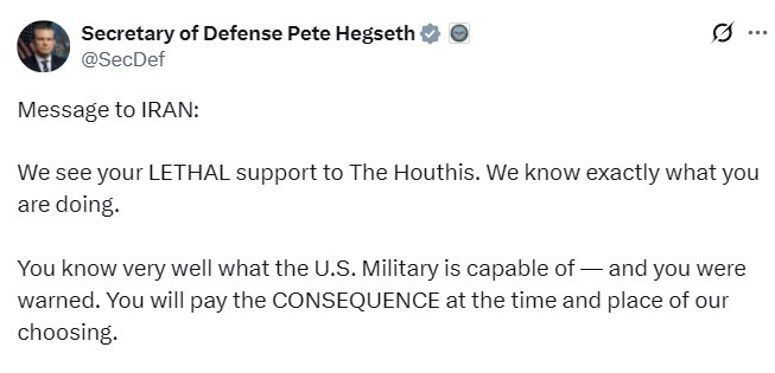

هگست، وزیر دفاع ایالات متحده آمریکا، در پیامی رسمی که در شبکه اجتماعی X (توئیتر سابق) منتشر شد، جمهوری اسلامی را مورد خطاب قرار داده و اظهاراتی با لحن تهدیدآمیز بیان کرد.

پیام به جمهوری اسلامی:

ما حمایت مرگبار شما از حوثیها را میبینیم. ما دقیقاً میدانیم که چه میکنید.

شما بهخوبی میدانید ارتش ایالات متحده قادر به انجام چه کارهایی است — و به شما هشدار داده شده بود. شما بهای آن را در زمان و مکانی که ما تعیین میکنیم، خواهید پرداخت.

دونالد ترامپ در اظهارات اخیر خود اعلام کرد که در حال مذاکره با کشورهای زیادی برای توافقات تجاری است و از مردم خواست کمی زمان بدهند تا حرکت کنند. او همچنین تأکید کرد که این اقتصاد بایدن است.

ترامپ درباره نرخ بهره گفت که کاهش آن برای خریداران خانه مفید خواهد بود و ادعا کرد که درک بهتری از نرخ بهره نسبت به پاول دارد.

ترامپ: نرخ بهره باید کاهش یابد. من نرخ بهره را خیلی بهتر از پاول درک میکنم.

او همچنین از ایجاد دیوار تعرفهای جدید خبر داد و اعلام کرد که شرکتهای داروسازی و تراشه آماده رشد در آمریکا هستند.

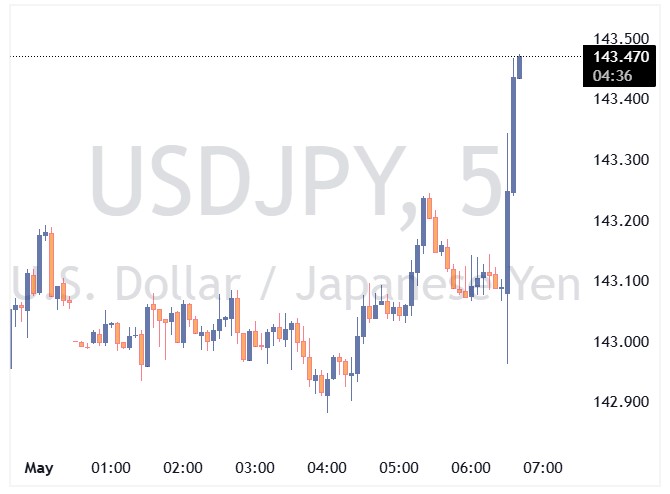

ین ژاپن در واکنش به تصمیمات سیاست پولی بانک مرکزی ژاپن تضعیف شد.

بانک مرکزی ژاپن نرخ بهره را بدون تغییر در سطح ۰.۵٪ نگه داشت. این رقم مطابق با پیشبینیها و مشابه دوره قبلی است.

بیانیه بانک مرکزی ژاپن:

بانک مرکزی ژاپن هشدار داده است که ریسک قیمتها در سالهای مالی ۲۰۲۵ و ۲۰۲۶ متمایل به کاهش است. سیاستهای تجاری در سطح جهانی با عدم قطعیت شدید مواجهاند و بانک تأکید دارد که توجه به بازارهای مالی و ارزی ضروری است.

همچنین اگر چشمانداز اقتصادی محقق شود، نرخ بهره افزایش خواهد یافت. در حال حاضر، نرخ بهره واقعی ژاپن در سطحی بهطور قابل توجه پایین قرار دارد. بانک مرکزی تأیید کرده که روند قیمتها در نیمه دوم سال احتمالاً مطابق با هدف خواهد بود و عنوان «بیانیه سیاست پولی» بدون تغییر باقی مانده است.

بانک مرکزی ژاپن هشدار داده است که رشد اقتصادی در ابتدا کاهش خواهد یافت اما پس از بهبود اقتصادهای جهانی، سرعت خواهد گرفت. تورم مصرفکننده در ابتدا راکد خواهد بود، سپس با افزایش انتظارات رشد خواهد کرد.

صادرات و تولید در کوتاهمدت ضعیف خواهند بود، اما پس از بازگشت رشد جهانی، روند صعودی را از سر خواهند گرفت. دستمزدهای اسمی در سطح بالایی باقی خواهند ماند و پس از کاهش رشد اقتصادی افزایش خواهند یافت.

علاوه بر این، مصرف در مسیر رشد متعادل قرار خواهد داشت. پیشبینیهای بانک مرکزی ژاپن درباره شاخص قیمت مصرفکننده نشان میدهد که در سالهای مالی ۲۰۲۵، ۲۰۲۶ و ۲۰۲۷ این شاخص به ترتیب ۲.۲٪، ۱.۷٪ و ۱.۹٪ خواهد بود.

تغییرات ماهانه تولید ناخالص داخلی کانادا - GDP (فوریه)

شاخص تغییرات هزینه هر واحد نیروی کار - Employment Cost Index (سهماهه اول)

تغییرات فصلی تولید ناخالص داخلی آمریکا - Advance GDP (سهماهه اول)

تغییرات فصلی شاخص قیمت تولید ناخالص داخلی آمریکا - Advance GDP Price Index (سهماهه اول)

تغییرات اشتغال بخش خصوصی و غیرکشاورزی آمریکا - ADP Non-Farm Employment Change (آوریل)

شاخص قیمت مصرف کننده آلمان - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده آلمان - سالانه (آوریل) - Consumer Price Index

برآورد اولیه نرخ تورم هماهنگشده ماهانه آلمان - Harmonised Inflation Rate (آوریل)

برآورد اولیه نرخ تورم هماهنگشده سالانه آلمان - Harmonised Inflation Rate (آوریل)

وزیر امور خارجه اوکراین اعلام کرد که اگر روسیه آماده برقراری آتشبس ۶۰ یا ۹۰ روزه باشد، اوکراین نیز برای آن آمادگی دارد.

بر اساس نظرسنجی رویترز، قیمت طلا در سال ۲۰۲۵ به طور میانگین ۳,۰۶۵ دلار در هر اونس و در سال ۲۰۲۶ حدود ۳,۰۰۰ دلار در هر اونس پیشبینی شده است.

این اولین نظرسنجیای است که تحلیلگران انتظار دارند میانگین سالانه قیمت طلا بالاتر از ۳,۰۰۰ دلار باشد. همچنین، قیمت نقره به طور میانگین ۳۳.۱۰ دلار در هر اونس در سال ۲۰۲۵ و ۳۴.۵۸ دلار در سال ۲۰۲۶ پیشبینی شده است.

بر اساس گزارش بلومبرگ، پیشنویس این توافق که شامل ایجاد یک صندوق مشترک برای مدیریت پروژههای سرمایهگذاری اوکراین است، نهایی شده و ممکن است به زودی امضا شود.

به عنوان بخشی از این توافق، ایالات متحده و اوکراین قصد دارند شرایطی را برای افزایش سرمایهگذاری در بخش معدن، انرژی و فناوریهای مرتبط در اوکراین ایجاد کنند.

واشنگتن همچنین بر تعهدات کییف برای جلوگیری از هرگونه تضاد این توافق با برنامههای پیوستن به اتحادیه اروپا تأکید کرده است.

دونالد ترامپ امروز در رویداد «سرمایهگذاری در آمریکا» ساعت ۱۶:۰۰ به وقت شرقی / ۲۰:۰۰ به وقت گرینویچ سخنرانی خواهد کرد. مدیران عامل شرکتهایی از جمله انویدیا، جنرال الکتریک و سافتبانک امروز از کاخ سفید بازدید خواهند کرد.

بر اساس گزارش بلومبرگ، شرکتهایی از صنایع دفاع، فناوری، بهداشت و محصولات مصرفی و همچنین صندوقهای سرمایهگذاری به این رویداد دعوت شدهاند و محصولات خود را در سالن ورودی کاخ سفید به نمایش خواهند گذاشت. این رویداد میتواند اخبار مهمی درباره تعرفهها و توافقات تجاری به همراه داشته باشد.

در پی کسری تجاری فراتر از انتظار ماه مارس، اجماع به منفی ۰.۱ درصد برای رشد سالانه تعدیلشده سهماهه اول تولید ناخالص داخلی آمریکا تغییر کرده است. جزئیات گزارش، بهویژه در مورد هزینهکرد مصرفکننده، برای واکنش بازار حیاتی خواهد بود. ما (تیم تحلیل ING) همچنان معتقدیم که ثبات بازار سهام به دلیل لحن نرمتر ترامپ درباره تعرفهها میتواند اثر دادههای منفی برای دلار را خنثی کند.

دلار آمریکا: بازار سهام، سپری در برابر دادههای ضعیف

دلار آمریکا همچنان تحت تأثیر نیروهای متضاد قرار دارد: از یک سو، کاهش برخی اقدامات حمایتی توسط رئیسجمهور ترامپ و از سوی دیگر، دادههایی که نشانههایی از کندی رشد اقتصادی آمریکا را ارائه میدهند. در نهایت، عامل تعیینکننده برای بازار فارکس به نظر میرسد عملکرد بازار سهام باشد. روز گذشته، بازار سهام آمریکا عملکرد خوبی داشت چرا که معافیت برخی قطعات خودرو از تعرفهها توانست اثر دادههای ضعیف را خنثی کند و دلار در برابر اکثر ارزها اندکی تقویت شد. همچنین معتقدیم که تعدیلات تراز پایانماهی نیز به حمایت از دلار کمک کردهاند.

امروز، همه نگاهها به گزارش رشد تولید ناخالص داخلی سهماهه اول آمریکا معطوف است. اقتصاددانان پس از اعلام کسری تجاری بسیار بیشتر از انتظار در ماه مارس، پیشبینیهای خود را کاهش دادهاند و اکنون اجماع بر رشد منفی ۰.۱ درصد بهصورت سالانه تعدیلشده فصلی قرار دارد. تیم اقتصادی ما نیز احتمال منفی بودن این عدد را بالا میداند. با این حال، بازارها به دنبال یافتن پاسخ این سوال هستند که چه میزان از این کاهش به دلیل افزایش واردات پیش از اعمال تعرفهها بوده و چه مقدار مربوط به کاهش واقعی در مصرف است. ما گمان میکنیم که ارقام مربوط به هزینهکرد شخصی چندان منفی نخواهند بود و دلار میتواند در برابر این گزارش منفی تولید ناخالص داخلی مقداری مقاومت نشان دهد.

دو گزارش کلیدی دیگر امروز شامل آمار اشتغال ADP برای ماه آوریل و شاخص PCE هسته ماه مارس (معیار ترجیحی تورمی فدرال رزرو) هستند. انتظار میرود شاخص PCE هسته با کاهش به ۰.۱ درصد در ماه برسد که میتواند برخی اعضای فدرال رزرو را در مسیر بررسی کاهش نرخ بهره آسودهتر کند و زمینه را برای قیمتگذاری کامل کاهش نرخ در ماه ژوئن فراهم آورد (در حال حاضر، ۱۷ نقطه پایه در قیمتها لحاظ شدهاند).

ما برای امروز دیدگاه خنثی نسبت به دلار داریم. اگرچه جریان دادهها احتمالاً همچنان در مجموع منفی خواهد بود، اما بازارها به وضوح از تلاشهای ترامپ برای کاهش اثرات منفی تعرفهها استقبال میکنند. ما همچنان معتقدیم که برای حفظ حمایت از بازار سهام و دلار، جریان مستمر اخبار سازنده در زمینه تجارت، بهویژه درباره چین، مورد نیاز است، اما فعلاً این روند ممکن است برای حفظ ثبات دلار تا انتشار آمار اشتغال روز جمعه کافی باشد.

یورو: واکنش کمتر به دادههای داخلی

امروز همچنین روز انتشار گزارش تولید ناخالص داخلی در منطقه یورو است. فرانسه پیشتر آمار اولیه رشد سهماهه اول خود را با عدد ۰.۱ درصد منتشر کرده که مطابق انتظار بازار بود. آلمان نیز صبح امروز آمار خود را اعلام میکند و اجماع بر رشد ۰.۲ درصدی قرار دارد. ارقام کلی منطقه یورو نیز ساعت ۱۱ صبح به وقت اروپای مرکزی منتشر خواهد شد و انتظار میرود رشد ۰.۲ درصدی سهماهه اول را نشان دهند که با رقم سهماهه پایانی سال گذشته یکسان است.

مگر آنکه انحراف بزرگی از پیشبینیها رخ دهد، ما بعید میدانیم این ارقام تولید ناخالص داخلی پیش از اعمال تعرفهها اثر زیادی بر یورو داشته باشند. همین موضوع احتمالاً برای آمار اولیه تورم ماه آوریل آلمان و فرانسه که امروز صبح نیز منتشر میشوند صادق است. بازارها به طور کامل به روایت انبساطی بانک مرکزی اروپا باور دارند و ما فکر میکنیم تنها در صورت گزارش تورمی بسیار پایینتر از انتظار، امکان افزایش تمایلات انبساطی وجود دارد. همچنین حتی اگر تورم بالاتر از انتظار گزارش شود، احتمال واکنش شدید یورو اندک است، زیرا بانک مرکزی اروپا در برابر شوکهای قیمتی خونسرد عمل کرده و تقویت یورو نیز خود تا حدودی نقش سپر ایفا میکند.

ما (ING) فکر میکنیم که جفتارز EURUSD ممکن است به آرامی در محدوده ۱.۱۴۰ تثبیت شود. اخیراً خریدهای قویای در سطوح پایینتر و در حوالی ۱.۱۳۰ مشاهده شده، و بازارها احتمالاً تمایلی به عبور از سطح ۱.۱۵۰ ندارند، بهویژه با توجه به ثبات نسبی سهام آمریکا.

منبع: ING

بر اساس نظرسنجی رویترز، ۶۰٪ از معاملهگران انتظار دارند که اوپک پلاس عرضه نفت را به طور قابلتوجهی افزایش دهد. این اقدام به رهبری عربستان سعودی انجام خواهد شد و میتواند بر قیمتهای جهانی نفت تأثیر بگذارد.

تحلیلگران معتقدند که افزایش تولید نفت ممکن است باعث نوسانات قیمت در ماههای آینده شود.

دیپسیک مدل متنباز جدید خود، Deepseek-Prover-V2-671B را منتشر کرد. این مدل دارای ۶۷۱ میلیارد پارامتر است و برای پردازش زبان طبیعی و استدلال پیشرفته طراحی شده است.

دیپسیک با این مدل قصد دارد دقت و کارایی پردازش دادههای پیچیده را افزایش دهد.

شاخص قیمت مصرف کننده ایتالیا - آوریل (سالانه) - Consumer Price Index

شاخص قیمت مصرف کننده ایتالیا - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده HICP ایتالیا - سالانه (آوریل ) - Harmonised Inflation Rate

شاخص قیمت مصرف کننده HICP ایتالیا - ماهانه (آوریل ) - Harmonised Inflation Rate

تولید ناخالص داخلی ناحیه یورو - سهماهه اول - Gross Domestic Product

نخستوزیر ژاپن، شیگرو ایشیبا، اعلام کرد که موضع اصلی ژاپن مبنی بر درخواست لغو تعرفههای آمریکا تغییر نکرده است. وی همچنین تأکید کرد که در حال حاضر برنامهای برای بسته اقتصادی جدید ندارد.

سخنگوی کرملین، دیمیتری پسکوف، اعلام کرد که توافق باید با اوکراین حاصل شود، نه با ایالات متحده. وی همچنین تأکید کرد که درگیری در اوکراین بسیار پیچیده است و نمیتوان آن را فوراً حل کرد.

در همین حال، روسیه از تلاشهای آمریکا برای صلح قدردانی کرده و آمادگی خود را برای مذاکرات مستقیم با اوکراین اعلام کرده است اما تا کنون هیچ پاسخی از سوی کییف دریافت نشده است.

برد اسمیت، رئیس مایکروسافت، اعلام کرد که این شرکت به قوانین اروپایی احترام میگذارد و قصد دارد ظرفیت مراکز داده خود را در اروپا طی دو سال آینده ۴۰٪ افزایش دهد.

همچنین، مایکروسافت به شدت با هرگونه دستور دولتی برای تعلیق یا توقف عملیات ابری خود در اروپا مقابله خواهد کرد.

عباس عراقچی، وزیر امور خارجه ایران، اعلام کرد که دور بعدی مذاکرات ایران و آمریکا روز شنبه در رم برگزار خواهد شد. همچنین، ایران روز جمعه درباره این مذاکرات با بریتانیا، فرانسه و آلمان گفتگو خواهد کرد.

شاخص قیمت مصرف کننده بادن - وورتمبرگ آلمان - آوریل- Consumer Price Index

شاخص قیمت مصرف کننده آلمان بادن - وورتمبرگ - سالانه (آوریل) - Consumer Price Index

شاخص قیمت مصرف کننده باواریا آلمان - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده آلمان باواریا - سالانه (آوریل) - Consumer Price Index

شاخص قیمت مصرف کننده براندنبرگ آلمان - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده براندنبرگ آلمان - سالانه (آوریل) - Consumer Price Index

شاخص قیمت مصرف کننده هس آلمان - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده هس آلمان - سالانه (آوریل) - Consumer Price Index

شاخص قیمت مصرف کننده رن وستفیلا شمالی آلمان - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده رن وستفیلا شمالی آلمان - سالانه (آوریل) - Consumer Price Index

شاخص قیمت مصرف کننده ساکسونی آلمان - آوریل - Consumer Price Index

شاخص قیمت مصرف کننده ساکسونی آلمان - سالانه (آوریل) - Consumer Price Index

شاخص تولید ناخالص داخلی آلمان 2025 - سهماهه اول سال - German GDP

تغییرات بیکاری آلمان - آوریل - Unemployment Change

نرخ بیکاری آلمان - آوریل - Unemployment Rate

چین از آمریکا خواسته است که هرچه سریعتر به نگرانیهای مشروع جامعه بینالمللی پاسخ دهد و به «تظاهر به ناشنوایی و نادانی» پایان دهد.

این درخواست توسط خبرگزاری شینهوا منتشر شده است.

وزیر دارایی فرانسه، لومبارد، اعلام کرد که درباره ایده تعرفههای صفر متقابل با اسکات بسنت گفتگو کرده است و بسنت به او گفته که این ایده غیرواقعی نیست. این خبر میتواند بسیار مثبت باشد اگر در نهایت به چنین توافقی برسیم.

بازار همچنان بر اساس انتظارات مثبت و روند کاهش تنشها در حال رشد است.