یوتوتایمز » بایگانی: امیر موسوی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

گزارش تولید ناخالص داخلی (GDP) سهماهه دوم کانادا امروز منتشر شد. این گزارش نشان داد که اقتصاد کانادا با رشد سالانه ۲.۱ درصد، بهتر از انتظار تحلیلگران و پیشبینی بانک مرکزی این کشور عمل کرده، اما با این حال، بررسی بشتر دادهها نگرانیهایی را نیز ایجاد نموده است.

مصرف خانوار تنها ۰.۶ درصد رشد کرد، در حالی که مصرف دولت ۶.۷ درصد افزایش یافت و ۱.۳ درصد به GDP افزود. سرمایهگذاری کسبوکارها با رشد ۱۱.۱ درصدی همراه شد، اما بخش عمده این رشد به دلیل افزایش سرمایهگذاری در هواپیما و حملونقل بود که نوسانات زیادی دارند و نشاندهنده سرمایهگذاری پایدار در اقتصاد نیستند. از سوی دیگر، افزایش نرخ بهره، سرمایهگذاری مسکن را با کاهش ۷.۳ درصد مواجه کرده است.

آمار ماهانه نیز نشان میدهد که بانک مرکزی کانادا نگران است. GDP در ماه ژوئن ثابت بود و پیشبینی برای ماه ژوئیه نیز نشاندهنده عدم رشد بیشتر است. این دادهها نشاندهنده روند رو به وخامت رشد اقتصادی هستند و کاهش نرخ بهره تاکنون تأثیر کمی بر فعالیت در بخش املاک داشته است.

در بخشهای مختلف اقتصاد، تولید، ساختوساز و عمدهفروشی بیشترین تأثیر منفی را بر رشد در ماه ژوئن داشتند، در حالی که بخش خدمات عمومی بیشترین کمک را به رشد کرد. این نیز یک نشانه بد است.

قیمتگذاری بازارها اکنون احتمال ۲۰ درصدی را برای کاهش نرخ بهره به میزان ۵۰ نقطهپایه در نشست پولی هفته آینده توسط بانک مرکزی کانادا نشان میدهد. شایان ذکر است بانک مرکزی کانادا هرگز از انجام اقدامات غافلگیرکننده نترسیده، بنابراین امکان کاهش سریعتر نرخ بهره نیز وجود دارد. در هر صورت، انتظار میرود که بانک مرکزی کانادا در هر جلسه تا سال آینده، نرخ بهره را ۲۵ نقطهپایه کاهش دهد.

طبق گزارش دانشگاه میشیگان، برآورد نهایی اعتماد مصرفکنندگان در ماه اوت به 67.9 افزایش یافت که در مقایسه با 66.4 در ماه ژوئیه بهبود چشمگیری را نشان میدهد. شایان ذکر است برآورد اولیه این شاخص 67.8 بود.

دادهها نشان میدهد که مصرفکنندگان انتظار دارند قیمتها در سال آینده با نرخ سالانه 2.8 درصد افزایش یابد که در مقایسه با پیشبینی 2.9 درصدی ماه گذشته، کاهش یافته و از زمان پایان سال 2020 تاکنون به پایینترین سطح خود رسیده است. همچنین، پیشبینی میشود که قیمتها در پنج تا ده سال آینده به طور متوسط 3 درصد افزایش خواهد یافت.

در حالی که افت فشارهای قیمتی به تثبیت اعتماد مصرفکنندگان کمک میکند، آنها همچنان تحت تأثیر هزینههای بالای استقراض، کاهش استخدام و افزایش هزینه زندگی قرار دارند. شاخص اعتماد دانشگاه میشیگان بسیار کمتر از سطوح قبل از همهگیری است.

در نتیجه، برنامههای خرید کالاهای بادوام مانند خودرو و لوازم خانگی به پایینترین سطح خود از زمان پایان سال 2022 کاهش یافت. در حالی که هزینههای مصرفکنندگان در ابتدای سهماهه سوم قوی بوده است، درآمد قابل تصرف به سختی افزایش یافت و نرخ پسانداز به پایینترین سطح دو ساله خود رسید.

این امر به توضیح اینکه چرا مصرفکنندگان وضعیت مالی خود را در حال حاضر تحت فشار میبینند، کمک میکند. گزارش دانشگاه میشیگان نشان داد که احساس مصرفکنندگان در مورد وضعیت مالی فعلی خود در پایینترین سطح از ماه اکتبر تاکنون و بسیار پایینتر از میانگین تاریخی قرار دارد.

در عین حال، 48 درصد از پاسخدهندگان گفتند که انتظار دارند نرخ بهره در سال آینده کاهش یابد که بزرگترین سهم از سال 1982 تاکنون است.

شاخص ماه اوت نیز تحت تأثیر سیاستها قرار گرفت. نظرسنجی نشان داد که پس از جایگزینی رئیس جمهور جو بایدن با معاون رئیس جمهور کامالا هریس در حزب، خوشبینی در میان دموکراتها افزایش یافته است. اعتماد جمهوریخواهان نیز به پایینترین سطح خود از ماه نوامبر تاکنون کاهش یافت.

شاخص انتظارات در این ماه به 72.1 از 68.8 در ماه ژوئیه افزایش یافت و چشمانداز مصرفکنندگان برای وضعیت مالی شخصی خود به بالاترین سطح سه ماهه خود رسید. شاخص شرایط فعلی نیز به 61.3 کاهش یافت که ضعیفترین سطح از زمان پایان سال 2022 تاکنون است.

با توجه به دیدگاه منطقی بازار مبنی بر نرخ بهره 2 تا 2.5 درصدی در سال 2025، کاهش نرخها در ماه سپتامبر اقدامی مناسب و هوشمندانه است.

برآورد نهایی شاخص احساسات مصرفکننده دانشگاه میشیگان - Consumer Sentiment (اوت)

برآورد نهایی انتظارات تورمی یکساله دانشگاه میشیگان - Inflation Expectations (اوت)

برآورد نهایی انتظارات تورمی پنجساله دانشگاه میشیگان - Inflation Expectations (اوت)

شاخص مدیران خرید شیکاگو - Chicago PMI (اوت)

واقعی .................. 46.1

پیشبینی ............. 45.5

قبلی ..................... 45.3

به گفته بایدن، رئیس جمهور آمریکا، «دادههای هزینه مصرف شخصی امروز نشاندهنده پیشرفت در زمینه مهار تورم است، اما قیمتها همچنان بسیار بالا هستند.»

به نقل از رویترز، اوپک پلاس قرار است از ماه اکتبر طبق برنامهریزی با افزایش تولید نفت پیش برود، زیرا توقف تولیدات در لیبی و تعهدات برخی اعضا برای کاهش به منظور جبران تولید بیش از حد، تأثیر تقاضای کم را خنثی میکند.

هشت عضو اوپک پلاس قرار است در ماه اکتبر تولید خود را به میزان ۱۸۰ هزار بشکه در روز افزایش دهند که بخشی از برنامه کاهش تدریجی آخرین لایه کاهش تولید ۲.۲ میلیون بشکه در روز است، در حالی که سایر کاهشها تا پایان سال ۲۰۲۵ باقی خواهد ماند.

به گفته دفتر نمایندگی تجاری ایالات متحده، «ما همچنان در حال نهایی کردن تصمیم خود در مورد تعرفههای بخش 301 بر واردات چین هستیم و آن خود را در روزهای آینده به صورت عمومی اعلام خواهیم کرد.»

طبق گزارش اسکای نیوز عربی، اسرائیل و حماس در مذاکرات مربوط به تبادل گروگانها و زندانیان پیشرفتهایی داشتهاند.

شاخص قیمت خدمات هزینههای مصرف شخصی ایالات متحده در ماه ژوئیه بدون احتساب انرژی و مسکن با افزایش 0.2 درصدی همراه بوده و همین شاخص بدون احتساب مسکن نیز 0.1 درصد رشد داشته است.

همچنین، قیمتگذاری بازار نشان میدهد که فدرال رزرو تا پایان سال جاری نرخ بهره خود را 1 درصد کاهش میدهد که با یک کاهش 0.25 درصدی در سپتامبر آغاز میشود.

بر اساس قیمتگذاری بازار، انتظار میرود بانک مرکزی کانادا در نشست پولی ماه سپتامبر نرخ بهره خود را 0.3 درصد کاهش دهد که تغییر زیادی نسبت به قیمتگذاریها پیش از انتشار داده تولید ناخالص داخلی نداشته است.

تغییرات ماهانه تولید ناخالص داخلی کانادا - GDP (ژوئن)

تغییرات فصلی تولید ناخالص داخلی تعدیل سالانه کانادا - GDP Growth Rate Annualized (سهماهه دوم)

تغییرات ماهانه درآمد شخصی - Personal Income (ژوئیه)

تغییرات ماهانه هزینهکرد شخصی - Personal Spending (ژوئیه)

تغییرات ماهانه شاخص هزینههای مصرف شخصی هسته ایالات متحده - Core PCE Price Index (ژوئیه)

تغییرات سالانه شاخص هزینههای مصرف شخصی هسته ایالات متحده - Core PCE Price Index (ژوئیه)

تغییرات ماهانه شاخص هزینههای مصرف شخصی ایالات متحده - PCE Price Index (ژوئیه)

تغییرات سالانه شاخص هزینههای مصرف شخصی ایالات متحده - PCE Price Index (ژوئیه)

بر اساس گزارشهای منتشرشده، پاول دوروف، مدیرعامل تلگرام، اکنون آزاد شده و طبق تصمیمات قضایی در فرانسه، او موظف به پرداخت وثیقهای به مبلغ ۵ میلیون یورو بوده و از ترک خاک این کشور منع شده است.

از سوی دیگر، روزنامه جاکارتا گلوب گزارش داده است که احتمال ممنوعیت فعالیت تلگرام در اندونزی وجود دارد. مقامات این کشور تلگرام را به توزیع محتوای مستهجن و ترویج قمار متهم کردهاند و بررسیها برای اعمال محدودیتها در حال انجام است.

گزارش اخیر گلدمن ساکس حاکی از آن است که با وجود تغییرات تاکتیکی و تمایل بازار به کاهش ارزش دلار، جذابیت بالای داراییهای آمریکایی و برخی از جریانهای ساختاری ممکن است افت چشمگیر ارز ذخیره جهان را محدود کنند.

افزایش قابل توجه در مواضع فروش روی دلار، به معنای تغییرات محسوس در احساسات بازار به سمت ضعف این ارز است. این تغییرات پس از کاهش دلار و خروج از مواضع خرید روی داده است.

به طور تاریخی، قبل از شروع چرخه کاهش نرخ بهره توسط فدرال رزرو، تمایل به افزایش موقعیتهای فروش روی دلار مشاهده میشود. با این حال، گلدمن ساکس به شباهتهایی با واکنشهای بازار به سخنان فدرال رزرو در دسامبر ۲۰۲۳ اشاره کرده است.

اگرچه موقعیتهای تاکتیکی به سرعت تغییر کردهاند، اما جریانهای ساختاری ممکن است زمان بیشتری برای تعدیل نیاز داشته باشند. جذابیت بالای داراییهای ایالات متحده و همچنین عدم قطعیت پیرامون انتخابات آتی آمریکا میتوانند افت شدید دلار را محدود کنند.

نزدیکی به انتخابات آمریکا ممکن است روند تعدیل سبدهای سرمایهگذاری را کند کرده و به نحوی بر حرکت دلار تاثیر بگذارد. این موضوع میتواند در نهایت به حمایت از دلار کمک کند، حتی در شرایطی که موقعیتهای فروش فعلی نشانگر ضعف آن هستند.

در مجموع، گرچه فشارهای تاکتیکی برای کاهش ارزش دلار در کوتاهمدت وجود دارد، عوامل ساختاری و انتخابات آتی ممکن است از این روند جلوگیری کنند.

در گزارش مالی اخیر از شرکت Best Buy، کوری بری، مدیرعامل این شرکت وضعیت مصرفکننده را تابآور اما غیرقابل پیشبینی توصیف کرد؛ به ویژه با نزدیک شدن به فصل تعطیلات.

سهام این غول خردهفروشی لوازم الکترونیکی و خانگی پس از اعلام سودآوری بالا به بهترین سطح خود از سال 2020 رسید. این شرکت پیشبینیهای مالی خود را برای سال مالی جاری افزایش داد و انتظار دارد درآمد تعدیلشده هر سهم در بازه 6.10 تا 6.35 دلار قرار گیرد، در حالی که پیشبینی قبلی 5.75 تا 6.20 دلار بود.

با این حال، تمام خبرها مثبت نبودند. این شرکت سقف پیشبینیهای خود را برای درآمد سالانه و فروش قابل مقایسه کاهش داد. فروش قابل مقایسه در این فصل 2.3 درصد کاهش یافت که عمدتاً ناشی از ضعف در بخشهای لوازم خانگی، سینمای خانگی و بازیهای ویدئویی بود، اگرچه این کاهش تا حدی توسط رشد در بخش کامپیوترها و تبلتها جبران شد.

در مصاحبه تلفنی، بری اشاره کرد که محیط مصرفکننده همچنان غیرقابل پیشبینی و ناپایدار باقی مانده است. وی افزود که مصرفکنندگان تا کنون تابآور نشان دادهاند، اما با نزدیک شدن به فصل تعطیلات، امکان دارد رفتارهای نامطمئن از خود نشان دهند. مصرفکنندگان همچنان به تخفیفها توجه ویژهای دارند و به دنبال فرصتهای فروش مشخص و از پیش تعیینشده هستند.

بسیاری از دستههای محصولات مانند لوازم خانگی و تلویزیونها همچنان تحت تاثیر تخفیفهای شدید قرار دارند. با این حال، Best Buy مشاهده کرده است که مصرفکنندگان در صورت نیاز یا برای تکنولوژیهای جدید و جذاب، حاضر به خرج کردن برای کالاهای گرانقیمت هستند. با وجود این، Best Buy هیچ نشانهای از تغییرات عمده در رفتار مشتری که موجب احتیاط بیشتر آنها شود، نمیبیند.

در سطح کلان، عواملی همچون تورم، افزایش هزینهها در بخش تجربهها در مقایسه با کالاها و رکود بازار مسکن، همچنان بر صنعت الکترونیک مصرفی فشار میآورند. با این حال، برخی نشانههای اولیه از کاهش فشارهای تورمی مشاهده شده، اگرچه بازار مسکن همچنان یک نگرانی اساسی باقی مانده است. هزینهها در بخش تجربهها به طور نسبی پایدار باقی ماندهاند، اما نشانههای اولیهای از کاهش در این بخش دیده میشود.

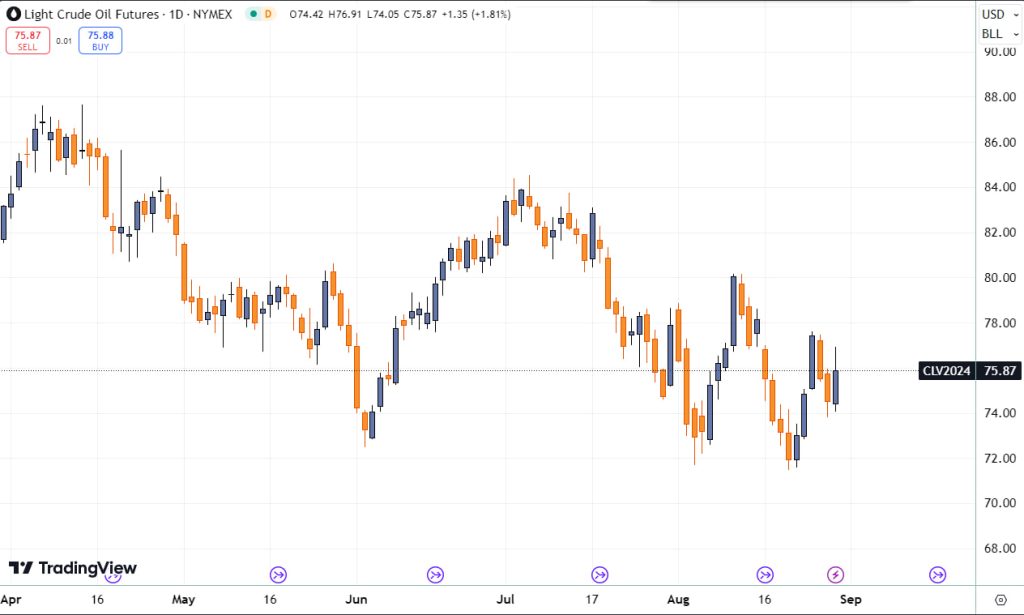

معاملات نفت امروز با قیمتی معادل 47.42 دلار آغاز شد و پس از رسیدن به کف 74.05 دلار برای مدت کوتاه در ابتدای جلسه معاملاتی لندن و لمس سقف 76.91 دلاری بعد از بازگشایی بازار نیویورک، اکنون قیمت به 75.87 دلار رسیده که نشاندهنده رشد 1.81 درصدی است.

عوامل مختلفی در رشد قیمت نفت نقش دارند. طبق گزارش رویترز، نزدیک به 700 هزار بشکه در روز تولید نفت در لیبی روز پنجشنبه قطع و صادرات در چند بندر متوقف شد. همین حال، یک منبع به رویترز گفت که عراق قصد دارد تولید نفت خود را از 4.25 میلیون بشکه در روز در ژوئیه به حدود 3.9 میلیون بشکه در روز در سپتامبر کاهش دهد.

معاملات انس جهانی طلا امروز با قیمتی معادل 2506.21 دلار آغاز شد و پس از رسیدن به کف 2503.69 دلار در ابتدای جلسه معاملاتی نیویورک، اکنون قیمت به 2523.76 دلار رسیده که نشاندهنده رشد 0.76 درصدی است.

عوامل مختلفی در رشد طلا نقش دارند. فیچ رتبه اعتباری ایالات متحده را در سطح AA+ تأیید کرد، اما همچنین به کسری بودجهای اشاره داشت که پیشبینی میشود به ۱۲۴ درصد از تولید ناخالص داخلی برسد. این ارقام چشمگیر ریسکهای نزولی برای دلار آمریکا و رشد اقتصادی ایالات متحده را نشان میدهد و حتی در دوره رشد ۳ درصدی تولید ناخالص داخلی نیز پایدار نیستند.

یوآو گالانت، وزیر دفاع اسرائیل، در سخنرانی اخیر خود بر لزوم گسترش اهداف اعلامشده جنگ در غزه تأکید کرد و خواستار اضافه شدن بازگشت ساکنان مناطق شمالی اسرائیل به خانههای خود شد؛ مناطقی که به دلیل حملات حزبالله تحت حمایت ایران از لبنان تخلیه شدهاند.

گالانت اظهار داشت: «ماموریت ما در جبهه شمالی روشن است و باید بازگشت امن ساکنان شمال به خانههایشان تضمین شود. برای رسیدن به این هدف، لازم است اهداف جنگ را گسترش دهیم و بازگشت امن ساکنان شمالی اسرائیل به خانههایشان را نیز در این اهداف لحاظ کنیم.»

طبق دادههای فصلی ماه سپتامبر، این ماه یکی از ضعیفترین ماهها برای شاخصهای مالی و بازارهای بینالمللی به شمار میآید. بر اساس بررسیها طی ۲۰ سال گذشته، سپتامبر به طور پیوسته بدترین ماه برای شاخص S&P 500 بوده، به طوری که این روند در چهار سال اخیر نیز علیرغم رشد قوی بازارها، ادامه یافته است. این ماه همچنین به عنوان دومین ماه بد برای شاخص DAX شناخته میشود، هرچند که پس از آن، این شاخص بورس آلمان معمولاً طی سه ماه آینده روندی قوی را نشان میدهد.

اگرچه اوت معمولاً به عنوان یک ماه آرام تابستانی شناخته میشود، اما امسال بازارها در آغاز این ماه با سقوط مواجه شدند و سپس به طور چشمگیری بهبود یافتند. این تحولات باعث ایجاد نمودارهای مثبتی برای بازار شده و دلار آمریکا کاهش قابل توجهی داشته و به پایینترین سطح چند سال اخیر رسیده است.

بررسیهای فصلی نشان میدهد که سپتامبر آغاز یک دوره سهماهه قوی برای گاز طبیعی به شمار میرود؛ هرچند که این موضوع تا حد زیادی در قیمتها لحاظ شده است. در مقابل، این ماه آغاز یک دوره سهماهه ضعیف برای نفت خام است. همچنین، سپتامبر دومین ماه بد برای نقره است، در حالی که برای طلا نیز به عنوان بدترین ماه در نظر گرفته میشود.

در این میان، برخلاف سایر روندهای قوی در بازارهای مختلف، بازار ارزها در سپتامبر تغییرات چندانی را تجربه نمیکند. معمولاً دلار آمریکا و ین ژاپن در این ماه نسبتاً ثابت باقی میمانند و تغییرات عمدهای در این بازارها مشاهده نمیشود.

فیچ، یکی از معتبرترین موسسات رتبهبندی اعتباری جهان، اخیراً رتبه بلندمدت ایالات متحده را در سطح AA+ با چشماندازی پایدار تایید کرد. این تصمیم در حالی اتخاذ شده است که پیش از این، ایالات متحده از بالاترین رتبه اعتباری (AAA) برخوردار بود. هرچند کاهش یک پلهای رتبه اعتباری، اتفاقی قابل توجه است، اما با توجه به چالشهای اقتصادی و سیاسی کنونی ایالات متحده، حفظ رتبه AA+ را میتوان دستاوردی مهم تلقی کرد.

اقتصاد قوی ایالات متحده و جایگاه بینظیر دلار به عنوان ارز ذخیره جهانی، از مهمترین دلایل حفظ رتبه اعتباری این کشور است. البته با وجود نقاط قوت اقتصادی، کسری بودجه بالا، افزایش مداوم بدهی عمومی و اختلافات سیاسی شدید در کنگره، چالشهای جدی پیش روی اقتصاد ایالات متحده است.

انتظار میرود کسری بودجه در سال 2024 به 8.1 درصد از تولید ناخالص داخلی و در سالهای 2025 و 2026 به 7.7 درصد برسد. همچنین، نسبت بدهی دولت به تولید ناخالص داخلی تا پایان سال 2026 به 124.4 درصد افزایش خواهد یافت. فیچ پیشبینی میکند که فدرال رزرو در ماه سپتامبر 2024 چرخه تسهیل پولی را آغاز کرده و تا پایان سال 2025، مجموعاً 175 نقطهپایه نرخ بهره را کاهش دهد.

اظهارات فیچ مبنی بر نیاز به "بهبود حکمرانی در ایالات متحده، نشاندهنده نگرانی این موسسه رتبهبندی نسبت به وضعیت سیاسی و اجتماعی این کشور است. با توجه به اهمیت نقش حکمرانی موثر در ثبات اقتصادی، بهبود وضعیت سیاسی و کاهش اختلافات در کنگره، از جمله مهمترین اولویتهای سیاستگذاران آمریکایی در سالهای آینده خواهد بود.

در مجموع، تصمیم اخیر فیچ، زنگ خطری برای سیاستگذاران آمریکایی است تا نسبت به اصلاح ساختاری اقتصاد و بهبود وضعیت مالی دولت اقدام کنند. عدم توجه به این هشدارها میتواند عواقب جدی برای اقتصاد بزرگترین اقتصاد جهان در بلندمدت داشته باشد.

این احتمال وجود دارد که بهبود نسبتا قویتر اقتصاد، بازگشت به هدف 2 درصدی سرعت رش قیمتها را بیش از پیش به تأخیر اندازد.

با هدف حفظ ثبات قیمتها که شرط لازم برای عملکرد صحیح اقتصاد و دستیابی به شکوفایی جامعه محسوب میشود، فعالیت میکنیم؛ با واکنش سریع به افزایش تورم، موفق به مهار آن شدیم.

ما از نرخ بهره به عنوان ابزار اصلی و از مداخله در بازار ارز به عنوان ابزار مکمل برای اجرای سیاستهای پولی خود بهره میبریم.

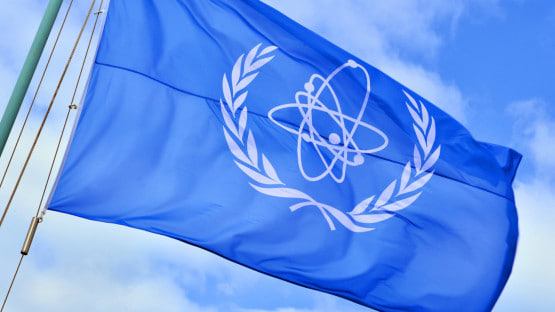

آژانس بینالمللی انرژی اتمی (IAEA) اعلام کرده است که تا تاریخ ۱۷ اوت، ایران ۱۶۴.۷ کیلوگرم اورانیوم غنیشده با خلوص ۶۰ درصد در ذخایر خود دارد. این میزان ۲۲.۶ کیلوگرم بیشتر از گزارش ماه مه است و به سطوح نزدیک به خلوص مورد نیاز برای تولید تسلیحات هستهای، یعنی ۹۰ درصد، نزدیک میشود.

طبق گزارشی محرمانه که روز پنجشنبه توسط IAEA منتشر شد و خبرگزاری آسوشیتدپرس به آن دسترسی پیدا کرده است، ایران به توصیههای پیشین ناظر هستهای سازمان ملل توجهی نکرده و به تولید اورانیوم با غنای بالا ادامه میدهد.

همچنین، IAEA بار دیگر ایران را متهم کرده که در ارائه پاسخ به سوالات مربوط به مکانهای ورامین و تورقوزآباد، دو منطقهای که گفته میشود ذرات اورانیوم تولیدشده توسط انسان در آنجا یافت شدهاند، تعلل میکند؛ مکانهایی که تهران بهطور رسمی بهعنوان سایتهای هستهای معرفی نکرده است.

طبق تعریف آژانس بینالمللی انرژی اتمی، حدود ۴۲ کیلوگرم اورانیوم با غنای ۶۰ درصد میزان تقریبی است که از لحاظ نظری میتواند برای ساخت یک سلاح هستهای کافی باشد.

گرچه هنوز به سرعت مطلوب رشد قیمتها نرسیدهایم، اما پیشرفتهای قابل توجهی حاصل شده است.

تغییرات ماهانه خانههای در انتظار فروش ایالات متحده - Pending Home Sales (ژوئیه)

به گفته منابع، لیبی اعلام کرد «بارگیری نفت در 5 پایانه صادراتی خود را متوقف میکند.»

تداوم تورم هماهنگشده (HICP) در سطح بالا و عدم دستیابی به هدف تا نیمه دوم سال 2026، نشاندهنده فاصله قابل توجه از وضعیت مطلوب اقتصادی بوده و احتمال بازگشت تورم کل به سطوح بالاتر را افزایش میدهد؛ لذا اتخاذ رویکردی محتاطانه در سیاستگذاری پولی امری ضروری است.

اگرچه مخالف کاهش نرخ بهره نیستم، اما احتیاط حکم میکند که اقدامات عجولانهای صورت نگیرد، چرا که ممکن است در آینده مجبور به عقبنشینی شویم؛ امید است تا نشست پولی ماه سپتامبر، دادههای مثبتتری در اختیار داشته باشیم.

به گفته منابع، عراق قصد دارد تولید نفت خود را در ماه سپتامبر به 3.85 الی 3.9 میلیون بشکه در روز کاهش دهد؛ همچنین، عراق در ماه اوت یک محموله یک میلیون بشکهای را به منظور کاهش صادرات لغو کرد.

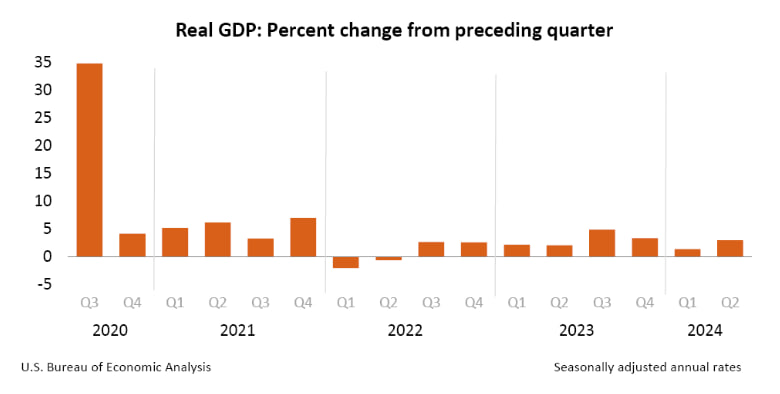

در بررسی دوم رشد تولید ناخالص داخلی ایالات متحده در سهماهه دوم سال ۲۰۲۴، نرخ رشد ۳ درصدی ثبت شد که نسبت به پیشبینی اولیه ۲.۸ درصدی افزایش داشته است. پیشتر، برآورد اولیه رشد سهماهه دوم به صورت سالانه ۲.۸ درصد بود و در نهایت نرخ رشد سهماهه اول ۱.۴ درصد اعلام شده بود.

جزئیات این گزارش نشان میدهد که مصرفکنندگان نقش مهمی در این رشد اقتصادی داشتهاند؛ بهطوری که مصرف خصوصی با رشد ۲.۹ درصدی در مقایسه با برآورد اولیه ۲ درصدی مواجه شده است. همچنین، مصرف کالاهای بادوام با ۴.۹ درصد رشد همراه بوده است. فروش نهایی تولید ناخالص داخلی نیز از ۲ درصد در برآورد اولیه به ۲.۲ درصد افزایش یافته است.

سرمایهگذاریهای تجاری با رشد ۴.۶ درصدی نسبت به ۵.۲ درصد در برآورد اولیه، افت مختصری داشته است. نرخ تورم خدمات مصرفی به استثنای انرژی و مسکن نیز ۲.۳ درصد اعلام شد که نسبت به برآورد قبلی ۳.۳ درصد، کاهش چشمگیری داشته است. سود شرکتها نیز بهطور مقدماتی ۱.۷ درصد رشد نشان داده است، در حالی که در دوره قبل با کاهش ۲.۷ درصدی مواجه بود.

عوامل مختلفی در رشد ۳ درصدی سهماهه دوم تأثیرگذار بودند؛ از جمله مصرف که با سهم ۱.۹۵ درصدی از رشد اقتصادی، بالاتر از برآورد اولیه ۱.۵۷ درصدی و رشد ۰.۹۸ درصدی سهماهه قبل قرار گرفت. بخش دولتی نیز ۰.۴۶ درصد به رشد اقتصادی کمک کرد، در حالی که این میزان در برآورد قبلی ۰.۵۳ درصد بود. تجارت بینالمللی خالص با کاهش ۰.۷۷ درصدی همچنان یکی از عوامل منفی در رشد اقتصادی بوده و ذخایر نیز با رشد ۰.۷۸ درصدی به رشد اقتصادی کمک کردهاند.

در حالی که سهماهه دوم به پایان رسیده است، این دادهها نشان میدهد که اقتصاد به قوت خود باقی است؛ همانطور که بسیاری از شرکتها در گزارشهای مالی خود اعلام کرده بودند. فردا، دادههای هزینه مصرف شخصی برای ماه ژوئیه منتشر خواهد شد که ممکن است ارقام قبلی را تحت تأثیر قرار دهد. اگرچه این تغییرات احتمالاً بر ارقام سالانه تأثیری نخواهند گذاشت، اما میتوانند بر ارزیابیهای کوتاهمدت تأثیرگذار باشند.

در نهایت، این گزارش نشاندهنده قدرت دلار است؛ چرا که رشد تولید ناخالص داخلی و افزایش مصرف از دلایل اصلی این تقویت اقتصادی هستند. با این دادهها و حتی با توجه به گزارش ضعیف مشاغل غیرکشاورزی، کاهش ۵۰ نقطهپایهای نرخ بهره دور از انتظار به نظر میرسد.

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده - Unemployment Claims

تعداد متقاضیان ادامهدار مدعیان بیکاری از 1855 هزار نفر به 1868 هزار نفر رسید.

تخمین دوم تغییرات فصلی تولید ناخالص داخلی ایالات متحده - GDP Growth Rate (سهماهه دوم)

تخمین دوم تغییرات فصلی شاخص قیمت تولید ناخالص داخلی ایالات متحده - GDP Price Index (سهماهه دوم)

برآورد اولیه نرخ تورم ماهانه آلمان - Inflation Rate (اوت)

برآورد اولیه نرخ تورم سالانه آلمان - Inflation Rate (اوت)

برآورد اولیه نرخ تورم هماهنگشده ماهانه آلمان - Harmonised Inflation Rate (اوت)

برآورد اولیه نرخ تورم هماهنگشده سالانه آلمان - Harmonised Inflation Rate (اوت)

در بازارهای مالی جهانی، به ندرت اتفاق میافتد که همهچیز به یک گزارش عملکرد مالی وابسته باشد. در چند فصل گذشته، این وضعیت برای شرکت انویدیا تکرار شده است و حالا هم این گزارش در شرایطی منتشر میشود که بازارها آرام هستند.

در این گزارش نکاتی را باید در نظر گرفت. با این حال، باید هشدار داد که تقریباً در تمام معیارها، انتظار میرود انویدیا از پیشبینیها فراتر رود؛ این روند طبیعی برای شرکتی با این حجم موفقیت است.

حرکت ۹ درصدی: انتظار میرود قیمت سهام انویدیا بر اساس اطلاعات منتشره حدود ۹ درصد رشد کند، به عبارتی شاهد تغییری در حدود ۳۰۰ میلیارد دلار در ارزش بازار آن خواهیم بود؛ رقمی معادل با ارزش بازار شرکتهایی مثل مکدونالد یا پپسی. این نکته به ما یادآوری میکند که انویدیا چقدر رشد کرده است.

۰.۶۴: این عدد بیانگر پیشبینی سود هر سهم است. بر اساس این عدد، ارزشگذاری شرکت به ۴۹ برابر سود میرسد؛ رقمی که برای شرکتی با این میزان محبوبیت زیاد نیست.

۲۸.۴۸ میلیارد دلار: پیشبینی درآمد برای انویدیا حدود ۲۸.۴۸ میلیارد دلار است. این جایی است که توجیه ارزش فعلی انویدیا دشوار میشود؛ چرا که این شرکت با حاشیه سود بالا فعالیت میکند. البته، رقابت آینده و پایداری سرمایهگذاری از سوی شرکتهای بزرگ فناوری همچنان مشخص نیست، زیرا حفظ حاشیه سود ۷۵ درصدی سخت است، به خصوص وقتی که شرکت خودش تراشهها را تولید نمیکند.

راهنمایی کامل: انویدیا در گزارش قبلی خود چنین پیشبینی کرده بود: «انتظار میرود درآمد در سهماهه دوم سال مالی ۲۰۲۵ حدود ۲۸ میلیارد دلار (به علاوه یا منهای ۲ درصد) باشد. حاشیه سود ناخالص نیز حدود ۷۵ درصد پیشبینی شده است و هزینههای عملیاتی نیز رشد حدود ۴۰ درصدی خواهند داشت.

۳۱.۶۹ میلیارد دلار: انتظار میرود درآمد سهماهه بعدی انویدیا حدود ۳۱.۶۹ میلیارد دلار باشد. برای افزایش ارزش سهام، انویدیا نیاز دارد تا این عدد را به طور قابل توجهی پشت سر بگذارد.

۱۲۶ دلار : این قیمت سهام انویدیا پیش از گزارش عملکرد است. این عدد پس از افت در اوایل اوت به ۹۰ دلار، مجدداً افزایش یافته، اما هنوز به بالاترین رقم قبلی ۱۴۰.۷۶ دلار نرسیده است. برای شکستن این سقف، نیاز به افزایش ۱۱ درصدی وجود دارد.

۱۲۱.۱۰ میلیارد دلار: انتظار میرود درآمد انویدیا برای سال مالی ۲۰۲۵ به ۱۲۱.۱۰ میلیارد دلار برسد. اگرچه پیشبینی روشنی در این خصوص اعلام نخواهد شد، بازار دقیقاً گزارش و اظهار نظرهای مدیریت را تحلیل خواهد کرد تا ببیند آیا این عدد قابل تحقق است یا خیر.

۷۶.۴ درصد: این عدد بیانگر پیشبینی حاشیه سود ناخالص برای سال آینده است که حتی از امسال هم بالاتر خواهد بود. انویدیا به دلیل اینکه بسیار جلوتر از رقبا قرار دارد و قدرت قیمتگذاری بالایی در اختیار گرفته است، شاید بتواند از این عدد نیز فراتر برود.

یکی از نکات کلیدی تأخیر در عرضه تراشههای Blackwell است. هرگونه تأخیر در این عرضه میتواند بازار را به شدت تحت تأثیر قرار دهد و باعث کاهش عملکرد در سهماهههای اول و دوم سال آینده شود.

بر اساس گزارش MUFG، بانک مرکزی ژاپن همچنان بر موضع خود مبنی بر احتمال افزایش نرخ بهره تاکید دارد، حتی با وجود تقویت اخیر ارزش ین. این در حالی است که انتظار میرود افزایش بازدهی اوراق قرضه کوتاهمدت، تمایل به فروش ین را کاهش دهد.

با وجود نوسانات اخیر در بازارهای مالی و کاهش قابل توجه ارزش دلار در برابر ین، بانک مرکزی ژاپن همچنان تغییری در چشمانداز سیاستهای پولی خود نداده است. هیمنو، معاون رئیس بانک مرکزی، بار دیگر تأکید کرد که در صورتی که شرایط اقتصادی با پیشبینیها همخوانی داشته باشد، نیاز به افزایشهای بیشتر نرخ بهره وجود خواهد داشت.

افت شدید ارزش دلار در برابر ین تاکنون تأثیر قابل توجهی بر پیشبینیهای بانک مرکزی ژاپن نداشته است. بازدهی اوراق قرضه دو ساله دولت ژاپن همچنان پایینتر از بالاترین سطحهای سال جاری باقی مانده که نشاندهنده امکان افزایش بیشتر بازدهی است.

با توجه به اینکه تا ماه مارس سال آینده تنها ۱۵ نقطهپایه افزایش نرخ بهره پیشبینی شده است، MUFG این میزان را بسیار پایین ارزیابی میکند. اگر اقتصاد آمریکا بتواند به یک فرود نرم دست یابد، این امر میتواند از یک یا دو مرحله افزایش نرخ بهره توسط بانک مرکزی ژاپن حمایت کند که در نتیجه ممکن است تمایل به فروش ین کاهش یابد.

بر اساس گزارش منابع خبری رویترز، ایتالیا در برنامه میانمدت بودجه ساختاری خود که به زودی ارائه خواهد شد، متعهد میشود تا کسری بودجه خود را تا سال ۲۰۲۶ به کمتر از ۳ درصد تولید ناخالص داخلی کاهش دهد.

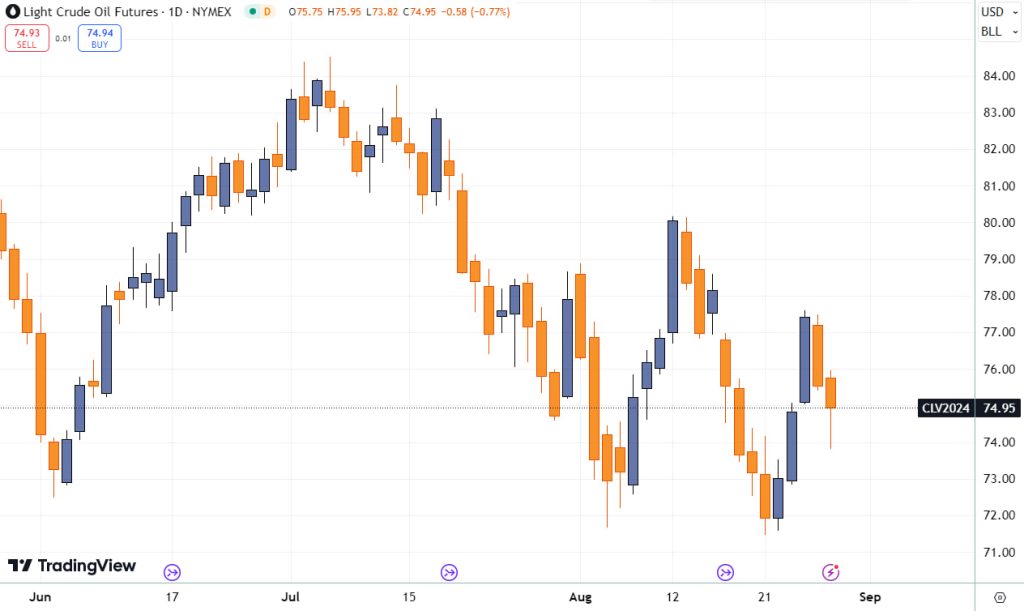

معاملات نفت امروز با قیمتی معادل 75.75 دلار آغاز شد و پس از رسیدن به سقف 75.95 دلار برای مدت کوتاه در ابتدای جلسه معاملاتی توکیو و لمس کف 73.82 دلاری دو ساعت قبل از بازگشایی بازار نیویورک، اکنون قیمت به 74.95 دلار رسیده که نشاندهنده افت 0.77- درصدی است.

عوامل مختلفی در افت قیمت نفت نقش دارند. بازار انتظار دارد ادامه روند فروش در بازار و بیتوجهی معاملهگران به ریسک اختلال در عرضه نفت لیبی که در اوایل هفته باعث افزایش قیمتها شده بود، در کنار تقاضای ضعیف چین و احتمال کند شدن اقتصاد، موجب کاهش پیوسته قیمت نفت برای دومین روز متوالی شده است.

معاملات انس جهانی طلا امروز با قیمتی معادل 2525.26 دلار آغاز شد و پس از رسیدن به سقف 2503.58 دلار در ابتدای جلسه معاملاتی توکیو، اکنون قیمت به 2505.75 دلار رسیده که نشاندهنده افت 0.76- درصدی است.

عوامل مختلفی در تغییرات افت طلا نقش دارند. افت امروز طلا ناشی از تقویت دلار آمریکا و تمرکز سرمایهگذاران بر دادههای کلیدی تورم در بزرگترین اقتصاد جهان برای کسب سرنخهایی در مورد میزان احتمالی کاهش نرخ بهره توسط فدرال رزرو در ماه سپتامبر بود.

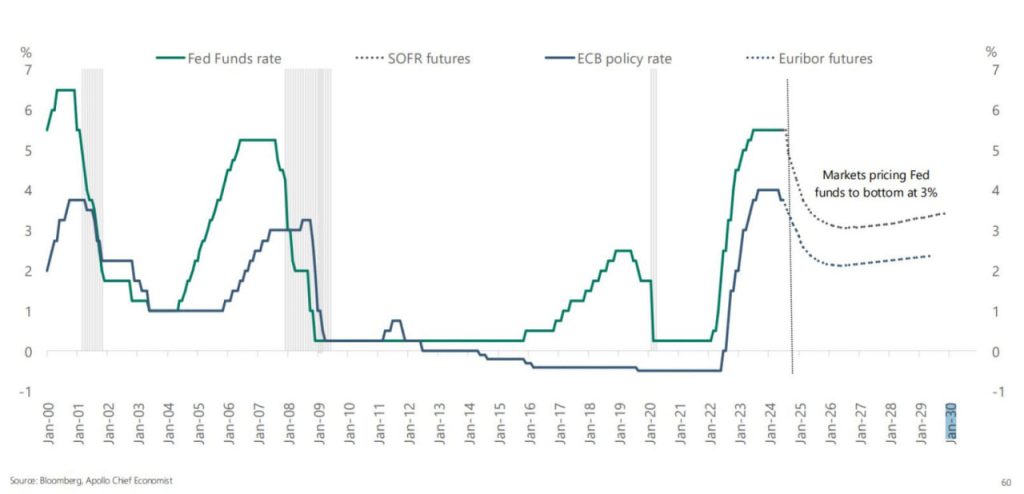

موضوع مهمی که در حال حاضر توجه بسیاری از کارشناسان و فعالان اقتصادی را به خود جلب کرده، میزان کاهش نرخ بهره در آمریکا است. سوال اصلی این است که کف نرخ بهره در این کشور چقدر خواهد بود؟ نموداری که توسط گروه آپولو تهیه شده، نمایی روشن از نرخهای بهره در آمریکا و ناحیه یورو ارائه میدهد. خطوط نقطهچین این نمودار، پیشبینیهای بازار را نشان میدهد، در حالی که خطوط پیوسته دادههای تاریخی ارزشمندی را به تصویر میکشد.

بر اساس اطلاعات موجود، انتظار میرود که نرخ بهره در آمریکا از سپتامبر کاهش یابد و این کاهش تا ماههای بعدی ادامه داشته باشد. سرعت این کاهش هنوز مشخص نیست، اما آنچه برای بازار اهمیت بیشتری دارد، مقصد نهایی این کاهشها است.

گروه آپولو بر این باور است که کف نرخ بهره از چیزی که پیشتر تصور میشد، بالاتر خواهد بود و حتی ممکن است از سطح ۳ درصد نیز فراتر رود. این دیدگاه عمومی بر اساس این فرض است که به دلیل عوامل ساختاری جدید مانند تغییرات در روند جهانیشدن و افزایش سرعت رشد قیمتها، با دورهای از تورم بالا مواجه خواهیم بود.

البته، عواملی که در سه دوره قبلی باعث شدند نرخ بهره به ۰ تا ۱ درصد کاهش یابد، همچنان وجود دارند. درست است که ممکن است در تجارت جهانی اصطکاکهایی به وجود آمده باشد، اما این موضوع تغییرات اساسی در روند کلی ایجاد نمیکند، بهویژه در دنیایی که هر روز بیشتر به سوی فناوری و تکنولوژی پیش میرود. همچنین انقلاب هوش مصنوعی و روباتیک احتمالاً منجر به افزایش چشمگیر بهرهوری میشود که این خود به کاهش تورم کمک خواهد کرد. در عین حال، این پیشرفتها احتمالاً باعث افزایش بیکاری و یا حداقل کاهش فرصتهای شغلی جدید میشود که در نتیجه افزایش سرعت رشد دستمزدها را محدود خواهد کرد.

درست است که استدلالهایی برای تورم بالاتر وجود دارد، مانند تغییرات اقلیمی و انتشار بدهیها، اما در مجموع، اعتقاد بر این است که نیروهای ضدتورمی برنده خواهند بود. با اینکه ممکن است فدرال رزرو در کاهش نرخ بهره به کمتر از ۲.۵ درصد با احتیاط عمل کند، اما در صورت افزایش بیکاری، قطعا مجبور به کاهش بیشتر خواهد شد.

البته زمان وقوع این تغییرات بسیار نامشخص است و ممکن است پاول، رئیس فدرال رزرو، موفق شود به نحوی شرایط را کنترل کند که نرخ بهره حدود ۳ درصد باقی بماند. اما در نهایت رکودی رخ خواهد داد و نرخ بهره به ۱ درصد باز خواهد گشت.

در کوتاهمدت، این مسئله برای معاملات با مدت زمان طولانی اهمیت بسیاری دارد، زیرا هنوز فرصتهایی وجود دارد که بتوان نرخ بهرهای در حدود ۴ تا ۶ درصد را قفل کرد. همچنین ایده نرخ بهره بالاتر در آمریکا و استثنائی بودن دلار باعث شده تا تقاضا برای آن بیشتر شود. اما با از بین رفتن این توهم، انتظار میرود فشار بر دلار افزایش یابد.

یکی از عوامل احتمالی که میتواند این روند را تغییر دهد، شخص رئیس فدرال رزرو است. پاول و بیشتر اعضای اصلی فدرال رزرو همنظر هستند، اما اگر فردی با رویکرد سختگیرانهتر (مثلاً والر) به عنوان رئیس جدید منصوب شود، ممکن است معادلات تغییر کند. هرچند باید به پیامدهای منفی رشد اقتصادی نیز توجه داشت که میتواند از نرخهای بهره بالای غیرضروری ناشی شود.

روز چهارشنبه، ارزش بازار شرکت برکشایر هاتاوی که تحت مدیریت وارن بافت قرار دارد، از مرز یک تریلیون دلار عبور کرد. این دستاورد نشاندهنده اعتماد بالای سرمایهگذاران به این شرکت بزرگ بوده که وارن بافت در طول نزدیک به شش دهه آن را به یکی از نمادهای اقتصاد آمریکا تبدیل کرده است.

با این اتفاق، برکشایر هاتاوی به جمع شش شرکت دیگر با ارزش بازار بیش از یک تریلیون دلار پیوست. این شرکتها عمدتاً در حوزه فناوری فعالیت میکنند و شامل اپل، انویدیا، مایکروسافت، گوگل، آمازون و متا میشوند.

بانک سرمایهگذاری UBS پیشبینی رشد تولید ناخالص داخلی چین در سال جاری را از 4.9 به 4.6 درصد کاهش داد.

توقف اخیر تولید نفت لیبی باعث افزایش قیمتهای جهانی انرژی شده و این مسئله به دلیل شرایط پیچیدهای است که لیبی با آن دست و پنجه نرم میکند. اکنون تولید نفت لیبی به ۴۵۰ هزار بشکه در روز کاهش یافته و تولید نفت میدان وها از ۳۲۰ هزار به ۱۷۵ هزار بشکه در روز تنزل کرده است.

پس از سرنگونی معمر قذافی در جریان قیام ۲۰۱۱ که با حمایت ناتو صورت گرفت، دسترسی به منابع نفتی لیبی به عنوان یکی از بزرگترین جوایز برای تمامی جناحهای سیاسی و گروههای مسلح تبدیل شد. گروههای محلی کوچک و همچنین گروههای بزرگ ملی در گذشته تولید نفت را متوقف کردهاند تا سهم بیشتری از درآمدهای دولتی یا تغییرات سیاسی را مطالبه کنند.

بنبست سیاسی کنونی در لیبی از فرایند صلح ناموفقی نشأت گرفته که پس از تقسیم قدرت در سال ۲۰۱۴ بین جناحهای متخاصم شرق و غرب که دولتهای رقیب تشکیل دادند، به وقوع پیوست. در سال ۲۰۲۰، با شکست حمله شرق به طرابلس و حرکت به سمت اتحاد مجدد دولت در آستانه انتخاباتی که قرار بود در دسامبر ۲۰۲۱ تحت دولت موقت وحدت ملی عبدالحمید دبیبه، نخست وزیر موقت فعلی، برگزار شود، آتشبس اعلام شد. این تلاشها شکست خورد و دوباره جناحهای شرق و غرب درگیر اختلافات شدند و برای دسترسی به درآمدهای نفتی دولتی با یکدیگر به رقابت پرداختند. این بنبست اخیر به ویژه بر سر کنترل بانک مرکزی لیبی متمرکز شده است.

جناحهای شرقی، از جمله پارلمان مجلس نمایندگان به رهبری عقیله صالح، رئیس مجلس و ارتش ملی لیبی تحت فرماندهی خلیفه حفتر، با تلاش شورای ریاستی مستقر در طرابلس برای برکناری صدیق الکبیر، رئیس بانک مرکزی، مخالفت کردند. در طول ۱۳ سال ریاست الکبیر بر بانک مرکزی، جناحهای شرقی همواره به دنبال برکناری او بودهاند و حتی در مقطعی از یک رئیس بانک موازی در شرق حمایت کردند، اما اکنون خود آنها خواستار ابقای الکبیر هستند.

صالح اخیراً هشدار داده بود که در صورت برکناری الکبیر، تولید نفت متوقف خواهد شد. هفته گذشته، گروههای معترض در مناطق نفتخیز اعلام کردند که میدانهای نفتی را اشغال کرده و تولید نفت را متوقف کردهاند. در ادامه، مجلس نمایندگان نیز اعلام کرد که به دلیل اعتراضات، لیبی قادر به تولید یا صادرات نفت نخواهد بود. در همین حال، حفتر که کنترل نظامی مناطق موردنظر را در دست دارد و گفته میشود که در ماههای اخیر اتحاد سودمندی با الکبیر برقرار کرده، اقدام به برکناری وی را غیرقانونی اعلام نموده است.

جناحهای شرقی خواستهای ساده دارند: بازگرداندن الکبیر به سمت خود به عنوان رئیس بانک مرکزی. این تقاضا در پس پردهای از نزاع همیشگی جناحهای رقیب لیبی برای کنترل درآمدهای نفتی نهفته است. آخرین توقف عمده تولید نفت در سال ۲۰۲۲ با جایگزینی مصطفی سنالله، رئیس شرکت ملی نفت، با فرحت بنقداره که به نظر نزدیک به حفتر بود، توسط دبیبه پایان یافت. این حرکت منجر به ایجاد اتحادی ناپایدار بین دبیبه در غرب و حفتر در شرق گشت که کنترل کمتری بر بخش نفت و واردات سوخت داشتند و پول دولتی در سراسر کشور هزینه شد.

اکنون، با توجه به اختلافات اخیر بین الکبیر و دبیبه که منجر به محدود شدن هزینههای دولت وحدت ملی شد، زمینه برای یک رویارویی جدید فراهم شده است. جناحهای شرقی امیدوارند که با مسدود کردن منابع مالی بانک مرکزی و کاهش توانایی آن در فعالیتهای بینالمللی، مقامات طرابلس را مجبور به تسلیم کنند. اما هر دو طرف ممکن است در نهایت متحمل هزینههای سنگینی شوند، چرا که بحران کنونی میتواند به توقف پرداخت حقوق دولتی و تحمیل فشارهای اقتصادی بر مردم لیبی منجر شود.

بنبست سیاسی لیبی همچنان ادامه دارد و تلاشهای دیپلماتیک بینالمللی برای حل آن از طریق برگزاری انتخابات به بنبست خورده است. در صورتی که هیچیک از طرفین حاضر به عقبنشینی نباشند، ممکن است شاهد تشدید بیشتر بحران باشیم.

توقف تولید نفت یکی از تاکتیکهای رایج در سیاستهای آشفته و خشونتبار لیبی از سال ۲۰۱۱ به این سو بوده است. در حالی که توقفهای کوچکتر ممکن است ظرف چند روز حل و فصل شوند، اما توقفهای بزرگتر که با درگیریهای سیاسی یا نظامی همراه هستند، گاهی ماهها به طول میانجامند. طولانیترین توقف، در سال ۲۰۲۰، به مدت هشت ماه به طول انجامید و تنها پس از شکست حمله حفتر به طرابلس، به پایان رسید.

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده - Crude Oil Inventories

به گفته برخی منابع، مدیرعامل تلگرام، پاول دوروف، آزاد شد. البته، برخی منابع دیگر میگویند وی به دادگاه رفته تا تصمیمات نهایی گرفته شود.

به گفته فیچ، انتظار میرود که بازار ضعیف املاک در چین در نیمه دوم سال 2024 همچنان به عنوان عاملی بازدارنده بر عملکرد شرکتهای منتشرکننده اوراق قرضه در چندین بخش در این کشور اثرگذار باشد.

بر اساس سخنرانی اخیر جروم پاول، رئیس فدرال رزرو در جکسون هول، دو تاریخ ششم و هجدهم سپتامبر به عنوان مهمترین رویدادهای سیاست پولی ایالات متحده در سالهای اخیر تعیین شدهاند. این دو رویداد به دلیل تمرکز بر نرخ بیکاری که اکنون به عنوان ستاره قطبی جدید فدرال رزرو مطرح شده است، اهمیت ویژهای پیدا کردهاند.

در ششم سپتامبر، گزارش اشتغال غیرکشاورزی ماه اوت منتشر خواهد شد و در هجدهم سپتامبر، نشست پولی فدرال رزرو و همچنین بهروزرسانی پیشبینیهای اقتصادی ارائه میشود. همانطور که پاول در جکسون هول به وضوح به آن اشاره کرد، انتظار میرود که فدرال رزرو در این تاریخ نرخ بهره را کاهش دهد؛ البته، هنوز مشخص نیست که این کاهش با ۲۵ یا ۵۰ نقطهپایه آغاز خواهد شد و تا چه حد سیاستهای پولی در ماههای آینده تعدیل خواهد یافت.

پاول در جکسون هول دو تغییر اساسی در رویکرد خود ایجاد کرد. نخست، پاول به وضوح اعلام کرد که کاهش نرخ بهره در راه است. دومین تغییر که کمتر پیشبینی میشد، تاکید شدید او بر نرخ بیکاری به عنوان تعیینکننده اصلی تصمیمات سیاست پولی بود، نه تورم.

پاول تأکید کرد که فدرال رزرو دیگر به دنبال سرد شدن بیشتر بازار کار نیست. این بدان معناست که نرخ بیکاری کنونی ۴.۳ درصدی که هنوز هم نسبت به معیارهای تاریخی پایین تلقی میشود، اکنون به عنوان یک مرز تعیینکننده در نظر گرفته شده است. اگر این نرخ از حد مشخصی عبور کند، ممکن است باعث واکنش فدرال رزرو شود.

تحلیلگران اقتصادی تأکید دارند که اکنون نرخ بیکاری حدود ۹۰ درصد از اهداف دوگانه فدرال رزرو را تشکیل میدهد و تورم تنها ۱۰ درصد را در بر میگیرد. این تغییر رویکرد پاول به بیکاری، بهویژه در شرایطی که اقتصاد ایالات متحده در رکود نیست، بسیار چشمگیر است.

با نزدیک شدن به ماه سپتامبر، همه نگاهها به گزارشات اشتغال و تصمیمات فدرال رزرو دوخته شده است. افزایش نرخ بیکاری در ماه ژوئیه به ۴.۳ درصد که بالاترین میزان از اکتبر ۲۰۲۱ است، توجهات زیادی را به خود جلب کرده و حتی برخی از اقتصاددانان هشدار دادهاند که اگر این روند ادامه یابد، احتمال وقوع رکود افزایش مییابد.

از سوی دیگر، این نرخ بیکاری کنونی بالاتر از پیشبینیهای بلندمدت مقامات فدرال رزرو است. این اختلاف، همانطور که در سالهای ۲۰۱۶، ۲۰۲۰ و ۲۰۲۲ مشاهده شد، میتواند به تغییرات عمدهای در سیاستهای پولی منجر شود.

در نهایت، بسته به شرایط اقتصادی و تغییرات نرخ بیکاری، احتمال دارد که فدرال رزرو تا پایان سال جاری کاهش نرخ بهره تا ۱۰۰ نقطهپایه را اجرایی کند و حتی در سال آینده نیز شاهد کاهش بیشتری باشیم.

کاخ سفید تأیید کرده که ایران در حال آمادهسازی خود است و قصد دارد در پاسخ به ترور اسماعیل هنیه، رهبر سیاسی حماس در تهران، به اسرائیل حمله کند. جان کربی، سخنگوی وزارت دفاع ایالات متحده، تأکید کرد که بر اساس اطلاعات آمریکا، ایران در موقعیت و شرایط لازم برای اجرای حمله به اسرائیل قرار دارد.

چند هفته پیش نیز گزارشهایی از حمله قریبالوقوع به اسرائیل منتشر شده بود که عملی نشد. به همین دلیل بازار ممکن است این اخبار را چندان جدی تلقی نکند. با این حال، اگر و زمانی که این حمله رخ دهد، بسیاری بر این باورند بیشتر یک نمایش خواهد بود، اگرچه احتمال واکنشهای منفی از بازار وجود دارد.

بازدهی در شروع حراج 3.88 درصد بود.

نسبت تقاضا به پوشش 2.68 برابر

تقاضای مستقیم 19.11 درصد

تقاضای غیرمستقیم 68.96 درصد

واسطهها 11.93 درصد

معاملات انس جهانی طلا امروز با قیمتی معادل 2517.73 دلار آغاز شد و پس از رسیدن به کف 2503.58 دلار برای مدت کوتاه در ابتدای جلسه معاملاتی لندن، اکنون قیمت به 2513.61 دلار رسیده که نشاندهنده افت 0.17- درصدی است.

عوامل مختلفی در تغییرات قیمت طلا نقش دارند. بسیاری از اخبار مثبت برای طلا ممکن است در قیمت آن لحاظ شده باشد و بازارها در انتظار انتشار شاخص هزینههای مصرف شخصی (PCE) آمریکا در روز جمعه هستند. همچنین، احتمال کاهش 0.25 درصدی نرخ بهره توسط فدرال رزرو در ماه سپتامبر 65.5 درصد برآورد میشود.