یوتوتایمز » وبلاگ » برگه 226

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

امروز در بازارهای مالی، به ویژه با توجه به عدم قطعیتهای مربوط به انتخابات پیش روی ایالات متحده، شاهد نوسانات متعددی در ارزش دلار آمریکا بودیم.

همچنین، دادههای اقتصادی مهمی از جمله گزارش اشتغال بخش خصوصی و غیرکشاورزی ADP که قویتر از پیشبینیها بود و گزارش تولید ناخالص داخلی که ضعیفتر از انتظارها، اما با جزئیات مثبت منتشر شد، توجه بازار را به خود جلب کرد. به علاوه، گزارشی قوی از میزان خانههای در انتظار فروش منتشر شد.

به طور معمول، چنین ترکیبی از دادههای اقتصادی میتواند تقویت ارزش دلار را به همراه داشته باشد؛ اما امروز شاهد تقویت یورو در برابر دلار و همچنین واکنشهای متنوع در دیگر ارزها بودیم. بخشی از این نوسانات به دلیل انتشار گزارش تورم بالای آلمان و دادههای رشد اقتصادی مناسب اروپا بوده و از سوی دیگر، به نظر میرسد بازار نسبت به واکنش به دادههای اقتصادی مردد شده است.

با نزدیک شدن به روز انتخابات، تردیدها پیرامون اقتصاد آمریکا و جهتگیری آن بیشتر شده است. انتظار میرود که انتخابات، به ویژه با احتمال برنده شدن ترامپ، نامزد دموکرات، نوسانات قابل توجهی را به همراه داشته باشد. البته، با توجه به تجربههای غیرمنتظره در انتخاباتهای اخیر آمریکا، بسیاری از سرمایهگذاران ترجیح میدهند به جای ورود سریع به معاملات، منتظر نتایج باشند.

بر اساس یادداشت تحلیلی اخیر بانک آمریکا، انتظار میرود آمار اشتغال غیرکشاورزی آمریکا (NFP) در این ماه با افزایش حدود ۱۰۰ هزار شغلی همراه باشد که این میزان نسبت به ماه سپتامبر با ۲۵۴ هزار شغل، کاهش محسوسی داشته است. این کاهش عمدتاً به دلیل اختلالات ناشی از طوفان میلتون و اعتصاب کارکنان بوئینگ بوده که به احتمال زیاد باعث کاهش فرصتهای شغلی و ساعات کاری شده است.

بانک آمریکا همچنین پیشبینی میکند که میانگین درآمد ساعتی به دلیل کاهش ساعات کاری تحت تأثیر شرایط جوی، به ۰.۵ درصد ماهانه برسد. همچنین، انتظار میرود نرخ بیکاری نیز به دلیل تأثیرات طوفان به ۴.۲ درصد افزایش یابد.

با وجود نوسانات احتمالی در دادههای NFP، بانک آمریکا همچنان بر کاهش ۰.۲۵ درصدی نرخ بهره توسط فدرال رزرو در نشست هفته آینده تأکید دارد. این تصمیم با توجه به سخنان اخیر مقامات فدرال رزرو و قیمتگذاریهای بازار که احتمال این کاهش را بالای ۹۰ درصد نشان میدهد، در راستای انتظارات قرار گرفته است.

حتی اگر دادههای NFP بهبود غیرمنتظرهای نشان دهد، سطح بالای نرخ بهره فعلی (نزدیک به ۵ درصد) همچنان باعث میشود فدرال رزرو این کاهش را در دستور کار قرار دهد. بانک آمریکا در نتیجهگیری یادداشت تحلیلی خود بیان کرده است که انتظار میرود گزارش NFP اکتبر، در حالی که تحت تأثیر عوامل موقتی مختل شده، همچنان به سمت رشد مثبت حرکت کند.

به گفته کاخ سفید، «ایران نباید در برابر هرگونه اقدام تلافیجویانه اسرائیل واکنشی نشان ندهد، چرا که در صورت واکنش ایران، ایالات متحده از اسرائیل حمایت خواهد کرد.

بانک مرکزی اروپا باید محتاطانه عمل کند و در افزایش نرخ بهره عجله نداشته باشد، زیرا هنوز راه زیادی برای مهار تورم در پیش داریم.

اقتصاد در مسیر رسیدن به ثبات قیمتها قرار گرفته است، اما برای رسیدن به هدف، هنوز برخی موانع و چالشها وجود دارد که باید برطرف شوند.

طبق گزارش جدید CIBC، رشد ۳ درصدی تولید ناخالص داخلی (GDP) آمریکا احتمالاً موجب گرم شدن بیش از حد اقتصاد نخواهد شد. CIBC معتقد است که اقتصاد آمریکا قادر به ادامه رشد با این سرعت است و در عین حال، میتواند چرخه کاهش نرخ بهره را نیز ادامه دهد.

بر اساس این گزارش، رشد اقتصادی آمریکا در گزارش جدید به ۲.۸ درصد رسیده که اندکی کمتر از انتظار ۳ درصدی تحلیلگران بوده است. با این حال، جزئیات این گزارش نشاندهنده عملکرد خوب اقتصاد است، بهطوری که مصرف داخلی توانسته اثرات منفی تجارت خالص را جبران کند.

تحلیلگران CIBC بر این باورند که رشد ۳ درصدی بهجای آنکه نشانهای از گرم شدن بیش از حد اقتصاد باشد، معیاری جدید برای ظرفیت اقتصادی است. این تحلیلگران به بهبود بهرهوری و خنکتر شدن بازارهای کار و تورم اشاره میکند و معتقد است که اقتصاد آمریکا میتواند با این نرخ رشد پایدار بماند.

همچنین، جوانان نسل هزاره که از سال ۲۰۱۹ به بعد ثروتشان به بیش از دو برابر رسیده است، نقشی کلیدی در افزایش مصرف ایفا میکنند. سرمایهگذاری قوی در تجهیزات و کاهش نرخهای بهره بلندمدت نیز به این رشد کمک کردهاند.

CIBC همچنین اشاره میکند که حتی با کاهش تدریجی فعالیت در بازار کار، رشد مصرف ممکن است به طور ناگهانی کاهش نیابد؛ چرا که درآمد ناشی از داراییها و میل به مصرف نسل هزاره همچنان به عنوان نیروی محرک پایدار مصرف عمل میکند. البته، محدودیتهای احتمالی در زمینه مهاجرت میتواند این روند را کندتر سازد و در نتیجه، رشد مصرف ممکن است اندکی کاهش یابد.

بهطور کلی، رشد اقتصادی آمریکا در وضعیت مناسبی قرار دارد و فعالیتهای اقتصادی در نزدیکی ظرفیت تازه توسعه یافته خود هستند. با این حال، تمرکز فدرال رزرو همچنان بر وضعیت اشتغال باقی خواهد ماند و پیشبینی میشود که شکافی میان رشد تولید ناخالص داخلی و بازار کار ایجاد شود.

بهبود بهرهوری به این معناست که شرکتها به استخدام نیروی کار کمتری نیاز دارند و با اتکا به سرمایهگذاریهای گذشته در فناوری، میتوانند رشد خروجی را حفظ کنند. این روند همچنین بهطور غیرمستقیم از طریق افزایش خوشبینی در بازار سهام، موجب رشد مصرف خواهد شد. این یک چالش پیچیده، اما مطلوب برای فدرال رزرو به شمار میرود.

در حالی که ارزیابیهای اقتصادی با اصلاحات و تغییرات مثبت همراه بوده، رویکرد فدرال رزرو تغییری نکرده است؛ انتظار میرود کاهش تدریجی نرخ بهره همچنان ادامه یابد تا نرخ خنثی به درستی تعیین شود.

ایالات متحده و اسرائیل به طور پیوسته درباره امکان دستیابی به یک راهحل سیاسی یا دیپلماتیک برای مسائل یا بحرانهای مرتبط با لبنان گفتگو میکنند و تلاش دارند دیدگاه مشترکی در مورد شکل و محتوای این راهحل پیدا کنند.

به نقل از شبکه ۱۲ تلویزیون اسرائیل، در نشست اخیر مقامات عالیرتبه اسرائیلی به سرپرستی نتانیاهو، نخست وزیر این کشور، توافق زیادی وجود داشت که اسرائیل تا حد زیادی اهداف خود را در عملیات علیه حزبالله در لبنان محقق کرده است و اکنون باید از این دستاوردها برای رسیدن به توافقی جهت پایان دادن به درگیریها استفاده کند.

این گزارش همچنین اشاره دارد که نتانیاهو با نظر مقامات امنیتی مبنی بر لزوم آتشبس موافقت کرده است، بهشرطی که این آتشبس بتواند هدف بازگشت ایمن ساکنان مناطق شمالی به خانههایشان را محقق سازد.

نیروهای نظامی کره شمالی در حالی که یونیفرمهای روسی به تن دارند، دیده شدهاند و نگرانیها در مورد اینکه ممکن است در جنگ علیه اوکراین کمک کنند، افزایش یافته است.

نگرانی عمیقی وجود دارد که نیروهای کره شمالی برای حمایت از عملیات جنگی روسیه در منطقه کورسک مورد استفاده قرار گیرند.

برای همکاری با متحدان و شرکا به منظور بازداشتن کره شمالی از کمک به جنگ روسیه علیه اوکراین، برنامهریزی و تلاشهایی صورت خواهد گرفت.

در بحبوحه مازاد عرضه نفت که احتمالاً حتی اثرات قیمتی درگیری گستردهتر در خاورمیانه را محدود میکند، بانک جهانی روز سه شنبه اعلام کرد که قیمت جهانی کامودیتیها در سال 2025 به پایینترین حد پنج ساله خود سقوط خواهد کرد.

این بانک در جدیدترین چشم انداز بازار کامودیتی (CMO) خود اعلام کرد که با وجود این کاهش، قیمت کلی کامودیتیها 30 درصد بالاتر از پنج سال قبل از همه گیری ویروس کرونا باقی خواهد ماند.

در حالی که پیشبینی قیمتها در هر کامودیتی متفاوت است، یکی از عوامل اصلی کاهش کلی، بهبود شرایط عرضه است.

بانک جهانی اعلام کرد، انتظار میرود عرضه جهانی نفت در سال آینده به طور متوسط 1.2 میلیون بشکه در روز از تقاضا فراتر رود، مازادی که قبلاً تنها دو بار از آن فراتر رفته است - در طول تعطیلیهای مرتبط با بیماری همه گیری ویروس کرونا در سال 2020 و سقوط قیمت نفت در سال 1998. به گفته این بانک مازاد عرضه جدید تا حدی منعکس کننده تغییر عمده در چین است، جایی که تقاضای نفت از سال 2023 در بحبوحه کاهش تولید صنعتی و افزایش فروش خودروهای برقی و کامیون هایی که با گاز طبیعی مایع (LNG) کار میکنند، اساساً یکنواخت بوده است.

✔️ خبر مرتبط: واردات نفت خام آمریکا از عربستان سعودی در هفته گذشته به کمترین میزان خود از ژانویه 2021 رسیده است

علاوه بر این، انتظار میرود چندین کشور که بخشی از سازمان کشورهای صادرکننده نفت یا متحدان آن (اوپک پلاس) نیستند، تولید نفت خود را افزایش دهند. خود اوپک پلاس ظرفیت مازاد قابل توجهی را حفظ میکند که بالغ بر 7 میلیون بشکه در روز است که تقریباً دو برابر مقدار آن در آستانه همهگیری ویروس کرونا در سال 2019 است.

در چشم انداز بازار کامودیتی اعلام شد که از سال 2024 تا 2026، پیشبینی میشود قیمتهای جهانی کامودیتیها تقریباً 10 درصد کاهش یابد. قیمتهای جهانی مواد غذایی در سال جاری 9 درصد و در سال 2025 تا 4 درصد کاهش خواهد یافت. این امر همچنان باعث میشود قیمت مواد غذایی تقریباً 25 درصد بالاتر از سطح متوسط از سال 2015 تا 2019 باشد.

انتظار میرود قیمت انرژی در سال 2025 6 درصد و در سال 2026 تا 2 درصد کاهش یابد. کاهش قیمت مواد غذایی و انرژی باید کنترل تورم را برای بانکهای مرکزی آسانتر کند. با این حال، تشدید درگیریهای مسلحانه میتواند با ایجاد اختلال در عرضه انرژی و افزایش قیمت مواد غذایی و انرژی، این تلاش را پیچیده کند.

✔️ خبر مرتبط: سقف تاریخی جدید طلا در سایه عدمقطعیت انتخابات آمریکا

در طول سال گذشته، درگیری در خاورمیانه نوسانات قابل توجهی را در قیمت نفت به ارمغان آورده است - به ویژه به دلیل نگرانیها مبنی بر اینکه در صورت تشدید درگیری، زیرساختهای نفت و گاز تولیدکنندگان عمده کامودیتی آسیب ببینند.

با فرض تشدید نشدن درگیری، انتظار میرود میانگین سالانه قیمت نفت خام برنت در سال 2025 به پایینترین سطح 4 ساله 73 دلاری برسد که از 80 دلار در هر بشکه در سال جاری کمتر است.

اما این گزارش همچنین ارزیابی میکند که در صورت تشدید درگیری چه اتفاقی میافتد، بهویژه اگر منجر به کاهش 2 درصدی یا 2 میلیون بشکهای عرضه جهانی نفت تا پایان سال جاری شود مقیاسی از اختلال که با جنگ داخلی لیبی در سال 2011 و جنگ عراق در سال 2003 رخ داد.. اگر اختلالی مشابه تکرار شود، قیمت برنت در ابتدا به شدت افزایش مییابد و به اوج 92 دلار در هر بشکه میرسد.

بیشتر بخوانید:

انتخابات ریاستجمهوری ایالات متحده در 5 نوامبر برگزار خواهد شد که یکی از بزرگترین ریسکها است، بنابراین تصور میشود که امنترین داراییها افزایش خواهند یافت. اما اینطور نیست - و این تنها یکی از ناهنجاری های قابل توجهی است که در بازارهای مالی ظاهر میشود. بازده اوراق خزانه داری 10 ساله ایالات متحده از زمان کاهش شدید نیم درصدی نرخ بهره فدرال رزرو در 17 سپتامبر، نزدیک به 70 نقطه پایه افزایش یافته است.

با وجود کاهش نرخ بهره فدرال رزرو، بازده اوراق خزانه داری در حال افزایش است

معیار جهانی از زمان کاهش نرخ بهره فدرال رزرو دوران سختی را سپری میکند

آنچه حتی غیرعادیتر است این است که اوراق قرضه دولتی ایالات متحده بدون ابزارهایی که معمولاً با هم مرتبط هستند - به استثنای اوراق بریتانیا، به دلیل نگرانیهای مالی مشابه - دچار نوسان میشوند. دلار آمریکا در ماه گذشته 4 درصد تقویت شده است، بنابراین بدیهی است که پول خارجی از داراییهای ایالات متحده فرار نمیکند. فقط در مکان امن معمول اوراق خزانه داری پارک نمیشود.

بازگشت دلار

دلار همچنان دارایی امن جهانی است حتی اگر بازار اوراق قرضه نباشد

پس دلارها کجا میروند؟ برخی همچنان به سراغ هیجان انگیزترین داراییها – یعنی سهام بخش فناوری ایالات متحده پیش میروند. اما اگر از روش کتاب درسی برای ارزیابی سهام استفاده شود، که از بازده اوراق خزانه داری ایالات متحده به عنوان نرخ تنزیل برای جریانهای نقدی آتی شرکت استفاده میکند، دلیل این مسئله واضح نیست. این رابطه صرف ریسک سهام را در مقایسه با نرخ بدون ریسک با درآمد ثابت تعیین میکند. زمانی که نرخ بهره نزدیک به صفر بود، توضیحی مناسب برای افزایش فوقالعاده قیمت سهام هفت شگفت انگیز (Magnificent Seven) وجود داشت. با این حال، روش قدیمی باعث میشود که سهام نسبت به اوراق قرضه بیش از حد گران به نظر برسند - بنابراین یا این نظریه را بیرون بیندازید یا برای یک بازگشت شدید آماده باشید. (هفت شگفت انگیز از سهام متشکل از آلفابت (شرکت مادر گوگل)، آمازون، اپل، متا (صاحب فیس بوک، واتس اپ و اینستاگرام)، مایکروسافت، انویدیا و تسلا، تشکیل میشود.)

✔️ خبر مرتبط: بازده اوراق قرضه ۱۰ ساله آمریکا به سطح بحرانی نزدیک میشود!

مقایسه ارزشگذاری برای اوراق بازارهای نوظهور نیز بهطور مشابه انجام میشود، که علیرغم دلار بسیار قوی و قیمتگذاری مجدد منحنی کوپن اوراق خزانهداری ایالات متحده، به شدت ادامه دارد. در یک نقطه، چیزی شکسته خواهد شد - و این شکسته فقط در ایالات متحده نخواهد بود.

پس از انتخابات روز یکشنبه که ائتلاف حاکم اکثریت پارلمانی خود را از دست داد، فشار فروش مجدد در ین ژاپن نگران کننده است. مداخله مجدد برای حمایت از ارز آن یک ریسک واقعی است. بازگشت ناگهانی ضعف ین در اوایل ماه اوت، بازارهای جهانی را بیثبات کرد، و باعث شد تا تجارت محبوب وامگیری با ین با بازده پایین برای تامین مالی داراییهای با ریسک بالاتر به ارزهای دیگر مانند دلار کاهش یابد.

با این حال، شگفتانگیزترین قطع همبستگی در فضای اوراق درآمد ثابت ایالات متحده است - با وجود خروج پول از اوراق دولتی، اسپردهای اعتباری شرکتها کاهش یافته است. اسپرد اوراق پربازده در سال گذشته 150 نقطه پایه کاهش یافته است – و اسپرد آنها به کمترین میزان رسیده است.

رستگاری اعتباری

اسپرد اعتبار شرکتها به پایینترین سطح بازده دولت ایالات متحده نزدیک شده است

با وجود این همه شرایط مساعد، واشنگتن میتواند مشکل ساز باشد. اقتصاد به طور کلی به خوبی در حال پیشرفت است، اما مهم نیست که خیلی داغ نیست. دادههای ضعیفتر مسکن در ماه سپتامبر و سفارشهای کالاهای بادوام، همراه با نظرسنجی منطقهای بژ بوک فدرال رزرو، حاکی از کاهش سریع بخشهای بزرگی از اقتصاد است. نظرسنجی مدیران صندوق بانک آمریکا در اکتبر نشان داد که 76 درصد از پاسخ دهندگان هنوز به دنبال یک فرود نرم هستند. فدرال رزرو بارها به صراحت اعلام کرده است که سیاست پولی را بسیار محدودکننده میداند. کاهش نرخ بهره ممکن است با سرعت کمتری انجام شود، اما جهت حرکت مشخص است.

✔️ خبر مرتبط: دالی، عضو فدرال رزرو: کار برای رسیدن به فرود نرم هنوز به پایان نرسیده است

این حرکت واقعاً یک ترس ناشی از تورم نیست، چرا که معیار اصلی مورد علاقه فدرال رزرو برای هزینه مصرفی قیمت نزدیک به هدف 2٪ است. ضعف مداوم در قیمت نفت خام معمولاً به اوراق قرضه کمک میکند. بازده اوراق خزانه داری محافظتشده از تورم (TIPS) تقریباً با نیمی از افزایش ثبت شده توسط برادران اسمی آنها مطابقت دارد، اما اکنون پس از تورم 2 درصد بازگشته است.

ترس از ناشناختهها امری زودگذر است حتی اگر هیچ چیز در اقتصاد واقعی تغییر نکرده باشد. ظرفیت هر دولت آتی برای هدر دادن مالی به شدت محدود خواهد شد، نه تنها از نظر قانونی، بلکه به دلیل تمایل بازار اوراق قرضه. اگر هیچ چیزی تامین مالی نشود، اقتصاد به شدت ضربه خواهد خورد. هنگامی که ریسک رویداد انتخابات تمام شود، کشش رابطه ارزش گذاری بنیادی معیار اوراق قرضه جهانی با سایر طبقات دارایی میتواند بازگردد.

بیشتر بخوانید:

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 درصدی نرخ بهره توسط بانک مرکزی انگلستان در ماههای نوامبر و دسامبر به ترتیب به 82 و 48 درصد رسیده است، در حالی که این احتمال در ساعات اولیه روز 92 و 63 درصد بود.

ما سناریوهایی را در مورد انتخابات آمریکا بررسی کردهایم.

نیازی نیست به انحرافات کوتاهمدت از هدف تورمی در چارچوب جهتگیری میانمدت واکنش نشان دهیم.

تعیین نرخ خنثی با عدم قطعیت بالایی روبرو است.

روند کاهش تورم همچنان ادامه دارد که به ما اجازه داد نرخ بهره را در ماه اکتبر بیشتر کاهش دهیم؛ اما جنگ با تورم هنوز تمام نشده است.

ریسک کاهش قابل توجه و پایدار تورم زیر هدف تعیین شده، همچنان کم است.

ما در سال آینده به هدف 2 درصد به شکلی پایدار دست خواهیم یافت.

رویکرد تدریجی در تسهیل پولی همچنان مناسب است.

تورم کل به دلیل محاسبه انرژی، همچنان نوساناتی را تجربه خواهد کرد.

تورم هسته برای پیشبینی وضعیت فشارهای تورمی در میانمدت، اطلاعات دقیقتری ارائه میدهد.

اقتصاد ناحیه یورو در حال کند شدن و بازار کار در حال سرد شدن است.

ما انتظار داریم رشد دستمزد در این سال همچنان بالا بماند و تا حدودی ناهموار باشد.

ریسکهای ژئوپلیتیک به طور قابل توجهی افزایش یافته است.

یکی از نگرانیهای اصلی، حمایتگرایی در سایه انتخابات آمریکا است.

باید انتظار شوکهای عرضه مکررتری را داشته باشیم که بر تورم تأثیر خواهد گذاشت.

ما به زودی به نرخ خنثی نزدیک میشویم.

یک هفته دیگر، آمریکاییها رسماً برای انتخاب کنگره و رئیس جمهور جدید به پای صندوقهای رای میروند. با توجه به اینکه نظرسنجیها در اکثر ایالتهای میدان نبرد بسیار نزدیک به نظر میرسد، عدم اطمینان همچنان در بازارهای مالی افزایش مییابد و سرمایه گذاران را وادار میکند تا به طلا به عنوان یک دارایی امن مطمئن روی آورند.

تجدید تقاضای برای داراییهای امن به افزایش قیمت طلا در فاصله قابل توجهی از اوجهای اخیر کمک کرده است.

اوله هانسن، رئیس استراتژی کامودیتی در ساکسو بانک، گفت که عدم اطمینان سیاسی ایالات متحده نیروی محرکه تقاضای جدید دارایی امن در سراسر بازارهای کامودیتی است.

با توجه به عدم واکنش به کاهش تنش در خاورمیانه که در قیمت نفت خام مشاهده شد – که در روز دوشنبه بیشترین کاهش را در دو سال اخیر داشت – به این نتیجه می رسیم که آخرین رشد به طور فزایندهای به عنوان پوشش ریسکی در برابر یک «پیروزی کامل در کاخ سفید و کنگره توسط حزب جمهوریخواه » در نظر گرفته میشود. این سناریو نگرانیها را در مورد هزینههای بیش از حد دولت افزایش میدهد، نسبت بدهی به تولید ناخالص داخلی را بالاتر میبرد و در عین حال ترس از تورم را از طریق تعرفههای واردات و همچنین ریسکهای ژئوپلیتیکی تشدید میکند. سرمایهگذاران به فلزات گرانبها به عنوان پوشش ریسک میآورند، حتی زمانی که انتظارات برای نرخهای پایینتر و شرایط مالی انبساطیتر از بین میرود، چرا که ممکن است FOMC مجبور شود فاز فعلی کاهش نرخ بهره را متوقف کند.

در عین حال، برخی از تحلیلگران خاطرنشان کردهاند که پیروزی دموکراتها در هفته آینده میتواند هزینهکردهای دولت را افزایش دهد و سطح بدهیها را حتی بیشتر کند.

هانسن اضافه کرد که با توجه به موقعیت فعلی بازار، ریسکهای رو به رشدی برای نزول وجود دارد.

✔️ خبر مرتبط: گلدمن ساکس پیشبینی کرد که قیمت طلا به ۲۹۰۰ دلار در هر اونس برسد

او گفت: «اگر نتیجه هفته آینده یک پیروزی نباشد، به طور بالقوه میتوانیم شاهد اصلاح سریع 100 تا 150 دلاری طلا باشیم.»

با این حال، با نگاهی فراتر از نوسانات فعلی، هانسن گفت که قیمت، اگرچه افزایش یافته است، به نظر نمیرسد بیش از حد باشد.

من هیچ نشانهای از سرخوشی در بازار طلا نمیبینم و تنها طلا امسال بیش از 30% افزایش یافته است چرا که سرمایهگذاران در سراسر جهان به دنبال پوشش ریسک در برابر عدم قطعیتهای متعدد هستند که همه به جهانی ناآرام اشاره دارند. محرکهای اصلی این مرحله صعودی شامل نگرانیها در مورد بیثباتی مالی، تقاضای پناهگاه امن، تنشهای ژئوپلیتیکی، دلارزدایی که منجر به تقاضای قوی بانکهای مرکزی میشود، روی آوردن سرمایهگذاران چینی به طلا در میان نرخهای سپرده گذاری پایین و نگرانیها در مورد بازار دارایی و... هستند. هانسن گفت: اخیراً عدم اطمینان در مورد انتخابات ریاست جمهوری ایالات متحده افزایش یافته است.

با نگاهی به آینده، هانسن خاطرنشان کرد که طلا هنوز هم جا دارد که به سمت بالاتر حرکت کند، چرا که سرمایه گذاران نهادی تازه شروع به ورود مجدد به صندوقهای سرمایه گذاری قابل معامله با پشتوانه طلا (ETF) کردهاند.

کریشان گوپول، تحلیلگر ارشد بازار در شورای جهانی طلا، در پستی در رسانههای اجتماعی در روز چهارشنبه خاطرنشان کرد که بازار ETF شاهد ورودی حدود 15 تن به ارزش 1.4 میلیارد دلار در هفته گذشته بود. در عین حال، تقاضای ETF تاکنون در سال جاری مثبت شده و حدود هشت تن افزایش یافته است.

به گفته وی: «آسیا پیشرو در جریان ورودیها را به عهده داشت که عمدتاً توسط منابع مالی چین هدایت میشد و پس از آن آمریکای شمالی قرار داشت.

اگرچه بسیاری از تحلیلگران همچنان به تاکید بر پتانسیل طلا با شروع چرخه سیاستهای پولی تسهیلی جدید فدرال رزرو ادامه میدهند، برخی نیز شروع به این سوال کردهاند که چقدر مومنتوم در بازار طلا باقی مانده است، به خصوص که اقتصاد و بازار کار نسبتاً تاب آور هستند.

تحلیلگران بازار مشاهده کردهاند که دیدگاههای خوش بینانه در مورد اقتصاد، بازده اوراق قرضه 10 ساله را به بالاترین سطح سه ماهه میرساند. بازده اوراق 10 ساله در حال حاضر 4.32 درصد معامله میشود.

✔️ خبر مرتبط: طلا و نقره در بهترین شرایط برای رشد در یک دهه اخیر قرار دارند

فواد رزاق زاده، تحلیلگر بازار، گفت که بازده اوراق قرضه بالاتر و دلار قویتر آمریکا ریسک قابل توجهی برای طلا در کوتاه مدت ایجاد میکند.

هزینه فرصت بالای داراییهایی مانند طلا با افزایش بازده اوراق قرضه به طور فزایندهای آشکار میشود. در همین حال، عدم قطعیتهای طولانی انتخابات ایالات متحده ممکن است حمایتهایی را ایجاد کند، اما بدون محرکهای جدید قابل توجه، خریداران طلا ممکن است تا زمانی که اصلاح واضحتری ظاهر شود، متوقف شوند. در صورتی که بازده اوراق و دلار شتاب خود را حفظ کند، ممکن است شاهد کاهش چشم انداز طلا در کوتاه مدت باشیم چرا که هزینه نگهداری داراییهای بدون بازده افزایش مییابد. اگرچه هنوز چنین نشانهای مشاهده نشده است.»

ریکاردو اوانجلیستا، تحلیلگر ارشد ActivTrades، گفت که احتمالاً قیمتها در حدود سطوح فعلی حمایت میشوند. با این حال، او افزود که رشدها میتواند در کوتاه مدت محدود شود.

انتظار میرود معاملهگران پیش از انتشار چندین داده کلیدی در پایان هفته، محتاطانه عمل کنند. با توجه به شاخص هزینههای مصرف شخصی - که معیار تورم ترجیحی فدرال رزرو در نظر گرفته میشود - ارقام تولید ناخالص داخلی، و دادههای مهم اشتغال غیرکشاورزی، طیفی از عوامل میتوانند بر برنامههای کاهش نرخ بهره فدرال رزرو تاثیر بگذارند. در نهایت، این عوامل عملکرد دلار و بازار اوراق قرضه را شکل خواهند داد که با توجه به همبستگی معکوس آنها با طلا، بر قیمت این فلز گرانبها نیز تاثیر خواهد گذاشت.

بیشتر بخوانید:

به گفته اداره اطلاعات انرژی ایالات متحده، «واردات نفت خام آمریکا از عربستان سعودی در هفته گذشته به کمترین میزان خود از ژانویه 2021 رسیده است.»

در واکنش به بیانیه بودجه پاییزی، جفتارز GBPUSD افزایش یافت.

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده - Crude Oil Inventories

سیاستهای بودجهای، هزینههای دولت را تقریباً 70 میلیارد پوند که اندکی بیش از 2 درصد تولید ناخالص داخلی است، افزایش میدهند.

پیشبینی میشود که اندازه دولت تا پایان دهه به 44 درصد تولید ناخالص داخلی برسد که تقریباً 5 درصد بیشتر از قبل از همهگیری است.

به گفته اداره مدیریت بدهی بریتانیا، میزان انتشار خالص اوراق قرضه دولتی برای سال مالی 2024-2025 به میزان 296.9 میلیارد پوند برنامهریزی شده است.

براساس نظرسنجیها، این میزان 294 میلیارد پوند برآورد میشود و در ماه آوریل، میزان انتشار 277.7 میلیارد پوند بوده است.

تغییرات ماهانه خانههای در انتظار فروش ایالات متحده - Pending Home Sales (سپتامبر)

ما آمادهایم که آتشبس را تحت شرایطی مناسب بپذیریم.

اگر اسرائیلیها تصمیم بگیرند جنگ را متوقف کنند، ما قبول میکنیم؛ اما با شرایطی که برای ما مناسب باشد.

دفتر بودجه مسئول (OBR) اعلام کرده است که افزایش سرمایهگذاری میتواند تولید ناخالص داخلی را تا ۱.۴ درصد افزایش دهد.

خدمات بهداشتی ملی (NHS) با افزایش ۲۲.۶ میلیارد پوندی در بودجه جاری همراه خواهد بود و همچنین، بودجه سرمایهای آن نیز ۳.۱ میلیارد پوند رشد پیدا خواهد کرد.

پیشبینی میشود که به دلیل طوفانهای مخرب و اعتصابات، تغییرات اشتغال غیرکشاورزی پیش رو کاهش یابد.

این اعداد تأثیری بر روند اصلی چند ماه گذشته، مبنی بر انعطافپذیری بازار کار نخواهد داشت.

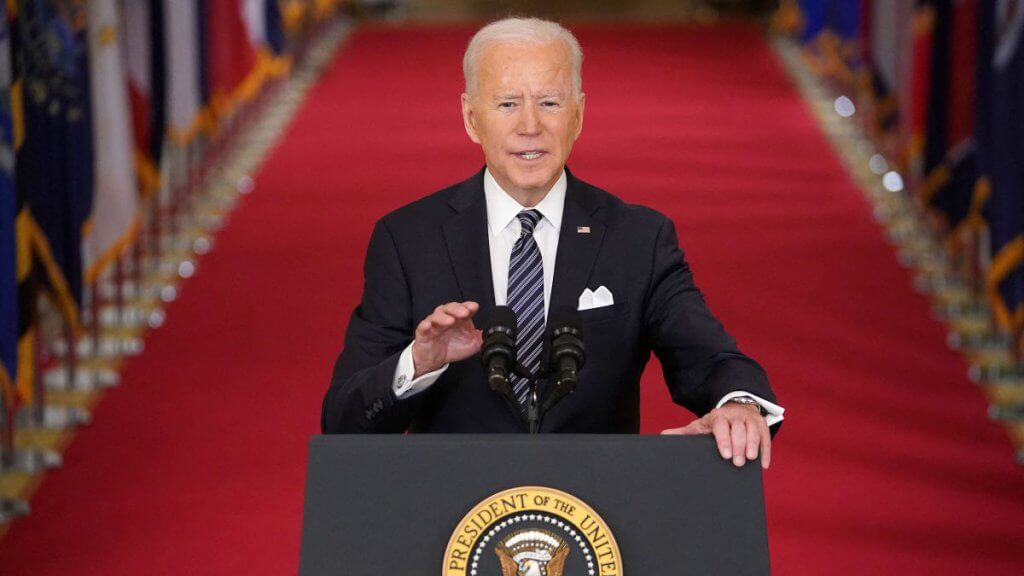

به گفته بایدن، رئیس جمهور آمریکا، «گزارش تولید ناخالص داخلی امروز نشان میدهد که اقتصاد چقدر قدرت گرفته است.»

به گفته منابع امنیتی، «اسرائیل حملات همزمانی را به حاشیههای شهر تاریخی بعلبک در لبنان آغاز کرده است.»

سهم بیمه ملی کارفرمایان را ۱.۲ درصد افزایش و آستانه پرداخت بیمه ملی را به ۵۰۰۰ پوند کاهش خواهیم داد؛ این امر تا پایان دوره پیشبینی شده، سالانه ۲۵ میلیارد پوند درآمد ایجاد خواهد کرد.

ما کمک هزینه استخدام را از ۵۰۰۰ پوند به ۱۰۵۰۰ پوند افزایش خواهیم داد.

نرخ بالاتر مالیات بر عایدی سرمایه به ۲۴ درصد افزایش خواهد یافت.

من دوره تعلیق افزایش آستانه مالیات بر ارث را تا سال ۲۰۳۰ تمدید خواهم کرد.

مجموعاً، اقدامات مالیات بر ارث بیش از دو میلیارد پوند درآمد ایجاد میکنند.

من تخفیف ۴۰ درصدی بر مالیات کسب و کار برای صنایع خردهفروشی و مهماننوازی تا سقف مشخصی ارائه خواهم داد.

انگلستان مالیات شرکتها را برای مدت زمان پارلمان به ۲۵ درصد محدود میکند.

ما رژیم مالیاتی افراد غیرمقیم را لغو خواهیم کرد.

انگلستان مالیات بر عایدی سرمایه بر سود سهام خصوصی را در ماه آوریل به ۳۲ درصد افزایش میدهد.

پس از تصمیمات دولت قبلی، هیچ تمدیدی در تعلیق آستانههای مالیات بر درآمد وجود نخواهد داشت.

هزینههای روزمره از سال ۲۰۲۴-۲۰۲۵ به میزان ۱.۵ درصد به صورت واقعی افزایش خواهد یافت.

اقدامات مالیاتی افراد غیرمقیم تا پنج سال آینده ۱۲.۷ میلیارد پوند درآمد ایجاد خواهد کرد.

ما هزینههای دفاعی را ۲.۹ میلیارد پوند افزایش خواهیم داد.

هدف جدید برای بدهی عمومی بر اساس بدهی خالص مالی بخش عمومی تعیین خواهد شد.

پیشبینیهای OBR نشان میدهد که ۱۵.۷ میلیارد پوند فضای مالی برای کاهش نسبت بدهی به تولید ناخالص داخلی بر اساس تعریف جدید، در مقابل ۸.۹ میلیارد پوند بر اساس تعریف قدیمی در پیشبینی ماه مارس، وجود دارد.

ما بیش از 5 میلیارد پوند سرمایهگذاری در بخش مسکن انجام خواهیم داد.

دستور کار من پیروی از دستور کار نصرالله، دبیرکل قبلی، در همه ابعاد است.

برآورد اولیه نرخ تورم ماهانه آلمان - Inflation Rate (اکتبر)

برآورد اولیه نرخ تورم سالانه آلمان - Inflation Rate (اکتبر)

برآورد اولیه نرخ تورم هماهنگشده ماهانه آلمان - Harmonised Inflation Rate (اکتبر)

برآورد اولیه نرخ تورم هماهنگشده سالانه آلمان - Harmonised Inflation Rate (اکتبر)

تنها راه برای تحریک رشد، سرمایهگذاری است و برای تحقق سرمایهگذاری، باید ثبات را بازگردانیم.

دفتر مسئول بودجه (OBR) میگوید دولت قبلی تمام اطلاعات را در اختیار این دفتر قرار نداده است؛ در غیر اینصورت، پیشبینی بودجه بهار آنها به طور قابلتوجهی متفاوت میبود.

کاهش بودجه بیمه ملی اوج بیمسئولیتی بود.

من توصیههای حاصل از بررسی OBR را اجرا خواهم کرد و هرگونه مقایسه با پیشبینی بودجه ماه مارس نادرست است.

دفتر مسئول بودجه پیشبینی میکند که شاخص قیمت مصرفکننده در سال 2025 به 2.6 درصد (پیشبینی مارس 1.5 درصد)، در سال 2026 به 2.3 درصد (پیشبینی مارس 1.6 درصد)، در سال 2027 به 2.1 درصد (پیشبینی مارس 1.9 درصد)، در سال 2028 به 2.1 درصد (پیشبینی مارس 2.0 درصد) و در سال 2029 به 2.0 درصد برسد.

بودجه ظرفیت عرضه اقتصاد را به طور دائمی افزایش میدهد.

ما از طریق صندوق ثروت ملی، 70 میلیارد پوند سرمایهگذاری را کاتالیز خواهیم کرد.

پیشبینیهای OBR نشان میدهد که رشد تولید ناخالص داخلی در سال 2025 به 2.0 درصد (پیشبینی مارس 1.9 درصد)، در سال 2026 به 1.8 درصد (پیشبینی مارس 2.0 درصد)، در سال 2027 به 1.5 درصد (پیشبینی مارس 1.8 درصد)، در سال 2028 به 1.5 درصد (پیشبینی مارس 1.7 درصد) و در سال 2029 به 1.6 درصد خواهد رسید.

ما در سالهای 2029-2030 به قانون تعادل بودجه جاری دست خواهیم یافت؛ ما بودجه جاری را متعادل خواهیم کرد تا برای تأمین هزینههای روزمره قرض نگیریم.

پیشبینیهای OBR نشان میدهد که کسری بودجه جاری در سالهای 2025-2026 به 26.2 میلیارد پوند خواهد رسید در حالی که پیشبینی مارس 16.5 میلیارد پوند بود.

پیشبینیهای OBR نشان میدهد که بدهی خالص بخش عمومی (PSNB) در سالهای 2025-2026 به 105.6 میلیارد پوند خواهد رسید، در حالی که پیشبینی مارس 77.5 میلیارد پوند بود.