یوتوتایمز » وبلاگ » برگه 91

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

فرصت یک توافق کامل با اتحادیه اروپا درباره فولاد و آلومینیوم از دست رفته است.

برای ایجاد زنجیره تأمین مواد معدنی مهم، هنوز کارهای زیادی باید انجام شود.

اسمیت، نخست وزیر استان آلبرتا در کانادا، هشدار داده است که این کشور باید خود را برای اعمال تعرفههای احتمالی توسط دولت دونالد ترامپ، رئیس جمهور آینده آمریکا، آماده کند. وی تأکید کرد که در صورت اعمال تعرفههای ۲۵ درصدی، کانادا مجبور به پاسخگویی خواهد بود.

اسمیت در سخنان اخیر خود اعلام کرد که هیچ نشانهای مبنی بر تغییر موضع ترامپ در مورد تعرفهها مشاهده نکرده است. وی گفت: «من انتظار ندارم که کانادا از این تعرفهها معاف شود.» وی همچنین هشدار داد که قطع صادرات نفت میتواند به یک بحران وحدت ملی منجر شود.

به گزارش منابع، میزان فعالیت پالایشگاههای نفت روسیه قبل از اعمال تحریمهای جدید، کمترین مقدار در دو ماه اخیر بوده است.

به گفته وزارت بازرگانی چین، این کشور در پاسخ به محدودیتهای صادرات فناوری هوش مصنوعی توسط آمریکا از حقوق و منافع خود محافظت خواهد کرد.

مذاکرات بین اسرائیل و حماس درباره آزادی گروگانها به خوبی پیش میرود.

آمریکا سعی کرده است با تیم ترامپ در مورد غزه هماهنگ عمل کند؛ فکر میکنم دولت ترامپ قوانین مربوط به تراشهها را نیز تغییر خواهد داد.

قیمت اتریوم در حال حاضر در حال اصلاح است که از اوایل دسامبر آغاز شده است. به نظر میرسد قیمت به سمت ناحیه حمایتی کلیدی بین 2400 دلار و 2840 دلار حرکت میکند. حتی اگر این حرکت در چند مرحله انجام شود، احتمال این وجود دارد که اصلاح زودتر از آنچه که انتظار میرود به پایان برسد. در زمان نگارش این مطلب، قیمت اتریوم بیش از یک درصد کاهش یافته و زیر سطح 3300 دلار معامله میشود.

سطوح کلیدی مقاومت و حمایت

تا زمانی که اتریوم زیر ناحیه مقاومتی بین 3370 دلار و 3613 دلار باقی بماند، روند نزولی است. شکست زیر 3170 دلار، که پایینترین سطح از روز چهارشنبه است، احتمالاً نشاندهنده حرکت بیشتر به سمت پایین خواهد بود. اگر اتریوم بتواند بالاتر از ناحیه مقاومت حرکت کند، ممکن است نشاندهنده تشکیل اصلاح بزرگتری باشد.

سناریوی جایگزین: شکست صعودی احتمالی

سناریوی جایگزینی وجود دارد که در آن حرکت قیمت کنونی میتواند یک الگوی مثلثی شکل دهد که ممکن است منجر به شکستن به سمت بالا شود. اگرچه این احتمال کمتر است، اما ارزش پیگیری دارد چرا که میتواند تأثیرات مثبتی برای اتریوم داشته باشد.

نگاه به آینده: مسیر ممکن به سمت اوج های جدید

با وجود روند نزولی کوتاهمدت، روند صعودی کلی همچنان حفظ شده است. اگر اتریوم به زودی حمایت شود و شروع به تثبیت کند، این میتواند راه را برای یک روند صعودی قویتر به سمت اوجهای جدید هموار کند. به علائم رسیدن به کف قیمتی دقت کنید، چرا که این ممکن است نشانهای از حرکت بعدی به سمت بالا باشد.

بیشتر بخوانید:

به گفته حماس، مذاکرات درباره برخی مسائل مهم برای آتشبس در غزه پیشرفت کرده است و آنها سعی میکنند بقیه موضوعات را هم به زودی حل کنند.

آزاد سازی توکنها به معنای بازگشایی توکنهایی است که قبلاً در توافقنامههای تأمین مالی محدود شده بودند. پروژهها این رویدادها را بهصورت استراتژیک برنامهریزی میکنند تا فشار بازار را کاهش دهند و قیمتها را تثبیت کنند.

در اینجا پنج رویداد بزرگ آزدسازی توکن که برای هفته آینده برنامهریزی شدهاند آورده شده است.

استارکنت (STRK)

استارکنت در حال توسعه یک راهکار ZK-Rollup لایه دوم است تا مقیاسپذیری برنامههای غیرمتمرکز روی اتریوم را بهبود بخشد. پس از تکمیل موفقیتآمیز یک دور تأمین مالی، این تیم توکن STRK را راهاندازی کرد که یک عنصر کلیدی در غیرمتمرکزسازی شبکه به شمار میرود.

در تاریخ 15 ژانویه، این پروژه 64 میلیون توکن STRK را بازگشایی خواهد کرد و آنها را به سرمایهگذاران و مشارکتکنندگان اولیه اختصاص میدهد.

سی (SEI)

سی (SEI) یک پلتفرم بلاکچین است که برای ارائه زیرساختهای با عملکرد بالا برای امور مالی غیرمتمرکز (DeFi) و سایر برنامههای غیرمتمرکز (dApps) طراحی شده است. این پلتفرم که بر پایه Cosmos SDK ساخته شده، بهعنوان یک بلاکچین لایه اول عمل میکند و تمرکز زیادی بر سرعت، مقیاسپذیری و ویژگیهای کاربرمحور دارد.

در تاریخ 15 ژانویه، این پروژه قصد دارد بیش از 55 میلیون توکن SEI را که به اعضای تیم اختصاص یافته است، آزاد کند.

آربیتروم (ARB)

آربیتروم، که توسط Offchain Labs توسعه یافته است، یک راهکار برجسته لایه دوم برای اتریوم است. این پروژه که در اوت 2021 راهاندازی شد، از حمایت شرکتهایی نظیر Lightspeed Venture Partners، Polychain Capital، Ribbit Capital، Redpoint Ventures، Pantera Capital، مارک کوبان و کوین بیس (Coinbase) برخوردار است.

هفته آینده، آربیتروم 92.65 میلیون توکن ARB به ارزش تقریبی 68 میلیون دلار را آزاد خواهد کرد. این توکنها به تیم، مشاوران و سرمایهگذاران اختصاص یافتهاند و یک رویداد مهم برای اکوسیستم محسوب میشود.

ایپکوین (ApeCoin)

ایپکوین (ApeCoin)، توکن مربوط به اکوسیستم Ape متعلق به Yuga Labs، در تاریخ 17 ژانویه بیش از 15 میلیون توکن را آزاد خواهد کرد. این توکنها به خزانه، بنیانگذاران، تیم و مشارکتکنندگان اختصاص خواهند یافت.

در گذشته، قیمت APE پس از آزادسازی توکنهای بزرگ کاهش یافته است. با این حال، با توجه به افزایش علاقه به NFTها، ممکن است کاهش قیمت این بار به شدت گذشته نباشد. سرمایهگذاران و تریدرها باید این رویداد را با دقت پیگیری کنند، چرا که ممکن است تأثیر زیادی بر قیمت توکن داشته باشد.

اندو فایننس (Ondo Finance)

اندو فایننس (Ondo Finance)، یک پروژه داراییهای واقعی (RWA)، برنامهریزی کرده است تا در تاریخ 18 ژانویه یک آزادسازی بزرگ توکن انجام دهد. این آزادسازی که به ارزش 2.42 میلیارد دلار است، معادل 134.21% از عرضه در گردش آن میباشد. توکنها برای مشارکتکنندگان در فروش خصوصی، رشد اکوسیستم و توسعه پروتکل تخصیص خواهند یافت.

آزادسازیهای توکن هفته آینده شامل ایگنلیر (EIGEN) ، ایگن (ENA)، و Echelon Prime (PRIME) و دیگر پروژهها خواهد بود، با ارزشی مجموعی بالغ بر 2.8 میلیارد دلار.

بیشتر بخوانید:

یک مقام ارشد اسرائیلی گفته است که به نظر میرسد به توافق نزدیک شدهاند. این مقام افزوده اسرائیل در روزهای اخیر در مورد برخی مسائل انعطاف نشان داده است، اما باید منتظر پاسخ حماس بماند تا مطمئن شود.

نخستوزیر بریتانیا، استارمر، اخیراً اعلام کرد که بریتانیا در زمینه تنظیم مقررات هوش مصنوعی راه خود را خواهد رفت.

نخستوزیر بریتانیا، اعلام کرد که دولت بریتانیا به قوانین مالی خود پایبند خواهد بود. او اظهار داشت که به تیم دولت خود کاملاً اطمینان دارد و این قوانین را به طور کامل رعایت خواهند کرد. ما در امور مالی دولت بیرحم خواهیم بود. ریچل ریوز (وزیر خزانهداری بریتانیا) کار خود را عالی انجام میدهد. من کاملاً به او اطمینان دارد.

من ۱۰۰٪ مطمئن هستم که بریتانیا رشد اقتصادی مورد نیاز خود را به دست خواهد آورد.

جلسهای که بین اولری و ترامپ برگزار شد، عمدتاً به برنامههای اولری برای خرید تیکتاک اختصاص داشت. اولری به دنبال جلب حمایت ترامپ برای این خرید است. این خبر توسط یک گزارشگر فاکس منتشر شده است.

به گزارش وال استریت ژورنال، آمریکا اخیراً محدودیتهای جدیدی را برای صادرات تراشههای هوش مصنوعی به چین اعلام کرده است. این قوانین که در روزهای پایانی دولت بایدن اعلام شد، با هدف جلوگیری از دسترسی چین به فناوریهای پیشرفته از طریق راههای نفوذ در کشورهای دیگر اعمال میشود.

این قوانین شامل الزام شرکتها به دریافت مجوز دولتی برای صادرات اطلاعات خاصی درباره مدلهای هوش مصنوعی و ایجاد تأسیسات بزرگ محاسباتی هوش مصنوعی در خارج از کشور است. این اقدامات با واکنش منفی شرکتهایی مانند انویدیا مواجه شده است.

آمریکا اخیراً اعلام کرد که محدودیتهای جدیدی برای صادرات تراشههای هوش مصنوعی تولید شده توسط شرکت انویدیا به کشورهای مختلف اعمال خواهد شد.

18 کشور همپیمان و شریک آمریکا از جمله ژاپن، بریتانیا و هلند از قوانین جدید مربوط به صادرات تراشههای هوش مصنوعی معاف شدهاند. این معافیتها به دلیل روابط ویژه این کشورها با آمریکا اعمال شده است.

آمریکا اخیراً قوانین جدیدی را برای کنترل صادرات تراشههای هوش مصنوعی اعلام کرده است. این قوانین شامل تعیین سهمیههایی برای صادرات به حدود 120 کشور میشود. همچنین، برخی از شرکتهای بزرگ مانند آمازون، گوگل و مایکروسافت مجاز به دریافت مقادیر نامحدودی از تراشههای هوش مصنوعی برای ساخت و توسعه مراکز داده خواهند بود.

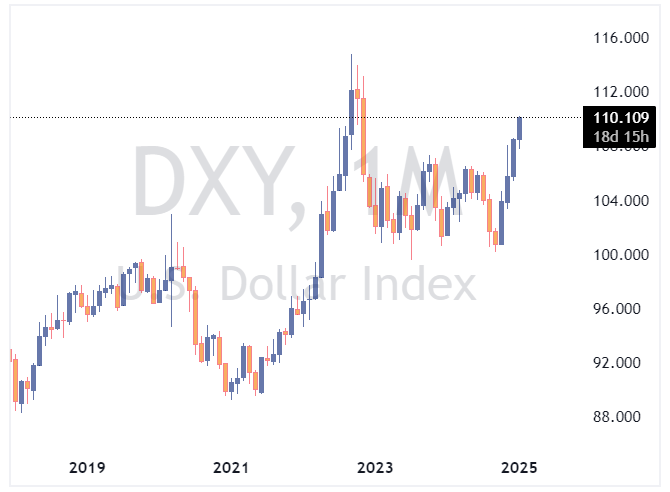

انتشار قوی دادههای اشتغال آمریکا در روز جمعه، موج دیگری از افزایش ارزش دلار را به همراه داشت. با توجه به احتمال انتشار یک مجموعه قوی دیگر از دادههای تورمی آمریکا در این هفته، دشوار است که تغییری در روند دلار را متصور شویم. این امر باعث شده سوالات بیشتری درباره لزوم کاهش نرخ بهره فدرال رزرو در سال جاری مطرح شود. تمرکز بازار همچنین بر پوند است که چهارشنبه شاهد انتشار ارقام جدید تورم و برگزاری یک مزایده اوراق قرضه ۱۰ ساله خواهد بود. همچنین نشستهای نرخ بهره در لهستان و رومانی نیز از موارد قابل توجه هستند.

دلار آمریکا: فشار دلار قوی در حال آزمایش سیستم مالی است

دادههای بهتر از انتظار اشتغال آمریکا برای دسامبر، در روز جمعه موجب افزایش ارزش دلار در تمام بازارها شد. این موضوع، روایت «استثنایی بودن آمریکا» را تقویت کرده و اکنون انتظارات برای کاهش نرخ بهره توسط فدرال رزرو بهطور قابل توجهی کاهش یافته و فقط یک کاهش ۲۵ نقطه پایه در سال جاری پیشبینی میشود.

تقویم اقتصادی این هفته آمریکا به نظر نمیرسد این روایت را به چالش بکشد. از منظر تورم، دادههای شاخص قیمت تولیدکننده (PPI) روز سهشنبه و شاخص قیمت مصرفکننده (CPI) روز چهارشنبه منتشر خواهند شد. پیشبینی میشود قرائتهای ماهانه شاخصهای اصلی در هر دو مورد ۰.۳٪ باشد، که این موضوع نشاندهنده پنجمین ماه متوالی افزایش ۰.۳٪ ماهانه برای شاخص هسته CPI خواهد بود.

از نظر فعالیت اقتصادی، انتظار میرود شاخص اعتماد به کسبوکارهای کوچک (NFIB) در روز سهشنبه و ارقام قابل قبولی برای فروش خردهفروشی در روز پنجشنبه منتشر شوند. همچنین، گزارش کتاب بژ فدرال رزرو که روز چهارشنبه منتشر خواهد شد، احتمالاً نشانههایی مثبت پیش از نشست FOMC در ۲۹ ژانویه ارائه خواهد کرد.

پرسش بزرگ برای بازار اکنون این است که آیا فدرال رزرو اصلاً نیاز به کاهش نرخ بهره در سال جاری دارد یا خیر؟

همزمان، فشار ناشی از قدرت دلار و نرخهای ثابت آمریکا در حال آزمایش سیستم مالی است. بازارهای دارایی بریتانیا نشانههایی از فشار را نشان میدهند اما شاید مهمترین میدان نبرد امروز در چین باشد. نرخ USDCNY در معاملات داخلی چین نزدیک به ۲٪ محدوده تجاری روزانه قرار دارد. بانک خلق چین به نظر میرسد هر روز اقدامات جدیدی برای حمایت از یوان معرفی میکند.

یورو: مقاومت کم از سوی بانک مرکزی اروپا

با افزایش نرخهای بهره آمریکا و عملکرد قوی دلار (افزایش ۸٪ از اواخر سپتامبر)، شنیدن مواضع کمتر انبساطی از برخی بانکهای مرکزی برای حمایت از ارزهای تضعیفشده، دور از انتظار نیست. اما امروز در هنگکنگ، اقتصاددان ارشد بانک مرکزی اروپا، فیلیپ لین، تأکید کرد که بدون کاهش بیشتر نرخ بهره، هدف تورمی بانک مرکزی اروپا در خطر است. به نظر میرسد که بانک مرکزی اروپا نگرانی زیادی درباره کاهش ارزش یورو به سمت سطح برابری ندارد.

پوند: در گوشهای گرفتار شده

پوند همچنان در شرایط ضعیفی معامله میشود و انتظار میرود زیانهای آن این هفته نیز ادامه یابد. چهارشنبه روز مهمی برای پوند خواهد بود زیرا دادههای شاخص قیمت مصرف کننده دسامبر بریتانیا منتشر میشود. تورم پایدار و تأثیر آن بر چرخه بانک مرکزی انگلیس مشکلات بیشتری را برای بازار اوراق قرضه بریتانیا به همراه خواهد داشت. همچنین، مزایده 4 میلیارد پوندی اوراق قرضه 10 ساله در چهارشنبه به عنوان شاخص تقاضای سرمایهگذاران مهم است. در صورت کاهش نرخ CPI، ممکن است نرخ بهره کوتاه مدت GBP کاهش یابد و بازار سیاستهای تسهیلی بانک مرکزی انگلستان را تخفیف دهد. به عبارت دیگر، پوند در هر دو سناریو ضربه میخورد.

دیدگاه کلی این است که دولت بریتانیا احتمالاً مجبور به اعلام کاهش هزینهها در 26 مارس خواهد شد، که منجر به روایت سیاست مالی سختتر، سیاست پولی سستتر و پوند ضعیفتر میشود.

جفت ارز GBPUSD ریسک چند روزهای به 1.20 دارد، در حالی که جفت ارز EURGBP به سمت 0.8450 تمایل دارد.

منبع: ING

وزیر امور خارجه دانمارک در اورشلیم اعلام کرد که اذعان دارند ایالات متحده نگرانیهای امنیتی در منطقه مشترک دارد. همچنین بیان کرد که با گرینلند آماده ادامه مذاکرات با دولت جدید ایالات متحده برای تضمین منافع مشروع ایالات متحده هستند.

به گزارش فاینشنال تایمز، چین در حال ساخت اسکلههای متحرک جدید برای احتمال تهاجم به تایوان است. تصاویر ماهوارهای نشاندهنده کشتیهایی هستند که میتوانند به حمل تانکها و توپخانهها در مناطق گلی ساحلی کمک کنند.

یک سند نشان میدهد که شش کشور اتحادیه اروپا خواستار کاهش سقف قیمت گروه ۷ برای نفت روسیه شدهاند.

وزیر امور خارجه اسرائیل اعلام کرد که پیشرفتهایی در توافق گروگانها حاصل شده است. او افزود که اسرائیل خواهان توافق است و به زودی خواهیم دید که آیا طرف دیگر نیز همین خواسته را دارد.

سهام نیمهرساناهای آمریکا در معاملات پیشگشایش به دلیل نگرانیها درباره مقررات جدید صادرات تراشههای هوش مصنوعی و افزایش بازده اوراق قرضه کاهش یافته است.

یک منبع دولتی هند اعلام کرده است که هند نفت روسیه را از نهادهای تحریمشده و در کشتیهای تحریمشده نخواهد پذیرفت.

همچنین این منبع دولتی هند اعلام کرده است که مشکلی در تأمین نفت روسیه برای دو ماه آینده پیشبینی نمیکند. اوپک ممکن است ظرفیت ذخیره خود را برای تامین نیاز نفت مورد استفاده قرار دهد.

شاخص دلار آمریکا برای اولین بار از سال 2022 به بالای 110 صعود کرده است.

کرملین اعلام کرد که تحریمهای جدید آمریکا بر بخش انرژی روسیه به طور حتم بازارهای جهانی انرژی و نفت را بیثبات خواهد کرد. همچنین، کرملین بیان کرد که هنوز هیچ آمادگی خاصی برای ملاقات بین پوتین و ترامپ در جریان نیست.

وزیر دارایی اسرائیل، اسموتریچ اعلام کرد که توافقی که در حال شکلگیری است، فاجعهای برای امنیت ملی دولت اسرائیل است. او افزود که اسرائیل بخشی از توافق تسلیمی که شامل آزادی تروریستها و توقف جنگ باشد، نخواهد بود.

پیشبینیهای آینده نرخ وجوه فدرال نشان میدهد که معاملهگران دیگر به طور کامل کاهش نرخ بهره توسط فدرال رزرو تا پایان سال را قیمتگذاری نمیکنند.

وزیر امور خارجه ژاپن، اعلام کرد که قصد دارد اهمیت همکاری سهجانبه را به دولت جدید ترامپ مطرح کند.

وزیر امور خارجه کره جنوبی، اعلام کرد که معتقد است همکاری سهجانبه با ایالات متحده تحت دولت ترامپ ادامه خواهد یافت.

پیشنویس نهایی آتشبس غزه و آزادی گروگانها برای تأیید به اسرائیل و حماس ارسال شده است. پیشرفت در دوحه پس از مذاکرات بین رؤسای موساد اسرائیل، فرستاده ویژه ترامپ در خاورمیانه و نخستوزیر قطر حاصل شد.

وویچیچ از بانک مرکزی اروپا اعلام کرد که کاهش سریعتر نیاز به انحراف قابل توجهتری از پیشبینیهای ما دارد. شرطبندیهای کوتاهمدت بازار موجه به نظر میرسند. او همچنین بیان کرد که حرکتهای تدریجی بانک مرکزی اروپا در میان عدم قطعیت بهترین است و احتمال تسریع در کاهش نرخها کم است. وویچیچ افزود که کاهش سریعتر نیاز به انحراف قابل توجهتری از پیشبینیهای ما دارد.

تحلیلگر APK-Inform (یک اداره اطلاعات و تحلیلی اوکراینی)، پیشبینی محصول غله اوکراین در سال 2024/25 را به 53.62 میلیون تن افزایش داده است. همچنین، پیشبینی صادرات غله اوکراین به 37.79 میلیون تن و پیشبینی صادرات ذرت به 20.5 میلیون تن افزایش یافته است.

به گزارش رویترز، فروش پورشه در چین در سال 2024 با کاهش 28 درصدی مواجه شد. پورشه اعلام کرد که در چین 56,887 خودرو فروخته است، در حالی که در سال 2023 این تعداد 79,283 بوده است. این کاهش فروش بر فروش جهانی تأثیر گذاشته و باعث کاهش 3 درصدی شده است. کاهش فروش در چین به دلیل ضعف مداوم در بزرگترین بازار خودروی جهان و بحران املاک و مستغلات در این کشور رخ داده است.

سنگاپور دسترسی به پلتفرم شرطبندی ارزهای دیجیتال پولیمارکت را به دلیل وضعیت بدون مجوز آن در کشور مسدود کرده است.