با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

اندرو بیلی، رئیس بانک مرکزی انگلستان (BoE)، اظهاراتش در روزنامه «گاردین» منتشر شده است. در این اظهارات، بیلی به موضوع فشارهای هزینههای زندگی پرداخته و گفته است که این فشارها به اندازهای که پیشتر تصور میشد ماندگار نیستند. این بیان نشان میدهد که بانک مرکزی ممکن است در آینده با دیدگاه مثبتی نسبت به تورم و کاهش فشارهای اقتصادی برخورد کند.

در بخش دیگری از متن، بیلی احتمال کاهش تهاجمیتر نرخ بهره را مطرح میکند. این نشان میدهد که اگر شرایط اقتصادی مناسب باشد، بانک مرکزی انگلستان ممکن است نرخ بهره را با سرعت بیشتری کاهش دهد تا به رشد اقتصادی کمک کند.

همچنین گفته است که من از نزدیک وقایع خاورمیانه را دنبال می کنم.

شهر ماکینوهارا، زادگاه رئیس بانک مرکزی ژاپن، آقای اوئدا، با مشکلات اقتصادی متعددی دست و پنجه نرم میکند. این شهر کوچک با کاهش جمعیت، افزایش نرخ بهره و افزایش دستمزدها مواجه است و در خطر ناپدید شدن قرار دارد.

در مصاحبههای انجام شده توسط رویترز با هشت نفر از ساکنان این شهر، از جمله صاحبان کسبوکار، مقامات محلی و بستگان اوئدا، نگرانیهایی درباره سرعت تغییرات سیاستهای بانک مرکزی و تأثیر آن بر شرکتهای محلی ابراز شده است. این شرکتها توانایی افزایش دستمزدها یا تحمل بازپرداختهای بالاتر وام را ندارند.

این وضعیت اقتصادی محلی با تصویری که بانک مرکزی از وضعیت ملی ارائه میدهد، در تضاد است. در حالی که بانک مرکزی ژاپن تصویری روشنتر از اقتصاد کشور ارائه میدهد، ساکنان ماکینوهارا با واقعیتهای سختتری مواجه هستند. این تضاد نشاندهنده چالشهای بزرگی است که بانک مرکزی در تنظیم سیاستهای اقتصادی برای یک اقتصاد با آن مواجه است.

نخستوزیر ژاپن، ایشیبا، در دیدار روز چهارشنبه با رئیس بانک مرکزی ژاپن، کازوئو اوئدا، هیچ درخواست خاصی برای سیاستهای پولی مطرح نکرده است. این موضوع توسط دبیر ارشد کابینه ژاپن، یوشیماسا هایاشی، گزارش شده است.

بانک مرکزی ژاپن (BOJ) به حفظ سیاستهای پولی سست خود ادامه میدهد. عضو هیئت مدیره سیاست پولی این بانک، آقای نوگوچی، تأکید کرد که تغییر ذهنیت عمومی به سمتی که تورم به طور پایدار به ۲٪ برسد، زمانبر خواهد بود. او معتقد است که روند صعودی مصرف به تدریج واضحتر خواهد شد و فشار هزینهای ناشی از افزایش دستمزدها به تدریج در افزایش قیمت خدمات منعکس میشود.

نوگوچی بیان کرد که بانک مرکزی ژاپن احتمالاً به تدریج درجه حمایت پولی را تنظیم خواهد کرد و با دقت بررسی میکند که آیا تورم به طور پایدار به ۲٪ میرسد و این همراه با افزایش دستمزدها است یا خیر. هدف از تنظیم سیاستهای بانک مرکزی، هموار کردن مسیر برای دستیابی به رشد بالقوهای است که به تورم کمک میکند تا به طور پایدار به ۲٪ برسد.

همچنین، کاهش خرید اوراق قرضه توسط بانک مرکزی ژاپن به منظور بازیابی انعطافپذیری در بازارها بدون ایجاد آشفتگی است. نوگوچی افزود که بانک مرکزی میتواند با احتیاط و به تدریج در کاهش ترازنامه خود حرکت کند. این رویکرد محتاطانه به بانک مرکزی اجازه میدهد تا بدون ایجاد نوسانات شدید در بازار، به اهداف بلندمدت خود دست یابد.

در روز چهارشنبه (دیروز)، بازار فارکس شاهد یکی از بزرگترین بازدههای روزانه پیپ برای جفت ارز دلار آمریکا به ین ژاپن (USDJPY) بود.

دهه ۱۹۸۰ میلادی شامل بسیاری از بزرگترین نوسانات در تاریخ بازارهای مالی این جقتارز بوده است.

شرکت S&P Global Market Intelligence هشدار داده است که اعتصاب در بنادر ساحل شرقی آمریکا میتواند تهدیدی جدی برای کاهش نرخ بهره توسط فدرال رزرو باشد. این اعتصاب که هماکنون در جریان است، باعث شده بسیاری از واردکنندگان و تولیدکنندگان سفارشات خود را جلوتر از موعد انجام دهند تا از تأثیرات منفی آن جلوگیری کنند.

اگر این اعتصاب به زودی حل نشود، میتواند ۴۰ تا ۵۰ درصد از واردات آمریکا را تحت تأثیر قرار دهد. این اختلالات به طور قطع باعث افزایش قیمت کالاها خواهد شد و در نتیجه، فشار تورمی بیشتری را به اقتصاد آمریکا وارد میکند. این امر تلاش فدرال رزرو برای کاهش تورم را پیچیدهتر میکند.

علاوه بر این، هزینههای حمل و نقل به ساحل شرقی در پیشبینی اعتصاب، قبلاً باعث افزایش تورم شده است. این افزایش هزینهها به عنوان یک نیروی تورمی جدید عمل کرده و تلاشهای فدرال رزرو برای کنترل تورم را با چالشهای بیشتری مواجه کرده است.

بانک کیوی (KiwiBank) در تحلیل اخیر خود پیشبینی کرده است که بانک مرکزی نیوزیلند (RBNZ) در نشستهای آینده خود در 9 اکتبر و 6 نوامبر، نرخ بهره را به ترتیب 50 نقطه پایه کاهش خواهد داد. این تحلیل به دلایل مختلفی اشاره دارد که چرا این کاهش نرخ بهره ضروری است و چه تأثیری بر اقتصاد نیوزیلند خواهد داشت.

دلایل کاهش نرخ بهره

بانک کیوی معتقد است که اکنون اجماع بین اقتصاددانان و معاملهگران بازار بر این است که کاهش 50 نقطه پایه در نرخ بهره ضروری است. این اجماع باعث شده است که عدم انجام این کاهش برای بانک مرکزی نیوزیلند دشوارتر باشد. به عبارت دیگر، بازار و اقتصاددانان انتظار دارند که این کاهش انجام شود و عدم انجام آن میتواند به بیثباتی در بازار منجر شود.

تأثیرات سیاست پولی محدودکننده

سیاست پولی بیش از حد محدودکننده در دو سال گذشته باعث مشکلات زیادی برای خانوارها و کسبوکارها شده است. این سیاستها به منظور کنترل تورم اعمال شدهاند، اما اکنون زمان آن رسیده است که با کاهش نرخ بهره، فشارهای اقتصادی کاهش یابد. بانک کیوی تأکید میکند که کاهش نرخ بهره به منظور کاهش محدودیتهای پولی و نه ارائه محرک اقتصادی انجام میشود.

نیاز به کاهش نرخ بهره

بانک کیوی بر این باور است که کاهش نرخ بهره برای کاهش فشارهای اقتصادی و کمک به بهبود وضعیت اقتصادی نیوزیلند ضروری است. خانوارها و کسبوکارها در دو سال گذشته با رکود اقتصادی مواجه بودهاند و کاهش نرخ بهره میتواند به کاهش این فشارها کمک کند. همچنین، بانک مرکزی نیوزیلند باید تأثیرات طولانیمدت سیاستهای پولی را نیز در نظر بگیرد و با کاهش نرخ بهره، به بهبود وضعیت اقتصادی کمک کند.

بانک Commerzbank پیشبینی کرده است که نرخ تبادل دلار آمریکا به ین ژاپن (USDJPY) تا پایان سال ۲۰۲۵ به ۱۵۰ خواهد رسید. این بانک معتقد است که بانک مرکزی ژاپن (BOJ) تا پایان سال ۲۰۲۴ افزایش نرخ بهره را به پایان خواهد رساند. همچنین، انتظار میرود که تورم ژاپن در طول سال ۲۰۲۵ زیر هدف ۲٪ بانک مرکزی باقی بماند.

در پیشبینیهای اخیر، انتظار میرود که نرخ ارز پوند انگلیس در برابر یورو و دلار آمریکا تغییرات قابل توجهی داشته باشد. بر اساس این پیشبینیها، نرخ EURGBP به 0.85 و نرخ GBPUSD به 1.3530 خواهد رسید.

بانک MUFG اشاره کرده که پوند انگلیس در برابر دلار آمریکا که توسط فدرال رزرو تضعیف شده، قویتر است اما در برابر یورو ضعیفتر است. دلیل این امر کاهش سریعتر نرخ بهره توسط بانک مرکزی انگلستان (BoE) به دلیل کندی رشد اقتصادی در بریتانیا است. این بانک پیشبینی کرده که کاهش نرخ بهره از سهماهه چهارم سال جاری آغاز خواهد شد، در حالی که قبلاً انتظار میرفت این کاهشها از سهماهه اول سال آینده شروع شود.

این تحلیل نشان میدهد که رقابت بین بانکهای مرکزی اروپا و انگلستان برای کاهش نرخ بهره میتواند تأثیرات قابل توجهی بر نرخ ارزها داشته باشد و سرمایهگذاران باید به دقت این تحولات را دنبال کنند.

تحلیلگران اقتصادی پیشبینی میکنند که بانک مرکزی نیوزیلند (RBNZ) در هفته آینده نرخ بهره را به میزان ۵۰ نقطه پایه کاهش دهد. این کاهش نرخ بهره در جلسه بعدی در نوامبر نیز تکرار خواهد شد. بانکهای مختلف از جمله ANZ، BNZ، HSBC و TD همگی انتظار دارند که RBNZ در هفته آینده این کاهش را اعمال کند.

تحلیلگران TD همچنین پیشبینی میکنند که در جلسه نوامبر نیز کاهش ۵۰ نقطه پایه دیگر اعمال شود. این تحلیلگران انتظار دارند که RBNZ تا اوت ۲۰۲۵ نرخ بهره را به ۳٪ کاهش دهد. این پیشبینیها نشاندهنده تغییر در دیدگاههای قبلی است که انتظار داشتند این کاهشها تنها در جلسات MPS در سالهای ۲۰۲۵ و ۲۰۲۶ اعمال شود.

دلیل اصلی که باعث میشود بانک مرکزی اروپا (ECB) نرخ بهره را تا ۱٪ کاهش دهد، توسط بانک UBS بیان شده است. تحلیلگران این بانک به دادههای بسیار ضعیف رشد اقتصادی اتحادیه اروپا اشاره میکنند. آنها میگویند اگر رشد اقتصادی بهبود نیابد، ECB ممکن است نرخ بهره را به ۱ تا ۱.۵٪ کاهش دهد.

بارکلیز، یکی از بزرگترین بانکهای سرمایهگذاری جهان، اخیراً پیشبینی کرده است که بانک مرکزی اروپا (ECB) ممکن است نیاز داشته باشد تا نرخ بهره را بیشتر از حد انتظار کاهش دهد تا اقتصاد منطقه یورو را تثبیت کند. این بانک نگران رشد کند اقتصادی در اتحادیه اروپا است و معتقد است که کاهش بیشتر نرخ بهره میتواند به بهبود شرایط اقتصادی کمک کند.

بارکلیز همچنین بر این باور است که نه تنها بانک مرکزی اروپا، بلکه بانکهای مرکزی دیگر نیز به کاهش نرخ بهره ادامه خواهند داد. این بانک نسبت به سهام آمریکا خوشبین است، حتی با وجود اینکه سهام نزدیک به بالاترین رکوردهای خود هستند. بارکلیز معتقد است که چرخه کاهش نرخ بهره جهانی و محرکهای اقتصادی چین به حفظ یک فرود نرم برای اقتصاد کمک میکند.

تراز تجاری استرالیا - Trade Balance (اوت)

صادرات استرالیا - اوت - Exports

واردات استرالیا - اوت - Imports

آخرین مرحله کاهش تورم احتمالا طولانیتر از انتظار باشد؛ نگران هستم که فشارهای قیمتی تا سال آینده ادامه داشته باشند.

اگر اقتصاد به همان روال پیشبینی شده پیش برود، من دو کاهش بیشتر نرخ بهره به میزان 0.25 درصد را برای امسال مسیر منطقی میدانم.

احتمال میدهم که کاهش نرخ بهره منجر به افزایش تقاضا و فشردگی بازار کار شود و ممکن است تورم را سال آینده بالاتر از هدف 2 درصدی نگه دارد.

سازمان اوپک به شدت ادعای مطرح شده در گزارش اخیر وال استریت ژورنال مبنی بر تهدید عربستان سعودی به کاهش قیمت نفت در صورت عدم پایبندی اعضای اوپک پلاس به تعهداتشان را رد کرد.

این گزارش مدعی شده بود که عربستان سعودی در یک تماس تلفنی با اعضای اوپک پلاس به آنها هشدار داده است که در صورت عدم رعایت تعهدات، قیمت نفت به 50 دلار در هر بشکه کاهش خواهد یافت.

دبیرخانه اوپک در بیانیهای رسمی اعلام کرد که هیچ تماس تلفنی یا کنفرانس ویدئویی بین اعضای اوپک پلاس از زمان آخرین نشست رسمی در تاریخ 5 سپتامبر برگزار نشده است و اظهارات منتسب به عربستان سعودی کاملاً بیاساس بوده و هیچ حقیقت ندارند.

به گزارش سازمان رادیو و تلویزیون اسرائیل، کابینه این کشور تصمیم گرفته که به حمله ایران پاسخ سختی بدهد، اما همچنین گفته است که این پاسخ منجر به جنگ منطقهای نخواهد شد.

کابینه اسرائیل همچنین خاطرنشان میکند که هنوز تصمیم کامل گرفته نشده است و ملاحظات سیاسی ایالات متحده بخشی از تصمیمگیری خواهد بود.

به گفته بارکین، عضو فدرال رزرو، «سطح بدهی ایالات متحده، منبع نگرانی در مورد نرخهای بلندمدت است.»

همه گزینههای برای نشست پولی اکتبر روی میز است.

با توجه به دادههای نسبتاً مطلوب تورمی در ماه سپتامبر، لازم است بر مهار تورم بخش خدمات تمرکز کنیم، چرا که این بخش میتواند مانع اصلی در کاهش سرعت رشد قیمتها باشد.

اروپا با رشد پایین دست و پنجه نرم میکند و ریسکهای اقتصادی نیز رو به افزایش است.

به گفته روسیه، عرضه نفت توسط این کشور در ماه سپتامبر به زیر هدف اوپک پلاس رسیده است.

بر اساس گزارشات، ایران به خطوط هوایی هشدار داده که برای فعالیت نظامی احتمالی آماده شوند.

ایران افزوده است که خطوط هوایی در انتظار رهگیری هواپیما در فاصله 100 مایلی دریایی از حریم هوایی ایران که هممرز با عراق، کویت، بحرین، قطر و بخشهایی از امارات متحده عربی و ترکیه است، باشند.

همچنین، اتحادیه اروپا هشدارهایی را برای خطوط هوایی صادر کرده است.

رشد اقتصادی در ناحیه یورو نه تنها سطح پایینی دارد، بلکه به طور گسترده و جدی نیز نامتوازن شده است.

با وجود افزایش احتمال بازگشت سریعتر به هدف تورمی 2 درصد، شایان ذکر است که سیاست پولی به تنهایی قادر به رفع چالشهای ساختاری اقتصاد نخواهد بود.

برای تقویت اقتصاد ناحیه یورو، سیاستگذاران باید اقداماتی انجام دهند که افراد را تشویق به کار کردن کند و همچنین نیروی کار ماهر را از طریق جذب نیروی کار خارجی و سرمایهگذاری در آموزش حفظ نماید.

نشانههایی از کاهش تقاضا برای نیروی کار و پیشرفت در روند کاهش تورم حاکی از آن است که سرعت رشد قیمتها میتواند به طور پایدار به هدف 2 درصدی بازگردد.

بادهای مخالف ساختاری در برخی کشورها بیش از سایرین مانع رشد میشوند.

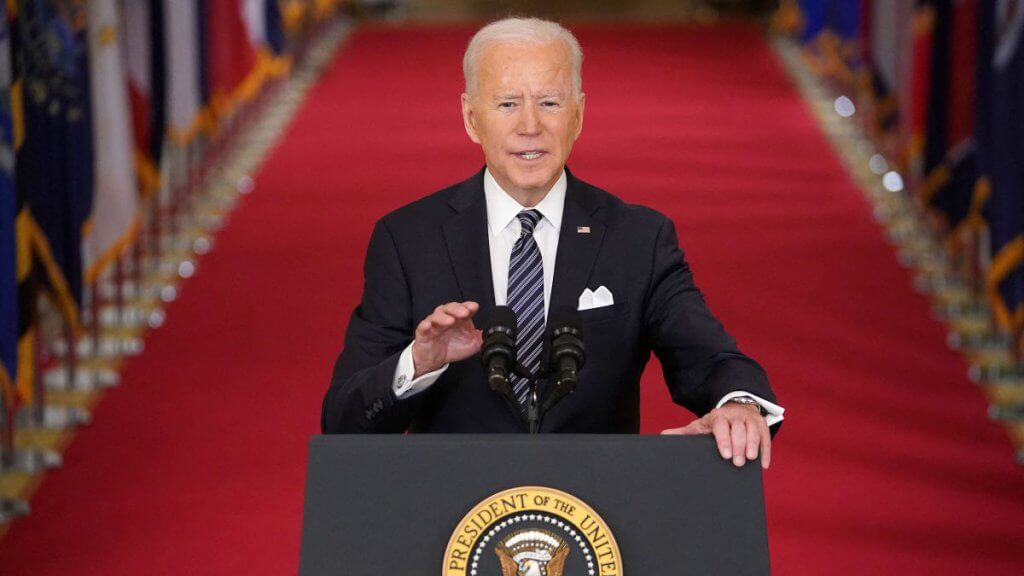

جو بایدن، رئیسجمهور ایالات متحده، در سخنرانی اخیر خود اعلام کرده است که برخی تحریمهای جدید علیه ایران اعمال خواهد شد. او همچنین تصریح کرده که از حمله به تأسیسات هستهای ایران حمایت نمیکند. بایدن اعلام کرد که بهزودی گفتوگویی با بنیامین نتانیاهو، نخستوزیر اسرائیل، خواهد داشت.

از سوی دیگر، در بیانیه کاخ سفید آمده است که بایدن در تماس تلفنی با رهبران گروه ۷، همبستگی کامل ایالات متحده با اسرائیل و حمایت از مردم این کشور را ابراز کرده است. همچنین کرت کمپبل، معاون وزیر خارجه ایالات متحده، اظهار داشت که نه تنها اسرائیل، بلکه آمریکا نیز در حال بررسی گزینههای پاسخ به حمله احتمالی ایران است.

بر توقف آزادی حرکت و پایان دسترسی به بازار واحد تأکید دارم.

تورم به طور قابل توجهی به هدف تعیین شده توسط بانک مرکزی اروپا نزدیک شده است و انتظارات تورمی با ثبات قابل قبولی همراه است.

با توجه به دادههای اقتصادی موجود، امکان کاهش نرخ بهره در ماه اکتبر قابل پیشبینی نیست، اما با این حال، احتمال کاهشهای بیشتر در آینده وجود دارد و این تصمیم بر اساس تحلیلهای مستمر اتخاذ خواهد شد.

به گفته نماینده ایران در سازمان ملل، «تنها راه برای جلوگیری از تشدید بیشتر در منطقه این است که اسرائیل به جنگ در غزه پایان دهد و حملات به لبنان را متوقف کند.»

کاهش نرخ بهره به میزان 0.5 درصد در نشست ماه سپتامبر توجیهپذیر بود، زیرا موضع پولی با روند کاهشی تورم و نرخ بیکاری نزدیک به سطح پایدار خود، همخوانی نداشت.

با توجه به اعتراضات اخیر نیروی کار و تنشهای ژئوپلیتیکی، کاهش قابل توجه شاخص هسته مخارج مصرف شخصی (Core PCE) تا سال آینده دور از انتظار است و در نتیجه، نمیتوان به زودی پایان نبرد با تورم را اعلام کرد.

با دقت بر تاثیر کاهش نرخ بهره بر افزایش تقاضا در بخش مسکن و خودرو، در حال ارزیابی ریسک عدم تعادل عرضه و تقاضا در این بازارها هستیم.

با توجه به روند کاهش نرخ بهره و اهمیت نظارت دقیق بر تحولات اقتصادی و تورم، پیشبینی میشود که کاهش 0.5 درصدی نرخ بهره تا پایان سال جاری که به عنوان میانه برآورد سیاستگذاران ارائه شده، تا حدودی از فشار ناشی از موضع پولی محدودکننده بکاهد.

با وجود احتمال تداوم بازار کار در کنار نرخ پایین استخدام و اخراج، افزایش تقاضا میتواند به رشد نیروی کار منجر شود.

بازار خودرو ایالات متحده در سهماهه سوم سال 2024 با کاهش فروش همراه شد که عمدتاً به افزایش نرخ بهره نسبت داده میشود. دادههای جدید نشان میدهد که فروش خودروهای سبک در ایالات متحده در ماه سپتامبر به 1.17 میلیون دستگاه رسید که نسبت به سال گذشته 12.8 درصد کاهش یافته است. این کاهش در فروش، نرخ سالانه فروش را به 15.8 میلیون دستگاه رساند که کمتر از پیشبینیهای بازار بود.

یکی از عوامل اصلی کاهش فروش خودروها، افزایش نرخ بهره است که هزینههای تأمین مالی خودرو را افزایش و تقاضا را کاهش میدهد. علاوه بر این، تأثیر طوفان هلن بر صنعت خودرو نیز بر کاهش فروش تأثیر گذاشته است. برخی تحلیلگران برآورد میکنند که این طوفان ممکن است فروش را بین 100 تا 200 هزار دستگاه کاهش داده باشد.

با این حال، باید توجه داشت که فروش خودروهای گرانتر همچنان نسبتا قوی بوده، در حالی که فروش خودروهای ارزانتر با چالشهایی مواجه شده است. این الگو با روند کلی اقتصاد ایالات متحده و کاهش تقاضا برای کالاهای مصرفی همخوانی دارد.

اسرائیل میتواند به هر هدفی در خاورمیانه حمله کند.

اگرچه تنشهای خاورمیانه پیشتر در قیمتها لحاظ شدهاند، اما بازار نفت همچنان بیثبات است و اوپک پلاس اعلام کرده که تصمیمات آتی وابسته به شرایط بازار خواهد بود.

ممکن است عرضه نفت به دلیل درگیریها در منطقه کاهش یابد.

به نظر میرسد تقاضای جهانی نفت در سال جاری با رشد قابل توجهی مواجه شود که این امر نویدبخش آیندهای روشن در این حوزه است.