با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

مؤسسه رتبهبندی مودیز در گزارش اخیر خود به این موضوع اشاره کرده است که قطببندی سیاسی موجود در کشور، مانع از آن خواهد شد که هر دولتی پس از انتخابات ریاست جمهوری ۵ نوامبر بتواند اقدامات لازم برای کاهش بدهی ملی را بهطور کامل عملی کند.

مودیز باور دارد چه با پیروزی کامالا هریس، نامزد دموکرات، و چه با انتخاب مجدد دونالد ترامپ، نامزد جمهوریخواه، وضعیت مالی ایالات متحده تضعیف خواهد شد. در این گزارش آمده است: «دولت آینده با چشمانداز مالی رو به زوال ایالات متحده روبهرو خواهد شد و کاهش توانایی در پرداخت بدهیها بهتدریج قدرت مالی این کشور را تضعیف خواهد کرد.»

به گفته این مؤسسه، در صورتی که اقدامات سیاستی مؤثری برای مهار این روند و کاهش کسری بودجه صورت نگیرد، این وضعیت به مرور بر اعتبار مالی ایالات متحده تأثیر منفی خواهد گذاشت.

مودیز همچنین خاطرنشان کرده است که در ماه نوامبر ۲۰۲۳، چشمانداز رتبه اعتباری ایالات متحده از وضعیت «باثبات» به «منفی» تغییر یافته است. این تغییر پس از آن صورت گرفت که مؤسسه رتبهبندی فیچ نیز به دلیل چالشهای سیاسی در زمینه افزایش سقف بدهی ایالات متحده، رتبه اعتباری این کشور را کاهش داد.

مودیز همچنان تنها مؤسسهای است که رتبه اعتباری برتر خود را برای دولت ایالات متحده حفظ کرده است. این در حالی است که فیچ در ماه اوت ۲۰۲۳ رتبه خود را از AAA به AA+ کاهش داد و به مؤسسه S&P پیوست که از سال ۲۰۱۱ رتبه AA+ را به ایالات متحده داده است.

بر اساس پیشبینیهای مودیز، دولت ایالات متحده طی پنج سال آینده با کسری بودجهای معادل ۷ درصد از تولید ناخالص داخلی روبهرو خواهد بود و این رقم ممکن است تا سال ۲۰۳۴ به ۹ درصد برسد. این وضعیت بدهی ملی را از ۹۷ درصد تولید ناخالص داخلی در سال گذشته به ۱۳۰ درصد تا سال ۲۰۳۴ افزایش خواهد داد.

مودیز هشدار داده است که اگر سیاستهای مؤثری برای کاهش کسری بودجه، کنترل استقراض جدید و مهار هزینههای بهره اتخاذ نشود، قدرت مالی ایالات متحده بهطور چشمگیری تضعیف خواهد شد و این مسئله با رتبه اعتباری AAA ناسازگار خواهد بود.

یکی از عوامل مهم در تعیین چشمانداز مالی آمریکا، ترکیب کنگره پس از انتخابات نوامبر است. به گفته مودیز، قدرت کنگره میتواند بر توانایی دولت جدید در تصویب لوایح تأثیر بگذارد. در حال حاضر، مجلس نمایندگان تحت کنترل جمهوریخواهان و سنا تحت کنترل دموکراتهاست.

مودیز در این گزارش به این موضوع اشاره کرده است که دولت آینده احتمالاً با کنگرهای تقسیمشده مواجه خواهد شد که این مسئله اصلاحات گسترده مالی را دشوار خواهد کرد. به همین دلیل، انتظار میرود که پیشنهادات مالی هر دو نامزد نیازمند مذاکرات فشرده دوجانبه و توافقهای سیاسی باشد.

در عین حال، احتمال پیروزی قاطع یکی از احزاب میتواند به تغییرات اساسی در سیاستها منجر شود که تأثیرات زیادی بر چشمانداز رشد اقتصادی و رتبه اعتباری بخشهای عمومی و خصوصی خواهد داشت.

مودیز همچنین هشدار داده است که هرگونه تأثیرگذاری سیاسی بر سیاستهای پولی و تصمیمات فدرال رزرو میتواند تأثیری منفی بر اعتماد سرمایهگذاران در بازارهای مالی ایالات متحده بگذارد. افزون بر این، تضعیف نهادهای مؤثر میتواند به کاهش اعتماد عمومی منجر شود و در نهایت بر رشد اقتصادی و شرایط بازارهای مالی تأثیر منفی بگذارد.

ارتش اسرائیل گزارش داده است که ابراهیم القبیسی، فرمانده موشکی و راکتی حزبالله، کشته شده است. بر اساس اعلام مقامات نظامی اسرائیل، القبیسی که یکی از فرماندهان ارشد حزبالله در زمینه موشکی و راکتی بود، در عملیات نیروهای اسرائیلی به قتل رسیده است.

این خبر توسط رسانههای معتبر از جمله اسکای نیوز گزارش شده و از کشته شدن این فرمانده به عنوان یکی از تحولات مهم در درگیریهای اخیر منطقهای یاد شده است.

بر اساس قیمتگذاری بازار، احتمال کاهش 0.5 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی نوامبر به 50 درصد رسیده است.

همچنین، بازار احتمال کاهش 0.25 درصدی نرخ بهره توسط بانک مرکزی اروپا در نشست اکتبر را 60 درصد میداند.

با وجود کاهش تورم کل و افت قیمت برخی کالاها، میانگین انتظارات تورمی ۱۲ ماهه در ماه سپتامبر به ۵.۲ درصد افزایش یافت.

شاخص تولیدی فدرال رزرو ریچموند - Richmond Fed Manufacturing Index (سپتامبر)

شاخص اطمینان مصرفکننده کنفرانس بورد ایالات متحده - CB Consumer Confidence (سپتامبر)

با توجه به شکنندگی زنجیره تامین، سیاستهای مالی انبساطی و عدم تعادل عرضه و تقاضا در بازار مسکن، ریسکهای صعودی تورمی همچنان جدی بوده و تورم هسته نیز به طور قابل توجهی بالاتر از نرخ هدف 2 درصدی باقی مانده است

با توجه به رشد مستمر هزینهها و دستمزدها، نگرانیها در خصوص تداوم روند کاهش سرعت رشد قیمتها را افزایش داده است.

اگرچه بازار کار نشانههایی از سرد شدن نشان داده است، رشد دستمزدها، افزایش هزینهکرد و تولید ناخالص داخلی با تضعیف قابل توجه اقتصادی همخوانی ندارد.

تورم همچنان بالاتر از هدف بوده و این امر مخالفت با کاهش نیم درصدی نرخ بهره را توجیهپذیر میکند؛ با توجه به پیشرفتهای حاصل شده در مهار تورم، تعدیل سیاست پولی مناسب است، اما هنوز نباید پیروزی اعلام شود.

وجود فرصتهای شغلی فراوانتر از نیروی کار موجود، همراه با تقاضای سرکوب شده قابل توجه و نقدینگی آماده به کار در پی کاهش نرخ بهره، ریسک دستیابی به هدف تورمی را افزایش میدهد؛ لذا اتخاذ رویکردی تدریجی در کاهش نرخ بهره مناسبتر است.

برآورد نرخ خنثی به طور قابل توجهی نسبت به دوره پیش از همهگیری افزایش یافته است و به رغم این افزایش، سیاست پولی به اندازه آنچه به نظر میرسد، انقباضی نیست.

برای فدرال رزرو اندازه گیری تأثیر مهاجرت بر بازار کار دشوار است.

شاخص سالانه قیمت مسکن S&P/Case-Shiller - ژوئیه - S&P/Case-Shiller Home Price

شاخص ماهانه قیمت مسکن - ژوئیه - House Price Index

به گزارش منابع امنیتی در لبنان، یک حمله هوایی اسرائیل روز سهشنبه فرماندهای از حزبالله را در حومه جنوبی بیروت هدف قرار داد. این حمله در دومین روز متوالی به منطقه تحت کنترل حزبالله در پایتخت لبنان انجام شد.

این منابع امنیتی هویت فرد هدف قرار گرفته در این حمله را فاش نکردند و افزودند که سرنوشت او همچنان نامشخص است. ارتش اسرائیل نیز اعلام کرد که یک حمله هوایی هدفمند در بیروت انجام داده است، اما از ارائه جزئیات بیشتر خودداری کرد.

موسسات اقتصادی آلمان پیشبینی رشد اقتصادی سال 2025 را از 1.4% به 0.8% کاهش دادند و انتظار دارند که رشد اقتصادی در سال 2026 به 1.3% برسد.

موسسات اقتصادی آلمان پیشبینی خود برای سال 2024 را کاهش داده و انتظار دارند که اقتصاد در سال 2024 به میزان 0.1% کاهش یابد، در حالی که پیشبینی قبلی رشد 0.1% بود.

مولر میگوید که تصمیمگیری درباره کاهش نرخ بهره در ماه دسامبر راحتتر خواهد بود.

مولر اشاره میکند که دادههای اخیر نشان میدهند که رشد اقتصادی در کوتاهمدت ضعیفتر خواهد بود.

مولر میگوید که تورم در بخش خدمات باید بیشتر کاهش پیدا کند.

مولر میگوید که کاهش نرخ بهره در ماه اکتبر کاملاً غیرممکن نیست.

مولر، یکی از اعضای بانک مرکزی اروپا (ECB)، گفته است که اگر چشمانداز اقتصادی به همین شکل باقی بماند، انتظار کاهشهای بیشتر در نرخ بهره منطقی است.

شاخص فضای کسب و کار آلمان - سپتامبر - German ifo Business Climate

شاخص فضای کسب و کار آلمان (Ifo) در ماه سپتامبر به 85.4 کاهش یافته است که کمتر از مقدار پیشبینی شده 86.0 است. این شاخص در ماه قبل 86.6 بود. شرایط فعلی نیز با کاهش به 84.4 در مقابل پیشبینی 86.0، نشاندهنده فشارهای مداوم بر اقتصاد است. همچنین، انتظارات به 86.3 کاهش یافته که کمتر از مقدار پیشبینی شده 86.4 است و این مقدار پایینترین سطح از ماه فوریه تاکنون است. این اطلاعات نشاندهنده کاهش بیشتر در فضای کسب و کار آلمان در ماه سپتامبر است.

رئیس بانک مرکزی ژاپن (BoJ)، آقای اوئدا، اعلام کرده است که باز کردن موقعیتهای کوتاهمدت معاملاتی و سفتهبازی ین که بخشی از دلیل نوسانات بازار در ماه اوت بود، احتمالاً به پایان رسیده است.

اوئدا بیان کرده که میخواهد دادههای قیمت خدمات در ماه اکتبر را به دقت بررسی کند.

او همچنین اشاره کرده که نرخهای بلندمدت در ژاپن تحت تأثیر تغییرات نرخهای آمریکا قرار دارند.

اوئدا، بیان کرده که برآورد بانک مرکزی ژاپن از نرخ بهره طبیعی ژاپن، که به عنوان بخشی از بررسی جامع مورد بررسی قرار گرفته است، یکی از عواملی بود که در تعیین سیاست پولی به عنوان مرجع در نظر گرفته شد. به عبارت دیگر، بانک مرکزی ژاپن در تصمیمگیریهای خود برای تعیین سیاستهای پولی، از برآورد نرخ بهره طبیعی به عنوان یکی از مراجع استفاده کرده است. این نرخ بهره طبیعی به عنوان یک شاخص مهم در تحلیلهای اقتصادی و پولی مورد توجه قرار میگیرد.

معاملهگران احتمال کاهش نرخ بهره توسط بانک مرکزی اروپا (ECB) را افزایش دادهاند و اکنون احتمال ۵۰ درصدی برای کاهش ۲۵ نقطه پایه (bps) در ماه اکتبر پیشبینی میکنند.

وزیر دارایی فرانسه، آقای آرماند، اعلام کرده است که وضعیت بودجه نگرانکننده است و یکی از بدترین کسریهای بودجه در تاریخ فرانسه را تجربه میکنند.

وزیر دارایی فرانسه، آنتوان آرماند، اعلام کرده است که آنها در حال کار بر روی آخرین برآوردهای کسری بودجه سال ۲۰۲۴ هستند و هدفشان این است که بتوانند چیزی معتبر ارائه دهند.

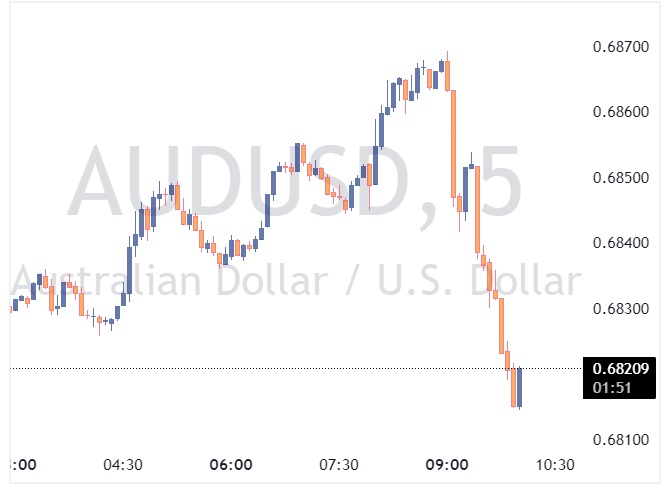

واکنش جفت ارز AUDUSD به سخنرانی بولاک، رئيس بانک مرکزی استرالیا

کازوئو اوئدا، رئیس بانک مرکزی ژاپن، اعلام کرده که بازار مالی همچنان ناپایدار است.

اندرو بیلی، رئیس بانک انگلستان، اعلام کرده که نرخ بهره به تدریج کاهش خواهد یافت.

تورم به میزان قابل توجهی کاهش یافته است.

میشل بولاک،رئیس بانک مرکزی استرالیا به این موضوع اشاره میکند که در حال حاضر، بانک مرکزی در مورد اینکه چقدر کاهش نرخ بهره انجام دهند، تصمیمگیری نکرده است. او بیان کرده که وقتی زمانش برسد، درباره میزان کاهش تصمیمگیری خواهند کرد، اما در حال حاضر، به اندازه دقیق این کاهش فکر نمیکنند.

بانک مرکزی استرالیا هنوز تصمیمی درباره میزان کاهش نرخ بهره نگرفته است و این موضوع را در زمان مناسب بررسی خواهد کرد.

اگر نرخ بهره استرالیا ثابت بماند در حالی که سایر کشورها نرخ بهره خود را کاهش میدهند، این امر به تقویت دلار استرالیا کمک میکند.

هیچ بحثی درباره احتمال دخالت دولت در تصمیمات سیاستی بانک مرکزی استرالیا صورت نگرفته است.

حتی اگر نرخ تورم به ۲٪ برسد، به معنای کنترل کامل تورم نیست.

«پایدار» به این معناست که تورم باید به محدوده هدف بازگردد و به طور مداوم در آن محدوده باقی بماند.

بانک مرکزی استرالیا در مورد نرخ ارز هیچ تشویق یا دلسردی نمیکند.

تمرکز باید بر شاخص وزنی تجاری دلار استرالیا باشد، نه نرخ مبادله AUDUSD.

بانک خلق چین به زودی نسبت ذخیره قانونی را به میزان ۵۰ نقطه پایه کاهش خواهد داد.

رئیس بانک مرکزی چین، پان گونگشنگ، اعلام کرد که این کاهش به زودی اعمال خواهد شد و همچنین نرخهای وام مسکن نیز کاهش خواهند یافت.

بانک مرکزی چین به زودی نرخ بازخرید معکوس ۷ روزه را از ۱.۷٪ به ۱.۵٪ کاهش خواهد داد.

کاهشهای بیشتری در راه است.

علاوه بر این، پیشپرداخت برای خانههای دوم از ۲۵٪ به ۱۵٪ کاهش خواهد یافت. ابزارهای جدیدی برای حمایت از توسعه پایدار بازار سهام ایجاد خواهد شد.

کاهش نرخ بهره فدرال رزرو فشار خارجی بر نرخ ارز یوان را کاهش داد.

یوان دارای پایهای نسبتاً محکم و پایدار است.

مورگان استنلی به سرمایهگذاران توصیه کرده که به جای سهام چینی لیستشده در بازارهای داخلی (A-shares)، روی سهام چینی که به صورت بینالمللی معامله میشوند تمرکز کنند. طبق گزارشی از بلومبرگ، این تغییر رویکرد ناشی از تحولات در عواملی است که قبلاً سهام داخلی چین را جذاب میکردند.

مورگان استنلی دو دلیل اصلی برای تغییر اولویت خود ارائه کرده است:

1. کاهش فعالیت خرید توسط سرمایهگذاران دولتی

تحلیلگران مورگان استنلی اشاره میکنند که صندوقهای مرتبط با دولت چین که نقش مهمی در حمایت از قیمت سهام داخلی از طریق خریدهای عمده داشتند، احتمالاً به یک «وقفه موقت» خواهند رسید.

2. کاهش احتمال کاهش ارزش یوان

مورگان استنلی پیشبینی خود از نرخ تبادل یوان را بازنگری کرده و اکنون انتظار دارد که این نرخ تا پایان سال در حدود 7.1 پایدار بماند.

اگرچه یوان ضعیفتر میتواند به صادرات کمک کند و به نفع اقتصاد کلی باشد، اما باعث کاهش ارزش سهام چینی در مقابل ارزهای خارجی نیز میشود.

به این دلایل، مورگان استنلی اکنون ترجیح میدهد سرمایهگذاران روی سهام چینی که در بازارهای خارجی معامله میشوند، تمرکز کنند.

زلزلهای با بزرگی ۵.۹ در نزدیکی جزایر توریشیما رخ داده است.

برای جزایر ایزو هشدار سونامی صادر شده است.

این جزایر، جزایری آتشفشانی و دورافتاده هستند.

دادهها نشان میدهند که چشمانداز کوتاهمدت اقتصادی کمی ضعیفتر از پیشبینیهای قبلی است.

احتمالاً پیشرفت در کاهش تورم پایه در سهماهه سوم کند بوده است.

نرخ بهره فعلاً بدون تغییر باقی خواهد ماند.

بولاک بیان کرده است که بانک مرکزی نرخ بهره را بر اساس شرایط اقتصادی داخلی تنظیم میکند.

او همچنین اشاره کرده است که در جلسه اخیر، افزایش نرخ بهره به طور صریح مورد بررسی قرار نگرفته است.

در این جلسه به طور صریح به افزایش نرخ بهره فکر نشده است.

فرمت بحثها تغییر کرده است.

اما دادههای اخیر تأثیر قابل توجهی بر چشمانداز سیاستی نداشتهاند.

پیشرفت در کاهش تورم پایه احتمالاً در سهماهه سوم کند بوده است.

دادههای ماهانه تورم بسیار نوسان دارند (در پاسخ به سوال درباره دادههای فردا).

شاخص قیمت مصرفکننده (CPI) ممکن است در محدوده هدف ۲٪ تا ۳٪ قرار گیرد.

اما این واقعاً منعکسکننده نبض تورم پایه نیست.

کاهش تورم در سایر اقتصادهای بزرگ بسیار پیشرفتهتر از استرالیا است.

سیاست ما نیز به اندازه دیگران محدودکننده نیست، نرخها در اینجا به اندازه دیگر کشورها افزایش نیافتهاند.

ما درباره تغییر پیام سیاستی بحث کردیم.

اما پیام واضح است که در کوتاهمدت کاهش نرخ بهره را پیشبینی نمکنیم.

آمادهایم که بسته به دادهها در هر دو جهت واکنش نشان دهیم.

نرخ بیکاری جوانان در چین به بالاترین حد خود در آخرین دادهها رسیده است. نرخ بیکاری جوانان در چین در ماه اوت به بالاترین سطح از زمان شروع سیستم جدید ثبت دادهها در دسامبر رسیده است.

اگر چیزی بتواند باعث تحریک بیشتر در چین شود، احتمالاً همین موضوع است. بیکاری جوانان در چین میتواند پیامدهای سیاسی ناخواستهای برای حزب کمونیست چین داشته باشد.

نرخ بیکاری جوانان در چین در ماه اوت، طبق دادههای اداره ملی آمار (NBS) که روز جمعه منتشر شد:

برای افراد 16 تا 24 ساله که در مدرسه نیستند، 18.8%

از 17.1% در ماه ژوئيه

دلایل ذکر شده شامل موارد زیر است:

کندی اقتصادی

سیاستهای محدودکننده استخدام

CNBC بخشی از گزارش HSBC را نقل کرده است:

برای جوانان پیدا کردن شغلهای با درآمد بالا مانند گذشته به طور فزایندهای سخت شده است؛ زیرا در سه سال گذشته، بخشهای خدمات شهری با ارزش افزوده بالا که بسیاری از فارغالتحصیلان جدید را جذب میکردند، به شدت کاهش یافتهاند، به ویژه در بخشهای املاک، مالی و فناوری اطلاعات.

اوئدا اعلام کرده که اگر نرخ تورم حدود ۲٪ باشد، بانک مرکزی ژاپن به دنبال رسیدن به نرخ بهره خنثی خواهد بود.

اوئدا گفته که بانک مرکزی در صورت تحقق پیشبینیها، سطح تسهیل پولی را تنظیم خواهد کرد.

اوئدا همچنین اشاره کرده که در صورت تحقق پیشبینیهای اقتصادی، بانک مرکزی قصد دارد نرخ بهره را افزایش دهد.

بانک ملی سوئیس (SNB) این هفته جلسهای دارد و انتظار میرود که نرخ بهره را به میزان ۲۵ نقطه پایه کاهش دهد. نظرسنجی رویترز نشان میدهد که ۳۰ نفر از ۳۲ اقتصاددان انتظار دارند که SNB برای سومین بار متوالی نرخ بهره را کاهش دهد.

جزئیات نظرسنجی رویترز:

۳۰ نفر از ۳۲ اقتصاددان انتظار دارند که نرخ بهره ۲۵ نقطه پایه کاهش یابد.

۱ نفر انتظار کاهش ۵۰ نقطه پایه را دارد.

۱ نفر انتظار هیچ تغییری ندارد.

در آینده، ۱۸ نفر از ۳۲ انتظار دارند که در دسامبر نرخ بهره ثابت بماند.

عوامل ذکر شده شامل موارد زیر است:

بانک ملی سوئیس نرخ بهره را کمتر از همتایان اصلی خود افزایش داده است.

بانک ملی سوئیس زودتر از دیگران شروع به کاهش نرخ بهره کرده است، اولین کاهش در ماه مارس بود.

تورم سوئیس در ماه اوت به ۱.۱٪ کاهش یافت که کمترین میزان در میان اقتصادهای گروه ده (G10) است (هدف SNB بین ۰ تا ۲٪ است).

فرانک سوئیس قوی باقی مانده است.

برای معاملهگران فرانک سوئیس، این موضوع مهم است:

آدریان پرتجون، اقتصاددان اروپا در کپیتال اکونومیکس: «سیاستگذاران از افزایش اخیر ارزش فرانک ناراضی خواهند بود و از کاهش نرخ بهره برای مهار این افزایش استفاده خواهند کرد. در آینده، اگر فرانک به افزایش خود ادامه دهد، SNB ممکن است به استفاده از مداخلات بزرگ ارزی بازگردد.»

بانک مرکزی استرالیا نرخ بهره را در ۴.۳۵ درصد ثابت نگه داشت و تغییر نداد.

بیانیه بانک مرکزی استرالیا:

دادههای جدید تغییری در ارزیابی قبلی ایجاد نکردهاند و سیاستهای فعلی همچنان محدودکننده هستند و به طور کلی همانطور که انتظار میرفت عمل میکنند.

چشمانداز همچنان بسیار نامشخص است.

تورم هنوز بالاتر از نقطه میانی محدوده هدف ۲٪ تا ۳٪ است.

بازگرداندن تورم به محدوده هدف اولویت دارد.

تورم پایه همچنان بسیار بالاست.

سیاستها باید به اندازه کافی محدودکننده باشند تا زمانی که اطمینان حاصل شود که تورم به طور پایدار به سمت محدوده هدف حرکت میکند.

بانک مرکزی استرالیا (RBA) مصمم است که تورم را به محدوده هدف بازگرداند و هر کاری که لازم باشد برای دستیابی به این هدف انجام خواهد داد.

آخرین پیشبینیها در گزارش سیاست پولی ماه اوت نشان میدهد که هنوز زمان زیادی باقی مانده تا تورم به طور پایدار در محدوده هدف قرار گیرد.

دادههای اخیر نیاز به هوشیاری در برابر ریسکهای افزایشی تورم را تقویت کردهاند.

بانک مرکزی استرالیا (RBA) هیچ گزینهای را برای گامهای بعدی سیاستی رد یا تأیید نمیکند.

تحلیل بیانیه

طبق جدیدترین پیشبینیهای «SMP» (سیاست پولی بیانیه)، هنوز زمان میبرد تا نرخ تورم به محدوده هدف به صورت پایدار برسد. این به این معناست که ممکن است نرخ بهره برای مدت طولانیتری در سطح بالاتری باقی بماند. با این حال، تغییرات زیادی در پیشبینیهای بازار تا پایان سال مشاهده نمیشود. معاملهگران قبلاً حدود 16 نقطه پایه کاهش نرخ تا پایان سال را انتظار داشتند، اما اکنون این مقدار به حدود 14 نقطه پایه کاهش یافته است.

بهطور کلی، لحن بیان شده در بیانیه مشابه ماه اوت است و همچنان تأکید زیادی بر این نکته دارد که مبارزه با تورم به پایان نرسیده است. بنابراین، بانک مرکزی استرالیا (RBA) هنوز آماده کاهش نرخ نقدی نیست.

در بازار ارز، جفت ارز AUDUSD (دلار استرالیا به دلار آمریکا) کمی از 0.6848 به 0.6858 افزایش یافته است. این جفت ارز همچنان در بالاترین سطح خود در سال جاری معامله میشود و اکنون توجهات به سقف دسامبر 2023 یعنی 0.6871 جلب شده است.

شاخص مدیران خرید بخش تولیدی ژاپن - سپتامبر - Flash Manufacturing PMI

شاخص مدیران خرید بخش خدماتی ژاپن - سپتامبر - Flash Services PMI

شاخص مدیران خرید بخش ترکیبی ژاپن - سپتامبر - Composite PMI

این داده ساعت 4:00 به وقت ایران منتشر شده است.

بر اساس گزارشها، دولت اسرائیل وضعیت ویژهای در جبهه داخلی سراسر کشور اعلام کرد که تا حداقل ۳۰ سپتامبر ادامه خواهد داشت. شایان ذکر است وضعیت ویژه به دولت اختیارات بیشتر و سریعتری برای واکنش به بحرانها و حفاظت از شهروندان میدهد. این تصمیم پس از حملات متعددی که اسرائیل به خاک لبنان انجام داد و در واکنش به اقدامات حزبالله علیه این کشور بود، اتخاذ شد. این تنشها ادامه درگیریهای مداوم اسرائیل با حماس است.

در همین حال، ارتش اسرائیل تأیید کرد که برای چهارمین بار از زمان آغاز جنگ، حمله هوایی به پایتخت لبنان، بیروت، انجام داده است. گفته میشود که هدف این حمله یکی از فرماندهان ارشد حزبالله، علی کرکی، بوده است. کرکی، که فرماندهی بخش جنوبی حزبالله را بر عهده داشته، مسئول عملیات نظامی این گروه در جنوب لبنان است و یکی از اعضای کلیدی شورای جهاد، نهاد عالی نظامی حزبالله، محسوب میشود.