اظهارات هاوکیش جروم پاول، رئیس فدرال رزرو آمریکا و احتمال کاهش نرخ بهره توسط بانک مرکزی اروپا (ECB) در ماه اکتبر، باعث افزایش اختلاف نرخ بهره کوتاهمدت میان یورو و دلار آمریکا شده است. در کنار افزایش تنشها در خاورمیانه و بیثباتی سیاسی در فرانسه، نرخ EURUSD بالاتر از 1.110 کمی گران بهنظر میرسد. امروز علاوه بر آمار تورم منطقه یورو، دادههای فرصتهای شغلی در آمریکا نیز با دقت دنبال خواهد شد.

دلار آمریکا:

جروم پاول، رئیس فدرال رزرو آمریکا، به طور صریح با کاهش 50 نقطه پایه (0.5 درصد) نرخ بهره تا پایان سال مخالفت کرده است. همزمان، اسرائیل عملیات زمینی خود را در لبنان آغاز کرده است. در شرایط دیگر، ترکیب این اتفاقات میتوانست باعث افزایش ارزش دلار شود، اما حساسیت بازار به سخنان فدرال رزرو و تنشهای خاورمیانه کاهش یافته است.

از نظر فدرال رزرو، کاهش 50 نقطه پایه در ماه سپتامبر باعث شده که قیمتگذاری بازار به سمت سیاستهای پولی انبساطی متمایل شود. پاول اعلام کرده که انتظار دارد دو کاهش 25 نقطه پایه تا پایان سال صورت گیرد که این راهنمایی دقیق نشاندهنده نارضایتی او از انتظار بازار برای سیاستهای پولی انبساطیتر است. با این حال، بازار همچنان کاهش 70 نقطه پایه تا دسامبر را پیشبینی میکند، به این امید که دادههای ضعیف اقتصادی فدرال رزرو را مجبور به اقدامات مشابه ماه سپتامبر کند. این مسئله احتمال تقویت دلار در کوتاهمدت را افزایش میدهد.

در زمینه ژئوپلیتیک، ارتباط مستقیم با بازار ارز در حال حاضر ضعیف است. عملیات زمینی اسرائیل در لبنان از سوی مقامات آمریکایی پیشبینی شده بود و تشدید تنشها انتظار میرفت. از آنجایی که قیمت نفت تغییر قابلتوجهی نداشته است، بازارهای ارز به این تحولات واکنش چندانی نشان ندادهاند. اما همچنان احتمال تقویت دلار در این زمینه نیز وجود دارد.

از نظر دادههای اقتصادی ایالات متحده، امروز آمار فرصتهای شغلی (JOLTS) برای ماه اوت منتشر خواهد شد که انتظار میرود در سطح 7.673 میلیون باقی بماند. بازار ممکن است به این آمار حساستر از شاخص تولید ISM واکنش نشان دهد که انتظار میرود در حدود 47.5 تثبیت شده باشد.

یورو

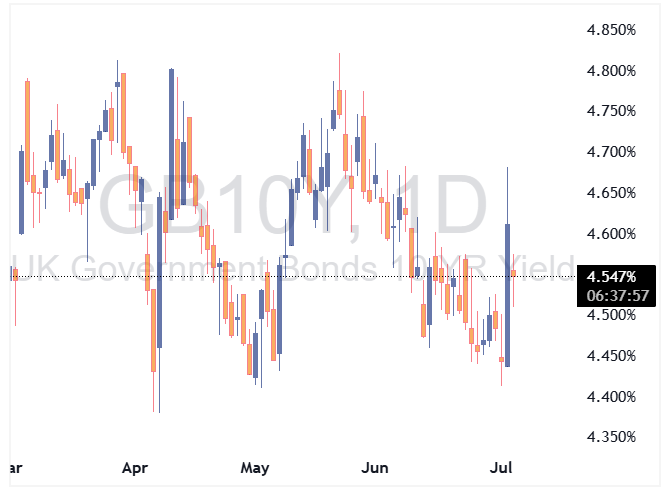

نرخ بهره دوساله یورو به دلار همچنان به نفع دلار افزایش یافته و اکنون حدود 110 نقطه پایه کمتر از دلار است. این وضعیت به دلیل کاهش اطمینان به حرکتهای محتاطانه بانک مرکزی اروپا (ECB) در مقایسه با فدرال رزرو است. در حالی که جروم پاول، رئیس فدرال رزرو، تمایلی به کاهش 50 نقطه پایه نرخ بهره نشان نمیدهد، ارقام تورم در آلمان، فرانسه، اسپانیا و ایتالیا از دیدگاه کاهش نرخ بهره در بانک مرکزی اروپا حمایت میکنند. حتی کریستین لاگارد، رئیس بانک مرکزی اروپا، نیز لحن انبساطیتری (داویش) در سخنان اخیر خود داشته و به اطمینان بیشتر به کاهش تورم اشاره کرده است.

انتظار میرود آمار تورم منطقه یورو که امروز منتشر میشود، نشان دهد که نرخ تورم کلی به کمتر از هدف 2 درصدی کاهش یافته (حدود 1.8%) و شاخص تورم هسته نیز از 2.8% به 2.7% کاهش یابد. این احتمال را افزایش میدهد که در صورت تثبیت نرخها در ماه اکتبر، ممکن است در ماه دسامبر شاهد کاهش 50 نقطه پایه باشیم، که این وضعیت باعث شده تا بازار پیشبینی کاهش 52 نقطه پایه را تا پایان سال داشته باشد و 22 نقطه پایه نیز برای ماه جاری قیمتگذاری شده است.

تفاوتهای بزرگ در نرخهای بهره کوتاهمدت یورو به دلار نشاندهنده ضعف بیشتر یورو در برابر دلار است. علاوه بر این، ممکن است ریسکهای سیاسی جدیدی نیز به یورو افزوده شود، زیرا میشل بارنیه، نخستوزیر جدید فرانسه، با کسری بودجه بدتری از حد انتظار روبرو شده و احتمالاً با چالشهای سیاسی برای اجرای تدابیر کاهش کسری بودجه مواجه خواهد شد. تیم نرخ بهره ما انتظار کاهش فاصله اسپرد اوراق قرضه فرانسه را ندارد. بارنیه امروز ساعت 3 بعد از ظهر (CET) در پارلمان سخنرانی مهمی خواهد داشت که میتواند نوسانات بازار بدهی و تأثیر آن بر یورو را به همراه داشته باشد.

در مجموع، اگر دادههای اقتصادی منطقه یورو و آمریکا تغییری نکنند، پیشبینی میشود نرخ EURUSD به زیر 1.110 در چند روز آینده برسد و حتی ممکن است در صورت عدم افزایش نرخ بیکاری آمریکا تا روز جمعه، به 1.100 نیز برسد.

ین ژاپن

با وجود اینکه در زمان تشدید ریسکهای ژئوپلیتیک، ین معمولاً به عنوان یک ارز امن تلقی میشود، بازارهای ژاپن در حال حاضر بیشتر تحت تأثیر اخبار داخلی قرار دارند. شاخص نیکی (Nikkei) پس از فروش گسترده دیروز، دوباره افزایش یافته و نرخهای بهره کوتاهمدت ین کمی کاهش یافتهاند. این وضعیت پس از انتشار خلاصه نظرات بانک مرکزی ژاپن (BoJ) رخ داده است که لحنی نسبتاً انقباضی (هاوکیش) داشت و یکی از اعضای آن به صراحت به ریسکهای نزولی اشاره کرده بود. این امر تا حدی انتظارات برای اقدامات تورمزدایی توسط نخستوزیر جدید، سانائه تاکائچی، را کاهش داده است.

دیدگاه تحلیگر ING نسبت به بانک مرکزی ژاپن (BoJ) همچنان انقباضیتر از آن چیزی است که بازار برای 13 نقطه پایه افزایش نرخ بهره در سه نشست آینده پیشبینی میکند. اگرچه تصویر تکنیکالی به سمت افزایش نرخ برابری USDJPY متمایل شده است.

منبع: ING