پزشکیان، در مصاحبهای با NBC News اعلام کرد که جمهوری اسلامی هرگز قصد ترور دونالد ترامپ را نداشته و نخواهد

رئیس بانک مرکزی ژاپن، اوئدا، اعلام کرد که در صورت ادامه بهبود اقتصاد و قیمتها، نرخ بهره را افزایش خواهد

رئیسجمهور کره جنوبی، یون سوک یول، پس از یک درگیری شش ساعته با پلیس و نیروهای امنیتی، در صبح چهارشنبه

تاتسو یاماساکی، مقام سابق ژاپن، در مصاحبهای با نیکی اظهار داشت که ترامپ و توکیو میتوانند برای نرمالسازی نرخ دلار-ین

همبستگی بین بیتکوین و شاخص فناوری آمریکا به بالاترین حد دو سال اخیر خود رسیده است که نشاندهنده این است

بر اساس گزارش بلومبرگ، استان گوانگدونگ چین برای سال ۲۰۲۵ هدف رشد تولید ناخالص داخلی حدود ۵ درصد را تعیین

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

حزب سبزهای آلمان وزیر اقتصاد، رابرت هابک، را برای رهبری در انتخابات فوریه انتخاب کرده است، در حالی که حمایت از صدراعظم اولاف شولتز در میان حزب سوسیال دموکرات او در حال کاهش است.

هابک که همچنین معاون شولتز است، در کنگره حزب سبزها در روز یکشنبه ۹۶.۵٪ آرا را به دست آورد. او هفته گذشته اعلام کرده بود که قصد دارد به عنوان نامزد حزب سبزها برای صدراعظمی شرکت کند و این رقابت را با شولتز و فردریش مرتز، رهبر مخالفان محافظهکار، آغاز کند.

بلومبرگ گزارش کرده است که جستجو برای انتخاب سیاستگذار ارشد اقتصادی دونالد ترامپ در آخر هفته به آشفتگی کشیده شد. رقبا برای جلب حمایت تلاش میکردند، دستیاران به دنبال یافتن نامزدهای جایگزین بودند و رئیسجمهور منتخب از نزاعهای پشتپرده که به عرصه عمومی کشیده شده بود، خشمگین بود.

آن سلزر، متخصص نظرسنجی برجسته آمریکایی، پس از پیشبینی اشتباه در انتخابات آیووا، بازنشسته شد. نظرسنجی او پیش از انتخابات، کامالا هریس را جلوتر از ترامپ نشان داده بود، اما ترامپ با اختلاف زیادی پیروز شد.

سلزر اعلام کرد که تصمیم به ترک این حرفه را بیش از یک سال پیش گرفته بود و این اشتباه در نظرسنجی نقشی در این تصمیم نداشت.

رئیس سازمان بورس و اوراق بهادار تهران با اشاره به شایعه دیدار ایلان ماسک، میلیاردر و کارآفرین آمریکایی، با نماینده ایران در سازمان ملل اظهار کرد: اگرچه اخبار مرتبط با دیدار ایلان ماسک با سعید ایروانی از سوی مقامات ایرانی و عباس عراقچی تکذیب شد، اما هر چه باشد، ایلان ماسک و دونالد ترامپ تاجرند و به ارزش ذاتی بورس تهران واقف هستند.

کنت، عضو بانک مرکزی استرالیا، اشاره کرده است که یکی از تفاوتهای اصلی سیستم مالی استرالیا، استفاده از وامهای با نرخ متغیر است.

هیچ مدرکی وجود ندارد که نشان دهد سیاست پولی در استرالیا نسبت به سایر کشورها تأثیرگذارتر است. لازم است که روش بانک مرکزی استرالیا (RBA) برای راهنمایی آینده بهطور دورهای بازنگری شود. این امر شامل بررسی روشهای دیگر برای روشن کردن ماهیت واکنشهای سیاست پولی نیز میشود. در حال حاضر، بانک مرکزی استرالیا در موقعیتی نیست که نرخ بهره را کاهش دهد.

بلومبرگ گزارش کرده است که اقدام چین برای کاهش صادرات، باعث نوسان در سهام و قیمتهای آلومینیوم شده است. پکن تخفیفهای مالیاتی صادرات که عرضه را افزایش میداد، حذف کرده است. قیمت آلومینیوم در بورس فلزات لندن از بعد از بسته شدن روز پنجشنبه تقریباً ۶٪ افزایش یافته است.

لغو تخفیفهای مالیاتی صادرات توسط چین صنعت آلومینیوم را در تلاش برای ارزیابی تأثیرات این تغییرات بر جریان عرضه قرار داده است. شرکتهای چینی افت شدید سهام را تجربه کردهاند، در حالی که همتایان بینالمللی آنها رشد کردهاند. پکن اواخر روز جمعه تغییراتی در نظام تخفیف مالیاتی صادرات خود اعلام کرد و اعلام کرد که برنامههایی برای حذف تخفیف مالیاتی ۱۳٪ برای فروشهای خارجی آلومینیوم، مس و همچنین کاهش تخفیف برای باتریها و پنلهای خورشیدی دارد.

غولهای نفتی اروپا از مسیر انرژیهای تجدیدپذیر عقبنشینی کردهاند. شرکت بریتیش پترولیوم (BP) تیم هیدروژن لندن خود را کاهش داده و ۱۸ پروژه را متوقف کرده است. همچنین، شرکت شل (Shell) نیز تلاشهای خود برای انرژیهای کمکربن را کاهش داده و شرکت Equinor نیز عملیات مربوط به انرژیهای تجدیدپذیر را بازبینی و برخی پروژهها را متوقف کرده است.

در گزارشی آمده است که تقریباً پنج سال پیش، BP تلاش بلندپروازانهای را آغاز کرد تا خود را از یک شرکت نفتی به یک کسبوکار متمرکز بر انرژی کمکربن تبدیل کند. اما این شرکت بریتانیایی اکنون در تلاش است تا به ریشههای خود به عنوان یک غول نفت و گاز بازگردد، سهم بازار خود را بازیابی کرده و نگرانی سرمایهگذاران را درباره سودهای آینده کاهش دهد.

شرکتهای رقیب مانند Shell و Equinor نیز برنامههای انتقال انرژی خود را که در ابتدای این دهه تعیین شده بودند، کاهش دادهاند. تغییر مسیر این شرکتها تحت تأثیر دو عامل بزرگ قرار گرفته است: شوک انرژی ناشی از حمله روسیه به اوکراین و کاهش سودآوری بسیاری از پروژههای تجدیدپذیر، به ویژه باد فراساحلی، به دلیل هزینههای رو به افزایش، مشکلات زنجیره تأمین و مسائل فنی که وجود دارد.

مدیر عامل BP، موری اوچینکلوس، برنامه دارد تا میلیاردها دلار در توسعههای جدید نفت و گاز در خلیج مکزیک و خاورمیانه سرمایهگذاری کند تا عملکرد شرکت را بهبود بخشد و بازدهی را افزایش دهد. همچنین، BP عملیاتهای کمکربن خود را کند کرده، ۱۸ پروژه هیدروژنی اولیه را متوقف کرده و برنامههایی برای فروش عملیاتهای باد و خورشیدی اعلام کرده است.

مدیر عامل Shell، وایل ساوان، قول داده است که با اتخاذ یک رویکرد سختگیرانه، عملکرد و بازدهی شرکت را بهبود بخشد و فاصله ارزشگذاری بین این شرکت و رقبای بزرگ آمریکایی Exxon Mobil و Chevron را کاهش دهد. شرکت Shell نیز عملیاتهای کمکربن خود را کاهش داده و از بازارهای برق اروپایی و چینی خارج شده است. همچنین، برخی اهداف کربنی سال ۲۰۳۰ را نیز تضعیف کرده است.

هر دو شرکت به سرمایهگذاری در انرژیهای کمکربن ادامه میدهند، اما تمرکز بیشتری بر بخشهایی مانند سوختهای زیستی دارند که میتوانند به سرعت سودآور شوند. همچنین، پروژههای بادی فراساحلی و هیدروژنی که قبلاً شروع شده بودند را ادامه میدهند و در صورت بازدهی رقابتی، ممکن است بیشتر سرمایهگذاری کنند.

منبع: رویترز

گلدمن ساکس اعلام کرده است که انتظار دارد بانک مرکزی نیوزلند در جلسهای که در تاریخ ۲۷ نوامبر ۲۰۲۴ برگزار خواهد شد، نرخ بهره را به میزان ۵۰ نقطه پایه کاهش دهد. علاوه بر این، پیشبینی میشود که بانک مرکزی نیوزلند در جلسه بعدی خود که در ۱۹ فوریه ۲۰۲۵ برگزار میشود، نرخ بهره را به میزان ۵۰ نقطه پایه دیگر کاهش دهد.

این کاهشهای متوالی نرخ بهره نشاندهنده برنامهریزی این بانک برای رسیدن به نرخ بهره نهایی ۳٪ تا ژوئیه ۲۰۲۵ است. گلدمن ساکس معتقد است که کاهشهای کوچکتری به میزان ۲۵ نقطه پایه در هر جلسه پس از فوریه ۲۰۲۵ اتفاق خواهد افتاد تا به این هدف نهایی دست یابد.

ایران درهای خود را برای مذاکرات با دونالد ترامپ باز نگه داشته است. این خبر توسط فایننشال تایمز گزارش شده است.

به گزارش بلومبرگ، بودجه فرانسه در حال پیشروی از طریق بحثهای پارلمانی پرتنش به سمت یک بحران در ماه دسامبر است.

مارین لوپن، رهبر جناح راست، میتواند با اجازه دادن به تصویب این لایحه یا با سرنگونی دولت در یک رای عدم اعتماد، وضعیت را تغییر دهد.

نسخه اولیه بودجه که برای پر کردن شکافهای رو به افزایش در مالیاتهای عمومی و اطمینان دادن به سرمایهگذاران طراحی شده بود، تحت یک سری از رایگیریها و هزاران اصلاحیه قرار گرفته است. این بودجه تا اواسط دسامبر بین کمیتههای پارلمانی و صحن مجلس ملی و سنا در حال چرخش است.

این بودجه که به منظور جلب اعتماد سرمایهگذاران و مدیریت مالیاتهای عمومی طراحی شده است، با چالشهای متعددی روبرو است. مارین لوپن میتواند با سرنگونی دولت در یک رای عدم اعتماد، وضعیت را پیچیدهتر کند.

کازوئو اوئدا، رئیس بانک مرکزی ژاپن، اعلام کرده است که در صورت عدم اتخاذ گامهای صحیح سیاست پولی، ممکن است نیاز به افزایش سریع نرخ بهره باشد.

دونالد ترامپ، رئیسجمهور بعدی ایالات متحده، ممکن است تصمیم جو بایدن، رئیسجمهور فعلی، برای اجازه استفاده از موشکهای دوربرد تأمین شده توسط آمریکا برای حمله به داخل روسیه را بازبینی کند. یکی از اعضای تیم انتقالی ترامپ که نخواست نامش فاش شود، به خبرگزاری تاس گفت که من فکر میکنم تقریباً همه چیز تحت بازبینی قرار خواهد گرفت. ایالات متحده در هر زمان تنها یک رئیسجمهور دارد. تا بعدازظهر 20 ژانویه 2025، آن رئیسجمهور جو بایدن است. اجازه استفاده از آن موشکها تصمیم او بود، اما نه برای مدت طولانی!

او همچنین افزود که تصمیم بایدن برای استفاده از موشکهای دوربرد، معروف به سیستمهای موشکی تاکتیکی ارتش (ATACMS)، برای حمله به داخل روسیه توسط نیویورک تایمز گزارش شده است. پنتاگون از اظهار نظر در مورد این گزارشها خودداری کرده و کاخ سفید و وزارت امور خارجه نیز هنوز به پرسشهای تاس پاسخ ندادهاند.

ماریا بوتینا، قانونگذار روس، اظهار امیدواری کرده است که ترامپ تصمیم به اجازه دادن به اوکراین برای حمله به عمق خاک روسیه با استفاده از موشکهای دوربرد آمریکایی را لغو کند، اگر چنین تصمیمی گرفته شده باشد. روسیه بارها اعلام کرده است که عواقب این اقدام بسیار جدی خواهد بود.

بوتینا همچنین گفته است که دولت بایدن در تلاش است تا وضعیت را تا حد ممکن تشدید کند، در حالی که هنوز قدرت دارد. او هشدار داده است که دولت بایدن با این اقدامات خطر شروع جنگ جهانی سوم را به وجود میآورد که به نفع هیچکس نیست. بوتینا معتقد است که دولت بایدن در تلاش است تا وضعیت را برای ترامپ تا حد ممکن بدتر کند.

رئیس بانک مرکزی ژاپن، کازوئو اوئدا، اعلام کرده است که عوامل متعددی وجود دارند که باید بررسی شوند، از جمله اقتصاد ایالات متحده، اما لزوماً منتظر وضوح کامل همه این عوامل نخواهند ماند.

در هر جلسه سیاستگذاری، دادهها و عوامل موجود در آن زمان را بررسی خواهند کرد تا تصمیمگیری کنند.

اوئدا در مورد نوسانات کوتاهمدت نرخ ارز اظهار نظری نخواهد کرد.

در هر جلسه سیاستگذاری، تأثیر نوسانات نرخ ارز بر پیشبینیهای اقتصادی و قیمتی و ریسکها را بررسی خواهند کرد.

اگر درجه حمایت پولی را به درستی تنظیم نکنند، ممکن است مجبور شوند نرخ بهره را به سرعت افزایش دهند.

استارمر، نخستوزیر بریتانیا، قرار است برای اولین بار پس از بیش از شش سال با شی جینپینگ، رئیسجمهور چین، دیدار کند. این دیدار که برای دوشنبه در اجلاس G20 در برزیل برنامهریزی شده است، در حالی صورت میگیرد که بریتانیا تلاش میکند روابط خود با پکن را که در دوران قدرت محافظهکاران سرد شده بود، بهبود بخشد.

استارمر در پرواز به ریو اعلام کرد که قصد دارد با شی جینپینگ «گفتگوهای جدی و عملگرایانه» داشته باشد و بر اهمیت تجارت با چین تأکید کرد.

دونالد ترامپ، رئیسجمهور بازگشته ایالات متحده، تهدید کرده است که تعرفههای 60 درصدی بر کالاهای چینی اعمال کند. استارمر و دیگر کشورهای جهان در حال بررسی اقدامات اقتصادی هستند که در صورت اجرای این برنامهها توسط جمهوریخواهان انجام دهند.

پیش از پیروزی در انتخابات بزرگ در ماه ژوئیه، حزب کارگر استارمر متعهد شده بود که از راههای قانونی برای توصیف آزار و اذیت مسلمانان اویغور توسط چین به عنوان «نسلکشی» استفاده کند. اما استارمر در مسیر به برزیل به خبرنگاران گفت که با توجه به اقتصاد، بسیار مهم است که ما یک رابطه عملگرایانه و جدی داشته باشیم.

استارمر اولین نخستوزیر بریتانیا خواهد بود که از زمان سفر ترزا می در فوریه 2018 به پکن با شی جینپینگ دیدار میکند. ریشی سوناک در سال 2022 برنامهریزی کرده بود که با شی جینپینگ دیدار کند، اما برنامهها به دلیل نشستهای اضطراری پس از حمله موشکی به لهستان، عضو ناتو، نزدیک مرز اوکراین لغو شد.

استارمر قصد دارد از اجلاس G20 برای جلب حمایت از اوکراین در برابر تهاجم روسیه استفاده کند، زیرا این درگیری به روز هزارم خود نزدیک میشود. او همچنین قصد دارد جو بایدن را برای اعطای وام 20 میلیارد دلاری به اوکراین در هفتههای آخر ریاستجمهوریاش تحت فشار قرار دهد و تأییدیه استفاده از موشکهای Storm Shadow برای هدف قرار دادن سایتهای عمیق در داخل روسیه را بگیرد.

استارمر از انتقاد از صدراعظم آلمان، اولاف شولتز، برای گفتگو با ولادیمیر پوتین، رئیسجمهور روسیه، خودداری کرد و گفت: «این مسئلهای است که به صدراعظم شولتز مربوط میشود که با چه کسی صحبت کند. من هیچ برنامهای برای گفتگو با پوتین ندارم.»

ایلان ماسک، رئیس شرکتهای تسلا و اسپیسایکس، حمایت خود را از هاوارد لوتنیک به عنوان گزینه وزیر خزانهداری در دولت ترامپ اعلام کرد. ماسک در پستی در شبکه اجتماعی X نوشت که لوتنیک «واقعاً تغییر ایجاد خواهد کرد.»

لوتنیک و اسکات بسنت به عنوان گزینههای اصلی برای این موقعیت معرفی شدهاند. ماسک همچنین نظرات خود را در مورد بسنت بیان کرد و گفت که او یک انتخاب معمولی است که آمریکا را به ورشکستگی میکشاند.

سخنگوی ترامپ اعلام کرد که رئیسجمهور منتخب هنوز تصمیمی در این مورد نگرفته است. لوتنیک و ترامپ دهههاست که یکدیگر را میشناسند و بسنت نیز در طول کمپین 2024 ترامپ به عنوان مشاور اقتصادی کلیدی عمل کرده است.

طبق گفته تحلیلگران بانک گلدمن ساکس، قیمت طلا در سال آینده به دلیل خریدهای بانکهای مرکزی و کاهش نرخ بهره در ایالات متحده به رکورد جدیدی خواهد رسید. این بانک طلا را به عنوان یکی از بهترین معاملات کالاها برای سال 2025 معرفی کرده و گفته است که قیمتها ممکن است در دوران ریاست جمهوری دونالد ترامپ افزایش یابد.

تحلیلگران از جمله دان استرویون در یادداشتی با عنوان «به دنبال طلا بروید» هدف قیمت 3000 دلار در هر اونس تا دسامبر 2025 را تکرار کردهاند. عامل اصلی این پیشبینی، تقاضای بیشتر از سوی بانکهای مرکزی است، در حالی که افزایش دورهای از جریانهای صندوقهای قابل معامله در بورس به دلیل کاهش نرخ بهره فدرال رزرو خواهد بود.

انتظار میرود که این عوامل باعث افزایش قابل توجه قیمت طلا شوند و سرمایهگذاران را به سمت این فلز گرانبها جذب کنند. گلدمن ساکس همچنین اشاره کرده است که سیاستهای ترامپ ممکن است به تقویت بازار صعودی طلا کمک کنند.

رئیسجمهور آمریکا، جو بایدن، به اوکراین اجازه داده است تا از تسلیحات آمریکایی برای حمله به داخل خاک روسیه استفاده کند. منابع آگاه این خبر را اعلام کردهاند.

رئیسجمهور اوکراین: حملات دوربرد اعلام نمیشوند، بلکه موشکها خود گویای ماجرا هستند.

رسانههای دولتی چین اعلام کردهاند که شهر شانگهای قصد کاهش برخی از مالیاتهای معاملات املاک را دارد که از ۱ دسامبر ۲۰۲۴ به اجرا میرسد.

رئیس بانک مرکزی ژاپن، کازوئو اوئدا، اعلام کرده است که اقتصاد ژاپن به طور متوسط در حال بهبود است، هرچند برخی نشانههای ضعیف نیز وجود دارد. اوئدا اشاره کرده که افزایش سود شرکتها منجر به افزایش سرمایهگذاری شده است.

او همچنین بیان کرده که بانک مرکزی ژاپن به افزایش نرخ بهره ادامه خواهد داد و درجه حمایت پولی را تنظیم خواهد کرد، اگر اقتصاد و قیمتها مطابق با پیشبینیهای آنها حرکت کنند. تصمیمات سیاست پولی بر اساس بهروزرسانی چشمانداز اقتصادی و قیمتی با استفاده از دادهها و اطلاعات موجود در زمان اتخاذ خواهد شد.

زمانبندی افزایش نرخ بهره به چشمانداز اقتصادی، قیمتی و مالی بستگی خواهد داشت و باید به ریسکهای مختلف از جمله تحولات بازارهای خارجی توجه داشت.

اوئدا همچنین اشاره کرده که روند کلی مصرف خصوصی به یک روند افزایشی متوسط بازگشته است و دلیل این توسعه مثبت، هرچند نه قوی، افزایش واضح دستمزدهای اسمی است که ناشی از افزایش درآمدهای نقدی برنامهریزی شده است.

درآمدها در هر دو بخش شرکتی و خانوارها افزایش یافته است و چرخهای که این افزایش منجر به افزایش هزینهها میشود، به تدریج شدت میگیرد. نرخ افزایش قیمت خدمات ثابت بوده است و این نشان میدهد که نیروی محرکه افزایش قیمتها از عوامل هزینهای ناشی از افزایش قیمت واردات به افزایش دستمزدهای داخلی تغییر کرده است.

در حالی که اثرات انتقال به قیمتهای مصرفکننده از افزایش هزینهها که ناشی از افزایش قیمت واردات در گذشته بوده است، انتظار میرود که کاهش یابد، فشار تورمی ناشی از افزایش دستمزدها پیشبینی میشود که تقویت شود.

تورم زیرساختی احتمالاً به طور متوسط به افزایش خود ادامه خواهد داد و برای دستیابی به افزایش پایدار دستمزدهای واقعی، مانند افزایش بهرهوری، بسیار مهم است.

سنتیمنت بازار اخیراً به دلیل کاهش نگرانیها در مورد اقتصاد آمریکا بهبود یافته است، اما همچنان شرایطی وجود دارد که بازارها میتوانند بسته به دادههای اقتصادی و ریسکهای ژئوپلیتیکی نوسان کنند.

اوئدا تأکید کرده که حرکت بعدی نرخ بهره توسط دادهها هدایت خواهد شد و اگر اقتصاد مطابق با پیشبینیها باشد، به افزایش نرخها ادامه خواهند داد.

رئیس بانک مرکزی ژاپن، کازوئو اوئدا، به شدت به چگونگی سیاستهای اقتصادی ایالات متحده تحت ریاست جمهوری منتخب دونالد ترامپ علاقهمند است، زیرا چشمانداز اقتصاد ایالات متحده تأثیر بزرگی بر اقتصاد جهانی خواهد داشت. اوئدا بیان کرده که مدت زمان زیادی طول خواهد کشید تا وضوح بیشتری در مورد چگونگی اجرای سیاستهای اقتصادی ایالات متحده تحت ریاست جمهوری ترامپ به دست آید.

این هفته، قیمت طلا به مسیر نزولی خود ادامه داد و تحت تأثیر ترکیبی از عوامل مختلف، شامل هیجان ریسکپذیری پس از انتخابات، رویکرد هاوکیش اخیر فدرال رزرو، افزایش ارزش دلار آمریکا و آرامش نسبی در وضعیت ژئوپلیتیک، کاهش یافت.

طلا هفته را در مظنه ۲۶۸۳.۰۲ دلار در هر اونس آغاز کرد و در طول شبانهروز بالای سطح ۲۶۶۰ دلار باقی ماند. اما با شروع معاملات در بازارهای آمریکای شمالی، تحت فشار فروش قرار گرفت و تا ساعت ۱ بعدازظهر روز دوشنبه به پایینترین سطح روزانه خود یعنی نزدیک به ۲۶۱۰ دلار رسید. طلا سپس بهبود جزئی یافت و تا ۲۶۲۵ دلار افزایش داشت، اما در جلسه معاملاتی آسیا دوباره نزول کرد و تا ساعت ۵ صبح روز سهشنبه به کف هفتگی خود در ۲۵۹۲ دلار در هر اونس رسید.

در معاملات اروپایی، طلا تا سطح ۲۶۱۵ دلار در هر اونس رشد کرد، اما با آغاز معاملات در بازار آمریکای شمالی، مجدداً به زیر سطح ۲۶۰۰ دلار سقوط کرد، هرچند این افت دوام زیادی نداشت. پس از دورهای از نوسان محدود در شب، معاملهگران آمریکایی بار دیگر فشار فروش را افزایش دادند و قیمت طلا را از اوج ۲۶۱۶ دلار به ۲۵۷۸ دلار در هر اونس در حوالی ظهر رساندند.

اینبار برخلاف انتظار، بازارهای آسیایی و اروپایی به بهبود طلا کمکی نکردند و روند نزولی آن ادامه یافت. قیمت طلا صبح پنجشنبه در ساعت ۴:۴۵ به پایینترین سطح هفتگی، یعنی حدود ۲۵۴۰ دلار در هر اونس رسید. با آغاز معاملات در آمریکای شمالی، افزایش تقاضا قیمت را تا ۲۵۷۶ دلار در هر اونس بالا برد، اما پس از دو تلاش ناموفق در عبور از این سطح، قیمت در محدوده ۲۵۶۰ دلار به ثبات رسید.

صبح جمعه با اندکی نوسان در بازار طلا همراه بود، اما محدوده قیمتی اخیر حفظ شد و معاملات هفتگی طلا بین ۲۵۶۰ تا ۲۵۷۳ دلار در هر اونس به پایان رسید.

بر اساس آخرین نظرسنجی هفتگی طلای کیتکو، احساسات نزولی در میان کارشناسان صنعت طلا بسیار قوی بوده و معاملهگران خرد نیز نسبت به چشمانداز کوتاهمدت طلا محتاطتر شدهاند.

مارک لیبویت، ناشر نشریه VR Metals/Resource Letter، در این باره اظهار داشت: «اصلاح قیمت طلا همانطور که انتظار میرفت در حال رخ دادن است و احتمال کاهش آن تا سطح ۲۳۰۰ دلار نیز وجود دارد، هرچند دیدگاه بلندمدت همچنان رسیدن به ۳۷۰۰ دلار را مد نظر دارد.»

او در ادامه توضیح داد: «در حال حاضر، طلا بیش از حد معمول فروخته شده است، بنابراین احتمال میرود شاهد یک اصلاح باشیم. در چنین شرایطی، خرید در نقاط ضعف قیمتی برای پوزیشنهای بلندمدت و انجام معاملات کوتاهمدت با رویکرد خرید میتواند یک استراتژی مناسب به حساب آید.»

دارین نیوسام، تحلیلگر ارشد بازار در Barchart.com، در این باره گفت: «برای هفته آتی، روند صعودی پیشبینی میشود. هیجان و جنون حول انتخابات اخیر آمریکا احتمالاً به پایان خود نزدیک میشود و این به معنای آن است که بازار با عدم قطعیتهای جدیدی روبرو خواهد شد. در چنین شرایطی، طلا میتواند بار دیگر بهعنوان یک دارایی امن مورد توجه سرمایهگذاران قرار گیرد و به عنوان پوششی در برابر نوسانات سایر بخشهای بازار، به ویژه بازار سهام، خریداری شود.»

دیوید موریسون، تحلیلگر ارشد بازار در Trade Nation، نیز اشاره کرد که اگرچه در کوتاهمدت شرایط تکنیکال طلا تا حدی بهبود یافته است، اما هنوز برای اعلام رسیدن قیمت به کف نهایی کمی زود است.

او ادامه داد: «معاملهگران صعودی امیدوارند که (اگرچه تکیه بر امید، استراتژی مناسبی نیست) فروش شدیدی که از هفته گذشته و پس از پیروزی دونالد ترامپ در انتخابات ریاست جمهوری آغاز شد، اکنون به پایان رسیده باشد. اما هنوز هیچ نشانهای وجود ندارد که این روند متوقف شده باشد. طلا تا به حال هر روز کاهش یافته و در عرض چهار روز بیش از ۵ درصد از ارزش خود را از دست داده است. این افت حتی شامل ضررهای هفته قبل از روز انتخابات نیز نمیشود.»

موریسون اضافه کرد: «با این حال، شاید خبری خوب در راه باشد. اگرچه طلا دیروز هم با کاهش مواجه شد، اما موفق شد از پایینترین سطح خود به شدت رشد کند و این روند از صبح امروز نیز ادامه داشته است. طلا همچنان در وضعیت اشباع فروش قرار دارد، به طوری که شاخص MACD روزانه به سطوحی رسیده که آخرین بار در جولای ۲۰۲۲ مشاهده شده بود. در همین حال، افزایش قیمتها از روز گذشته، موجب هموار شدن و حتی تغییر روند در شاخصهای MACD در بازههای زمانی کوتاهتر شده است.»

او هشدار داد: «این موضوع تضمینی برای صعود قیمت از اینجا نیست، چه برسد به اینکه بدانیم این جهش موقتی است یا بلندمدت. اما به هر حال، شروع خوبی است. با این حال، طلا هنوز نیاز به کار بیشتری دارد تا سرمایهگذاران را قانع کند که اوجهای قیمتی هنوز در پیش است و به سقفهای خود نرسیده.»

جیمز استنلی، استراتژیست ارشد بازار در Forex.com، افزود: «طلا این هفته با کاهش شدید مواجه شد و به نظر من این کاهش به دلیل شناسایی سود از روند کلی بود. در روز پنجشنبه، سطح حمایتی ۲۵۵۰ دلار در معاملات نقدی حفظ شد و تا پایان معاملات جمعه نیز دوام آورد. به نظر من، سطح ۲۵۰۰ دلار میتواند در هفته آینده نقش کلیدی ایفا کند، البته اگر این سطح تست شود. اما انتظار ندارم که دولت ترامپ بدهیهای کمتری ایجاد کند، بنابراین به نظرم عوامل فاندامنتال همچنان به نفع طلا و روند صعودی آن هستند.»

استنلی توضیح داد: «طلا به شدت به مرحله اشباع خرید رسیده بود و این اصلاح قیمت، با توجه به شرایط کنونی، منطقی به نظر میرسد. همچنین به دلیل تمرکز سرمایهگذاران بر روی بیتکوین، جریانهای سرمایه به سمت دیگری هدایت شده است. اما با نزدیک شدن قیمت بیتکوین به مرز ۱۰۰ هزار دلار، طلا بار دیگر میتواند برای سرمایهگذاران جذاب باشد، بهویژه که در نزدیکی آن سطوح حمایتی مهمی قرار دارد.»

آدریان دی، رئیس Adrian Day Asset Management، گفت: «طلا احتمالاً به کمی زمان نیاز دارد تا بتواند یک سطح حمایتی پایدار را پیدا کند.»

شان لاسک، مدیر مشترک مدیریت پوشش ریسک در Walsh Trading، به تحلیل دلایل مختلف افت قیمت طلا پرداخت و یکی از عوامل اصلی این کاهش را افزایش سریع ارزش دلار عنوان کرد.

لاسک اظهار کرد: «دلار با قدرت، دوباره صعودی شد و به سطح بالایی رسید، در حالی که قیمت انرژی کاهش یافت. از زمان انتخابات، فضای اقتصادی بهنوعی به سمت کاهش تورم سوق پیدا کرده است. با این شرایط و رشد شدید دلار و افزایش بازدهی اوراق قرضه، فشار بیشتری بر طلا وارد شد. هرچند معاملات در شاخص S&P همچنان با هیجان بالایی دنبال میشود، اما این بار شاهد یک ناهماهنگی بین افزایش دلار، بازدهی بالای اوراق و تضعیف طلا بودیم که در نهایت خودش را در قیمتها نشان داد، بدون توجه به آنچه در بازار سهام در حال رخ دادن بود.»

او ادامه داد: «انتظار داشتیم که یک اصلاح قیمتی اتفاق بیفتد و فکر میکردم این اصلاح قبل از انتخابات رخ دهد و معاملهگران مقداری از سود خود را نقد کنند. اما نکته جالب این بود که اصلاح درست بعد از پیروزی ترامپ صورت گرفت و به صعود دلار انجامید. از همه مهمتر، بهنظر میرسد که فدرال رزرو تغییر موضع داده و از سیاستهای تسهیلی اندکی به سمت سیاستهای محدودکنندهتر حرکت کرده است. اکنون فدرال رزرو کاملاً وابسته به دادههای اقتصادی است و [پاول] برخی از کاهشهای احتمالی نرخ بهره را از دستور کار خارج کرده است.»

لاسک توضیح داد که از بالاترین قیمت در هالووین، قرارداد ماه دسامبر حدود ۲۶۰ دلار از ارزش خود را از دست داده است؛ «این افت قابلتوجهی است که در مدت کوتاهی رخ داده و نمیتوان آن را صرفاً یک اصلاح دانست، بلکه نشانهای از تغییر روند در بازار است.»

او انتظار دارد که در آینده نزدیک بحثهای زیادی پیرامون ورود مجدد بانکهای مرکزی به بازار و خرید در قیمتهای پایینتر مطرح شود. به گفته او: «در حال حاضر، جریان سرمایه قابلتوجهی به سمت بازارهای ایالات متحده و دلار حرکت کرده است. ضعف ادامهدار در اقتصاد اروپا به کاهش ارزش یورو دامن زده و سرمایهگذاران بهسوی دلار بازگشتهاند که این روند دلار را به سقفهای جدید رسانده است. حداقل در حال حاضر، شاهد یک رویکرد معاملاتی با چشمانداز رکودی هستیم که تنها به فلزات محدود نمیشود؛ این روند بهطور مشخص در بخشهای غذایی و انرژی نیز دیده میشود، و این همان حوزههایی هستند که احتمالاً شاهد اصلاحات بیشتری خواهند بود.»

لاسک بر این باور است که اگر تقاضا به بازار طلا بازگردد، این تغییر به احتمال زیاد در اواخر سال و از سوی اروپا و کشورهای در حال توسعه رخ خواهد داد.

او گفت: «به نظر میرسد طلا برای مدت کوتاهی همچنان در مسیر ثبات یا کاهش اندک قرار دارد، مگر اینکه تحول جدیدی در عرصه ژئوپلیتیکی رخ دهد یا اعلام دادههای غیرمنتظره اقتصادی، بازار را تکان دهد؛ در این صورت، احتمال بازگشت خریداران به طلا افزایش خواهد یافت.» او افزود: «خوشبینی پس از انتخابات نیز همیشگی نیست و به مرور کمرنگ میشود. در نهایت این پرسش مطرح میشود که سرمایهگذاران در سطح ۶۰۰۰ واحد S&P چه میکنند؟ آیا در این سطح باید فروش انجام داد یا خرید؟ این پرسش کلیدی نشان از سطح قیمتی مهمی دارد و احتمالاً به معنای برخی اصلاحات در بازار خواهد بود.»

لاسک همچنین پیشبینی میکند که چین و اتحادیه اروپا در آینده نزدیک به تزریق محرکهای مالی بیشتری نیاز پیدا کنند. او توضیح داد: «احتمالاً بانکهای مرکزی، به ویژه طی ماههای آینده، به این نتیجه میرسند که باید به اقدامات حمایتی بیشتری دست بزنند. اگر رشد اقتصادی نیازمند تشویقهای بیشتری باشد، آنها راهی برای تأمین این محرکها پیدا خواهند کرد. در این صورت، احتمالاً توجه سرمایهگذاران به طلا به عنوان پناهگاهی امن دوباره افزایش خواهد یافت.»

این هفته، ۱۲ تحلیلگر در نظرسنجی طلای کیتکو نیوز حضور داشتند، و نتایج نشان میدهد که فقط تعداد کمی از کارشناسان والاستریت به صعود طلا در کوتاهمدت امیدوار هستند. از این میان، تنها سه نفر، یا ۲۵ درصد، معتقدند که قیمت طلا طی هفته آینده افزایش خواهد یافت، در حالی که نیمی از تحلیلگران - شش نفر یا ۵۰ درصد - پیشبینی کاهش بیشتر قیمت این فلز گرانبها را دارند. سه تحلیلگر دیگر نیز، معادل ۲۵ درصد، انتظار دارند طلا در محدودهای تثبیت شود اما با گرایش نزولی همراه باشد.

در همین حال، نظرسنجی آنلاین کیتکو با مشارکت ۱۸۱ سرمایهگذار خرد برگزار شد، که در آن، احساسات در میان سرمایهگذاران خرد نیز بهسوی بدبینی متمایل شده، هرچند همچنان نسبت به تحلیلگران والاستریت خوشبینی بیشتری دیده میشود. در این میان، ۷۸ نفر از شرکتکنندگان یا ۴۳ درصد، انتظار افزایش قیمت طلا در هفته آینده را داشتند؛ در حالی که ۷۱ نفر، یا ۳۹ درصد، پیشبینی کاهش قیمت کردند. ۳۲ نفر باقیمانده نیز، معادل ۱۸ درصد از کل شرکتکنندگان، انتظار دارند که قیمت طلا در کوتاهمدت بدون نوسان چشمگیری باقی بماند و به روند خنثی خود ادامه دهد.

در هفته پیش رو، تقویم اقتصادی بار دیگر نسبتاً سبک خواهد بود و تمرکز اصلی بر بخش مسکن ایالات متحده خواهد بود. سهشنبه آمارهای شروع ساختوساز و مجوزهای ساختمانی اکتبر منتشر میشود، و چهارشنبه گزارش درخواستهای وام مسکن MBA ارائه خواهد شد. همچنین پنجشنبه آمار فروش خانههای موجود در ماه اکتبر در کانون توجهات قرار میگیرد. از دیگر رویدادهای برجسته، شاخص تولید فدرال رزرو فیلادلفیا است که پنجشنبه منتشر میشود و تحلیلگران کنجکاو هستند که آیا فیلادلفیا نیز همانند نیویورک شاهد افزایش چشمگیر فعالیتهای صنعتی بوده است یا خیر. در نهایت، شاخص احساسات مصرفکننده دانشگاه میشیگان برای ماه نوامبر از جمله شاخصهایی است که مورد توجه سرمایهگذاران خواهد بود.

علاوه بر این، سخنرانیهای چند مقام بانک مرکزی نیز برای معاملهگران اهمیت ویژهای دارد، چرا که سعی دارند نشانههایی از سرعت و عمق احتمالی کاهش نرخ بهره را دریافت کنند. از جمله سخنرانیهای مهم هفته میتوان به اظهارات گولزبی در روز دوشنبه و حضور دوباره او به همراه همک در روز پنجشنبه اشاره کرد.

مارک چندلر، مدیرعامل Bannockburn Global Forex، خاطرنشان کرد که قیمت طلا برای سومین هفته متوالی کاهش یافته است و افت حدود ۴.۵ درصدی آن بزرگترین زیان سهونیم سال گذشته بوده است. او توضیح داد: «طلا سطح ۲۶۰۰ دلار را شکست که انتظار میرفت نقطهای برای ورود کمریسک باشد، اما تا زمانی که به حدود ۲۵۳۷ دلار نرسید، تقاضای خریدی پیدا نکرد و پیش از پایان هفته به ثبات رسید.»

چندلر افزود: «همزمان، مومنتوم صعودی دلار نیز پیش از تعطیلات آخر هفته متوقف شد. به نظرم این دوره تثبیت قیمت ممکن است به هفته آینده نیز کشیده شود و طلا به بازگشت به محدوده ۲۶۰۰ تا ۲۶۲۵ دلار امیدوار باشد.»

آدام باتن، رئیس استراتژی ارز در Forexlive.com، بر این باور است که طلا به میزان کافی از سودهای قبلی خود را از دست داده و انتظار دارد در محدودهای بالاتر از سطوح فعلی قرار گیرد. به گفته او، بازار در حال حاضر در وضعیت انتظار به سر میبرد تا مشخص شود سال جدید و دولت جدید آمریکا چه تحولاتی را برای بازار رقم خواهند زد.

او با اشاره به چشمانداز پیشروی سرمایهگذاران تا سال ۲۰۲۵، گفت: «اکنون تمرکز همه روی این است که سال آینده در کدام بخشها میتوان رشد چشمگیری را انتظار داشت، و بهنظر میرسد تنها مکانی که پتانسیل رشد قابلتوجهی دارد، ایالات متحده باشد. فعلاً همه چیز به همین مسئله گره خورده است. گرچه تعرفهها ریسک بزرگی به شمار میآیند و شاید در درازمدت چالشبرانگیز شوند، اما در کوتاهمدت رشد اقتصادی آمریکا در مقایسه با دیگر کشورها مطلوبتر ارزیابی میشود.»

او افزود: «بخش قابلتوجهی از این رشد، به هزینههای کسری بودجه برمیگردد که در نهایت میتواند به سود طلا باشد. البته، در کوتاهمدت کسری بودجه چندان مهم نیست، اما نمیتوان برای همیشه با کسری ۷ درصدی به جلو رفت. در مقطعی که کنترل آن آغاز شود، احتمالاً برتری دلار و اقتصاد آمریکا نیز فروکش خواهد کرد. از سوی دیگر، اگر به تورم بهعنوان راهحلی برای این مشکل روی بیاورند، باز هم این شرایط میتواند به نفع طلا باشد.»

باتن در ادامه گفت: «نگاه بلندمدت به روند طلا در سال گذشته نشان میدهد که این فلز ارزشمند همچنان جذابیت خود را حفظ کرده است. بسیاری معتقدند که حتی اگر طلا برای مدتی بین ۲۵۰۰ تا ۲۷۰۰ دلار نوسان کند، باز هم موقعیت خوبی خواهد داشت. شاید حتی تا سطح ۲۴۰۰ دلار نیز کاهش یابد، اما در همین سطح هم جایگاه مناسبی برای سرمایهگذاری محسوب میشود، هرچند که در محدوده ۲۵۰۰ دلار همچنان قابلقبول است.»

او افزود: «بهنظر نمیرسد طلا تا قبل از مراسم تحلیف به سقفهای جدیدی دست یابد؛ با این حال، این فلز گرانبها از این نقطه هم در معرض خطر جدی افت نیست. میتوان گفت که با خروج اثر انتخاباتی، قیمت طلا کمی بیشتر از حد مورد انتظار کاهش یافته است. بنابراین، احتمال بازگشت قیمت به محدوده ۲۶۰۰ تا ۲۶۵۰ دلار وجود دارد، اما بهتر است صبر کنیم تا سیاستهای تجاری ترامپ مشخص شود و واکنش بازارها به آن را ببینیم.»

✔️ بیشتر بخوانید: از انتخابات تا تحلیف: رئیسجمهور آمریکا چه زمانی کار خود را آغاز میکند؟

الکس کوپتسیکویچ، تحلیلگر ارشد بازار در FxPro، معتقد است که حمایتهای تکنیکالی به سطح قیمت فعلی نزدیک شدهاند و احتمال دارد به تثبیت آن کمک کنند، اما همچنان امکان کاهش بیشتر در کوتاهمدت وجود دارد.

او اشاره کرد: «طلا از پایان اکتبر تحت فشار فروش مداوم بوده است، زیرا سرمایهگذاران پس از یک دوره صعودی طولانی، در حال شناسایی سود هستند. فقط در این هفته، قیمت طلا حدود ۵ درصد افت کرده که این کاهش، بزرگترین افت هفتگی طی سه سال گذشته است. از سقف قیمتی خود، طلا تاکنون بیش از ۲۵۰ دلار یا نزدیک به ۹ درصد از ارزشش را از دست داده که این افت قابلتوجهترین کاهش قیمت از ابتدای ماه تاکنون محسوب میشود.»

او به این نکته اشاره کرد که با وجود افت قابل توجه اخیر، «رالی طلا از اکتبر سال گذشته به حدی قوی بوده که حتی کاهش قیمت تا سطح ۲۴۰۰ دلار، تنها به عنوان یک اصلاح در نظر گرفته میشود و قیمت را به میانگین متحرک ۲۰۰ روزه بازمیگرداند. با توجه به روند نزولی کنونی، طلا احتمالاً میتواند پیش از پایان سال به این سطح دست یابد.»

از نظر تحلیل تکنیکال، کوپتسیکویچ به یک نشانه نزولی مهم در نمودارهای هفتگی اشاره کرد و اظهار داشت: «افت سریع قیمت پس از خروج طلا از ناحیه اشباع خرید، به همراه کاهش شاخص قدرت نسبی (RSI) از سطوح بالای ۸۰، نشانگر یک تغییر مهم در روند بازار است. چنین بازگشتهایی از سطوح اشباع، اغلب به معنای تغییر جهت در نیروی حرکتی بازار تلقی میشوند.»

او در ادامه افزود: «برای بررسی بهتر این شرایط، میتوان به تجربیات گذشته رجوع کرد؛ دو نمونه قبلی که طلا در شرایط مشابه و از سقف تاریخی با بازگشتی نزولی مواجه شد، به سالهای ۲۰۰۹ و ۲۰۱۱ برمیگردد.»

او توضیح داد که در سال ۲۰۰۹، «قیمت طلا پس از کاهش ۱۵ درصدی از سقف به کف، با موجی از خرید مجدد روبهرو شد که توانست قیمت را به سطوح تاریخی جدیدی برساند. این روند صعودی نزدیک به دو سال دوام داشت و تنها توقفهای کوتاهی در مسیر آن مشاهده شد.»

در سال ۲۰۱۱، افت اولیه قیمت طلا نزدیک به ۲۰ درصد بود. «هرچند طلا پس از آن حدود ۱۷ درصد از این افت را جبران کرد، اما روند صعودی در آن نقطه شکسته شد و طی چهار سال بعد، طلا حدود ۴۵ درصد از ماکزیمم ارزش خود را از دست داد.»

کوپتسیکویچ خاطرنشان کرد که در هر دو دوره، میانگین متحرک ۵۰ هفتهای نقش یک سطح حمایتی میانمدت را ایفا کرد. او افزود: «در حال حاضر، این میانگین در سطح ۲۳۳۰ دلار قرار دارد و بهطور صعودی در حرکت است و ممکن است تا پایان سال به سطح ۲۴۰۰ دلار برسد. اگر این سطح بهطور قاطع شکسته شود، احتمالاً افت عمیقتری در انتظار قیمت طلا خواهد بود.»

مایکل مور، بنیانگذار Moor Analytics، با نگاهی نزولی به آینده طلا اشاره کرد که در بازه زمانی بلندمدت، همچنان در یک روند صعودی کلان از نوامبر ۲۰۱۵ قرار داریم که به مراحل پایانی خود نزدیک میشود. او بیان کرد: «برخی از پیشبینیهای من برای سطوح قیمت طلا، از حداقل ۱۵۱ دلار تا حداکثر ۹۵۴ دلار از نقطه ۲۱۴۸.۴ دلار بوده است، که تاکنون ۶۵۳.۴ دلار از این پیشبینی محقق شده است. در تایمفریم کوتاهتر، این هفته شاهد ادامه روند نزولی پیشبینیشده از هفته گذشته بودیم، از جمله افت قیمت به دلیل شکست سطح ۲۷۷۳ که فشار قیمتی ۲۳۱.۵ دلاری ایجاد کرد. همچنین، شکست سطوح ۲۷۵۳ و ۲۷۱۴، به ترتیب با کاهشهای ۲۱۲.۴ و ۱۷۲.۹ دلار همراه شد.»

مور در ادامه افزود: «در ۶ نوامبر، یک سیگنال نزولی متوسط نیز مشاهده شد که هشداری برای فشار قیمتی چند روزه بود و از آن زمان قیمت ۱۳۴.۸ دلار کاهش یافته است. احتمال دیگر برای افت قیمت این است که اگر معاملات زیر سطح ۲۵۴۵ با فشار کافی ادامه یابد، کاهش حداقل ۴۲ دلار و حداکثر ۲۷۵ دلار ممکن است. البته، اگر پس از شکست این سطح، قیمت دوباره به بالا برگردد، انتظار بازگشت قدرت چندروزه به بازار میرود.»

جیم وایکوف، تحلیلگر ارشد کیتکو، نیز دیدگاهی نزولی نسبت به هفته آینده دارد و اظهار کرد: «روند نزولی ملایم ادامه خواهد داشت، چرا که نمودارها بهطور کوتاهمدت سیگنال نزولی دارند.»

در زمان نگارش این گزارش، طلا با ۰.۱۲ درصد کاهش روزانه و افت ۴.۵۵ درصدی در هفته، در سطح ۲۵۶۱.۶۵ دلار در هر اونس معامله شد.

✔️ بیشتر بخوانید: بیتکوین، طلا و ترامپ: مثلث طلایی والاستریت

در تحلیل هفتگی برنت دانلی، مروری جامع و دقیق بر تحولات اخیر بازارهای مالی ارائه شده است. در این مقاله به بررسی نقاط کلیدی برای ورود به طلا پرداختهایم و تحلیل کردهایم که آیا اتریوم همچنان میتواند به عنوان یک سرمایهگذاری برتر در حوزه رمزارزها مطرح باشد یا جایگاه خود را به رقبا واگذار کرده است. همچنین، وضعیت حساس بازار سهام و امکان وقوع یک ریزش بزرگ یا ادامه روند صعودی فعلی نیز مورد ارزیابی قرار گرفته است. اگر به دنبال بینشهای حرفهای و ژرف درباره آینده بازارها هستید، این مقاله شما را با تحولات و فرصتهای پیش رو آشنا میکند.

بازارهای مالی از منظر اقتصاد کلان

بازارهای مالی در حال حاضر با شرایط ناپایداری مواجهاند و روند سرمایهگذاری در بازار سهام به شدت رشد یافته است. چه مؤسسات و چه سرمایهگذاران فردی، با دید مثبتی نسبت به بازگشت احتمالی دونالد ترامپ، به خرید سهام روی آوردهاند. کاهش مالیاتها و تسهیل مقررات از جمله عواملی هستند که برای سرمایهگذاران جذابیت دارند، اما همانطور که در سال ۲۰۱۸ تجربه شد، جنگهای تجاری لزوماً به رشد ارزش سهام منجر نمیشوند. آن سال، بدلیل سیاستهای هاوکیش فدرال رزرو و جنگهای تجاری، از جمله معدود سالهایی بود که شاخص S&P 500 با افت همراه شد.

در سال ۱۹۸۷، آلن گرینسپن با معرفی مفهوم «فدرال رزرو پوت» تحولی در بازار سهام ایجاد کرد.

فدرال رزرو پوت در واقع به تعهد نانوشتهای اشاره دارد که فدرال رزرو در صورت افت شدید بازار سهام، وارد عمل شده و با سیاستهای حمایتی خود از بازار پشتیبانی میکند.

این رویکرد از آن زمان تا به امروز، در ۷۴ درصد از سالها، منجر به رشد بازار سهام شده است. این در حالی است که پیش از آن (۱۹۲۸ تا ۱۹۸۷)، سهام در ۶۴ درصد از سالها رشد داشت.

با این حال، باید در نظر داشت که در شرایط فعلی، سیاستهای سختگیرانه فدرال رزرو و جنگهای تجاری میتوانند مانع رشد پایدار بازار سهام شوند، بهویژه وقتی ارزشگذاریها در سطح بالایی قرار دارند. در بخش بعدی که به بررسی دقیقتر بازار سهام اختصاص دارد، به این موضوعات خواهیم پرداخت.

در همین حال، برنامه "D.O.G.E."، که با هدف کاهش هزینههای دولتی و افزایش بهرهوری معرفی شده، در تلاش است تا با کاهش ۲ تریلیون دلاری در بودجه، تحولی جدی ایجاد کند. این طرح به عنوان یک پروژه بلندپروازانه توسط مشاورانی خارج از دولت، از جمله ایلان ماسک، مدیریت میشود. برای درک عمق چالش این برنامه، باید در نظر گرفت که هزینههای قابلتنظیم دولت آمریکا حدود ۱.۷ تریلیون دلار است، و هدف کاهش ۲ تریلیون دلاری، نیازمند کاهشی است که از بودجه فعلی هم فراتر میرود و عملاً به معنای کاهش ۱۱۷ درصدی این هزینههاست؛ هدفی که رسیدن به آن دور از ذهن به نظر میرسد.

سوالی که به ذهنم رسید این بود: چقدر احتمال دارد ماسک در این پروژه بماند؟ آیا ترامپ پیش از اواسط سال ۲۰۲۵ او را اخراج میکند یا اینکه ماسک خودش از ادامه همکاری صرفنظر خواهد کرد؟ اینکه این دو مشاور بتوانند چنین کاهش گستردهای را محقق کنند، در نگاه اول هیجانانگیز و حتی سرگرمکننده است، اما موانع و واقعیتهای اجرایی میتواند این طرح را متوقف کند. اگر اخراج ماسک به واقعیت بپیوندد، انتظار میرود این خبر منجر به افت شدید ۳۰ درصدی در سهام تسلا (TSLA) و نیز قیمت دوجکوین (DOGE) شود. مشابه این شرایط در دوره اول ترامپ نیز مشاهده شد، زمانی که طرح اخراج گسترده مهاجران به دلیل پیچیدگیهای اجرایی متوقف شد؛ انتظار میرود که این پروژه نیز با چالشهای جدی در اجرا روبهرو شود.

با وجود اینکه من موافق کاهش اندازه دولت هستم، این طرح به نظر چندان جدی نمیآید. به نظرم احتمال اینکه ماسک از ترامپ خسته شود یا برعکس، ترامپ از ماسک دلزده شود، بیشتر از آن است که این پروژه به سرانجام برسد. نبوغ ماسک قابل انکار نیست، اما در مورد این طرح خاص تردید دارم که چیزی بیشتر از تولید چند میم طنز به دنبال داشته باشد.

ایدههای بزرگ در دنیای سیاست بسیار مطرح میشوند، اما اجرای آنها همیشه کار سادهای نیست. در نتیجه، باید منتظر تیترهای جذاب با پیشرفت اندک باشیم. البته امیدوارم که اشتباه کرده باشم! در حال حاضر، کارشناسانی که این طرح را ارزیابی کردهاند، آن را در مرحلهای ابتدایی و نامشخص توصیف میکنند، چرا که هنوز ساختار و جزئیات دقیقی برای پیادهسازی این هدف مشخص نشده است.

جالب است بدانید که برخی پیشبینیها نشان میدهد احتمال خروج ماسک از این پروژه تا اواسط سال ۲۰۲۵ حدود ۲۱ درصد است.

در زمینه دادههای کلان اقتصادی نیز این هفته شاهد دادههای مهمی از جمله شاخص تورم مصرفکننده (CPI) و شاخص خردهفروشی در ایالات متحده بودیم. همچنین اعلامیههای متعدد کابینه و اظهارنظرهای نسبتاً تند از سوی جروم پاول، رئیس فدرال رزرو، به چشم میخورد. نکته قابل تأمل این است که او پیش از انتخابات با رویکردی ملایم و داویش صحبت میکرد، اما بلافاصله پس از انتخابات، موضعی سختگیرانه اتخاذ کرده است.

من از طرفداران نظریههای توطئه نیستم، اما این تغییر لحن تا حدودی قابل توجه به نظر میرسد.

بازار سهام

نشانههای متعددی از هشدار در بازار سهام به چشم میخورد. پیش از انتخابات، سرمایهگذاران خرد به شکل گستردهای در بازار فعال بودند و اکنون مؤسسات نیز بهطور کامل به پوزیشنهای خرید بازگشتهاند. مطابق با دادههای جیپیمورگان، این بازگشت مؤسسات، سطحی بیسابقه از ورود به بازار را رقم زده است.

روز دوشنبه، در شرایطی که شاخص S&P 500 به سطح ۶۰۰۰ نزدیک میشد، در تحلیلهای روزانه خود توضیح دادم که چرا در حسابهای پسانداز بازنشستگی و آموزشی، سطح سرمایهگذاری خود را در سهام کاهش دادهام. این روزها در یکی از آن دورههای نادر بهسر میبریم که حتی فکر کردن به کاهش پوزیشنهای خرید در سهام، اقدام غیر منطقی به نظر میرسد؛ چرا که انتخابات، نوعی احساسات شدید و هیجانی در بازار به وجود آورده است. با این حال، باور دارم که این سطح از خوشبینی میتواند مخاطرهآمیز باشد. به همین دلیل، تصمیم گرفتم بخشی از داراییهایم را از سهام خارج کرده و به نقدینگی تبدیل کنم.

هرچند دلیل قاطعی برای فروش کامل سهام نمیبینم، اما دلایل متعددی برای کاهش بخشی از سرمایهگذاری در بازار به ذهنم میرسد.

نخستین نکته: فضای فعلی بازار به طرز عجیبی یادآور شرایط خاصی است که پیشتر تجربه کردهایم. به عنوان مثال به وضعیت بازار سهام پس از پیروزی ریگان در انتخابات نگاهی بیندازید:

دومین نکته این است که شاخص نیکی ژاپن (Nikkei)، که یکی از شاخصهای اصلی سهام در آسیاست، روند صعودی بازارهای سهام دیگر، بهویژه بازارهای آمریکا، را تأیید نکرده است. این یعنی در حالی که سهام در بازارهای دیگر در حال رشد هستند، سهام ژاپن به همان شکل رشد نکرده است. این شرایط شبیه به سال ۲۰۲۱ است، زمانی که بازارهای سهام در جهان رشد داشتند، اما شاخص نیکی به همان اندازه بالا نرفت.

ممکن است دلیل این تفاوت این باشد که سرمایهگذاران انتظار دارند نرخهای مالیاتی در آمریکا کاهش یابد و به همین دلیل بازار سهام آمریکا به شدت در حال صعود است. اما چون چنین انتظاری برای ژاپن وجود ندارد، سهام ژاپن رشد مشابهی را تجربه نکرده است. به هر حال، این عدم همراهی نیکی با دیگر بازارها، از نظر تحلیلی مهم و قابلتأمل است.

سوم: با اینکه بخش عمدهای از هیجانات بازار سهام آمریکا به دلیل امید به کاهش مالیات و در نتیجه افزایش ارزشگذاری سهام ایجاد شده است، اما نکته نگرانکننده این است که کامودیتیها از این روند صعودی پیروی نمیکنند.

الگوهای فصلی در بازار سهام تا پایان سال معمولاً بهشدت صعودی هستند، اما پوزیشنهای فعلی احتمالاً تا حدی این روند را خنثی میکنند. سرمایهگذاران خرد پیش از انتخابات به اوج خوشبینی رسیده بودند و اکنون پس از یک هفته، معاملهگران الگوریتمی و هدفگذاری نوسان نیز وارد این روند شدهاند.

منظور از "هدفگذاری نوسان" (Volatility Targeting) یک استراتژی مدیریت سرمایه است که توسط برخی از معاملهگران، بهویژه الگوریتمهای معاملاتی و سرمایهگذاران نهادی، به کار گرفته میشود. در این روش، معاملهگران میزان سرمایهگذاری خود را بر اساس سطح نوسانات بازار تنظیم میکنند.

در عمل، وقتی نوسانات بازار پایین است، آنها ممکن است پوزیشنهای بزرگتری بگیرند و وقتی نوسانات افزایش مییابد، پوزیشنها را کاهش میدهند تا از ریسکهای ناخواسته جلوگیری کنند. این استراتژی کمک میکند تا عملکرد سرمایهگذاریها در مواجهه با نوسانات شدید بازار پایدارتر بماند و به نوعی ریسک معاملات را کنترل کند.

در نهایت، برداشت کلی من این است که بازار در حال حاضر در حالت هیجانی و سرخوشی مفرط قرار دارد. همانطور که میگویند، زمانی که دیگران حریصاند، محتاط باشید.

افزایش نمودارهای ERP (مازاد بازدهی سهام نسبت به اوراق قرضه) در بازار این روزها این سوال را ایجاد میکند که آیا وضعیت فعلی بازار سهام واقعاً پایدار است یا خیر. برای نمونه، دیو روزنبرگ، تحلیلگر برجسته، نموداری ارائه داده که به این نکته اشاره دارد. اگر به گذشته نگاه کنیم، میبینیم که بزرگترین رشد بازار سهام در زمانی آغاز شد که ERP منفی بود. با این حال، باید توجه کنیم که آن دوره با شرایط فعلی بسیار متفاوت است.

در سال ۱۹۸۰، زمانی که ERP منفی شد، شاهد آغاز بزرگترین دوره رشد در بازار اوراق قرضه بودیم؛ دورهای که طی آن، نرخ بهره از حدود ۱۵ درصد به نزدیک صفر کاهش یافت و این روند به مدت ۳۵ سال ادامه داشت. اما اینبار شرایط متفاوت است. به نظر میرسد که اقتصاد در حال فاصله گرفتن از نرخهای بسیار پایین و رکود طولانیمدت است و ممکن است به یک سطح تعادلی جدید و بالاتر در نرخ بهره برسیم. بنابراین، احتمال کاهش مستمر نرخ بهره مانند دوره ۱۹۸۰ تا ۲۰۱۹ کم است و اگر چنین کاهشی رخ دهد، احتمالاً نشانه خوبی برای اقتصاد نخواهد بود.

با توجه به این شرایط، من ترجیح میدهم بخشی از سرمایهگذاری خود در سهام را به نقدینگی تبدیل کنم تا در برابر احتمالات آینده آمادهتر باشم.

در بازار گاوی دهه ۱۹۸۰، سهام از شرایط ارزشگذاری پایین و نرخ بهره بالا شروع به رشد کرد. اما امروز، شرایط متفاوت است؛ ارزشگذاریها بسیار بالا رفتهاند و نرخهای بهره در سطحی عادی قرار دارند.

همچنین باید توجه داشت که سرمایهگذاریهای انجامشده در حوزه هوش مصنوعی، مانند سایر هزینههای سرمایهگذاری در صنایع مختلف، طبیعتی دورهای دارند. این به این معنی است که در دورههای رونق اقتصادی، شرکتها تمایل دارند سرمایهگذاریهای خود را در این حوزهها افزایش دهند. اما با گذشت زمان و در صورت تغییر شرایط اقتصادی، ممکن است این سرمایهگذاریها کاهش یابند.

خلاصه وضعیت بازار سهام در این هفته در یک جمله:

سهام در بالاترین سطح قیمتگذاری است و احتمال اصلاح تا ۵۷۰۰ در S&P 500 دیده میشود.

بازدهی اوراق قرضه

بازدهی اوراق قرضه در حال بازگشت به سطوحی است که پیش از "تسویه و معکوس شدن معاملات حملی" در اوت ۲۰۲۴ تجربه کرده بودیم. اکنون بازدهی به ۴.۴۰٪ نزدیک میشود، همان نقطهای که قبل از انتشار گزارش اشتغال (NFP) اوت شاهد آن بودیم.

اگر بازدهی از ۴.۴۰٪ فراتر رود، این احتمال را تقویت میکند که به محدوده بازدهی ۴.۴٪ تا ۵٪ بازگردیم. رسیدن بازدهی به ۵٪ در پیشبینیهای تحلیلگران دیده نمیشود، اما اگر این اتفاق رخ دهد، میتواند باعث نوسانات شدیدتر، کاهش ریسکپذیری در بازار سهام، و فشار کلی بر سایر بازارها شود.

هرچند پیشبینی مشخصی در این زمینه ارائه نمیکنم، اما باید توجه داشت که کلوز روزانه بازدهی اوراق دوساله بالای ۴.۴۰٪ احتمالاً برای داراییهای پرریسک پیامدهای منفی به همراه خواهد داشت و نیازمند دقت بالای سرمایهگذاران است.

ارزهای فیات

دلار آمریکا در حال رشد است. به نظر میرسد بازار انتظار دارد که سیاستهای تجاری دولت ترامپ، از جمله اعمال تعرفههای جدید، به تقویت دلار کمک کند. همچنین، بازدهیهای بالاتر اوراق قرضه نیز از این روند حمایت میکنند و تأثیرات مثبتی بر دلار دارند.

با این حال، بازار بهشدت در پوزیشن خرید دلار در محدودههای بالای قیمتی قرار گرفته است، که میتواند جای نگرانی باشد؛ زیرا این پوزیشنهای سنگین خرید معمولاً با خطر اصلاح یا بازگشت همراهاند. حتی با وجود اینکه چین تلاش میکند از تضعیف بیشتر یوآن جلوگیری کند، در حال حاضر دشوار است که دلایل محکمی برای نزولی شدن دلار ارائه دهیم.

احتمال دارد در نهایت این روند صعودی دلار به نقطهای برسد که کنترل آن دشوار شود و شاهد یک جهش شدیدتر در ارزش دلار باشیم. اما در حال حاضر، دلار در نزدیکی سطوح کلیدی در حال تثبیت است و باید منتظر واکنش بازار و اقدامات احتمالی آینده باشیم.

شاید تصور کنید که شرکتهای چندملیتی در برابر نوسانات ارز کاملاً خود را پوشش دادهاند، اما در واقعیت اینگونه نیست. اگر شاخص دلار از سطح ۱۰۸.۰۰ عبور کند (به عبارتی، سطح حمایتی ۱.۰۴۴۰ در جفتارز EURUSD شکسته شود)، این میتواند یک عامل دیگر برای فشار بیشتر بر بازار سهام باشد و به زیان شرکتهای چندملیتی که درآمدشان از ارزهای مختلف تامین میشود، بیانجامد.

✔️ بیشتر بخوانید: استراتژیهای هج کردن یا پوشش ریسک در فارکس (Hedging)

برای شفافسازی بیشتر، باید بدانید که جفتارز EURUSD همچنان به شدت تحت تأثیر تفاوت نرخهای بهره میان اروپا و آمریکا قرار دارد.

در حال حاضر، به نظر میرسد که نرخ ارزها در برابر ین ژاپن (JPY) بهطور کلی بسیار بالا رفته است. بهویژه جفتارز CADJPY توجهم را جلب کرده و تمایل دارم در این جفتارز پوزیشن فروش بگیرم.

به طور معمول، اختلاف نرخهای بهره بین کشورها میتواند جهت حرکت جفتارزها را پیشبینی کند. به این معنا که اگر نرخ بهره در یک کشور بالاتر از کشور دیگر باشد، معمولاً ارز آن کشور در برابر ارزهای دیگر تقویت میشود؛ چراکه سرمایهگذاران به دنبال بازدهی بالاتر هستند و به سمت ارزی میروند که نرخ بهره بالاتری دارد. اما نکته چالشبرانگیز این است که تأثیر این اختلاف نرخها فوراً دیده نمیشود و زمانبندی تأثیرگذاری آنها در بازار مشخص نیست.

بیدلیل نبود که رئیس سابقم درباره معاملات فارکس میگفت:

اگر این کار (ترید) آسان بود، درآمدش هم اینقدر بالا نبود.

رمزارزها

بازار رمزارزها این روزها با سرعت زیادی در حال رشد است، زیرا احتمال کاهش نظارت و قوانین سختگیرانه، بسیاری از سرمایهگذاران را به سوی خرید انواع میمکوینها و آلتکوینها سوق داده است. در توییتر، ایدههای مختلفی درباره میمکوینها مطرح میشود که گرچه به ظاهر عنوان "مشاوره سرمایهگذاری" ندارند، اما محتوای آنها تقریباً همان حس را القا میکند. میمکوینها رمزارزهایی هستند که اغلب بدون هیچگونه کاربرد واقعی خرید و فروش میشوند؛ خرید آنها بیشتر به امید پیدا کردن افرادی است که حاضرند با قیمت بالاتری آن را بخرند. جز دوجکوین، ارزش نهایی بیشتر میمکوینها احتمالاً صفر خواهد بود و این بازار بیشتر شبیه به یک بازی موقت و پرهیجان است که با کاهش اشتیاق معاملهگران از رونق میافتد.

رشد بیتکوین در این هفته اما، دلیل محکمتری دارد. با حمایت دولت ترامپ از رمزارزها، احتمال کاهش نگرانیهای قانونی برای مؤسساتی که تمایل به خرید بیتکوین دارند، افزایش یافته است. این حمایتها میتواند باعث شود که سرمایهگذاران نهادی بدون نگرانی از پیامدهای قانونی، به بیتکوین ورود کنند و همین موضوع موجب افزایش تقاضا و رشد قیمت آن شود.

این روند، نظریهای را که مدتها به آن باور داشتم، تأیید میکند: بیتکوین به عنوان اولین و اصلیترین رمزارز همچنان جایگاه ویژهای دارد و از بسیاری جهات، بدون رقیب است. این در حالی است که اتریوم، به عنوان دومین رمزارز بزرگ، با تعداد زیادی از رمزارزهای دیگر رقابت میکند که شاید قابلیتها و ویژگیهای برتری داشته باشند.

در بازارهای صعودی، معمولاً انتظار میرود که جفتارز ETHBTC (اتریوم به بیتکوین) رشد بیشتری نسبت به بیتکوین داشته باشد. این به این دلیل است که اتریوم بهطور کلی نوسانات بیشتری دارد و در دورههای صعودی بهشدت مورد توجه قرار میگیرد. این الگو در چرخههای صعودی قبلی، مثل سالهای ۲۰۱۸ و ۲۰۲۱، مشاهده شد، اما این بار اوضاع متفاوت است. حتی با وجود رشد قوی در آلتکوینها، اتر نسبت به بیتکوین ضعیفتر عمل کرده است.

در همین حال، توکن سولانا (SOLETH) بهطور قابل توجهی در مقابل اتر رشد کرده و این موضوع باعث شده که برخی سرمایهگذاران اتریوم را به باد انتقاد بگیرند.

این تغییر نشان میدهد که شاید بازار در حال تجربه یک ساختار جدید باشد که در آن سولانا جایگاهی قویتر پیدا کرده است. این تغییر ساختاری احتمالاً در آینده نیز ادامه خواهد داشت و میتواند روند معاملات در این دسته از رمزارزها را تحت تأثیر قرار دهد.

یکی از نکات جالب این است که هر کسی که در اوج حباب داتکام در سال ۱۹۹۹ سهام مایکرواستراتژی (MSTR) را خریداری کرده بود، اکنون، بعد از سالها، به همان سطح سرمایهگذاری اولیه خود بازگشته است. این نوع تقارنهای بلندمدت در بازارهای مالی همیشه توجه سرمایهگذاران را جلب میکند.

همچنین، اگر در جریان نیستید، توییتی از اسکاتی پیپن هم جالب توجه است؛ او پیشبینی کرده بود که بیتکوین تا ۵ نوامبر ۲۰۲۴ به قیمت ۸۴,۶۵۰ دلار خواهد رسید. نمودار ضمیمه نشان میدهد که بیتکوین تنها با اختلاف ۶ روز به این سطح قیمتی نزدیک شده است. این پیشبینی و تقریباً تحقق آن، موجب شگفتی بسیاری از سرمایهگذاران و علاقهمندان به رمزارزها شده است.

کامودیتیها

طلا همچنان به مسیر خود ادامه میدهد، اما بسیاری از معاملهگران در پوزیشنهای خرید افراطی قرار دارند که ممکن است بیش از این تحت فشار قرار گیرند. اگر به دنبال فرصتی برای خرید طلا هستید، سطحهای ۲۴۸۰ و ۲۲۸۰ دلار میتوانند نقاط مناسبی برای ورود باشند. با اینکه به نظر میرسد طلا از اوج خود فاصله گرفته است، اما نگاهی به نمودار نشان میدهد که بازگشت به سطح ۲۰۸۰ دلار (نقطه شکست قبلی) نیز دور از انتظار نیست.

داراییهایی که به سرعت افزایش قیمت پیدا میکنند و فاقد جریان درآمدی پایدار یا روند صعودی طبیعی هستند، ممکن است با همان سرعت افت قیمت را تجربه کنند.

در همین حال، با ناامیدی از برنامههای محرک اقتصادی چین، قیمت مس نیز به سطوح معمولتر بازگشته است. اگرچه این کاهش قیمت مس ممکن است برای برخی معاملهگران ناخوشایند باشد، اما افت شدیدتر بازار سهام چین (A shares) تأثیرات بسیار بیشتری خواهد داشت. در حال حاضر، بسیاری از سرمایهگذاران در بازار، پوزیشنهای فروش (پوت) در سطح ۲۶ دلار برای شاخص ASHR (شاخص سهام چین) دارند و قیمتها بهآرامی به سمت ۲۷ دلار حرکت میکنند.

اگر سطح ۲۶ دلار شکسته شود، احتمالاً موجی از فروشهای اضطراری به وقوع خواهد پیوست که باعث افت بیشتر قیمتها میشود. این شرایط به معاملهگران هشدار میدهد که ممکن است فشار فروش شدیدی در پیش باشد، اگرچه این یک توصیه سرمایهگذاری نیست و تنها بهعنوان یک دیدگاه تحلیلگرانه ارائه شده است.

منبع: Spectramarkets.com نویسنده: Brent Donnelly

اونس طلا در این هفته نیز کاهش یافت و قیمت آن تا ۲۵۳۶ دلار نیز رسید. عوامل این کاهش دادههای اقتصادی قوی آمریکا، تقویت بازده اوراق و قدرتگیری دوباره شاخص دلار بعد از انتخابات بوده است. همچنین پاول در هفته قبل بیان کرد که به دلیل اقتصاد قوی، بازار کار مستحکم و تورم بالاتر از هدف ۲ درصد فدرال رزرو عجلهای برای کاهش هزینههای استقراض ندارد و این امر موجب فشار بیشتری بر طلا شد. حالا بعد از یک اصلاح سنگین باید دید طلا چه مسیری را در پیش خواهد گرفت.

تحلیل تکنیکال طلا در تایم فریم روزانه

در تحلیل قبلی ادامه ریزش اونس طلا را مورد بررسی قرار دادیم. حالا بعد از یک اصلاح سنگین دو سناریو در تایم فریم روزانه مدنظر است. ابتدا ادامه ریزش قیمت طلا است. باتوجهبه این موضوع پولبک به خط روند شکسته شده و اصلاح مجدد قیمت محتمل است. (فلش قرمزرنگ)

سناریو دوم ادامه رشد حرکت قیمت طلا است که باز هم باید منتظر بمانیم و ببینیم واکنش نسبت به خط روند شکست شده چگونه خواهد بود. (فلش آبیرنگ)

تحلیل تکنیکال در تایم فریم ۴ ساعت

در این تایم فریم دو خط روند نزولی در چارت مشاهده میکنید. به همین دلیل انتظار لمس مجدد خط روند نزولی دوم و مقاومت ۲۵۸۸ دلار مدنظر است. بعد از آن باید منتظر واکنش مثبت یا منفی نسبت به این خط روند باشیم.

برای بررسی بیشتر عوامل موثر فاندامنتال می توانید به تحلیل هفتگی در یوتیوب یا به صفحه تحلیلهای فاندامنتال بازار جهانی و فارکس مراجعه کنید.

ایلان ماسک، مدیرعامل تسلا، ادعا کرده است که بزرگترین مالیاتدهنده فردی در تاریخ است و بیش از ۱۰ میلیارد دلار به اداره مالیات بر درآمد داخلی (IRS) پرداخت کرده است. او به شوخی گفته که انتظار داشت IRS به او یک جایزه بدهد، حتی یک جایزه کوچک و ارزان که بچهها در مسابقات کاراته میبرند. با این حال، او اظهار کرده که خوشحال است که برای جامعه مالیات پرداخت میکند.

با این حال، تحلیل دادههای IRS توسط ProPublica نشان داده که ماسک در سال ۲۰۱۸ هیچ مالیات بر درآمد فدرالی پرداخت نکرده است. همچنین، مایکل بلومبرگ توانسته با استفاده از کسرهای مالیاتی بیش از ۱ میلیارد دلار، مالیات خود را به یکی از پایینترین نرخها کاهش دهد. بین سالهای ۲۰۱۳ تا ۲۰۱۷، بلومبرگ به طور متوسط سالانه ۴۰۹ میلیون دلار از مالیاتهای ایالتی و محلی خود کسر کرده است. حتی سرمایهگذاران میلیاردر مانند کارل آیکان و جورج سوروس نیز در چندین سال متوالی از پرداخت مالیات اجتناب کردهاند، با وجود رشد چشمگیر داراییهای خالصشان در همان دوره داشته است.

تحقیقات ProPublica نشان داده که ۲۵ ثروتمند اول آمریکا بین سالهای ۲۰۱۴ تا ۲۰۱۸ تنها ۱۳.۶ میلیارد دلار مالیات بر درآمد فدرالی پرداخت کردهاند، در حالی که ثروت جمعی آنها در این مدت ۴۰۱ میلیارد دلار افزایش یافته است. این به معنای نرخ واقعی مالیات ۳.۴ درصد است. افراد با دارایی خالص بالا معمولاً از استراتژیهایی برای کاهش مالیات استفاده میکنند که برای افراد عادی قابل دسترسی نیست. این افراد عمدتاً ثروت خود را از افزایش ارزش داراییهایی مانند سهام یا املاک به دست میآورند که تا زمانی که فروخته نشوند، مشمول مالیات نمیشوند.

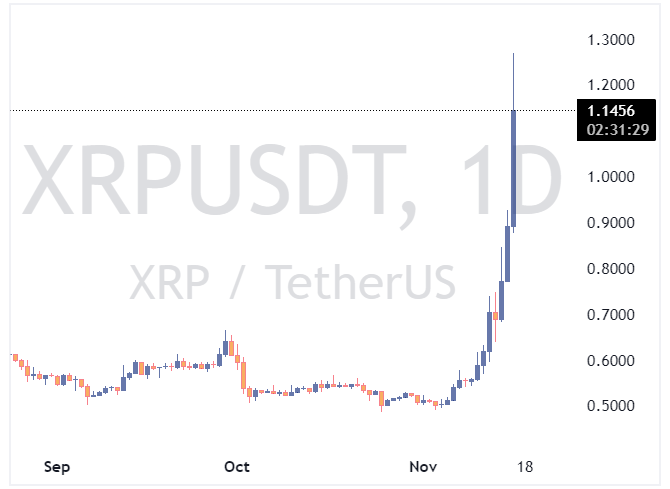

ارزش بازار ارز دیجیتال ریپل (XRP) از مرز ۶۵ میلیارد دلار عبور کرده است و قیمت آن بیش از ۲۹ درصد افزایش یافته است. ریپل (XRP) بار دیگر جایگاه ششمین ارز دیجیتال بزرگ از نظر ارزش بازار را باز پس گرفت و از دوجکوین عبور کرد.

پنتاگون برای هفتمین سال پیاپی در حسابرسی مالی شکست خورده است، ولی اعلام کرده است که در حال پیشرفت به سوی یک حسابرسی دقیق در سال ۲۰۲۸ است. پنتاگون با بیش از ۸۲۴ میلیارد دلار بودجه بزرگترین نهاد دولتی آمریکا است. در این حسابرسی، پنتاگون موفق به ارائه اطلاعات کافی برای قضاوت دقیق نشده است و تنها توانسته است نظریه رد شدهای دریافت کند.

برخی از بخشهای پنتاگون به پیشرفتهایی دست یافتهاند و تعدادی از نهادها موفق به دریافت نظرات مثبت در حسابرسی خود شدهاند، ولی هنوز چالشهای بزرگی برای حسابرسی کل بودجه وجود دارد. هدف نهایی پنتاگون این است که تا سال ۲۰۲۸ یک حسابرسی بدون نقص و دقیق داشته باشد.

رابرت اف. کندی جونیور، وزیر بهداشت دولت ترامپ، بیتکوین را به عنوان «ارز آزادی» توصیف کرده است. وی بیان میکند که بیتکوین نقش مهمی در حفاظت از طبقه متوسط آمریکایی در برابر تورم ایفا میکند و همزمان راهحلی برای مقابله با کاهش ارزش دلار به عنوان ارز ذخیره جهانی ارائه میدهد. علاوه بر این، او بیتکوین را به عنوان راه خروجی از بدهی ملی ویرانگر میداند.

دلار استرالیا به پایینترین سطح سهماهه خود در برابر دلار آمریکارسیده است. همچنین دادههای چین همچنان به تقویت دلار استرالیا کمک نکرده است. از طرف دیگر، میشل بولاک، رئیس بانک مرکزی این کشور، تأیید کرد که نرخهای بهره تا زمان تثبیت پیشبینیهای تورمی در سطح محدودکننده باقی خواهند ماند که این امر به محدودشدن افت بیشتر دلار استرالیا کمک کرد. حال باید دید این شرایط مختلط باز هم موجب ریزش این جفتارز میشود یا خیر؟

تحلیل تکنیکال AUDUSD در تایم فریم روزانه

در تحلیل قبل از ادامه ریزش این جفتارز صحبت کردیم. در تایم فریم روزانه عملاً شرایط خاصی برای معامله خرید و بازگشت قیمتی دیده نمیشود و تنها انتظار رسیدن به ناحیه تقاضا تاریخی در حوالی ۰.۶۳۵۰ را داریم.

تحلیل تکنیکال AUDUSD در تایم فریم ۴ ساعت

اما در تایم فریم ۴ ساعت دو سناریو را مدنظر داریم. ادامه ریزش و فرصت فروش مجدد از ناحیه تقاضا مشخص شده است. (فلش قرمزرنگ)

دیگر سناریو پایان اصلاح باتوجهبه حرکتهای نوسانی اخیر در حوالی ۰.۶۴۵۰ است. در این صورت طبق فلش آبیرنگ باید شاهد بازگشت از کف تشکیل شده و ادامه رشد باشیم.

برای بررسی بیشتر عوامل موثر فاندامنتال می توانید به تحلیل هفتگی در یوتیوب یا به صفحه تحلیلهای فاندامنتال بازار جهانی و فارکس مراجعه کنید.

همیشه انتظار داشتم که شاخص هسته هزینههای مصرف شخصی (Core PCE) در نیمه دوم سال در محدوده نزدیک به ۲.۵ تا ۳ درصد باقی بماند.

امیدوارم در سهماهه اول سال بعد کاهش بیشتری در تورم رخ دهد.

هنوز زود است تا بدانیم تعرفهها چه تأثیراتی بر اقتصاد خواهد داشت.

سخت است که به طور دقیقمشخص کنیم آیا سیاستهای پولی ما بسیار محدودکننده، تا حدی محدودکننده، یا کمی محدودکننده هستند.

امکان تعدیل نرخ بهره به گونهای که فشار کمتری بر اقتصاد وارد شود، وجود دارد.

وضعیت منحنی بازده غیرمعکوس را نشانهای مثبت برای اقتصاد میدانم؛ ما نرخهای بازده بلندمدت را کنترل نمیکنیم.

از زمانی که فدرال رزرو شروع به کاهش نرخ بهره کرد، دادههای مربوط به تقاضا قویتر شدهاند.

رئیس جمهور شدن ترامپ و توقف احتمالی کاهش نرخ بهره توسط فدرال رزرو

دلار آمریکا در هفته گذشته بار دیگر قدرتنمایی کرد که به دلیل تاثیرات انتخاب شدن ترامپ به عنوان رئیس جمهور بعدی آمریکا است. با توجه به اینکه حزب جمهوریخواه، کنگره آمریکا را در هر دو مجلس نمایندگان و سنا در کنترل خود خواهد داشت، پیشبینی میشود اجرای وعدههای پیش از انتخابات ترامپ به آسانی به قانون تبدیل شود.

رئیسجمهور جدید ایالات متحده خواهان کاهشهای جدی در مالیات شرکتها و اعمال تعرفه بر کالاهای وارداتی از سراسر جهان، به ویژه از چین، است. از دیدگاه جامعه مالی، این اقدامات میتوانند تورم را افزایش دهند و فدرال رزرو را از کاهش نرخ بهره در آینده بازدارند.

دادههای تورم ایالات متحده در ماه اکتبر نشاندهنده پایداری فشارهای قیمتی بودند. همچنین، جروم پاول، رئیس فدرال رزرو، اخیراً اظهار داشت که نیازی به عجله در کاهش نرخ بهره نیست. این موضوع باعث شده است برخی از فعالان بازار به توقف کاهش نرخ بهره در آینده نزدیک معتقد شوند.

احتمال توقف کاهش نرخ بهره در نشست دسامبر ۳۷ درصد و برای نشست ژانویه ۵۷ درصد تخمین زده شده است.

دادههای PMI: کلید تصمیمگیری فدرال رزرو؟

هفته آینده، معاملهگران دلار به دقت برآوردهای اولیه شاخصهای مدیران خرید (PMI) به گزارش S&P Global برای ماه نوامبر را که قرار است جمعه منتشر شوند، بررسی خواهند کرد. این دادهها سرنخهایی درباره وضعیت اقتصاد آمریکا ارائه میدهند و میتوانند مشخص کنند که آیا بانک مرکزی این کشور میتواند روند کاهش نرخ بهره را کندتر کند یا خیر.

زیرشاخص قیمتهای دریافت شده احتمالاً توجه زیادی را به خود جلب خواهد کرد، زیرا معاملهگران میخواهند بدانند آیا فشارهای قیمتی مشاهده شده در ماه اکتبر به نوامبر نیز انتقال یافته است یا خیر. اگر چنین باشد، احتمال توقف کاهش نرخ بهره در ژانویه افزایش خواهد یافت و این موضوع میتواند بازدهی اوراق قرضه خزانهداری و ارزش دلار آمریکا را بیشتر تقویت کند.

چشمانداز یورو در میان نگرانیهای تعرفهای

در همان روز، دادههای PMI ماه نوامبر برای ناحیه یورو و بریتانیا نیز منتشر خواهند شد. در ناحیه یورو، رشد بهتر از انتظار تولید ناخالص داخلی در سهماهه سوم و افزایش تورم در ماه اکتبر احتمال کاهش ۵۰ نقطهپایهای نرخ بهره توسط بانک مرکزی اروپا در نشست آینده را کاهش داده است.

با این حال، نگرانیها درباره تأثیر تعرفههای احتمالی دولت ترامپ بر اقتصاد اروپا، یورو را به پایینترین سطح خود در بیش از یک سال اخیر رسانده است.

حتی اگر دادههای PMI بهبود فعالیتهای اقتصادی را نشان دهند، اثر این بهبود بر یورو ممکن است محدود و کوتاهمدت باشد.

علاوه بر این، شرایط سیاسی آلمان نیز میتواند برای معاملهگران یورو چالشبرانگیز باشد. فرآیند طولانی تشکیل دولت ائتلافی جدید ممکن است مذاکرات تجاری با ایالات متحده را به تأخیر بیندازد و بر ارزش یورو تأثیر بگذارد.

آیا دادههای تورم بریتانیا نشانهای از افزایش دوباره خواهند داشت؟

در بریتانیا، دادههای تورم مصرفکننده (CPI) ماه اکتبر روز چهارشنبه منتشر خواهند شد و پیش از دادههای PMI دادههای خردهفروشی نیز در روز جمعه ارائه میشوند.

بانک مرکزی انگلستان در نشست اخیر خود نرخ بهره را ۲۵ نقطهپایه کاهش داد، اما تأکید کرد که در اعمال کاهشهای بیشتر احتیاط خواهد کرد. احتمال کاهش نرخ بهره در نشست دسامبر تنها ۱۸ درصد تخمین زده میشود و یک کاهش ۲۵ نقطهپایهای به طور کامل برای ماه مارس ۲۰۲۵ قیمتگذاری شده؛ در حالی که نرخ تورم سالانه در ماه سپتامبر به ۱.۷ درصد کاهش یافته است.

با این حال، سرمایهگذاران به دلیل باقی ماندن نرخ هسته CPI در سطحی بالا و بازبینیهای صعودی بانک مرکزی انگلستان، این کاهش را به طور کامل در تحلیلهای خود لحاظ نکردهاند. بهعنوان مثال، بانک مرکزی انگلستان پیشبینی تورم برای سال ۲۰۲۵ را از ۲.۲ به ۲.۷ درصد افزایش داده است.

اگر دادههای CPI روز چهارشنبه نشانههایی از افزایش فشارهای قیمتی را به تصویر بکشند، سرمایهگذاران ممکن است زمانبندی کاهش بعدی نرخ بهره را به تعویق بیندازند، که این موضوع میتواند به تقویت ارزش پوند کمک کند؛ بهویژه اگر دادههای خردهفروشی روز جمعه نیز مثبت باشند.

دادههای تورم کانادا و ژاپن نیز در دستور کار

هفته آینده، دادههای تورم کشورهای دیگر نیز منتشر خواهند شد. روز سهشنبه، دادههای تورم کانادا و روز جمعه، شاخص CPI برای ژاپن منتشر میشود.

در کانادا، احتمال کاهش ۵۰ نقطهپایهای نرخ بهره توسط بانک مرکزی این کشور در ماه دسامبر ۳۵ درصد برآورد شده است. دادههای اشتغال ماه اکتبر نتایجی ترکیبی را نشان دادند؛ نرخ بیکاری در سطح ۶.۵ درصد ثابت ماند (برخلاف پیشبینی افزایش به ۶.۶ درصد)، اما تغییر خالص اشتغال کمتر از انتظار بود.

این گزارش نتوانست از افت دلار کانادا در برابر دلار آمریکا جلوگیری کند و جفتارز USDCAD اکنون به پایینترین سطح خود از ماه مه ۲۰۲۰ رسیده است. در ماه اکتبر، نرخ تورم سالانه کل و هسته بهترتیب در ۱.۶ درصد و ۲.۴ درصد ثابت ماندند. کاهش بیشتر تورم میتواند دیدگاه نبود ریسکهای تورمی در کانادا را تأیید کرده و احتمال کاهش ۵۰ نقطهپایهای نرخ بهره در ماه دسامبر را تقویت کند، که این موضوع ممکن است ارزش دلار کانادا را بیش از پیش کاهش دهد.

در ژاپن، بانک مرکزی این کشور در نشست ۳۱ اکتبر نرخ بهره را بدون تغییر نگه داشت، اما اعلام کرد که شرایط افزایش مجدد نرخ بهره در حال مهیا شدن است. این موضوع، همراه با کاهش اخیر ارزش ین، باعث شده است که فعالان بازار انتظار افزایش مجدد نرخ بهره در پایان سال را داشته باشند.

حتی اگر دادههای تورم روز جمعه نشاندهنده افزایش نرخ بهره باشد، بهبود ارزش ین احتمالاً محدود خواهد بود. دلیل این موضوع، پیشبینیهای قوی برای دلار آمریکا و قیمتگذاری قبلی بازار برای این افزایشها است.

پزشکیان، در مصاحبهای با NBC News اعلام کرد که جمهوری اسلامی هرگز قصد ترور دونالد ترامپ را نداشته و نخواهد

رئیس بانک مرکزی ژاپن، اوئدا، اعلام کرد که در صورت ادامه بهبود اقتصاد و قیمتها، نرخ بهره را افزایش خواهد

رئیسجمهور کره جنوبی، یون سوک یول، پس از یک درگیری شش ساعته با پلیس و نیروهای امنیتی، در صبح چهارشنبه

تاتسو یاماساکی، مقام سابق ژاپن، در مصاحبهای با نیکی اظهار داشت که ترامپ و توکیو میتوانند برای نرمالسازی نرخ دلار-ین

همبستگی بین بیتکوین و شاخص فناوری آمریکا به بالاترین حد دو سال اخیر خود رسیده است که نشاندهنده این است

بر اساس گزارش بلومبرگ، استان گوانگدونگ چین برای سال ۲۰۲۵ هدف رشد تولید ناخالص داخلی حدود ۵ درصد را تعیین