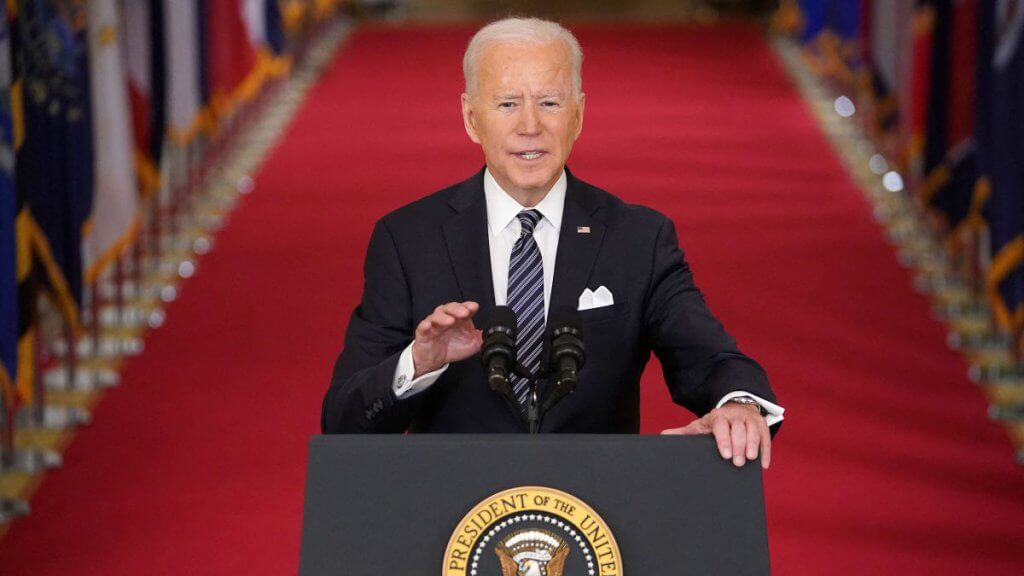

برای نهایی کردن توافق بین اسرائیل و حماس تلاش زیادی میکنم. به زودی با السیسی، رئیس جمهور مصر، صحبت خواهم

دونالد ترامپ، رئیس جمهور منتخب آمریکا، در دوران کارزار انتخاباتی خود وعدههایی مانند اعمال تعرفههای سنگین بر واردات، محدودیتهای سختگیرانه

بازارهای مالی بررسی خواهند کرد که آیا فرانسه میتواند به تعهدات خود عمل کند یا خیر. فرانسه میتواند خود را

یک مقام اسرائیلی گفته که مذاکرات آتشبس در غزه به مرحله نهایی رسیده و ممکن است تا ۳۳ گروگان آزاد

مذاکرات برای آتشبس و آزادی گروگانها در مرحله مهمی قرار دارد و رئیس جمهور بایدن به زودی با السیسی، رئیس

بر اساس گزارشهای منتشر شده توسط اورشلیم پست، توافق جدیدی میان اسرائیل و گروههای فلسطینی در حال شکلگیری است که

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

آنتونی بلینکن، وزیر امور خارجه آمریکا، روز دوشنبه به اسرائیل و کشورهای خاورمیانه سفر میکند تا درباره پایان جنگ غزه و آزادی گروگانها مذاکره کند. او همچنین به دنبال راهحل دیپلماتیک برای کاهش تنشها بین اسرائیل و حزبالله است.

در این سفر، بر اهمیت برنامههای بازسازی غزه پس از جنگ و افزایش کمکهای بشردوستانه به غیرنظامیان تأکید خواهد شد.

مایکروسافت با معرفی دستگاههای AI جدید، رقابت خود را با Salesforce عمق بیشتری بخشیده است. این دستگاههای هوش مصنوعی که میتوانند با استفاده از Copilot Studio ایجاد شوند، به کاربران شرکتها کمک میکنند تا وظایف خاصی را به صورت خودکار انجام دهند.

این اقدام، نشاندهنده تلاش مایکروسافت برای تقویت حضور خود در بازار خدمات هوش مصنوعی و افزایش بهرهوری سازمانی است.

در این هفته، بازارهای ارز تحت تأثیر شدید عوامل ژئوپلیتیکی قرار دارند. علاوه بر نشستهای صندوق بینالمللی پول (IMF) در واشنگتن که در آن بسیاری از بانکداران مرکزی گروه ده (G10) سخنرانی میکنند، یک اجلاس بریکس (BRICS) نیز در روسیه برگزار میشود. تنشها در خاورمیانه همچنان در حال افزایش است و اکنون کمتر از دو هفته تا انتخابات آمریکا باقی مانده است؛ بازارها به نظر میرسد که خود را برای پیروزی ترامپ آماده میکنند. انتظار میرود که دلار همچنان مورد تقاضا باقی بماند.

دلار آمریکا

در حال حاضر، کتاب بژ (Beige Book) احتمالاً بزرگترین تهدید برای دلار به شمار میرود. بازارهای ارز به نظر میرسد که خود را برای پیروزی ترامپ در انتخابات ریاستجمهوری ماه آینده ایالات متحده آماده کردهاند. ماه اکتبر در نظرسنجیهای عمومی برای دونالد ترامپ خوب بوده و دلار در همه بازارها تقاضا دارد. جالب است که تا سهشنبه گذشته (۱۵ اکتبر)، سفتهبازان و به ویژه مدیران دارایی به شدت دلار را در برابر یورو و همچنین دلار کانادا خریداری کردهاند. همانطور که در تحلیلهای سناریوی ارز برای انتخابات آمریکا اشاره کردیم، ما بر این باور بودیم که دلار کانادا و پزو مکزیک در صورت انتخاب مجدد ترامپ، به اندازه سالهای ۲۰۱۸/۱۹ وضعیت مطلوبی نخواهند داشت.

با نزدیک شدن به انتخابات ایالات متحده، بازارهای ارز این هفته با چالش ژئوپلیتیکی روبرو هستند. نشستهای صندوق بینالمللی پول در واشنگتن بیشتر به عنوان محلی برای تبادل نظر بانکداران مرکزی عمل میکند (و بسیاری از رؤسای بانکهای مرکزی سخنرانی خواهند کرد)، اما همچنین یک اجلاس بریکس (BRICS) در روسیه برگزار میشود و تنشهای خاورمیانه نیز همچنان بیپایان به نظر میرسد. تأثیر ژئوپلیتیک زمانی آشکار میشود که قیمت طلا بالاتر از ۲۷۰۰ دلار به ازای هر اونس افزایش یافته، حتی با اینکه دلار به طور گستردهای در حال تقویت است.

به سختی میتوان انتظار داشت که این پویایی طی دو هفته آینده به طور قابل توجهی تغییر کند. جالب توجه است که رئیس فدرال رزرو، جروم پاول، این هفته سخنرانی نمیکند که احتمالاً به دلیل نزدیک شدن به انتخابات است – اما در روز چهارشنبه، فدرال رزرو گزارش کتاب بژ خود را منتشر خواهد کرد که پیشنمایشی از جلسه آتی کمیته بازار آزاد فدرال (FOMC) در ۷ نوامبر است. بسیاری بر این باورند که نسخه قبلی کتاب بژ، که عملکرد ضعیفی داشت، باعث شد که کمیته فدرال با کاهش ۵۰ نقطه پایه در سپتامبر شروع کند. این نسخه از کتاب بژ احتمالاً به عنوان بزرگترین تهدید برای دلار در این هفته دیده میشود. با این حال، مصرف و بازار کار در آمریکا اخیراً به خوبی حفظ شدهاند و هیچ تضمینی وجود ندارد که انتشار این هفته کتاب بژ بازارهای نرخ بهره را به سمت پیشبینی کاهش ۵۰ نقطه فدرال رزرو در سال جاری سوق دهد، زیرا در حال حاضر تنها ۴۳ نقطه پایه کاهش قیمتگذاری شده است.

دلار در مدت کوتاهی به طور قابل توجهی رشد کرده است. اما مگر اینکه کتاب بژ به طور غیرمنتظرهای نتایج ضعیفی ارائه دهد یا شاخص مدیران خرید اروپا در روز پنجشنبه به طرز معجزهآسایی بهبود یابد، به نظر میرسد شاخص DXY در محدوده بالای ۱۰۳-۱۰۴ همچنان مورد تقاضا خواهد بود.

یورو

جفت ارز EURUSD پس از یک هفته دشوار در حال ترمیم وضعیت خود است. دو عامل کلیدی در این روند تأثیرگذار بودهاند: الف) بازنگری بازار نسبت به احتمال پیروزی ترامپ، که میتواند یک دوره پر از تعرفههای تجاری جهانی را به دنبال داشته باشد، و ب) رئیس بانک مرکزی اروپا، کریستین لاگارد که با کنفرانس خبری خود در روز پنجشنبه گذشته، سیاستهای انبساطی بیشتری را مطرح کرد و بر فشارهای نزولی بر یورو افزود. اکنون تفاوت نرخ تعویض دو ساله بین یورو و دلار به ۱۴۱ نقطه پایه رسیده و بر نرخ EURUSD تأثیر گذاشته است. در این هفته توجه زیادی به سخنرانیهای مقامات بانک مرکزی اروپا در واشنگتن خواهد بود. در این میان، سخنرانی لاگارد در مصاحبه با تلویزیون بلومبرگ فردا و سخنرانی فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، در روز چهارشنبه قابل توجه است.

انتشار شاخصهای مدیران خرید (PMI) در سراسر منطقه یورو در روز پنجشنبه نیز برای نرخ EURUSD در این هفته بسیار مهم خواهد بود. لاگارد هفته گذشته با تأکید بیشتر بر اهمیت این شاخصها در تصمیمگیریهای بانک مرکزی اروپا برخی را شگفتزده کرد. مگر اینکه بهبود معجزهآسایی در این شاخصها رخ دهد (که بعید به نظر میرسد)، نرخ EURUSD احتمالاً در محدوده 1.08-1.09 باقی خواهد ماند.

پوند

در این هفته چهار سخنرانی از اندرو بیلی، رئیس بانک انگلستان (BoE)، خواهیم داشت. ما (تیم تحلیل ING) در سال جاری دیدگاهی مثبت نسبت به EURGBP داشتیم، عمدتاً به این دلیل که احساس میکردیم بازار بهدرستی چرخه سیاستهای بانک انگلستان را قیمتگذاری نکرده است. ما همچنان به این باور داریم، اما مشکل این است که چرخه بانک مرکزی اروپا (ECB) نیز به شدت به سمت سیاستهای انبساطی حرکت کرده و ECB بیش از آنچه انتظار داشتیم، سیاستهای انبساطیتری اتخاذ کرده است.

در این هفته، ما چهار سخنرانی از رئیس بانک انگلستان، اندرو بیلی، خواهیم داشت. همچنان فکر میکنیم که بازار سرعت چرخه کاهش نرخ بهره BoE را به درستی قیمتگذاری نکرده است. اگر بیلی در سخنرانیهای خود اشاره کند که بانک انگلستان میتواند به سمت سیاستهای انبساطیتر و فعالتر حرکت کند، احتمالاً فشار بیشتری بر پوند وارد خواهد شد. این فشار بیشتر در برابر دلار احساس خواهد شد تا یورو و سطح 1.30 برای نرخ GBPUSD آسیبپذیر به نظر میرسد. انتشار شاخص مدیران خرید (PMI) بریتانیا در روز پنجشنبه نیز نقش مهمی در تعیین این خواهد داشت که آیا پوند همچنان به عملکرد برتر خود ادامه میدهد یا تحت تأثیر سیاستهای انبساطی بانک انگلستان قرار میگیرد.

منبع: ING

وال استریت ژورنال در مقالهای عنوان کرده است که مقامات بانک انگلستان با سخنرانیهای خود میتوانند بر ارزش پوند تأثیر زیادی داشته باشند. تحلیلگران بر این باورند که این سخنرانیها میتواند نشانههایی از کاهش نرخ بهره در آینده ارائه دهد که از اهمیت بیشتری نسبت به دادههای اقتصادی دیگر برای پوند برخوردار است.

در این میان، سخنرانیهای آتی اندرو بیلی، رئیس بانک انگلستان نقش کلیدی خواهد داشت. بیلی در این هفته ۴ سخنرانی خواهد داشت.

کرملین اعلام کرده است که روابط آنها با کره شمالی بر ضد کشورهای دیگر نیست. کره شمالی همسایه نزدیک و شریک آنها است و در تمامی زمینهها در حال توسعه روابط هستند.

بانک ملی سوئیس (SNB) اعلام کرد که کل سپردههای دیداری تا تاریخ ۱۸ اکتبر به ۴۶۲.۳ میلیارد فرانک سوئیس رسیده که نسبت به مقدار قبلی ۴۶۷.۱ میلیارد کاهش یافته است. همچنین، سپردههای دیداری داخلی به ۴۵۴.۱ میلیارد فرانک سوئیس کاهش یافته که مقدار قبلی آن ۴۵۹.۴ میلیارد بود. سپردههای دیداری سوئیس در هفته گذشته مجدداً کاهش یافتند و در سطحی باقی ماندند که در ماههای اخیر مشاهده شده بود، پس از یک افزایش جزئی در اواخر سپتامبر داشتند.

سپردههای دیداری چیست؟

سپردههای دیداری داخلی به حسابهایی در بانکها و موسسات مالی داخلی کشور اشاره دارد که مشتریان میتوانند بهصورت فوری و بدون هیچ محدودیتی از آنها برداشت کنند. این سپردهها برای تراکنشهای روزمره و پرداختهای جاری مورد استفاده قرار میگیرند و بهره کمتری نسبت به سپردههای مدتدار دارند.

ین ژاپن در برابر دلار آمریکا کاهش یافته و نرخ جفت ارز USDJPY به بالای میان149.00 رسیده است. این کاهش به دلیل عدم اطمینان در مورد برنامههای افزایش نرخ بهره بانک مرکزی ژاپن (BoJ) و جو مثبت بازار بوده است. انتظارات برای کاهش کمتر تهاجمی نرخ بهره توسط فدرال رزرو آمریکا نیز باعث افزایش تقاضا برای دلار شده است.

با وجود افزایش کوتاهمدت، ین ژاپن دوباره به پایینترین سطح روزانه خود رسید. نظرات مقامات ژاپنی گمانهزنیها درباره دخالت دولت برای حمایت از ارز داخلی را افزایش داده و تشدید تنشهای ژئوپلیتیکی در خاورمیانه نیز بازارها را محتاط کرده است. سرمایهگذاران ممکن است تا قبل از انتخابات عمومی ژاپن و انتخابات ریاست جمهوری آمریکا از تصمیمگیریهای بزرگ خودداری کنند.

رسانههای اسرائیلی گزارش دادهاند که در جلسه کابینه دیروز، به نتانیاهو و گالانت اجازه حمله به ایران داده نشده است.

کازاکس از بانک مرکزی اروپا (ECB) میگوید که نرخه بهره همچنان مانع رشد اقتصادی میشوند و با کاهش تورم، نرخ بهره به کاهش خود ادامه خواهند داد. او همچنین اشاره کرده که تورم در حال کاهش است در حالی که اقتصاد همچنان ضعیف باقی مانده است.

کاهش نرخ بهره توسط بانک مرکزی اروپا نمیتواند رشد اقتصادی پایدار را ایجاد کند.

سیمکوس از بانک مرکزی اروپا (ECB) اعلام کرده که سیاستهای پولی به وضوح کمتر محدودکننده خواهند شد. او نمیتواند نتیجه جلسه دسامبر را پیشبینی کند؛ اما انتظار دارد که دادههای بسیار بیشتری تا دسامبر در دسترس باشد. نرخ بهره احتمالاً در بلندمدت بین ۲٪ تا ۳٪ تثبیت خواهند شد.

وی همچنین بیان کرده که روند کاهش تورم در مسیر پایداری است؛ اما تورم در بخش خدمات همچنان بالاست و ریسکهای رشد اقتصادی به سمت کاهش گرایش دارند. نیازی به کاهش نرخ بهره بیش از ۲۵ نقطه پایه پیشبینی نمیکند

در اوایل معاملات اروپایی، معاملات آتی Eurostoxx با ۰.۱٪ کاهش مواجه شد. تغییرات در معاملات اولیه کم بوده است. معاملات آتی DAX آلمان با ۰.۲٪ کاهش و معاملات آتی FTSE انگلستان با ۰.۱٪ افزایش همراه بودهاند. این هفته با انتشار گزارشهای درآمدی شرکتهایی مانند تسلا، بوئینگ و آمازون، نقش مهمی در تعیین مسیر بازارها خواهد داشت. همچنین، معاملات آتی آمریکا امروز بیشتر ثابت بوده و تغییرات کمی داشتهاند. این وضعیت نشاندهنده احتیاط بازارها در آغاز هفته است.

بازدهی اوراق قرضه ۱۰ ساله دولت ژاپن در روز دوشنبه به حدود ۰.۹۵٪ کاهش یافت؛ زیرا عدم قطعیتهای سیاسی در آستانه انتخابات عمومی این کشور در آخر هفته باعث افزایش تقاضا برای اوراق قرضه دولتی ژاپن شد.

نگرانیها در مورد انتخابات ریاست جمهوری آمریکا و افزایش تنشهای ژئوپلیتیکی در خاورمیانه نیز باعث احتیاط بازارها شد. در همین حال، دادههای جمعه نشان داد که نرخهای تورم اصلی و هسته ژاپن در سپتامبر به کمترین سطح خود در پنج ماه گذشته به ترتیب به ۲.۵٪ و ۲.۴٪ کاهش یافتهاند، هرچند که نرخ تورم هسته کمی بالاتر از پیشبینیها (۲.۳٪) بود. از نظر سیاست پولی، عضو هیئت مدیره بانک ژاپن، سیجی آداچی، تأکید کرده است که بانک مرکزی باید نرخ بهره را با سرعت بسیار معتدلی افزایش دهد و هشدار داده که BOJ باید از تغییرات شدید در سیاستها به دلیل عدم قطعیتهای اقتصادی جهانی و رشد دستمزدهای داخلی خودداری کند.

وزیر دفاع آمریکا، لوید آستین، روز دوشنبه وارد کییف شد تا پیام تعهد قوی آمریکا به تلاشهای جنگی اوکراین را منتقل کند.

اما کمک نظامی جدید ارائه نکرد. آستین که از ابتدای جنگ رهبری واکنش غرب را برعهده داشته، بیش از ۶۴ میلیارد دلار کمک نظامی از آمریکا و دهها میلیارد دلار بیشتر از اروپا برای کییف فراهم کرده است. با این حال، مجوز استفاده از موشکهای دوربرد داخل روسیه به اوکراین داده نشده است.

قراردادهای آتی مس به حدود ۴.۴ دلار به ازای هر پوند در روز دوشنبه افزایش یافت و برای دومین جلسه معاملاتی متوالی روند صعودی داشت. این افزایش پس از آن اتفاق افتاد که بانک خلق چین نرخ بهره پایه وامدهی خود را کاهش داد و چشمانداز اقتصادی بزرگترین مصرفکننده مس جهان را تقویت کرد.

بانک خلق چین نرخ بهرههای یکساله و پنجساله خود را به ترتیب ۲۵ نقطه پایه به ۳.۱٪ و ۳.۶٪ کاهش داد. همچنین، در روز جمعه بانک خلق چین اقداماتی برای حمایت از بازار سهام چین انجام داد و اعلام کرد که ممکن است تا پایان سال مجدداً نیازهای ذخیره بانکی را کاهش دهد.

علاوه بر این، یک سری از دادههای اقتصادی چین در هفته گذشته بهتر از حد انتظار مطلوب بود. در دیگر مناطق، انتظارات برای تقاضای قوی مس ناشی از حرکت به سوی انرژی پاک نگرانیهایی در مورد کمبود عرضه به وجود آورده است؛ زیرا معدنکاران برای افزایش عرضه به مشکل برخوردهاند.

شاخص قیمت تولید کننده آلمان - سپتامبر - Producer Price Index

شاخص قیمت تولید کننده آلمان - سالانه (سپتامبر) -Producer Price Index

آژانس بینالمللی انرژی (IEA) پیشبینی کرده است که قیمت نفت به ۲۵ دلار در هر بشکه خواهد رسید، البته با شرطی مهم: اگر جهان تا سال ۲۰۵۰ به هدف صفر خالص انتشار گازهای گلخانهای برسد و به این ترتیب گرمایش جهانی محدود شود.

تحلیلگر فارکس لایو معتقد است که بازارهای نفت احتمالاً به این پیشبینی توجه زیادی نخواهند کرد و اگر کسی در مورد قیمت ۲۵ دلار فریاد بزند، احتمالاً برای پوشش موقعیتهای معاملاتی کوتاهمدت است.

در سناریوی اصلی IEA، انرژیهای پاک تقریباً تمام رشد تقاضای انرژی بین سالهای ۲۰۲۳ تا ۲۰۳۵ را تأمین خواهند کرد. این موضوع منجر به اوج تقاضا برای هر سه سوخت فسیلی قبل از سال ۲۰۳۰ خواهد شد. پیشبینی میشود که قیمت نفت در سال ۲۰۳۰ حدود ۷۹ دلار در هر بشکه باشد.

پیشبینیهای تورم ایالات متحده از ۱۳ بانک - PCE (هزینههای مصرف شخصی) یک نگاه اولیه و کوتاه به پیشبینیهای تورم PCE توسط نیک تیمیروس در وال استریت ژورنال ارائه شده است.

تحلیلگران بانک استاندارد چارترد در هفته گذشته اظهار داشتند که نگرانیها در مورد افزایش عرضه نفت ممکن است اغراقآمیز باشد، زیرا دادههای مربوط به عرضه نامشخص هستند. آنها گفتند که سنتیمنت بازار نفت، به ویژه در میان معاملهگران سوداگرانه، بسیار نزولی است، مشابه سطحی که در بحران مالی جهانی ۲۰۰۸ مشاهده شد. نگرانیها بر انتظار فرود سخت اقتصاد کلان، ضعف تقاضای نفت و ترس از افزایش عرضه در سال ۲۰۲۵ تمرکز دارد.

استاندارد چارترد میگوید که نگرانیها درباره افزایش عرضه ممکن است به دلیل دادههای نامشخص اغراقآمیز باشد. تفاوت قابلتوجهی بین برآوردهای رشد تقاضای آژانس بینالمللی انرژی (IEA) و دبیرخانه اوپک وجود دارد. IEA برآورد تولید بالاتری از اوپک پلاس نسبت به اداره اطلاعات انرژی ایالات متحده (EIA) دارد. اختلافات در برآوردهای عرضه بحرانی هستند؛ زیرا پیشبینی افزایش عرضه IEA برای سال ۲۰۲۵ ممکن است بر اساس «بشکههای خیالی» باشد که به سنتیمنت نزولی و کاهش قیمتها در سال ۲۰۲۴ کمک میکند.

روسیه، عراق و قزاقستان برنامههایی برای جبران تولید بیش از حد ارائه کردهاند و انتظار میرود که جبران کامل تا سپتامبر ۲۰۲۵ انجام شود. معاملهگران نفت به اخبار ژئوپلیتیکی کوتاهمدت واکنش نشان میدهند، اما تغییرات بلندمدت بالقوه، به ویژه در مورد ایران، را در نظر نمیگیرند. انتظار میرود که قیمت نفت پس از حل و فصل مسائل کوتاهمدت افزایش یابد.

قیمت طلا در اوایل معاملات آسیایی امروز، ۲۱ اکتبر ۲۰۲۴، به یک رکورد جدید رسیده و به بالای ۲۷۳۰ دلار آمریکا رسیده است.

بانک UBS پیشبینی میکند که قیمت طلا بالاتر خواهد رفت و با توجه به تاریخچه، امکان افزایش تا ۱۰٪ بیشتر نیز وجود دارد. تحلیلگران برجسته میگویند که طلا معمولاً پس از اولین کاهش نرخ بهره توسط کمیته بازار آزاد فدرال (FOMC)، تا ۱۰٪ افزایش مییابد. UBS همچنین به افزایش تقاضا برای ETFها اشاره میکند.

برخی دیگر از تحلیلگران به دلیل تنشهای ژئوپلتیک در خاورمیانه و رقابت سخت انتخابات آمریکا دلیل این رشد میدانند.

حزب لیبرال دموکراتیک ژاپن (LDP) احتمالاً با حمایت شریک ائتلافی خود در دولت باقی خواهد ماند. گزارش شبکه خبری فوجی (FNN) نشان میدهد که LDP احتمالاً در انتخابات ۲۷ اکتبر اکثریت حاکم را به دست نخواهد آورد.

همچنین، روزنامه Japan Times اشاره کرده که نخستوزیر ایشیبا تنها حمایت کمی دارد. با این حال، LDP و شریک ائتلافی آن احتمالاً در قدرت باقی خواهند ماند. این وضعیت نشاندهنده چالشهای سیاسی پیش روی حزب حاکم در ژاپن است.

بانک MUFG (بانک میتسوبیشی یو اف جی) احتمال افزایش نرخ بهره توسط بانک مرکزی ژاپن (BoJ) را قبل از پایان سال به دلیل شاخصهای اقتصادی اخیر و عملکرد بازارهای مالی بیشتر پیشبینی میکند.

دلایل این بانک عبارتند از:

۱. ین ژاپن تقریباً ۵۰٪ از سودهای خود را در طول تابستان از دست داده و منجر به افزایش USDJPY به بالای سطح ۱۵۰.۰۰ در این هفته شده است.

۲. بهبود بازار سهام ژاپن بازار سهام ژاپن به طور کامل از زیانهای تابستانی بهبود یافته است که نشاندهنده کاهش ریسکهای مالی است و میتواند بانک مرکزی ژاپن را به حفظ یا تسریع افزایش نرخ بهره تشویق کند.

۳. انتظارات برای افزایش نرخ بهره بانک مرکزی ژاپن ممکن است پس از انتخابات عمومی آینده در ۲۷ اکتبر افزایش یابد. این عامل میتواند به عنوان یک کاتالیزور برای افزایش بیشتر ارزش ین در اواخر سال عمل کند.

۴. با این حال، هرگونه افزایش احتمالی برای ین ممکن است در صورت پیروزی دونالد ترامپ در انتخابات ریاست جمهوری آمریکا تحتالشعاع قرار گیرد که میتواند منجر به افزایش بازدهی آمریکا و تقویت دلار شود.

نتیجهگیری

بانک MUFG احتمال افزایش نرخ بهره توسط بانک مرکزی ژاپن را قبل از پایان سال بیشتر پیشبینی میکند، که به عملکرد اقتصادی ژاپن و تحولات پس از انتخابات بستگی دارد. انتخابات عمومی آینده حیاتی است، اما عوامل خارجی مانند نتایج سیاسی آمریکا ممکن است بر اثربخشی هرگونه افزایش ارزش ین تأثیر بگذارد.

بانک UBS پیشبینی خود را برای رشد تولید ناخالص داخلی (GDP) واقعی چین در سال 2024 از 4.6% به 4.8% افزایش داده است و همچنین پیشبینی رشد GDP برای سال 2025 را نیز افزایش داده است. این تغییرات به دلیل رشد بیشتر از انتظار GDP در سهماهه سوم و اعلام حمایتهای اخیر دولت بوده است.

پیشبینیهای جدید عبارتند از:

رشد GDP برای سهماهه چهارم به 6.5% در مقیاس سهماهه.

رشد GDP برای سهماهه چهارم به 4.6% در مقیاس سالانه.

رشد واقعی GDP سالانه در سال 2024 به 4.8% (پیشبینی قبلی 4.6%).

رشد پیشبینی شده GDP سال 2025 به 4.5% (پیشبینی قبلی 4.0%).

دولت فرانسه به منظور حفظ کارها و تولیدات داخلی، سهمی از واحد شرکت سنوفی (Sanofi) را خریداری کرده است تا معامله ۱۵.۵ میلیارد یورویی با شرکتهای خصوصی آمریکایی را تضمین کند. این اقدام به دنبال فروش واحدهای سنوفی به شرکتهای خصوصی آمریکایی صورت گرفته است. هدف از این اقدام، اطمینان از باقیماندن فعالیتها و تولیدات سنوفی در خاک فرانسه است.

شرکت سنوفی یک شرکت بزرگ داروسازی و بهداشت است که در سال 1973 تأسیس شد، مارکت کپ سنوفی به طور متوسط حدود ۱۰۰ میلیارد دلار آمریکا است.

طرح استرالیا برای توسعه هیدروژن سبز با چالشهای جدی مواجه شده است. شرکت Origin Energy اعلام کرد که تمام پروژههای هیدروژنی خود را به دلیل هزینههای بالای تولید انرژی تجدیدپذیر و رشد کندتر از حد انتظار بازار، متوقف میکند. این تصمیم نماد مشکلات گستردهتری است که سایر شرکتها نیز با آن مواجه هستند، زیرا تولید هیدروژن سبز هنوز به صرفه اقتصادی نرسیده است.

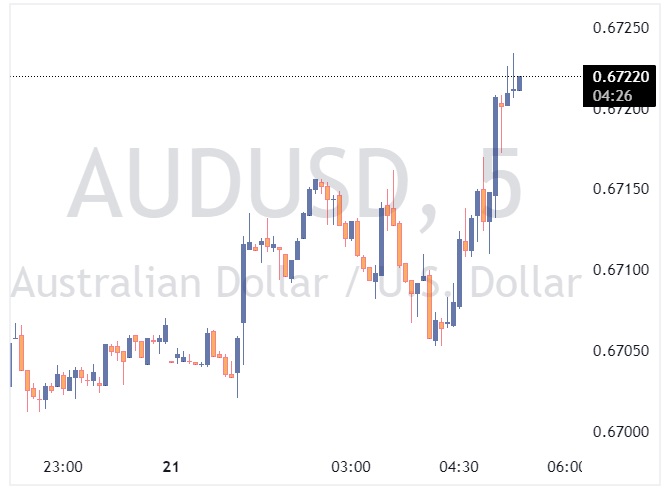

پس از اظهارات هاوزر، معاون رئیس بانک مرکزی استرالیا جفت ارز AUDUSD تقویت شد.

بانک مرکزی چین (PBoC) 208.9 میلیارد یوان را از طریق عملیات بازخرید معکوس 7 روزه با نرخ بهره 1.5٪ وارد بازار کرده است. همچنین، PBoC از طریق عملیات بازار باز به طور 166.2 میلیارد یوان تزریق کرده است.

هاوزر، معاون رئیس بانک مرکزی استرالیا (RBA)، اظهار داشت که از رشد قوی اشتغال شگفتزده شده است. نرخ مشارکت نیروی کار به طرز چشمگیری بالا است. RBA به دادهها وابسته است اما به آنها وسواس ندارد و برای تصمیمگیری در مورد سیاستها، دادههای CPI سهماهه سوم و سایر دادهها را در نظر خواهد گرفت.

بانک آماده است با سیاستهای پولی مناسب در هر دو جهت (افزایش یا کاهش) واکنش نشان دهد. او بیان کرده که بانک مرکزی به خوبی آگاه است که چشمانداز اقتصادی نامشخص است و این بانک هوشیار و آمادهی اقدام است.

دادههای CPI سهماهه سوم از استرالیا در ۳۰ اکتبر منتشر خواهد شد.

رئیسجمهور سابق ایالات متحده، دونالد ترامپ، بار دیگر تأکید کرده است که او نرخ بهره را به شدت کاهش خواهد داد. این خبر توسط بلومبرگ گزارش شده است.

نرخ بهره اولیه وامهای چین - یک ساله - Loan Prime Rate

نرخ بهره اولیه وامهای چین - پنج ساله (اکتبر) - Loan Prime Rate

پس از یکی از پایدارترین و قدرتمندترین حرکات در طول سال جاری، طلا هفته گذشته به سقفهای تاریخی جدیدی دست یافت. با وجود تنشهای داخلی و خارجی که همچنان به عدم قطعیت در بازار دامن میزنند، طبیعی است که فعالان بازار طلا، چشماندازی روشن برای آن در آینده ببینند.

طلا هفته را با معامله در محدوده ۲,۶۵۰ دلار آغاز کرد و در ساعات ابتدایی روز به ۲,۶۶۵ دلار در هر اونس رسید. با شروع معاملات در آمریکای شمالی، قیمت به ۲,۶۵۹ دلار در هر اونس رسید. در ادامه، بدون رویداد قابل توجهی، قیمت طلا به کف هفتگی خود یعنی زیر ۲,۶۴۰ دلار در حوالی ساعت ۱ بامداد روز سهشنبه سقوط کرد. اما تا باز شدن بازارهای آمریکای شمالی، به ۲,۶۵۱ دلار بازگشت.

پس از آن، این فلز گرانبها روند صعودی خود را با قدرت ادامه داد و در ظهر روز سهشنبه به سقف هفتگی ۲,۶۶۸ دلار دست یافت. سپس، کمی قبل از ساعت ۲ بامداد، مرز ۲,۶۷۰ دلار را شکست و در زمان شروع معاملات روز چهارشنبه در آمریکای شمالی، سقف جدیدی در ۲,۶۸۴ دلار ثبت کرد.

روز چهارشنبه، بیشتر معاملات طلا در محدودهی باریکی بین ۲,۶۷۴ تا ۲,۶۸۴ دلار انجام شد. اما پیش از آغاز معاملات روز پنجشنبه، قیمت تا ۲,۶۸۷ دلار افزایش یافت. تا ساعت ۱۰:۴۵ صبح، قیمت طلا تنها ۳ دلار تا سطح ۲,۷۰۰ دلار فاصله داشت و کمی بعد از ساعت ۹ شب به وقت شرق آمریکا، این مرز را پشت سر گذاشت و به ۲,۷۱۳ دلار در هر اونس رسید.

ماجرا به اینجا ختم نشد. پس از اصلاح کوتاهی که برای آزمودن سطح ۲,۷۰۰ دلار صورت گرفت، طلا بار دیگر به روند صعودی خود بازگشت و سقفهای جدیدی را به ثبت رساند. تا ساعت ۸:۱۵ صبح، قیمت به ۲,۷۱۴ دلار رسید و در ساعت ۱۰:۳۰ صبح به ۲,۷۱۹ دلار افزایش یافت. در نهایت، سقف تاریخی جدید ۲,۷۲۲.۱۳ دلار کمی پس از ساعت ۴:۱۵ بعدازظهر به وقت شرق امریکا ثبت شد.

آخرین نظرسنجی هفتگی کیتکو نیوز نشان داد که کارشناسان صنعت طلا و جواهر تقریباً بهصورت یکپارچه نسبت به روند صعودی طلا خوشبین هستند. همچنین اکثریت قاطع معاملهگران خرد، پس از سه هفته متوالی کاهش اعتماد به قدرت طلا، دوباره به دیدگاههای مثبت بازگشتهاند.

کالین سیچینسکی، استراتژیست ارشد در مدیریت سرمایه SIA، در اینباره میگوید: «برای هفته پیشرو، نسبت به طلا دیدگاهی صعودی دارم. این حرکت صعودی به نظر توقفناپذیر است و با عبور قیمت از سقفهای جدید و نبود رویداد اقتصادی مهم در تقویم، طلا همچنان به حفظ شتاب مثبت خود ادامه میدهد. نکته حائز اهمیت این است که این رالی بهطور گسترده در برابر تمامی ارزها رخ داده و تنها محدود به دلار آمریکا نیست. در هفته گذشته، جرقه این افزایش قیمت با کاهش نرخ بهره بانک مرکزی اروپا زده شد.»

مارک چندلر، مدیرعامل Bannockburn Global Forex، نیز اذعان کرد که طلا همچنان از نیروی صعودی کافی برخوردار است.

وی گفت: «طلا پیش از تعطیلات آخر هفته به سقف جدیدی نزدیک به ۲,۷۱۷ دلار رسید. این آخرین مرحله از صعود طلا در شرایطی رخ داد که دلار آمریکا تقویت شده و نرخهای بهره در ایالات متحده نیز افزایش یافتهاند. در عین حال، تنشهای منطقه خاورمیانه در سطح بالایی باقی مانده و نشست قریبالوقوع گروه بریکس نیز بر تقاضای بانکهای مرکزی برای این فلز گرانبها تاکید خواهد کرد.»

چندلر افزود: «در حالی که شاخصهای تکنیکال مؤید حرکت طلا هستند، قیمت لحظهای طلا اکنون فراتر از نوار بالایی باند بولینگر قرار گرفته است. علاوه بر این، انتخابات ایالات متحده به نقطه تمرکز بازار تبدیل شده و با وجود اینکه رقابتها بسیار نزدیک به نظر میرسد، پیروزی احتمالی دونالد ترامپ میتواند پیامدهای قابلتوجهی داشته باشد که به احتمال زیاد به نفع طلا تمام خواهد شد.»

✔️ بیشتر بخوانید: تأثیرات انتخابات ریاست جمهوری آمریکا بر نوسانات قیمت طلا

دارین نیوسام، تحلیلگر ارشد بازار در Barchart.com، میگوید: «روند صعودی ادامه خواهد داشت.» وی افزود که سرمایهگذاران جهانی به دنبال پوشش ریسک خود در برابر عدم قطعیتها و آشفتگیهای احتمالی پیش از انتخابات ریاستجمهوری ایالات متحده هستند. او تاکید کرد: «باز هم شاهد هستیم که بازیگران جهانی بیش از پیش به دنبال ایجاد تغییرات سیاسی هستند.»

آدام باتن، رئیس استراتژی ارزی در Forexlive.com، در تایید این نظر اظهار داشت: «حرکت صعودی طلا چشمگیر است و بهتر است در مقابل این روند قرار نگیرید.»

جیمز استنلی، استراتژیست ارشد بازار در Forex.com، نیز با این دیدگاه موافق بود و گفت: «اکنون دیگر دلیلی برای تردید در این روند دیده نمیشود، به ویژه پس از نمایش مستمر قدرت خریداران طلا که حتی در مقابل تقویت شدید دلار آمریکا همچنان به جلو میروند.»

مارک لیبوویت، ناشر خبرنامه VR Metals/Resource، نیز اظهار کرد: «با توجه به نشست آتی بریکس، ادامه پیروی از این روند، منطقی به نظر میرسد.»

شان لاسک، مدیر مشترک پوشش ریسک تجاری در Walsh Trading، در روز جمعه به سقفهای جدیدی که طلا در بازار ثبت کرده بود، اشاره کرد و با کنایه از خود پرسید چه عاملی میتواند این حرکت صعودی را متوقف کند.

او گفت: «این هفته شاهد افت در بازار انرژی بودیم، اما برای طلا هیچ اهمیتی نداشت. افزایش اخیر شاخص دلار هم تأثیری نداشت. در واقع، هیچ چیز برای طلا اهمیت ندارد. حتی وضعیت بازار سهام نیز بر رفتار طلا بی تأثیر بود. در چنین شرایطی حتی بازار اوراق قرضه نیز نتوانست نقش مهمی را ایفا کند.»

لاسک توضیح داد: «بهطور سنتی، بازدهی بالاتر اوراق قرضه و دلار قویتر به ضرر فلزات تمام میشود. اما این بار همهچیز متفاوت است. این تنها نشان میدهد که طلا چقدر قوی است. تحلیلگران تکنیکال هدف قیمتی طلا را در محدوده ۲,۷۷۰ تا ۲,۷۸۰ دلار میبینند و بعد از آن باید ببینیم چه اتفاقی رخ خواهد داد.»

او با شگفتی ادامه داد: «این روند توقف ناپذیر است. حتی اصلاحات اخیر، تنها افتهای کوچک ۵۰ تا ۶۰ دلاری بودند که در مقایسه با روند کلی، ناچیز به نظر میرسند. به همین دلیل است که میگویم بازار واقعاً عجیب شده است. خوب، بد، یا بیاهمیت، طلا همچنان به صعود خود ادامه میدهد و تنها چیزی که میتواند روند را تغییر دهد، ورود یک عامل جدید و غیرمنتظره است که معاملهگران را به سمت تسویه سود سوق دهد.»

او در پایان خاطرنشان کرد: «هیچ بازاری برای همیشه صعود یا نزول نمیکند، درست است؟ اما در این مورد، طلا به نظر میرسد که به صعود پایانناپذیر خود ادامه میدهد. این بازار بهزودی نیازمند یک اصلاح جدی است، اما قبل از آن شاید ۴۰ یا ۵۰ دلار دیگر نیز به قیمت افزوده شود.»

این هفته ۱۶ تحلیلگر در نظرسنجی طلای کیتکو نیوز شرکت کردند و بدبینیهای اخیر والاستریت تقریباً به طور کامل جای خود را به اجماع قوی بر سر روند صعودی طلا داده است. از میان این تحلیلگران، ۱۵ نفر (معادل ۹۴٪) انتظار دارند که قیمت طلا در هفته آینده به سطوح بالاتری صعود کند. تنها یک نفر، که ۶٪ شرکتکنندگان را تشکیل میدهد، دیدگاه خنثی نسبت به طلا داشت و هیچکدام از تحلیلگران احتمال کاهش قیمت را مطرح نکردند.

در همین زمان، ۱۵۹ نفر در نظرسنجی آنلاین کیتکو شرکت کردند و اکثریت چشمگیری از سرمایهگذاران خرد بار دیگر به صف خریداران طلا پیوستند. از این تعداد، ۱۱۵ نفر (۷۲٪) بر این باورند که قیمت طلا در هفته آینده صعود خواهد کرد، در حالی که ۲۷ نفر (۱۷٪) انتظار دارند که قیمت طلا کاهش یابد. ۱۷ نفر باقیمانده (۱۱٪) نیز پیشبینی میکنند که قیمتها در هفته آینده در محدودهای ثابت و نوسانات رِنج باقی بماند.

هفته آینده، تقویم احتمالاً بر محور نشستهای اقتصادی کلیدی در ایالات متحده و سایر نقاط جهان متمرکز خواهد بود. صندوق بینالمللی پول (IMF) نشست دوسالانه خود را از روز دوشنبه در واشنگتن دیسی آغاز میکند، در حالی که کشورهای بریکس پلاس از روز سهشنبه برای برگزاری نشست سالانه خود در روسیه گردهم میآیند. پیشبینی میشود این بلوک تجاری اعلامیههایی در خصوص پذیرش اعضای جدید و معرفی سیستمهای پرداخت جدید داشته باشد؛ تحولاتی که میتوانند تأثیرات قابلتوجهی بر دلار آمریکا و قیمت طلا در آینده داشته باشند.

همزمان با تنشهای ژئوپلیتیکی ادامهدار در خاورمیانه و نزدیک شدن به انتخابات ایالات متحده، بازارها بهدقت سیاست پولی بانک مرکزی کانادا و گزارش فروش خانههای موجود در ایالات متحده را که در روز چهارشنبه منتشر خواهد شد، دنبال خواهند کرد. همچنین در روز پنجشنبه، شاخصهای اولیه بخش تولید و خدمات S&P Global، تعداد مدعیان هفتگی بیمه بیکاری، و آمار فروش خانههای جدید در آمریکا منتشر میشود. در نهایت، گزارش سفارشات کالاهای بادوام ایالات متحده که صبح جمعه منتشر خواهد شد، توجه بسیاری از سرمایهگذاران را به خود جلب خواهد کرد.

ریکاردو اونجلیستا، تحلیلگر ارشد در ActivTrades، شرایط کنونی را به طور کلی به نفع طلا ارزیابی میکند. او میگوید: «اگرچه مشخص کردن یک عامل خاص برای افزایش ۲ درصدی طلا در این هفته دشوار است، اما به وضوح چندین عامل در این روند نقش داشتهاند. بیثباتیهای ژئوپلیتیکی، رشد اقتصادی کند در مناطق کلیدی، تغییرات سیاستهای بانکهای مرکزی به سمت کاهش نرخ بهره و اخیراً، ابهامات پیرامون انتخابات ریاستجمهوری آمریکا همگی به این روند صعودی کمک کردهاند.»

اونجلیستا در ادامه افزود: «شایعاتی مبنی بر پیروزی قریبالوقوع دونالد ترامپ در انتخابات، تقاضا برای طلا را بیش از پیش افزایش داده و قیمت آن را به سقفهای تاریخی رسانده است. در مواجهه با احتمال انتخاب مجدد این نامزد جمهوریخواه، بازارها به طلا، به عنوان امنترین پناهگاه دارایی، روی آوردهاند.»

کوین گرَدی، رئیس Phoenix Futures and Options، بیان کرد که حرکت فعلی طلا همخوانی کامل با شرایط کلی اقتصادی و سیاستهای داویش بانکهای مرکزی که در ماههای اخیر شکل گرفته است، دارد.

او گفت: «فکر میکنم که نرخهای بهره بهزودی کاهش مییابند و طلا برای دستیابی به ارقام بالاتر آماده است. به نظر میرسد که سرمایهگذاران در حال خرید در افتها هستند و کفهای بالاتری در حال شکلگیری است، که این روند بسیار مثبت است. سرمایهگذاران علاقه دارند زمانی که نرخها کاهش مییابند، در این بازار حضور داشته باشند. فکر میکنم که قیمتهای بالاتری خواهیم دید و حتی در سهماهه اول سال آینده، احتمالاً شاهد تست قیمت ۳,۰۰۰ دلاری خواهیم بود.»

گرَدی همچنین انتظار دارد که نشست بریکس در هفته آینده به عنوان یک محرک کوتاهمدت برای قیمتهای طلا عمل کند، زیرا اعلامیههای این گروه احتمالاً به ضرر دلار آمریکا و به نفع فلزات گرانبها خواهد بود. او در این باره گفت: «کاملاً درست است؛ این دقیقاً همان چیزی است که در حال رخ دادن است. آنها تلاش میکنند از وابستگی به دلار آمریکا رها شوند.»

گرَدی اشاره کرد که برای درک اینکه آیا حرکت طلا در این سطوح بیسابقه، پایدار است یا خیر، باید به این مسئله توجه داشت که چه کسانی در حال هدایت این نوسانات قیمتی هستند.

به عنوان یک معاملهگر، زمانی که بازارها در حال حرکت هستند و میبینیم که تعداد قراردادهای باز و فعال (یا همان بهره باز) افزایش پیدا میکند، این حرکت را از دو جهت بررسی میکنیم: دستهای قوی و دستهای ضعیف. دستهای قوی کسانی هستند که در بازار باقی میمانند و دستهای ضعیف آنهایی هستند که به سرعت از بازار خارج میشوند. اگر فکر کنید که تنها سفتهبازان یا صندوقهای سرمایهگذاری وارد بازار شدهاند، وقتی بازار اصلاح شود، این معاملهگران زودتر از دیگران معاملات خود را بسته و از بازار خارج میشوند.

گرَدی توضیح داد: «اگر ببینید که خریدهای بزرگ توسط صندوقهای سرمایهگذاری یا بانکهای مرکزی انجام میشود، این نشاندهنده حضور "دستهای قوی" در بازار است. این خریداران حتی در صورت افت قیمتها هم از معاملات خود خارج نمیشوند. برعکس، در چنین شرایطی اغلب خرید بیشتری انجام میدهند.»

او افزود: «البته که سفتهبازان و معاملهگران با استراتژیهای مبتنی بر دنبالکردن روند هم در بازار حضور دارند، اما به باور من، خریداران اصلی این حرکت، بانکهای مرکزی هستند و این مسئله تغییری نخواهد کرد.»

گرَدی همچنین گفت: «نوسانات قیمتی نشان میدهد که فروشندگان اغلب سفتهبازان هستند. زمانی که بازار ۲۰ تا ۳۰ دلار افت میکند، این افراد که همان "دستهای ضعیف" هستند، سریعاً پوزیشنهای خود را میبندند و از بازار خارج میشوند.»

او ادامه داد: «اما خریداران قوی، هرگز در این شرایط، فروشنده نیستند و از بازار خارج نمیشوند. به عنوان یک معاملهگر، بسیار مهم است که بدانید چه کسانی در حال خرید هستند، منبع این رالی چیست و انگیزه آنها چه چیزی است.»

گرَدی در پایان گفت: «وقتی به شرایط بازار نگاه میکنم، به این نتیجه میرسم که بانکهای مرکزی نقش کلیدی دارند و به همین دلیل ما همچنان نسبت به طلا خوشبین هستیم.»

الکس کوپتسیکویچ، تحلیلگر ارشد در FxPro، به عملکرد هفته اخیر طلا در چارچوب رالی گستردهتر آن اشاره کرد و گفت: «این حرکت ادامهدار، همان شتاب صعودی است که از ۱۰ اکتبر، پس از دادههای ضعیف اشتغال آمریکا، شروع شد. از نظر تکنیکال، این صعود پس از یک اصلاح کوتاه در اوایل ماه است. الگوی فیبوناچی نشان میدهد که هدف بعدی طلا در حدود ۲,۸۲۰ دلار خواهد بود.»

کوپتسیکویچ به این نکته اشاره کرد که بازارها در حال تجربه یک "وضعیت بسیار نادر" هستند؛ افزایش همزمان قیمت دلار و طلا. او توضیح داد: «معمولاً این دو دارایی در جهتهای مخالف حرکت میکنند، اما زمانی که تقاضا برای داراییهای امن به دلیل عواملی مانند ناآرامیهای ژئوپلیتیکی افزایش مییابد، هر دو بهطور همزمان رشد میکنند.»

مایکل مور، بنیانگذار Moor Analytics، معتقد است که طلا همچنان فضای بیشتری برای رشد دارد. او گفت: «معاملات پایدار بالاتر از محدوده ۲۱۴۷ تا ۲۱۴۸ دلار، حرکت صعودی حداقلی ۱۵۱ دلار و حداکثری ۹۵۴ دلار را نشان میدهد. تاکنون، ما به ۵۸۰.۹ دلار دست یافتهایم.»

جیم وایکاف، تحلیلگر ارشد کیتکو، نیز پیشبینی کرد که قیمت طلا در هفته آینده به روند صعودی خود ادامه خواهد داد. او گفت: «با توجه به تنشهای ژئوپلیتیکی و تاییدیههای تکنیکالی، احتمال میرود قیمت طلا همچنان افزایش یابد.»

در زمان نوشتن این مقاله، قیمت لحظهای طلا به ۲,۷۲۰.۹۰ دلار در هر اونس رسیده بود که نشاندهنده رشد ۱.۰۴٪ در روز و ۲.۷۳٪ در طول هفته است.

برای نهایی کردن توافق بین اسرائیل و حماس تلاش زیادی میکنم. به زودی با السیسی، رئیس جمهور مصر، صحبت خواهم

دونالد ترامپ، رئیس جمهور منتخب آمریکا، در دوران کارزار انتخاباتی خود وعدههایی مانند اعمال تعرفههای سنگین بر واردات، محدودیتهای سختگیرانه

بازارهای مالی بررسی خواهند کرد که آیا فرانسه میتواند به تعهدات خود عمل کند یا خیر. فرانسه میتواند خود را

یک مقام اسرائیلی گفته که مذاکرات آتشبس در غزه به مرحله نهایی رسیده و ممکن است تا ۳۳ گروگان آزاد

مذاکرات برای آتشبس و آزادی گروگانها در مرحله مهمی قرار دارد و رئیس جمهور بایدن به زودی با السیسی، رئیس

بر اساس گزارشهای منتشر شده توسط اورشلیم پست، توافق جدیدی میان اسرائیل و گروههای فلسطینی در حال شکلگیری است که