در بازتعادل سالانه شاخص نزدک، شرکتهای تسلا، متا پلتفرمز و برادکام همگی شاهد کاهش سهم خود بودند. این در حالی

بیانیه وزارت دارایی چین وزارت دارایی چین اعلام کرده است که با هدف تثبیت رشد اقتصادی، مقیاس (افزایش مقدار و

کاتو، وزیر دارایی ژاپن: مهم است که ارزها به شکلی پایدار و منعکسکننده اصول فاندامنتال حرکت کنند. اخیراً شاهد حرکتهای

صورتجلسه بانک مرکزی استرالیا رشد دستمزدها کاهش یافته و سریعتر از حد انتظار اتفاق افتاده است. با توجه به شکلگیری

فدرال رزرو تغییراتی در تستهای استرس بانکی اعلام کرد تا شفافیت را افزایش داده و نوسانات را کاهش دهد. این

صورتجلسه بانک مرکزی ژاپن یکی از اعضا گفت که به دلیل عدم اطمینان در مورد سطح نرخ بهره خنثی ژاپن

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

اپل با هشدار اتحادیه اروپا مواجه شده است تا سیستم عامل آیفون (iOS) خود را باز کند. به عبارت دیگر، اتحادیه اروپا از اپل خواسته است تا دسترسی به سیستم عامل آیفون را برای توسعهدهندگان و شرکتهای خارجی آسانتر کند و اجازه دهد که نرمافزارهای غیررسمی یا جایگزینها نیز به راحتی بر روی این دستگاهها نصب شوند. این اقدام بخشی از تلاشهای اتحادیه اروپا برای افزایش رقابت و کاهش انحصار در بازار فناوری است.

کاهش ناگهانی 50 نقطه پایه نرخ بهره توسط فدرال رزرو و اظهارات نسبتاً محتاطانه پاول باعث نوسانات شدید در بازار ارز شده است. به نظر میرسد که دلار آمریکا امروز صبح دوباره در حال تضعیف است، و با توجه به اینکه بازارها به سمت سیاستهای ملایمتر (داویش) تمایل پیدا کردهاند، انتظار میرود دلار تا زمان انتخابات ضعیف باقی بماند. همچنین، انتظار میرود بانک مرکزی انگلستان و بانک نروژ امروز نرخ بهره خود را بدون تغییر نگه دارند.

دلار آمریکا:

فدرال رزرو روز گذشته با تصمیمی غافلگیرانه نرخ بهره را به میزان ۵۰ نقطه پایه (bp) کاهش داد. این اقدام برای اقتصاددانان شگفتانگیز بود، در حالی که بازارها از قبل احتمال ۶۵ درصدی این کاهش را پیشبینی کرده بودند. علاوه بر این، نمودار نقطهای (Dot Plot) که پیشبینیهای آینده سیاستهای پولی را نشان میدهد، به طور قابل توجهی بازبینی شد. طبق این نمودار، انتظار میرود فدرال رزرو تا پایان امسال ۵۰ نقطه پایه دیگر نرخ بهره را کاهش دهد، در سال آینده ۱۰۰ نقطه پایه کاهش دیگر و در سال ۲۰۲۶ نیز ۵۰ نقطه پایه کاهش نرخ بهره اعمال شود. نرخ نهایی نیز ۳ درصد پیشبینی شده است.

پس از اعلام این تصمیم، واکنش اولیه در بازار ارز جهانی به شدت به ضرر دلار بود و ارزهایی مانند ین ژاپن، کرون نروژ و دلار نیوزیلند حدود ۱ درصد افزایش ارزش را تجربه کردند. اما پس از اظهارات جروم پاول، رئیس فدرال رزرو، در پایان کنفرانس خبری، این نوسانات کاملاً معکوس شد. پاول تلاش کرد تا با اشاره به اینکه کاهشهای ۵۰ نقطه پایه به طور مداوم انجام نخواهد شد، شرطبندیهای بازار روی کاهشهای بیشتر را محدود کند.

به رغم تلاشهای پاول برای کاستن از پیامدهای تصمیم کاهش نرخ بهره، دلار آمریکا همچنان در مقایسه با سایر ارزهای بازارهای توسعهیافته در موقعیت ضعیفتری قرار دارد. بسیاری از سرمایهگذاران بر این باورند که بازار با انتظارات خود باعث شد فدرال رزرو به سمت کاهش ۵۰ نقطه پایه نرخ بهره حرکت کند و این نشان میدهد که این نهاد تمایلی به مخالفت با پیشبینیهای بازار ندارد. در نتیجه، احتمال این وجود دارد که بازارها همچنان روی سیاستهای ملایمتر شرطبندی کنند.

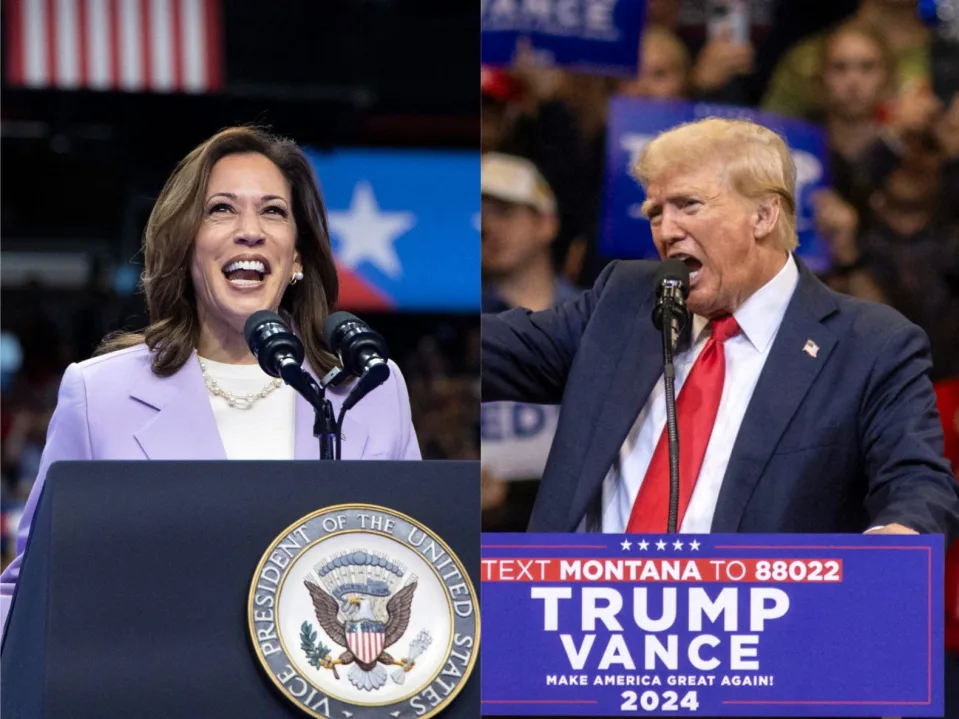

در حال حاضر، منحنی نرخ بهره (OIS) دلار آمریکا نشاندهنده ۶۸ نقطه پایه کاهش در دو جلسه باقیمانده امسال است و انتظار میرود حتی یک کاهش نسبی در بازار کار نیز برای تثبیت امیدها به کاهش ۷۵ نقطه پایه نرخ بهره کافی باشد. علاوه بر این، به نظر میرسد با نزدیک شدن به انتخابات آمریکا و عملکرد خوب برخی از نامزدهای مخالف سیاستهای مالی فعلی، مانند کامالا هریس، فضای بیشتری برای کاهش ارزش دلار و گسترش شرطبندیهای بازار بر سر تضعیف این ارز وجود دارد.

یورو: پتانسیل رشد به دلیل تفاوت نرخهای بهره

ما (تیم ING) همچنان به پیشبینی کوتاهمدت ۱.۱۲ برای جفتارز EURUSD اطمینان داریم. پس از اینکه نوسانات ناشی از تصمیمات کمیته بازار آزاد فدرال (FOMC) فروکش کرد، تصویر نرخهای کوتاهمدت همچنان نشان میدهد که این جفتارز میتواند بالای ۱.۱۱ تثبیت شود و حتی کمی پتانسیل صعود داشته باشد. این موضوع نه تنها توسط کاهش بیشتر از انتظار نرخ بهره فدرال رزرو تقویت شد، بلکه جبهه هاوکیشتر در بانک مرکزی اروپا (ECB) نیز این مسئله را تشدید کرده است که مانع از پیشبینی کاهش نرخ بهره دیگر در منطقه یورو در ماه اکتبر توسط بازارها میشود.

فاصله نرخ مبادله (swap) دوساله بین یورو و دلار آمریکا همچنان در حال کاهش است و اکنون به منفی ۰.۸۵ واحد رسیده است. در مقایسه، این رقم در ماه آوریل منفی ۱۶۰ نقطه پایه و یک ماه پیش منفی ۱۰۰ نقطه پایه بود. اگر رشد اقتصادی منطقه یورو به این اندازه ضعیف نبود، احتمالاً ما اکنون به نرخ ۱.۱۳ در مبادله EURUSD نزدیکتر بودیم، صرفاً به دلیل تفاوت نرخهای بهره.

امروز در تقویم اقتصادی منطقه یورو دادههای مهمی که بازار را تحت تأثیر قرار دهد، وجود ندارد، اما چند سخنرانی از سوی اعضای بانک مرکزی اروپا در پیش است. ما از یکی از سیاستگذاران محافظهکار، پانتا و همچنین از هاوکیشها (سیاستگذاران موافق افزایش نرخ بهره) مانند نات و اشنابل خواهیم شنید. در نهایت، انتظار میرود که این هاوکیشها با صدای بلندتر باعث شوند که بازارها تمایلی به پیشبینی کاهش نرخ بهره بیشتر از سوی بانک مرکزی اروپا نداشته باشند، حتی با وجود تأثیرات انبساطی که از طرف فدرال رزرو وجود دارد.

پوند بریتانیا: بانک مرکزی انگلستان محتاط باقی میماند

بانک مرکزی انگلستان امروز سیاستهای پولی خود را اعلام میکند و ما به طور کامل با اجماع عمومی و پیشبینیهای بازار همنظر هستیم که انتظار نمیرود هیچ کاهش نرخ بهرهای صورت گیرد. همانطور که در پیشنمایش بانک مرکزی انگلستان و یادداشت پس از اعلام شاخص تورم CPI بریتانیا بحث شد، تصویر تورم به اندازه کافی بهبود نیافته است تا نیاز به تسهیل بیشتر سیاستهای پولی وجود داشته باشد.

اینکه بانک مرکزی انگلستان نسبت به فدرال رزرو با دقت بیشتری عمل میکند و به طور کلی راهنمایی واضحی ارائه نمیدهد، باعث شده تا عملکرد اوراق قرضه بریتانیا ضعیفتر از سایر بازارها باشد و در نهایت به تقویت پوند بریتانیا کمک کند. انتظار نمیرود که این وضعیت پس از جلسه امروز تغییر کند. تمرکز برخی از سرمایهگذاران بر روی برنامههای کاهش کمی (QT) خواهد بود که امروز اعلام میشود. اجماع عمومی احتمالاً برای حفظ سرعت کاهش ترازنامه مالی به همان میزان (۱۰۰ میلیارد پوند در سال آینده) خواهد بود.

ما فکر میکنیم جفتارز GBPUSD میتواند هفته را با رشد به پایان برساند و تلاش کند تا به بالای ۱.۳۳ برسد. EURGBP نیز ممکن است پس از اعلام بانک مرکزی انگلستان به زیر ۰.۸۴۰۰ سقوط کند، اما ما نسبت به عملکرد پایدار پوند در مقایسه با یورو در بلندمدت تردید داریم.

منبع: ING

در تازهترین جلسه بانک مرکزی نروژ، نرخ کلیدی سیاستهای پولی (نرخ بهره) این کشور بدون تغییر باقی ماند و به میزان ۴.۵۰ درصد تثبیت شد. این تصمیم مطابق با پیشبینیهای قبلی و نرخهای گذشته است که نیز ۴.۵۰ درصد بودهاند.

حساب جاری ناحیه یورو - ژوئیه - Current Account

صندوقهای سرمایهگذاری قابل معامله بیتکوین (ETF) در آمریکا روز چهارشنبه با خروج خالص 52.83 میلیون دلار مواجه شدند و به این ترتیب، روند چهار روزه ورود خالص سرمایه که بیش از نیم میلیارد دلار جذب کرده بود، متوقف شد.

بیشترین خروج سرمایه روز گذشته از صندوق ARKB متعلق به Ark Invest و 21Shares بود که با خروج 43.41 میلیون دلار روبرو شد. همچنین، صندوق GBTC شرکت Grayscale خروج خالص 8.13 میلیون دلار و صندوق BITB متعلق به Bitwise خروج 3.95 میلیون دلار را گزارش کردند.

تنها یک صندوق بیتکوین در روز گذشته ورود خالص سرمایه داشت؛ Grayscale’s Bitcoin Mini Trust با ورود خالص 2.66 میلیون دلار. سایر هشت صندوق، از جمله صندوق BlackRock’s IBIT، هیچ گونه جابجایی سرمایه نداشتند.

در مجموع، 12 صندوق بیتکوین در روز چهارشنبه با حجم معاملاتی روزانه 1.63 میلیارد دلار، خالص ورود سرمایهای به ارزش 17.44 میلیارد دلار داشتند.

صندوقهای سرمایهگذاری اتریوم (Ethereum ETFs) همچنان خروج سرمایه را تجربه میکنند. در روز چهارشنبه، ETFهای اتر خروج خالص 9.74 میلیون دلار داشتند و تنها دو صندوق از نه صندوق جابجایی سرمایه داشتند که این سومین روز متوالی خروج خالص سرمایه برای آنها بود.

صندوق Grayscale’s ETHE شاهد خروج 14.66 میلیون دلار بود، در حالی که BlackRock’s ETHA با ورود 4.92 میلیون دلار مواجه شد. مجموع حجم معاملاتی روزانه نه صندوق اتریوم 221.88 میلیون دلار بود که نسبت به روز سهشنبه افزایش داشت.

در همین حال، قیمت بیتکوین با 3.03 درصد افزایش در 24 ساعت گذشته به 62,138 دلار رسید. این افزایش به دنبال تصمیم فدرال رزرو برای کاهش نرخ بهره به میزان 50 نقطه پایه بود.

طبق گفتههای آگوستین فن، رئیس بخش تحلیل SOFA.org، بیتکوین به دلیل حرکات قوی در بازار سهام بهبود یافت و ارزهای دیجیتال دیگر نیز عملکرد خوبی داشتند که نشاندهنده افزایش ریسکپذیری در بازار است. قیمت اتریوم 4.14 درصد افزایش یافت و به 2,414.60 دلار رسید و سولانا با 6.21 درصد افزایش به 138.96 دلار رسید.

منبع: theblock

دولت سوئیس پیشبینی کرده است که شاخص قیمت مصرفکننده (CPI) برای سال 2024 به میزان 1.2 درصد افزایش یابد. این در حالی است که پیشبینی قبلی آنها 1.4 درصد افزایش بوده است.

دولت سوئیس انتظار دارد رشد اقتصادی سوئیس در سال 2024 به طور قابل توجهی زیر سطح میانگین باشد. همچنین پیشبینی میکند که شاخص قیمت مصرفکننده (CPI) در سال 2025 به 0.7 درصد برسد که نسبت به پیشبینی قبلی (1.1 درصد) کاهش نشان میدهد.

علاوه بر این، دولت سوئیس انتظار دارد که در سال 2025 یک تسریع ملایم در رشد اقتصادی اتفاق بیفتد، چرا که شرایط اقتصادی جهانی به تدریج بهبود مییابد.

قیمت نفت در روز پنجشنبه پس از کاهش قابل توجه نرخ بهره توسط فدرال رزرو آمریکا افزایش یافت، اما نگرانیها در مورد کاهش تقاضای جهانی مانع از افزایش بیشتر قیمتها شد.

بر اساس این گزارش، قیمت نفت خام برنت برای تحویل در ماه نوامبر با ۳۶ سنت (۰.۵٪) افزایش به ۷۴.۰۱ دلار در هر بشکه و قیمت نفت وست تگزاس اینترمدییت (WTI) برای تحویل در ماه اکتبر با ۳۴ سنت (۰.۳٪) افزایش به ۷۱.۱۵ دلار رسید. این قیمتها پس از افت در آغاز معاملات آسیایی، بهبود یافتند.

فدرال رزرو آمریکا نرخ بهره را به میزان نیم درصد کاهش داد. کاهش نرخ بهره معمولاً باعث افزایش فعالیتهای اقتصادی و تقاضا برای انرژی میشود، اما بازار این کاهش را نشانهای از ضعف در بازار کار آمریکا تلقی کرد که میتواند به کندی اقتصاد منجر شود.

تحلیلگران ANZ اشاره کردند که اگرچه کاهش ۵۰ نقطه پایه نشاندهنده مشکلات اقتصادی پیشرو است، اما سرمایهگذاران بدبین به دلیل افزایش پیشبینیهای میانمدت برای نرخهای بهره از سوی فدرال رزرو، رضایت کافی نداشتند.

همچنین، تقاضای ضعیف از اقتصاد کند چین بر بازار تاثیرگذار بود. تولید پالایشگاهی چین برای پنجمین ماه متوالی در ماه اوت کاهش یافت و رشد تولید صنعتی نیز به پایینترین سطح در پنج ماه گذشته رسید. فروش خردهفروشی و قیمت خانههای جدید نیز کاهش بیشتری داشتند.

در همین حال، بازارها به تحولات خاورمیانه نیز توجه داشتند. روز چهارشنبه پس از انفجار چند دستگاه بیسیم متعلق به گروه مسلح حزبالله لبنان، نگرانیهای امنیتی افزایش یافت. منابع امنیتی گفتند که سازمان جاسوسی اسرائیل موساد مسئول این حملات است، اما مقامات اسرائیلی اظهار نظری نکردند.

تحلیلگران Citi پیشبینی میکنند که در سهماهه آینده به دلیل کمبود عرضه حدود ۰.۴ میلیون بشکه در روز، قیمت نفت برنت در محدوده ۷۰ تا ۷۵ دلار در هر بشکه باقی بماند، اما این وضعیت موقتی است. آنها همچنین پیشبینی کردند که با بدتر شدن ترازهای جهانی نفت در سال ۲۰۲۵، قیمت نفت برنت به ۶۰ دلار در هر بشکه کاهش خواهد یافت.

تراز تجاری سوئیس - اوت - Trade Balance

واقعی ................ 4.58B

پیشبینی ........... 5.05B

قبلی ................... 4.89B

انتخابات پارلمانی اتریش در تاریخ ۲۹ سپتامبر ۲۰۲۴ برگزار میشود و ممکن است برای اولین بار در تاریخ پس از جنگ جهانی دوم، حزب راستگرای آزادی (FPO) بتواند دولت تشکیل دهد. با توجه به اینکه این حزب احتمالاً اکثریت مطلق را به دست نخواهد آورد، باید به دنبال یک شریک ائتلافی برای تشکیل دولت باشد.

موضوعات اصلی انتخابات

مهمترین نگرانیهای رأیدهندگان اتریشی در این انتخابات شامل هزینههای بالای زندگی و قوانین سختگیرانه مهاجرتی است. همچنین، موضوع تغییرات اقلیمی به دلیل سیلهای اخیر در این کشور به یکی از محورهای اصلی مباحث انتخاباتی تبدیل شده است. موضوع امنیت نیز پس از خنثی کردن توطئه حمله به کنسرت تیلور سویفت در وین و دستگیری چندین نوجوان مهاجر، به دغدغههای اصلی افزوده شده است.

وضعیت نظرسنجیها و برنامههای حزبی

طبق نظرسنجیها، حزب FPO با ۲۷-۲۹ درصد آرا پیشتاز است و حدود سه درصد از حزب محافظهکار مردم اتریش (OVP) جلوتر است. حزب سوسیال دموکرات (SPO) نیز با حدود ۲۱ درصد در جایگاه سوم قرار دارد. حزب آزادی از سیاست «اتریش اول» حمایت میکند و خواستار بازگشت مهاجران، به ویژه متخلفان، به کشورهای مبدأ است. در مقابل، حزب سوسیال دموکرات با موضعی لیبرالتر، خواهان توزیع عادلانهتر پناهجویان در میان کشورهای اروپایی است.

پیروزی احتمالی FPO و پیامدهای آن

در صورت پیروزی حزب آزادی، رهبر این حزب، هربرت کیکل، که به دلیل مواضع ضد اتحادیه اروپا و نزدیکی به روسیه مورد انتقاد است، ممکن است دولت را تشکیل دهد. با این حال، برخی از رهبران سیاسی اتریش از همکاری با کیکل سر باز زدهاند و در صورتی که او حاضر به معرفی فرد دیگری برای مقام صدراعظمی باشد، احتمال تشکیل اولین دولت به رهبری حزب FPO وجود دارد.

ائتلافهای ممکن

حزب مردم اتریش (OVP) مهمترین گزینه برای تشکیل ائتلاف با FPO است. اگر OVP بتواند در انتخابات به نتایج خوبی دست یابد، احتمال تشکیل یک ائتلاف سهجانبه با حزب سوسیال دموکرات و حزب لیبرال NEOS یا حزب سبزها نیز مطرح است. این نوع ائتلاف، که در آلمان تجربه شده است، ممکن است برای اتریش دشوار و ناپایدار باشد و در نهایت به نفع حزب آزادی تمام شود.

فرآیند انتخابات

حوزههای رأیگیری از ساعت ۶:۴۵ صبح به وقت محلی باز خواهند شد و در ساعت ۵ عصر بسته میشوند. نتایج اولیه معمولاً همان شب اعلام میشود، اما شمارش آرای پستی ممکن است چند روز طول بکشد. رئیسجمهور اتریش، الکساندر فان در بلن، از حزب سبزها، وظیفه دعوت از حزب پیروز برای تشکیل دولت را بر عهده خواهد داشت، اما او نگرانیهایی در خصوص رهبری حزب FPO و هربرت کیکل دارد.

این انتخابات میتواند جهتگیری سیاسی اتریش را برای سالهای آینده تغییر دهد و تأثیرات عمدهای بر سیاست داخلی و خارجی این کشور بگذارد.

شرکت گلدمن ساکس انتظار دارد که بانک مرکزی ایالات متحده (فدرال رزرو) از نوامبر ۲۰۲۴ تا ژوئن ۲۰۲۵ در هر جلسه نرخ بهره را به میزان ۲۵ نقطه پایه کاهش دهد.

تایوان به دنبال انفجار هزاران پیجر در لبنان که هدف آن حزبالله بوده است، توجه ویژهای به این موضوع نشان داده است. وزیر دفاع تایوان، ولینگتون کو، اعلام کرد که دولت تایوان به دقت این موضوع را دنبال میکند.

شرکت تایوانی Gold Apollo که به تولید این پیجرها متهم شده، اعلام کرده که این دستگاهها توسط یک شرکت مستقر در بوداپست تولید شدهاند که مجوز استفاده از برند آنها را دارد. این شرکت تأکید کرده که هیچ دخالتی در طراحی و ساخت این پیجرها نداشته است.

حزبالله وعده داده که به اسرائیل پاسخ خواهد داد، هرچند اسرائیل مسئولیت این انفجارها را که منجر به کشته شدن ۹ نفر شده، بر عهده نگرفته است. تایوان و اسرائیل روابط دیپلماتیک رسمی ندارند، اما روابط غیررسمی و نزدیکی دارند. تایوان حمله ۷ اکتبر به اسرائیل توسط حماس را محکوم کرده و حمایت و همدردی خود را با اسرائیل اعلام کرده است.

سخنگوی وزارت دفاع تایوان، سان لیفانگ، نیز اعلام کرده که اطلاعات عمومی نشان میدهد که این پیجرها توسط شرکت تایوانی تولید نشدهاند. تایوان به دنبال همکاریهای بینالمللی است که به حفظ ثبات در تنگه تایوان کمک کند و نه اقداماتی که ممکن است تحریکآمیز باشند.

سخنگوی کابینه تایوان، لی هویچی، نیز تأکید کرده که پیجرهای صادر شده از تایوان مشکلی در زمینه انفجار ندارند و واحدهای امنیت ملی تایوان شایعات آنلاین را که به نظر میرسد از خارج از کشور منشأ گرفتهاند و به دنبال ارتباط دادن دولت تایوان به این موضوع هستند، زیر نظر دارند.

در نظرسنجیهای انجام شده توسط مؤسسه Marist در ایالت پنسیلوانیا، کامالا هریس (معاون رئیسجمهور آمریکا) و دونالد ترامپ (رئیسجمهور سابق آمریکا) از نظر حمایت مردمی در وضعیت برابری قرار دارند. به عبارت دیگر، میزان محبوبیت یا حمایت از هر دو در این ایالت برابر است.

دادههای اخیر نشان میدهد که اقتصاد نیوزیلند در سهماهه دوم سال 2024 به میزان 0.2% کاهش یافته است. این کاهش کمتر از پیشبینی بانک مرکزی نیوزیلند (RBNZ) بود که انتظار کاهش 0.5% را داشت. این دادهها نشاندهنده وضعیت اقتصادی نیوزیلند در شرایط کنونی است و تحلیلگران بانک ANZ نیوزیلند نیز نظرات خود را در این باره ارائه دادهاند.

تحلیل بانک ANZ نیوزیلند

بانک ANZ نیوزیلند در تحلیل خود اعلام کرده است که اقتصاد این کشور در سهماهه دوم سال 2024 به صورت فصلی تعدیل شده 0.2% کاهش یافته است. این نتیجه بهتر از پیشبینی RBNZ بود که انتظار کاهش 0.5% را داشت. با این حال، تحلیلگران ANZ معتقدند که این دادهها تغییر بزرگی در چشمانداز سیاست پولی ایجاد نمیکنند.

وضعیت کلی اقتصاد

با وجود این که این دادهها برای RBNZ یک شگفتی مثبت بود، اما به طور کلی حرکت اقتصادی همچنان بسیار ضعیف است. این وضعیت با کاهش تدریجی نرخ بهره (OCR) و کاهش تورم سازگار است. تحلیلگران ANZ بر این باورند که RBNZ در هر جلسه 25 نقطه پایه (bp) کاهش نرخ بهره را اعمال خواهد کرد تا زمان کافی برای ارزیابی واکنش اقتصاد به کاهش نرخ بهره فراهم شود.

واکنش بازارهای مالی

بازارهای مالی پیش از این دادهها بیش از 50% احتمال کاهش 50 نقطه پایه توسط RBNZ در ماه اکتبر را میدادند. اما این نتیجه بهتر از پیشبینی RBNZ باید این ایده کاهشهای بزرگ را حداقل در کوتاهمدت کاهش دهد. تحلیلگران ANZ معتقدند که بازارها در این مورد جلوتر از خود حرکت کردهاند و این دادهها باید این انتظارات را تعدیل کند.

نتیجهگیری

در مجموع، دادههای تولید ناخالص داخلی نیوزیلند نشاندهنده وضعیت اقتصادی ضعیف این کشور است، اما بهتر از پیشبینیها بود. این دادهها تغییر بزرگی در سیاست پولی ایجاد نمیکنند و انتظار میرود که RBNZ به کاهش تدریجی نرخ بهره ادامه دهد. بازارهای مالی نیز باید انتظارات خود را تعدیل کنند و از پیشبینی کاهشهای بزرگ در کوتاهمدت خودداری کنند.

وزیر دارایی کره جنوبی، چوی سانگ-موک، اعلام کرده است که دولت آماده است در صورت نیاز، برنامههای اضطراری را برای بازارهای مالی اجرا کند. او گفت که دولت با بانک مرکزی و نهادهای نظارتی همکاری نزدیکی خواهد داشت تا در صورت ادامه ناپایداریهای خارجی پس از کاهش نرخ بهره توسط فدرال رزرو، این برنامهها را اجرا کند. همچنین او انتظار دارد که رشد بدهیهای خانوار در کره جنوبی به تدریج کاهش یابد، اما آماده است تا در صورت افزایش سریعتر از حد انتظار وامگیری، اقدامات اضافی را به سرعت اعلام کند.

بانک مرکزی هنگ کنگ، نرخ پایه خود را به دنبال تصمیم فدرال رزرو ایالات متحده، ۵۰ نقطه پایه کاهش داده و به ۵.۲۵٪ رسانده است. این اقدام به دلیل سیستم نرخ ارز ثابت بین دلار هنگ کنگ (HKD) و دلار آمریکا (USD) انجام شده است.

تأثیر تصمیمات فدرال رزرو بر نرخ بهره بانک مرکزی هنگ کنگ

بانک مرکزی هنگ کنگ (HKMA) به دلیل سیستم نرخ ارز ثابت بین دلار هنگ کنگ (HKD) و دلار آمریکا (USD)، نرخ بهره خود را مطابق با تصمیمات فدرال رزرو ایالات متحده تنظیم میکند. این سیستم که در سال ۱۹۸۳ تأسیس شد، دلار هنگ کنگ را به دلار آمریکا با نرخ حدود ۷.۸ HKD به ۱ USD متصل میکند و نوسانات مجاز در یک محدوده باریک قرار دارد.

سیستم نرخ ارز ثابت

سیستم نرخ ارز ثابت به این معناست که ارزش دلار هنگ کنگ به دلار آمریکا متصل است و تنها در یک محدوده باریک نوسان میکند. این سیستم به منظور ایجاد ثبات اقتصادی و جلوگیری از نوسانات شدید ارزی طراحی شده است. برای حفظ این پیوند ارزی، HKMA باید نرخ بهره خود را با نرخهای بهره دلار آمریکا هماهنگ کند.

تأثیر نرخ بهره بر جریان سرمایه

اگر نرخ بهره در هنگ کنگ به طور قابل توجهی بالاتر از نرخهای ایالات متحده باشد، جریان دلار آمریکا به هنگ کنگ جذب میشود و تقاضا برای HKD افزایش مییابد. این افزایش تقاضا میتواند نرخ ارز را از محدوده تعیین شده خارج کند. برعکس، اگر نرخهای هنگ کنگ بسیار پایینتر باشد، این امر باعث خروج HKD و تبادل آن با USD میشود که باز هم ثبات پیوند ارزی را به خطر میاندازد.

نتیجهگیری

به طور خلاصه، بانک مرکزی هنگ کنگ برای حفظ ثبات پیوند ارزی بین دلار هنگ کنگ و دلار آمریکا، نرخ بهره خود را مطابق با تصمیمات فدرال رزرو تنظیم میکند. این هماهنگی نرخ بهره به جلوگیری از نوسانات شدید ارزی و حفظ ثبات اقتصادی کمک میکند.

مجلس نمایندگان ایالات متحده نتوانست لایحه تأمین مالی دولت را تصویب کند و احتمال تعطیلی دولت وجود دارد. مجلس نمایندگان که تحت کنترل جمهوریخواهان است، روز چهارشنبه به لایحهای که توسط رئیس مجلس، مایک جانسون، ارائه شده بود، رأی منفی داد. برخی از اعضای حزب جمهوریخواه خود نیز با این لایحه مخالفت کردند.

این لایحه قرار بود دولت را برای 6 ماه تأمین مالی کند؛ اما شکست خورد. اکنون تنها 12 روز تا تعطیلی دولت باقی مانده است. اگر تا اول اکتبر راهحلی پیدا نشود، بودجه بسیاری از آژانسهای فدرال تمام خواهد شد.

بانک آمریکا (BoA) پیشبینی میکند که بانک انگلستان (BoE) در جلسه امروز (۱۹ سپتامبر ۲۰۲۴) نرخ بهره را در سطح ۵.۰٪ حفظ کند.

نکات مهم پیشبینی بانک آمریکا:

تصمیمگیری در مورد نرخ بهره

بانک آمریکا انتظار دارد که رایگیری برای ثابت نگه داشتن نرخ بهره ۷ به ۲ باشد، اما امکان دارد این رایگیری با نتیجه نزدیکتر ۶ به ۳ باشد که تمایل به سیاست پولی انبساطی بیشتری را نشان میدهد.

راهنمایی و رویکرد

بانک انگلستان احتمالاً بر رویکرد جلسه به جلسه در تصمیمگیریهای پولی تاکید خواهد کرد و راهنمایی فعلی خود را حفظ میکند.

سیاست انقباض کمی (QT)

انتظار میرود اعلام شود که هدف کاهش سهام اوراق قرضه دولتی (Gilt) در سال آینده ۱۰۰ میلیارد پوند باشد و همچنین برنامه فروش اوراق برای سهماهه چهارم سال ۲۰۲۴ مشخص خواهد شد.

تأثیرات بازار

تصمیمات مربوط به عرضه اوراق قرضه دولتی بر تعریف بدهی، نقدینگی اوراق و کمبود نسبی اوراق با نرخ بهره پایین تأثیر خواهد گذاشت.

چشمانداز پوند انگلیس (GBP)

پوند انگلیس از انتظارات مربوط به نرخ بهرههای بالا و تنظیمات ساختاری پس از انتخابات بهره میبرد. با وجود ریسکهای مرتبط با نتیجهگیری نزدیکتر در رایگیری، بانک آمریکا معتقد است که پوند برای مدیریت ریسکهای دورهای موقعیت خوبی دارد.

بانک مرکزی برزیل نرخ بهره معیار خود را ۲۵ نقطه پایه افزایش داده و به ۱۰.۷۵٪ رسانده است.

تصمیم کمیته سیاست پولی بانک مرکزی برزیل (Copom):

چین روز چهارشنبه علیه ۹ شرکت وابسته به ارتش آمریکا اقدام کرد و داراییهای آنها را در چین مسدود کرد. این اقدام در پاسخ به فروش تسلیحات آمریکا به تایوان صورت گرفته است. سازمانها و افراد در چین از انجام معاملات با این شرکتها منع شدهاند. این حرکت آخرین تلاش برای افزایش فشار بر ایالات متحده برای توقف فروش تسلیحات به تایوان است.

تغییرات اشتغال استرالیا - اوت - Employment Change

نرخ بیکاری استرالیا - اوت - Unemployment Rate

تغییرات اشتغال تماموقت استرالیا - اوت- Full Time Employment Change

تغییرات اشتغال پارهوقت استرالیا - اوت - Part Time Employment Change

نرخ مشارکت Participation Rate (اوت)

تولید ناخالص داخلی نیوزیلند - سه ماهه دوم- Gross Domestic Product

این داده ساعت ۲:۱۵ بهوقت ایران منتشر شده است.

پس از نشست اخیر فدرال رزرو، بار دیگر شاهد واکنش شدید بازار بودیم. این اتفاق جدیدی نیست و بازار بارها این نوع واکنشها را تجربه کرده است.

در حال حاضر، دلار آمریکا توانسته است تمام افتهای خود پس از نشست فدرال رزرو را جبران کند و حتی در برخی موارد، بیشتر از آن هم رشد داشته باشد. به علاوه، نرخ بازده اوراق قرضه ۱۰ ساله آمریکا افزایش یافته و به ۳.۶۹ درصد رسیده است.

یکی از دلایل این وضعیت، همان چیزی است که پیش از این نیز هشدار داده شده بود: ایدهای که میگوید با کاهش بیشتر نرخ بهره در حال حاضر، فدرال رزرو مجبور نخواهد بود در آینده با کاهشهای بیشتر مسیر خود را ادامه دهد و در نتیجه، نرخ بهره ترمینال بالاتر خواهد داشت. این موضوع میتواند به نفع دلار آمریکا باشد.

جروم پاول، رئیس فدرال رزرو، در ابتدای کنفرانس مطبوعاتی اشاره کرد که هدف بانک مرکزی آمریکا حفظ قدرت اقتصاد است. اگر این هدف محقق شود، در نهایت به نفع دلار آمریکا خواهد بود و ما دیگر به دورهای که نرخ بهره فدرال رزرو بین ۱ تا ۲ درصد بود، باز نخواهیم گشت و بهجای آن وارد دورهای با نرخ بهره بالای ۲ درصد خواهیم شد. این وضعیت احتمالاً در اروپا یا بسیاری از ارزهای دیگر گروه ۱۰ دیده نخواهد شد.

در مجموع، به نظر میرسد بهترین استراتژی در روز تصمیمگیری فدرال رزرو این است که صبر کنیم تا نوسانات اولیه بازار فروکش کند، چرا که این نوع تغییرات سریع و شدید در بازار به طور فزایندهای رایج شده است.

پیشبینیها برای ماه سپتامبر سال آینده نشان میدهد که بازار انتظار کاهش ۱۸۹ نقطهپایهای نرخ بهره را دارد، که تقریباً برابر با انتظارات پیش از تصمیم اخیر فدرال رزرو است.

وزارت انرژی ایالات متحده اعلام کرد که این کشور قصد دارد تا 6 میلیون بشکه نفت برای بازسازی ذخایر استراتژیک نفتی خود خریداری کند.

اگر دادههای اشتغال را قبل از نشست ژوئیه در اختیار داشتیم، قطعا نرخ بهره را در آن زمان کاهش میدادیم.

با وجود مشاهده برخی بهبودها، هنوز نمیتوان پیروزی قطعی بر تورم را اعلام نموده و تورم مسکن به عنوان یکی از عوامل موثر در این زمینه، همچنان چالشبرانگیز است؛ بدیهی است که نفوذ کاهش سرعت رشد قیمتهای اجارهبها در بازار مسکن به زمان نیاز دارد.

احساس میکنم که به نرخهای بهره منفی برای اوراق قرضه بلندمدت باز نخواهیم گشت و به نظر میرسد نرخ خنثی در مقایسه با گذشته، در سطح بالاتری قرار گرفته است.

هیچ چیزی در پیشبینیهای فدرال رزرو نشاندهنده عجلهای برای تصمیمگیری نیست و این پیشبینیها به منزله برنامه یا تصمیم قطعی نیستند؛ بلکه سیاستها بر اساس نیاز و با توجه به تحولات اقتصادی تنظیم خواهند شد و در صورت تضعیف بازار کار، اقدامات لازم انجام میگیرد.

بحثهای مفصلی در مورد میزان کاهش نرخ بهره انجام شد و با حمایت بالا از کاهش 0.5 درصدی، امروز آغاز قدرتمندی در چرخه تسهیل پولی صورت گرفت.

با توجه به شرایط کنونی، ما خود را از منحنی بازار عقب نمیدانیم و نباید تصور شود که سرعت فعلی کاهش نرخ بهره نشاندهندهی یک روند جدید است.

با توجه به دادههای خردهفروشی و تولید ناخالص داخلی در سهماهه دوم که حاکی از رشد پایدار اقتصاد است، میتوان گفت علیرغم سرد شدن شرایط بازار کار، سطح اشتغال همچنان به حداکثر خود نزدیک بوده و این رشد اقتصادی به تقویت بازار کار نیز کمک خواهد کرد.

با توجه به کاهش ریسکهای صعودی تورم و افزایش ریسکهای نزولی بازار کار، در صورتی که اقتصاد به تابآوری خود ادامه دهد و تورم همچنان بالا باقی بماند، میتوان سرعت کاهش نرخ بهره را پایین آورد.

با توجه به تابآوری هزینههای مصرفکننده و پیشبینی رشد مستمر تولید ناخالص داخلی، اقتصاد به طور کلی قوی است و فدرال رزرو قادر خواهد بود با تنظیم سیاستهای پولی، قدرت بازار کار را نیز حفظ نماید.

بازار کار که پیش از این با فشردگی بیش از حد همراه بود، روند سرد شدن خود را ادامه داده و به طور قابل توجهی از اوایل سال جاری تعدیل شده است؛ به طوری که دیگر نمیتوان آن را منبع اصلی فشارهای تورمی بالا دانست.

با وجود کاهش قابل توجه سرعت رشد قیمتها، تورم همچنان بالاتر از هدف بوده، اما با این حال، انتظارات تورمی بلندمدت بهخوبی تثبیت شده و رویکرد صبورانه ما ثمرات خود را نشان داده است.

پخش زنده مصاحبه مطبوعاتی جروم پاول، رئیس فدرال رزرو، در ساعت 22 را در لینک یوتیوب زیر ببینید.

لینک یوتیوب

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی نوامبر به 64 درصد رسیده است. به علاوه، بازار احتمال کاهش 0.5 درصدی نرخ بهره توسط بانک مرکزی کاتادا را از 46 به 57 درصد رسانده است.

همچنین، در بیانیه پولی فدرال رزرو ذکر شده است که مقامات با اطمینان بیشتری معتقد هستند که تورم به طور پایدار به سمت 2 درصد حرکت خواهد کرد و ارزیابی میکنند که ریسکهای مرتبط با اشتغال و اهداف تورمی تقریباً متعادل شدهاند.

بر اساس آخرین پیشبینیهای مقامات فدرال رزرو، نرخ بهره در پایان سالهای 2024، 2025، 2026 و 2027 به ترتیب 4.4 درصد، 3.4 درصد، 2.9 درصد و 2.9 درصد پیشبینی میشود که نسبت به پیشبینیهای قبلی به ترتیب 0.7 درصد، 0.7 درصد و 0.2 درصد کاهش یافته است.

بر اساس آخرین پیشبینیها، شاخص هزینههای مصرف شخصی (PCE) در پایان سال 2024 به 2.3 درصد و نرخ هسته آن به 2.6 درصد خواهد رسید که نسبت به پیشبینیهای ماه ژوئن به ترتیب 0.3 و 0.2 درصد کاهش یافته است.

همچنین، انتظار میرود نرخ بیکاری در پایان سالهای 2024 و 2025 به 4.4 درصد برسد که نسبت به نرخ فعلی 4.2 درصد اندکی افزایش خواهد یافت. علاوه بر این، نرخ رشد تولید ناخالص داخلی در سال 2024 به 2 درصد کاهش خواهد یافت که نسبت به پیشبینی قبلی 0.1 درصد کمتر است.

فدرال رزرو نرخ بهره خود را با 0.5 درصد کاهش به محدوده 5 الی 4.75 درصد رساند.

در بازتعادل سالانه شاخص نزدک، شرکتهای تسلا، متا پلتفرمز و برادکام همگی شاهد کاهش سهم خود بودند. این در حالی

بیانیه وزارت دارایی چین وزارت دارایی چین اعلام کرده است که با هدف تثبیت رشد اقتصادی، مقیاس (افزایش مقدار و

کاتو، وزیر دارایی ژاپن: مهم است که ارزها به شکلی پایدار و منعکسکننده اصول فاندامنتال حرکت کنند. اخیراً شاهد حرکتهای

صورتجلسه بانک مرکزی استرالیا رشد دستمزدها کاهش یافته و سریعتر از حد انتظار اتفاق افتاده است. با توجه به شکلگیری

فدرال رزرو تغییراتی در تستهای استرس بانکی اعلام کرد تا شفافیت را افزایش داده و نوسانات را کاهش دهد. این

صورتجلسه بانک مرکزی ژاپن یکی از اعضا گفت که به دلیل عدم اطمینان در مورد سطح نرخ بهره خنثی ژاپن