شاخص قیمت مصرف کننده هسته ژاپن – سالانه (نوامبر) – National Core CPI واقعی …………….. %2.7 پیشبینی ………… %2.6 قبلی

تراز تجاری نیوزیلند – Trade Balance (نوامبر) واقعی ……………. 437M- پیشبینی ………. 1951M- قبلی ……………….. 1658M- ( این داده از

به گزارش اکسیوس، مقامات اسرائیلی اعلام کردند که در مذاکرات مربوط به توافق تبادل گروگانها که در دوحه در جریان

دویچه بانک در یادداشتی درباره نشست اخیر فدرال رزرو به تغییر قابل توجهی در لحن این بانک مرکزی اشاره کرده

دنیای رمزارزها مانند یک کارناوال وحشی و پیشبینیناپذیر است. اما پشت پشت این بازیهای کارناوال، سوال عمیقتری وجود دارد: کدام

پالایشگاه بانیاس، بزرگترین پالایشگاه نفت سوریه، فعالیت خود را متوقف کرده، زیرا جریان نفت خام از ایران، که بخش عمدهای

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

در روز سهشنبه، جو بایدن، رئیسجمهور ایالات متحده، اعلام کرد که دولت او در حال بررسی احتمال لغو ممنوعیت استفاده اوکراین از تسلیحات دوربرد در جنگ این کشور علیه روسیه است. این اظهار نظر پس از پرسش یکی از خبرنگاران مطرح شد که به موضوع محدودیتهای تسلیحاتی توجه داشت.

بایدن در پاسخ به این پرسش بیان کرد که دولت وی «در حال کار کردن روی این موضوع است» و به طور ضمنی اشاره کرد که این تصمیم میتواند تأثیرات قابل توجهی بر روند جنگ و وضعیت میدان نبرد داشته باشد. تسلیحات دوربرد میتوانند به اوکراین این امکان را بدهند که به اهداف مهمی در عمق سرزمین روسیه یا نواحی تحت کنترل این کشور دست یابد و این موضوع میتواند روند جنگ را تغییر دهد.

سخنان سارا هانتر، معاون اقتصادی بانک مرکزی استرالیا (RBA)، در یک جلسه پرسش و پاسخ به شرح زیر است. این جلسه بخشی از یک پنل بحث در یک رویداد سرمایهگذاری به میزبانی بانک Barrenjoey در استرالیا بود.

هانتر در این جلسه به چند نکته کلیدی اشاره کرد:

گزارش تانکان رویترز برای ماه سپتامبر نشان میدهد که سنتیمنت تولیدکنندگان ژاپنی به پایینترین سطح در هفت ماه گذشته رسیده است. شاخص سنتیمنت تولیدکنندگان در ماه سپتامبر به ۴ کاهش یافته است، در حالی که این شاخص در ماه اوت ۱۰ بود.

این نظرسنجی ماهانه که به عنوان راهنمایی برای نظرسنجی سهماهه بانک ژاپن عمل میکند، نشان میدهد که:

اطمینان به کسبوکارهای بزرگ تولیدی ژاپن در ماه سپتامبر به پایینترین سطح در هفت ماه گذشته رسیده است (در ماه فوریه این شاخص منفی ۱ بود). تقاضای ضعیف چین، کاهش سرعت جهانی خودروهای الکتریکی و تورم مواد اولیه به عنوان نگرانیهای اصلی ذکر شدهاند.

یکی از مدیران یک شرکت ماشینسازی در این نظرسنجی اظهار داشت: «سرمایهگذاریهای مشتریان ما به دلیل تأثیرات اقتصاد ضعیف چین هنوز بهبود نیافته و از برنامه عقب مانده است.»

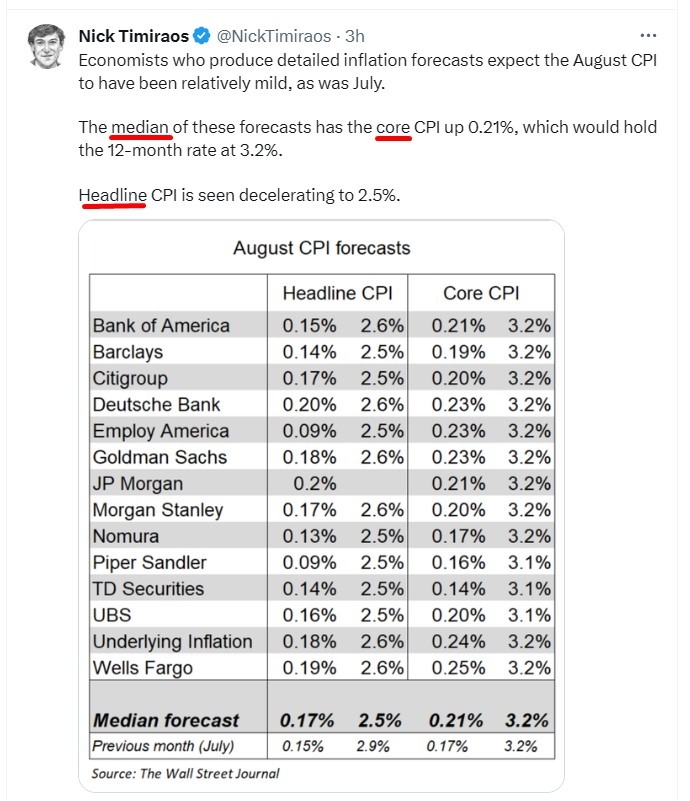

در روزهای اخیر، نیک تیمیراوس، خبرنگار فدرال رزرو در وال استریت ژورنال، پیشبینیهای ۱۴ تحلیلگر بانکهای سرمایهگذاری درباره نرخهای تورم کلی و هسته در ایالات متحده را جمعآوری کرده است.

نرخ تورم کلی و هسته: نرخ تورم کلی شامل تمامی کالاها و خدمات است، در حالی که نرخ تورم هسته، نوسانات قیمتهای انرژی و مواد غذایی را حذف میکند و تصویری دقیقتر از روند تورم ارائه میدهد.

اهمیت گزارش تورم: گزارش تورم یکی از مهمترین شاخصهای اقتصادی است که به تصمیمگیریهای سیاستگذاران فدرال رزرو کمک میکند. این گزارش نشان میدهد که آیا اقتصاد در حال گرم شدن است و نیاز به افزایش نرخ بهره دارد یا خیر. افزایش نرخ بهره میتواند به کاهش تورم کمک کند، اما ممکن است رشد اقتصادی را نیز کند کند.

پیشبینیهای تحلیلگران: تحلیلگران بانکهای سرمایهگذاری پیشبینیهای مختلفی درباره نرخهای تورم ارائه دادهاند. این پیشبینیها میتوانند به سیاستگذاران فدرال رزرو کمک کنند تا تصمیمات بهتری درباره نرخ بهره بگیرند و از تورم بیش از حد جلوگیری کنند.

در نهایت، گزارش تورم و پیشبینیهای تحلیلگران نقش مهمی در تصمیمگیریهای اقتصادی ایالات متحده دارند و میتوانند تأثیرات گستردهای بر بازارهای مالی و اقتصاد جهانی داشته باشند.

در گزارش ماهانه بازار نفت که توسط اوپک در تاریخ 10 سپتامبر منتشر شد، این کارتل بار دیگر پیشبینیهای خود را برای تقاضای جهانی نفت کاهش داده است.

پیشبینیهای جدید اوپک:

کاهش «تقاضای نفت اوپک پلاس»:

توضیح «تقاضای نفت اوپک پلاس»:

تقاضای نفت اوپک پلاس به میزان نفتی اشاره دارد که از کشورهای عضو اوپک پلاس برای تعادل بازار جهانی نفت نیاز است. این تقاضا نشاندهنده مقدار نفت خامی است که جهان از این تولیدکنندگان نیاز دارد تا تقاضای جهانی نفت را پس از در نظر گرفتن سایر منابع تامین نفت (مانند تولیدکنندگان غیر اوپک) و تغییرات در موجودیهای جهانی نفت، برآورده کند. این شاخص نشاندهنده میزان تولید نفت اوپک پلاس برای تثبیت قیمتها و تامین کافی تقاضا است.

نتیجهگیری:

این گزارش نشان میدهد که اوپک با توجه به شرایط بازار و تغییرات در پیشبینیهای تقاضا، با احتیاط بیشتری به تنظیم تولید نفت خود میپردازد. کاهش پیشبینیهای تقاضا نشاندهنده چالشهای پیشروی بازار نفت در سالهای آینده است.

در گزارش اخیر Fitch Ratings، به بررسی چرخه کاهش نرخ بهره توسط فدرال رزرو آمریکا پرداخته شده است. این گزارش بیان میکند که چرخه کاهش نرخ بهره که مدتها منتظر آن بودیم، اکنون آغاز شده است، اما کمیته بازار آزاد فدرال (FOMC) با احتیاط عمل خواهد کرد. دلیل این احتیاط، چالشهای تورمی سالهای اخیر است.

پیشبینیهای Fitch Ratings:

کاهش 25 نقطه پایه در جلسات سپتامبر و دسامبر 2024.

کاهش 125 نقطه پایه در سال 2025.

کاهش 75 نقطه پایه در سال 2026.

این پیشبینیها نشاندهنده یک چرخه کاهش نرخ بهره بسیار ملایمتر نسبت به دورههای قبلی است. Fitch تاکید میکند که هنوز کارهای زیادی برای کاهش تورم در بخش خدمات باقی مانده است و چالشهای سالهای اخیر باعث شده تا FOMC با احتیاط بیشتری عمل کند.

نتیجهگیری:

این گزارش نشان میدهد که کاهش نرخ بهره توسط فدرال رزرو به آرامی و با احتیاط انجام خواهد شد و تاثیر زیادی بر رشد اقتصادی سال آینده نخواهد داشت. این رویکرد محتاطانه به دلیل چالشهای تورمی اخیر و نیاز به کاهش تورم در بخش خدمات است.

تحلیلگران بانک MUFG پیشبینی کردهاند که اگر شاخص قیمت مصرفکننده (CPI) در آمریکا افزایش غیرمنتظرهای نشان دهد، ارزش دلار آمریکا افزایش خواهد یافت. این پیشبینیها در حالی صورت میگیرد که کاهش نرخ بهره در ماه سپتامبر قطعی به نظر میرسد.

اهمیت دادههای تورمی

تحلیلگران MUFG تأکید میکنند که برای حمایت از انتظارات فعلی کاهش نرخ بهره فدرال رزرو، مهم است که دادهها با کاهش تورم سازگار باشند. این به معنای آن است که اگر دادههای تورمی نشاندهنده کاهش تورم باشند، فدرال رزرو میتواند با اطمینان بیشتری نرخ بهره را کاهش دهد.

تأثیر دادههای قویتر تورم

با این حال، تحلیلگران MUFG استدلال میکنند که حتی اگر دادههای تورمی در ماه اوت قویتر از حد انتظار باشند، این امر نمیتواند فدرال رزرو را از کاهش نرخ بهره در هفته آینده باز دارد. اما چنین نتیجهای میتواند تردیدهای بیشتری در مورد مقیاس تهاجمی کاهش نرخ بهره که در حال حاضر قیمتگذاری شده است، ایجاد کند. این امر به نوبه خود، ریسکهای صعودی برای دلار آمریکا را به همراه دارد.

نتیجهگیری

در مجموع، پیشبینیهای MUFG نشان میدهد که اگرچه کاهش نرخ بهره در ماه سپتامبر قطعی است، اما دادههای تورمی قویتر میتوانند باعث افزایش ارزش دلار آمریکا شوند. این پیشبینیها میتواند به سرمایهگذاران کمک کند تا تصمیمات بهتری در مورد سرمایهگذاریهای خود بگیرند و به دقت تحولات اقتصادی را دنبال کنند.

گلدمن ساکس، یکی از بزرگترین بانکهای سرمایهگذاری جهان، اخیراً پیشبینی کرده است که بازار سهام آمریکا تا پایان سال ممکن است با کاهش مواجه شود. این پیشبینی به دلیل چندین عامل مهم صورت گرفته است که در ادامه به آنها اشاره میکنیم.

عوامل کاهش احتمالی بازار سهام

اولین عامل، ارزشگذاریهای بالای سهام است. بسیاری از سهامها در حال حاضر با قیمتهای بالایی معامله میشوند که ممکن است باعث کاهش تقاضا و در نتیجه کاهش قیمتها شود. دومین عامل، چشماندازهای رشد متناقض است. برخی از بخشهای اقتصادی رشد خوبی دارند، در حالی که برخی دیگر با مشکلاتی مواجه هستند. این تناقضها میتواند باعث نوسانات در بازار شود. سومین عامل، عدم قطعیتهای سیاستی است. تغییرات در سیاستهای اقتصادی و مالی میتواند تأثیرات زیادی بر بازار داشته باشد و باعث نوسانات شود.

احتمال کم وقوع بازار نزولی

با این حال، تحلیلگران گلدمن ساکس معتقدند که احتمال وقوع بازار نزولی کم است. یکی از دلایل این امر، حمایتهای قوی از سوی بخش خصوصی سالم است. بخش خصوصی در حال حاضر وضعیت خوبی دارد و میتواند به پایداری اقتصاد کمک کند. همچنین، کمیته بازار آزاد فدرال (FOMC) نیز در حال برنامهریزی برای کاهش نرخ بهره است که میتواند به حمایت از بازار کمک کند.

موضع گلدمن ساکس

گلدمن ساکس در حال حاضر موضعی خنثی دارد، اما در افق ۱۲ ماهه، موضعی کمی پرریسک را حفظ میکند. این به معنای آن است که بانک همچنان به دنبال فرصتهای سرمایهگذاری است، اما با احتیاط بیشتری عمل میکند.

در مجموع، پیشبینی گلدمن ساکس نشان میدهد که بازار سهام آمریکا ممکن است با چالشهایی مواجه شود، اما احتمال وقوع بحران جدی کم است. این پیشبینیها میتواند به سرمایهگذاران کمک کند تا تصمیمات بهتری در مورد سرمایهگذاریهای خود بگیرند.

تیلور سوئیفت، ستاره معروف موسیقی پاپ، روز سهشنبه شب و پس از پایان مناظره مهم، حمایت خود را از کامالا هریس، معاون رئیسجمهور ایالات متحده، در انتخابات ریاستجمهوری ۲۰۲۴ اعلام کرد.

سوئیفت در پستی در اینستاگرام نوشت: «من رأی خود را در انتخابات ریاستجمهوری ۲۰۲۴ به کامالا هریس و تیم والز خواهم داد.» او اضافه کرد: «من به هریس رأی میدهم چون او برای حقوق و موضوعاتی که به اعتقاد من نیاز به یک مبارز دارند، میجنگد. او را رهبری توانمند میدانم و باور دارم که ما در این کشور میتوانیم با رهبری بر اساس آرامش و نه هرج و مرج، دستاوردهای بیشتری داشته باشیم. انتخاب همکارش، تیم والز، که سالها از حقوق LGBTQ+، لقاح آزمایشگاهی (IVF) و حق زنان بر بدنشان حمایت کرده، مرا بسیار خوشحال و تحت تأثیر قرار داد.»

سوئیفت همچنین گفت: «من تحقیقاتم را انجام دادهام و تصمیمم را گرفتهام. شما هم باید تحقیقات خودتان را انجام دهید و تصمیمگیری کنید. همچنین میخواهم به ویژه به کسانی که برای اولین بار میخواهند رأی بدهند، بگویم: به یاد داشته باشید که برای رأی دادن باید ثبتنام کنید! و همچنین به نظرم رأی دادن زودهنگام بسیار آسانتر است. من لینکی برای ثبتنام و یافتن تاریخها و اطلاعات مربوط به رأیگیری زودهنگام در استوریام قرار خواهم داد.»

این حمایت که مدتها انتظار آن میرفت، میتواند تأثیر چشمگیری بر کمپین هریس در آستانه انتخابات داشته باشد.

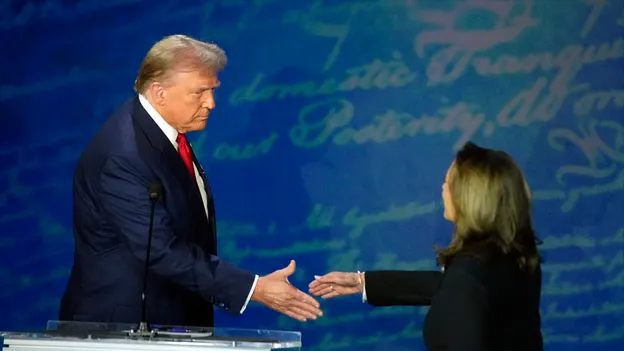

در مناظرهای که میان دونالد ترامپ و کامالا هریس برگزار شد، هیچ اشارهای به ارزهای دیجیتال (کریپتو) نشد. با پایان این مناظره، بازارهای شرطبندی مانند Polymarket و Predictit نشان دادند که احتمال پیروزی ترامپ ۳٪ کاهش یافته است، در حالی که احتمال پیروزی هریس ۳٪ افزایش پیدا کرده است.

پس از پایان مناظره، کمپین انتخاباتی هریس به سرعت خواستار برگزاری مناظره دوم در ماه اکتبر شد.

پس از برگزاری اولین مناظره میان کامالا هریس، معاون رئیسجمهور ایالات متحده و دونالد ترامپ، کمپین انتخاباتی هریس به دنبال برگزاری مناظره دوم با ترامپ است. این درخواست در حالی مطرح شده که بر اساس ارزیابیهای بازارهای شرطبندی، بسیاری معتقدند که هریس پیروز مناظره اول بوده است.

بررسی سخنان اخیر ناکاگاوا، یکی از اعضای هیئت سیاستگذاری پولی بانک مرکزی ژاپن (BOJ)، پرداخته میشود. این سخنان باعث افزایش ارزش ین ژاپن و کاهش نرخ برابری دلار به ین (USDJPY) به زیر 142.00 شده است.

نکات اصلی سخنان ناکاگاوا:

تأثیرات بر بازار ارز:

پس از این سخنان، نرخ برابری دلار به ین (USD/JPY) به حدود 141.50 کاهش یافت و در حال حاضر در حدود 141.70 قرار دارد.

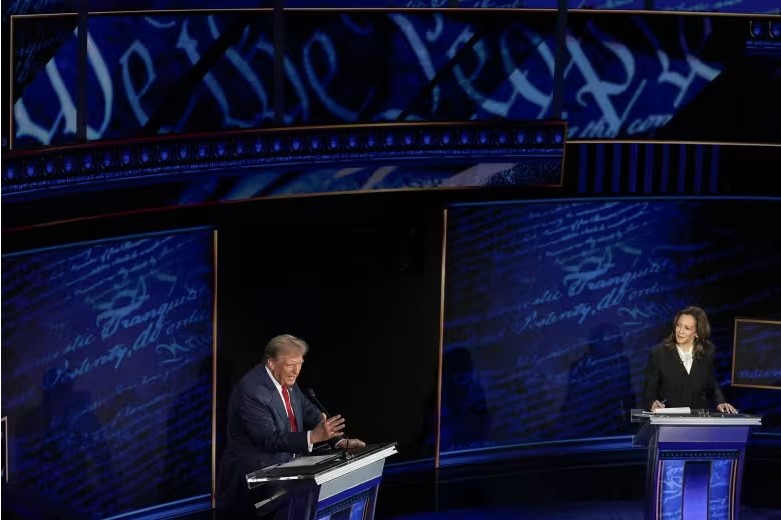

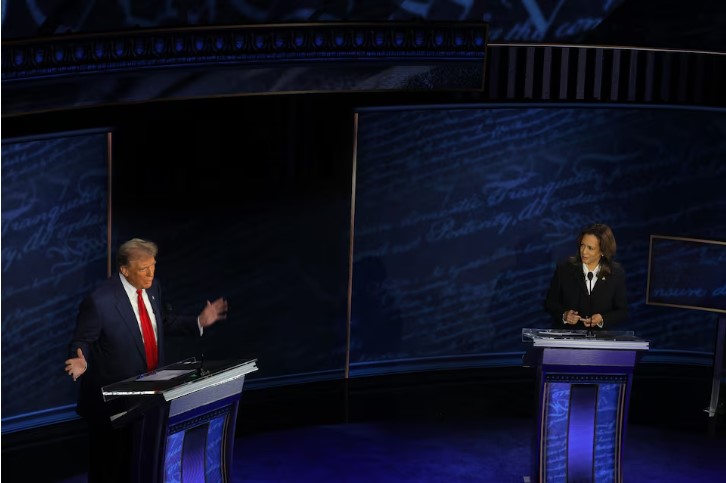

در مناظره نخست و تنها مناظره انتخاباتی کامالا هریس و دونالد ترامپ، هر دو نامزد به شدت به نقد یکدیگر پرداختند و نظرات متفاوت خود را درباره مسائل کلیدی کشور مطرح کردند. این مناظره، که در مرکز ملی قانون اساسی در فیلادلفیا برگزار شد، به صورت زنده از تلویزیون پخش گردید و به هر دو نامزد فرصت داد تا به تشریح برنامهها و مواضع خود بپردازند و نظراتشان را در زمینههای مختلف سیاسی و اقتصادی بیان کنند.

اقتصاد

کامالا هریس به تمجید از برنامه اقتصادی خود پرداخت و گفت: «من به بلندپروازیها و رویاهای مردم آمریکا باور دارم و به همین دلیل برنامهای برای ایجاد آنچه که من اقتصاد فرصت مینامم، دارم.» در مقابل، ترامپ به انتقاد از وضعیت اقتصادی پرداخت و گفت: «ما اقتصاد بسیار بدی داشتهایم، به دلیل تورم که به واقع به عنوان یک ویرانگر کشور شناخته میشود.» او همچنین افزود: «مردم نمیتوانند حتی شیر بخرند. مردم کشور ما در حال نابودی هستند.»

درگیری اسرائیل-غزه

هریس بر لزوم پایان فوری درگیریها و توافق بر سر آتشبس تأکید کرد و گفت: «این باید به سرعت پایان یابد و راهحل آن، آتشبس و آزادی گروگانها است.» ترامپ نیز ادعا کرد: «او از اسرائیل متنفر است. اگر او رئیسجمهور شود، به نظر من اسرائیل در عرض دو سال از بین خواهد رفت.» هریس به این اتهام پاسخ داد: «این بهطور کامل نادرست است. من در تمام دوران حرفهای و زندگیام از اسرائیل و مردم اسرائیل حمایت کردهام.»

رهبران جهانی

هریس گفت: «رهبران جهانی به دونالد ترامپ میخندند.» در مقابل، ترامپ با اشاره به ویکتور اوربان، نخستوزیر مجارستان، گفت: «او گفت که محترمترین و ترسناکترین فرد دونالد ترامپ است. ما هیچ مشکلی در زمان ریاستجمهوری ترامپ نداشتیم.»

سقط جنین

هریس بر تعهد خود به امضای قانونی برای بازگرداندن حقوق Roe v. Wade در صورت تصویب آن توسط کنگره تأکید کرد و گفت: «وقتی کنگره لایحهای برای بازگرداندن محافظتهای Roe v Wade به تصویب برساند، بهعنوان رئیسجمهور ایالات متحده، با افتخار آن را امضا میکنم.» ترامپ نیز به تأکید بر استثنائات سقط جنین پرداخت و گفت: «من به استثنائات برای تجاوز، نزدیکان و زندگی مادر باور دارم.»

مهاجرت

هریس گفت: «او در طول شب در مورد مهاجرت صحبت خواهد کرد، حتی زمانی که موضوع مطرح نمیشود.» ترامپ در پاسخ گفت: «کشور ما در حال از دست رفتن است، ما یک کشور در حال شکست هستیم.»

تلاش برای ترور

ترامپ ادعا کرد: «احتمالاً من یک گلوله به سر خوردم برای چیزهایی که در مورد من میگویند.»

صداقت

هریس گفت: «همانطور که گفتم، شما قرار است تعداد زیادی دروغ بشنوید و این حقیقتاً یک واقعیت شگفتانگیز نیست.» ترامپ نیز به اظهارات هریس در مورد احتمال امضای یک ممنوعیت سراسری سقط جنین واکنش نشان داد و گفت: «باز هم دروغ میگوید.»

حمله ۶ ژانویه ۲۰۲۱

ترامپ در پاسخ به این سؤال که آیا از آن روز پشیمان است، گفت: «من هیچ نقشی در آن نداشتم، جز اینکه از من خواسته شد که سخنرانی کنم.» هریس نیز اظهار داشت: «من در کاپیتول بودم. من معاون رئیسجمهور منتخب بودم. رئیسجمهور ایالات متحده آن روز یک گروه خشونتآمیز را تحریک کرد تا به پایتخت کشور حمله کند و آن را بیاحترامی کند.»

تعرفهها

ترامپ دفاع کرد که تعرفهها منجر به افزایش قیمتها نخواهند شد.

کووید-۱۹

هریس گفت: «آنچه که دونالد ترامپ در مورد کووید انجام داد این بود که او واقعاً از رئیسجمهور شی برای کارهایی که در دوران کووید انجام داد، تشکر کرد.»

پروژه ۲۰۲۵

هریس گفت: «آنچه که امشب خواهید شنید، برنامهای مفصل و خطرناک به نام پروژه ۲۰۲۵ است که رئیسجمهور پیشین قصد دارد در صورت انتخاب دوباره، آن را پیادهسازی کند.»

این مناظره، که در مرکز ملی قانون اساسی در فیلادلفیا برگزار شد و به صورت زنده در تلویزیون پخش شد، فرصت و چالشهای زیادی را برای هر دو نامزد در آستانه انتخابات نوامبر ۵ ارائه کرد.

هریس با اشاره به عملکرد ترامپ در دوره ریاستجمهوری گذشتهاش گفت: «ترامپ همان کارهایی را خواهد کرد که قبلاً انجام داد» و این کارها شامل «کاهش مالیات برای میلیاردرها و بنگاههای اقتصادی بزرگ» است. او تأکید کرد که سیاستهای مالیاتی ترامپ به نفع ثروتمندان و شرکتهای بزرگ است، در حالی که اقشار متوسط و ضعیف جامعه آسیب میبینند.

کامالا هریس که پیشینهای به عنوان دادستان دارد، در طول مناظره با انتقادهای تند به ترامپ حمله کرد. این حملات باعث شد ترامپ به وضوح عصبانی شود و پاسخهایی همراه با ادعاهای نادرست بدهد. در یکی از این حملات، هریس به حضور کمرنگ مردم در تجمعهای ترامپ اشاره کرد و گفت که بسیاری از مردم «از خستگی و بیحوصلگی» زودتر محل تجمع را ترک میکنند. ترامپ در پاسخ گفت که تجمعهای او «بزرگترین و خارقالعادهترین» تجمعهای تاریخ سیاست است.

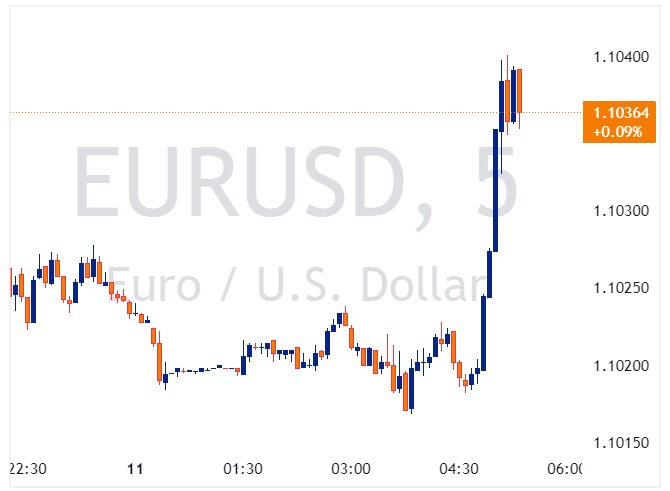

هر دو جفت ارز تا این لحظه از مناظره صعود کردهاند و دلار آمریکا ضعیف شده است.

هریس با حمله به سیاست تعرفههای بالای ترامپ، این پیشنهاد را به عنوان مالیاتی بر طبقه متوسط توصیف کرد. او همچنین از برنامههای خود برای ارائه تخفیفهای مالیاتی به خانوادهها و کسبوکارهای کوچک صحبت کرد. هریس به نرخ بیکاری بالا در دوران ترامپ و تورم دوران ریاستجمهوری او اشاره کرد و گفت: «ترامپ بدترین بیکاری را از زمان رکود بزرگ بر جای گذاشت.»

ترامپ نیز با انتقاد از تورم مداوم در دوران ریاستجمهوری بایدن، تلاش کرد تا هریس را به خاطر این مسئله مسئول بداند. او با این حال در مورد میزان افزایش قیمتها اغراق کرد. ترامپ همچنین مهاجرت را به عنوان مسئله اصلی خود مطرح کرد و ادعای بدون مدرکی را در مورد ورود مهاجران از بیمارستانهای روانی به آمریکا عنوان کرد.

بحث درباره سقط جنین و برنامههای محافظهکارانه:

در بخش دیگری از مناظره، هریس به شدت از محدودیتهای سقط جنین انتقاد کرد و به زنانی اشاره کرد که به دلیل ممنوعیتهای ایالتی، قادر به انجام سقط جنین حتی در شرایط اضطراری نیستند. او همچنین ترامپ را به حمایت از ممنوعیت ملی سقط جنین متهم کرد؛ اما ترامپ این ادعا را تکذیب کرد.

هریس همچنین به برنامهای به نام «پروژه ۲۰۲۵» اشاره کرد که طبق آن، قدرت اجرایی گسترش مییابد و مقررات زیستمحیطی کاهش پیدا میکند. ترامپ ادعا کرد که هیچ ارتباطی با این پروژه ندارد، هرچند برخی از مشاوران او در ایجاد این برنامه دخیل بودهاند.

در مناظرهای که بین کامالا هریس، معاون رئیسجمهور ایالات متحده و دونالد ترامپ، رئیسجمهور سابق، موضوعات مختلفی از جمله اقتصاد، تعرفهها، مدیریت بحران کرونا و برنامههای آینده مطرح شد.

مدیریت بحران کرونا:

هریس در مورد مدیریت بحران کرونا به شدت از ترامپ انتقاد کرد و اظهار داشت که ترامپ در زمان همهگیری، از رئیسجمهور چین، شی جین پینگ، تشکر کرده بود.

تعرفهها:

ترامپ در دفاع از پیشنهاد تعرفههای تجاری خود اظهار داشت که این تعرفهها منجر به افزایش قیمتها نخواهد شد. او معتقد است که سیاستهای تعرفهای او به نفع اقتصاد آمریکا خواهد بود و هیچ افزایش قیمتی را به همراه نخواهد داشت.

پروژه ۲۰۲۵:

کامالا هریس به برنامهای به نام «پروژه ۲۰۲۵» اشاره کرد که ترامپ قصد دارد در صورت پیروزی در انتخابات اجرا کند. هریس این برنامه را «خطرناک و دقیق» توصیف کرد و هشدار داد که اجرای آن میتواند پیامدهای ناگواری برای کشور به همراه داشته باشد.

مناظره دونالد ترامپ و کامالا هریس ساعت ۴:۳۰ به وقت ایران شروع شد و به مدت ۹۰ دقیقه ادامه داد.

در اولین و تنها مناظره انتخاباتی بین معاون رئیسجمهور ایالات متحده، کامالا هریس و رئیسجمهور سابق، دونالد ترامپ هر دو نامزد به موضوعات اقتصادی به عنوان یکی از مهمترین چالشهای پیش روی کشور پرداختند. در این مناظره، نظرات و ایدههای متفاوتی برای حل مشکلات اقتصادی مطرح شد.

نظرات کامالا هریس درباره اقتصاد:

هریس در این مناظره بر ایجاد «اقتصاد فرصت» تأکید کرد و بیان داشت که او به آرزوها، جاهطلبیها و رویاهای مردم آمریکا ایمان دارد. او معتقد است که میتوان با ارائه فرصتهای بیشتر برای افراد، اقتصادی پایدار و پویا ایجاد کرد. به گفته هریس، برنامههای او بر اساس رشد اقتصادی و ایجاد فرصتهای برابر برای همه است.

نظرات دونالد ترامپ درباره اقتصاد:

در مقابل، دونالد ترامپ به انتقاد از وضعیت اقتصادی کنونی پرداخت و مشکلات ناشی از تورم را عامل اصلی رکود و تضعیف اقتصاد کشور دانست. او تورم را به عنوان یک «ویرانگر کشور» معرفی کرد و تأکید کرد که اقتصاد تحت مدیریت فعلی ضعیف شده است. به نظر ترامپ، سیاستهای اشتباه و تورم بالا باعث شده که آمریکا در شرایط بد اقتصادی قرار بگیرد.

در این مناظره، دو دیدگاه کاملاً متفاوت درباره آینده اقتصاد آمریکا مطرح شد. هریس به دنبال ایجاد فرصتهای جدید اقتصادی و بهبود شرایط برای همه اقشار جامعه است، در حالی که ترامپ تمرکز خود را بر کنترل تورم و بازگرداندن ثبات اقتصادی از طریق سیاستهای سختگیرانه قرار داده است.

پس از تمام نوسانات بازار که در ماه ژوئیه شاهد بودیم، در حالی که معاملات حملی ین کاهش یافتند، تمرکز سرمایهگذاران به سرعت به موضوع فرود نرم در مقابل رکود رفت. آیا چرخه سیاستهای تسهیلی فدرال رزرو منظم خواهد بود یا به سمت تسهیل تهاجمیتر پیش خواهیم رفت؟ پیشبینی اندازه اولین کاهش نرخ بهره فدرال رزرو سخت است، اما موسسه ING پیشبینی کاهش 50 نقطه پایهای را دارد.

این دوره برای دلار معمولاً باید نزولی باشد، چرا که بازدهی اوراق قرضه کوتاهمدت آمریکا (که نشاندهنده سودی است که سرمایهگذاران از این اوراق دریافت میکنند) در حال حاضر نسبت به نرخ بهرهای فدرال رزرو تعیین کرده، خیلی کمتر است. اما با این وجود، انتظار میرود که بازدهی این اوراق حتی بیشتر کاهش یابد، چون پیشبینی میشود که فدرال رزرو به زودی چرخه کاهش نرخ بهره را آغاز کند. انتظار میرود EURUSD به سمت محدوده 1.12 حرکت کند، در حالی که USDJPY به سمت محدوده 140 سقوط میکند.

انتخابات آمریکا در 5 نوامبر، مانع از کاهش بیشتر دلار میشود. این انتخابات برای داستان دلار بسیار مهم است. به طور بالقوه سرمایه گذاران پس از رویدادهای کلیدی مانند اولین مناظره تلویزیونی هریس-ترامپ در ABC در 10 سپتامبر شروع به موضع گیری برای نتیجه انتخابات خواهند کرد.

به دور از ایالات متحده، ما باید بر روی رکود ادامهدار اروپا و چین تمرکز کنیم. اگر دولت بعدی ایالات متحده سیاست تجاری حمایت گرایانهتر و سیاست خارجی انزواگرایانهتر را دنبال کند، این وضعیت بدتر خواهد شد. با این حال، از مقامات چینی انتظار داریم که در برابر کاهش ارزش رنمینبی، بدون توجه به این که چه کسی رئیس جمهور آمریکا باشد، مقاومت کنند.

بازارهای نوظهور بسیار مختلط هستند. ارزیابی مجدد احتمالی در آسیا در حال انجام است، در حالی که ارزهای اروپای مرکزی و شرقی (CEE) تلاش میکنند تا از EURUSD بالاتر بهره ببرند. سیاستهای داخلی مکزیک و برزیل احتمالا ارزهای منطقه را تحت فشار نگه میدارد.

اداره اطلاعات انرژی آمریکا (EIA) در چشمانداز کوتاهمدت انرژی اخیر خود موسوم به گزارش STEO، پیشبینی کرد که تولید نفت خام ایالات متحده در سال جاری به میزان 13.25 میلیون بشکه در روز خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 0.02 میلیون بشکه در روز افزایش یافته است.

همچنین، EIA پیشبینی کرد که تولید نفت خام آمریکا در سال آینده به 13.67 میلیون بشکه در روز خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 0.02 میلیون بشکه در روز کاهش پیدا کرده است.

علاوه بر این، EIA پیشبینی میکند که تقاضای جهانی نفت در سال جاری و 2025 به ترتیب به 103.1 و 104.6 میلیون بشکه در روز خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 0.2 و 0.1 میلیون بشکه در روز افزایش یافته است.

در مورد تقاضا، EIA پیشبینی میکند که تقاضای نفت آمریکا در سال جاری به 20.3 میلیون بشکه در روز خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 0.2 میلیون بشکه در روز کاهش یافته است. با این حال، EIA پیشبینی خود را برای تقاضای نفت آمریکا در سال 2025 بدون تغییر در 20.6 میلیون بشکه در روز حفظ کرده است.

اداره اطلاعات انرژی پیشبینی میکند که تولید جهانی نفت در سال 2024 به 102.2 میلیون بشکه در روز خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 0.2 میلیون بشکه در روز کاهش یافته است.

همچنین، EIA پیشبینی میکند که تولید جهانی نفت در سال 2025 به 104.6 میلیون بشکه در روز خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 0.2 میلیون بشکه در روز افزایش داشته است.

در نهایت، EIA پیشبینیهای خود را برای قیمتهای نفت خام WTI و برنت نیز بهروز کرده است. EIA پیشبینی میکند که قیمت متوسط نفت خام WTI و برنت در سال 2024 به 78.80 و 82.80 دلار در هر بشکه خواهد رسید که نسبت به پیشبینی قبلی خود به میزان 1.41 و 1.64 دلار در هر بشکه کاهش یافته است.

یک محقق نفتی چین که نخواست نامش فاش شود به رویترز گفت: تقاضای فرآوردههای نفتی چین در سال گذشته به اوج خود رسید و پیشبینی میشود امسال تقاضا کاهش یابد و در سالهای آینده روند کاهش تسریع شود.

به گفته این محقق، تقاضای چین برای فرآوردههای نفتی در سال 2023 به اوج خود رسید و اکنون تخمین زده میشود تا سال 2025 سالانه 1.1 درصد کاهش یابد.

انتظار میرود این کاهش در اواخر این دهه، زمانی که تقاضای محصولات نفتی چین از سال 2025 تا 2030 سالانه 2.7 درصد و بین سالهای 2030 تا 2035 هر سال 3.2 درصد کاهش یابد، شتاب گیرد.

تحلیلگران و مدیران صنعت نفت اخیرا اعلام کردند که اوج تقاضای بنزین و فرآوردههای نفتی چین نزدیک است.

اوایل این هفته، راسل هاردی، مدیر اجرایی بزرگترین تاجر مستقل نفت جهان، گروه ویتول، اعلام کرد که تغییر تدریجی چین به سمت خودروهای الکتریکی باعث میشود تقاضای داخلی بنزین در سال جاری یا سال آینده به اوج خود برسد.

راسل هاردی، مدیرعامل گروه ویتول در مصاحبهای که روز دوشنبه منتشر شد به بلومبرگ گفت: «احتمالاً بنزین امسال یا سال آینده در چین به اوج خود خواهد رسید - نه به این دلیل که هیچکس از وسایل نقلیه استفاده نمیکند، بلکه صرفاً به این دلیل که این کشور به آرامی به سمت خودروهای الکتریکی تغییر رویکرد میدهد.

در اوایل سال جاری، ویتول جدول زمانی مورد انتظار خود را برای اوج تقاضای جهانی نفت پس از سال 2030 به عقب انداخت. هاردی در فوریه گفت که سرعت پایینتر انتقال انرژی، اوج تقاضا برای نفت را فراتر از سال 2030 خواهد رساند.

با این وجود، ویتول به دلیل برقیسازی وسایل حملونقل و استفاده بیشتر از LNG برای سوخت کامیونها، رشد تقاضای بنزین چین و تقاضای دیزل را ضعیف پیشبینی میکند.

واحد تحقیقات شرکت ملی نفت چین (CNPC) در اوایل سال 2024 پیش بینی کرد که تقاضا برای فرآوردههای نفتی در چین ممکن است قبل از سال آینده به اوج خود برسد. این پیشبینی مبتنی بر انتظارات است که انتقال انرژی به سرعت افزایش یابد تا رشد تقاضای محصولات نفتی را حذف کند.

مدیران صنعت نفت روز دوشنبه در کنفرانس سازمان همکاریهای اقتصادی آسیا-پاسفیک (APPEC) در سنگاپور اعلام کردند که رشد تقاضای نفت چین به دلیل عملکرد ضعیفتر اقتصادی و تغییر به سمت خودروهای الکتریکی و کامیونهای با سوخت LNG کاهش یافته است.

مورگان استنلی در گزارش اخیر خود، پیشبینی کرده است که ارزش یورو تا پایان سال جاری به 1.02 دلار کاهش خواهد یافت. این پیشبینی، پایینترین برآورد ارائه شده توسط تحلیلگران بازار برای یورو در سال 2024 محسوب میشود.

دیوید آدامز، تحلیلگر ارزهای خارجی در مورگان استنلی، در مصاحبهای با بلومبرگ، به این پیشبینی اشاره کرد و دلایل آن را تشریح نمود. وی اظهار داشت که بازارها هنوز به طور کامل پیامدهای احتمالی کاهش نرخ بهره عمیقتر و سریعتر توسط بانک مرکزی اروپا را در نظر نگرفتهاند.

آدامز که پیشتر در فدرال رزرو نیویورک فعالیت میکرد، افزود که نشست اخیر بانک مرکزی اروپا ممکن است به عنوان یک محرک مهم برای تغییر دیدگاه بازارها نسبت به این موضوع عمل کند.

در حال حاضر، بازارها احتمال کاهش نرخ بهره توسط بانک مرکزی اروپا در نشست سپتامبر را پیشبینی میکنند، اما احتمال کاهش دیگر در اکتبر را کمتر از 50 درصد میدانند. شایان ذکر است برای پایان سال، مجموعاً 0.63 درصد کاهش نرخ بهره پیشبینی میشود.

آدامز خاطرنشان کرد که اگر دادههای اقتصادی در اروپا همچنان روندی رو به وخامت داشته باشند، بازارها ممکن است نه تنها کاهش نرخ بهره به میزان 0.25 درصد در هر سه ماه را قیمتگذاری کنند، بلکه کاهش 0.5 درصدی را نیز در نظر بگیرند.

این رویکرد مشابه نگرانیهای بازارها درباره کاهش رشد اقتصادی ایالات متحده و تأثیر آن بر چرخه کاهش نرخ بهره توسط فدرال رزرو است.

کاهش یورو به 1.02 دلار در صورت تحقق، پایینترین سطح از نوامبر 2022 تاکنون خواهد بود و یک حرکت چشمگیر محسوب میشود. گرچه این پیشبینی با نظر اکثریت تحلیلگران بازار متفاوت است، اما ارائه دیدگاههای غیرمتعارف میتواند به درک بهتر شرایط بازار کمک کند.

بر اساس نظرسنجی اخیر رویترز از اقتصاددانان، اکثریت اقتصاددانان پیشبینی میکنند که فدرال رزرو در نشست بعدی خود در 18 سپتامبر، نرخ بهره را به میزان 0.25 درصد کاهش میدهد و آن را به محدوده 5 تا 5.25 میرساند.

در همین حال، موسسه رتبهبندی فیچ در آخرین گزارش خود گفت «چرخه تسهیل پولی فدرال رزرو در مقایسه با استانداردهای تاریخی، روندی ملایم و کند خواهد داشت.»

طبق نتایج این نظرسنجی، انتظار میرود فدرال رزرو در سه نشست پولی باقیمانده خود در سال جاری، نرخ بهره را به میزان 0.25 درصد کاهش دهد؛ تعداد محدودی از اقتصاددانان معتقدند شاهد کاهش 0.5 درصدی خواهیم بود.

به گفته جوزپ بورل، نماینده عالی اتحادیه اروپا در امور خارجی و امنیتی، «حمایت ایران از تجاوز روسیه و انتقال موشکهای بالستیک ایرانی به این کشور که به تشدید نظامی و نقض منشور سازمان ملل و قوانین بینالمللی منجر میشود، با واکنش قاطع اتحادیه اروپا روبهرو خواهد شد.»

به گفته منابع، متوسط درآمد واقعی خانوار ایالات متحده با 4 درصد افزایش به 80610 دلار در سال 2023 رسید.

با توجه به بازنگریهای پیشنهادی در مقررات بازل و اعمال مجدد هزینه اضافی برای بانکهای مهم سیستمی جهانی (GSIBs)، میزان سرمایهگذاری مورد نیاز برای این بانکها حدود ۹ درصد افزایش خواهد یافت، در حالی که پیشنهاد اولیه این افزایش را به ۱۹ درصد رسانده بود.

در اصلاحات پیشنهادی جدید بازل، بانکهایی که دارایی آنها کمتر از ۲۵۰ میلیارد دلار است، از بیشتر الزامات جدید مستثنی خواهند شد، اما همچنان موظف به شناسایی سود و زیانهای تحققنیافته اوراق بهادار خود هستند.

هرگونه عاملی که موجب اختلال در روابط تجاری کانادا و ایالات متحده شود، میتواند تأثیر بسیار قابل توجهی بر اقتصاد ما داشته باشد.

مشاهده تغییرات عمده در تعدیل نیروی کار موضوعی نگرانکننده خواهد بود؛ به نظر میرسد که ریسکهای نزولی برای برآوردهای تولید ناخالص داخلی در سهماهه سوم وجود دارند.

آمارهای جدید از چین نشان میدهد که واردات این کشور در ماه اوت تنها 0.5 درصد نسبت به سال قبل رشد کرده که یک کاهش قابل توجه نسبت به رشد 7.2 درصدی در ماه ژوئیه است.

کاهش واردات چین، نشانهای از ضعف تقاضای جهانی و داخلی این کشور است. به عنوان یکی از بزرگترین اقتصادهای جهان، چین نقش کلیدی در چرخه تولید جهانی ایفا میکند. کاهش واردات چین، نشاندهنده کاهش تقاضا برای محصولات تولیدی در سایر کشورها و نیز کاهش مصرف داخلی در خود کشور است.

با این حال، خبر مثبت این است که صادرات چین در ماه اوت با بالاترین نرخ از مارس سال گذشته رشد کرد. این امر نشان میدهد که تقاضای فعلی برای محصولات چینی هنوز قوی است. با بررسی جزئیات، مشخص میشود که صادرات چین به ایالات متحده با افزایش 12.2 درصد مواجه شده، در حالی که صادرات به اروپا با کاهش 5.3 درصد همراه بوده است.

در بخش واردات، چین کاهش 14.3 درصدی در واردات از استرالیا را تجربه کرده است. این کاهش، تا حدی به دلیل کاهش قیمت مواد خام و نیز کاهش تقاضای چین برای منابع طبیعی رخ داده؛. واردات سنگ آهن نیز با کاهش 4.73 درصدی نسبت به سال قبل همراه شده است.

با توجه به دادههای مذکور، مازاد تجاری چین در ماه اوت به 91 میلیارد دلار رسیده است که بالاتر از انتظار بازار بود. این امر میتواند به رشد اقتصادی بهتر چین کمک کند.

با این حال، تحلیلگران نگران هستند که این مازاد تجاری، ممکن است باعث تاخیر در اجرای بستههای حمایتی مالی و پولی توسط دولت چین شود.

در روز دوشنبه، استراتژیستهای موسسه HSBC بینشهایی را در مورد تغییرات اخیر قیمت فلزات گرانبها با تمرکز بر نقره، پالادیوم و پلاتین ارائه کردند. آنها اشاره کردند که در حالی که قیمت نقره افزایش یافته است، بعید است که بدون عملکرد قویتر از طلا این افزایش پایدار بماند. استراتژیستها همچنین فلزات گروه پلاتین (PGMs) را ارزیابی کردند و خاطرنشان کردند که پالادیوم ممکن است به دلیل تضعیف قیمت سهام و نگرانی در مورد کند شدن رشد اقتصادی، برای حفظ رالی خود با مشکل مواجه شود.

به گفته HSBC، تا زمانی که شواهدی از کاهش عرضه فیزیکی واقعی وجود نداشته باشد، انتظار نمیرود قیمت پالادیوم افزایش یابد. در مقابل، پلاتین برای افزایش قیمت نیازی به رالی طلا ندارد. با این حال اخیراً سستی نشان داده است. استراتژیستها این مسئله را به عدم تقاضای فیزیکی قوی از بازارهای آسیایی نسبت میدهند. آنها پیشنهاد کردند که اگر قیمت پلاتین به کمتر از 900 دلار در هر اونس کاهش یابد، از لحاظ بنیادی به کمتر از ارزش واقعی رسیده است.

تیم تجزیه و تحلیل HSBC اشاره میکند که عوامل مختلفی بر پویایی قیمت نقره و پلاتین تأثیر میگذارد. به نظر میرسد که اقبال نقره با طلا مرتبط است، در حالی که پلاتین به طور بالقوه میتواند بر اساس شایستگیهای خود افزایش یابد. با وجود این، هر دو فلز در حال حاضر با چالشهایی در بازار مواجه هستند که رشد نقره فاقد مومنتوم است و تقاضای پلاتین ضعیف باقی مانده است.

چشم انداز استراتژیستها در مورد PGMها، به ویژه پالادیوم، منعکس کننده نگرانی های گستردهتر است. پتانسیل رکود اقتصادی و تأثیر متقابل با قیمتهای سهام بهعنوان باد مخالفی در نظر گرفته میشود که میتواند از افزایش مداوم قیمت پالادیوم جلوگیری کند. در همین حال، ارزش پلاتین در صورتی که به زیر آستانه قیمت ذکر شده کاهش یابد، میتواند جذابتر شود.

به طور خلاصه، استراتژیستهای کامودیتی HSBC دیدگاه محتاطانهای از حرکتهای آتی نقره و PGM ارائه کردهاند. در حالی که شرایط کنونی بازار به برخی از سودها، به ویژه در نقره اجازه داده است، وابستگیها و عوامل اقتصادی میتوانند پتانسیل افزایش بیشتر را در کوتاه مدت محدود کنند.

در میان چشم انداز محتاطانه ارائه شده توسط استراتژیستهای HSBC در مورد حرکات آتی نقره، دادههای اخیر InvestingPro چشم انداز دقیقتری از عملکرد این فلز ارائه میدهد. ارزش بازار iShares Silver Trust (یا SLV) به 13.02 میلیارد دلار رسیده که نشان دهنده علاقه قابل توجه سرمایه گذاران به نقره به عنوان یک دارایی است. علیرغم نگرانیها در مورد افزایش قیمت نقره، SLV در دوازده ماه گذشته سودآوری خود را نشان داده است که ممکن است به سرمایهگذاران در مورد قدرت این فلز اطمینان خاطر بدهد.

با این حال، توجه به این نکته مهم است که SLV از حاشیه سود ناخالص ضعیف رنج میبرد و ارزیابی آن حاکی از بازدهی ضعیف جریان نقدی آزاد است که میتواند برای سرمایهگذارانی که به دنبال ارزش بلند مدت هستند، خط قرمز بالقوه ارائه دهد. از جنبه مثبت، داراییهای نقدی SLV فراتر از تعهدات کوتاه مدت آن است، که نشان دهنده سطحی از ثبات مالی است که ممکن است برای سرمایه گذاران ریسک گریز جذاب باشد.

شاخص قیمت مصرف کننده هسته ژاپن – سالانه (نوامبر) – National Core CPI واقعی …………….. %2.7 پیشبینی ………… %2.6 قبلی

تراز تجاری نیوزیلند – Trade Balance (نوامبر) واقعی ……………. 437M- پیشبینی ………. 1951M- قبلی ……………….. 1658M- ( این داده از

به گزارش اکسیوس، مقامات اسرائیلی اعلام کردند که در مذاکرات مربوط به توافق تبادل گروگانها که در دوحه در جریان

دویچه بانک در یادداشتی درباره نشست اخیر فدرال رزرو به تغییر قابل توجهی در لحن این بانک مرکزی اشاره کرده

دنیای رمزارزها مانند یک کارناوال وحشی و پیشبینیناپذیر است. اما پشت پشت این بازیهای کارناوال، سوال عمیقتری وجود دارد: کدام

پالایشگاه بانیاس، بزرگترین پالایشگاه نفت سوریه، فعالیت خود را متوقف کرده، زیرا جریان نفت خام از ایران، که بخش عمدهای