با پوتین و زلنسکی اوکراین صحبت خواهم کرد زلنسکی به دنبال صلح است دولت میداند که در مورد پهبادها چه

سقوط یورو بر قیمتهای وارداتی فشار میآورد هنگامی که ثبات قیمتها برقرار شد، بانکهای مرکزی میتوانند انحرافات متوسط تورم از

ما باید کسری بودجه را کاهش دهیم. گفتگوی بسیار خوبی با نتانیاهو، نخست وزیر اسرائیل، داشتیم

اشنابل، عضو بانک مرکزی اروپا: ما باید با احتیاط پیش برویم و وابستگی به دادهها را حفظ کنیم ثبات قیمت

این اقدام کمک خواهد کرد تا اطمینان حاصل شود که فناوری نوظهور در ایالات متحده توسعه خواهد یافت ماسایوشی سان

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

مقدمه:

بازارهای مالی جهانی در این هفته تحت تأثیر تحولات اقتصادی و سیاسی مهم قرار دارند. از افزایش ارزش سهام و نوسانات شدید در بازار ارزها گرفته تا تغییرات قابل توجه در قیمت کالاها و ثبات در بازارهای اوراق قرضه، تمامی این عوامل به دقت تحت نظر هستند. سرمایهگذاران و تحلیلگران در حال بررسی تأثیرات پیشبینیشده از دادههای اقتصادی و رویدادهای کلیدی مانند سمپوزیوم جکسون هول و نشستهای بانکهای مرکزی برای شکلدهی به تصمیمات خود هستند. در این مقاله، به تحلیل جامع وضعیت کنونی بازارها و روندهای تاثیرگذار خواهیم پرداخت.

وضعیت سهام:

در ایالات متحده، سهام شرکت Palo Alto Networks با اعلام نتایج مالی قوی، شاهد افزایش قابل توجهی بود. در حالی که حجم معاملات به دلیل انتظار برای سمپوزیوم اقتصادی جکسون هول کاهش یافته، این افزایش در سهامها نشاندهنده اعتماد سرمایهگذاران به چشمانداز بازار است. در اروپا نیز، تمرکز بازار بر روی دفاعیها و تأثیرات اقتصادی جهانی است.

تحلیل ارزها:

دلار آمریکا به پایینترین سطح خود در سال 2024 رسیده است که تأثیرات زیادی بر روی سایر ارزها گذاشته است. ضعف دلار موجب تقویت ارزهایی نظیر دلار نیوزلند و دلار استرالیا شده است. همچنین، یورو به بالاترین سطح خود در سال جاری دست یافته و پوند استرلینگ نیز به سطح 1.30 نزدیک شده است. این تغییرات در نرخ ارزها نشاندهنده واکنش بازار به تغییرات کلان اقتصادی و انتظارات از سیاستهای پولی است.

بازار کالاها:

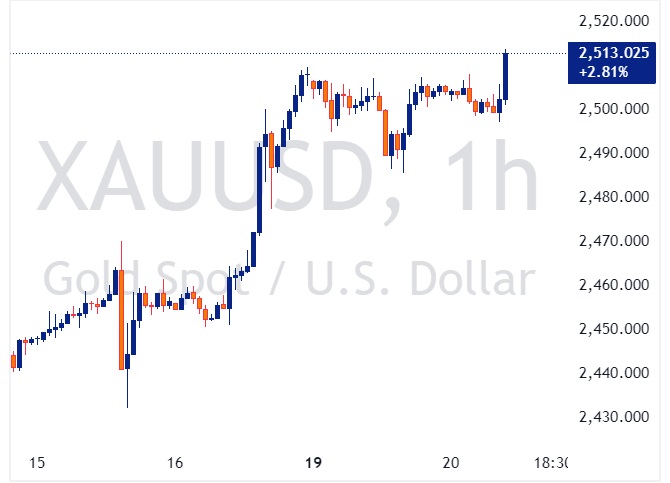

قیمت نفت در پی اخبار مربوط به احتمال آتشبس در غزه و کاهش تقاضا برای سوخت، کاهش یافته است. این کاهش قیمت نفت به دلیل نگرانیها از افت تقاضا و عدم قطعیتهای ژئوپلیتیکی در خاورمیانه است. در عین حال، طلا در حال ثبت رکوردهای جدید است و همچنان در اطراف سطح 2,500 دلار برای هر اونس باقی مانده است. این روند نشاندهنده تقاضای بالای سرمایهگذاران برای داراییهای امن در شرایط نامشخص اقتصادی است.

درآمد ثابت:

در بازارهای اوراق قرضه، نوسانات کمتری مشاهده میشود و بازدهیها پایدار باقی ماندهاند. سرمایهگذاران منتظر سخنرانی پاول، رئیس فدرال رزرو در سمپوزیوم جکسون هول هستند تا دیدگاههای جدیدی درباره سیاستهای پولی دریافت کنند. در اروپا، اوراق قرضه آلمان تحت فشار عرضههای جدید قرار دارند و پیشبینیها نشاندهنده احتمال کاهش نرخ بهره در نشست آینده بانک مرکزی اروپا است.

دادههای اقتصادی:

این هفته شاهد اعلام دادههای اقتصادی مهمی خواهیم بود. بانک مرکزی سوئد احتمالاً نرخ بهره را اعلام خواهد کرد و پیشبینی میشود که نرخ بهره در 50% ثابت بماند. همچنین، گزارشهای CPI در کانادا و دادههای اشتغال در ایالات متحده تأثیر زیادی بر روی بازارها خواهند داشت. نطق پاول در سمپوزیوم جکسون هول نیز ممکن است جهتگیری جدیدی به سیاستهای پولی و بازارهای مالی بدهد.

بانک مرکزی ترکیه طبق انتظارات، نرخ بهره را تغییر نداد و نرخ بهره در 50% باقی ماند.

پیشبینی 50%

قبلی 50%

بیانیه حماس:

حماس: توافق آتشبس اخیر ارائه شده به گروه، برخلاف توافقی است که در تاریخ 2 ژوئیه انجام شده بود.

حماس: گروه ما نشان داد که انعطافپذیر است و نتانیاهو را به خاطر عدم پیشرفت مقصر میداند.

حماس: اظهارات بایدن گمراهکننده است و نمایانگر موضع ما در خصوص آتشبس غزه نیست

در ساعات اولیه معاملات اروپایی، قیمت بیتکوین به بالای 61,000 دلار رسید و همچنان نوسانات بالا بر بازارها تاثیرگذار است. شاخص نوسانات بیتکوین، که نوسانات بیتکوین در برابر دلار آمریکا را اندازهگیری میکند، به میزان 3.07% رسیده است و در تاریخ 10 اوت به بالاترین میزان سالانه خود، یعنی 3.25%، افزایش یافته بود. این در حالی است که بیتکوین چند روز قبلتر به زیر 54,000 دلار افت کرده بود.

در حال حاضر، قیمت بیتکوین حدود 60,860 دلار است و طی 24 ساعت گذشته 5% افزایش یافته است، طبق دادههای CoinGecko. با وجود این افزایش قیمت، هنوز هم ابهاماتی در میان معاملهگران وجود دارد.

ناتان گاوین، مدیرعامل Gray Digital، به Decrypt گفت: «این نوسانات توسط محیط اقتصادی گستردهتر تشدید شده است، جایی که علائم کند شدن رشد اقتصادی و افزایش نگرانیها از رکود، باعث احتیاط بیشتر سرمایهگذاران شده است.» او افزود که با وجود پیشبینی کاهش نرخ بهره از سوی فدرال رزرو، «سنتیمنت فعلی بازار همچنان محتاطانه باقی مانده است، همانطور که با نوسانات حجم معاملات و عملکرد متناقض در میان ارزهای دیجیتال اصلی مشاهده میشود.»

کمیته بازارهای آزاد فدرال رزرو، قرار است در تاریخ 18 سپتامبر تصمیمی در مورد نرخ بهره اتخاذ کند. اما حتی اخبار مثبت مانند کاهش نرخ بهره، که معاملهگران بر این باورند که در سپتامبر اتفاق خواهد افتاد، میتواند اثر خفیفی داشته باشد.

بسیاری از سرمایهگذاران به نظر میرسد که منتظر آرام شدن اوضاع پس از انتخابات هستند، زیرا «توانایی بازار کریپتو برای بهرهبرداری از تحولات مثبت کلان اقتصادی همچنان محدود است.»

با این حال، در آینده نزدیک، معاملهگران نسبت به این که بازارها در پایان سال در وضعیت خوبی خواهند بود، مطمئنتر به نظر میرسند. جیمی کاتس، تحلیلگر ارشد کریپتو در Real Vision، به Decrypt گفت که در ماه گذشته، بانک ژاپن و بانک خلق چین به ترتیب 400 میلیارد دلار و 97 میلیارد دلار نقدینگی به بازار اضافه کردهاند.

او افزود: «پایه پولی جهانی (اعتبار) به میزان 1.2 تریلیون دلار گسترش یافته است، که به طور قابل توجهی تحت تاثیر کاهش شدید دلار آمریکا قرار دارد». این نشان میدهد که این افزایش نقدینگی هماهنگ با تایید فدرال رزرو است.

منبع: decrypt

مقدمه:

در شرایط کمنوسان بازار، دلار در حال ضعیف شدن است و نرخ تبدیل یورو به دلار (EURUSD) به سمت بالای یک بازه 18ماهه حرکت میکند. (این به معنای آن است که نرخ یورو در حال نزدیک شدن به سقف محدوده متوسط خود در این بازه زمانی است.) بازار آپشن فارکس نشان میدهد که تمایل و حرکت بازار به نفع EURUSD است. در غیاب دادههای اقتصادی ایالات متحده در امروز، تمرکز بازار بر روی تصمیمات نرخ بهره از سوی بانکهای مرکزی سوئد و ترکیه خواهد بود. بانک مرکزی سوئد (Riksbank) انتظار میرود که نرخ بهره را 25 نقطه پایه کاهش دهد، در حالی که بانک مرکزی ترکیه نرخ بهره را در سطح 50 درصد حفظ خواهد کرد.

دلار آمریکا:

در بازارهای کمنوسان، دلار به آرامی در حال کاهش است. سوال بزرگ این است که آیا دلار تنها در حال رسیدن به پایینترین سطح محدوده میانمدت خود است و به زودی افزایش خواهد یافت یا اینکه ممکن است شاهد آغاز یک شکست بزرگ در سمت پایین دلار باشیم.

در حال حاضر، موقعیتهای سرمایهگذاران در جفت ارزهای EURUSD و USDJPY تقریبا در حالت تعادل قرار دارد. (به این معنی که سرمایهگذاران منتظر یک حرکت بزرگ بعدی هستند.)

در حال حاضر، تمایل به پیروی از روند نزولی دلار وجود دارد، به خصوص به دلیل این که فدرال رزرو (Fed) بازار را برای کاهش نرخ بهره در سپتامبر آماده میکند. وضعیت دلار ضعیف به نظر میرسد و قابل توجه است که شاخص دلار (DXY) زیر سطح پایین 5 اوت معامله میشود، در حالی که نرخهای مبادلهای دو ساله ایالات متحده (اکنون 3.82%) همچنان حدود 40 نقطه پایه بالاتر از سطوح اوایل اوت هستند.

با توجه به احتمال اصلاحات نزولی در وضعیت اشتغال ایالات متحده که ممکن است با انتشار دادههای موقت از سوی اداره آمار کار صورت گیرد، انتظار میرود که دلار همچنان ضعیف باقی بماند. سطح 102.15/102.25 ممکن است اکنون محدودکننده افزایشهای شاخص دلار (DXY) باشد و پیشبینی میشود که دلار به سمت سطح 101 حرکت کند.

یورو:

جفت ارز EURUSD بدون اخبار مهم به آرامی در حال افزایش است. سوال اصلی این است که آیا EURUSD قادر به شکست محدوده 18 ماهه خود، که عمدتاً بین 1.05 و 1.11 نوسان داشته است، خواهد بود یا خیر.

بازار آپشن فارکس (FX options) نشان میدهد که در کوتاهمدت، تمایل به سمت صعودی برای EURUSD وجود دارد. بازده ریسک یکماهه – که اختلاف قیمت میان قراردادهای خرید (call) و قراردادهای فروش (put) برای EURUSD است – در حال حرکت به نفع قراردادهای خرید یورو است. این در حالی است که نوسانات ضمنی در حال افزایش است که نشاندهنده خرید فعال آپشنهای خرید یورو است.

تقویم اقتصادی منطقه یورو امروز خالی است و فعالیتهای اقتصادی قابل توجهی تا انتشار دادههای PMI در روز پنجشنبه نخواهیم داشت. با این حال، امروز دادههای مربوط به حساب جاری ماهانه منطقه یورو (برای ژوئن) منتشر خواهد شد که نزدیک به 30 میلیارد یورو مازاد ماهانه است، در مقایسه با کسریهای 30 میلیارد یورویی ماهانه در سال 2022، که باعث ضعف EURUSD در آن سال بود. کاهش قیمت نفت به دلیل احتمال صلح در خاورمیانه، خبر خوبی برای EURUSD است.

پیشبینیهای نرخ بهره در سوئد (Riksbank): امروز انتظار میرود که Riksbank نرخ بهره را 25 نقطه پایه کاهش دهد و به 3.50% برساند. بازار احتمال کمی برای کاهش 50 نقطه پایه نرخ بهره در نظر گرفته است. تیم ما (ING) پیشبینی میکند که Riksbank به حداقل دو کاهش نرخ بهره بیشتر در سال جاری اشاره کند، به دلیل ضربهپذیری اقتصاد از نرخ بهره بالاتر و کاهش انتظارات تورمی به زیر 2%. ما فکر نمیکنیم که EURSEK نیاز به افزایش زیادی به دلیل کاهش نرخ بهره داشته باشد و اگر Riksbank با کاهش 50 نقطه پایه نرخ بهره شگفتی ایجاد نکند، پیشبینی ما این است که محیط نرخ بهره ضعیف ایالات متحده میتواند EURSEK را به حدود 11.30 برساند.

فرانک سوئیس:

امروز در ساعت 11:30 به وقت CET، رئیس بانک ملی سوئیس، توماس جردن، سخنرانی خواهد کرد. معمولاً از رئیس بانک ملی سوئیس کمتر سخنرانی میشنویم و انتظار میرود که او دیدگاههای «داویش» (متمایل به کاهش نرخ بهره) را بیان کند. این انتظار به دلیل فشارهایی است که بانک ملی سوئیس از صادرکنندگان محلی برای رسیدگی به فرانک قوی سوئیس دریافت کرده است.

دیروز، بانک ملی سوئیس آستانه ضریب سود سپردههای دیداری را کاهش داد. این به این معناست که بخش بیشتری از سپردههای دیداری در سیستم بانکی سوئیس مشمول فاکتور تخفیف خواهد شد. این اقدام به نظر میرسد که به سمت سیاستهای «داویش» یا حداقل به منظور اطمینان از اینکه سیاستهای «داویش» به درستی در بازار پول سوئیس تأثیر میگذارد، انجام شده است. بر اساس این خبر، جفت ارز EURCHF کمی افزایش یافته است.

هر گونه پیشرفت در مذاکرات صلح خاورمیانه میتواند باعث افزایش کمی جفت ارز EURCHF شود. با این حال، طبق بهروزرسانیهایی که دیروز منتشر کردیم، پیشبینی میکنیم که در محیط نرخ بهره جهانی پایینتر، جفت ارز EURCHF در محدوده 0.92 تا 0.95 در طول سال جاری معامله شود.

منبع: ING

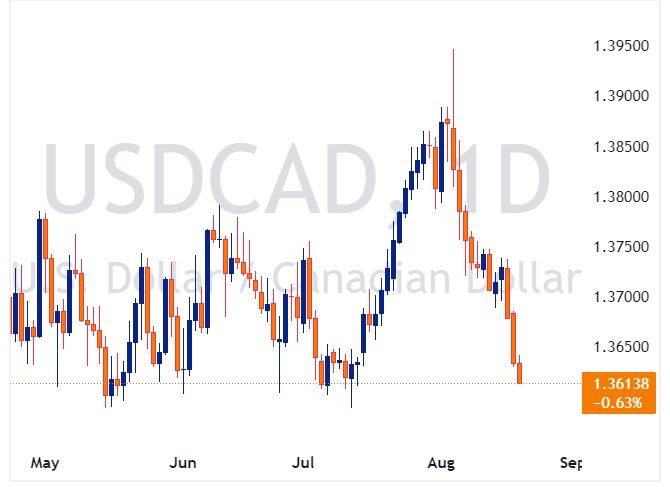

تحلیل وضعیت دلار و دلار کانادا: فشارها و فرصتها

در شرایط کنونی بازار ارز، دلار آمریکا تحت فشارهای زیادی قرار دارد که عمدتاً ناشی از وضعیت مثبت ریسک و کاهشهای قریبالوقوع نرخ بهره توسط فدرال رزرو (Fed) است. این عوامل به طور کلی به کاهش ارزش دلار منجر شده و به نظر میرسد که در آینده نزدیک ادامه خواهند یافت.

در واقع، افزایش اخیر دلار کانادا (CAD) عمدتاً به دلیل ضعف دلار آمریکا است. بانک کانادا روند کاهش نرخ بهره را قبل از فدرال رزرو آغاز کرده و بازار انتظار دارد که این روند ادامه یابد. فدرال رزرو به احتمال زیاد کاهش نرخهای بهره را در آینده نزدیک انجام خواهد داد، بانک کانادا احتمالاً به کاهش نرخ بهره در هر جلسه باقیمانده از امسال ادامه خواهد داد.

امروز، انتشار جدیدترین آمار شاخص قیمت مصرفکننده (CPI) کانادا مورد توجه قرار خواهد گرفت. هرچند که این آمار ممکن است تغییرات زیادی در قیمتگذاری بازار ایجاد نکند، اما انتشار آن میتواند تاثیراتی بر دلار کانادا داشته و فرصتهایی را برای فعالان بازار فراهم آورد. ممکن است این آمار باعث واکنشهایی در بازار شود که برای معاملهگران فرصتهای جدیدی به وجود آورد، چه به صورت واکنش به انتشار آمار و چه به صورت همراهی با روند جدید.

عوامل تأثیرگذار آینده

گزارش CPI کانادا: امروز منتشر میشود.

آمار درخواستهای بیمه بیکاری ایالات متحده و PMI های ایالات متحده: پنجشنبه منتشر خواهند شد.

سخنرانی رئیس فدرال رزرو، پاول، در سمپوزیوم جکسون هول: روز جمعه برگزار خواهد شد.

در مجموع، با توجه به شرایط فعلی بازار و پیشبینیهای اقتصادی، سرمایهگذاران باید به دقت به وضعیت دلار و دلار کانادا توجه کنند و از فرصتهای موجود در بازار بهرهبرداری کنند.

اتحادیه اروپا (EU) قصد دارد تعرفهای به میزان ۹ درصد بر روی خودروهای تسلا که از چین وارد میشوند، اعمال کند.

این تصمیم به دنبال نگرانیها از رقابت ناعادلانه و حمایت از صنعت خودروسازی داخلی اروپا اتخاذ شده است. به عبارت دیگر، هدف از این تعرفه افزایش هزینههای واردات برای تسلا و دیگر تولیدکنندگان خودرو چینی است تا از تولیدات داخلی اتحادیه اروپا محافظت شود.

دولت غنا به ریاست نانا آکوفو-آدو، رئیسجمهور غنا، شروع به ساخت یک پالایشگاه نفتی کرده است که ظرفیت تولید آن ۳۰۰,۰۰۰ بشکه در روز خواهد بود. هدف از این پروژه، تبدیل غنا به مرکز اصلی پتروشیمی در غرب آفریقا است. این پروژه به ارزش ۱۲ میلیارد دلار، در شهر جومورو در جنوب غربی کشور آغاز شده و شامل کارخانههای پتروشیمی نیز میشود.

این پروژه توسط کنسرسیومی از شرکتهای بینالمللی از جمله Touchstone Capital Group Holdings، UIC Energy Ghana، شرکت مهندسی Wuhan چین و شرکت مهندسی سوم چین ساخته و تأمین مالی خواهد شد.

غنا از سال ۲۰۱۰ به تولیدکننده نفت تبدیل شده و در حال حاضر روزانه حدود ۱۳۲,۰۰۰ بشکه نفت و ۳۲۵ میلیون فوت مکعب استاندارد گاز طبیعی تولید میکند. با توجه به اینکه غرب آفریقا حدود ۸۰۰,۰۰۰ بشکه نفت در روز مصرف میکند و نزدیک به ۹۰ درصد آن وارداتی است، این پروژه به دنبال تأمین نیازهای منطقه تا سال ۲۰۳۶ است.

با این حال، انتقادات زیادی نسبت به این پروژه وجود دارد. برخی از منتقدان، از جمله برایت سیمونس، معاون رئیس اندیشکده IMANI Africa، معتقدند که این پروژه فاقد برنامه کسبوکار قوی و به نظر میرسد تلاش برای تصاحب زمین با هزینه پایین است. همچنین، برخی از ساکنان منطقه پیشنهادی برای این پروژه معترض هستند و خواستار کاهش مساحت آن به ۵۰۰۰ هکتار هستند.

دولت تا کنون نگرانیهای مطرح شده را رد کرده و از حمایت برخی ساکنان منطقه از پروژه خبر داده است.

مقامات سازمان جهانی بهداشت (WHO) تاکید کردهاند که بیماری «آبله میمون» (mpox) نباید با کووید-۱۹ مقایسه شود.

هانس کلاوگه، مدیر منطقهای سازمان بهداشت جهانی در اروپا، در یک کنفرانس مطبوعاتی گفت که با وجود تفاوتهای ممکن در نوع جدید یا قدیم بیماری، «آبله میمون» به اندازه کووید-۱۹ تهدید بزرگی نیست و کنترل آن امکانپذیر است.

او به اهمیت همکاری جهانی برای کنترل و از بین بردن «آبله میمون» اشاره کرد و ابراز نگرانی کرد که آیا جوامع جهانی به جای ورود به دور جدیدی از پانیک و بیتوجهی، اقدامهای لازم را برای مقابله با این بیماری انجام خواهند داد یا خیر. این وضعیت به عنوان یک آزمایش حیاتی برای اروپا و جهان در نظر گرفته میشود.

شاخص قیمت مصرف کننده ناحیه یورو - سالانه (ژوئیه) - Final Consumer Price Index

شاخص قیمت مصرف کننده هسته ناحیه یورو - سالانه (ژوئیه) - Final Core Consumer Price Index

شاخص قیمت مصرف کننده ناحیه یورو - ماهانه (ژوئیه) - Final Consumer Price Index

چین در حال بررسی این است که به دولتهای محلی اجازه دهد تا با انتشار اوراق قرضه، خانهها را خریداری کنند.

ارتش اسرائیل اجساد شش گروگان که در ناحیه خان یونس در جنوب غزه نگهداری میشدند را بازیابی کرده است.

این خبر توسط ارتش اسرائیل و دفتر نخستوزیری اعلام شده است.

خانوادههای گروگانها، شامل یگف بوچشتاب، الکساندر دانزیگ، آویراهام موندِر، یورام متزگر، نداف پاپلوِل و حییم پِری، از این موضوع مطلع شدهاند.

انجمن خانوادههای گروگانها از این خبر استقبال کرده اما بار دیگر خواستار توافق برای آزادی بقیه گروگانها شده است. این سازمان تأکید کرده که بازگشت فوری 109 گروگان باقیمانده تنها از طریق یک توافق مذاکرهشده ممکن است.

وزیر خارجه آمریکا، آنتونی بلینکن، در تلاش برای تأمین آتشبس و توافق برای آزادی گروگانها در خاورمیانه حضور دارد.

حساب جاری ناحیه یورو - ژوئن - Current Account

طلا با ثبت قیمت جدیدی به رکورد تاریخی دیگری دست یافت. این افزایش قیمت تحت تأثیر نگرانیهای اقتصادی و سیاسی، از جمله انتظارات کاهش نرخ بهره و تقاضای قوی بانکهای مرکزی، رخ داده است. با توجه به نوسانات بازارهای جهانی، طلا همچنان به عنوان یکی از امنترین سرمایهگذاریها مورد توجه قرار دارد.

آژانس رتبهبندی فیچ اعلام کرده است که نتیجه انتخابات ایالات متحده ممکن است ریسک اعتباری بیشتری برای شرکتهای چینی به همراه داشته باشد.

بانک مرکزی سوئد (Riksbank) طبق انتظارات نرخ بهره را از 3.75% کاهش داد و نرخ بهره به %3.5 رسید.

بانک مرکزی سوئد (Riksbank) اعلام کرد که ممکن است نرخ بهره را 2 یا 3 بار دیگر در سال جاری کاهش دهد و احتمال دارد که نرخ بهره سیاستی با سرعت بیشتری کاهش یابد.

مقدمه:

در روزهای اخیر، بازارهای جهانی کالاها تحت تأثیر چندین عامل کلیدی قرار گرفتهاند که بر روند قیمتها و تقاضای کالاها تأثیرگذار بودهاند. در این تحلیل، نگاهی به وضعیت بازار نفت، گاز، طلا و محصولات کشاورزی خواهیم انداخت. از فشارهای قیمت نفت ناشی از مذاکرات آتشبس بین اسرائیل و حماس، تا افزایش قیمت طلا به دلیل انتظارات کاهش نرخ بهره فدرال رزرو و تغییرات در وضعیت محصولات کشاورزی نظیر کاکائو و قهوه. این گزارش به بررسی عوامل اصلی و تأثیرات آنها بر بازارهای مختلف پرداخته و پیشبینیهایی برای آینده ارائه میدهد.

نفت:

قیمتهای نفت تحت فشار قرار گرفتهاند، به دلیل پیشرفت در مذاکرات برای برقراری آتشبس بین اسرائیل و حماس. در حالی که اسرائیل آتشبس را پذیرفته است، بازار هنوز منتظر است تا ببیند آیا حماس نیز موافقت خواهد کرد یا خیر.

قیمت نفت خام برنت (ICE Brent) بیش از ۲.۵٪ کاهش یافته و به زیر ۷۸ دلار در بشکه رسیده است.

نگرانیها درباره تقاضای نفت در چین همچنان ادامه دارد و دادههای اخیر نشان میدهد که تقاضای نفت در چین همچنان در حال کاهش است.

گاز:

ذخایر گاز اتحادیه اروپا به ۹۰٪ پر شده و این رقم بیش از دو ماه زودتر از زمان مقرر به دست آمده است.

با این حال، بازار بیشتر بر روی خطرات مربوط به تأمین گاز تمرکز دارد، به ویژه در مورد جریانهای گاز روسی از طریق اوکراین.

طلا:

قیمت طلا نزدیک به بالاترین رکوردهای خود باقی مانده و برای اولین بار به بالای ۲۵۰۰ دلار در اونس رسیده است.

این افزایش قیمت به دلیل دادههای ضعیف مسکن در ایالات متحده و انتظارات برای کاهش نرخ بهره توسط فدرال رزرو (Fed) است.

کشاورزی:

قیمتهای کاکائو به دلیل نگرانیها درباره وضعیت آب و هوا در برخی مناطق غرب آفریقا افزایش یافته است.

وضعیت برداشت محصولات کشاورزی در ایالات متحده مطلوب است، با درصد بالای محصولاتی که در وضعیت خوب تا عالی قرار دارند.

صادرات قهوه اوگاندا به رکورد بالایی رسیده و صادرات ذرت و سویا ایالات متحده همچنان قوی است، در حالی که صادرات گندم کاهش یافته است.

منبع: ING

مقدمه: شرکت Advanced Micro Devices (AMD) در تلاش است تا موقعیت خود را در بازار رقابتی تراشههای هوش مصنوعی تقویت کند. این شرکت با اعلام خرید ZT Systems به ارزش نزدیک به ۵ میلیارد دلار، گام بلندی در جهت تقویت زیرساختهای هوش مصنوعی برداشته است. معاملهای که به صورت ترکیبی از نقد و سهام انجام میشود، پیشبینی میشود در نیمه اول سال آینده به پایان برسد و با این خرید، AMD قصد دارد تا قدرت رقابتی خود در برابر رقیب اصلی خود، Nvidia، را افزایش دهد. ZT Systems، که به طراحی و تولید سرورها و تجهیزات دادهپردازی معروف است، به AMD کمک خواهد کرد تا در عرصههای جدیدی از هوش مصنوعی و زیرساختهای ابری حضور پیدا کند. این خرید همچنین شامل یک پرداخت مشروط تا ۴۰۰ میلیون دلار به توجه به تحقق برخی معیارها پس از انجام معامله است. با توجه به رقابت شدید در صنعت تراشههای AI، این خرید برای AMD یک استراتژی مهم به شمار میرود تا بتواند به رهبری Nvidia در این حوزه نزدیکتر شود.

خرید ZT Systems: AMD با پرداخت نزدیک به 5 میلیارد دلار، تصمیم به خرید ZT Systems گرفته است. این معامله شامل پرداخت نقدی و سهام است و انتظار میرود که در نیمه اول سال آینده تکمیل شود، مشروط به تأییدات قانونی.

ارزش و جزئیات معامله: ارزش کل ZT Systems به 4.9 میلیارد دلار تعیین شده است، که شامل پرداخت مشروط تا 400 میلیون دلار بر اساس تحقق برخی از اهداف بعد از معامله است.

عملکرد ZT Systems: ZT Systems، که مستقر در نیوجرسی است، سرورها، قفسههای سرور و زیرساختهای دیگر برای مراکز داده طراحی و تولید میکند. این مراکز داده به طور فزایندهای میزبان چیپهای هوش مصنوعی از جمله AMD و Nvidia هستند.

برنامههای AMD: AMD قصد دارد پس از تکمیل خرید، کسب و کار تولید ZT را بفروشد و تنها بخش طراحی سیستمها را حفظ کند.

استراتژی هوش مصنوعی AMD: این خرید بخشی از استراتژی بلندمدت AMD برای رهبری در راهحلهای آموزش و استنتاج هوش مصنوعی است که به طور سریع در مقیاس وسیع در دسترس مشتریان ابری و شرکتی قرار گیرد.

واکنش بازار: پس از اعلام این خرید، سهام AMD در معاملات پیشافتتاح 2 درصد افزایش یافت، در حالی که سهام Nvidia اندکی کاهش یافت.

رقابت با Nvidia: AMD تلاش میکند تا با Nvidia در زمینه سختافزار و نرمافزار هوش مصنوعی رقابت کند. در ماه ژوئیه، AMD اعلام کرد که به توافق خرید Silo AI، بزرگترین آزمایشگاه خصوصی هوش مصنوعی در اروپا، به مبلغ حدود 665 میلیون دلار رسیده است.

منبع: barrons.com

تراز تجاری سوئیس - ژوئیه - Trade Balance

شاخص قیمت تولید کننده آلمان - ژوئیه -Producer Price Index

شاخص قیمت تولید کننده آلمان - سالانه (ژوئیه) -Producer Price Index

تغییرات شاخص قیمت تولیدکننده (PPI) برای ماه ژوئیه: شاخص قیمت تولیدکننده در آلمان در ماه ژوئیه 0.2 درصد افزایش یافته است که با پیشبینیها مطابقت دارد

جزئیات تغییرات قیمتها:

کالاهای واسطهای: قیمتها 0.2 درصد افزایش یافته است.

انرژی: قیمتها 0.5 درصد افزایش یافته است.

کالاهای سرمایهای و کالاهای مصرفی بادوام: تغییرات قیمتی نداشته و ثابت ماندهاند.

کالاهای مصرفی: به طور کلی، قیمتها 0.1 درصد کاهش یافته است.

اگر قیمت انرژی را کنار بگذاریم: قیمت تولیدکننده 0.1 درصد نسبت به ماه ژوئن افزایش یافته است.

مقدمه:

در دنیای پیچیده و پویا انرژی، میدانهای نفتی بزرگ به عنوان ستونهای فقرات صنعت نفت جهانی شناخته میشوند. این میادین عظیم، که به واسطه ذخایر غنی خود و ظرفیتهای تولید بالا، نقش کلیدی در تأمین انرژی و شکلدهی به بازارهای جهانی دارند، نه تنها به اقتصادهای ملی قدرت میبخشند بلکه در سیاستهای بینالمللی و استراتژیهای انرژی نیز تأثیرگذارند. در این مقاله، به بررسی پنج میدان نفتی بزرگ جهان میپردازیم، شامل میدانهای نفتی غوار در عربستان سعودی، بورگان در کویت، اهواز در ایران، آپر زاکوم در امارات متحده عربی، و صفانیه در عربستان سعودی. این بررسی به تحلیل ویژگیهای ظرفیت تولید و تأثیرات اقتصادی و سیاسی این میادین میپردازد و اهمیت آنها در شکلدهی به چشمانداز انرژی جهانی را روشن میسازد.

میدان نفتی غوار (Ghawar Field) - عربستان سعودی: بزرگترین میدان نفتی جهان با برآورد 170 میلیارد بشکه نفت در حال حاضر. این میدان، که در سال 1948 کشف شده، نقش عمدهای در بازار جهانی نفت و شکلدهی به قیمتها و عرضه نفت دارد. این میدان به خاطر ساختار ژئولوژیکی ویژهاش، منبع اصلی تولید نفت سعودی و تأثیرگذار در روابط جغرافیایی سیاسی است.

میدان نفتی بورگان (Burgan Field) - کویت: این میدان که در سال 1938 کشف شد، دارای برآورد 70 میلیارد بشکه نفت است و منبع اصلی ثروت و قدرت اقتصادی کویت به شمار میرود. این میدان به دلیل ساختار سنگی ماسهای خود، یکی از پربازدهترین میدانهای نفتی تاریخ است.

میدان نفتی اهواز (Ahvaz Field) - ایران: این میدان که شامل مجموعهای از میادین نفتی است، برآورد میشود که بیش از 65 میلیارد بشکه نفت داشته باشد. توسعه و تولید این میدان تحت تأثیر تحریمها و وضعیت سیاسی ایران قرار دارد، اما همچنان نقشی کلیدی در بازار جهانی نفت ایفا میکند.

میدان نفتی آپر زاکوم (Upper Zakum Field) - امارات متحده عربی: این میدان دریایی در سواحل ابوظبی واقع شده و برآورد میشود که 50 میلیارد بشکه نفت در خود داشته باشد. توسعه این میدان با استفاده از فناوریهای پیشرفته برای استخراج نفت از زیر بستر دریا، نقش مهمی در تقویت اقتصاد امارات و تأمین نیازهای انرژی جهانی ایفا کرده است.

میدان نفتی صفانیه (Safaniya Field) - عربستان سعودی: بزرگترین میدان نفتی دریایی جهان با برآورد 37 میلیارد بشکه نفت. این میدان که در سال 1951 کشف شد، همچنان به عنوان یکی از ستونهای اصلی تولید نفت سعودی و تأمین نیازهای جهانی نفت در نظر گرفته میشود.

این میادین نفتی نه تنها از نظر ژئولوژیکی شگفتانگیز هستند؛ بلکه تأثیرات اقتصادی و جغرافیایی سیاسی بزرگی بر صنعت انرژی جهانی دارند. این میادین به عنوان منابع کلیدی انرژی، به شکلدهی به قیمتها، سیاستها و روابط بینالمللی ادامه خواهند داد و نقش مهمی در تأمین نیازهای انرژی جهانی در آینده خواهند داشت.

منبع: Oilprice.com

فعالیتهای خرید و ادغام (M&A) در صنعت نفت و گاز در سال گذشته 57 درصد افزایش یافته است. این رشد به دلیل افزایش هزینههای توسعه از طریق نقدینگی بالاتر از سود سالهای قبل بوده است.

شرکتهای بزرگ انرژی در سال 2023 مبلغ 49.2 میلیارد دلار را صرف خرید و ادغامها کردهاند که نسبت به 31.4 میلیارد دلار در سال 2022 افزایش یافته است. این افزایش عمدتاً ناشی از معاملات کلان بین شرکتهای نفت و گاز یکپارچه است.

انتظار میرود که فعالیتهای خرید و ادغام در سال جاری و تا سال 2025 با تمرکز بر معاملات بزرگتر ادامه یابد.

هزینههای مربوط به اکتشاف و توسعه نفت و گاز نیز در سال گذشته 28 درصد افزایش یافته و به 93.1 میلیارد دلار رسیده است.

افزایش هزینهها برای معاملات و گسترش ذخایر نشاندهنده تغییر در استراتژی شرکتها است. به جای تمرکز بر بازده سهامداران، شرکتها به سمت رشد و گسترش فعالیتهای اصلی خود حرکت کردهاند.

شرکتهای نفت و گاز هزینههای مربوط به سود سهام و بازخرید سهام را به نصف کاهش داده و به 28.9 میلیارد دلار رساندهاند.

سود شرکتهای نفت و گاز در سال 2023 به دلیل کاهش قیمتهای نفت خام غرب تگزاس (WTI) به 83.9 میلیارد دلار کاهش یافته است.

شرکتهای شاوون و اکسون موبیل در سال 2023 خریدهای بزرگی انجام دادند. شاوون با هزینه 10.6 میلیارد دلار و اکسون موبیل با خرید 60 میلیارد دلاری Pioneer Natural Resources، خریدهای عمدهای داشتهاند. همچنین شاوون توافقی به ارزش 53 میلیارد دلار برای خرید شرکت تولید نفت Hess داشته که به دلیل اختلافات قانونی، این معامله به تعویق افتاده است.

به طور کلی، متن به رشد قابل توجه فعالیتهای خرید و ادغام در صنعت نفت و گاز، تغییرات استراتژیک در هزینهها و پیشبینیهای آینده برای این صنعت پرداخته است.

توضیح فعالیتهای خرید و ادغام (M&A):

فعالیتهای خرید و ادغام (M&A) به فرآیندهایی اطلاق میشود که در آنها شرکتها یا سازمانها به منظور توسعه، گسترش یا بهبود موقعیت خود، اقدام به خریدن یا ادغام با دیگر شرکتها میکنند. این فعالیتها شامل دو دسته اصلی هستند:

فعالیتهای M&A میتوانند شامل مراحل مختلفی باشند، از جمله ارزیابی و تحلیل مالی، مذاکره و توافق بر سر شرایط، و در نهایت، اجرای قانونی و مالی معامله. این فرآیندها به طور معمول توسط مشاوران مالی، وکلا، و دیگر متخصصان کمککننده انجام میشود تا اطمینان حاصل شود که معامله به درستی و با رعایت تمامی مقررات و قوانین انجام میشود.

منبع: رویترز

نتایج نظرسنجی هفتگی ANZ-Roy Morgan از اطمینان مصرفکننده استرالیا و انتظارات تورمی منتشر شد. نکات کلیدی نظرسنجی به شرح زیر است:

کاهش انتظارات تورمی:

انتظارات تورمی در این هفته به پایینترین سطح خود در 30 ماه گذشته، یعنی 4.7 درصد، کاهش یافته است. این میزان نسبت به هفته گذشته که 5.1 درصد بود، کاهش داشته است. میانگین متحرک چهار هفتهای نیز به 5.0 درصد کاهش یافته است.

تجزیه و تحلیل ANZ:

انتظارات تورمی به 4.7 درصد رسیده که پایینترین سطح از ژانویه 2022 است. این دوره قبل از افزایش قابل توجه تورم در استرالیا قرار دارد.

انتظارات تورمی از اوج 6.8 درصد در نوامبر 2022 به تدریج کاهش یافته است. این کاهش در دیگر شاخصها، مانند اندازهگیریهای قیمت نظرسنجی کسبوکار NAB نیز مشهود است. این اندازهگیریها اکنون با تورم در حدود 2.5 درصد همخوانی دارد.

اطمینان مصرفکننده: شاخص اطمینان مصرفکننده این هفته به 83.0 رسیده است، که نسبت به هفته گذشته که 83.9 بود، کاهش داشته است.

به طور کلی، این متن به کاهش انتظارات تورمی و کاهش اطمینان مصرفکننده در استرالیا در هفته جاری اشاره دارد.

صورتجلسه نشست اوت 2024 بانک مرکزی استرالیا (RBA) و نکات اصلی آن به شرح زیر است:

به طور کلی، این متن به نگرش هاوکیش بانک مرکزی استرالیا و تصمیم به نگهداری نرخ بهره در سطح ثابت برای مدت طولانیتر از آنچه که بازارها انتظار داشتند، اشاره دارد.

گزارشی از جیپی مورگان (JP Morgan) منتشر شده است که در آن این بانک تأکید کرده است که موضع خوشبینانهاش در بازارهای مالی همچنان پابرجاست. در این گزارش که روز دوشنبه منتشر شده، جیپی مورگان به عواملی اشاره کرده که موجب تقویت دیدگاه مثبت این بانک نسبت به بازار شده است:

نشانههای رشد اقتصادی: دادههای اقتصادی اخیر نشاندهنده رشد اقتصادی است.

رشد مثبت درآمدها: گزارشهای درآمد شرکتها نشاندهنده رشد مثبت هستند.

انتظارات از سیاستهای تسهیلکننده فدرال رزرو: پیشبینی میشود که فدرال رزرو سیاستهای پولی تسهیلکنندهتری اتخاذ کند.

با این حال، گزارش اشاره میکند که پتانسیل صعودی بازار اکنون کمتر از زمانی است که این موضع را ابتدا اتخاذ کردند؛ اما هنوز هم فرصتهای قابل توجهی برای رشد وجود دارد.

ریسکهای ذکر شده در گزارش:

به طور کلی، جیپی مورگان دیدگاه مثبتی نسبت به بازار دارد؛ اما به برخی از ریسکها و عوامل تأثیرگذار نیز توجه کرده است.

اقدام چین در متوقف کردن انتشار دادههای روزانه مربوط به جریانهای سرمایه خارجی به بازار سهام این کشور از روز دوشنبه اعمال شده است. پس از اینکه دادههای جمعه نشان داد که جریانهای سرمایه خارجی از ابتدای سال تا کنون (YTD) منفی شدهاند.

اگر این روند ادامه یابد، ممکن است برای اولین بار از سال 2016، خروج سالانه سرمایه رخ دهد.

انتشار این دادهها از روز دوشنبه متوقف شده است. این اقدام به عنوان تلاشی برای تقویت سنتیمنت بازار و کاهش نوسانات ناشی از دادههای پرتکرار دیده میشود.

جریانهای سرمایه خارجی به بازار سهام چین تا جمعه گذشته منفی شده و اگر فروشها ادامه یابد، ممکن است اولین خروج سالانه سرمایه از سال 2016 رخ دهد.

از این به بعد، سرمایهگذاران تنها به گزارشهای سه ماهه بانک مرکزی چین درباره داراییهای خارجی دسترسی خواهند داشت.

شاخص CSI 300 چین از اوج خود در ماه می بیش از 9 درصد کاهش یافته و دادههای اقتصادی همچنان ضعیف هستند. تنشهای ژئوپلیتیکی نیز با نزدیک شدن به انتخابات آمریکا افزایش یافته است.

تلاش چین برای مدیریت سنتیمنت بازار: محدود کردن انتشار دادههای بالقوه منفی، نگرانیهایی را در مورد شفافیت ایجاد کرده؛ اما با استراتژی کلی پکن برای کنترل جریان اطلاعات در بازارهای مالی همخوانی دارد.

به طور کلی، این اقدام چین به منظور مدیریت سنتیمنت بازار و کاهش نوسانات است؛ اما نگرانیهایی در مورد کاهش شفافیت نیز به همراه دارد.

اظهارات اولی رن (Olli Rehn)، عضو شورای حاکم بانک مرکزی اروپا (ECB) و رئیس بانک مرکزی فنلاند به شرج زیر است:

او بیان کرده است که ریسک رشد منفی اخیر در منطقه یورو، دلیل محکمی برای کاهش نرخ بهره در نشست بعدی سیاست پولی بانک مرکزی اروپا (ECB) در ماه سپتامبر فراهم کرده است.

رن توضیح داده که:

نشانههای واضحی از بهبود در بخش تولید دیده نمیشود.

کاهش تولید صنعتی ممکن است بیشتر از آنچه قبلاً تصور میشد، پایدار باشد.

به همین دلایل، ریسک رشد منفی اقتصادی در منطقه یورو افزایش یافته و این موضوع به تقویت دلایل برای کاهش نرخ بهره در نشست ماه سپتامبر ECB کمک کرده است.

نشست سپتامبر بانک مرکزی اروپا در تاریخ 12 سپتامبر برگزار خواهد شد.

گلدمن ساکس چشمانداز مثبتی برای بازار سهام آمریکا در چهار هفته آینده پیشبینی کرده است.

در این پیشبینی به چند عامل کلیدی اشاره شده است:

صندوقهای سیستماتیک مبتنی بر قوانین و دنبالکننده روند: این صندوقها که قبلاً در ماه ژوئیه 450 میلیارد دلار در موقعیتهای خرید (long) بودند، اکنون این رقم را به 250 میلیارد دلار کاهش دادهاند و در حال افزایش مجدد میزان اهرم خود هستند.

احتمال «حرکت سبز» برای مشاوران تجارت کالا (CTAs): این امر میتواند منجر به خرید قابل توجه سهام شود، حتی بدون توجه به جهت کلی بازار شود.

معاملهگران مجدداً در موقعیت خرید (long gamma) قرار گرفتهاند: به این معنی که در صورت نوسانات قیمت، آنها سود میبرند.

خریدهای شرکتی: سهام شرکتها با خرید مجدد (buybacks) از سوی خود شرکتها حمایت میشود. این خریدها روزانه معادل 6.62 میلیارد دلار قدرت خرید ایجاد میکنند تا زمانی که دوره «خاموشی» در 13 سپتامبر به پایان برسد.

به طور کلی، این گزارش نشان میدهد که عوامل مختلفی ممکن است باعث افزایش بازار سهام آمریکا در هفتههای آینده شوند.

با پوتین و زلنسکی اوکراین صحبت خواهم کرد زلنسکی به دنبال صلح است دولت میداند که در مورد پهبادها چه

سقوط یورو بر قیمتهای وارداتی فشار میآورد هنگامی که ثبات قیمتها برقرار شد، بانکهای مرکزی میتوانند انحرافات متوسط تورم از

ما باید کسری بودجه را کاهش دهیم. گفتگوی بسیار خوبی با نتانیاهو، نخست وزیر اسرائیل، داشتیم

اشنابل، عضو بانک مرکزی اروپا: ما باید با احتیاط پیش برویم و وابستگی به دادهها را حفظ کنیم ثبات قیمت

این اقدام کمک خواهد کرد تا اطمینان حاصل شود که فناوری نوظهور در ایالات متحده توسعه خواهد یافت ماسایوشی سان