یوتوتایمز » وبلاگ » برگه 144

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

دونالد ترامپ، رئیسجمهور منتخب آمریکا، هشدار داد که اگر گروگانهای خاورمیانه تا قبل از ۲۰ ژانویه آزاد نشوند، «جهنمی در راه خواهد بود». این هشدار پس از تأیید مرگ عمر نوتره، یک آمریکایی-اسرائیلی که گمان میرفت توسط حماس ربوده شده باشد، صادر شد.

ترامپ گفت کسانی که مسئول گرفتن گروگانها هستند، «سختتر از هر کسی در تاریخ آمریکا» ضربه خواهند خورد و مذاکرات برای آزادی گروگانها تاکنون «همه حرف و بدون عمل» بوده است. او همچنین اشاره کرد که محدودیتهای جزئی آمریکا بر اسرائیل را لغو خواهد کرد.

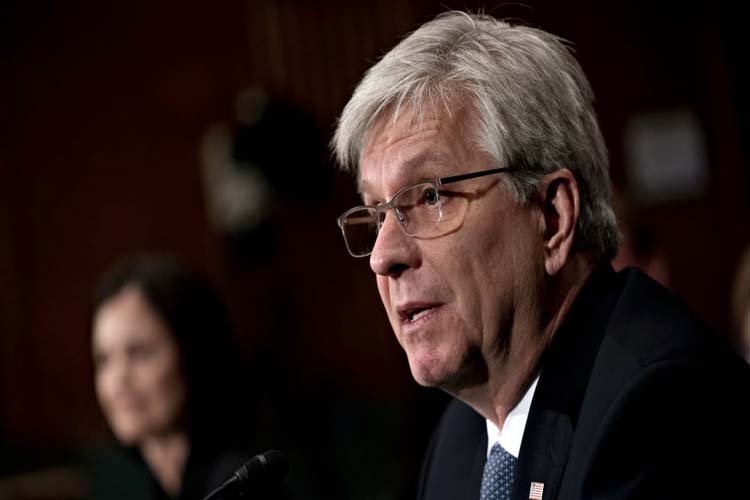

ویلیامز از فدرال رزرو:

انتظار میرود کاهش نرخ بهره بیشتری در طول زمان رخ دهد.

سیاست پولی همچنان در وضعیت محدودکننده باقی میماند.

آنچه فدرال رزرو با سیاست پولی انجام میدهد به دادههای ورودی بستگی دارد.

چشمانداز اقتصاد و سیاست همچنان «بسیار نامطمئن» است.

انتظار میرود تولید ناخالص داخلی آمریکا امسال ۲.۵٪ باشد، ممکن است بیشتر هم شود.

نرخ بیکاری در ماههای آینده بین ۴٪ تا ۴.۲۵٪ پیشبینی میشود.

انتظار میرود تورم آمریکا در سال ۲۰۲۴ حدود ۲.۲۵٪ باشد.

پیشرفت بیشتر در کاهش تورم ممکن است ناپایدار باشد.

اقتصاد آمریکا در وضعیت خوبی قرار دارد، بازار کار متعادل و قوی است.

انتظار میرود تورم به تدریج به ۲٪ کاهش یابد.

بازار کار احتمالاً منبع افزایش تورم نخواهد بود.

نرخ بهره در میانمدت به طور واضح روندی رو به کاهش خواهد داشت.

نرخ بهره فعلی هنوز به نرخ خنثی نرسیده است؛ چرخه تسهیل پولی احتمالاً در طول سال آینده ادامه دارد.

سیاست پولی همچنان به طور قابل توجهی محدودکننده است.

بازار کار بالاخره در تعادل قرار گرفته است و اکنون باید آن را به همین شکل نگه داریم.

من از افزایش تورم خوشحال نیستم، اما نمیخواهم واکنش بیش از حد نشان دهم.

دادههای اخیر نگرانیهایی را مبنی بر اینکه پیشرفت کاهش تورم به طور معنیداری بالاتر از 2 درصد متوقف شده، ایجاد کرده است.

فدرال رزرو سال آینده یک بازنگری مهم در چارچوب سیاستهای پولی خود انجام خواهد داد؛ اقدامی که تأثیرات جهانی به همراه دارد. این بازنگری، که بخشی از بازبینی دورهای سیاستهای پولی محسوب میشود، رویکرد بانک مرکزی آمریکا را در مدیریت بزرگترین اقتصاد جهان مورد بازاندیشی قرار میدهد.

در حالی که بانک مرکزی آمریکا قصد دارد بر موضوعات مهمی تمرکز کند، به نظر میرسد برخی مسائل حیاتی از این فرآیند نادیده گرفته شوند.

نقاط قوت و تغییرات مثبت

از جمله تغییرات مثبت، احتمال کنار گذاشتن یک رژیم سیاستی است که با هدف جلوگیری از ماندگاری نرخ بهره کوتاهمدت در سطح صفر ایجاد شده بود. این رژیم که در بازنگری سال ۲۰۲۰ پس از تجربه نرخ بهره صفر در بحران مالی ۲۰۰۸ و همهگیری جهانی تصویب شد، متعهد بود نرخ بهره را تا زمانی که سه شرط اساسی برآورده شوند، در سطح پایین نگه دارد:

۱. اشتغال به بالاترین سطح ممکن با ثبات تورمی برسد.

۲. تورم به ۲ درصد نزدیک باشد.

۳. تورم بالاتر از ۲ درصد پیشبینی شود تا افتهای گذشته جبران شود.

این راهبرد با هدف مهار بحران گذشته طراحی شده بود، اما برای اقتصاد در حال خروج از همهگیری، مناسب نبود. تا مارس ۲۰۲۲، در حالی که نرخ بیکاری به ۳.۸ درصد و تورم به بالای ۵ درصد رسیده بود، نرخ بهره همچنان نزدیک به صفر باقی ماند و فدرال رزرو همچنان در حال خرید اوراق قرضه دولتی و اوراق رهنی برای کاهش بازده اوراق بلندمدت بود. به عبارتی، سیاست انبساطی غیرمعمول در شرایطی که اقتصاد بیش از حد گرم شده بود، ادامه داشت.

اگرچه جروم پاول، رئیس فدرال رزرو، به لزوم تغییرات اشاره کرده و احتمال کاهش ریسکهای مرتبط با نرخ بهره پایین را به دلیل افزایش نرخ بهره طبیعی مطرح کرده است، اما سه موضوع اساسی به نظر نمیرسد در دستور کار این بازنگری قرار داشته باشند:

چارچوبی برای سیاست تسهیل کمی: فدرال رزرو به یک چارچوب مشخص برای خرید داراییها (تسهیل کمی یا QE) و همچنین کاهش این داراییها (انقباض کمی یا QT) نیاز دارد. نبود چنین چارچوبی باعث سردرگمی فعالان بازار در پیشبینی نحوه و زمان اجرای این سیاستها میشود. این موضوع اثربخشی سیاستها را کاهش میدهد، زیرا انتظارات بازار بر بازده اوراق قرضه بلندمدت خزانهداری و انتقال سیاست پولی به اقتصاد تأثیر میگذارد.

ارزیابی هزینه و منافع: نیاز است که رژیمی برای تحلیل هزینه و فایده QE ایجاد شود. به عنوان مثال، در آخرین سال برنامه QE که در مارس ۲۰۲۲ پایان یافت، فدرال رزرو ۱.۴ تریلیون دلار دارایی خریداری کرد، در حالی که روشن بود واکسنهای کووید و بستههای محرک مالی دولت بایدن نیاز به سیاست انبساطی پولی را کاهش میدهند. این خریدها میتواند بیش از ۱۰۰ میلیارد دلار هزینه برای مالیاتدهندگان آمریکایی داشته باشد و کل هزینه QE دوران همهگیری به ۵۰۰ میلیارد دلار برسد.

تغییر هدفگذاری نرخ بهره: هدفگذاری فعلی فدرال رزرو بر نرخ وجوه فدرال (Fed Funds Rate) ناکارآمد است، زیرا این نرخ بازاری را دنبال میکند که بانکها به ندرت از آن استفاده میکنند. پیشنهاد میشود که بانک مرکزی آمریکا به نرخ بهره ذخایر بانکی به عنوان هدف اصلی تغییر رویکرد دهد، زیرا این ابزار از سال ۲۰۰۸ در اختیار فدرال رزرو قرار گرفته است. هرچند برخی معتقدند این تغییر دشوار است، اما همپوشانی اعضای هیئت مدیره و کمیته بازار باز فدرال رزرو احتمال اختلاف نظر را به حداقل میرساند.

مسئلهای که نیاز به بازنگری ندارد

در نهایت، افزایش هدف تورمی بالاتر از ۲ درصد نیازی به بررسی مجدد ندارد. این هدف، حتی در شرایط افزایش تورم، انتظارات را تثبیت کرده و تغییر آن میتواند اعتماد به عزم فدرال رزرو را تضعیف کند. با توجه به اینکه تورم همچنان بالاتر از هدف ۲ درصدی است و فشارهایی برای تسهیل سیاست پولی جهت کمک به بدهیهای دولت وجود دارد، تغییر هدف میتواند پیامدهای پرریسکی داشته باشد.

با توجه به تأثیرات بالای سیاستهای فدرال رزرو بر اقتصاد جهانی، این بازنگری فرصتی ارزشمند است که اگر به درستی انجام نشود، ممکن است به چالشهایی جدی منجر گردد.

گزارش اقتصادی اخیر گلدمن ساکس نشان میدهد که افزایش تعرفههای پیشنهادی دونالد ترامپ، رئیس جمهور منتخب آمریکا، میتواند به تقویت ارزش دلار در سال ۲۰۲۵ منجر شود.

این بانک سرمایهگذاری پیشبینی میکند این افزایش تعرفهها، که انتظار میرود دو برابر بیشتر از دوره قبلی باشد، در کنار کاهش مالیاتها تأثیر قابل توجهی بر ارزش دلار داشته باشد.

بر اساس گزارش، برنامههای پیشنهادی ترامپ، کشورهایی چون چین، مکزیک و کانادا را هدف قرار داده و نشاندهنده رویکرد یکجانبه و قاطع او در استفاده از تعرفهها به عنوان ابزاری مؤثر در سیاستهای اقتصادی است.

اقتصاددانان گلدمن ساکس پیشبینی میکنند که این افزایش تعرفهها تقریباً دو برابر میزان اقدامات قبلی خواهد بود و در سال ۲۰۲۵ به سرعت اجرایی میشود. همچنین احتمال تشدید بیشتر این اقدامات نیز وجود دارد.

علاوه بر افزایش تعرفهها، سیاستهای مالیاتی ترامپ نیز انتظار میرود که باعث رشد اقتصادی کوتاهمدت شود و به تقویت بیشتر ارزش دلار در سال آینده کمک کند.

به نقض شدید آتشبس توسط حزبالله پاسخ قاطعانه خواهیم داد؛ برنامهها و اهداف آماده اجرا در هر لحظه هستند.

ترامپ، رئیس جمهور منتخب آمریکا، در سخنانی گفت: «اگر گروگانهای غزه قبل از مراسم تحلیف من در 20 ژانویه آزاد نشوند، در خاورمیانه جهنم بر پا خواهد شد.»

به دنبال انتشار دادههای اخیر، پیشبینی رشد واقعی مصرف شخصی و سرمایهگذاری ناخالص داخلی خصوصی واقعی در سهماهه چهارم به ترتیب از 3 درصد و 0 درصد به 3.4 درصد و 1.2 درصد افزایش یافت.

دادهها نشان میدهد که رشد اقتصادی در حال کاهش بوده و قدرت قیمتگذاری شرکتها نیز همچنان در حال تضعیف است.

فکر نمیکنم پیشرفت در کاهش تورم متوقف شده باشد، اگرچه این مسیر پرفراز و نشیب بوده است.

عدم قطعیتهایی در مورد سلامت بازار کار وجود دارد، اما تحلیلها نشان میدهد که این بازار به شکلی منظم در حال سرد شدن است.

فدرال رزرو معتقد است که تعادل میان ریسکهای تورمی و بازار کار میتواند توجیهکننده تعدیل سیاستهای انقباضی به سمت سیاستی خنثیتر باشد.

کاهش نرخ بهره باید به گونهای باشد که همزمان تورم را کنترل کند و به بازار کار آسیب نرساند، اما هنوز برنامه دقیقی برای آن وجود ندارد.

تصمیمگیری در مورد نرخ بهره در جلسه آتی وابسته به دادههای جدید است.

انتظار میرود که روند کاهش تورم ادامه پیدا کند و به هدف فدرال رزرو برسد.

بازار کار در وضعیت نسبتاً پایداری است؛ نه تقاضای زیادی برای استخدام هست و نه نشانهای از افت جدی.

باید منتظر بمانیم و ببینیم که تعرفهها یا سایر سیاستهای دولت جدید چگونه اقتصاد را شکل میدهند؛ با تغییر شرایط، سیاست پولی نیز تطبیق خواهد یافت.

طبق نظرسنجی، تولید نفت خام اوپک در نوامبر 120 هزار بشکه در روز افزایش یافت و به 27.02 میلیون بشکه در روز رسید

به گفته مقامات، در ماه نوامبر عراق 3.296 میلیون بشکه در روز نفت خام صادر کرده است

لین جیان، سخنگوی وزارت امور خارجه چین: چین از ایالات متحده میخواهد که کمک و حمایت از نیروهای جدایی طلب "استقلال تایوان" را متوقف کند

حزب الله: پس از نقض آتش بس، حمله دفاعی به پست نظامی اسرائیل انجام دادیم

مهم نیست چه کسی رای عدم اعتماد به بارنیه را ارائه کند، ما به همه آنها رای خواهیم داد.

ارتش اسرائیل: حزب الله دو موشک به سمت منطقه هار داو پرتاب کرد که تلفات جانی نداشت

پانوت، رهبر چپ فرانسه: ما پیشنهاد عدم اعتماد علیه دولت را ارائه خواهیم داد.

لوپن، رهبر راست افراطی فرانسه: خواستههای ما در مورد بودجه برآورده نشد.

لوپن، رهبر راست افراطی فرانسه: نخست وزیر بارنیه تصمیم گرفت به رای دهندگان ما پاسخ ندهد.

شاخص تغییرات ماهیانه مخارج ساخت و ساز - اکتبر - Construction Spending

شاخص مدیران خرید بخش تولید ایالات متحده به گزارش موسسه مدیریت عرضه - ISM Manufacturing PMI (نوامبر)

شاخص تغییرات قیمت تولید آمریکا از موسسه ISM - نوامبر - ISM Manufacturing Prices

شاخص مدیران خرید بخش تولیدی نهایی آمریکا - نوامبر - S&P Global Manufacturing PMI Final

ما با لحظه سرنوشت سازی مواجه هستیم

من تصمیم گرفتهام از اختیارات ویژه قانون اساسی برای تصویب لایحه تامین اجتماعی بدون رای گیری استفاده کنم.

همه بازیگران اکنون باید به مسئولیتهای خود عمل کنند، من هم به مسئولیت خودم عمل خواهم کرد.

آلمان در سال آینده سیستمهای دفاع هوایی هویتزر بیشتری، را تحویل میدهد

شولتز به پوتین گفت که روسیه باید به جنگ پایان دهد و نیروها را به عقب ببرد

شاخص مدیران خرید بخش تولیدی نهایی کانادا - نوامبر - Canada Final Manufacturing PMI

این اقدام نمونهای از اجبار اقتصادی و اقدامات غیربازاری است و چین اقدامات لازم را برای حفاظت از حقوق و منافع مشروع خود اتخاذ خواهد کرد.

آتال، قانونگذار میانه رو فرانسوی: همه بازیگران سیاسی باید در مواجهه با رای عدم اطمینان به نخست وزیر بارنیه، مسئولانه عمل کنند.

وزارت بازرگانی ایالات متحده محدودیت های جدیدی را علیه تولیدکنندگان تراشه چینی اعلام کرد

دلیلی برای ادامه کاهش نرخ بهره در این ماه وجود دارد

بارنیه، نخست وزیر فرانسه، از اختیارات ویژه قانون اساسی برای تصویب لایحه بودجه تامین اجتماعی بدون رای پارلمان استفاده می کند

به گفته یکی از تحلیلگران بازار، سرمایهگذاران که امیدوار به افزایش قیمت طلا در تعطیلات کریسمس هستند، باید با احتیاط عمل کنند، چرا که نوسانات اخیر ممکن است نشان دهنده اوج قیمتی، حداقل برای سال جاری باشد.

"اوله هانسن، رئیس استراتژی کامودیتی در ساکسو بانک، در آخرین گزارش خود خاطرنشان کرد که طلا در هفت سال گذشته به طور پیوسته در ماه دسامبر افزایش قیمت داشته است."

"اگرچه اصلاح قیمت اخیر طلا ممکن است برخی از خریداران ارزان قیمت را در ماه آخر سال 2024 جذب کند، هانسن گفت که قیمت بالای این فلز همچنان یک ریسک است."

"وی در یادداشت خود گفت: "بزرگترین مانع، افزایش 28.3 درصدی قیمت طلا در سال جاری است که آن را به نزدیک 29.6 درصد در سال 2010 و 31 درصد در سال 2007 نزدیک کرده است. در حالی که چشمانداز حمایتی اساسی برای سال 2025 تغییر نکرده، افزایش به این بزرگی ممکن است باعث حدسود و تعدیل موقعیتها قبل از پایان سال شود."

✔️ خبر مرتبط: کشف بزرگ ترین معدن طلا در چین می تواند نظم جهانی را تغییر دهد

"در حالی که طلا ممکن است برای رسیدن به سطوح بالای جدید در دسامبر تلاش کند، هانسن گفت که دیدگاه او برای سال 2025 همچنان صعودی است و پیشبینی میکند که قیمتها در سال جدید به 3000 دلار برسد. وی افزود که عدم قطعیت ژئوپلیتیک همچنان از فلز گرانبها حمایت خواهد کرد."

"معرفی تعرفههای تجاری بر واردات ایالات متحده در سال آینده عموماً به عنوان عامل مثبت برای دلار آمریکا تلقی میشود؛ با این حال، اثرات جانبی تقویت دلار آمریکا میتواند در اقتصاد جهانی موجی ایجاد کند، به ویژه به کشورهایی که به بدهی دلاری، تجارت کامودیتی و رشد صادرات محور وابسته هستند آسیب میرساند، و در نتیجه ممکن است به حمایت مداوم از سرمایهگذاریهای جایگزین مانند طلا و نقره کمک کند." وی گفت: "طرحهای رادیکال ترامپ در مورد تعرفهها، کاهش مالیات و اخراج مهاجران، ریسک افزایش تورم و بدهی را برجسته میکند - دو عاملی که سرمایهگذاران طلا به دنبال محافظت از آنها هستند."

"هانسن همچنین خاطرنشان کرد که طلا باید از خریدهای بیشتر بانکهای مرکزی و سیاست پولی تسهیلی فدرال رزرو بهرهمند شود."

دورنمای بلندمدت صعودی هانسن در حالی است که طلا توانسته است با وجود فشار شدید فروش، حمایت بحرانی را در حدود 2600 دلار در هر اونس حفظ کند. در کوتاه مدت، هانسن گفت که طلا در برابر سیاستهای بالقوه دونالد ترامپ، رئیس جمهور منتخب، آسیب پذیر است.

"هانسن خاطرنشان کرد که پس از اعلام قصد ترامپ برای نامزدی اسکات بسنت، یک سرمایه گذار سنتی وال استریت، برای رهبری وزارت خزانه داری ایالات متحده، قیمت طلا هفته را با کاهش 3 درصدی آغاز کرد. بازارها انتظار دارند که بسنت دست ثابت و ایمنی برای اقتصاد ایالات متحده باشد، که جذابیت طلا به عنوان یک دارایی امن را کاهش میدهد."

با این حال، در اواخر هفته، ترامپ تهدید کرد که 25 درصد تعرفه بر مکزیک و کانادا و 10 درصد تعرفه بر همه محصولات چین اعمال خواهد کرد. اقتصاددانان خاطرنشان کردهاند که جنگهای تجاری بالقوه میتواند اقتصاد جهانی را وارد رکود کند.

بیشتر بخوانید:

اگر چشم انداز تورم تغییر کند، سیاست را تعدیل خواهیم کرد

همچنان خط قرمزهای باقی مانده در بودجه تامین اجتماعی، یعنی بازنشستگی وجود دارد.