فروش ماهانه NFT حجم فروش ماهانه NFT در ماه دسامبر تا کنون به ۶۳۶.۸ میلیون دلار رسیده است، که بزرگترین

شاخص قیمت تولید کننده آلمان – نوامبر – Producer Price Index واقعی ……………… %0.5 پیشبینی …………. %0.3 قبلی ……………….. %0.2

خرده فروشی انگلیس – نوامبر – Retail Sales واقعی ……………… %0.2 پیشبینی ………….. %0.5 قبلی ……………….. %0.7- خرده فروشی انگلیس

وزیر ترکیه: ترکیه از تحریمهای گازپرومبانک روسیه توسط آمریکا معافیت گرفت.

ترامپ: «به اتحادیه اروپا گفتم که باید کسری عظیم خود با ایالات متحده را با خرید گسترده نفت و گاز

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

واسل عضو بانک مرکزی اروپا بیان میکند که تورم در منطقه یورو بیشتر تحت تأثیر قیمتهای بخشهای اصلی (که شامل کالاها و خدمات اساسی است) و خدمات قرار خواهد گرفت.

واسل تأکید میکند که بانک مرکزی اروپا به هیچ مسیر خاصی برای نرخ بهره متعهد نیست و تصمیمات مربوط به نرخ بهره بر اساس دادههای اقتصادی و مالی جدید و تحلیلهای بهروز اتخاذ خواهد شد. این نشاندهنده انعطافپذیری بانک مرکزی در پاسخ به تغییرات اقتصادی است.

شاخص نهایی قیمت مصرف کننده فرانسه - اوت - Consumer Price Index

شاخص نهایی قیمت مصرف کننده فرانسه - اوت (سالانه) - Consumer Price Index

شاخص نهایی قیمت مصرف کننده HICP فرانسه - ماهانه (اوت) - Harmonised Inflation Rate

شاخص نهایی قیمت مصرف کننده HICP فرانسه - سالانه (اوت) - Harmonised Inflation Rate

رن بیان کرده است که در مورد چشمانداز رشد اقتصادی اروپا سوالاتی وجود دارد. او معتقد است که وضعیت رشد اقتصادی هنوز مشخص نیست و ممکن است با چالشهایی روبرو باشد. این عدم قطعیتها میتواند ناشی از عوامل مختلفی مانند نوسانات بازار، تغییرات سیاستهای اقتصادی و شرایط جهانی باشد.

رن همچنین به مسیر ناهموار رسیدن به هدف تورمی بانک مرکزی اروپا اشاره کرده است. او اظهار داشت که راه رسیدن به هدف تورمی (که معمولاً 2 درصد است) با مشکلات و نوساناتی همراه است. این نشان میدهد که کنترل تورم و رسیدن به هدف تعیینشده، کار آسانی نخواهد بود و ممکن است با موانع مختلفی روبرو شود.

رن بیان میکند که مشکلات و چالشهای موجود در رشد اقتصادی منطقه یورو به دلایل ساختاری و بنیادی بازمیگردد، نه صرفاً به عوامل موقتی یا گذرا.

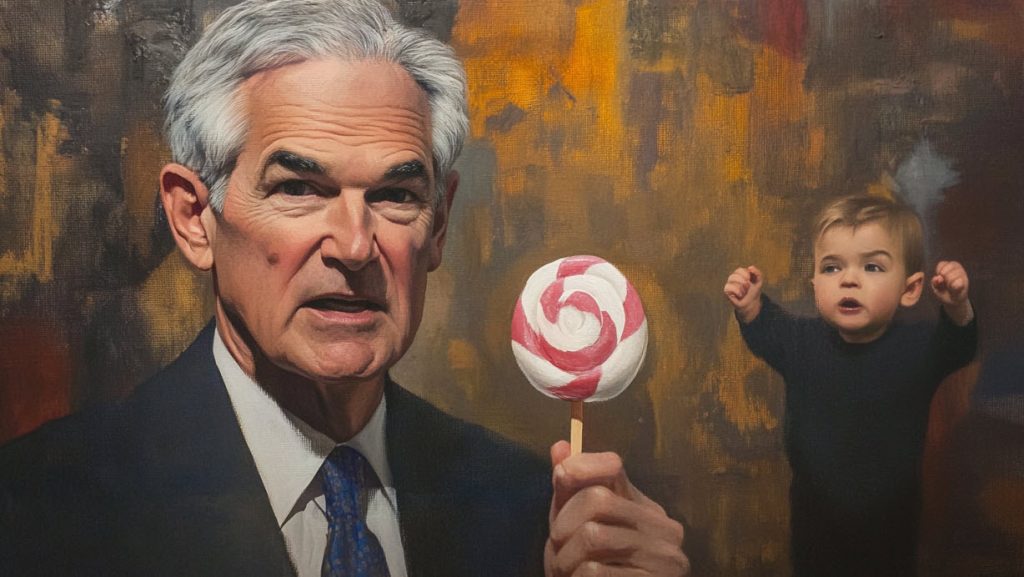

در سال 2024، دولت آمریکا با بحران بزرگی در زمینه بدهی ملی خود مواجه شده است. بر اساس گزارشهای وزارت خزانهداری آمریکا، این کشور بیش از 1.049 تریلیون دلار برای پرداخت بهره بدهی ملی خود هزینه کرده است. این مبلغ برای اولین بار در تاریخ از مرز 1 تریلیون دلار گذشته و نسبت به سال گذشته 30 درصد افزایش یافته است. بدهی ملی آمریکا نیز به بیش از 35.3 تریلیون دلار رسیده است که نشاندهنده بحران قریبالوقوعی است.

افزایش نرخ بهره و تأثیر آن بر بدهی ملی

یکی از عوامل اصلی افزایش هزینههای بهره بدهی ملی، نرخ بهره بالا است. فدرال رزرو آمریکا در تلاش برای مقابله با تورم، نرخ بهره را در بالاترین سطح خود در 23 سال گذشته نگه داشته است. اگرچه انتظار میرود که در ماه سپتامبر کاهشهایی در این نرخها صورت گیرد، اما وضعیت شکننده اقتصادی آمریکا نمیتواند نادیده گرفته شود.

تأثیر بر کسری بودجه

این وضعیت برای کسری بودجه آمریکا نیز خوب نبوده است. ارزش کسری بودجه در ماه اوت به نزدیک 2 تریلیون دلار رسیده و در این ماه 380 میلیارد دلار افزایش یافته است. این در حالی است که در ماه ژوئیه، دولت با مازاد 89 میلیارد دلاری مواجه بود. این افزایش 24 درصدی نسبت به سال گذشته نشاندهنده وخامت وضعیت اقتصادی است.

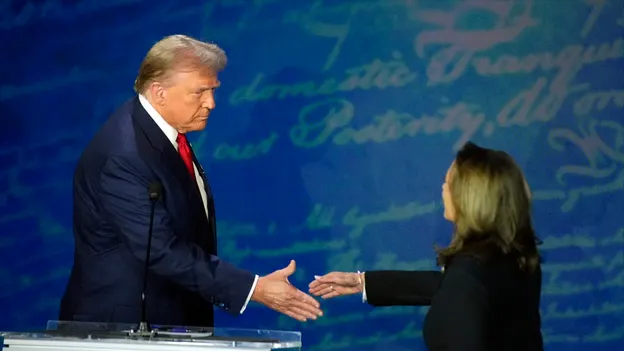

تأثیر انتخابات ریاستجمهوری 2024

انتخابات ریاستجمهوری 2024 نیز تأثیر قابلتوجهی بر این واقعیت خواهد داشت. با دو دیدگاه بسیار متفاوت برای حل این مشکل، تنها زمان نشان خواهد داد که انتخاب کامالا هریس یا دونالد ترامپ چگونه بر بحران بدهی تأثیر خواهد گذاشت. هر دو نامزد برنامههای متفاوتی برای مقابله با این بحران دارند و نتیجه انتخابات میتواند تأثیرات بزرگی بر آینده اقتصادی آمریکا داشته باشد.

در نهایت، بحران بدهی ملی آمریکا نیازمند توجه فوری و تصمیمگیریهای دقیق است. دولت باید با استفاده از دادهها و تحلیلهای جدید، راهحلهای مناسبی برای مقابله با این بحران پیدا کند و از وخامت بیشتر وضعیت جلوگیری کند.

اولی رن، یکی از اعضای شورای حکومتی بانک مرکزی اروپا (ECB)، درباره سیاستهای پولی میگوید که شورای حکومتی تصمیمات خود را بر اساس ارزیابی چشمانداز تورم، دینامیک تورم هسته (بدون در نظر گرفتن قیمتهای انرژی و غذا) و قدرت انتقال سیاست پولی اتخاذ خواهد کرد.

رن به عدم قطعیتهای فعلی اشاره میکند و تأکید میکند که این عدم قطعیتها نیاز به دادهها و تحلیلهای جدید درباره اقتصاد را بیشتر میکند. به عبارت دیگر، بانک مرکزی اروپا برای تصمیمگیریهای خود به دادههای بهروز و تحلیلهای دقیق از وضعیت اقتصادی نیاز دارد.

در اظهارات اخیر، دونالد ترامپ رئیسجمهور سابق آمریکا تأکید کرد که جهان به سمت استفاده از فناوریهای نوین مالی مانند ارزهای دیجیتال (کریپتو) در حال حرکت است و از این طریق میتوان اقتصاد را به سوی آیندهای سریعتر و کارآمدتر هدایت کرد. او بیان کرد که دیگر زمان کنار گذاشتن بانکهای بزرگ و سنتی که به گفته او کند و قدیمی هستند، فرا رسیده است.

شرکت OpenAI مدل جدیدی از ChatGPT به نام o1 را معرفی کرده است که دارای قابلیتهای استدلالی در سطح یک دانشجوی دکترا است. این مدل جدید به گونهای طراحی شده که میتواند مسائل پیچیده را با دقت و عمق بیشتری حل کند. در ادامه، به توضیح این خبر به صورت یک مقاله میپردازیم:

معرفی مدل جدید ChatGPT o1 توسط OpenAI

شرکت OpenAI به تازگی مدل جدیدی از ChatGPT به نام o1 را معرفی کرده است که تواناییهای استدلالی آن در سطح یک دانشجوی دکترا قرار دارد. این مدل جدید که با نام کد «Strawberry» نیز شناخته میشود، برای انجام وظایف پیچیده در زمینههای ریاضی، کدنویسی و استدلال طراحی شده است.

ویژگیهای مدل o1

مدل o1 به گونهای آموزش دیده است که قبل از پاسخ دادن به مسائل، زمان بیشتری را صرف فکر کردن میکند. این مدل میتواند استراتژیهای مختلفی را امتحان کند و اشتباهات خود را تشخیص دهد. در آزمایشهای انجام شده، این مدل توانسته است در آزمونهای چالشبرانگیز در زمینههای فیزیک، شیمی و زیستشناسی عملکردی مشابه با دانشجویان دکترا داشته باشد. همچنین، در آزمونهای ریاضی و کدنویسی نیز نتایج بسیار خوبی کسب کرده است.

پتانسیلهای آینده

این مدل جدید هنوز بسیاری از ویژگیهای مفید ChatGPT را ندارد، مانند جستجوی وب و آپلود فایلها. اما برای وظایف پیچیده استدلالی، این مدل یک پیشرفت قابل توجه محسوب میشود و نشاندهنده یک سطح جدید از قابلیتهای هوش مصنوعی است.

اهمیت ایمنی

یکی از جنبههای مهم توسعه این مدل، رویکرد جدیدی است که برای آموزش ایمنی آن اتخاذ شده است. این مدل میتواند قوانین ایمنی را در زمینههای مختلف به طور مؤثرتری اعمال کند. در آزمایشهای انجام شده، مدل o1 توانسته است در تستهای سخت «جیلبریکینگ» نمرات بسیار بالایی کسب کند.

شرکت Grayscale قصد دارد اولین صندوق XRP در ایالات متحده را راهاندازی کند. این شرکت مدیریت داراییهای رمزنگاری اعلام کرده که این صندوق به صورت «بسته» خواهد بود و به برخی سرمایهگذاران امکان دسترسی به XRP را میدهد. این خبر باعث شده تا دوباره بحثهایی درباره ETF (صندوق قابل معامله در بورس) برای XRP مطرح شود.

شرکت Grayscale پیش از این دو صندوق اعتماد برای بیتکوین و اتریوم داشت که هر دو در اوایل سال جاری به ETF تبدیل شدند. با پایان یافتن دعوی حقوقی چندین ساله شرکت Ripple با کمیسیون بورس و اوراق بهادار ایالات متحده (SEC)، بسیاری از معاملهگران به افزایش قیمت XRP امیدوار بودند. اگرچه این افزایش هنوز محقق نشده، اما بازار همچنان به این امید پایبند است.

اکنون Grayscale اعلام کرده که قصد دارد اولین صندوق XRP در ایالات متحده را راهاندازی کند. توکن XRP که توسط دفتر کل XRP پشتیبانی میشود، بخش مهمی از سیستم پرداخت بینالمللی شرکت Ripple است. این پتانسیل برای Grayscale کافی است تا این گام مهم را بردارد. به همین دلیل، بازار دوباره به امید ETF برای XRP امیدوار شده است.

شرکت Grayscale نقش مهمی در تصویب ETF بیتکوین داشت که در ژانویه انجام شد. این شرکت با شکایت از SEC توانست صندوق اعتماد بیتکوین خود را به ETF تبدیل کند. این اقدام راه را برای شرکتهای مالی بزرگ مانند BlackRock و Fidelity باز کرد تا محصولات مشابهی را عرضه کنند.

شرکت Grayscale همین مدل را برای ETF اتریوم نیز به کار برد و حالا احتمال دارد که برای XRP نیز از همین روش استفاده کند. گزارشها نشان میدهد که این شرکت یک چرخه چهار مرحلهای برای صندوق اعتماد XRP دارد و بنابراین تبدیل آن به ETF در آینده نزدیک دور از انتظار نیست.

منبع: watcher.guru

در مصاحبهای که با رادیو LRT انجام شد، مارتیناس سیمکوس، یکی از مقامات بانک مرکزی اروپا (ECB)، به نگرانیهای اصلی درباره تورم در بخش خدمات اشاره کرد. او تأکید کرد که همچنان عدم قطعیتهای زیادی پیرامون نرخ تورم در این بخش وجود دارد. به گفته وی، تورم در خدمات یکی از مواردی است که میتواند بر تصمیمات آینده بانک مرکزی در خصوص سیاستهای پولی تأثیر بگذارد.

سیمکوس همچنین در این گفتگو به اهمیت دادهها در تصمیمگیریهای بانک مرکزی اروپا اشاره کرد. وی توضیح داد که سرعت کاهش نرخ بهره در آینده وابسته به اطلاعات و دادههای اقتصادی جدید خواهد بود. به عبارت دیگر، ECB باید منتظر دادههای اقتصادی باشد تا بتواند در مورد کاهش بیشتر نرخ بهره تصمیمگیری کند.

به گفته سیمکوس، مسیر تورم همچنان دلیلی برای نگرانی است و بانک مرکزی باید اقدامات بیشتری را برای کنترل آن انجام دهد. او اظهار داشت که اگر روند فعلی تورم ادامه یابد، کاهش بیشتر نرخهای بهره لازم خواهد بود.

ناگل انتظار دارد که تورم هسته کاهش یابد. این پیشبینی به دلیل کاهش رشد دستمزدها صورت گرفته است. کاهش رشد دستمزدها میتواند به کاهش فشارهای تورمی منجر شود، زیرا هزینههای تولید و خدمات کاهش مییابد و در نتیجه قیمتها کمتر افزایش مییابند.

یکی از اقدامات اخیر بانک مرکزی اروپا، کاهش نرخ بهره بوده است. ناگل این اقدام را با دادههای اقتصادی توجیه میکند. کاهش نرخ بهره میتواند به تحریک اقتصاد کمک کند، زیرا هزینه وامگیری کاهش مییابد و مصرف و سرمایهگذاری افزایش مییابد.

ناگل پیشبینی میکند که تورم تا پایان سال آینده به ۲٪ خواهد رسید.

ناگل همچنین از پیشرفتهایی در جهت رسیدن به هدف تورمی خبر داده است.

نظرسنجی اخیر رویترز از اقتصاددانان در مورد سیاستهای نرخ بهره بانک مرکزی ژاپن (BOJ) است. در این نظرسنجی، هیچیک از اقتصاددانان پیشبینی نکردهاند که BOJ در ماه سپتامبر نرخ بهره را افزایش دهد. با این حال، 28 نفر از 52 اقتصاددان (حدود 54%) انتظار دارند که BOJ تا پایان سال نرخ بهره را افزایش دهد. پیشبینی میانه برای نرخ بهره در پایان سال 0.50% است که 25 نقطه پایه بالاتر از نرخ فعلی است. از میان کسانی که انتظار افزایش نرخ بهره را دارند، 18 نفر از 23 اقتصاددان پیشبینی میکنند که این افزایش در ماه دسامبر رخ دهد و 5 نفر باقیمانده انتظار دارند که این افزایش در ماه اکتبر باشد. این نتایج نسبت به نظرسنجی قبلی تغییر چندانی نداشته است؛ پیشبینی میانه برای نرخ بهره در پایان سال همچنان 0.50% باقی مانده و درصد کسانی که انتظار افزایش نرخ بهره تا پایان سال را دارند، از حدود 57% در نظرسنجی ماه اوت به حدود 54% کاهش یافته است.

بیل دادلی، رئیس سابق بانک فدرال نیویورک، اشاره دارد که معتقد است دلایل قوی برای کاهش 50 نقطه پایه (bp) نرخ بهره وجود دارد. دادلی از 27 ژانویه 2009 تا 2018 رئیس و مدیر عامل بانک فدرال نیویورک بود و همچنین به عنوان نایب رئیس و عضو دائمی کمیته بازار آزاد فدرال (FOMC) خدمت میکرد.

او در نشست سالانه کمیته برتون وودز در سنگاپور گفت: «فکر میکنم دلایل قوی برای کاهش 50 نقطه پایه وجود دارد، چه این کار را انجام دهند یا نه.» دادلی قبلاً در ماه ژوئیه خواستار شروع کاهش نرخ بهره توسط فدرال رزرو شده بود.

شاخص تولیدات صنعتی ژاپن - ژوئیه - Industrial Production

واقعی .................. %3.1

پیشبینی ........... %2.8

قبلی ................ %2.8

تغییرات در انتظارات بازار برای کاهش نرخ بهره توسط کمیته بازار آزاد فدرال (FOMC) در چند ساعت گذشته، احتمال کاهش 50 نقطه پایه (bp) نرخ بهره به 41% افزایش یافته است، در حالی که کمتر از 24 ساعت پیش این احتمال کمتر از 20% بود.

فدرال رزرو در دوره سکوت خود قرار دارد، به این معنی که هیچ ارتباطی (سخنرانی یا پیامی) از سوی مقامات فدرال رزرو در مورد چشمانداز سیاست پولی وجود ندارد. قبل از شروع دوره سکوت، مقامات فدرال رزرو بیشتر به کاهش 25 نقطه پایه اشاره کرده بودند. اما اکنون احتمال کاهش 50 نقطه پایه به شدت افزایش یافته است. این احتمال وجود دارد که اطلاعاتی به بیرون درز کرده باشد،.

اگر فدرال رزرو (جروم پاول، رئیس فدرال رزرو) تغییراتی را مشاهده کرده و نیاز به ارتباط با بازار را احساس کرده باشد. روزنامه وال استریت ژورنال، به ویژه نیک تیمیروس، معمولاً کانال ارتباطی برای این نوع اطلاعات است. تیمیروس در روز پنجشنبه نوشته بود که فدرال رزرو با یک معضل کاهش نرخ بهره مواجه است: کاهش بزرگ یا کوچک؟ او در مقاله خود به این موضوع پرداخته که آیا فدرال رزرو باید با کاهش کوچک یا بزرگ شروع کند.

پیشبینیهای Fitch در مورد نرخ بهره بانک مرکزی ژاپن (BOJ) و تأثیرات احتمالی آن بر اقتصاد جهانی به شرح زیر است.

پیشبینی Fitch برای نرخ بهره بانک مرکزی ژاپن:

نکات کلیدی:

هشدار ولادیمیر پوتین، رئیسجمهور روسیه، گفته است در صورتی که محدودیتهای موشکی اوکراین برداشته شود، این اقدام به معنای ورود ناتو به جنگ با روسیه خواهد بود. جزئیات این هشدار و روند مذاکرات میان کشورهای غربی درباره استفاده اوکراین از موشکهای غربی علیه اهداف داخل روسیه به شرح زیر است:

پوتین هشدار داده که اگر کشورهای غربی مانند آمریکا و بریتانیا به اوکراین اجازه دهند که با استفاده از موشکهای غربی به اهدافی داخل خاک روسیه حمله کند، روسیه این اقدام را به منزله ورود مستقیم ناتو، آمریکا و کشورهای اروپایی به جنگ با روسیه تلقی خواهد کرد. وی تأکید کرد: «این به معنای جنگ ناتو، ایالات متحده و کشورهای اروپایی با روسیه است.»

در جلسهای میان بریتانیا و آمریکا که قرار است روز جمعه برگزار شود، برنامههایی برای اجازه دادن به اوکراین جهت حمله به اهداف داخل روسیه با استفاده از موشکهای غربی مورد بررسی قرار خواهد گرفت.

کارشناسان نظامی معتقدند که این توافق میتواند به اوکراین امکان استفاده از موشکهای بالستیک تاکتیکی آمریکایی ATACMS برای حمله به پایگاههای هوایی و نظامی در عمق خاک روسیه را نیز فراهم کند.

دمیتری پسکوف، سخنگوی کرملین، این جلسه بین کییف و واشنگتن را صرفاً رسمی دانسته و گفته که احتمالاً توافق پیش از این انجام شده است و روسیه در پاسخ «واکنش مناسب» نشان خواهد داد.

دادههای اقتصادی چین که قرار است این آخر هفته منتشر شود، برای جفت ارز AUDUSD (دلار استرالیا به دلار آمریکا) بسیار مهم است. بانک Westpac اشاره کرده که دلار استرالیا نشانههایی از بهبود قیمت خود را نشان میدهد، اما هنوز باید دادههای فعالیت اقتصادی چین در ماه اوت را پشت سر بگذارد. این دادهها شامل واردات، شاخصهای مدیران خرید (PMI) و روندهای اعتباری اخیر است که به نظر نمیرسد برای دادههای ماه اوت خوب باشند.

دادههای فعالیت اقتصادی چین برای ماه اوت در روز شنبه، ۱۴ سپتامبر ۲۰۲۴، ساعت ۰۲:۰۰ به وقت گرینویچ منتشر خواهد شد. سه شاخص کلیدی این دادهها شامل فروش خردهفروشی، تولید صنعتی و سرمایهگذاری هستند که انتظار میرود نرخ رشد کمتری نسبت به ماه ژوئیه داشته باشند.

بانک گلدمن ساکس پیشبینی میکند که بانک مرکزی انگلستان در ماه نوامبر نرخ بهره را کاهش دهد و این کاهشها به صورت متوالی ادامه یابد. گلدمن ساکس انتظار دارد که نرخ نهایی به ۳٪ برسد. تحلیلگران گلدمن ساکس دلایل زیر را برای این پیشبینی ذکر کردهاند:

بانک مرکزی انگلستان (BoE) احتمالاً در جلسه ۱۹ سپتامبر نرخ بهره را در سطح ۵.۰٪ نگه خواهد داشت و کاهش نرخ بهره را متوقف میکند. این نتیجه بر اساس نظرسنجی از ۶۵ تحلیلگر است که همگی پیشبینی کردهاند که بانک مرکزی نرخ بهره را تغییر نخواهد داد. همچنین، بانک مرکزی انگلستان ممکن است برنامه کاهش ترازنامه خود را تسریع کند. اخبار مربوط به فشارهای قیمتی متفاوت بوده است؛ رشد دستمزدها همانطور که اعضای کمیته سیاست پولی انتظار داشتند، کاهش یافته و اقتصاد در ماه ژوئیه رشد نکرده است.

بانک مرکزی پرو (BCRP) نرخ بهره مرجع را به میزان 25 نقطه پایه (bps) کاهش داده و به 5.25% رسانده است، همانطور که انتظار میرفت. این بانک اعلام کرده که این کاهش نرخ بهره لزوماً به معنای کاهشهای بیشتر در آینده نیست. انتظار میرود که تورم سالانه در محدوده هدف باقی بماند و تورم هسته نیز روند نزولی داشته باشد. شاخصها و پیشبینیها در ماه اوت بهبود یافتهاند.

چین قصد دارد نرخ بهره بیش از 5 تریلیون دلار از وامهای مسکن موجود را کاهش دهد و این کاهش ممکن است تا پایان سپتامبر انجام شود. برخی بانکها در حال آمادهسازی نهایی برای تنظیمات جدید نرخ بهره وامهای مسکن هستند. برخی از صاحبان خانه ممکن است تا 50 نقطه پایه کاهش نرخ بهره فوری را تجربه کنند. زمانبندی هنوز نهایی نشده است. کاهش پرداختهای بهره، در حاشیه، مقداری پول نقد برای مصرفکنندگان آزاد خواهد کرد که این هدف اصلی این اقدام است.

شاخص تولید BusinessNZ نیوزیلند - اوت - BusinessNZ Manufacturing Index

این داده ساعت ۰۲:۰۰ بهوقت ایران منتشر شده است.

شاخص مدیران خرید (PMI) به 44.4 اصلاح شده است که قبلاً 44.0 بود. میانگین بلندمدت این شاخص 52.6 است و این شاخص برای 18 ماه متوالی در حالت انقباض بوده است.

کاترین بیرد، مدیر بخش حمایت از کسبوکارهای BusinessNZ، اعلام کرده که نتایج زیرشاخصها برای تولید (46.3) و سفارشات جدید (46.8) بهترین نتایج در چند ماه اخیر بودهاند.

استیل، اقتصاددان ارشد BNZ، گفته است که در حالی که اعتماد به کسبوکار و شاخصهای مجوز ساختوساز از سطوح بسیار پایین خود افزایش یافتهاند و احتمال بهبود در 12 ماه آینده وجود دارد، PMI نشاندهنده نتایج فعلی است و همچنان نشان میدهد که شرایط فعلی چالشبرانگیز است.

تحلیل بانک دویچه (Deutsche Bank) در مورد چرخه کاهش نرخ بهره بانک مرکزی اروپا (ECB) و تفاوت آن با فدرال رزرو (Federal Reserve) میپردازد. این تحلیل قبل از کاهش نرخ بهره بانک مرکزی اروپا منتشر شده بود که همه انتظار آن را داشتند.

بانک دویچه توضیح میدهد که این چرخه کاهش نرخ بهره ECB غیرمعمول است؛ زیرا در شرایطی اتفاق میافتد که بازارهای سهام نسبتاً پررونق هستند. این اولین بار از سال ۱۹۶۰ است که کاهش نرخ بهره ECB یا بوندسبانک (Bundesbank) در حالی آغاز میشود که شاخص DAX در ماههای قبل از آن در حال افزایش بوده است. شاخص DAX حدود ۵٪ در ماههای قبل از شروع کاهش نرخ بهره در ژوئن و بیش از ۱۵٪ در سال قبل از آن افزایش یافته بود.

در مقایسه، فدرال رزرو اغلب زمانی که بازارهای سهام در حال افزایش هستند، شروع به کاهش نرخ بهره کرده است، از جمله در سال ۲۰۱۹. این تفاوت به دلیل واکنشهای سختگیرانهتر بوندسبانک و ECB است. ECB تنها یک مأموریت برای ثبات قیمتها دارد، در حالی که فدرال رزرو دو مأموریت دارد که شامل حداکثر اشتغال نیز میشود. بنابراین، فدرال رزرو معمولاً قبل از کاهش نرخ بهره، نیاز به عبور از موانع کمتری دارد.

محمد الاریان در مورد بازار جهانی اوراق قرضه، در مصاحبهای با تلویزیون بلومبرگ توضیح داد که فروش اوراق قرضه ۱۰ ساله خزانهداری آمریکا به ارزش ۳۹ میلیارد دلار در روز چهارشنبه با تقاضای غیرمستقیم زیادی مواجه شده است. او این تقاضا را به دلیل وجود مقدار زیادی پول نقد در حاشیه بازار و ترس از دست دادن درآمد بهره در آینده توضیح میدهد. هر بار که نرخ بهره افزایش مییابد، مردم به سرعت به بازار بازمیگردند تا نرخهای بهره را قفل کنند.

الاریان همچنین اشاره میکند که حرکت اخیر قیمتها در اوراق قرضه تا حدی به دلیل پولی است که به سرعت وارد بازار میشود.

نیک تیمیراوس از وال استریت ژورنال در مورد تصمیم فدرال رزرو برای کاهش نرخ بهره در هفته آینده نوشته است. سوال اصلی این است که آیا فدرال رزرو باید نرخ بهره را به طور سنتی ۰.۲۵ درصد کاهش دهد یا به میزان بیشتری یعنی ۰.۵ درصد کاهش دهد.

نکات اصلی متن او:

همچنین:

دونالد ترامپ اعلام کرده که دیگر با کامالا هریس مناظره نخواهد کرد. هریس خواستار یک مناظره دیگر بود و معتقد است که به رأیدهندگان بدهکاریم تا مناظرهای دیگر داشته باشیم؛ زیرا این انتخابات و آنچه در خطر است بسیار مهم است. اما ترامپ مخالفت کرده و گفته «نه».

تحلیلگران PIMCO پیشبینی میکنند که با شروع کاهش نرخ بهره توسط فدرال رزرو آمریکا، نوساناتی در ارزش دلار آمریکا رخ خواهد داد. تصمیم کمیته بازار آزاد فدرال (FOMC) قرار است در ۱۸ سپتامبر اعلام شود.

تحلیلگران PIMCO اشاره میکنند که از دهه ۱۹۹۰ به بعد، دلار آمریکا معمولاً پس از اولین کاهش نرخ بهره توسط فدرال رزرو، به طور موقت، تضعیف شده است. همچنین اضافه میکنند که در دورههای قبلی کاهش نرخ بهره، چه منجر به فرود سخت (رکود) یا نرم (کاهش تدریجی رشد اقتصادی) شده باشد، دلار آمریکا به طور کلی کاهش یافته اما در ماههای پس از اولین کاهش نرخ بهره دوباره بهبود یافته است.

در نهایت، آنها نتیجهگیری میکنند که با بازگشت سیاستهای پولی به حالت عادی، احتمال دارد که دلار آمریکا موقعیت خود را به عنوان یک ارز با بازدهی بالا از دست بدهد که میتواند منجر به کاهش متوسط ارزش دلار شود.

فدرال رزرو در آستانه تصمیمگیری مهمی در خصوص کاهش نرخ بهره قرار دارد. این تصمیم، که در نشستولی 17 و 18 سپتامبر اعلام خواهد شد، اولین کاهش نرخ بهره از سال 2020 به این سو خواهد بود.

یکی از مهمترین پرسشها در این زمینه، میزان کاهش نرخ بهره است. برخی تحلیلگران بر این باورند که فدرال رزرو باید نرخ بهره را به میزان 0.25 درصد کاهش دهد، در حالی که دیگران معتقدند که کاهش 0.5 درصدی ضروری است.

جروم پاول، رئیس فدرال رزرو، در سخنرانیهای اخیر خود بر اهمیت نظارت بر بازار کار و انعطافپذیری در تصمیمگیری در مورد نرخ بهره تأکید کرده است. برخی از تحلیلگران، با توجه به افزایش اخیر قیمت مسکن، از کاهش نرخ بهره به میزان 0.25 درصد حمایت میکنند.

اطلاعات اقتصادی اخیر، از جمله رشد اشتغال در ماه اوت و کاهش نرخ بیکاری، نشاندهنده بهبود نسبی اقتصاد آمریکا است. با این حال، برخی از تحلیلگران همچنان نگران رشد اقتصادی کندتر هستند.

تصمیم فدرال رزرو در مورد نرخ بهره، تأثیر مستقیمی بر بازارهای مالی خواهد داشت. کاهش نرخ بهره به میزان 0.25 درصد، میتواند به عنوان یک اقدام محتاطانه تلقی شود و از واکنشهای شدید بازار جلوگیری کند. در مقابل، کاهش 0.5 درصدی میتواند به عنوان یک اقدام پیشگیرانه برای مقابله با ریسک رکود اقتصادی تلقی شود.

خزانهداری ایالات متحده 58 میلیارد دلار اوراق قرضه 30 ساله را در سقف بازده 4.015 درصد حراج کرد.

رتبه حراجی: D+

بازار نفت در ماههای اخیر تاب آوری قابلتوجهی در برابر ریسکهای ژئوپلیتیکی نشان داده است، در حالی که درگیریهای اوکراین و خاورمیانه اخیراً تأثیر کمی بر قیمتها داشته است.

به گفته تحلیلگران S&P Global Commodity Insights در کنفرانس این هفته APPEC، صرف ریسک ژئوپلیتیک منجر به افزایش پراکنده قیمت در سال گذشته شده است، اما بازارهای فیزیکی بدون دردسر زیاد با تغییرات جریان تجاری سازگار شدهاند.

تغییر مسیر محمولههای نفت روسیه از اروپا و آسیا و انتقال مجدد تانکرهای نفت از طریق دماغه امید نیک (Cape of Good Hope) از مسیر دریای سرخ ماهها به طول انجامید، اما هیچ کمبود نفتی در هیچ بخشی از جهان در حال حاضر وجود ندارد.

بخشی از این مسئله به دلیل تقاضا ناامیدکننده، از جمله در بزرگترین واردکننده نفت خام جهان یعنی چین بود.

نشانههای ضعف تقاضا و تضعیف حاشیههای پالایشگاهی بر قیمتهای نفت و جو بازار تاثیر گذاشته و سفتهبازان و مدیران پول را بر آن داشته تا شرطبندی صعودی خود را بر روی قراردادهای آتی نفت به کمترین میزان سابقه خود که به سال 2011 بازمیگردد، کاهش دهند.

پس از فشار فروش هفته گذشته، قیمتها در روز دوشنبه تا حدودی تثبیت شدند و پس از اینکه اوپک در دومین گزارش ماهانه متوالی دیدگاه تقاضای خود را کاهش داد، نفت در روز سه شنبه 4 درصد سقوط کرد.

در روز سهشنبه، قیمت نفت خام برنت به زیر 70 دلار در هر بشکه و قیمت نفت خام WTI آمریکا به زیر 66 دلار در هر بشکه سقوط کردند در حالی که هر دو شاخص به پایینترین حد سه سال اخیر - در پایینترین سطح از دسامبر 2021، رسیدند.

نگرانیها در مورد تقاضا در ماههای اخیر به شدت بر بازار تاثیر گذاشته است و هر گونه رشد ناشی از مسائل ژئوپلیتیکی و یا روند صعودی ناشی از اختلالات عرضه مانند تعطیلی تولیدات به دلیل طوفانها در خلیج مکزیک ایالات متحده یا درگیریهای سیاسی بین دولتهای رقیب در لیبی را محدود کرده است.

هفته گذشته، حاشیه سود پالایشگاهها در سراسر آسیا به پایینترین سطح خود در این زمان از سال از سال 2020 رسید که میتواند منجر به کاهش بیشتر سود در پالایشگاههای آسیایی، از جمله در چین شود.

بر اساس دادههای گروه بورس اوراق بهادار لندن (LSEG) به نقل از رویترز، حاشیه سود پالایشی در مرکز منطقهای سنگاپور در هفته اول سپتامبر نسبت به هفته اول اوت 68 درصد کاهش یافته است.

در نتیجه کاهش حاشیه سود و افزایش عرضه سوخت در بحبوح تضعیف تقاضا، تحلیلگران انتظار کاهش بیشتر در بهره برداری از پالایشگاه را دارند که نویدبخش تقاضای نفت در مهمترین بازار رشد جهان، آسیا نیست.

این هفته، اوپک همچنین با دومین کاهش متوالی پیشبینی رشد تقاضای نفت خود در سال جاری و سال آینده، فروشندگان بازار را تغذیه کرد. این کارتل که هفته گذشته لغو کاهش تولیدات خود را به دسامبر از اکتبر به تعویق انداخت، در گزارش ماهانه بازار نفت خود که روز سه شنبه منتشر شد، برآورد رشد تقاضای جهانی نفت را کاهش داد.

اوپک اعلام کرد تقاضای جهانی در سال 2024 به میزان 2.03 میلیون بشکه در روز رشد خواهد کرد که کمتر از برآورد قبلی خود از رشد 2.11 میلیون بشکه در روز است. برای سال 2025، رشد تقاضا اکنون 1.74 میلیون بشکه در روز پیشبینی میشود که از 1.78 میلیون بشکه در روز در گزارش ماه گذشته کاهش یافته است. اگرچه تعدیلهای نزولی جزئی به نظر میرسند، اما دومین تجدیدنظر متوالی در پیشبینیهای اوپک نشان میدهد که این کارتل ممکن است زمانی که بیش از یک سال پیش پیشبینیهای اولیه خود را برای سال 2024 منتشر کرده بود، رشد تقاضا را، بهویژه در چین، بیش از حد برآورد کرده است.

رشد تقاضای چین برای سال 2024 از 700 هزار بشکه در روز به 653 هزار بشکه در روز کاهش یافت و اوپک خاطرنشان کرد که «عوامل منفی در بخش املاک و افزایش نفوذ کامیونهای LNG و خودروهای الکتریکی احتمالاً بر تقاضای دیزل و بنزین در آینده تأثیر میگذارد».

در رویداد APPEC، غولهای تجارت نفتی ترافیگورا (Trafigura) و گانوور (Gunvor) دیدگاههای نزولی در مورد قیمتها و تقاضا را ابراز کردند.

بن لوکاک، رئیس جهانی نفت در ترافیگورا، اوایل روز دوشنبه اعلام کرد که انتظار دارد برنت به قیمت 60 دلار سقوط کند، اگرچه او هشدار داد که معاملهگران نباید تمام تخم مرغ های خود را در سمت فروش قرار دهند. توربیورن تورنکویست، یکی از بنیانگذاران و رئیس گانوور در این کنفرانس گفت که ارزش منصفانه برنت اکنون 70 دلار در هر بشکه است چرا که عرضه از تقاضا پیشی گرفته است.

فروش ماهانه NFT حجم فروش ماهانه NFT در ماه دسامبر تا کنون به ۶۳۶.۸ میلیون دلار رسیده است، که بزرگترین

شاخص قیمت تولید کننده آلمان – نوامبر – Producer Price Index واقعی ……………… %0.5 پیشبینی …………. %0.3 قبلی ……………….. %0.2

خرده فروشی انگلیس – نوامبر – Retail Sales واقعی ……………… %0.2 پیشبینی ………….. %0.5 قبلی ……………….. %0.7- خرده فروشی انگلیس

وزیر ترکیه: ترکیه از تحریمهای گازپرومبانک روسیه توسط آمریکا معافیت گرفت.

ترامپ: «به اتحادیه اروپا گفتم که باید کسری عظیم خود با ایالات متحده را با خرید گسترده نفت و گاز