دایشیرو یاماگیوا، رئیس گروه نیمههادیهای حزب لیبرال دموکراتیک ژاپن، اعلام کرده است که حمایت دولت از شرکت Rapidus حتی در

چوی، وزیر دارایی کره جنوبی: رئیسجمهور آمریکا، بایدن، در تماس تلفنی اخیر خود اعتماد به دموکراسی کره و حمایت از

به گزارش بلومبرگ، اما رینولدز، عضو خزانهداری بریتانیا، اخیراً برای کاهش محدودیتهای پیشنهادی بر فعالیتهای تجاری با چین به نفع

به گزارش بلومبرگ، با تلاشهای رئیسجمهور شی جینپینگ برای کاهش رکود مسکن که بزرگترین تهدید برای اقتصاد چین است، تلاشهای

دو شرکت بزرگ فناوری و ارتباطات، Verizon و Nvidia، اعلام کردند که به همکاری برای اجرای کارهای عظیم هوش مصنوعی

به گزارش بلومبرگ، رئیس فدرال رزرو، جروم پاول، انتظار میرود که یک کاهش نرخ بهره یک چهارم درصدی دیگر را

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

به گفته منابع، لیبی اعلام کرد «بارگیری نفت در 5 پایانه صادراتی خود را متوقف میکند.»

تداوم تورم هماهنگشده (HICP) در سطح بالا و عدم دستیابی به هدف تا نیمه دوم سال 2026، نشاندهنده فاصله قابل توجه از وضعیت مطلوب اقتصادی بوده و احتمال بازگشت تورم کل به سطوح بالاتر را افزایش میدهد؛ لذا اتخاذ رویکردی محتاطانه در سیاستگذاری پولی امری ضروری است.

اگرچه مخالف کاهش نرخ بهره نیستم، اما احتیاط حکم میکند که اقدامات عجولانهای صورت نگیرد، چرا که ممکن است در آینده مجبور به عقبنشینی شویم؛ امید است تا نشست پولی ماه سپتامبر، دادههای مثبتتری در اختیار داشته باشیم.

به گفته منابع، عراق قصد دارد تولید نفت خود را در ماه سپتامبر به 3.85 الی 3.9 میلیون بشکه در روز کاهش دهد؛ همچنین، عراق در ماه اوت یک محموله یک میلیون بشکهای را به منظور کاهش صادرات لغو کرد.

معاملهگران و تحلیلگران در چند ماه گذشته به شدت نسبت به نفت ابراز نگرانی کردهاند. به جز چند استثنا، به نظر میرسد همه انتظار کاهش تقاضا و کاهش قیمتها را دارند. با این حال ممکن است معلوم شود که عکس این اتفاق رخ خواهد داد.

اوپک سالهاست که درباره این موضوع هشدار داده است. مقامات مختلف این کارتل زنگ خطر را به صدا در آوردهاند که سرمایهگذاری ناکافی در عرضه جدید نفت در نهایت به کاهش عرضه در آینده تبدیل خواهد شد که قیمتها را به میزان قابل توجهی بالاتر خواهد برد. اکنون اکسون موبیل در این هشدارها به اوپک میپیوندد.

در نسخه جدید چشم انداز جهانی خود، اکسون موبیل پیش بینی کرد که نفت و گاز هر دو عنصر حیاتی ترکیب انرژی جهان در سال 2050 خواهند بود و تقاضا برای نفت پس از به اوج رسیدن در بالای 100 میلیون بشکه در روز باقی خواهد ماند و تقاضای گاز نیز همچنان قوی باقی خواهد ماند – چرا که مصرف برق در پیش بینی اکسون موبیل در سال 2050 80% بیشتر از الان خواهد بود.

شاید ناامید کنندهترین پیش بینی انجام شده توسط اکسون موبیل به خودروهای برقی و تأثیر آنها بر تقاضای نفت مربوط میشود. اکسون موبیل در مورد وسایل نقلیه الکتریکی گفت:

اگر هر خودروی جدیدی که در سال 2035 در جهان فروخته شود، برقی باشد، تقاضای نفت در سال 2050 همچنان 85 میلیون بشکه در روز خواهد ماند. این همان چیزی است که در سال 2010 رخ داد."

این تقریباً در تضاد کامل با سایر پیشبینیها در مورد خودروهای الکتریکی و تأثیر آنها بر تقاضای نفت است. پیشبینیکنندگان دیگر خودروهای الکتریکی را ویرانکننده میدانند - اگرچه رشد عمده فروشی خودروهای برقی تا کنون، حتی در چین، واقعاً رشد تقاضای نفت را متوقف نکرده است.

میتوان استدلال کرد که چشم انداز اکسون موبیل دنیایی است که این شرکت می خواهد در آینده ببیند، بنابراین میخواهد به کسب درآمد از فروش هیدروکربنها و مشتقات هیدروکربنی ادامه دهد. این همان استدلالی است که میتوان برای هشدارهای اوپک در مورد سرمایه گذاری کم در نفت و گاز استفاده کرد.

با این حال، این یک استدلال قوی نیست. کمبود نفت و گاز برای اکسون موبیل و اوپک بسیار خوشایند خواهد بود. همانطور که در سال 2022 شاهد بودیم، کمبودها باعث افزایش قیمتها می شود و قیمتهای بالاتر همیشه به معنای سود بیشتر است. با این حال، چیز دیگری که کمبودها به آن منجر میشود، بیثباتی سیاسی و اجتماعی است و این امر برای کسبوکارهای بزرگی مانند اکسون موبیل خوشایند نخواهد بود – از این رو این هشدار، یک هشدار تلخ است.

به گفته این غول نفتی، تولید جهانی نفت در 25 سال آینده با کاهش طبیعی به میزان 15 درصد سالانه مواجه است. برای درک بهتر، آژانس بین المللی انرژی نرخ کاهش طبیعی را سالانه 8 درصد پیشبینی میکند. با این حال، اکسون موبیل خاطرنشان میکند که نرخ کاهش سریعتر در نتیجه تغییر به سمت تولید نفت شیل و سایر تولیدات غیرمتعارف است، جایی که کاهش سریعتر ذخایر زودتر از روشهای معمول رخ میدهد.

به بیان دقیق: بدون سرمایه گذاری جدید، عرضه جهانی نفت تنها در سال اول بیش از 15 میلیون بشکه در روز کاهش مییابد. این یک چشم انداز ترسناک است چرا که "با این نرخ، تا سال 2030، عرضه نفت از 100 میلیون بشکه در روز به کمتر از 30 میلیون بشکه کاهش مییابد - که 70 میلیون بشکه کمتر از آنچه برای تامین تقاضای روزانه نیاز است، خواهد بود."

به عبارت دیگر، اگر سرمایه گذاری در تولید نفت و گاز جدید کاهش یابد، جهان به زودی نه تنها با فشار عرضه، بلکه با فشار عرضه بسیار بزرگی مواجه خواهد شد. بر اساس گزارش اکسون موبیل، اثرات این فشار منجر به کمبود شدید انرژی و اختلال در زندگی روزمره خواهد شد، به طوری که قیمت نفت به طور بالقوه تا 400٪ افزایش مییابد - دو برابر بیشتر از زمانی که در دوران تحریم نفتی اعراب در دهه 1970 افزایش یافت. اکسون همچنین گفت که این به نوبه خود منجر به افزایش بیکاری میشود که در آن نرخ بیکاری میتواند به 30 درصد برسد.

البته قرار نیست این اتفاق بیفتد. مدتها قبل از تحقق چنین فشار عظیمی، درخواستهایی برای تولید بیشتر وجود خواهد داشت، اغلب از سوی همان افرادی که در حال حاضر خواستار پایان دادن به همه سرمایهگذاریهای جدید نفت و گاز هستند، همانطور که فاتح بیرول از آژانس بین المللی انرژی اندکی پس از انتشار نقشه راه خود برای رسیدن به انتشار خالص صفر در سال 2021 توسط آژانس بین المللی انرژی اعلام کرد. (انتشار خالص صفر جهانی وضعیتی را توصیف می کند که در آن انتشار گازهای گلخانهای ناشی از فعالیتهای انسانی و حذف این گازها در یک دوره معین در تعادل است.)

در آن نقشه راه، آژانس بین المللی انرژی اعلام کرد که جهان پس از پایان آن سال به سرمایه گذاری جدید نفت و گاز نیاز ندارد چرا که تقاضای نفت و گاز رو به کاهش است. چند ماه بعد، در بحبوحه کاهش عرضه و افزایش قیمتها، بیرول با فراخوانی از شرکتهای نفت و گاز خواست تا در تولید بیشتر سرمایهگذاری کنند و قیمتها را پایین بیاورند. در گزارش بازار نفت آژانس بینالمللی انرژی برای اکتبر 2021، این آژانس به افزایش تقاضا برای انرژی و عرضه ناکافی اشاره کرد و خاطرنشان کرد که «کاهش ظرفیت مازاد جهانی بر نیاز به افزایش سرمایهگذاری برای تأمین تقاضا در آینده تأکید میکند».

بنابراین، به نظر میرسد که اکسون موبیل ممکن است در مسیر دقیقتری نسبت به آژانس بینالمللی انرژی باشد، و بقیه پیشبینیکنندگان روند نزولی نفت بر واردات ماهانه نفت خام و صادرات سوخت چین متمرکز شدهاند. اگر سرمایهگذاری در نفت و گاز متوقف شود، ممکن است این غول نفتی درباره آیندهای که در انتظار جهان است اغراق نکند. سرمایه گذاری در نفت و گاز علیرغم فراخوانهای فعالان و تهدیدات دولتها مبنی بر اجبار آنها به عدم سرمایه گذاری، متوقف نخواهد شد.. تهدیدها فقط تهدید باقی خواهند ماند. امنیت انرژی همیشه بر ایدئولوژی غلبه دارد.

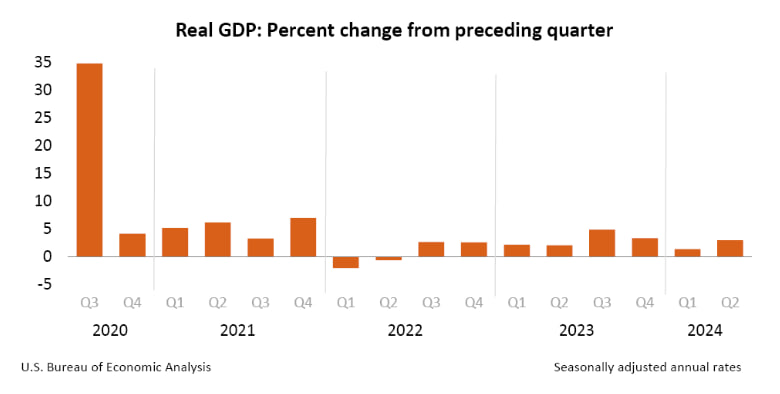

در بررسی دوم رشد تولید ناخالص داخلی ایالات متحده در سهماهه دوم سال ۲۰۲۴، نرخ رشد ۳ درصدی ثبت شد که نسبت به پیشبینی اولیه ۲.۸ درصدی افزایش داشته است. پیشتر، برآورد اولیه رشد سهماهه دوم به صورت سالانه ۲.۸ درصد بود و در نهایت نرخ رشد سهماهه اول ۱.۴ درصد اعلام شده بود.

جزئیات این گزارش نشان میدهد که مصرفکنندگان نقش مهمی در این رشد اقتصادی داشتهاند؛ بهطوری که مصرف خصوصی با رشد ۲.۹ درصدی در مقایسه با برآورد اولیه ۲ درصدی مواجه شده است. همچنین، مصرف کالاهای بادوام با ۴.۹ درصد رشد همراه بوده است. فروش نهایی تولید ناخالص داخلی نیز از ۲ درصد در برآورد اولیه به ۲.۲ درصد افزایش یافته است.

سرمایهگذاریهای تجاری با رشد ۴.۶ درصدی نسبت به ۵.۲ درصد در برآورد اولیه، افت مختصری داشته است. نرخ تورم خدمات مصرفی به استثنای انرژی و مسکن نیز ۲.۳ درصد اعلام شد که نسبت به برآورد قبلی ۳.۳ درصد، کاهش چشمگیری داشته است. سود شرکتها نیز بهطور مقدماتی ۱.۷ درصد رشد نشان داده است، در حالی که در دوره قبل با کاهش ۲.۷ درصدی مواجه بود.

عوامل مختلفی در رشد ۳ درصدی سهماهه دوم تأثیرگذار بودند؛ از جمله مصرف که با سهم ۱.۹۵ درصدی از رشد اقتصادی، بالاتر از برآورد اولیه ۱.۵۷ درصدی و رشد ۰.۹۸ درصدی سهماهه قبل قرار گرفت. بخش دولتی نیز ۰.۴۶ درصد به رشد اقتصادی کمک کرد، در حالی که این میزان در برآورد قبلی ۰.۵۳ درصد بود. تجارت بینالمللی خالص با کاهش ۰.۷۷ درصدی همچنان یکی از عوامل منفی در رشد اقتصادی بوده و ذخایر نیز با رشد ۰.۷۸ درصدی به رشد اقتصادی کمک کردهاند.

در حالی که سهماهه دوم به پایان رسیده است، این دادهها نشان میدهد که اقتصاد به قوت خود باقی است؛ همانطور که بسیاری از شرکتها در گزارشهای مالی خود اعلام کرده بودند. فردا، دادههای هزینه مصرف شخصی برای ماه ژوئیه منتشر خواهد شد که ممکن است ارقام قبلی را تحت تأثیر قرار دهد. اگرچه این تغییرات احتمالاً بر ارقام سالانه تأثیری نخواهند گذاشت، اما میتوانند بر ارزیابیهای کوتاهمدت تأثیرگذار باشند.

در نهایت، این گزارش نشاندهنده قدرت دلار است؛ چرا که رشد تولید ناخالص داخلی و افزایش مصرف از دلایل اصلی این تقویت اقتصادی هستند. با این دادهها و حتی با توجه به گزارش ضعیف مشاغل غیرکشاورزی، کاهش ۵۰ نقطهپایهای نرخ بهره دور از انتظار به نظر میرسد.

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده - Unemployment Claims

تعداد متقاضیان ادامهدار مدعیان بیکاری از 1855 هزار نفر به 1868 هزار نفر رسید.

تخمین دوم تغییرات فصلی تولید ناخالص داخلی ایالات متحده - GDP Growth Rate (سهماهه دوم)

تخمین دوم تغییرات فصلی شاخص قیمت تولید ناخالص داخلی ایالات متحده - GDP Price Index (سهماهه دوم)

برآورد اولیه نرخ تورم ماهانه آلمان - Inflation Rate (اوت)

برآورد اولیه نرخ تورم سالانه آلمان - Inflation Rate (اوت)

برآورد اولیه نرخ تورم هماهنگشده ماهانه آلمان - Harmonised Inflation Rate (اوت)

برآورد اولیه نرخ تورم هماهنگشده سالانه آلمان - Harmonised Inflation Rate (اوت)

وزارت نفت عراق اعلام کرد که صادرات نفت این کشور در ماه ژوئیه ۳.۴۸ میلیون بشکه در روز (bpd) بوده است.

پلتفرم OpenSea، پلتفرم معروف NFT، با چالشی جدید مواجه شده است. در روز چهارشنبه، Devin Finzer، مدیرعامل OpenSea، اعلام کرد که این پلتفرم از SEC (کمیسیون بورس و اوراق بهادار ایالات متحده) یک اعلامیه Wells دریافت کرده است. این اعلامیه به معنای آن است که SEC ممکن است به زودی اقدام قانونی علیه OpenSea به دلیل اینکه معتقد است NFTهای موجود در پلتفرم آنها اوراق بهادار هستند، آغاز کند. Finzer این اقدام را تهدیدی برای نوآوری و ضرر به هنرمندان و سازندگان NFT دانسته و برای کمک به دفاع قانونی این افراد، مبلغ ۵ میلیون دلار را تعهد کرده است.

در سوی دیگر، بلاکچین TON دچار یک قطعی شش ساعته شد. این قطعی به دلیل بار غیرعادی که باعث از دست دادن توافق بین تأییدکنندگان تراکنشها شد، رخ داد. افزایش حجم تراکنشها پس از توزیع توکن DOGS علت اصلی این مشکل بود. با این حال، شبکه بلاکچین اکنون به حالت عادی بازگشته و تأییدکنندگان تراکنشها فعالیتهای خود را از سر گرفتهاند.

سونی نیز به تازگی یک تستنت جدید به نام Soneium را راهاندازی کرده است. بخش بلاکچین سونی، سونی بلاک سولوشنز لبز، تستنت عمومی Minato و برنامههای رشد توسعهدهندگان برای شبکه Soneium را معرفی کرده است. Soneium، که لایه ۲ اتریوم است و با استفاده از OP Stack ساخته شده، هدفش ایجاد محیطی مقرون به صرفه برای توسعه برنامههای مصرفی است. همچنین، سونی برنامه دارد تا توکن ASTR را به عنوان دارایی کلیدی در تستنت Minato ادغام کند.

در خبری دیگر، سوءقصد به مدیرعامل شرکت کرهای Haru Invest، Hugo Hyungsoo Lee، در دادگاه سئول توجهها را جلب کرده است. Lee در جریان جلسه دادگاه مورد حمله قرار گرفت و وضعیتش بحرانی گزارش شده است. پلیس سئول فردی را به اتهام تلاش برای قتل دستگیر کرده است. Haru Invest، که به کلاهبرداری از حدود ۱۶ هزار سرمایهگذار به مبلغ بیش از یک میلیارد دلار متهم است، اکنون در حال بررسی این حادثه است.

و در نهایت، بازی محبوب رمزنگاری Hamster Kombat از برنامهریزی برای توزیع توکنهایش در بلاکچین TON خبر داده است. توزیع توکنها برای تاریخ ۲۶ سپتامبر برنامهریزی شده است. در این توزیع، ۶۰٪ از توکنها به بازیکنان اختصاص خواهد یافت و مابقی برای نقدینگی بازار، شراکتهای اکوسیستم، کمکهای مالی و جوایز نگهداری میشود. Hamster Kombat با حدود ۵۰ میلیون کاربر فعال روزانه در ۱۹۰ کشور، یکی از بازیهای محبوب دنیای رمزنگاری به شمار میرود.

منبع: theblock

تولید نفت از میدان واهه (Waha) در لیبی در روز چهارشنبه به 150,000 بشکه در روز کاهش یافته است.

مهندسان پیشبینی کردهاند که تولید نفت در آینده نزدیک احتمالاً بیشتر کاهش خواهد یافت.

مقدمه

این هفته، بازارهای ارز به تثبیت رسیدهاند و انتظار میرود این روند امروز هم ادامه پیدا کند. بهبود همه ارزهای آسیایی در این ماه نشاندهنده این است که دلار آمریکا در حال تجربه یک تعدیل قابل توجه است.

رویدادهای اقتصادی مهم امروز: امروز باید به تجدیدنظر در آمار تولید ناخالص داخلی (GDP) و مدعیان بیکاری در ایالات متحده و همچنین انتشار اولیه شاخص قیمت مصرفکننده (CPI) در آلمان و اسپانیا توجه داشت.

دلار آمریکا

در حال حاضر دیدگاههای مختلفی وجود دارد که بیان میکند با توجه به کاهش 100 نقطه پایه نرخ بهره فدرال رزرو که برای پایان سال جاری پیشبینی شده و نرخ نهایی بهره که در 3.00٪ قیمتگذاری شده است، دلار نیاز به کاهش بیشتری ندارد. همچنین، انتظار نمیرود که دلار افزایش زیادی داشته باشد.

پس از کاهش 5٪ از اوایل ژوئیه، این هفته عملکرد دلار به عنوان یک روند نزولی در تثبیت قیمتها در نظر گرفته میشود. یکی از نشانههای کاهش کلی دلار این است که ارزهای آسیایی، از جمله وون کره جنوبی، در این حرکت مشارکت داشتهاند.

بازار آپشن کره جنوبی نشان میدهد که آپشنهای خرید وون کره جنوبی برای اولین بار از سال 2007 به نفع این ارز هستند. این موضوع ممکن است نشاندهنده تعادل مجدد پرتفویهای آسیایی یا جبران عقبماندگیهای مربوط به دلار باشد.

برای ادامه روند نزولی دلار نیاز به دادههای ضعیفتر از اقتصاد آمریکا داریم؛ اما دادههای اقتصادی فعلی مانند تجدیدنظر در تولید ناخالص داخلی و مدعیان بیکاری هفتگی احتمالاً تأثیر چندانی نخواهند داشت.

انتظار میرود شاخص دلار در محدودهی نسبتاً ثابتی باقی بماند و تنها در صورتی که این شاخص بالاتر از 101.60/65 حرکت کند، میتوان آن را نشانهای از روندی بیشتر از تثبیت نزولی دانست. به عبارت دیگر، تا زمانی که DXY از این سطح عبور نکند، روند نزولی تثبیت شدهای در نظر گرفته میشود و تنها در صورت عبور از این سطح، ممکن است نشانهای از تغییر روند به سمت بالا باشد.

یورو

یورو در هفته گذشته عملکرد ضعیفی داشته و دلیل آن مشخص نیست. شاخص وزنی تجاری یورو در این هفته حدود 0.3٪ کاهش یافته است. ممکن است دلیل این کاهش، تعدیل پرتفویها در پایان ماه باشد.

دو رویداد مهم در منطقه یورو امروز در دستور کار است. اول، انتشار دادههای شاخص قیمت مصرفکننده (CPI) برای آلمان، اسپانیا و بلژیک در ماه اوت است. انتظار میرود این دادهها نشاندهنده کاهش بیشتر در تورم کل و هسته باشند که این امر احتمالاً باعث تسهیل بیشتر سیاستهای پولی بانک مرکزی اروپا (ECB) خواهد شد. دوم، سخنرانی فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا است.

بازارها در حال حاضر 65 نقطه پایه از کاهش نرخ بهره ECB را قیمتگذاری کردهاند که به نظر نویسنده (تحلیلگر ING) این متن کمی بیش از حد است. با این حال، نویسنده انتظار ندارد که لین بخواهد این انتظارات را اصلاح کند.

جفت ارز EURUSD: تاکنون این جفتارز از سطح 1.1100 حمایت کرده است. نویسنده پیشبینی میکند که سطح 1.1080/1100 همچنان حفظ شود و EURUSD ممکن است به سمت بالاتر حرکت کند. این احتمال امروز ضعیف است، اما بهترین شانس برای این حرکت احتمالاً انتشار داده از آمریکا با تعداد مدعیان بیکاری بیشتر از انتظار است که در ساعت 16:00 به وقت ایران اعلام میشود.

جفت ارز EURCHF و USDCHF: جفتارز EURCHF همچنان ضعیف باقی مانده و USDCHF به سمت کفهای جدید حرکت میکند. فاصله چندانی با کف ماه دسامبر 2023 در 0.8333 نداریم. نویسنده حدس میزند که بانک ملی سوئیس (SNB) ممکن است در بازارهای USDCHF و EURCHF مداخله کند. نویسنده توصیه میکند که اگر USDCHF زیر 0.84 معامله شود، مراقب نوسانات شدید باشید.

پوند بریتانیا

شاخص کلی پوند استرلینگ توسط بانک مرکزی انگلستان (BoE) در حال حاضر به بالاترین سطح خود از زمان رایگیری برگزیت در ژوئن 2016 نزدیک شده است. این افزایش ارزش پوند به مشکلات اقتصادی در منطقه یورو و آمریکا نسبت داده میشود، همراه با تمایل بانک مرکزی انگلستان برای خودداری از یک دوره کاهش نرخ بهره کامل. همچنین، بهبود روابط با اروپا ممکن است به این افزایش کمک کرده باشد، هرچند این امر سختتر قابل سنجش است.

بودجه آینده بریتانیا: تمرکز زیادی بر اولین بودجه دولت جدید بریتانیا، در پایان اکتبر وجود دارد. گمانهزنیهایی درباره افزایش 20 میلیارد پوندی مالیاتها وجود دارد که معادل حدود 0.7٪ تولید ناخالص داخلی است. با این حال، این افزایش مالیات ممکن است به معنای سختگیری مالی نباشد؛ زیرا وزیر خزانهداری بریتانیا قصد دارد از این پول برای جبران کاهش واقعی هزینههای عمومی که توسط دولت محافظهکار قبلی انجام شده، استفاده کند. افزایش حقوق در بخش عمومی ممکن است به تنهایی تا 10 میلیارد پوند ارزش داشته باشد.

تأثیر بر پوند: این بودجه ممکن است به طور کلی خنثی از نظر مالی باشد و این احتمال وجود دارد که پوند همچنان به عملکرد بهتر خود، به ویژه در برابر دلار آمریکا، ادامه دهد. سطح هدف کوتاهمدت برای جفتارز GBPUSD ممکن است بین 1.3300/3330 باشد، در حالی که حمایت احتمالی در سطوح 1.3100/3120 قرار دارد.

منبع: ING

در پاسخ به سوالی درباره استقرار موشکهای جدید در منطقه، یک مقام آمریکایی اعلام کرد که هرگونه تصمیم برای ارسال تسلیحات به فیلیپین، به واکنشهای چین بستگی دارد. این مقام خاطرنشان کرد که سیاستهای نظامی ایالات متحده و استقرار قابلیتهای جدید در حمایت از فیلیپین، تحت تأثیر اقدامات و رفتارهای چین در منطقه قرار خواهد گرفت.

یک مقام آمریکایی در مورد تعرفههای تجاری چین اشاره دارد. این مقام بیان کرده که ایالات متحده قصد دارد بر اساس برنامهها و تصمیمات قبلی خود عمل کند.

این مقام بیان کرده که ایالات متحده قصد دارد در مورد تعرفههای تجاری چین بر اساس برنامهها و تصمیمات قبلی خود عمل کند.

بر اساس نظرسنجی از 28 اقتصاددان، بانک کانادا قرار است نرخ بهره شبانه (overnight rate) را به 4.25% کاهش دهد. این تغییر در تاریخ 4 سپتامبر 2024 اجرایی خواهد شد.

پیشبینیهای نرخ بهره در پایان 2024: برای پایان سال 2024، پیشبینیها از سوی 20 اقتصاددان نشان میدهد که نرخ بهره به 3.75% کاهش خواهد یافت. 7 اقتصاددان دیگر پیشبینی کردهاند که نرخ به 4.00% خواهد رسید و 1 اقتصاددان پیشبینی کرده است که نرخ بهره ممکن است به 3.50% کاهش یابد.

وضعیت صندوقهای اتریوم (Ethereum)

پایان دوره خروج

صندوقهای قابل معامله در بورس اتریوم در ایالات متحده پس از نه روز متوالی خروج سرمایه، در روز چهارشنبه با ورود خالص 5.84 میلیون دلار به بازار، این روند را متوقف کردند.

جزئیات ورود و خروج

صندوق «گری اسکیل اتریوم» (ETHE) در این روز خروج خالص 3.81 میلیون دلار را ثبت کرد، در حالی که صندوق اتریوم بلکراک و صندوق فیدلیتی به ترتیب ورودیهای 8.4 میلیون دلار و 1.26 میلیون دلار را تجربه کردند.

حجم معاملات

مجموع حجم معاملات این صندوقها در روز چهارشنبه به 151.57 میلیون دلار رسید که نسبت به حجم بالای معاملات در اواخر ژوئیه که حدود 900 میلیون دلار بود، کاهش قابل توجهی دارد. این صندوقها تاکنون 475.48 میلیون دلار خروج خالص سرمایه را تجربه کردهاند.

وضعیت صندوقهای بیتکوین (Bitcoin)

تداوم خروج سرمایه

صندوقهای قابل معامله در بورس بیتکوین در ایالات متحده به روند خروج سرمایه ادامه دادند و روز چهارشنبه خروج خالص 105.19 میلیون دلار را گزارش کردند.

جزئیات خروج

صندوقهای ARKB و FBTC به ترتیب خروجهای 59.27 میلیون دلار و 10.37 میلیون دلار را ثبت کردند. دیگر صندوقها نیز به طور کلی حدود 8 میلیون دلار خروج سرمایه را تجربه کردند.

حجم معاملات

حجم کل معاملات صندوقهای بیتکوین در این روز به 2.18 میلیارد دلار رسید، در حالی که در روز گذشته 1.2 میلیارد دلار بود. از ابتدای سال، این صندوقها به مجموع 17.85 میلیارد دلار ورود خالص سرمایه دست یافتهاند.

قیمت ارزها

بیتکوین: قیمت بیتکوین در طی 24 ساعت گذشته 0.21% کاهش یافته و به 59,369 دلار رسیده است.

اتریوم: قیمت اتر 2.25% افزایش یافته و به 2,537 دلار تغییر کرده است.

در جدیدترین گزارشها، بانکها مبلغ 36.6 میلیارد پوند را از بانک انگلستان در قالب عملیات بازخرید کوتاهمدت دریافت کردند. این عملیات، که به منظور تأمین نقدینگی و تقویت سیستم بانکی انجام میشود، نشاندهنده نیاز بالا به نقدینگی در میان بانکها است.

عملیات بازخرید کوتاهمدت (repo) به بانکها این امکان را میدهد که به صورت موقت و با وثیقههای مشخصی، نقدینگی مورد نیاز خود را از بانک مرکزی دریافت کنند. این اقدام معمولاً به منظور مدیریت نوسانات کوتاهمدت در بازار پول و حفظ ثبات مالی صورت میگیرد.

پان گونگشنگ، رئیس بانک خلق چین، اعلام کرد که سیاستهای پولی این کشور همچنان حمایتی باقی خواهد ماند. این اظهارات نشاندهنده تصمیم بانک مرکزی چین برای ادامه استفاده از ابزارهای پولی به منظور حمایت از رشد اقتصادی و ثبات مالی کشور است.

شاخص بورس آلمان، DAX، در آخرین روزهای ماه اوت به سقف جدیدی دست یافت و به روند افزایشی خود ادامه داد. این اتفاق پس از سه ماه نوسانات و رکود در بازار بورس آلمان، به ویژه در پی تغییرات اقتصادی جهانی و تلاطمهای داخلی، به وقوع پیوسته است.

شاخص بورس آلمان معروف به DAX (Deutscher Aktienindex) است. DAX نمایانگر عملکرد ۳۰ شرکت بزرگ و مهم فهرست شده در بورس فرانکفورت آلمان است. این شاخص یکی از شاخصهای اصلی و معتبر بازار بورس اروپا به شمار میرود و برای اندازهگیری وضعیت کلی بازار سهام آلمان استفاده میشود.

موسسه رتبهبندی اعتبار Moody's پیشبینی کرده است که رشد اقتصادی جهانی به طور کلی در سال جاری به ۲.۷٪ کاهش خواهد یافت.

علاوه بر این، Moody's پیشبینی کرده است که این روند کاهشی در سالهای آینده نیز ادامه خواهد یافت. به طور خاص، پیشبینی میشود که رشد اقتصادی جهانی به ۲.۵٪ در سال ۲۰۲۴ و ۲۰۲۵ کاهش یابد.

مقامات آمریکایی: انتظار داریم در آینده دور جدیدی از مذاکرات درباره هوش مصنوعی با چین داشته باشیم.

مقامات آمریکایی: ایالات متحده در نشستهای روز دوشنبه با وانگ یی در پکن، نقض هوایی گزارش شده چین در حریم هوایی ژاپن را مطرح کرد.

شاخص ارزیابی انتظارات اقتصادی ناحیه یورو - اوت - Economic Sentiment

بهبود تدریجی اقتصاد ژاپن: دولت دیدگاه اقتصادی را ارتقاء داد

در حالی که اقتصاد ژاپن به آرامی در حال بهبود است، دولت این کشور برای نخستین بار در ۱۵ ماه گذشته دیدگاه خود را نسبت به وضعیت اقتصادی کشور ارتقاء داده است. این ارتقاء نشاندهندهی بازیابی تدریجی است که به رغم استمرار برخی چالشها، به پیشرفتهایی در بخشهای مصرف و ساخت و ساز مسکن منجر شده است.

بهبود در مصرف و ساخت و ساز مسکن

دولت ژاپن برای اولین بار از ماه مه ۲۰۲۲، ارزیابی مثبتتری از مصرف داخلی کشور ارائه داده است. این تغییر در دیدگاه به معنای آن است که دولت انتظار دارد مصرفکنندگان بیشتر خرج کنند و تقاضا برای کالاها و خدمات افزایش یابد. همچنین، دیدگاه دولت درباره ساخت و ساز مسکن نیز از ژوئن ۲۰۲۲ بهبود یافته است. این ارتقاء در ارزیابی نشاندهنده افزایش فعالیتها در بخش ساخت و ساز و رشد تقاضا برای مسکن است.

وضعیت اقتصادی کنونی

بر اساس گزارشهای جدید، اقتصاد ژاپن به طور کلی بهبود ملایمی را تجربه میکند، هرچند که هنوز در برخی بخشها روند کندی مشاهده میشود. این وضعیت نشان میدهد که در حالی که بخشهایی از اقتصاد به سمت بهبود حرکت میکنند، برخی دیگر هنوز در حال گذر از دورههای رکود یا کندی هستند.

دولت ژاپن با ارتقاء دیدگاه اقتصادی خود، امیدواری بیشتری به آینده اقتصادی کشور ابراز کرده است و انتظار میرود که این تغییرات در ارزیابیها به بهبود وضعیت اقتصادی و افزایش فعالیتهای اقتصادی در آینده نزدیک کمک کند.

در ماه اوت، نرخ تورم در شش ایالت آلمان شامل زاکسن، براندنبورگ، بادن-وورتمبرگ، هسن، بایرن و نوردراین-وستفالن کاهش یافته است.

با توجه به دادههای منتشر شده، پیشبینی میشود که نرخ تورم ملی آلمان در ماه اوت به ۲.۳٪ کاهش یابد که نسبت به ۲.۶٪ ماه قبل پایینتر است.

دادههای تورم ملی که در آینده نزدیک منتشر خواهند شد، برای اقتصاددانان اهمیت زیادی دارد؛ زیرا این دادهها قبل از انتشار دادههای تورم منطقه یورو در روز جمعه منتشر میشود.

این اطلاعات نشان میدهند که تورم در آلمان به طور کلی کاهش یافته و ممکن است این روند در سطح ملی نیز ادامه یابد.

رئیسجمهور چین، شی جینپینگ، در پکن با مشاور امنیت ملی ایالات متحده، سالیوان، دیدار کرده است.

رئیسجمهور چین بیان کرده است که امیدوار است ایالات متحده در جهت همسو با چین کار کند.

شاخص قیمت مصرف کننده بادن - وورتمبرگ آلمان - اوت - Consumer Price Index

شاخص قیمت مصرف کننده آلمان بادن - وورتمبرگ - سالانه (اوت) - Consumer Price Index

شاخص قیمت مصرف کننده باواریا آلمان - اوت - Consumer Price Index

شاخص قیمت مصرف کننده آلمان باواریا - سالانه (اوت) - Consumer Price Index

شاخص قیمت مصرف کننده براندنبرگ آلمان -اوت - Consumer Price Index

شاخص قیمت مصرف کننده براندنبرگ آلمان - سالانه (اوت) - Consumer Price Index

شاخص قیمت مصرف کننده هس آلمان - اوت - Consumer Price Index

شاخص قیمت مصرف کننده هس آلمان - سالانه (اوت) - Consumer Price Index

شاخص قیمت مصرف کننده رن وستفیلا شمالی آلمان - اوت - Consumer Price Index

شاخص قیمت مصرف کننده رن وستفیلا شمالی آلمان - سالانه (اوت) - Consumer Price Index

شاخص قیمت مصرف کننده ساکسونی آلمان - اوت - Consumer Price Index

شاخص قیمت مصرف کننده ساکسونی آلمان - سالانه (اوت) - Consumer Price Index

شاخص قیمت مصرف کننده هسته اسپانیا - اوت (سالانه) - CORE Consumer Price Index

شاخص قیمت مصرف کننده اسپانیا - اوت (ماهانه) - Consumer Price Index*

شاخص قیمت مصرف کننده اسپانیا - اوت (سالانه) - Consumer Price Index

برآورد نرخ تورم هماهنگ شده ماهانه اسپانیا - Harmonised Inflation Rate (اوت)

برآورد نرخ تورم هماهنگ شده سالانه اسپانیا - Harmonised Inflation Rate (اوت)

ارتش اوکراین روز پنجشنبه اعلام کرد که به تأسیسات نفتی و یک انبار مهمات در روسیه حمله کرده است. طبق گزارشها، این حملات شامل یک آتشسوزی در انبار نفت اطلس در منطقه روستوف جنوبی روسیه در روز چهارشنبه بوده است.

ارتش اوکراین همچنین اعلام کرده که به تأسیسات نفتی زینیت در منطقه کروف روسیه، که حدود ۱,۵۰۰ کیلومتر (۹۳۰ مایل) شمالشرقی مرز اوکراین واقع شده، حمله کرده است. علاوه بر این، انبار مهمات میدانی در منطقه ورونژ روسیه نیز مورد حمله قرار گرفته است.

مقامات روسی روز چهارشنبه گزارش دادند که آتشسوزی در انبار نفت روستوف به دلیل پهپادهای اوکراینی بوده و هیچگونه تلفات انسانی گزارش نشده است. همچنین، الکساندر ساکولوف، فرماندار منطقه کروف، اعلام کرد که حمله پهپادی به انبار محصولات نفتی در شهر کاتلنیچ باعث آتشسوزی یا تلفات نشده است.

در منطقه ورونژ، که با اوکراین مرز مشترک دارد، الکساندر گوسف، فرماندار، گفت که قطعات و بقایای پهپاد اوکراینی باعث آتشسوزی «در نزدیکی اشیاء منفجره» شده، اما این اشیاء منفجر نشدهاند.

کییف میگوید که هدف از این حملات، تخریب زیرساختهای انرژی، حمل و نقل و نظامی است که برای تلاشهای جنگی مسکو اهمیت دارند.

منبع: رویترز

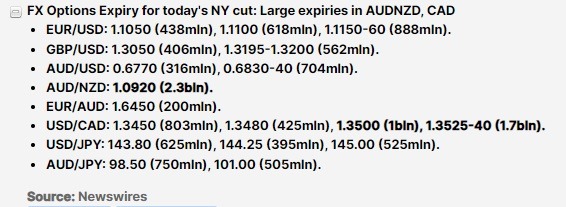

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

مقدمه

واردات خالص طلا چین از طریق هنگکنگ در ماه ژوئیه برای اولین بار از مارس به طور قابل توجهی افزایش یافت. بر اساس دادههای اداره آمار و سرشماری هنگکنگ، واردات خالص طلا در ماه ژوئیه به ۲۵.۶۵۹ تن رسید که نسبت به ۲۱.۹۱۹ تن در ماه ژوئن افزایش حدود ۱۷ درصدی را نشان میدهد. کل واردات طلا از طریق هنگکنگ نیز بیش از ۶ درصد افزایش یافته و به ۳۱.۴۵۷ تن رسید.

چرا این موضوع مهم است؟

چین بزرگترین مصرفکننده طلا در جهان است و الگوهای خرید آن میتواند بر قیمتهای جهانی تأثیر بگذارد. بانک مرکزی چین در ماه مه خرید طلا را متوقف کرد و ماه ژوئیه سومین ماه متوالی بود که این بانک ذخایر طلا خود را افزایش نداد. با این حال، بانکهای چینی بهتازگی مجوزهای جدید واردات طلا از بانک مرکزی دریافت کردهاند و انتظار میرود که تقاضا با وجود قیمتهای بالای رکوردی، دوباره افزایش یابد.

نقلقول کلیدی:

رونا اوکانل، تحلیلگر StoneX، گفت: «در مورد چین، همچنان ضعف تقاضا برای جواهرات در سرزمین اصلی به دلیل عدم قطعیت در مورد هزینههای اختیاری مشهود است؛ اما در سطح سرمایهگذاری خردهفروشی، علاقه به سکهها و شمشها نسبتاً بیشتر است.»

زمینه:

دادههای هنگکنگ ممکن است تصویر کاملی از خریدهای چینی ارائه ندهد؛ زیرا طلا همچنین از طریق شانگهای و پکن وارد میشود. مقامات صنعت پیشبینی میکنند که تقاضا برای طلا در چین در ماههای آینده افزایش یابد؛ زیرا مصرفکنندگان به قیمتهای بالاتر سازگار میشوند. عدم اطمینان اقتصادی و نگرانیها درباره ضعف ارز احتمالاً جریانهای سرمایهگذاری را افزایش خواهد داد. قیمت طلا در حال حاضر بیش از ۲۱ درصد از ابتدای سال افزایش یافته و هفته گذشته به رکورد تاریخی ۲۵۳۱.۶۰ دلار در هر اونس رسید.

منبع: mining.com

در جلسهای که روز پنجشنبه در پارلمان استرالیا برگزار شد، مت کامین، مدیرعامل کامن ولث بانک (CBA)، به شدت به اطلاعات نادرست منتشر شده در مورد بانکها اعتراض کرد و به انتقادات مالیاتی از سوی حزب سبزها پاسخ داد. این جلسه نشاندهنده تغییر قابل توجهی در لحن مدیران بانکی استرالیا نسبت به گذشته بود، زمانی که آنها در برابر سوالات پارلمانی به طور کلی محتاط بودند.

انتقاد از اطلاعات نادرست

کامین در این جلسه به شدت به انتشار اطلاعات نادرست و شایعات در مورد هزینههای پرداخت با کارتهای اعتباری و دبیت اعتراض کرد. او این نوع اطلاعات را به عنوان «پوپولیسم مضر» توصیف کرده و تأکید کرد که چنین تبلیغاتی آسیبزا بوده و اعتماد عمومی به نهادها را تضعیف میکند. کامین گفت که ادعاهای مبنی بر اینکه بانکها از هزینههای پرداخت سود کلانی به دست میآورند، نادرست است و تنها به افزایش بیاعتمادی به بانکها کمک میکند.

واکنش به پیشنهادات مالیاتی

کامین همچنین به انتقادات و پیشنهادات مالیاتی اخیر از سوی حزب سبزها پاسخ داد. این حزب پیشنهاد کرده بود که مالیاتها بر بانکها و معدنکاران افزایش یابد تا 514 میلیارد دلار اضافی در طول 10 سال جمعآوری شود. کامین این پیشنهاد را به عنوان «پاپولیسم مضر» نامید و گفت که این نوع پیشنهادات مبتنی بر «دوگانگی نادرست» بوده و فاقد «دقت و اعتبار» هستند. او افزود که چنین سیاستهایی معمولاً به منظور جلب توجه طراحی میشوند و عملاً تأثیر مثبتی نخواهند داشت.

حمایت از تصمیمات بانکی

مدیرعامل CBA همچنین از تصمیم بانک برای افزایش پاداشهای احتمالی به بالای 50 درصد از حقوق پایه دفاع کرد. او توضیح داد که این تصمیم به دلیل رقابت شدید با بروکرهای غیر بانکی ضروری بوده است. کامین گفت که محدود کردن پاداشها به پایینتر از 50 درصد باعث میشود که بانک در رقابت با بروکرهای دیگر که چنین محدودیتی ندارند، در موقعیت نابرابری قرار گیرد.

نظر مدیرعامل Westpac

پیتر کینگ، مدیرعامل Westpac، سومین بانک بزرگ استرالیا، نیز به مسأله پاداشهای بروکرهای وام مسکن اشاره کرد و گفت که این مسأله همچنان برای آنها مهم است. او تأکید کرد که نمیخواهد بهترین کارمندانش به سازمانهای دیگر بروند و این مسأله را به عنوان یک چالش زنده برای بانکها معرفی کرد.

این جلسه پارلمانی و اظهارات کامین به وضوح نشاندهنده تغییر در رویکرد بانکهای استرالیا به مسائل اقتصادی و انتقادات عمومی است. در حالی که انتقادات و پیشنهادات مالیاتی به شدت مورد بحث قرار گرفته است، کامین و دیگر مدیران بانکی تأکید کردند که لازم است با دقت و بر اساس واقعیتها به مسائل پرداخته شود تا اعتماد عمومی و بازار حفظ شود.

منبع: رویترز

دایشیرو یاماگیوا، رئیس گروه نیمههادیهای حزب لیبرال دموکراتیک ژاپن، اعلام کرده است که حمایت دولت از شرکت Rapidus حتی در

چوی، وزیر دارایی کره جنوبی: رئیسجمهور آمریکا، بایدن، در تماس تلفنی اخیر خود اعتماد به دموکراسی کره و حمایت از

به گزارش بلومبرگ، اما رینولدز، عضو خزانهداری بریتانیا، اخیراً برای کاهش محدودیتهای پیشنهادی بر فعالیتهای تجاری با چین به نفع

به گزارش بلومبرگ، با تلاشهای رئیسجمهور شی جینپینگ برای کاهش رکود مسکن که بزرگترین تهدید برای اقتصاد چین است، تلاشهای

دو شرکت بزرگ فناوری و ارتباطات، Verizon و Nvidia، اعلام کردند که به همکاری برای اجرای کارهای عظیم هوش مصنوعی

به گزارش بلومبرگ، رئیس فدرال رزرو، جروم پاول، انتظار میرود که یک کاهش نرخ بهره یک چهارم درصدی دیگر را