وزارت دفاع روسیه: حمله صبح امروز به اوکراین پاسخ به حمله ATACMS توسط اوکراین بود – اینترفاکس

نظرسنجی بانک مرکزی انگلستان: انتظارات تورمی عمومی برای ۱۲ ماه آینده ۲.۸٪ است (قبلی: ۲.۶٪). انتظارات تورمی عمومی بریتانیا برای

اخیراً شایعاتی در شبکههای اجتماعی منتشر شده بود که صرافی ارز دیجیتال Gate.io هک شده است. با این حال، مدیر

رئیسجمهور فرانسه، امانوئل مکرون، قرار است نام نخستوزیر جدید خود را اعلام کند و به روزهای بنبست سیاسی پایان دهد.

اسکریوا از بانک مرکزی اروپا: کاهش نرخها ادامه خواهد داشت اگر شرایط پایهای حفظ شود. منطقی است که در جلسات

خبرگزاری رویترز: به گزارش موسسه Ifo، شرکتها در آلمان به طور قابل توجهی برنامههای سرمایهگذاری خود را کاهش دادهاند. نتایج

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

مقدمه: بازارهای سهام معروف مانند S&P 500 و شاخص نیکی ۲۵۵ پس از افت سنگین روز دوشنبه، حالا نواحی گپ خود را پر کردهاند. عدم توانایی در بستن بالای سطوح کلیدی مانند ۵۳۰۰ و ۳۶،۰۰۰ در این دو شاخص ممکن است، هشداردهنده یک دوره جدید از افت باشد. این که آیا این افتها رخ میدهند یا خیر، به عواملی مانند دادههای اقتصادی و آنچه که فدرال رزرو (Fed) آماده است انجام دهد، وابسته است.

دلار آمریکا:

بازارهای ریسکی در چند روز اخیر عملکرد بهتری داشتهاند و ثبات در بازارهای سهام، به نرخهای بازار اجازه داده است که از سطوح وحشتزده (اشاره به اتفاقاتی که در روز دوشنبه رخ داد) افزایش یابند. برخی از ارزهای ریسکی که دچار افت شدند، بخشی از زیانهای سنگین خود را جبران کردهاند. برخی از بازارهای سهام معروف در سطوح تکنیکال کلیدی (مهم) مانند ۵۳۰۰ برای S&P 500 و ۳۶،۰۰۰ برای نیکی ۲۵۵ متوقف شده است. تحلیلگران تکنیکال ترجیح میدهند قیمتها بالای این سطوح کلیدی بسته شوند و بعد از آن اعلام کنند که اصلاح بازار به پایان رسیده است.

آیا اصلاحات بازار سهام ادامه خواهند یافت یا به پایان میرسند؟ این موضوع به ترکیب دادههای اقتصادی آمریکا و سخنرانیهای اعضای فدرال رزرو (Fedspeak) وابسته است. در مرکز داستان، مسئله ورود اقتصاد آمریکا به رکود است - و اگر چنین اتفاقی رخ دهد، فدرال رزرو چه کاری انجام خواهد داد. یک رکود بدون واکنش فدرال رزرو (اگر فدرال رزرو به دلیل تورم چسبنده واکنش ندهد) میتواند منجر به افت سنگین در بازار سهام و افزایش قدرت دلار میشود. سناریو دیگر، دادههای ضعیف تورم آمریکا و واکنش فدرال رزرو (شاید در همایش جکسون هول در دو هفته آینده اعلام شود) باعث تقویت داراییهای ریسکی و ضعف دلار میشود. (تحلیلگران ING معتقدند که دلار طی چند ماه آینده میتواند ضعیف شود.)

تمرکز بسیاری از معاملهگران بر روی اندازه معاملات حملی (انتقالی) یِن (yen carry trade) و این که آیا تخلیه بیشتر در این معاملات حملی منجر به کاهش USDJPY به زیر سطح ۱۴۰و نوسانات بیشتر در بازار ایجاد میشود؟

معاملهگران در بازار آتی ین ممکن است در حال حاضر تقریباً بدون موقعیت (flat) باشند؛ اما برای عمق معاملات حملی ین، تعیین وضعیت دقیق دشوار است.

نرخ USDJPY احتمالاً در محدوده ۱۴۵ تا ۱۴۸ باقی بماند و بعید به نظر میرسد که بتواند از ۱۵۰ عبور کند. همچنین با توجه به کاهش نرخ بهره در ایالاتمتحده احتمالاً این نرخ به ۱۳۸ تا ۱۴۰ باز خواهد گشت.

امروز باید به داده آمار مدعیان بیکاری ایالاتمتحده توجه کنیم. یک افزایش در این آمار ممکن است باعث افزایش نگرانیها از بیکاری و واکنش فدرال رزرو شود. (این امر باعث ضعف دلار میشود.) شاخص دلار (DXY) احتمالاً با هر نوسان به سمت بالا نتواند سقف ۱۰۳.۱۵/۵۰ رد کند. ما (تیم ING) پیشبینی فشار بر روی دلار در جهت سطح ۱۰۲ تا چند هفته آینده میکنیم.

یورو:

اگر بازارها بتوانند آرام (باثبات) شوند، قیمت EURUSD باید به سمت بالا حرکت کند. اگرچه هنوز مشخص نیست که فاز اصلاحی در بازارهای سهام به پایان رسیده باشد. اگر این امر رخ دهد، نظر ما این است که اختلاف نرخ بهره بانک مرکزی اروپا و فدرال رزرو میتواند مجدداً مهم شود و EURUSD میتواند بالای سطح 1.10 صعود کند. این نظر ما (ING) برای ماههای آینده است. کاهش نرخ بهره ناحیه یورو 81 نقطه پایه در حال حاضر برای امسال قیمتگذاری شده است و به نظر میرسد بسیار داویش است. نظر تیم ما (ING) در حال حاضر فقط برای 50 نقطه پایه کاهش نرخ بهره برای امسال است. ما ترجیح میدهیم که EURUSD حمایت 1.0900 را حفظ کند و اگر داده آمار مدعیان بیکاری ایالاتمتحده امروز سورپرایز کننده باشد، EURUSD میتواند دوباره به سمت 1.10 حمله کند.

در جای دیگر، EURCHF دیروز عملکرد خوبی داشت. کاهش کمتر نرخ بهره بانک مرکزی اروپا میتواند به EURCHF کمک بیشتری کند؛ اگرچه ما شک داریم که این جفتارز به دلیل مسائل ژئوپلیتیک، قادر به صعود بالای سطح ۰.۹۴۵۰/۰.۹۵ باشد.

منبع: ING

بانکها مبلغ 27.5 میلیارد پوند را از عملیات بازخرید (repo) کوتاهمدت بانک انگلستان قرض گرفتهاند.

توضیح: عملیات بازخرید یک نوع توافق مالی است که در آن یک بانک یا موسسه مالی اوراق بهادار را به بانک مرکزی میفروشد و در عوض مبلغی را به عنوان وام دریافت میکند. سپس در یک تاریخ مشخص، این اوراق بهادار را دوباره خریداری میکند. این نوع عملیات معمولاً برای تأمین نقدینگی موقت و مدیریت جریان نقدی استفاده میشود.

به طور کلی، این خبر نشاندهنده فعالیتهای مالی و سیاستهای پولی بانک انگلستان و وضعیت نقدینگی در سیستم بانکی است.

یک زمین لرزه با شدت 7.1 ریشتر در جنوب غربی ژاپن روز پنجشنبه رخ داد، که منجر به انتشار هشدارهای سونامی شد.

این اطلاعات از سازمان هواشناسی ژاپن (JMA) اعلام شده است، اما هیچ نشانهای از خسارت جدی در حال حاضر وجود ندارد.

یوشیماسا هیاشی، دبیر کابینه ژاپن، به خبرنگاران گفت: پس از زلزله، گزارشی از ناهنجاریها در نیروگاههای اتمی ارائه نشده و دولت در حال بررسی خسارات و صدمات است.

زمین لرزه در ساعت 4:43 بعدازظهر (07:43 GMT) در نزدیکی استان میازاکی در جزیره بزرگ غربی کیوشو رخ داده است.

در میازاکی، موجهای به ارتفاع 50 سانتیمتر (20 اینچ) قبلاً مشاهده شده است.

بانک جیپیمورگان احتمال وقوع یک رکود اقتصادی در ایالات متحده را تا پایان سال از 25 درصد به 35 درصد افزایش داده است.

مقدمه: قیمت نفت برای سومین جلسه (معاملاتی) متوالی در روز پنجشنبه به دلیل نگرانی بازار در مورد ریسک عرضه به دلیل تنشها در خاورمیانه افزایش یافت و کاهش شدید ذخایر نفت خام آمریکا نیز به بهبود قیمت نفت از پایینترین سطح چندماهه کمک کرد.

بهای معاملات آتی نفت برنت با افزایش 6 سنت یا 0.1٪ به 78.39 دلار در هر بشکه رسیده است و همچنین نفت خام غرب تگزاس اینترمدیت (WTI) ایالاتمتحده با افزایش 16 سنت یا 0.2٪ به 75.39 دلار رسیده است. هر دو شاخص از پایینترین سطح سال 2024 که در اوایل این هفته به دلیل احتمال رکود ایالاتمتحده و فروش در بازارهای سهام جهان به آن سقوط کرده بودند، بهبودیافته بودند.

پس از کشته شدن اعضای ارشد گروههای شبهنظامی حماس و حزبالله در هفته گذشته که احتمال حملات تلافیجویانه ایران علیه اسرائیل را افزایش داد، پتانسیل اختلال در عرضه خاورمیانه، بازارها را نگران کرد.

تحلیلگر مؤسسه ANZ Research در یادداشتی میگوید: «بازار به دلیل انتظار پاسخ از سوی ایران، در وضعیت پرریسکی قرارگرفته است. پاسخ تهاجمی ایران میتواند منجر به درگیری گستردهتر در خاورمیانه و تهدید عرضه نفت شود. این موضوع با مشکلات تولید در لیبی تشدید شده است.»

شرکت ملی نفت لیبی در بیانیهای اعلام کرد که از روز سهشنبه در میدان نفتی شراره خود وضعیت فوقالعاده اعلام کرده است. این شرکت به دلیل اعتراضات بهتدریج تولید این میدان را کاهش داده است.

درحالیکه در بحبوحه تنشهای بالا در خاورمیانه تاکنون هیچ عرضهای تحت تأثیر قرار نگرفته است، حملات به کشتیها در دریای سرخ تانکرها را مجبور کرده است مسیرهای طولانیتری را طی کنند، به این معنی که نفت برای مدت طولانیتری در روی آب باقی میماند.

دادهها نشان میدهد که ذخایر نفت خام در ایالاتمتحده، بزرگترین مصرفکننده نفت جهان، 3.7 میلیون بشکه کاهشیافته است که بسیار فراتر از انتظارات تحلیلگران در مورد کاهش 700000 بشکهای بوده و ششمین کاهش هفتگی متوالی را به پایینترین حد در شش ماه گذشته نشان میدهد.

تحلیلگران ANZ در یادداشت میگویند: «این نشان میدهد که تقاضا برای بشکههای فیزیکی باوجود نگرانیها در مورد فعالیتهای اقتصادی ضعیف همچنان قوی است.»

تحلیلگران در شرکت سیتی اظهار کردند که احتمال یک افزایش قیمت دوباره به محدوده قیمتهای پایین تا میانه 80 دلار برای نفت برنت وجود دارد.

سیتی در یادداشتی میگوید: «ریسکهای صعودی در بازار باقی میمانند، از توازنهای کماکان فشرده تا ماه اوت، افزایش ریسکهای ژئوپلیتیکی در سراسر آفریقای شمالی و خاورمیانه، احتمال اختلالات مرتبط با آبوهوا در طول فصل طوفانها و مدیریت جریانهای مالی پول با مدیریت سبک و...»

منبع: رویترز

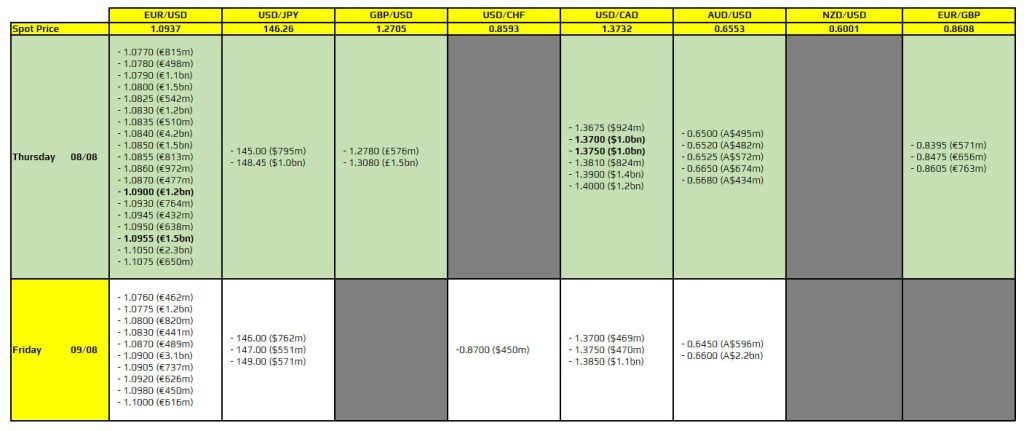

سطوح مهم قیمتی امروز برای جفت ارزهایEURUSD و USDCAD به صورت بولد (پر رنگ) مشخص شده است.

این سطوح ممکن است نقش مهمی در تعیین جهت قیمتها داشته باشند. برای EURUSD سطوح 1.0900 و 1.0955 و برای USDCAD سطوح 1.3700 و 1.3750 مشخص شده است.

این سطوح از نظر تکنیکالی مهم نیستند؛ اما ممکن است در نگهداری قیمتها در محدودههای مشخصی موثر باشند.

میانگین متحرک 100 روزه برای جفت ارز USDCAD سطح 1.3689 قرار دارد.

روسیه و چین ممکن است از فصل پاییز به بعد از طریق تبادل کالاها به صورت تبادلی (بارتر) در تجارت استفاده کنند.

توضیح بارتر: مبادله کالاها یا خدمات مبادلهای بین دو یا چند طرف بدون استفاده از پول - یا یک وسیله پولی مانند کارت اعتباری است. در اصل، داد و ستد شامل ارائه یک کالا یا خدمت توسط یک طرف در ازای کالا یا خدمت دیگری از طرف دیگر است.

هرتسی هالوی، رئیس ستاد ارتش اسرائیل: «او [سنوار] را پیدا خواهیم کرد، مورد حمله قرارش میدهیم و حماس را وادار خواهیم ساخت که یک رهبر دیگر پیدا کند».

اسرائیل عهد کرد که یحیی سنوار، رهبر جدید گروه حماس را که گفته میشود مغز متفکر حملات ۷ اکتبر بوده است، از بین ببرد.

گلدمن ساکس اظهار کرده است که فروش فوری در بازار سهام ممکن است رشد تولید ناخالص داخلی (GDP) آمریکا را کاهش دهد و بر سیاست فدرال رزرو (Fed) تأثیر بگذارد. آنها تخمین زدهاند که هر 10% کاهش در بازار سهام میتواند رشد GDP را به میزان 45 نقطه پایه کاهش دهد.

آنها همچنین اظهار داشتهاند که یک کاهش 5% در ارزش سهام و کاهش 21 نقطه پایه در نرخ تورمی 10 ساله میتواند رشد GDP را به میزان 12 نقطه پایه در طول سال آینده کاهش دهد.

همچنین افزودهاند که سایر تغییرات داراییها، تأثیر کلی ممکن است حدود 85 نقطه پایه داشته باشد. آنها اظهار داشتهاند که برای به سمت رکود سوقدادن اقتصاد، نیاز به فروش بیش از 20% در بازار سهام است، باتوجهبه رشد فعلی GDP که بالاتر از 2% است.

گلدمن ساکس میگوید که «اثر ثروت» یکی از عوامل اصلی است و مصرفکنندگان ممکن است با کاهش ارزش سرمایهگذاریها، مصرف خود را کاهش دهند.

توضیح: این متن همچنین اشاره کرده است که کاهش دیگری در بازار ممکن است تصمیمات سیاست پولی فدرال رزرو را تحتتأثیر قرار دهد. گلدمن ساکس میگوید که فدرال رزرو احتمالاً با کاهش فعلی 7% در شاخص S&P 500 اقدامی برای کاهش نرخ بهره نخواهد کرد. برخی نقادان خواستار کاهش ناگهانی نرخ بهره هستند، اما گلدمن ساکس میگوید که تاکنون هیچ اختلال جدی در بازار وجود ندارد که موجب شود تا سیاستگذاران مجبور به دخالت شوند.

تحلیلگران در بانک Commerzbank بهتازگی اظهاراتی دادهاند که به رویدادهای اخیر در بازارها اشاره دارند:

۱. فدرال رزرو (Federal Reserve) احتمالاً انتظارات برای کاهش نرخ بهره را بیشتر از گذشته در سمپوزیوم جکسون هول (Jackson Hole) آینده تأیید نخواهد کرد. این موضوع ممکن است باعث افزایش ارزش دلار آمریکا شود.

۲. بانک Commerzbank میگوید که باید دادههای تورم آمریکا در هفته آینده، 14 اوت، را مشاهده کنید؛ اگر این دادهها بیشتر از انتظارات باشند یا بازارها دوباره با یک وحشت بزرگ روبهرو شود احتمالاً مقامات فدرال رزرو در سمپوزیوم 22-24 اوت سعی خواهند کرد آرامش را حفظ کنند.

۳. سپس فدرال رزرو منتظر گزارش اشتغال بعدی که در ماه سپتامبر منتشر میشود خواهد بود. «این به معنی این است که انتظارات کنونی برای کاهش نرخ بهره ممکن است اصلاح شود و دلار ممکن است کمی بیشتر تقویت شود.»

توضیح: این نظرات نشان میدهد که بانک Commerzbank انتظار دارد که فدرال رزرو در مورد تصمیماتش نسبت به نرخ بهره در آینده اقداماتی انجام دهد که ممکن است بر ارزش دلار آمریکا تأثیر بگذارد. همچنین آنها به دادههای تورم و اشتغال آینده اشاره کردهاند که ممکن است بر تصمیمات فدرال رزرو تأثیرگذار باشند.

بانک مرکزی هند (RBI) تصمیم گرفته است که نرخ بهره را تغییر ندهد و در ۶.۵درصد ثابت بگذارد.

مقدار قبلی نرخ بهره ۶.۵ درصد بود.

پیشبینی نرخ بهره ۶.۵ درصد بود.

اظهارات وزیر امور دارایی ژاپن، آقای سوزوکی به صورت خلاصه:

1. تصمیمگیریهای مربوط به سیاست پولی به عهده بانک مرکزی ژاپن (BOJ) است.

2. اظهار نظری درباره نظرات معاون رئیس بانک مرکزی ژاپن، آقای اوچیدا، ندارد.

3. با دقت تحولات بازار را دنبال میکند.

4. هدف او از طریق سیاستهای مختلف، حمایت از رشد دستمزد است که از رشد تورم پیشی بگیرد.

5. بازار سهام توسط وضعیت اقتصادی، معاملات ارزی، فعالیتهای شرکتی و عوامل مختلف دیگر تعیین میشود.

6. معاملات الگوریتمی یکی از عوامل مختلف است و تنها دلیلی برای نوسانات بازار نیست.

7. تحولات نوسانات سهام را با دقت دنبال میکند؛ اما در مرحله اقدام واقعی نیست.

توضیح: این اظهارات نشان میدهد که وزیر امور مالی ژاپن به دقت تحولات اقتصادی و بازار را دنبال میکند و هدف او از طریق سیاستهای مختلف، حمایت از رشد دستمزد است که از رشد تورم پیشی بگیرد. او همچنین به اهمیت عوامل مختلفی که بازار سهام را تعیین میکنند، اشاره کرده و تأکید دارد که معاملات الگوریتمی تنها یکی از عوامل مختلف است و تنها دلیلی برای نوسانات بازار نیست. اوچیدا معاون بانک مرکزی ژاپن دیروز گفت تا زمانی که بازار با ثبات نیست اقدام به افزایش نرخ بهره نخواهند کرد.

خلاصهای از نظرات اعضای هیئتمدیره بانک ژاپن در جلسه ۳۰ و ۳۱ ژوئیه، در این جلسه به موارد زیر اشاره شده است:

چند عضو معتقدند که فعالیت اقتصادی و قیمتها مطابق با پیشبینی بانک مرکزی ژاپن است.

نظرات در مورد زمانبندی (اقدامات) تقسیم شده است - برخی از اعضا دادههای بیشتری میخواهند، برخی دیگر اکنون آماده اقدام هستند.

توافق در موردنیاز به رویکرد تدریجی (تغییرات نرخ بهره) برای جلوگیری از افزایش سریع نرخ بهره وجود دارد.

اعضا به نرخ خنثی «حداقل حدود ۱ درصد» بهعنوان هدف میانمدت نگاه میکنند.

برنامههای کاهش خرید اوراققرضه دولتی (JGB) بهعنوان ترویج عملکرد بازار و نه انقباض آن دیده میشود.

نیاز به نظارت دقیق بر بازار اوراققرضه (JGB) برای کاهش خرید بانک مرکزی ژاپن (BOJ) لازم است.

برخی با استناد به نرخهای واقعی منفی در پایینترین حد ۲۵ سال اخیر، فضا را برای افزایش نرخ بهره «بهطور قابلتوجهی پایین» پیشبینی میکنند.

نمایندگان دولت نیاز به ارتباط شفاف در مورد تغییرات سیاست تأکید میکنند.

بحث مستمر در مورد پایداری چرخه تورم/رشد حقوق و دستمزد وجود دارد.

توضیح: نظرات حاکی از آن است که بانک مرکزی ژاپن در حال ایجاد زمینه برای عادیسازی بیشتر سیاستها است اما در زمانبندی و سرعت دقیق اختلافنظر دارد. (خلاصه نظرات ساعت ۰۳:۲۵ بهوقت ایران منتشر شده است.)

انتظارات تورمی نیوزیلند- سه ماهه سوم - Inflation Expectations

انتظارات تورمی 2 ساله نیوزلند به 2.03% (قبلی 2.3%) کاهش یافته است.

افق دو ساله برای بانک مرکزی نیوزلند بسیار مهم است.

این افق را به عنوان یک بازه زمانی معقول در نظر میگیرد که روی تغییر سیاست پولی تاثیر میگذارد.

حساب جاری ژاپن - ژوئن - Current Account

او اظهار کرده که بانک مرکزی بسیار مراقب ریسک تورم است و در صورت لزوم از افزایش نرخ بهره استقبال خواهد کرد.

وی همچنین تکرار کرده که هیئت مدیره بانک مرکزی ارزیابی کرده است که نرخ فعلی همچنان با تعهدات تورمی آن همخوانی دارد.

او اظهار کرده است که انتظار نیست که نرخ تورم تا پایان سال 2025 به محدوده هدف 2-3 درصد برگردد.

همچنین، او بیان کرده است که سرمایهگذاری در انرژیهای تجدیدپذیر در مناطق باید منجر به مزایای اقتصادی قابل توجهی شود.

انرژیهای تجدیدپذیر برای کاهش ریسک که توسط تغییرات آب و هوایی ایجاد میشود، ضروری است.

افزایش نوسانات آب و هوا و افزایش دماها چالشهایی را برای کشاورزان ایجاد میکند.

نوسانات در بازارهای مالی تأثیر بر احساسات و روحیه (سنتیمنت) سرمایهگذاران دارد؛ اما بر اقتصاد تأثیر زیادی ندارد.

بر اساس اطلاعات فعلی، احتمال کاهش سریع نرخ بهره کم است.

همچنین اظهار کرده به یک عدد اقتصادی خاص واکنش نمیدهند و اگر اقتصاد سریعتر از انتظارات منفی شود، آنها نرخ بهره را کاهش میدهند.

پیش از اعلام نرخ بهره در 24 ژوئیه، اعضا نگران بودند که هزینههای مصرفکننده در سالهای 2025 و 2026 به مراتب کمتر از پیشبینیها باشد.

برخی اعضا بر این باور بودند که رشد دستمزدها در سطوح کنونی میتواند فشارهای قیمتی پایداری را در بسیاری از خدمات به همراه داشته باشد، در حالی که دیگر اعضا تأکید کمتری بر این ریسک داشتند و نگرانی خود را در مورد تضعیف بیشتر بازار کار که ممکن است باعث تأخیر در بهبود مصرف شود نشان دادند.

اعضا بیان کردند با کاهش نرخ بهره، انتظار میرود هزینه سرانه بهبود یابد، اما همچنان بسیاری از خانوار با هزینههای قابل توجه خدمات بدهی مواجه خواهند بود؛ همچنین، مصرفکنندگان در سالهای 2025 و 2026 ممکن است تحت تأثیر تعداد خانواری قرار گیرند که مجبور به تمدید وام مسکن خود با نرخهای بالاتر میشوند.

اعضا تأکید کردند با توجه به فشارهای قیمتی در بخش خدمات که عمدتاً تحت تأثیر رشد دستمزدها قرار دارند و احتمالاً کاهش تورم در بخش کالا یا کاهش قیمتها به اندازه ماههای گذشته نمیتواند آن را جبران کند، نیروهای مؤثر بر کاهش سرعت رشد قیمتها به زیر سطح هدف را در برابر نیروهایی که ممکن است را آن بالای سطح هدف نگه دارند، ارزیابی خواهند کرد.

اگرچه پیشبینی میشد مازاد عرضه تا سال ۲۰۲۶ ادامه یابد، برخی از اعضا بر عدم قطعیت میزان مازاد عرضه تأکید کردند؛ احتمال افزایش ناگهانی قیمت مسکن در نتیجه تقاضای انباشت با کاهش نرخ بهره کمتر ارزیابی شد.

به گفته جیمی دیمون، مدیرعامل جی پی مورگان، «کاهش 50 نقطهپایهای نرخ بهره توسط فدرال رزرو به اندازهای که بازارها فکر میکنند، مهم نیست.»

خزانهداری ایالات متحده 39 میلیارد دلار اوراق قرضه 10 ساله خزانهداری را در سقف بازده 3.96 درصد حراج کرد.

رتبه حراجی: D-

طلا و نقره در سال 2024 به دلیل خرید کشور چین و رکورد خرید بانکهای مرکزی افزایش یافته است. با این حال، سرمایه گذاران غربی عمدتاً خریدی نداشتند. آیا کاهش نرخ بهره بانک مرکزی در نهایت آنها را وارد بازار خواهد کرد؟

هر دو قیمت طلا و نقره در سال 2024 افزایش قابل توجهی را تجربه کردند. طلا بیش از 2500 دلار در هر اونس معامله میشد، در حالی که نقره به 32.75 دلار رسیده بود.

با این حال، به طور قابل توجهی، این افزایش تا حد زیادی بدون مشارکت سرمایه گذاران غربی رخ داده است.

در عوض، این رشد عمدتاً ناشی از خرید قوی در چین و ادامه رکورد خریدهای بانک مرکزی بوده است که تضاد فاحشی را بین آنچه در شرق و غرب در حال وقوع است بر جای گذاشته است.

صندوقهای قابل معامله در بورس طلا و نقره (ETF) در غرب جریان خروجی ثابتی را در نیمه اول سال 2024 نشان دادند.

و در عین حال، خرده فروشان طلا و نقره نیز فروش ثابتی را در سال گذشته گزارش کردهاند به ویژه از طرف دارندگان بلندمدت که به دنبال سود نقدی هستند. این روند به ویژه در بازار نقره مشهود بود چرا که قیمت از مرز 30 دلار گذشت.

با این حال، در این زمینه، گلدمن ساکس اخیرا گزارشی منتشر کرده است که در آن ذکر شده است:

کاهش نرخ بهره بانک مرکزی ممکن است در نهایت سرمایه گذاران غربی را وارد بازار طلا کند.

تحلیلگران طلا و نقره در نیم سال گذشته به این فکر افتادهاند که غرب در نهایت چه زمانی شرکت در این رالی را آغاز خواهد کرد. و اظهار نظر گلدمن ساکس، هر چند ساده، همچنان آنچه را که یکی از کاتالیزورهای احتمالی برای بالاتر رفتن قیمت است، مشخص میکند.

این مسئله مبتنی بر نتیجهای است که احتمال وقوع آن به طور فزایندهای زیاد به نظر میرسد:

فدرال رزرو به کاهش نرخ بهره نزدیک میشود و به دنبال گزارش اشتغال روز جمعه و سقوط روز دوشنبه در بازارهای سهام جهانی، معاملات آتی اکنون با احتمال 100 درصد کاهش نرخ بهره تا سپتامبر را قیمت گذاری میکنند.

همچنین احتمال 67 درصدی وجود دارد که نرخ بهره فدرال رزرو تا آن زمان 50 نقطه پایه پایینتر خواهد بود.

دادههای ETF نشان داد که جریان ورودی طلا و نقره نهادی به آرامی شروع به بازگشت به بازار در ماه ژوئیه کردند و زمانی که کاهش نرخ بهره فرا برسد، به زودی میتوانیم شاهد بازگشت پول نهادی و خردهفروشی بیشتر غرب به طلا و نقره باشیم.

دیوید سولومون، مدیر اجرایی گلدمن ساکس، پیشبینی میکند که فدرال رزرو از برداشتن گامهای اضطراری برای کاهش هزینههای استقراض اجتناب خواهد کرد، چرا که او پیشبینی میکند که اقتصاد ایالات متحده در حال عبور از رکود است.

سولومون در مصاحبهای گفت: «انتظار ندارم که قبل از سپتامبر اتفاقی رخ دهد. "اقتصاد پیش خواهد رفت و احتمالا شاهد رکود نخواهیم بود."

پس از افت بازارهای سهام در سراسر جهان و دادههای اشتغال در روز جمعه نشان داد که اقتصاد ایالات متحده بیش از حد انتظار ضعیف شده است، سرمایهگذاران شرطبندیها را افزایش دادند که سیاستگذاران قبل از نشست منظم برنامهریزیشده در ماه سپتامبر نرخ بهره را کاهش دهند. بازارهای مشتقه در روز دوشنبه احتمال 60 درصدی را منعکس کردند که فدرال رزرو ظرف یک هفته نرخ بهره را کاهش میدهد.

این شرطبندیها اکنون نشان میدهد که سرمایهگذاران احتمال کمی برای کاهش نرخ بهره توسط بانک مرکزی آمریکا پیش از سپتامبر پیشبینی میکنند، اما همچنان انتظار دارند در نشست دو روزهای که در 18 سپتامبر به پایان میرسد، کاهش 0.50 درصدی داشته باشیم.

سولومون گفت: «بر اساس دادههای اقتصادی که اکنون میبینیم و پیامهای فدرال رزرو، من فکر میکنم که احتمال دارد در پاییز شاهد یک کاهش 0.25 درصدی یا دو کاهش 0.25 درصدی باشیم.

به گفته سولومون: بازارها با تصمیم هفته گذشته بانک مرکزی ژاپن مبنی بر افزایش هزینههای استقراض این کشور متزلزل شدهاند. این اقدام بسیاری از سرمایه گذاران را وادار کرد تا معاملات به اصطلاح حملی خود، که در این معاملات آنها با نرخهای پایین در ژاپن وام میگیرند و داراییهای با بازده بالاتر را در جاهای دیگر خریداری میکنند، لغو کنند. به گفته استراتژیستهای جی پی مورگان، این لغو معاملات همچنان میتواند ادامه داشته باشد، چرا که ین همچنان کمتر از ارزش ذاتی خود معامله میشود.

به گفته سولومون، بسیاری از سرمایه گذاران نیز روی یک فرود نرم برای اقتصاد ایالات متحده حساب می کردند، پیش بینی ای که برخی اکنون پس از داده های مربوط به اشتغال در هفته گذشته، آن را پوشش می دهند.

سولومون در این مصاحبه گفت: «این یک گزارش اشتغال وحشتناک نبود، فقط ضعیفتر از آن چیزی بود که مردم انتظار داشتند.

احتمال رکود

سولومون قبلاً گفته بود که بازار نسبت به سرعت کاهش نرخ بهره بیش از حد خوشبین است و او حتی در ماه مه پیشنهاد کرد که فدرال رزرو هنوز هم میتواند تصمیم بگیرد که در سال جاری هیچ کاهشی نداشته باشد، دیدگاهی که او از آن زمان تا کنون تعدیل کرده است. اقتصاددانان گلدمن ساکس احتمال رکود اقتصادی آمریکا در سال آینده را از 15% به 25% افزایش دادند.

به گفته مدیرعامل 62 ساله گلدمن ساکس، از آنجایی که بازار به سمت دادههای جدید اقتصادی و انتظارات تجدیدنظر شده برای آنچه بانکهای مرکزی انجام خواهند داد، حرکت میکنند، تکانها برای مدتی طولانیتر احساس خواهند شد.

سولومون گفت: "من فکر میکنم که ما در اینجا پس از یک دوره بسیار قوی در بازارها اصلاح خواهیم داشت." من فکر میکنم در کوتاه مدت شاهد نوسانات بیشتری در بازارها خواهیم بود. این یک اصلاح بسیار بزرگ و بسیار مهم بود.»

نشانهها همچنان حاکی از آن است که نرخ بالای بهره، تأثیرات منفی خود را بر هزینههای مصرفکنندگان آمریکایی گذاشته است، زیرا امروز سهام یک شرکت تولیدکننده کفپوشهای کامپوزیتی کاهش چشمگیری داشت.

هفته گذشته، نظراتی از سوی مدیران شرکت Wayfair، خردهفروش آنلاین مبلمان، منتشر شد که بیانگر تأثیرات شدید نرخ بهره بر رفتار خرید مصرفکنندگان بود. نیرج شاه، مدیرعامل و همبنیانگذار این شرکت گفت: «سهماهه دوم سال، دورهای بود که به رغم چالشهای اقتصادی کلان، ما توانستیم سهم بازار خود را افزایش دهیم. با این حال، مشتریان همچنان با احتیاط بیشتری برای خریدهای مرتبط با خانه عمل میکنند و دادههای کارتهای اعتباری ما نشان میدهد که کاهش در این دستهبندی تقریباً مشابه با کاهش شدیدی است که در دوران بحران مالی بزرگ تجربه شد.»

امروز نوبت به شرکت Trex، تولیدکننده کفپوشهای کامپوزیتی رسیده است که سهام آن با کاهش تقریبا ۲۱ درصدی مواجه شد.

مدیرعامل این شرکت اظهار داشت: «کندی بازار بیشتر به مشتریان کمدرآمد بازمیگردد که کمتر به خرید محصولات Trex روی آوردهاند. در حالیکه دو دستهی دیگر مشتریان با درآمد متوسط و بالا تا ماه ژوئن عملکرد خوبی داشتند، اما از ماه ژوئن و ژوئیه به بعد شاهد کاهش خریدهای مشتریان با درآمد متوسط بودیم که با دادههای دیگر بازار نیز همخوانی دارد.»

به طور کلی، عملکرد بازار مسکن از مدتی پیش در حال کاهش بوده است. امروز همچنین شرکت دیزنی گزارشهایی مبنی بر کاهش هزینههای مشتریان در پارکهای تفریحی و هتلها منتشر کرد و رستورانها و خطوط هوایی نیز هشدارهایی در این زمینه دادهاند. به نظر میرسد که این روند رو به افول در حال گسترش است و احتمالاً از دیگر خردهفروشان نیز گزارشهای مشابهی خواهیم شنید.

در ادامه، برخی از اظهارات مطرحشده شرکت Trex را میتوان اینگونه خلاصه کرد:

دادههای رسمی روز چهارشنبه نشان داد بانک مرکزی چین برای سومین ماه متوالی در ماه ژوئیه از خرید طلا برای ذخایر خود عقب نشینی کرد.

ذخایر طلای چین در پایان ژوئیه به 72.8 میلیون اونس تروی رسید که نسبت به پایان ماه مه و ژوئن تغییری نکرده است. ارزش ذخایر طلای چین از 169.7 میلیارد دلار در پایان ژوئن به 176.64 میلیارد دلار در پایان ژوئیه افزایش یافت.

راس نورمن تحلیلگر مستقل گفت: «تعجبی نیست که بانک مرکزی خریدها را متوقف کرده است، این به ما نشانه روشنی در مورد ذهنیت آنها نسبت به قیمتها میدهد».

نورمن افزود: اگر قیمت شمش همچنان بالا بماند، بعید است که بانک مرکزی خرید خود را از سر بگیرد.

بانک خلق چین (PBOC) خریدهای خود را در ماه مه به دلیل افزایش قیمت طلا متوقف کرد. قیمت اسپات طلا تا کنون در سال جاری حدود 16 درصد افزایش یافته است و در 17 ژوئیه به بالاترین حد خود یعنی 2483.60 دلار رسید که به دلیل انتظارات کاهش نرخ بهره آمریکا و تنشهای ژئوپلیتیکی بود.

بر اساس گزارش شورای جهانی طلا (WGC)، بانک خلق چین با خرید خالص 7.23 میلیون اونس، بزرگترین خریدار طلا در جهان در سال 2023 بود که بیشترین میزان خرید توسط چین در حداقل 46 سال گذشته است.

به گفته شورای جهانی طلا و کارشناسان بازار، بانک خلق چین گاهی اوقات خریدهای طلای گذشته را پس از وقوع آنها گزارش کرده است.

در کمتر از یک هفته، ژاپن به طور کامل انتظارات جهان را برای بازارها و اقتصاد خود تغییر داد.

این کشور بیش از یک سال عزیز دنیای مالی بود. ارز ضعیف آن بازار سهام را به رکوردهای بیسابقه سوق داد و تورم را پس از دههها دوباره شعلهور کرد. سپس بانک مرکزی ژاپن چهارشنبه گذشته نرخ بهره را افزایش داد و اوئدا، رئیس بانک مرکزی ژاپن، اعلام کرد که قصد دارد به راه خود ادامه دهد که به افزایش شدید ین و چرخش شدید در بازارهای جهانی کمک کرد. معاملهگران و سرمایهگذاران مجبور شدند استراتژیهای مبتنی بر دیدگاههای کلان مبنی بر ضعیف ماندن پول ژاپن و افزایش سریع نرخهای بهره را کنار بگذارند.

بدون شک این زمینه کاملاً جدیدی برای بازارها است. استفن میلر، مشاور مدیریت سرمایههای گرانت ساموئل و مدیر سابق صندوق بلک راک، میگوید: اکنون با بانک مرکزی ژاپنی مواجه هستیم که به نظر میرسد از سالها سیاست نرخهای بهره صفر یا منفی دور میشود. "ژاپن اکنون در مرکز نگرانیهای اضطراری - در همه چیز از سهام، اوراق قرضه، ین، اعتبار و غیره قرار دارد."

نوسانات در بازارهای ژاپن ادامه یافت و نیکی 225 در روز دوشنبه بیشترین افت خود را از سال 1987 تجربه کرد، اما روز بعد 10 درصد افزایش یافت. این حرکت سریع، پیامدهایی برای سیاست و خانوادههای کشور دارد چرا که آشفتگی بازار میتواند بر اطمینان مصرف کننده و خروج ظریف ژاپن از تورم تأثیر بگذارد. پس از اینکه شینیچی اوچیدا، معاون رئیس بانک مرکزی ژاپن، اعلام کرد: بانک تا زمانی که بازارها ناپایدار هستند، نرخ بهره را افزایش نخواهد داد، ین روز چهارشنبه بیش از 2 درصد تضعیف شد.

هیروفومی سوزوکی، استراتژیست ارشد ارز خارجی در بانک سومیتومو میتسویی، گفت: "ریسک این است که مصرف و سرمایهگذاری به دلیل افزایش عدم اطمینان در بازارها متوقف شود." اگر این مسئله ادامه یابد، میتواند بر رفتار تجاری و خانوادهها نیز تأثیر بگذارد.»

به گفته تحلیلگران، فشار فروش تاریخی در بازار نشان میدهد که هرگونه معاملهای که امید به سود بردن از ین ضعیف و افزایش گسترده بازار سهام ژاپن بوده است، از بین رفته است. افزایش ین، یکی از سودآورترین استراتژیهای بازار در سال جاری را نیز از مسیر خارج کرد: معاملاتی که شامل استقراض ارز ژاپن برای سرمایه گذاری در سایر داراییهای جهانی است. بهبود ین باعث هجوم برای حفظ سود و بسته شدن معاملات شد که تشدید رشد ارز را در پی داشت.

وی لی، استراتژیست ارشد سرمایه گذاری جهانی در بلک راک گفت: «این واکنش بزرگ در مقایسه با موارد قبلی معاملات حملی که به سرعت باز میشود، نشان میدهد که در ژاپن ترسی بزرگتر از رکود وجود دارد - و در صورت ادامه میتواند پیامدهای جهانی داشته باشد.

سیاستمداران و رهبران تجاری به دنبال کاهش نگرانیها در مورد پیامدهای بازگشت به نرخهای بهره عادی بودهاند و اظهارات اوچیدا در روز چهارشنبه در مورد حفظ نرخ بهره در بازارهای پرنوسان، یک گام عقبتر از موضع هاوکیش اوئدا در هفته قبل بود.

مقامات همچنین به دنبال کاهش تأثیر نوسانات وحشی بازار هم بر سرمایهگذاران خرد و هم بر حسابهای سرمایهگذاری معاف از مالیات هستند. مورد دوم ابتکاری است برای تشویق مردم به انتقال بخشی از بیش از 1 کوادریلیون ین (6.8 تریلیون دلار) موجود در حسابهای بانکی از ماه مارس به بازار. سرمایهگذاران خارجی که در این کشور باقی ماندهاند احتمالاً نگاه بلند مدتتری به شرکتهایی خواهند داشت که در اصلاحات، رشد کسب و کار و مدیریت ترازنامه کوشا بودهاند.

پلهام اسمیترز که شرکت مستقر در لندن او تحقیقاتی را روی شرکتهای آسیایی با تمرکز بر ژاپن ارائه میکند، گفت: «من فکر میکنم این بازاری است که اکنون باید با تحلیلهای بنیادی سازگار باشد – رویکرد پایین به بالا، نه از بالا به پایین».

یک دیدگاه در حال ظهور وجود دارد که حرکت بانک مرکزی ژاپن یک اقدام اشتباه و تحت تأثیر فشارهای سیاسی بوده است، چرا که چندین سیاستمدار برجسته در هفتههای اخیر ین ضعیف را مطرح کرده بودند. تاکوجی آیدا، اقتصاددان ارشد در کردی اگریکول (Credit Agricole) گفت که این مسئله میتواند روابط بین دولت ژاپن و بانک مرکزی را به خطر بیندازد - و بر تلاش فومیو کیشیدا نخست وزیر برای انتخاب مجدد به عنوان رئیس حزب حاکم ژاپن در ماه آینده تأثیر بگذارد.

دیگران از حرکت بانک مرکزی ژپن حمایت کردند. کریستوفر ویلکاکس، رئیس تجارت و بانکداری سرمایهگذاری در نامورا هولدینگز (Nomura Holdings Inc) گفت که افزایش نرخ بهره با توجه به محیط کلان کشور و تغییر دههها سیاست پول تسهیلی، تصمیم درستی بود.

ویلکاکس گفت: «آنها همیشه میدانستند که کاهش سیاستهای تسهیلی بسیار سخت خواهد بود. بنابراین من فکر میکنم بانک مرکزی ژاپن بسیار هوشمندانه بازی میکند.

رکود در بازار همچنین میتواند جرقه افزایش بازخرید سهام را به همراه داشته باشد چرا که شرکتها از قیمتهای پایینتر سهام سود میبرند. تنظیمکنندهها و سرمایهگذاران خارجی بر شرکتها فشار میآورند تا سیاستهای سهامداران دوستانهتری اتخاذ کنند.

آتل گویال، تحلیلگر سهام در گروه جفریز (Jefferies) گفت: «این فرصت منحصر به فرد است. این فشار فروش فرصت مناسبی را ایجاد میکند چرا که برخی از شرکتها در شرف اعلام نتایج و برگزاری جلسات هیئت مدیره هستند، این امکان برای برخی از آنها وجود دارد که خریدهای بزرگ را اعلام کنند.

از آنجایی که آنها به دنبال فرصتهایی در محیط جدید ایجاد شده توسط بانک مرکزی ژاپن و آشفتگی بازار ناشی از آن هستند، اتفاق نظر گستردهای وجود دارد که سرمایه گذاران باید آنچه را که فکر میکردند در مورد کشور میدانند، ارزیابی کنند.

به گفته کربی، سخنگوی وزارت دفاع آمریکا، «به اندازهای که تاکنون مشاهده شده، به آتشبس بین حماس و اسرائیل نزدیک هستیم.»

مسعود پزشکیان، رئیس جمهور ایران، در گفتگو با امانوئل مکرون، همتای فرانسوی خود، تأکید کرد در برابر هرگونه تهاجم یا رفتار تجاوزکارانه سکوت نخواهد کرد. این اظهارات در حالی مطرح شده که نگرانیها از تشدید تنشهای منطقهای پس از ترور رهبر حماس در تهران در هفته گذشته افزایش یافته است.

پزشکیان در این تماس تلفنی اظهار داشت: «ایران هرگز در برابر تجاوز به منافع و امنیت خود ساکت نخواهد ماند» و از اسرائیل به خاطر جنگ ۱۰ ماهه در غزه انتقاد کرد. وی همچنین افزود: «اگر ایالات متحده و کشورهای غربی واقعاً به دنبال جلوگیری از جنگ در منطقه هستند، باید اسرائیل را مجبور به توقف نسلکشی و حملات به غزه کرده و آتشبس را بپذیرند.»

به گزارش رسانههای داخلی، نشستی اضطراری در سازمان همکاری اسلامی در عربستان سعودی به درخواست ایران برای بررسی ترور اسماعیل هنیه، رهبر پیشین گروه فلسطینی حماس، برگزار شد. تهران و گروههای متحد آن، از جمله حماس و حزبالله، اسرائیل را به ترور هنیه در ۳۱ ژوئیه متهم کردهاند. شایان ذکر است مقامات اسرائیلی مسئولیت ترور هنیه را بر عهده نگرفتهاند.

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده - Crude Oil Inventories

شاخص مدیران خرید به گزارش موسسه آیوی - Ivey PMI (ژوئیه)

اقتصاد ایالات متحده همچنان نسبتا قوی است و ما همچنان در حال رصد دقیق وضعیت کلی اقتصادی ناحیه یورو هستیم.

ما ضمن حفظ آرامش، بازارهای مالی را با دقت و فوریت لازم رصد خواهیم نمود و همکاری نزدیک خود را با بانک مرکزی ژاپن و سایر نهادهای دولتی ادامه خواهیم داد.

موضعگیری ما در خصوص مداخله در بازار همچنان بدون تغییر باقی مانده و تمرکز ما بر کاهش نوسانات است و نه تعیین سطح قیمتی مشخص؛ سیاستهای اتخاذشده قبلی، از جمله مداخله در بازار، ادامه دارد.

نوسانات بیش از حد باعث افزایش عدم قطعیت و کاهش پیشبینیپذیری روند اقتصادی برای کسبوکارها میشود و همچنان هیچ نشانهای از تغییر در روند بهبود تدریجی اقتصاد ژاپن مشاهده نمیگردد.

وزارت دفاع روسیه: حمله صبح امروز به اوکراین پاسخ به حمله ATACMS توسط اوکراین بود – اینترفاکس

نظرسنجی بانک مرکزی انگلستان: انتظارات تورمی عمومی برای ۱۲ ماه آینده ۲.۸٪ است (قبلی: ۲.۶٪). انتظارات تورمی عمومی بریتانیا برای

اخیراً شایعاتی در شبکههای اجتماعی منتشر شده بود که صرافی ارز دیجیتال Gate.io هک شده است. با این حال، مدیر

رئیسجمهور فرانسه، امانوئل مکرون، قرار است نام نخستوزیر جدید خود را اعلام کند و به روزهای بنبست سیاسی پایان دهد.

اسکریوا از بانک مرکزی اروپا: کاهش نرخها ادامه خواهد داشت اگر شرایط پایهای حفظ شود. منطقی است که در جلسات

خبرگزاری رویترز: به گزارش موسسه Ifo، شرکتها در آلمان به طور قابل توجهی برنامههای سرمایهگذاری خود را کاهش دادهاند. نتایج