به گزارش اکسیوس، یک مقام اسرائیلی گفته است که «احتمالاً توافق آتشبس تا پنجشنبه نهایی خواهد شد.»

تقاضای جهانی نفت در سال ۲۰۲۴ به میزان ۱.۵ میلیون بشکه در روز افزایش یافت (پیشبینی قبلی ۱.۶۱ میلیون بشکه

گزارش درآمدزایی سهماهه چهارم 2024 گلدمن ساکس سود هر سهم (EPS) واقعی…………. 11.95 پیشبینی………… 8.17 درآمدزایی فصلی (REVENUE) واقعی………… 13.87

گزارش درآمدزایی سهماهه چهارم 2024 ولز فارگو سود هر سهم (EPS) واقعی…………. 1.43 پیشبینی………… 1.35 درآمدزایی فصلی (REVENUE) واقعی………… 20.38

جدول پیشبینی نوسانات شاخص S&P توسط موسسات گلدمن ساکس و جی پی مورگان براساس گزارش CPI امروز

بلکراک، گزارش خود برای سهماهه چهارم سال 2024 را منتشر کرد. طبق این گزارش، سود هر سهم تعدیلشده بلکراک به

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

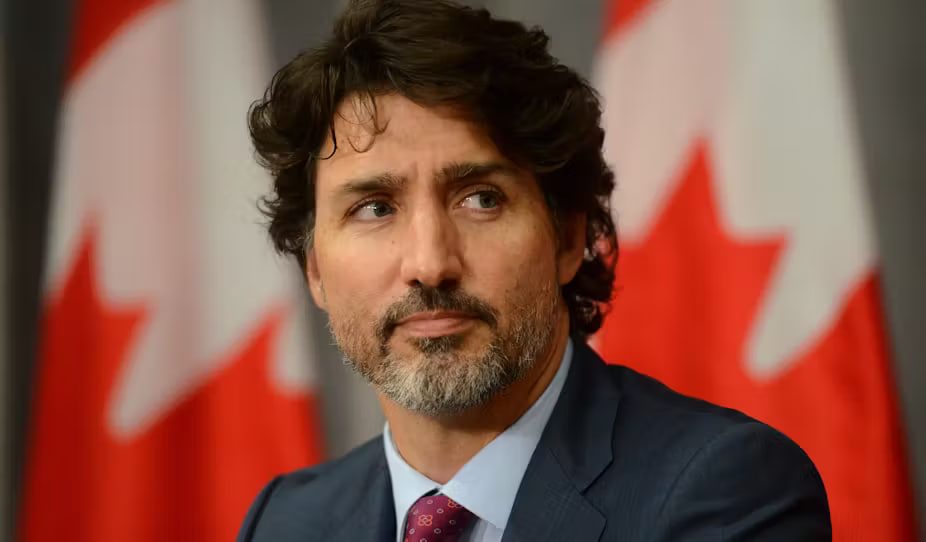

رهبر اپوزیسیون حزب دموکراتیک جدید (NDP) کانادا از نخستوزیر جاستین ترودو درخواست کرده که از سمت خود استعفا دهد.

رهبر حزب دموکراتیک جدید (NDP) کانادا، در پاسخ به سوالی درباره احتمال برگزاری رأی عدم اعتماد به نخستوزیر جاستین ترودو، گفت: «همه گزینهها روی میز است.»

این مقاله به بررسی روندهای فصلی طلا با استفاده از چندین نمودار میپردازد و دادههای کوتاهمدت، میانمدت و بلندمدت را پوشش میدهد. یکی از معیارهایی که در اینجا مورد بررسی قرار میگیرد، مقایسه با روند فصلی قیمت نقره است.

ما همچنین به عملکرد ویژه نیمه اول هر سال توجه میکنیم.

الگوهای فصلی قیمت طلا همواره ثابت و قابل اطمینان بودهاند. سپتامبر معمولاً ضعیفترین ماه برای طلا محسوب میشود، اما ما از اواسط سپتامبر 2024، وارد قویترین دوره برای طلا شدیم. این دوره، یک فرصت طلایی برای سرمایهگذاران در سال 2024 به شمار میرود، چرا که فصل مطلوب طلا آغاز میشود.

درک روندهای فصلی طلا، بینشهای ارزشمندی را برای سرمایهگذارانی که قصد دارند نقاط ورود و خروج خود را در بازار طلا بهینهسازی کنند، فراهم میکند.

با بررسی بازههای زمانی مختلف، از 5 سال اخیر تا دیدگاه 50 ساله، میتوان الگوهای پایدار، نقاط قوت فصلی و دورههای احتیاط را شناسایی کرد.

با نزدیک شدن بازار طلا به سال 2025، شاهد الگوهای فصلی پایداری در بازار طلا طی دورههای طولانی و سالهای اخیر هستیم. بهویژه ماه آوریل معمولاً ماهی قوی برای طلا بوده است، در حالی که ژانویه تا سال 2020 به طور مداوم ماه خوبی برای طلا محسوب میشد (تا زمانی که درصد وقوع این روند کاهش یافت).

الگوهای فصلی طلا

طلا، بهعنوان یک کامودیتی ارزشمند، الگوهای فصلی مشخصی دارد که میتواند سرمایهگذاران را در اتخاذ تصمیمات آگاهانه راهنمایی کند.

تحلیلی بر دوره 50 ساله نشان میدهد که طلا معمولاً بیشترین رشد خود را در نیمه دوم سال تجربه میکند، که از 6 ژوئیه آغاز میشود و حدود 21 فوریه سال بعد به اوج میرسد.

این دوره بهطور تاریخی میانگین سودی بین 6.96% تا 11.27% داشته است که بهطور قابلتوجهی عملکردی بهتر از میانگین سود سالانه 5.18% در طول 50 سال گذشته نشان میدهد.

✔️ خبر مرتبط: نقره در سال 2025: پیشبینی افزایش قیمت به 40 دلار!

با این حال، نیمه اول سال ثبات کمتری دارد و شامل دورههایی از قوت و ضعف میباشد. سپتامبر بهویژه به عنوان یک ماه چالشبرانگیز ظاهر میشود که معمولاً ضعیفترین ماه برای طلا است و با عملکرد پایینتر و نوسانات بیشتر همراه است.

زمانی که پنج سال گذشته (2020-2024) را بررسی میکنیم، شاهد بازتاب و تقویت این الگوهای بلندمدت هستیم، بهویژه قوت بازار طلا از اکتبر تا فوریه.

با این حال، دادههای پنجساله نوساناتی در ماههایی مانند مارس و آوریل نشان میدهند که با برخی از روندهای میانهسال که در تحلیل 50 ساله مشاهده میشود، تفاوت دارد. این مقایسه هم قابلیت اطمینان و هم تفاوتهای دقیق روندهای فصلی طلا را نشان میدهد و نقشه راهی برای سرمایهگذاری در طلا در طول سال فراهم میکند.

بررسی روندهای فصلی قیمت طلا در پنج سال گذشته (از 2020 تا 2024)

این نمودار عملکرد ماهانه طلا از سال 2020 تا 2024 را نشان میدهد و درصد ماههایی را که در آن بسته شدن قیمت طلا بالاتر از قیمت باز شدن آن بوده، برجسته میکند.

بینشهای کلیدی: روند پنجساله اخیر نشان میدهد که ماههای مارس، آوریل، ژوئیه و دسامبر ماههای قوی برای سودآوری احتمالی طلا هستند، در حالی که ماههای فوریه، ژوئن و سپتامبر نوسانات بیشتری دارند و توصیه میشود احتیاط بیشتری در این ماهها صورت گیرد.

نمودار با آخرین دادهها بهروزرسانی شده است. سال 2024 از نظر فصلی سالی غیرمعمول بود، بهویژه در ماههای سپتامبر، نوامبر و دسامبر (تا کنون).

بررسی روندهای فصلی قیمت طلا در بیست سال گذشته (از 2005 تا 2024)

این نمودار بازه زمانی 20 ساله از 2005 تا 2024 را پوشش میدهد و دیدگاهی بلندمدت در مورد الگو فصلی طلا ارائه میدهد.

بینشهای کلیدی: روند 20 ساله با دادههای اخیر همراستا است و ژانویه، اوت و نوامبر را بهعنوان ماههای کلیدی برای سودآوری بالقوه برجسته میکند. همچنین، این روند نیاز به احتیاط در فوریه و مارس را تأکید میکند، جایی که عملکرد تاریخی ضعیفتر بوده است.

بررسی الگوهای فصلی قیمت طلا در طول 50 سال گذشته

نمودار فصلی 50 ساله از سایت Seasonax.com تحلیل تاریخی جامعی از قیمتهای طلا در طول سال ارائه میدهد.

بینشهای کلیدی: روند 50 ساله قدرت ژانویه، اوت و نوامبر را تأیید میکند و با دادههای کوتاهمدت همراستا است. بازه زمانی از 6 ژوئیه تا 21 فوریه بهعنوان پرسودترین دوره برای سرمایهگذاران طلا برجسته میشود.

روندهای فصلی قیمت طلا در پنج سال اخیر (یعنی از 2020 تا 2024) با دورههای قبلی

تغییرات عملکرد در ماههای کلیدی

ماههای قوی ثابت – ژانویه، اوت و نوامبر: در تمام بازههای زمانی— 5 سال، 20 سال و 50 سال—ژانویه، اوت و نوامبر بهطور مداوم بهعنوان ماههای قوی برای طلا ظهور میکنند. این ثبات نشان میدهد که این ماهها تحت تأثیر عوامل تکراری مانند افزایش تقاضای سرمایهگذاری، چرخههای اقتصادی یا تأثیرات ژئوپولیتیکی قرار دارند. بینش Seasonax در مورد شروع دقیق دوره قوی از 6 ژوئیه تأکید میکند که این روند ریشهدار در دادههای تاریخی است.

عملکرد ضعیف در فوریه و مارس: دادههای 20 ساله و 50 ساله نشان میدهند که فوریه و مارس ماههای ضعیفتری برای طلا هستند، که با روند پنجساله اخیر همراستا است. این ثبات نشان میدهد که این ماهها ممکن است با موانع فصلی مواجه شوند، احتمالاً به دلیل اصلاحات بازار یا تغییرات در احساسات سرمایهگذاران.

نوسانات اواسط سال

ثبات از آوریل تا ژوئیه: دادهها در تمام بازههای زمانی نشان میدهند که از آوریل تا ژوئیه عملکرد نسبتاً ثابتی وجود دارد، اما نسبت به ماههای دیگر کمتر صعودی است. این دوره فاقد روندهای صعودی قوی است که در ماههای دیگر مشاهده میشود، که نشان میدهد سرمایهگذاران ممکن است این دوره را بهعنوان زمانی برای تجمیع یا معاملات کمتر تهاجمی در نظر بگیرند.

ثبات رالی پایان سال: عملکرد قوی در نوامبر و دسامبر در تمام بازههای زمانی، رالی پایانی سال قابل اطمینانی را نشان میدهد که ممکن است به تنظیمات بازار، تنشهای ژئوپولیتیکی یا تغییرات در سیاستهای پولی که طلا را بهعنوان دارایی پناهگاهی ترجیح میدهند، نسبت داده شود.

مقایسه روندهای فصلی قیمت طلا و نقره در طولانیمدت

قدرت در ابتدای سال: هم طلا و هم نقره در ماههای ابتدایی سال (ژانویه تا فوریه) عملکرد قوی دارند. با این حال، طلا تمایل دارد که قدرت خود را تا مارس حفظ کند، در حالی که نقره معمولاً زودتر به اوج میرسد.

ضعف در میانه سال: هر دو فلز در میانه سال ضعف یا نوساناتی را نشان میدهند (مارس تا ژوئیه برای طلا، ژوئن برای نقره)، که نشان میدهد تحت تأثیر عوامل فصلی مشابهی مانند جابجایی سرمایهگذاران یا چرخههای اقتصادی گستردهتر قرار دارند.

قدرت پایان سال: هر دو فلز در پایان سال رالی قوی را نشان میدهند، بهطوری که طلا عملکرد قوی در ماههای نوامبر و دسامبر دارد، در حالی که نقره نیز در این ماهها روندهای مثبتی نشان میدهد. این شباهت نشان میدهد که عوامل پایان سال، مانند متعادلسازی پرتفوی یا خرید داراییهای امن، تأثیر مشابهی بر هر دو فلز دارند.

نکات کلیدی: الگوهای فصلی طلا در کوتاه مدت و بلند مدت

با نزدیک شدن به سال 2025، مشاهده میشود که دورههای پایدار قوی سال معمولاً آوریل و تا حدی نیز ژانویه هستند. ماه مارس معمولاً عملکرد ضعیف است.

با درک این روندهای فصلی طلا و زمانبندی دورههای کلیدی مانند سپتامبر و رالی پس از سپتامبر، معاملهگران و سرمایهگذاران میتوانند در بازار طلا موقعیت بهتری پیدا کنند و نقاط ورود و خروج را بهینهسازی کنند تا ریسکها را تا حد ممکن کاهش دهند.

بیشتر بخوانید:

بانک مرکزی فرانسه پیش بینیهای رشد 2025 و 2026 را به دلیل عدم اطمینان سیاسی داخلی اصلاح کرده است

بانک مرکزی فرانسه رشد 1.1 درصدی را در سال 2024 پیش بینی میکند (که نسبت به پیش بینی قبلی تغییری نداشته است)

رشد در سال آینده 0.9٪ خواهد بود (از 1.2٪ در پیش بینی ماه سپتامبر کاهش یافته است)

مقام ارشد اسرائیلی اعلام کرده است که هنوز اختلافاتی در مذاکرات بر سر توافق آزادی گروگانها و آتشبس در غزه وجود دارد، اما این اختلافات قابل حل هستند.

زِلِنسکی را به مراسم تحلیف دعوت نکردیم، اما اگر بخواهد، می تواند حضور داشته باشد

نمیدانم که شی جینپینگ در مراسم تحلیف حضور خواهد داشت یا خیر

وضعیت روسیه و اوکراین از وضعیت خاورمیانه پیچیدهتر خواهد بود.

"اگر گروگانهای حماس قبل از شروع به کار من، آزاد نشوند، اوضاع خوشایند نخواهد بود."

تعرفهها کشور ما را ثروتمند خواهد کرد

زلنسکی باید برای انجام یک توافق آماده باشد

قبل از شروع به کار، سعی خواهم کرد توافقی بین اوکراین و روسیه به دست آورم

سخنگوی پنتاگون: آمریکا ارزیابی میکند که نیروهای کره شمالی در درگیریها در استان کورسک اوکراین شرکت داشتهاند

با پوتین و زلنسکی اوکراین صحبت خواهم کرد

زلنسکی به دنبال صلح است

دولت میداند که در مورد پهبادها چه اتفاقی رخ داده است

بهتر است دولت بایدن وضعیت پهپادها را توضیح دهد.

نمیتوانم تصور کنم که پهپادها توسط دشمنان ایالات متحده کنترل میشوند.

بحث بزرگی درباره قیمت داروها خواهیم داشت.

سقوط یورو بر قیمتهای وارداتی فشار میآورد

هنگامی که ثبات قیمتها برقرار شد، بانکهای مرکزی میتوانند انحرافات متوسط تورم از هدف را در هر دو جهت تحمل کنند.

در غیاب چنین شوکهایی، سیاست باید مراقب باشد و بیش از حد واکنش نشان ندهد

سیاست پولی باید بر واکنش قوی به شوکهایی که توانایی بیثبات کردن انتظارات تورمی را دارند، متمرکز شود.

قیمت بیت کوین به 107000 دلار رسید و سقف جدیدی ثبت کرد

ما باید کسری بودجه را کاهش دهیم.

گفتگوی بسیار خوبی با نتانیاهو، نخست وزیر اسرائیل، داشتیم

اشنابل، عضو بانک مرکزی اروپا: ما باید با احتیاط پیش برویم و وابستگی به دادهها را حفظ کنیم

ثبات قیمت در دسترس است.

کاهش تدریجی نرخ بهره به سمت سطح خنثی مناسبترین اقدام است.

سیاست پولی باید بر واکنش قاطعانه به شوکهایی متمرکز شود که ظرفیت بیثبات کردن انتظارات تورمی را دارند.

حذف تدریجی سیاستهای محدود کننده همچنان مناسب است.

در طول دوازده ماه آینده، توسعه اقتصادی همچنان بسیار محتمل تر از رکود است.

سیاست پولی نمیتواند مسائل ساختاری را حل کند.

ریسکها برای چشم انداز تورم به طور کلی متعادل است.

نرخ بهره به سطوح خنثی نزدیک میشود.

این اقدام کمک خواهد کرد تا اطمینان حاصل شود که فناوری نوظهور در ایالات متحده توسعه خواهد یافت

ماسایوشی سان و سافت بانک 100 میلیارد دلار در ایالات متحده طی 4 سال سرمایه گذاری میکنند.

سطح اطمینان در ایالات متحده بالا است

در توقف جنگ در اوکراین پیشرفتهایی داشتهایم

پیشنهادهایی در حال بررسی هستند که شامل اخراج کارمندان فدرال است که به محل کار خود بازنمیگردند.

مدیرعامل سافتبانک (Soft bank) اعلام کرد که سطح اطمینان او به ایالات متحده به طرز چشمگیری افزایش یافته است.

مدیرعامل سافتبانک: امیدوارم ترامپ دوباره صلح جهانی را به ارمغان آورد.

کالاس، مسئول سیاست خارجی اتحادیه اروپا: بسیاری از وزرای خارجه اتحادیه اروپا گفتند که رهبر جدید سوریه باید از نفوذ روسیه در آنجا خلاص شود.

انتخابات آلمان احتمالاً در 23 فوریه 2025 برگزار میشود.

براساس نظرسنجیها، حزب CDU در صدر قرار دارد. حزب SPD تحت رهبری شولتز امیدوار است از این زمان استفاده کرده و احساسات عمومی را تغییر دهد.

رأی عدم اعتماد با نتیجه 394 به 207 و 116 رای ممتنع تصویب شد.

تاثیرات بر اروپا:

این موضوع بحران رهبری را در میان چالشهای اقتصادی و امنیتی مستمر تشدید میکند.

مسائل کلیدی شامل موارد زیر است:

جنگ در اوکراین و تنشها با روسیه، به ویژه تهدیدات هستهای.

روابط اقتصادی نامطمئن اروپا با چین.

خلاء رهبری با آغاز به کار دونالد جی. ترامپ در ایالات متحده همزمان است، که موجب افزایش بیثباتی جهانی میشود.

شولتز، صدراعظم آلمان، رای اعتماد پارلمان را از دست داد که راه را برای انتخابات زودهنگام هموار میکند

پارلمان آلمان راه را برای برگزاری انتخابات زودهنگام در فوریه هموار کرد.

تعرفههای اعمال شده توسط ترامپ ممکن است به طور جزئی باعث افزایش تورم شوند.

بانک مرکزی اروپا (ECB) به طور کلی با پیشبینیهای بازار در مورد کاهش نرخ بهره راحت است.

اجماع نسبی این است که نرخ بهره باید به نزدیکی سطح خنثی برسند.

من پیش بینی نمیکنم که ریسک کاهش نرخ تورم به کمتر از 2٪ افزایش یافته باشد.

روسیه تنها 10٪ از نیروی نظامی خود را در دو روز گذشته از سوریه خارج کرده است.

به گفته دو منبع، آمریکا به زودی، احتمالاً تا روز سهشنبه، مطالعهای درباره صادرات رو به رشد LNG منتشر خواهد کرد

برآورد اولیه شاخص مدیران خرید بخش تولیدی ایالات متحده - S&P Global Manufacturing PMI Flash (دسامبر)

برآورد اولیه شاخص مدیران خرید بخش خدمات ایالات متحده - S&P Global Services PMI Flash (دسامبر)

برآورد اولیه شاخص مدیران خرید بخش ترکیبی (تولیدی و خدماتی) ایالات متحده - S&P Global Composite PMI Flash (دسامبر)

کریستیا فری لند، معاون نخستوزیر و وزیر دارایی کانادا، استعفا داده است. او زمانی به عنوان آینده حزب در نظر گرفته میشد، اما خود را بیش از حد به جاستین ترودو وابسته کرده بود، کسی که حالا به وضوح او را رها کرده است تا به تلاشهای خود برای نجات زندگی سیاسی خود ادامه دهد.

به وضوح، لیبرالها در تلاش هستند تا مارک کارنی را برای پیوستن به حزب ترغیب کنند.

فروش خانه در کانادا در ماه نوامبر نسبت به اکتبر 2.8% افزایش یافته است

شاخص تولیدی امپایر استیت ایالت متحده آمریکا - Empire State Manufacturing (دسامبر)

ارتش اسرائیل اعلام کرد که پس از یک پرتاب موشک از یمن، در چندین منطقه در مرکز اسرائیل آژیرهای هشدار به صدا درآمدهاند. این وضعیت باعث نگرانی و اضطراب در بین ساکنان این مناطق شده است. مقامات امنیتی اسرائیل در حال بررسی و ارزیابی وضعیت هستند و تدابیر لازم برای مقابله با تهدیدات احتمالی را اتخاذ میکنند.

موارد شروع به ساخت مسکن کانادا - Housing Starts (نوامبر)

شرکت مایکرواستراتژی ۱۵,۳۵۰ بیتکوین را به مبلغ تقریبی ۱.۵ میلیارد دلار نقد در قیمت متوسط ۱۰۰,۳۸۶ دلار به ازای هر بیتکوین در بین ۹ دسامبر تا ۱۵ دسامبر ۲۰۲۴ خریداری کرده است.

از تاریخ ۱۵ دسامبر ۲۰۲۴، مایکرواستراتژی ۴۳۹,۰۰۰ بیتکوین در اختیار دارد که با قیمت کلی حدود ۲۷.۱ میلیارد دلار و قیمت متوسط تقریبی ۶۱,۷۲۵ دلار به ازای هر بیتکوین خریداری شدهاند.

موسسه رتبهدهی فیچ: تنشهای تجاری ممکن است بر بنادر اروپایی و خاورمیانهای تأثیر بگذارد.

بنیانگذار شرکت کوانتوم انرژی، اعلام کرده است که تولیدکنندگان نفت ایالات متحده به دلیل شرایط فعلی قیمتها احتمالاً تولید خود را افزایش نخواهند داد.

بر اساس نظرسنجی انجام شده از 24 اقتصاددان، 14 نفر پیشبینی میکنند که نرخ سیاستی بانک مرکزی سوئیس تا پایان سال 2025 به 0.25 درصد خواهد رسید، در حالی که 10 نفر دیگر این نرخ را صفر درصد پیشبینی کردهاند.

در نظرسنجی دیگر، 23 نفر از 24 اقتصاددان انتظار دارند که بانک مرکزی سوئیس در ماه مارس نرخ سیاستی خود را 25 نقطه پایه کاهش داده و به 0.25 درصد برساند. تنها یک نفر از این اقتصاددانان انتظار عدم تغییر در نرخ را دارد.

صدراعظم آلمان، شولتز: آلمان به رشد اقتصادی بیشتری نیاز دارد. برای احیای رشد اقتصادی به سرمایهگذاریهای بیشتری نیاز است.

به گزارش اکسیوس، یک مقام اسرائیلی گفته است که «احتمالاً توافق آتشبس تا پنجشنبه نهایی خواهد شد.»

تقاضای جهانی نفت در سال ۲۰۲۴ به میزان ۱.۵ میلیون بشکه در روز افزایش یافت (پیشبینی قبلی ۱.۶۱ میلیون بشکه

گزارش درآمدزایی سهماهه چهارم 2024 گلدمن ساکس سود هر سهم (EPS) واقعی…………. 11.95 پیشبینی………… 8.17 درآمدزایی فصلی (REVENUE) واقعی………… 13.87

گزارش درآمدزایی سهماهه چهارم 2024 ولز فارگو سود هر سهم (EPS) واقعی…………. 1.43 پیشبینی………… 1.35 درآمدزایی فصلی (REVENUE) واقعی………… 20.38

جدول پیشبینی نوسانات شاخص S&P توسط موسسات گلدمن ساکس و جی پی مورگان براساس گزارش CPI امروز

بلکراک، گزارش خود برای سهماهه چهارم سال 2024 را منتشر کرد. طبق این گزارش، سود هر سهم تعدیلشده بلکراک به