با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

بر اساس نظرسنجی از 28 اقتصاددان، بانک کانادا قرار است نرخ بهره شبانه (overnight rate) را به 4.25% کاهش دهد. این تغییر در تاریخ 4 سپتامبر 2024 اجرایی خواهد شد.

پیشبینیهای نرخ بهره در پایان 2024: برای پایان سال 2024، پیشبینیها از سوی 20 اقتصاددان نشان میدهد که نرخ بهره به 3.75% کاهش خواهد یافت. 7 اقتصاددان دیگر پیشبینی کردهاند که نرخ به 4.00% خواهد رسید و 1 اقتصاددان پیشبینی کرده است که نرخ بهره ممکن است به 3.50% کاهش یابد.

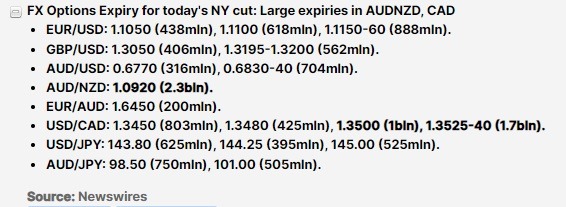

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

بانک نوا اسکوشیا، یکی از بزرگترین بانکهای کانادا، گزارش داده است که سود سهماهه سوم سال مالی این بانک کاهش یافته است. این کاهش به دلیل افزایش ذخایر برای پوشش احتمالی زیانهای اعتباری در مواجهه با اقتصاد نامطمئن و افزایش هزینههای استقراض رخ داده است.

بانک اسکوشیا در سهماهه منتهی به ۳۱ ژوئیه ۲۰۲۴ سود خالصی معادل ۱.۹۱ میلیارد دلار کانادا (۱.۴۲ میلیارد دلار آمریکا) یا ۱.۴۱ دلار کانادا به ازای هر سهم گزارش کرده است. این در حالی است که سود این بانک در مدت مشابه سال گذشته ۲.۱۹ میلیارد دلار کانادا یا ۱.۷۰ دلار کانادا به ازای هر سهم بود.

دلیل اصلی کاهش سود این بانک، افزایش ذخایر برای پوشش احتمالی زیانهای اعتباری بود. این بانک ۱.۰۵ میلیارد دلار کانادا به عنوان ذخیره برای وامهای معوق اختصاص داده است که این مبلغ نسبت به ۸۱۹ میلیون دلار کانادا در سال گذشته افزایش یافته است.

با توجه به افزایش هزینههای استقراض و احتمال وقوع رکود اقتصادی، نگرانیها درباره عدم بازپرداخت وامها توسط مشتریان افزایش یافته است. به همین دلیل، بانکها از جمله اسکوشیا، در حال آمادهسازی خود برای مواجهه با مشکلات احتمالی در بخش وامها و کارتهای اعتباری هستند.

چین به شدت مخالف برنامه تعرفهای کانادا بر خودروهای برقی چینی است.

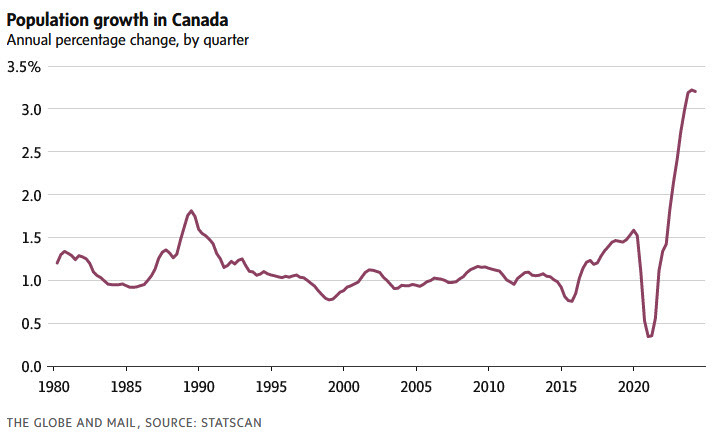

جاستین ترودو، نخست وزیر کانادا، از تغییرات احتمالی در سیاستهای مهاجرتی خبر داده، زیرا در ماههای اخیر، انتقادات فراوانی نسبت به سطح مهاجرت و اثرات آن بر بازار مسکن و زیرساختها مطرح شده است. طبق نظرسنجیها، حزب حاکم لیبرال کانادا با کاهش شدید محبوبیت مواجه است و به احتمال زیاد در انتخابات آینده که باید حداکثر تا 20 اکتبر 2025 برگزار شود، شکست خواهد خورد.

به نظر میرسد که موضوع اصلی این انتخابات، سطح مهاجرت و فشار بر زیرساختها و بازار مسکن باشد. بهطور خاص، دو گروه اصلی مهاجران که در سالهای اخیر باعث افزایش ورودی به کانادا شدهاند، عبارتند از: کارگران موقت و دانشجویان خارجی که عمدتاً از طریق دانشکدههای غیرواقعی به این کشور وارد شدهاند.

دولت کانادا اکنون با فشارهای داخلی مواجه شده و ترودو نیز با شورشهای درون حزبی روبرو است. در هفته جاری، نخست وزیر کانادا یک نشست برگزار کرده و در آن برخی تغییرات در سیاستهای مهاجرتی اعلام شده است. از جمله این تغییرات میتوان به موارد زیر اشاره کرد:

ترودو همچنین اعلام کرد که دولت در پاییز امسال سطح کلی مهاجرت را مورد بازبینی قرار خواهد داد و در این زمینه اصلاحاتی انجام خواهد شد. وی افزود: «ما با توجه به نرخ بیکاری و فرصتهای موجود، در پاییز امسال برنامههایی جامع ارائه خواهیم کرد که پاسخی به شرایط فعلی و آینده کانادا باشد.»

اجماع عمومی کاناداییها نسبت به مهاجرت احتمالاً تا مدتی در انتخابات و اقتصاد کشور تأثیرگذار خواهد بود. این روند همچنین بخشی از تغییرات جهانی است که میتواند بازار کار در کشورهای غربی را محدود کرده و در نهایت فشار بر بازار مسکن را کاهش دهد. مدل رشد اقتصادی کانادا که بر اساس مهاجرت بنا شده بود، اکنون به نظر میرسد به پایان رسیده است.

کانادا به زودی تعرفههایی جدید بر روی واردات خودروهای برقی و فولاد از چین اعمال خواهد کرد. این تصمیم به دنبال افزایش تنشهای تجاری میان دو کشور اتخاذ شده است. این اقدام شامل یک تعرفه ۱۰۰ درصدی بر خودروهای برقی و ۲۵ درصدی بر فولاد و آلومینیوم است. این تعرفهها به زودی به مرحله اجرا در خواهند آمد و هدف از آنها کاهش وابستگی به واردات و حمایت از صنایع داخلی اعلام شده است.

کانادا تصمیم گرفته است که تعرفههای جدیدی بر روی خودروهای برقی و فولاد وارداتی از چین وضع کند. این اقدام در پاسخ به نگرانیهای فزاینده در مورد رقابت ناعادلانه و حمایتهای دولتی چین از صنایع خود گرفته شده است.

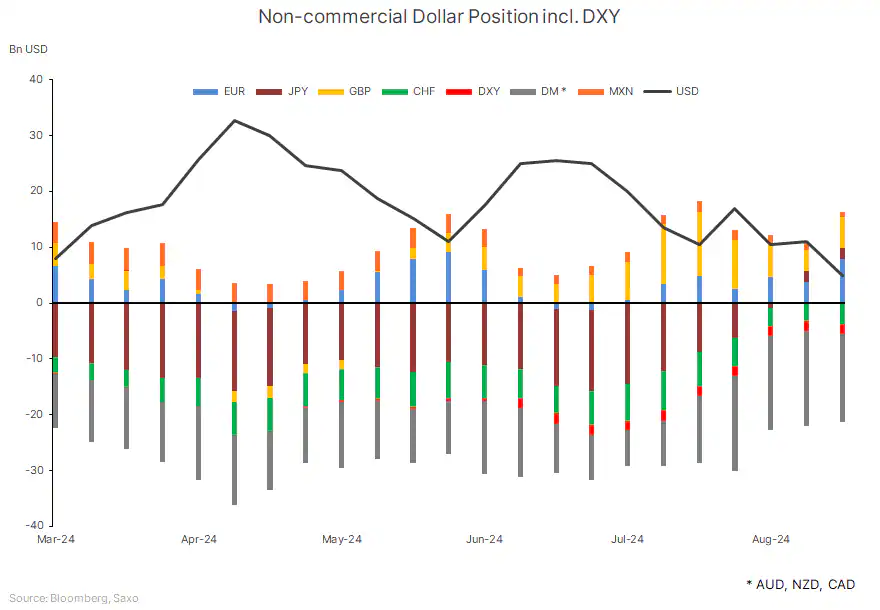

دادههای جدید موقعیتهای معاملاتی از کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) برای هفته منتهی به 20 اوت نشان میدهد که فروش دلار آمریکا توسط سفتهبازان به شدت افزایش یافته است. این دادهها نشاندهنده کاهش چشمگیر 56 درصدی در موقعیتهای خرید خالص دلار، که به پایینترین سطح خود از مارس 2024 رسیده، هستند.

در این مدت، موقعیتهای خرید یورو و پوند به طور قابل توجهی افزایش یافته است. این در حالی است که موقعیتهای خرید ین ژاپن نسبت به هفتههای گذشته تغییر چندانی نکرده و ثابت مانده است. در مقابل، فرانک سوئیس (CHF) شاهد افزایش موقعیتهای فروش بوده است.

این تغییرات در موقعیتهای تجاری نشاندهنده نوسانات در بازارهای ارزی و تاثیرات آن بر عملکرد دلار و سایر ارزها است. کاهش شدید خرید دلار و افزایش موقعیتهای خرید یورو و پوند میتواند به دلیل تغییرات انتظارات بازار از سیاستهای پولی و شرایط اقتصادی جهانی باشد.

اگرچه نرخ بیکاری همچنان از نظر تاریخی پایین است، اما نرم شدن بازار کار فشار صعودی بر سرعت رشد دستمزدها را کاهش میدهد. این امر به بانکهای مرکزی در اقتصادهای پیشرفته کمک میکند تا کاهش نرخ بهره را توجیه کنند که اکنون سرعت بیشتری گرفته است.

نرخ بیکاری در ایالات متحده، بریتانیا، کانادا، آلمان، استرالیا و سوئیس افزایش یافته است. در ایالات متحده، نرخ بیکاری در ژوئیه 2024 به 4.3 درصد از 3.5 درصد یک سال قبل افزایش یافت؛ در بریتانیا، به 4.2 درصد در ماه مه از 3.8 درصد در نوامبر 2023، در کانادا، به 6.4 درصد در ژوئیه از 5.0 درصد در ژانویه 2023، در آلمان به 3.4 درصد در ژوئن از 2.9 درصد در ماه مه ،023؛ در استرالیا، به 4.2 درصد در ژوئیه از 3.5 درصد در ژوئن 2023 و در سوئیس، به 2.5 درصد در ژوئیه 2024 از 2.0 درصد در ژوئن 2023، افزایش یافت.

در دو تا سه ماه گذشته، بانکهای مرکزی اروپا، انگلستان، سوئیس و کانادا نرخ بهره خود را کاهش دادهاند و بازده اوراق قرضه 10 ساله ایالات متحده در انتظار کاهش نرخ بهره توسط فدرال رزرو در آینده نزدیک کاهش یافته است. بانک مرکزی چین در ژوئیه نرخ تسهیلات میانمدت با وثیقه 1 ساله خود را با 20 نقطهپایه کاهش به 2.3 درصد رساند و بازده اوراق قرضه دولتی 10 ساله این کشور نیز کاهش یافت. بانک مرکزی مکزیک نیز اخیراً نرخ بهره خود را کاهش داد. در مقابل، بانک مرکزی ژاپن نرخ بهره خود را از محدوده 0 الی 0.1- به حدود 0.25 درصد افزایش داد.

کارکنان شرکت راهآهن کانادایی نشنال (CN) از روز جمعه به کار خود بازخواهند گشت، این تصمیم پس از آن اتخاذ شد که دولت کانادا برای پایان دادن به یک اعتصاب بیسابقه در صنعت راهآهن اقدام کرد. اعتصابی که بیش از 9,000 کارگر اتحادیهای را تحت تأثیر قرار داد و تأثیر قابل توجهی بر حملونقل راهآهن کشور گذاشت.

شرکت رقیب کانادایی پاسیفیک کنساس سیتی (CPKC) نیز در حال آمادهسازی برای از سرگیری عملیات خود است و منتظر دریافت دستوری از هیئت روابط صنعتی کانادا (CIRB) برای از سرگیری فعالیتها میباشد.

اعتصاب کنونی به دلیل بنبست در مذاکرات قرارداد میان CN، CPKC و اتحادیه رخ داد. در 22 اوت، CN و CPKC بیش از 9,000 کارگر اتحادیهای اعتصاب کردند و فعالیتهای راهآهن را متوقف کردند.

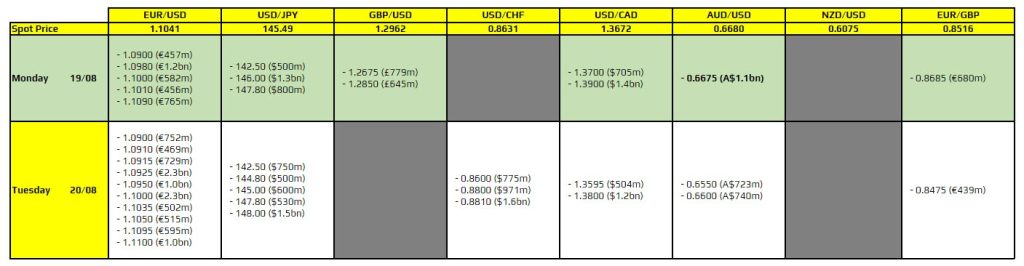

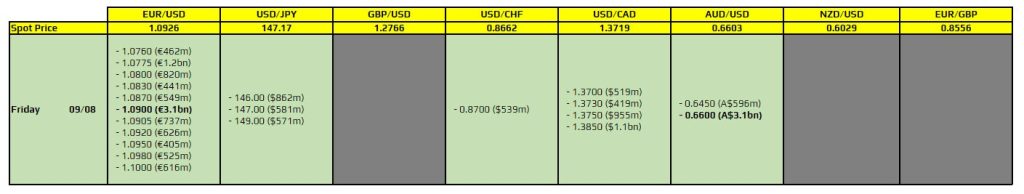

برای امروز تنها یک قرارداد مهم برای توجه وجود دارد که با حروف درشت (bold) نشان داده شده است.

در هفته جاری، ضعف دلار به عنوان عامل اصلی بازارها محسوب میشود. این وضعیت میتواند تأثیر زیادی بر بازار ارزها بگذارد.

جفت ارز EURUSD: در سطح 1.1100 برای این جفت ارز، تاریخ انقضای قراردادهای معاملاتی قابل توجه است؛ اما به دلیل ضعف دلار در هفته جاری، ممکن است این انقضاها اهمیت زیادی نداشته باشند. در حال حاضر تمرکز اصلی بازار بر تلاش این جفت ارز برای عبور از یک سطح مقاومتی و«شکست قیمت» است.

جفت ارزهای USDJPY و AUDUSD : برای این دو جفت ارز نیز چند انقضای قابل توجه وجود دارد، اما به دلیل شرایط مشابه یعنی ضعف دلار، این انقضاها احتمالاً تاثیر زیادی بر جلب توجه معاملهگران نخواهد داشت.

به طور کلی، ضعف دلار به عنوان عامل کلیدی در تغییرات قیمت ارزها در این هفته در نظر گرفته شده است.

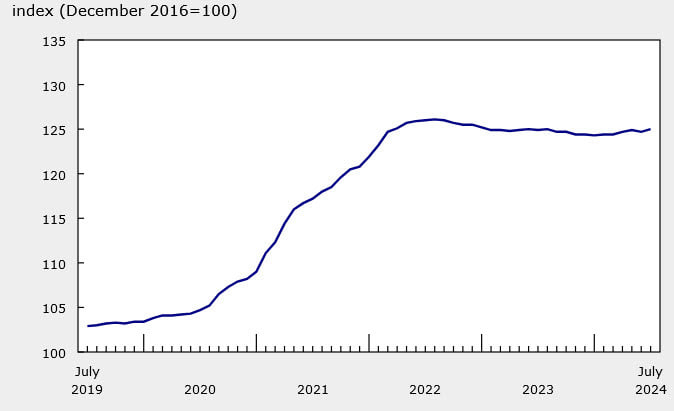

بر اساس آخرین گزارش منتشر شده، شاخص قیمت مسکن جدید در کانادا در ماه ژوئیه با افزایش 0.2 درصدی روبرو شده است، در حالی که در ماه قبل، این شاخص با کاهش 0.2 درصدی همراه بود. با نگاهی به روند سالانه، این شاخص نسبت به مدت مشابه سال قبل نیز 0.1 درصد افزایش یافته است.

بررسی دادهها در سطح شهری نشان میدهد که قیمت مسکن جدید در 10 منطقه شهری بزرگ کانادا در ماه ژوئیه افزایش یافته است. در 13 منطقه دیگر، قیمتها بدون تغییر باقی مانده و در 4 منطقه نیز کاهش یافتهاند.

بزرگترین افزایش قیمت ماهانه در ماه ژوئیه در شهرهای کلگری، ادمونتون، کلوینا و رجینا به ثبت رسیده است. از سوی دیگر، بزرگترین کاهش قیمت ماهانه در شهرهای کیتچنر-کمبریج-واترلو با کاهش 0.5 درصدی و اتاوا با کاهش 0.2 درصدی مشاهده شده است.

طبق دادههای منتشرشده، نرخ سالانه تورم کانادا در ماه ژوئیه به پایینترین سطح ۴۰ ماهه خود یعنی ۲.۵ درصد رسید که با پیشبینیها مطابقت دارد. همچنین، نرخهای هسته تورم نیز پایین آمدهاند که احتمالا بانک مرکزی کانادا را در مسیر کاهش نرخ بهره در ماه سپتامبر قرار میدهد.

نرخ تورم اکنون نزدیکترین فاصله به هدف ۲ درصدی بانک مرکزی کانادا از زمان ۲.۲ درصد تورم در مارس ۲۰۲۱ است که قیمتها پس از حدود یک سال در دوران همهگیری کرونا شروع به افزایش کردند.

افت سرعت رشد قیمتها باید بانک مرکزی کانادا را در مسیر کاهش نرخ بهره در ماه آینده قرار دهد. بانک مرکزی کانادا در دو نشست پولی متوالی گذشته نرخ بهره خود را کاهش داده و آن را به ۴.۵ درصد رسانده است.

بازارهای پولی انتظار دارند که بانک مرکزی کانادا در نشست پولی بعدی خود در ۴ سپتامبر، نرخ بهره را ۲۵ نقطهپایه کاهش دهد و تقریباً قیمتگذاری برای سه کاهش دیگر در سال جاری نیز صورت گرفته است.

در واقع، بازارها پیشبینی میکنند که تا دسامبر ۷۵ نقطهپایه کاهش نرخ بهره توسط بانک مرکزی کانادا ارائه شود که در مقایسه با ۷۲ نقطهپایه قبل از دادههای تورم، افزایش یافته است.

از جمله عوامل اصلی کاهش تورم، قیمت تورهای مسافرتی در ماه ژوئیه است که نسبت به سال گذشته ۲.۸ درصد کاهش یافت، در حالی که در ماه قبل ۷.۴ درصد افزایش پیدا کرده بود. همچنین قیمت خودروهای سواری در این ماه ارزانتر شد و با سریعترین سرعت از نوامبر ۲۰۱۲ کاهش یافت.

قیمت کالاها نیز همانند ژوئن ۰.۳ درصد افزایش یافت و تورم خدمات از ۴.۸ به ۴.۴ درصد کاهش یافت.

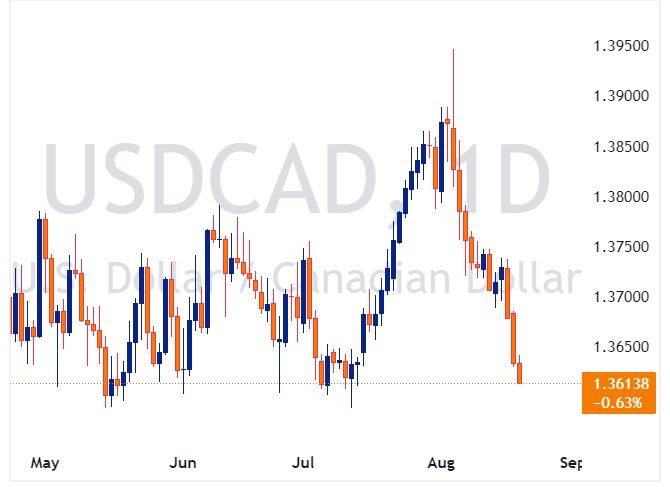

تحلیل وضعیت دلار و دلار کانادا: فشارها و فرصتها

در شرایط کنونی بازار ارز، دلار آمریکا تحت فشارهای زیادی قرار دارد که عمدتاً ناشی از وضعیت مثبت ریسک و کاهشهای قریبالوقوع نرخ بهره توسط فدرال رزرو (Fed) است. این عوامل به طور کلی به کاهش ارزش دلار منجر شده و به نظر میرسد که در آینده نزدیک ادامه خواهند یافت.

در واقع، افزایش اخیر دلار کانادا (CAD) عمدتاً به دلیل ضعف دلار آمریکا است. بانک کانادا روند کاهش نرخ بهره را قبل از فدرال رزرو آغاز کرده و بازار انتظار دارد که این روند ادامه یابد. فدرال رزرو به احتمال زیاد کاهش نرخهای بهره را در آینده نزدیک انجام خواهد داد، بانک کانادا احتمالاً به کاهش نرخ بهره در هر جلسه باقیمانده از امسال ادامه خواهد داد.

امروز، انتشار جدیدترین آمار شاخص قیمت مصرفکننده (CPI) کانادا مورد توجه قرار خواهد گرفت. هرچند که این آمار ممکن است تغییرات زیادی در قیمتگذاری بازار ایجاد نکند، اما انتشار آن میتواند تاثیراتی بر دلار کانادا داشته و فرصتهایی را برای فعالان بازار فراهم آورد. ممکن است این آمار باعث واکنشهایی در بازار شود که برای معاملهگران فرصتهای جدیدی به وجود آورد، چه به صورت واکنش به انتشار آمار و چه به صورت همراهی با روند جدید.

عوامل تأثیرگذار آینده

گزارش CPI کانادا: امروز منتشر میشود.

آمار درخواستهای بیمه بیکاری ایالات متحده و PMI های ایالات متحده: پنجشنبه منتشر خواهند شد.

سخنرانی رئیس فدرال رزرو، پاول، در سمپوزیوم جکسون هول: روز جمعه برگزار خواهد شد.

در مجموع، با توجه به شرایط فعلی بازار و پیشبینیهای اقتصادی، سرمایهگذاران باید به دقت به وضعیت دلار و دلار کانادا توجه کنند و از فرصتهای موجود در بازار بهرهبرداری کنند.

پیشبینی میشود که یک منازعه کارگری در دو راهآهن اصلی کانادا، یعنی Canadian National Railway و Canadian Pacific Kansas City (CPKC)، ممکن است منجر به توقفهای همزمان در عملیات این راهآهنها شود. این توقفها میتواند خسارات زیادی به اقتصاد کانادا وارد کند.

با این حال، به دلیل وجود ظرفیت اضافی در خطوط لوله مانند Trans Mountain و دیگر خطوط لوله، صادرات نفت به ایالات متحده احتمالاً به شدت تحت تأثیر قرار نخواهد گرفت. این خطوط لوله قادر به جبران کاهش احتمالی در حمل و نقل نفت به وسیله راهآهن هستند.

میزان واردات نفت خام کانادا از طریق راهآهن به ایالات متحده به شدت کاهش یافته و به طور میانگین به حدود 55,000 بشکه در روز در ماه مه رسیده است. این در حالی است که ایالات متحده حدود 4.2 میلیون بشکه در روز از کانادا وارد میکند که بیشتر آن از طریق خطوط لوله است.

گسترش اخیر Trans Mountain که جریان نفت را تقریباً سه برابر کرده است، به میزان قابل توجهی ظرفیت خطوط لوله را افزایش داده است و انتظار میرود که این ظرفیت اضافی محدود کننده کاهش قیمتهای نفت در اثر مشکلات حمل و نقل باشد.

توقف احتمالی راهآهن میتواند تأثیرات قابل توجهی بر تحویل پروپان و محصولات شیمیایی داشته باشد، زیرا این محصولات عمدتاً از طریق راهآهن به بازارهای داخلی و صادراتی منتقل میشوند. برخی شرکتها نیز برای مواجهه با این مشکلات، ذخایر سوخت و دیزل را افزایش دادهاند.

شرکتهای مختلف، از جمله Cenovus Energy و ConocoPhillips Canada، در حال نظارت بر وضعیت و برنامهریزی برای کاهش تأثیرات احتمالی منازعه هستند. آنها به ذخیرهسازی و مدیریت انعطافپذیر منابع خود پرداختهاند تا در صورت بروز مشکلات، تأثیرات منفی را کاهش دهند.

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی به حفظ یا تثبیت نرخ کمک کند تا زمانی که این قراردادها منقضی شوند. توجه به این نکته مهم است که جفت ارز در حال حاضر در وضعیت شکستن روند (breakout) قرار دارد و دلار در حال ضعف است؛ بنابراین این قراردادها میتوانند محرکهای کلیدی برای حرکتهای قیمتی باشند.

USDJPY در سطح 146.00: برای جفت ارز USDJPY نیز قراردادهایی در سطح 146.00 وجود دارد. با این حال، به دلیل نوسانهای زیاد در این جفت ارز، پیشبینی میشود که تاریخ انقضای این قراردادها تأثیر چندانی بر سنتیمنت تجاری در جلسه معاملاتی پیشرو نداشته باشد.

در جدیدترین گزارش خود، RBC پیشبینی کرده است که بانک مرکزی کانادا (BoC) نرخ بهره را در دو نشست پولی آتی به ترتیب در 4 سپتامبر و 23 اکتبر به میزان 0.25 درصد کاهش خواهد داد. این پیشبینی با انتظارات عمومی بازار نیز همخوانی دارد، اما نکته قابل توجه این است که بازار احتمال بسیار کمی را برای کاهش 0.5 درصدی نرخ بهره در یکی از این دو نشست قیمتگذاری میکند.

شاخص قیمت مصرفکننده کانادا که قرار است هفته آینده منتشر شود، از اهمیت ویژهای برخوردار است. با این حال، RBC معتقد است که حتی با وجود انتشار این گزارش، احتمال تغییر در سیاستهای پولی بانک مرکزی کانادا اندک است. دلیل این امر، اظهارات اخیر تیم مکلم، رئیس بانک مرکزی کانادا، مبنی بر احتمال وجود موانع در مسیر کاهش تورم است.

پیشبینی میشود که تورم کل کانادا در ماه ژوئیه نسبت به سال گذشته 2.7 درصد و تورم هسته 2.9 درصد افزایش یافته باشد. افزایش هزینههای مسکن همچنان اصلیترین محرک تورم به شمار میرود، اما با کاهش نرخهای وام مسکن، روند افزایشی آن کند شده است. همچنین، شاخصهای تورمی ترجیحی BoC در بازه زمانی سهماهه نیز احتمالاً افزایش یافتهاند.

از سوی دیگر، نگرانیهایی مبنی بر اینکه کاهش نرخ بهره توسط بانک مرکزی کانادا احتمالا منجر به افزایش سریع قیمت مسکن شود، وجود داشت. البته، واکنش بازار مسکن به کاهش 0.25 درصدی نرخ بهره در ماههای ژوئن و ژوئیه بسیار معمولی بوده است. همچنین، نشانههایی از کاهش رشد اجارهبها مشاهده میشود. در واقع، آخرین دادهها نشان میدهد که تعداد واحدهای مسکونی موجود برای فروش سریعتر از تعداد واحدهای فروختهشده در حال افزایش است.

سطح 1.0900: به این سطح قیمتی در EURUSD دقت کنید.

تغییرات اشتغال کانادا - Employment Change (ژوئیه)

نرخ بیکاری کانادا - Unemployment Rate (ژوئیه)

نرخ مشارکت 65 درصد بود (قبلی 65.3 درصد بود)

بر اساس دادههای منتشرشده، اقتصاد کانادا در ماه ژوئیه با کاهش غیرمنتظره ۲۸۰۰ شغلی مواجه شد، این در حالی است که افزایش مشاغل تماموقت توسط کاهش شغلهای پارهوقت جبران گشت و نرخ بیکاری در سطح ۶.۴ درصد، بالاترین میزان در ۳۰ ماه گذشته، ثابت ماند. این آمارها نشاندهنده توقف روند رشد اشتغال در کانادا و افزایش نگرانیها درباره وضعیت اقتصادی این کشور است.

تحلیلگران پیشبینی کرده بودند که اقتصاد کانادا در ماه ژوئیه شاهد افزایش خالص ۲۲۵۰۰ شغلی باشد و نرخ بیکاری از ۶.۴ درصد در ماه ژوئن به ۶.۵ درصد افزایش یابد. با این حال، آمارهای منتشرشده خلاف این پیشبینیها بود.

همچنین، رشد متوسط ساعتی دستمزد کارمندان دائم از ۵.۶ درصد در ماه ژوئن به ۵.۲ درصد در سال کاهش یافت. این نرخ رشد دستمزد که به دلیل تاثیر آن بر تورم مورد توجه بانک مرکزی کانادا قرار دارد، پس از افزایش در ماه ژوئن، مجدداً به سطح ۵.۲ درصد در ماه مه بازگشت.

کاهش مشاغل در ماه ژوئیه به طور کامل در بخش پارهوقت رخ داده است که با از دست دادن ۶۴۴۰۰ فرصت شغلی، افزایش ۶۱۶۰۰ شغل تماموقت را تحتالشعاع قرار داد. در حالی که بخش تولید کالا با افزایش خالص ۱۲۰۰۰ شغلی، عمدتا در بخش ساخت و ساز و تاسیسات، مواجه شد، بخش خدمات با کاهش خالص ۱۴۸۰۰ شغل، بیشتر در عمدهفروشی و خردهفروشی و برخی مشاغل مرتبط با امور مالی، روبرو بود.

این شرایط نشاندهنده توقف روند رشد اشتغال در کانادا و افزایش نگرانیها درباره وضعیت اقتصادی این کشور است. در واقع، این عوامل میتوانند بر تصمیمات بانک مرکزی کانادا در خصوص نرخ بهره تاثیرگذار باشند.

امروز، گزارش اشتغال ماه ژوئیه کانادا منتشر میشود که در میان نشانههایی از کاهش مصرف است.

بانک RBC (بزرگترین بانک کانادا) اعلام کرده است که بر اساس دادههای کارت اعتباری، مصرف کاناداییها در ژوئيه 0.6% کاهش داشته است. این بانک اشاره کرده که مصرفکنندگان کانادایی پس از سالها هزینهکردهای زیاد در دوران پاندمی، در تابستان امسال هزینههای خود را کاهش میدهند.

هزینههای مربوط به غذا و نوشیدنی در ژوئيه به شدت کاهش یافته و 0.88% افت کرده است. همچنین، هزینههای مربوط به خانه نیز 3.3% کاهش یافته که نشاندهنده فشار اقتصادی بر مصرفکنندگان است.

مصرفکنندگان همچنان تحت فشار هستند و منتظر تأثیر کاهش نرخ بهره بانک مرکزی کانادا (BoC) بر هزینههای بهره وامهای مسکن هستند. نرخ بهره هنوز بالا هستند و کاناداییهایی که در سال 2024 وامهای نرخ ثابت خود را تجدید میکنند، با نرخهای بالاتری مواجه خواهند شد که قدرت خرید آنها را تحت تأثیر قرار میدهد.

انتظار میرود که مصرف در نیمه دوم سال جاری نسبت به رشد جمعیت قوی همچنان ضعیف بماند؛ اما در سال 2025 با ادامه کاهش نرخ بهره بانک مرکزی، مصرف ممکن است، افزایش یابد.

انتظار میرود که گزارش اشتغال امروز نشان دهد که نرخ بیکاری از 6.4% به 6.5% افزایش یافته و پیشبینی میشود که 22.5 هزار شغل جدید ایجاد شود بعد از کاهش 1.4 هزار شغل در ماه ژوئن.

بازار احتمال 90% کاهش 25 نقطه پایه (bps) نرخ بهره بانک مرکزی کانادا را در تاریخ 4 سپتامبر پیشبینی میکند و احتمال 10% برای کاهش 50 نقطه پایه وجود دارد. کاهش 25 نقطه پایه در تمام سه جلسه باقیمانده امسال به طور کامل در نظر گرفته شده که نرخ شبانه را به 3.75% خواهد رساند.

نتیجهگیری:

به طور کلی، این متن به وضعیت اقتصادی کانادا و چالشهایی که مصرفکنندگان با آن مواجه هستند، اشاره دارد و همچنین به پیشبینیهای مربوط به نرخ بیکاری و سیاستهای پولی بانک مرکزی میپردازد.

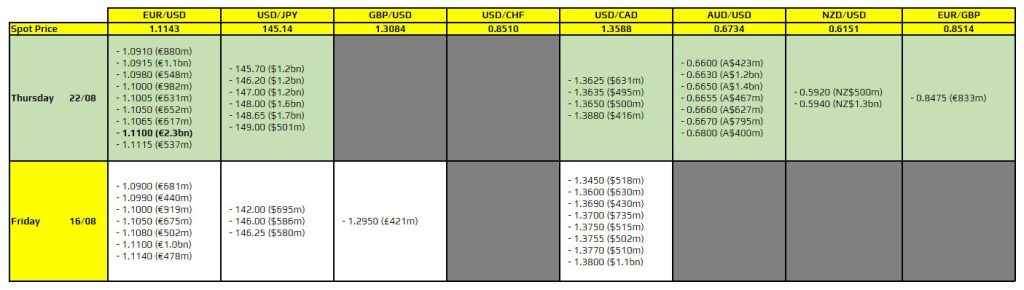

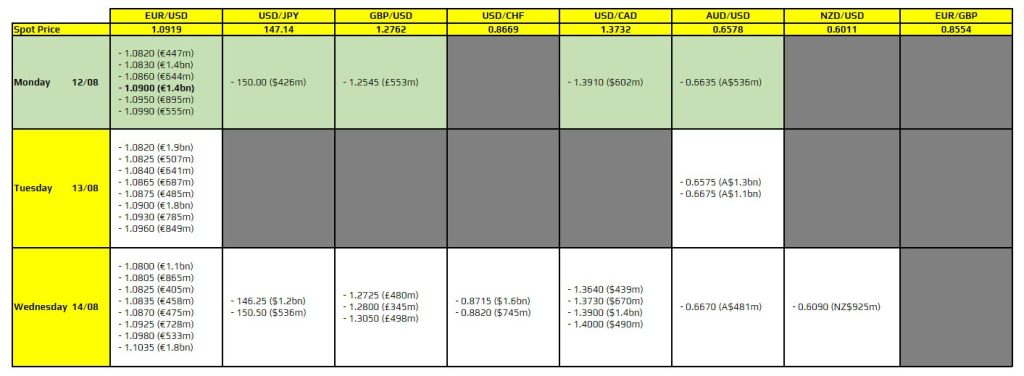

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید.

جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل کند و باعث شود که قیمت در این محدوده باقی بماند. این جفت ارز پس از نوسانات دیروز کمی بالاتر از این سطح قرار گرفته است.

جفت ارزAUDUSD در سطح 0.6600: این جفت ارز به عنوان یک مغناطیس عمل میکند و میتواند قیمت را در این محدوده نگه دارد، مگر اینکه تغییرات بزرگی در احساسات ریسک در معاملات اروپایی رخ دهد. این موضوع میتواند باعث شود که معاملات در این جفت ارز کمی محتاطانهتر باشد.

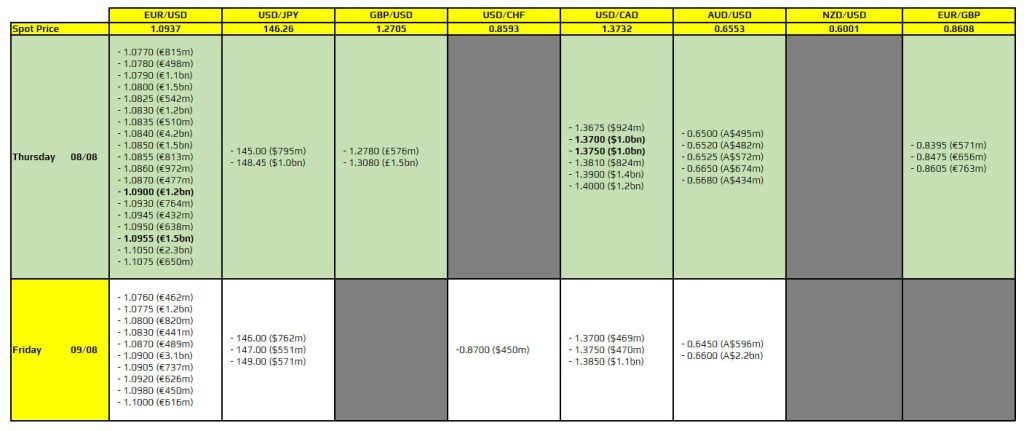

سطوح مهم قیمتی امروز برای جفت ارزهایEURUSD و USDCAD به صورت بولد (پر رنگ) مشخص شده است.

این سطوح ممکن است نقش مهمی در تعیین جهت قیمتها داشته باشند. برای EURUSD سطوح 1.0900 و 1.0955 و برای USDCAD سطوح 1.3700 و 1.3750 مشخص شده است.

این سطوح از نظر تکنیکالی مهم نیستند؛ اما ممکن است در نگهداری قیمتها در محدودههای مشخصی موثر باشند.

میانگین متحرک 100 روزه برای جفت ارز USDCAD سطح 1.3689 قرار دارد.

پیش از اعلام نرخ بهره در 24 ژوئیه، اعضا نگران بودند که هزینههای مصرفکننده در سالهای 2025 و 2026 به مراتب کمتر از پیشبینیها باشد.

برخی اعضا بر این باور بودند که رشد دستمزدها در سطوح کنونی میتواند فشارهای قیمتی پایداری را در بسیاری از خدمات به همراه داشته باشد، در حالی که دیگر اعضا تأکید کمتری بر این ریسک داشتند و نگرانی خود را در مورد تضعیف بیشتر بازار کار که ممکن است باعث تأخیر در بهبود مصرف شود نشان دادند.

اعضا بیان کردند با کاهش نرخ بهره، انتظار میرود هزینه سرانه بهبود یابد، اما همچنان بسیاری از خانوار با هزینههای قابل توجه خدمات بدهی مواجه خواهند بود؛ همچنین، مصرفکنندگان در سالهای 2025 و 2026 ممکن است تحت تأثیر تعداد خانواری قرار گیرند که مجبور به تمدید وام مسکن خود با نرخهای بالاتر میشوند.

اعضا تأکید کردند با توجه به فشارهای قیمتی در بخش خدمات که عمدتاً تحت تأثیر رشد دستمزدها قرار دارند و احتمالاً کاهش تورم در بخش کالا یا کاهش قیمتها به اندازه ماههای گذشته نمیتواند آن را جبران کند، نیروهای مؤثر بر کاهش سرعت رشد قیمتها به زیر سطح هدف را در برابر نیروهایی که ممکن است را آن بالای سطح هدف نگه دارند، ارزیابی خواهند کرد.

اگرچه پیشبینی میشد مازاد عرضه تا سال ۲۰۲۶ ادامه یابد، برخی از اعضا بر عدم قطعیت میزان مازاد عرضه تأکید کردند؛ احتمال افزایش ناگهانی قیمت مسکن در نتیجه تقاضای انباشت با کاهش نرخ بهره کمتر ارزیابی شد.

شاخص مدیران خرید به گزارش موسسه آیوی - Ivey PMI (ژوئیه)

در بازار مسکن که دچار تنش است، قیمتها اولین چیزی نیستند که کاهش مییابند. ابتدا با افزایش موجودیها و امیدواری افراد برای یافتن خریداران جدی شروع میشود، اما به مرور زمان اشباع بازار باعث کاهش قیمتها میگردد.

این دقیقاً همان اتفاقی است که به آرامی در تورنتو در حال وقوع است. بر اساس گزارش امروز هیئت املاک و مستغلات منطقهای تورنتو، تعداد لیستهای فعال برای فروش به بالاترین میزان از زمان بحران مالی رسیده و فروش خانهها در ماه ژ.ئیه ۱.۷ درصد دیگر کاهش یافته؛ فروش خانهها در پنج ماه از شش ماه گذشته افت داشته است.

شاخص قیمت خانهها در حال حاضر به بالای ۱ میلیون دلار رسیده که نسبت به سال گذشته ۵ درصد کاهش داشته است. در حال حاضر ۲۴ هزار خانه برای فروش در بازار وجود دارد که تقریباً ۹ هزار واحد از آنها آپارتمان هستند.

در همین حال، بانک مرکزی کانادا نشست پولی بعدی خود را در تاریخ ۴ سپتامبر برگزار میکند و بازار با احتمال ۱۰۰ درصد انتظار دارد که حداقل ۲۵ نقطهپایه کاهش نرخ بهره داشته باشد و همچنین ۷ درصد احتمال میدهد که نرخ بهره به میزان ۵۰ نقطهپایه کاهش یابد.

تراز تجاری کانادا - Trade Balance (ژوئن)

مقدمه: نرخ ارز توسط سرمایهگذارانی که در بازار معامله میکنند، تعیین میشود. مفهوم «ریسکپذیری» و «ریسک گریزی» به تمایلات سرمایهگذاران نسبت به «ریسک» اشاره دارد و به شرایط فعالیت اقتصادی جهان وابسته است. گاهی اوقات به آن «سنتیمنت ریسک» یا «سنتیمنت سرمایهگذار» نیز گفته میشود.

اگر ریسک کم در نظر گرفته شود، این بهعنوان «ریسکپذیری» توصیف میشود. یک محیط «ریسکپذیری» معمولاً در زمان ثبات یا بهبود بازار رخ میدهد. این به سرمایهگذاران اجازه میدهد تا داراییهای «پر ریسک» مانند: دلار استرالیا یا کانادا را انتخاب کنند.

اگر ریسک بالا تصور شود، این بهعنوان «ریسک گریزی» توصیف میشود. یک محیط «ریسکگریز» معمولاً در زمانهای بیثباتی رخ میدهد. یک محیط متزلزل یا نامطمئن میتواند ناشی از رویدادهایی مانند تشدید تنشها در اوکراین (ژئوپلیتیک) باشد و سرمایهگذاران را وادار میکند که احتیاط کنند و داراییهای امنتری را انتخاب کنند. این داراییها میتوانند ارزهای «امن» مانند دلار آمریکا یا ین ژاپن باشند.

پوند چگونه تحت تأثیر «ریسکپذیری» قرار میگیرد؟

بهطور معمول، استرلینگ (پوند) در محیط «ریسکگریزی» ضعیف میشود و در طول «ریسکپذیری» تقویت میشود.

برای مثال، درگیری در اوکراین، سرمایهگذاران را وادار کرده است تا داراییهای مطمئنتری را انتخاب کنند بنابراین شرایط بازار بهعنوان «ریسکگریز» توصیف میشود. این موضوع باعث شده است که پوند در برابر دلار آمریکا ضعیف شود. دلار آمریکا یک ارز بهعنوان «پناهگاه امن» است بنابراین معمولاً در یک محیط «پر ریسک» تقویت میشود.

هنگامیکه صحبت از سنتیمنت ریسک به میان میآید، استرلینگ (پوند) نیز تمایل دارد تا ضعیف شود. در یک محیط «ریسکگریز» تمایل به تضعیف در برابر ارزهای «امن» دارد. بااینحال، میتواند در برابر داراییهای «پر ریسکتر» مانند ارزهای بازارهای نوظهور و دلار استرالیا، نیوزلند و کانادا تقویت شود.

یورو چگونه تحت تأثیر ریسکپذیری و ریسک گریزی قرار میگیرد؟

وقتی صحبت از سنتیمنت ریسک به میان میآید، یورو تا حدودی غیرقابلپیشبینی است. برای سالها، یورو مانند پوند رفتار میکرد – معمولاً در مواقع ثبات بازار یا خوشبینی «ریسکپذیری» تقویت میشد و در زمانهای آشفتگی بازار ضعیف میشد «ریسکگریزی».

بااینحال، در سالهای اخیر، این ارز بیشتر شبیه یک ارز «امن» رفتار کرده است و در زمان نوسانات بازار تقویت میشود؛ بنابراین جفت GBPEUR در شرایط «ریسک گریزی» تمایل به کاهش دارد.

اگرچه همیشه اینطور نیست. با تشدید بحران در اوکراین، علیرغم اینکه پوند معمولاً نسبت به وضعیت بازار حساستر (پر ریسکتر) است، یورو در برابر پوند ضعیف شده است. این به این دلیل است که بحران تأثیر مستقیمی بر اقتصاد اروپا دارد. اروپا به گاز روسیه متکی است و هرگونه تحریمی از سوی غرب علیه روسیه میتواند بر عرضه این گاز تأثیر بگذارد.

با تشدید بحران در اوکراین، یورو در برابر پوند ضعیف شده است.

چرا برخی ارزها «دارایی امن» هستند درحالیکه برخی دیگر «پرریسک» هستند؟

یک ارز «امن» معمولاً به دلیل اقتصاد پشت آن این خاصیت را دارد. بهعنوانمثال، فرانک سوئیس به دلیل عواملی مانند دولت باثبات سوئیس، صنعت بانکداری امن و بیکاری کم، یک ارز امن است. دلار آمریکا ارز ذخیره جهانی است بنابراین اغلب در مواقع عدم اطمینان، گزینه امن «پیشفرض» است.

جایگاه امن دلار سنگاپور در سالهای اخیر رشد کرده است و تنها اقتصاد جنوب شرق آسیا است که بهعنوان اقتصاد نوظهور شناخته نمیشود؛ بلکه بهعنوان اقتصاد توسعهیافته شناخته میشود.

دلار استرالیا یک ارز حساس به ریسک است؛ زیرا بهشدت به کالاها وابسته است. این به این دلیل است که اقتصاد استرالیا بهشدت به صادرات محصولات کشاورزی و معدنی وابسته است. این کالاها بیثبات هستند و تقاضا از آسیا بر دلار استرالیا تأثیر میگذارد.

کرون نروژ نیز فوقالعاده حساس به ریسک است و در یک محیط «ریسک گریز» ضعیف میشود. در سال 2020، در زمان همهگیری کرونا و کاهش قیمت نفت باعث شد که به کمترین میزان خود از سال 1971 سقوط کند.

بهطور مشابه، ارزهای بازارهای نوظهور، مانند روبل روسیه و رئال برزیل، به دلیل وابستگی شدید اقتصاد روسیه و برزیل به کالاها و دورههای بیثباتی سیاسی، «ریسک بیشتری» دارند.

همچنان بر این باوریم که برای بازگرداندن تورم به هدف، نیازی به افزایش قابل توجه نرخ بیکاری نیست.

با وجود احتمال بروز چالشهای جدید، شواهد نشاندهنده پیشرفت چشمگیر در جهت دستیابی به هدف تورم است، زیرا فضای کافی برای رشد و ایجاد شغل در اقتصاد کانادا وجود دارد.

با کاهش قابل توجه تورم و متعادل شدن بازار کار، شاهد تعدیل رشد دستمزدها هستیم و در آینده انتظار داریم این روند ادامه یابد.

در حالی که دولت کانادا میتواند بدون اعمال فشار زیاد بر بازار کار، تا حدی رشد جمعیت مهاجر را مهار کند، یافتن شغل برای برخی افراد، به ویژه جوانان و تازهواردان به این کشور، دشوارتر شده و این امر بهویژه در میان مستأجران که اغلب شامل همین دسته از افراد هستند، مشهود بوده است.

هنگام ارزیابی پیامدهای رشد دستمزدها برای هزینههای نیروی کار و تورم، تفکیک افزایش دستمزدهایی که بازتابدهندهی افزایش بهرهوری هستند، از اهمیت بالایی برخوردار است.

تغییرات ماهانه خردهفروشی کانادا - Retail Sales (آوریل)

تغییرات ماهانه خردهفروشی هسته کانادا - Core Retail Sales (آوریل)

بانک مرکزی کانادا در ماه جاری چرخه کاهش نرخ بهره را آغاز کرد و اکنون این سوال مطرح است که سرعت کاهشها چقدر خواهد بود؟ با وجود اینکه رئیس بانک مرکزی کانادا، مکلم، اعلام کرده است که تصمیمات پولی به صورت جلسه به جلسه اتخاذ میشوند، انتظار میرود در صورت تداوم کند شدن سرعت رشد قیمتها، شاهد کاهش بیشتر نرخ بهره باشیم. در حال حاضر، بازار احتمال کاهش نرخ بهره توسط بانک مرکزی کانادا در نشست پولی ۱۲ ژوئیه را ۶۴ درصد و عدم تغییر آن را ۳۶ درصد پیشبینی میکند. همچنین برای باقیمانده سال، کاهش بیشتر نرخ بهره به میزان ۵۷ نقطهپایه پیشبینی شده است. البته، با پیشبینی کاهش بیشتر نرخ بهره به میزان ۷۵ نقطهپایه در سال جاری، بازار مسکن کانادا میتواند در نیمه دوم سال شاهد افزایش قابل توجه تقاضا برای خرید باشد.

اسکوشیا امروز گزارشی منتشر کرد که در آن به ریسکهای مرتبط با بازار مسکن کانادا اشاره شده است. بر اساس این گزارش، قیمت مسکن در کانادا که اوایل سال جاری اندکی افزایش یافته بود، در ماه مه دوباره کاهش پیدا کرده که عامل اصلی آن افت قیمت املاک دست دوم بوده است. علاوه بر این، با وجود اینکه ماههای مه و ژوئن معمولا اوج فعالیت بازار مسکن به شمار میروند، تعداد خانههای فروختهشده از ماه ژانویه تاکنون به طور مداوم کاهش یافته است. در همین حال، تعداد فروشندگان به طور قابل توجهی افزایش یافته که باعث شده است برای اولین بار در چند سال اخیر، بازار به نفع خریداران باشد تا فروشندگان. نسبت خانههای جدید به فروش به بالاترین سطح خود در دوران پیش از کووید (به استثنای بحران مالی) رسیده است و موجودی انبار واحدها نیز در بالاترین سطح خود از سال ۲۰۱۹ قرار دارد.

با وجود فضای منفی کلی که بر بازار مسکن کانادا حاکم است، باید به دو تحول مثبت اشاره کرد. اول اینکه، بازار به طور عمیقی بین بازارهای رکودزده انتاریو (کاهش ۳.۷ درصدی قیمت مسکن نسبت به سال گذشته) و بریتیش کلمبیا (کاهش ۱.۲ درصدی قیمت مسکن نسبت به سال گذشته) و بازارهای پررونق کبک (افزایش ۵.۷ درصدی قیمت مسکن نسبت به سال گذشته) و دشتهای کانادا (افزایش ۱۵ درصدی قیمت مسکن نسبت به سال گذشته) تقسیم شده است. دوم اینکه، کاهش اخیر نرخ بهره توسط بانک مرکزی کانادا به احتمال زیاد از ماه ژوئیه بر بازار تاثیر خواهد گذاشت. در واقع، انتظاراتی که بانک مرکزی کانادا در حال آغاز یک دوره کاهش نرخ بهره است، احتمالا برخی از خریداران را تا زمان کاهش اندک آن منتظر نگه داشته باشد.

ریسکهای اصلی شامل کاهش نرخ بهره و گرم شدن بیش از حد بازار مسکن، رشد شدید دستمزدها و بهرهوری پایین است که باعث افزایش تورم خدمات میشود.

مقامات با صرف زمان قابل توجهی به بحث و بررسی پیرامون ریسکهای مرتبط با تورم، از جمله تمدید وام مسکن تعداد زیادی از خانوار با نرخهای بالاتر در سال ۲۰۲۵، پرداختند؛ البته، برخی دیگر بر ریسکهای صعودی مرتبط با تداوم رشد دستمزدها و احتمال رونق مجدد بازار مسکن تأکید بیشتری داشتند.

اعضا توافق کردند که در سخنان خود تاکید کنند تصمیمات مربوط به نرخ بهره را به صورت جلسه به جلسه اتخاذ خواهند کرد؛ پیش از نشست پولی 5 ژوئن، شورای حاکم، مزایای تأخیر در کاهش نرخ بهره تا 24 ژوئیه را بررسی کرد.

مقامات در خصوص عوامل متعددی که میتوانستند بر نرخ ارز ملی اثرگذار باشند، از جمله انتظارات بازار مبنی بر انحراف سیاستها با ایالات متحده، تبادل نظر کردند؛ با وجود بحث در خصوص امکان انحراف از سیاستهای پولی آمریکا، توافق شد بانک مرکزی کانادا هنوز به حد نهایی این انحراف نزدیک نشده است.

در حالی که برخی مقامات به دلیل ضعف اقتصاد و سیاستهای پولی انقباضی، بیشتر به ریسکهای نزولی سرعت رشد قیمتها توجه داشتند، اما با وجود اجماع بر وجود توقف احتمالی روند کاهشی تورم، اکثریت معتقد بودند شاخصهای تورمی پیشرفت کافی برای تعدیل نرخ بهره را نشان میدهند.

با توجه به شاخص قیمت مسکن Teranet کانادا در ماه مه، قیمتها نسبت به ماه قبل با احتساب تعدیلات فصلی 0.5 درصد و بدون احتساب تعدیلات فصلی 1.7 درصد افزایش یافته است. با وجود این، قیمت مسکن همچنان 2.04 درصد پایینتر از بالاترین سطح خود در ماه مه 2022 قرار دارد. در میان شهرهای پیشرو، کلگری با افزایش 16.4 درصدی، هلیفاکس با 11.4 درصد افزایش، ونکوور با 8.7 درصد افزایش و تورنتو با 2.8 درصد افزایش نسبت به سال گذشته مواجه بودهاند.

کاهش نرخ بهره توسط بانک مرکزی کانادا در ابتدا باعث افزایش تعداد املاک برای فروش به جای افزایش تعداد خریداران شد که این موضوع تا حدودی غیرمنتظره بود. گزارش Teranet نشان میدهد که افزایش مشاهدهشده در ماه مه کاملاً ناشی از افزایش قیمت در بخش غیرآپارتمانی (0.7 درصد) بوده، در حالی که قیمت آپارتمانها از اوت 2023 با توجه به انباشت موجودی در این بخش نسبتاً ثابت باقی مانده است.

اگرچه رشد بیسابقه جمعیت، کمبود عرضه مسکن و شروع چرخه کاهش نرخ بهره توسط بانک مرکزی کانادا همچنان از بازار املاک این کشور در ماههای آینده حمایت خواهد کرد، اما در مورد میزان بهبود بازار و تأثیر آن بر قیمتها باید محتاط بود. در واقع، ابهامات زیادی همچنان وجود دارد، از جمله ریسک وخامت بیشتر اوضاع در بازار کار، به ویژه در بین جوانان که با بدترین شرایط مقرون به صرفه بودن مسکن در چند دهه اخیر مواجه هستند.

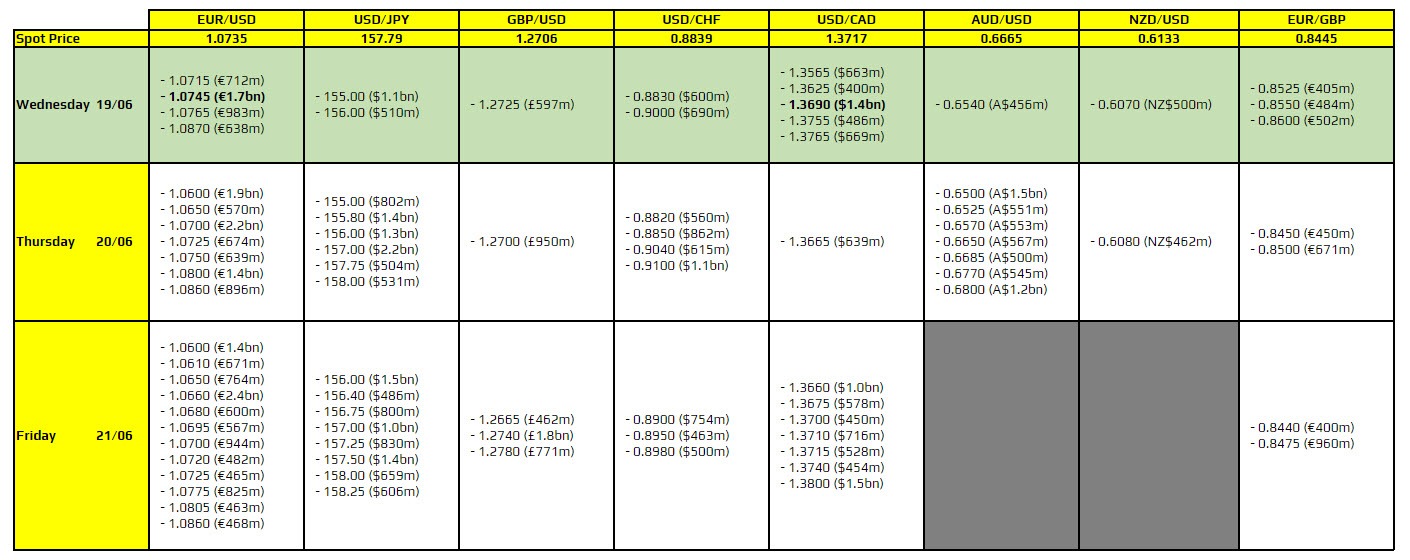

قراردادهای آپشنی که از تاریخ ۱۹ تا ۲۱ ژوئن منقضی میشوند

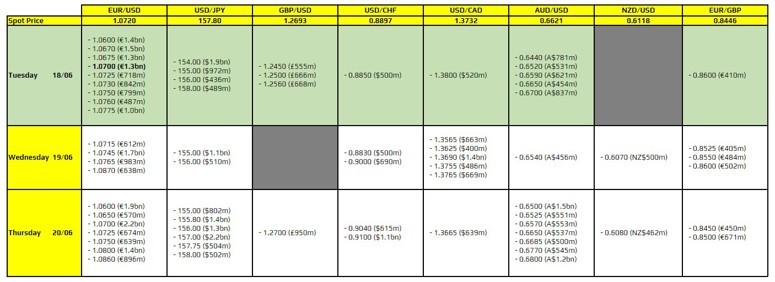

قراردادهای آپشنی که از تاریخ ۱۸ تا ۲۰ ژوئن منقضی میشوند

انجمن املاک و مستغلات کانادا (CREA): فروش خانه در کانادا در ماه مه نسبت به آوریل 0.6 درصد کاهش یافته است

موارد شروع به ساخت مسکن کانادا - Housing Starts (مه)

در هفتههای آینده، دادههای ضعیفتر نشان خواهند داد بانک مرکزی کانادا از جایی که اکنون باید باشد، عقبتر است. در واقع، نرخ بهره ۴.۷۵ درصدی در اقتصادی که بهشدت اهرم مالی و بدهی دارد، همچنان بسیار محدودکننده است. از سخنرانی اخیر آقای تیف مکلم، رئیس بانک مرکزی کانادا، به وضوح مشخص است او میخواهد نرخ بهره را بیشتر کاهش دهد، اما در اعلام صریح آن تردید دارد. اظهارات او که «با شواهد بیشتر و مداومتر از کاهش تورم زمینهای، سیاست پولی دیگر نیازی ندارد به اندازه گذشته انقباضی باشد»، با خط مشی او در کنفرانس مطبوعاتی اخیر که در آن احتمال تسهیل بیشتر سیاستها را مشروط به تداوم کاهش تورم مطرح کرد، همخوانی دارد.

این اظهارات نشاندهنده عزم سست به کاهش نرخ بهره توسط یک بانک مرکزی است که نسبت به اشتباهات گذشتهی خود محتاط است. اگر اشتباهات چرخهی پساکرونا نبود، بانک مرکزی کانادا احتمالاً نرخ بهره را به طور قابل توجهی کاهش داده بود. با این حال، بانکهای مرکزی اغلب با تأخیر به بحرانهای گذشته واکنش نشان میدهند و این امر اجتنابناپذیر است. اگرچه بانک مرکزی کانادا پیش از فدرال رزرو اقدام به کاهش نرخ بهره کرد، اما شرایط اقتصادی بین آمریکا و کانادا متفاوت است. تأثیر وامهای مسکن بر کاناداییها متفاوت از ایالات متحده است، اما وضعیت مالی در آمریکا نیروی محرکه بیشتری دارد و دادههای اقتصادی این کشور نیز به طور قابل توجهی قویتر هستند.

علاوه بر این، سخنرانی مکلم دربارهی «هدایت در دنیایی جدید» بر عرضه ناشی از تغییرات فناوری، تنشهای ژئوپلیتیکی، تغییرات آب و هوایی و جابهجایی جریانهای تجارت و سرمایهگذاری، تأکید دارد. این نگرانیها حاکی از اختلالات مکرر در عرضه است که به اعتقاد او احتمالا برای مهار تورم، حفظ نرخ بهره در سطوح بالاتر را ضروری میسازد. با این حال، این رویکرد میتواند درد ناشی از چنین رویدادهایی را تشدید کند. در واقع، مکلم نگرانی این است هوش مصنوعی بتواند بهرهوری را به شدت افزایش دهد و در عین حال، باعث بیشتر شدن بیکاری گردد؛ این امر منجر به تورمزداترین دورهی پس از رکود بزرگ خواهد شد. بهطور خلاصه، دلار کانادا با پایان سختی برای سال روبرو است، به طوری که احتمالاً نرخ دلار آمریکا به دلار کانادا (USDCAD) از ۱.۴۱ فراتر رود و این ریسکها تا سال آینده ادامه یابد.

کوزیکی، عضو بانک مرکزی کانادا: انتظار داریم در سال 2025 انقباضات کمی پایان یابد

در صورت تداوم کاهش تورم، انتظار برای کاهش بیشتر نرخ بهره معقول است؛ تصمیمات پولی جلسه به جلسه اتخاذ میگردد.

به گفته مکلم، رئیس بانک مرکزی کانادا، دیگر نیازی به اعمال سیاستهای پولی به شدت انقباضی نیست، اما هنوز باید تورم بیشتر کاهش یابد تا به هدف برسد.