با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

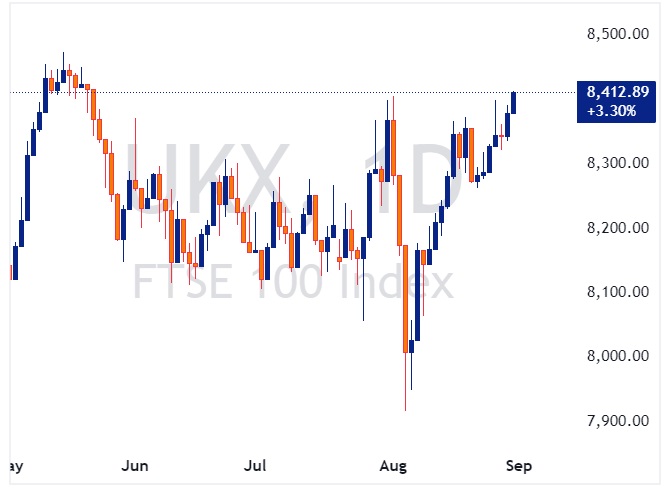

بازار سهام بریتانیا در ماه اوت با نوسانات زیادی مواجه بود، اما شاخص FTSE 100، به عنوان شاخص اصلی، به بالاترین سطح خود در سه ماه گذشته رسید و در مسیر کسب سود قرار گرفت. افزایش قیمت سهام بانکها نقش مهمی در این روند صعودی داشت. در همین حال، دادههای اقتصادی جهانی که قرار است به زودی منتشر شوند، میتوانند درک بهتری از سرعت کاهش نرخ بهره توسط بانکهای مرکزی ارائه دهند.

شاخص FTSE 100 با رشد 0.3 درصدی، سومین هفته متوالی افزایش و دومین ماه متوالی سود را تجربه میکند. در مقابل، شاخص FTSE 250 که بر شرکتهای داخلی متمرکز است، 0.2 درصد رشد داشته اما احتمالاً در ماه جاری کاهش خواهد یافت.

بخش داروسازی بیشترین سود ماهانه را کسب کرد، در حالی که سهام کالاهای شخصی بدترین عملکرد را داشتند. بانکهای Close Brothers Group و HSBC بیشترین سهم را در افزایش شاخص بانکها ایفا کردند، در حالی که سهام ارتباطات و رسانهها کاهش یافتند.

ماه اوت با نگرانیهای مربوط به رکود احتمالی در اقتصاد آمریکا و نوسانات بالای بازارها همراه بود. با این حال، نشانههایی از کاهش نرخ بهره توسط فدرال رزرو باعث ایجاد آرامش در بازارها شد. انتظار میرود بانک مرکزی انگلستان نرخ بهره را بیشتر از آمریکا و منطقه یورو بالا نگه دارد، در حالی که فدرال رزرو و بانک مرکزی اروپا احتمالاً در ماه سپتامبر نرخ بهره را کاهش خواهند داد.

در همین حال، قیمت خانهها در بریتانیا در ماه اوت به طور غیرمنتظرهای 0.2 درصد کاهش یافت اما نسبت به سال گذشته 2.4 درصد افزایش نشان داد.

گزارش اخیر گلدمن ساکس حاکی از آن است که با وجود تغییرات تاکتیکی و تمایل بازار به کاهش ارزش دلار، جذابیت بالای داراییهای آمریکایی و برخی از جریانهای ساختاری ممکن است افت چشمگیر ارز ذخیره جهان را محدود کنند.

افزایش قابل توجه در مواضع فروش روی دلار، به معنای تغییرات محسوس در احساسات بازار به سمت ضعف این ارز است. این تغییرات پس از کاهش دلار و خروج از مواضع خرید روی داده است.

به طور تاریخی، قبل از شروع چرخه کاهش نرخ بهره توسط فدرال رزرو، تمایل به افزایش موقعیتهای فروش روی دلار مشاهده میشود. با این حال، گلدمن ساکس به شباهتهایی با واکنشهای بازار به سخنان فدرال رزرو در دسامبر ۲۰۲۳ اشاره کرده است.

اگرچه موقعیتهای تاکتیکی به سرعت تغییر کردهاند، اما جریانهای ساختاری ممکن است زمان بیشتری برای تعدیل نیاز داشته باشند. جذابیت بالای داراییهای ایالات متحده و همچنین عدم قطعیت پیرامون انتخابات آتی آمریکا میتوانند افت شدید دلار را محدود کنند.

نزدیکی به انتخابات آمریکا ممکن است روند تعدیل سبدهای سرمایهگذاری را کند کرده و به نحوی بر حرکت دلار تاثیر بگذارد. این موضوع میتواند در نهایت به حمایت از دلار کمک کند، حتی در شرایطی که موقعیتهای فروش فعلی نشانگر ضعف آن هستند.

در مجموع، گرچه فشارهای تاکتیکی برای کاهش ارزش دلار در کوتاهمدت وجود دارد، عوامل ساختاری و انتخابات آتی ممکن است از این روند جلوگیری کنند.

طبق دادههای فصلی ماه سپتامبر، این ماه یکی از ضعیفترین ماهها برای شاخصهای مالی و بازارهای بینالمللی به شمار میآید. بر اساس بررسیها طی ۲۰ سال گذشته، سپتامبر به طور پیوسته بدترین ماه برای شاخص S&P 500 بوده، به طوری که این روند در چهار سال اخیر نیز علیرغم رشد قوی بازارها، ادامه یافته است. این ماه همچنین به عنوان دومین ماه بد برای شاخص DAX شناخته میشود، هرچند که پس از آن، این شاخص بورس آلمان معمولاً طی سه ماه آینده روندی قوی را نشان میدهد.

اگرچه اوت معمولاً به عنوان یک ماه آرام تابستانی شناخته میشود، اما امسال بازارها در آغاز این ماه با سقوط مواجه شدند و سپس به طور چشمگیری بهبود یافتند. این تحولات باعث ایجاد نمودارهای مثبتی برای بازار شده و دلار آمریکا کاهش قابل توجهی داشته و به پایینترین سطح چند سال اخیر رسیده است.

بررسیهای فصلی نشان میدهد که سپتامبر آغاز یک دوره سهماهه قوی برای گاز طبیعی به شمار میرود؛ هرچند که این موضوع تا حد زیادی در قیمتها لحاظ شده است. در مقابل، این ماه آغاز یک دوره سهماهه ضعیف برای نفت خام است. همچنین، سپتامبر دومین ماه بد برای نقره است، در حالی که برای طلا نیز به عنوان بدترین ماه در نظر گرفته میشود.

در این میان، برخلاف سایر روندهای قوی در بازارهای مختلف، بازار ارزها در سپتامبر تغییرات چندانی را تجربه نمیکند. معمولاً دلار آمریکا و ین ژاپن در این ماه نسبتاً ثابت باقی میمانند و تغییرات عمدهای در این بازارها مشاهده نمیشود.

فیچ، یکی از معتبرترین موسسات رتبهبندی اعتباری جهان، اخیراً رتبه بلندمدت ایالات متحده را در سطح AA+ با چشماندازی پایدار تایید کرد. این تصمیم در حالی اتخاذ شده است که پیش از این، ایالات متحده از بالاترین رتبه اعتباری (AAA) برخوردار بود. هرچند کاهش یک پلهای رتبه اعتباری، اتفاقی قابل توجه است، اما با توجه به چالشهای اقتصادی و سیاسی کنونی ایالات متحده، حفظ رتبه AA+ را میتوان دستاوردی مهم تلقی کرد.

اقتصاد قوی ایالات متحده و جایگاه بینظیر دلار به عنوان ارز ذخیره جهانی، از مهمترین دلایل حفظ رتبه اعتباری این کشور است. البته با وجود نقاط قوت اقتصادی، کسری بودجه بالا، افزایش مداوم بدهی عمومی و اختلافات سیاسی شدید در کنگره، چالشهای جدی پیش روی اقتصاد ایالات متحده است.

انتظار میرود کسری بودجه در سال 2024 به 8.1 درصد از تولید ناخالص داخلی و در سالهای 2025 و 2026 به 7.7 درصد برسد. همچنین، نسبت بدهی دولت به تولید ناخالص داخلی تا پایان سال 2026 به 124.4 درصد افزایش خواهد یافت. فیچ پیشبینی میکند که فدرال رزرو در ماه سپتامبر 2024 چرخه تسهیل پولی را آغاز کرده و تا پایان سال 2025، مجموعاً 175 نقطهپایه نرخ بهره را کاهش دهد.

اظهارات فیچ مبنی بر نیاز به "بهبود حکمرانی در ایالات متحده، نشاندهنده نگرانی این موسسه رتبهبندی نسبت به وضعیت سیاسی و اجتماعی این کشور است. با توجه به اهمیت نقش حکمرانی موثر در ثبات اقتصادی، بهبود وضعیت سیاسی و کاهش اختلافات در کنگره، از جمله مهمترین اولویتهای سیاستگذاران آمریکایی در سالهای آینده خواهد بود.

در مجموع، تصمیم اخیر فیچ، زنگ خطری برای سیاستگذاران آمریکایی است تا نسبت به اصلاح ساختاری اقتصاد و بهبود وضعیت مالی دولت اقدام کنند. عدم توجه به این هشدارها میتواند عواقب جدی برای اقتصاد بزرگترین اقتصاد جهان در بلندمدت داشته باشد.

گرچه هنوز به سرعت مطلوب رشد قیمتها نرسیدهایم، اما پیشرفتهای قابل توجهی حاصل شده است.

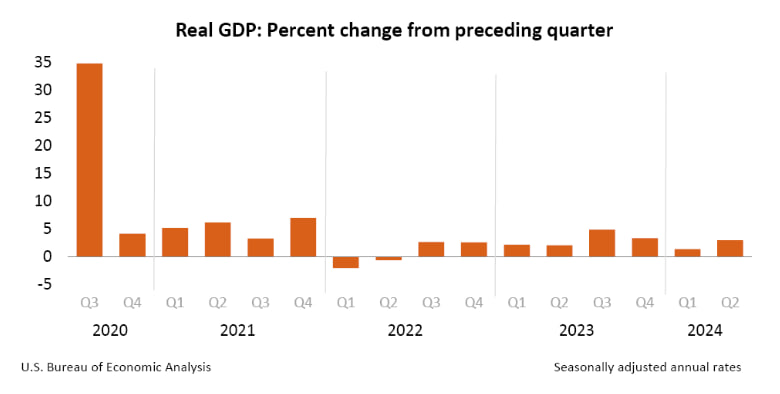

در بررسی دوم رشد تولید ناخالص داخلی ایالات متحده در سهماهه دوم سال ۲۰۲۴، نرخ رشد ۳ درصدی ثبت شد که نسبت به پیشبینی اولیه ۲.۸ درصدی افزایش داشته است. پیشتر، برآورد اولیه رشد سهماهه دوم به صورت سالانه ۲.۸ درصد بود و در نهایت نرخ رشد سهماهه اول ۱.۴ درصد اعلام شده بود.

جزئیات این گزارش نشان میدهد که مصرفکنندگان نقش مهمی در این رشد اقتصادی داشتهاند؛ بهطوری که مصرف خصوصی با رشد ۲.۹ درصدی در مقایسه با برآورد اولیه ۲ درصدی مواجه شده است. همچنین، مصرف کالاهای بادوام با ۴.۹ درصد رشد همراه بوده است. فروش نهایی تولید ناخالص داخلی نیز از ۲ درصد در برآورد اولیه به ۲.۲ درصد افزایش یافته است.

سرمایهگذاریهای تجاری با رشد ۴.۶ درصدی نسبت به ۵.۲ درصد در برآورد اولیه، افت مختصری داشته است. نرخ تورم خدمات مصرفی به استثنای انرژی و مسکن نیز ۲.۳ درصد اعلام شد که نسبت به برآورد قبلی ۳.۳ درصد، کاهش چشمگیری داشته است. سود شرکتها نیز بهطور مقدماتی ۱.۷ درصد رشد نشان داده است، در حالی که در دوره قبل با کاهش ۲.۷ درصدی مواجه بود.

عوامل مختلفی در رشد ۳ درصدی سهماهه دوم تأثیرگذار بودند؛ از جمله مصرف که با سهم ۱.۹۵ درصدی از رشد اقتصادی، بالاتر از برآورد اولیه ۱.۵۷ درصدی و رشد ۰.۹۸ درصدی سهماهه قبل قرار گرفت. بخش دولتی نیز ۰.۴۶ درصد به رشد اقتصادی کمک کرد، در حالی که این میزان در برآورد قبلی ۰.۵۳ درصد بود. تجارت بینالمللی خالص با کاهش ۰.۷۷ درصدی همچنان یکی از عوامل منفی در رشد اقتصادی بوده و ذخایر نیز با رشد ۰.۷۸ درصدی به رشد اقتصادی کمک کردهاند.

در حالی که سهماهه دوم به پایان رسیده است، این دادهها نشان میدهد که اقتصاد به قوت خود باقی است؛ همانطور که بسیاری از شرکتها در گزارشهای مالی خود اعلام کرده بودند. فردا، دادههای هزینه مصرف شخصی برای ماه ژوئیه منتشر خواهد شد که ممکن است ارقام قبلی را تحت تأثیر قرار دهد. اگرچه این تغییرات احتمالاً بر ارقام سالانه تأثیری نخواهند گذاشت، اما میتوانند بر ارزیابیهای کوتاهمدت تأثیرگذار باشند.

در نهایت، این گزارش نشاندهنده قدرت دلار است؛ چرا که رشد تولید ناخالص داخلی و افزایش مصرف از دلایل اصلی این تقویت اقتصادی هستند. با این دادهها و حتی با توجه به گزارش ضعیف مشاغل غیرکشاورزی، کاهش ۵۰ نقطهپایهای نرخ بهره دور از انتظار به نظر میرسد.

مقدمه

این هفته، بازارهای ارز به تثبیت رسیدهاند و انتظار میرود این روند امروز هم ادامه پیدا کند. بهبود همه ارزهای آسیایی در این ماه نشاندهنده این است که دلار آمریکا در حال تجربه یک تعدیل قابل توجه است.

رویدادهای اقتصادی مهم امروز: امروز باید به تجدیدنظر در آمار تولید ناخالص داخلی (GDP) و مدعیان بیکاری در ایالات متحده و همچنین انتشار اولیه شاخص قیمت مصرفکننده (CPI) در آلمان و اسپانیا توجه داشت.

دلار آمریکا

در حال حاضر دیدگاههای مختلفی وجود دارد که بیان میکند با توجه به کاهش 100 نقطه پایه نرخ بهره فدرال رزرو که برای پایان سال جاری پیشبینی شده و نرخ نهایی بهره که در 3.00٪ قیمتگذاری شده است، دلار نیاز به کاهش بیشتری ندارد. همچنین، انتظار نمیرود که دلار افزایش زیادی داشته باشد.

پس از کاهش 5٪ از اوایل ژوئیه، این هفته عملکرد دلار به عنوان یک روند نزولی در تثبیت قیمتها در نظر گرفته میشود. یکی از نشانههای کاهش کلی دلار این است که ارزهای آسیایی، از جمله وون کره جنوبی، در این حرکت مشارکت داشتهاند.

بازار آپشن کره جنوبی نشان میدهد که آپشنهای خرید وون کره جنوبی برای اولین بار از سال 2007 به نفع این ارز هستند. این موضوع ممکن است نشاندهنده تعادل مجدد پرتفویهای آسیایی یا جبران عقبماندگیهای مربوط به دلار باشد.

برای ادامه روند نزولی دلار نیاز به دادههای ضعیفتر از اقتصاد آمریکا داریم؛ اما دادههای اقتصادی فعلی مانند تجدیدنظر در تولید ناخالص داخلی و مدعیان بیکاری هفتگی احتمالاً تأثیر چندانی نخواهند داشت.

انتظار میرود شاخص دلار در محدودهی نسبتاً ثابتی باقی بماند و تنها در صورتی که این شاخص بالاتر از 101.60/65 حرکت کند، میتوان آن را نشانهای از روندی بیشتر از تثبیت نزولی دانست. به عبارت دیگر، تا زمانی که DXY از این سطح عبور نکند، روند نزولی تثبیت شدهای در نظر گرفته میشود و تنها در صورت عبور از این سطح، ممکن است نشانهای از تغییر روند به سمت بالا باشد.

یورو

یورو در هفته گذشته عملکرد ضعیفی داشته و دلیل آن مشخص نیست. شاخص وزنی تجاری یورو در این هفته حدود 0.3٪ کاهش یافته است. ممکن است دلیل این کاهش، تعدیل پرتفویها در پایان ماه باشد.

دو رویداد مهم در منطقه یورو امروز در دستور کار است. اول، انتشار دادههای شاخص قیمت مصرفکننده (CPI) برای آلمان، اسپانیا و بلژیک در ماه اوت است. انتظار میرود این دادهها نشاندهنده کاهش بیشتر در تورم کل و هسته باشند که این امر احتمالاً باعث تسهیل بیشتر سیاستهای پولی بانک مرکزی اروپا (ECB) خواهد شد. دوم، سخنرانی فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا است.

بازارها در حال حاضر 65 نقطه پایه از کاهش نرخ بهره ECB را قیمتگذاری کردهاند که به نظر نویسنده (تحلیلگر ING) این متن کمی بیش از حد است. با این حال، نویسنده انتظار ندارد که لین بخواهد این انتظارات را اصلاح کند.

جفت ارز EURUSD: تاکنون این جفتارز از سطح 1.1100 حمایت کرده است. نویسنده پیشبینی میکند که سطح 1.1080/1100 همچنان حفظ شود و EURUSD ممکن است به سمت بالاتر حرکت کند. این احتمال امروز ضعیف است، اما بهترین شانس برای این حرکت احتمالاً انتشار داده از آمریکا با تعداد مدعیان بیکاری بیشتر از انتظار است که در ساعت 16:00 به وقت ایران اعلام میشود.

جفت ارز EURCHF و USDCHF: جفتارز EURCHF همچنان ضعیف باقی مانده و USDCHF به سمت کفهای جدید حرکت میکند. فاصله چندانی با کف ماه دسامبر 2023 در 0.8333 نداریم. نویسنده حدس میزند که بانک ملی سوئیس (SNB) ممکن است در بازارهای USDCHF و EURCHF مداخله کند. نویسنده توصیه میکند که اگر USDCHF زیر 0.84 معامله شود، مراقب نوسانات شدید باشید.

پوند بریتانیا

شاخص کلی پوند استرلینگ توسط بانک مرکزی انگلستان (BoE) در حال حاضر به بالاترین سطح خود از زمان رایگیری برگزیت در ژوئن 2016 نزدیک شده است. این افزایش ارزش پوند به مشکلات اقتصادی در منطقه یورو و آمریکا نسبت داده میشود، همراه با تمایل بانک مرکزی انگلستان برای خودداری از یک دوره کاهش نرخ بهره کامل. همچنین، بهبود روابط با اروپا ممکن است به این افزایش کمک کرده باشد، هرچند این امر سختتر قابل سنجش است.

بودجه آینده بریتانیا: تمرکز زیادی بر اولین بودجه دولت جدید بریتانیا، در پایان اکتبر وجود دارد. گمانهزنیهایی درباره افزایش 20 میلیارد پوندی مالیاتها وجود دارد که معادل حدود 0.7٪ تولید ناخالص داخلی است. با این حال، این افزایش مالیات ممکن است به معنای سختگیری مالی نباشد؛ زیرا وزیر خزانهداری بریتانیا قصد دارد از این پول برای جبران کاهش واقعی هزینههای عمومی که توسط دولت محافظهکار قبلی انجام شده، استفاده کند. افزایش حقوق در بخش عمومی ممکن است به تنهایی تا 10 میلیارد پوند ارزش داشته باشد.

تأثیر بر پوند: این بودجه ممکن است به طور کلی خنثی از نظر مالی باشد و این احتمال وجود دارد که پوند همچنان به عملکرد بهتر خود، به ویژه در برابر دلار آمریکا، ادامه دهد. سطح هدف کوتاهمدت برای جفتارز GBPUSD ممکن است بین 1.3300/3330 باشد، در حالی که حمایت احتمالی در سطوح 1.3100/3120 قرار دارد.

منبع: ING

رافائل بوستیک، رئیس فدرال رزرو آتلانتا، اخیراً در سخنرانی خود به وضعیت اقتصادی ایالات متحده و سیاستهای پولی جاری اشاره کرد و نگرانیهای خود را درباره تورم و تصمیمات مربوط به نرخ بهره مطرح کرد.

تورم: چالشهای پیشرو

به گفته بوستیک، مبارزه با تورم هنوز به پایان نرسیده است و مسیر زیادی برای کنترل کامل آن باقی مانده است. وی تأکید کرد که نمیتوان منتظر ماند تا تورم به هدف 2 درصدی فدرال رزرو برسد و سپس سیاستهای محدودکننده فعلی را کاهش داد. این رویکرد میتواند منجر به بازگشت تورم شود و کنترل آن را دشوارتر کند.

وضعیت بازار کار

بوستیک در ادامه به وضعیت بازار کار اشاره کرد و آن را همچنان قوی توصیف کرد. وی اظهار داشت که از نظر تاریخی، بازار کار ایالات متحده همچنان در وضعیت خوبی قرار دارد و این امر میتواند در تصمیمگیریهای آینده فدرال رزرو نقش مهمی ایفا کند.

کاهش نرخ بهره: چالشها و الزامات

یکی از نکات کلیدی سخنرانی بوستیک، بحث درباره کاهش نرخ بهره بود. وی با اشاره به اینکه تورم سریعتر از حد انتظار کاهش یافته و بیکاری بیشتر از پیشبینیها افزایش یافته است، اعلام کرد که این وضعیت میتواند دلیلی برای انتقال زمان کاهش نرخ بهره به سهماهه سوم باشد.

با این حال، بوستیک هشدار داد که کاهش نرخ بهره بدون بررسی دقیق دادههای اقتصادی ممکن است منجر به این شود که فدرال رزرو مجبور به افزایش دوباره نرخبهره شود. او تأکید کرد که باید منتظر دادههای بیشتری بود تا بتوان تصمیمات دقیقتری در این زمینه گرفت.

اختلاف نظر با رئیس فدرال رزرو

یکی از نکات جالب سخنرانی بوستیک، اشاره او به اظهارات رئیس فدرال رزرو، جروم پاول، در هفته گذشته بود. پاول در سخنرانی خود اشاره کرده بود که فدرال رزرو آماده است تا در ماه سپتامبر نرخ بهره را کاهش دهد. اما باستیک در این سخنرانی تا حدودی با این دیدگاه مخالفت کرد و به نوعی پیشنهاد داد که فدرال رزرو باید با احتیاط بیشتری در این زمینه عمل کند.

نتیجهگیری

سخنرانی بوستیک نشاندهنده احتیاط و نگرانیهای موجود در میان مقامات فدرال رزرو درباره کاهش نرخ بهره و کنترل تورم است. اگرچه کاهش نرخ بهره میتواند در شرایط فعلی به بهبود شرایط اقتصادی کمک کند، اما تصمیمگیریهای نهایی نیازمند بررسی دقیقتر و تحلیل بیشتر دادههای اقتصادی است. از این رو، به نظر میرسد که فدرال رزرو باید با دقت بیشتری به این موضوع بپردازد تا از هرگونه پیامد منفی جلوگیری شود.

معاملات انس جهانی طلا امروز با قیمتی معادل 2525.26 دلار آغاز شد و پس از رسیدن به سقف 2503.58 دلار در ابتدای جلسه معاملاتی توکیو، اکنون قیمت به 2505.75 دلار رسیده که نشاندهنده افت 0.76- درصدی است.

عوامل مختلفی در تغییرات افت طلا نقش دارند. افت امروز طلا ناشی از تقویت دلار آمریکا و تمرکز سرمایهگذاران بر دادههای کلیدی تورم در بزرگترین اقتصاد جهان برای کسب سرنخهایی در مورد میزان احتمالی کاهش نرخ بهره توسط فدرال رزرو در ماه سپتامبر بود.

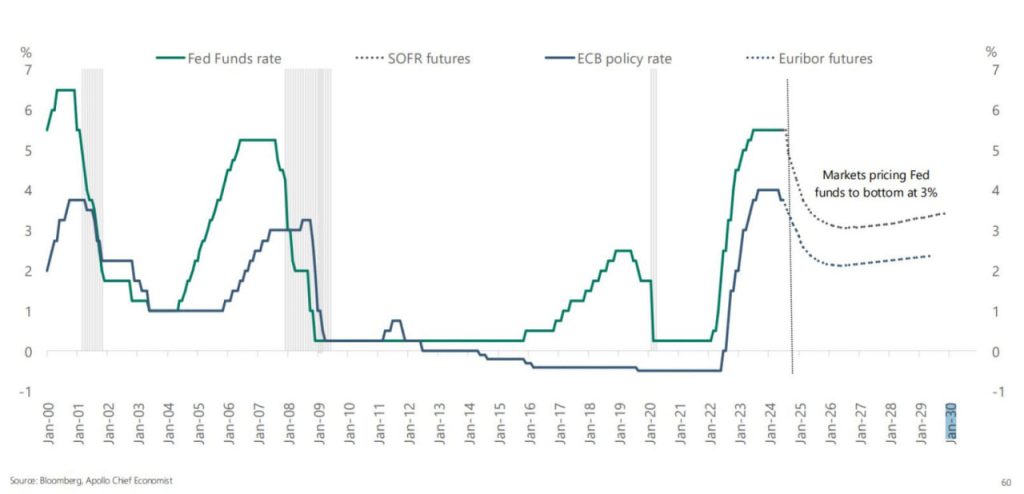

موضوع مهمی که در حال حاضر توجه بسیاری از کارشناسان و فعالان اقتصادی را به خود جلب کرده، میزان کاهش نرخ بهره در آمریکا است. سوال اصلی این است که کف نرخ بهره در این کشور چقدر خواهد بود؟ نموداری که توسط گروه آپولو تهیه شده، نمایی روشن از نرخهای بهره در آمریکا و ناحیه یورو ارائه میدهد. خطوط نقطهچین این نمودار، پیشبینیهای بازار را نشان میدهد، در حالی که خطوط پیوسته دادههای تاریخی ارزشمندی را به تصویر میکشد.

بر اساس اطلاعات موجود، انتظار میرود که نرخ بهره در آمریکا از سپتامبر کاهش یابد و این کاهش تا ماههای بعدی ادامه داشته باشد. سرعت این کاهش هنوز مشخص نیست، اما آنچه برای بازار اهمیت بیشتری دارد، مقصد نهایی این کاهشها است.

گروه آپولو بر این باور است که کف نرخ بهره از چیزی که پیشتر تصور میشد، بالاتر خواهد بود و حتی ممکن است از سطح ۳ درصد نیز فراتر رود. این دیدگاه عمومی بر اساس این فرض است که به دلیل عوامل ساختاری جدید مانند تغییرات در روند جهانیشدن و افزایش سرعت رشد قیمتها، با دورهای از تورم بالا مواجه خواهیم بود.

البته، عواملی که در سه دوره قبلی باعث شدند نرخ بهره به ۰ تا ۱ درصد کاهش یابد، همچنان وجود دارند. درست است که ممکن است در تجارت جهانی اصطکاکهایی به وجود آمده باشد، اما این موضوع تغییرات اساسی در روند کلی ایجاد نمیکند، بهویژه در دنیایی که هر روز بیشتر به سوی فناوری و تکنولوژی پیش میرود. همچنین انقلاب هوش مصنوعی و روباتیک احتمالاً منجر به افزایش چشمگیر بهرهوری میشود که این خود به کاهش تورم کمک خواهد کرد. در عین حال، این پیشرفتها احتمالاً باعث افزایش بیکاری و یا حداقل کاهش فرصتهای شغلی جدید میشود که در نتیجه افزایش سرعت رشد دستمزدها را محدود خواهد کرد.

درست است که استدلالهایی برای تورم بالاتر وجود دارد، مانند تغییرات اقلیمی و انتشار بدهیها، اما در مجموع، اعتقاد بر این است که نیروهای ضدتورمی برنده خواهند بود. با اینکه ممکن است فدرال رزرو در کاهش نرخ بهره به کمتر از ۲.۵ درصد با احتیاط عمل کند، اما در صورت افزایش بیکاری، قطعا مجبور به کاهش بیشتر خواهد شد.

البته زمان وقوع این تغییرات بسیار نامشخص است و ممکن است پاول، رئیس فدرال رزرو، موفق شود به نحوی شرایط را کنترل کند که نرخ بهره حدود ۳ درصد باقی بماند. اما در نهایت رکودی رخ خواهد داد و نرخ بهره به ۱ درصد باز خواهد گشت.

در کوتاهمدت، این مسئله برای معاملات با مدت زمان طولانی اهمیت بسیاری دارد، زیرا هنوز فرصتهایی وجود دارد که بتوان نرخ بهرهای در حدود ۴ تا ۶ درصد را قفل کرد. همچنین ایده نرخ بهره بالاتر در آمریکا و استثنائی بودن دلار باعث شده تا تقاضا برای آن بیشتر شود. اما با از بین رفتن این توهم، انتظار میرود فشار بر دلار افزایش یابد.

یکی از عوامل احتمالی که میتواند این روند را تغییر دهد، شخص رئیس فدرال رزرو است. پاول و بیشتر اعضای اصلی فدرال رزرو همنظر هستند، اما اگر فردی با رویکرد سختگیرانهتر (مثلاً والر) به عنوان رئیس جدید منصوب شود، ممکن است معادلات تغییر کند. هرچند باید به پیامدهای منفی رشد اقتصادی نیز توجه داشت که میتواند از نرخهای بهره بالای غیرضروری ناشی شود.

مقدمه

احتمالاً دلار آمریکا مقداری افزایش خواهد یافت، زیرا تأثیر سخنرانی جروم پاول در کنفرانس جکسون هول (Jackson Hole) که به تازگی انجام شده، کمکم کاهش مییابد و سنتیمنت ریسک در بازار ضعیف میشود. به عبارت دیگر، پس از تاثیر اولیه سخنرانی رئیس فدرال رزرو، ممکن است دلار در کوتاهمدت شاهد یک افزایش کوچک باشد.

ممکن است جفت ارز (EURUSD) در روزهای آینده دوباره سطح 1.1100 را آزمایش کند. با این حال، شرایط برای یک اصلاح بزرگ در روند اخیر افزایش قیمت یورو وجود ندارد. اخبار امیدوارکنندهای درباره تورم در استرالیا منتشر شده است که احتمالاً تأثیر زیادی بر روی دلار استرالیا (AUD) نخواهد داشت.

وضعیت دلار آمریکا (USD):

واکنش بازار به سخنرانی جروم پاول، رئیس فدرال رزرو، به نظر میرسد که کمی بیش از حد بوده است. به ویژه، در حالی که سخنرانی پاول تأثیراتی بر دلار داشته است، انتظار میرود که دلار به تدریج بهبود یابد؛ زیرا اثرات سخنرانی پاول کاهش مییابد و سنتیمنت ریسک در بازار ضعیف میشود.

اگرچه پیشبینی نمیشود که دلار در حال حاضر افزایش قابل توجهی داشته باشد؛ اما ممکن است شاهد یک افزایش کوچک در برابر همتایان خود در بازار ارز باشیم. نرخهای پایینتر دلار، به دلار ارزانتر برای فروش کوتاهمدت تبدیل شدهاند و ضعف عمومی دلار با پیشبینیهای تسهیل پولی فدرال رزرو مطابقت دارد. پیشبینی میشود که دلار ممکن است در کوتاهمدت مقداری افزایش یابد.

عدم وجود دادههای کلیدی از ایالات متحده در این هفته ممکن است به نفع دلار باشد. سخنرانی امروز رافائل باستیک از فدرال رزرو، که به طور کلی رویکردی هاوکیش دارد، ممکن است تاثیر زیادی بر پیشبینیهای تسهیل پولی نداشته باشد. به نظر میرسد که شاخص دلار آمریکا (DXY) ممکن است در روزهای آینده بالای سطح 101.0 پشتیبانی پیدا کند.

وضعیت یورو (EUR)

کاهش جفت ارز EURUSD بیشتر به دلیل تقویت دلار است، اما وضعیت یورو نیز تحت تاثیر عدم ثبات است. تفاوت نرخ بهره بین دلار و یورو به نفع دلار تغییر کرده است، که میتواند به معنای دشواری یورو برای بازگشت به سطح بالاتر از 1.12 باشد.

در حال حاضر، بازارها انتظار دارند که فدرال رزرو تا پایان سال 50 نقطه پایه (در مجموع 100 نقطه پایه) نرخ بهره را کاهش دهد، در حالی که بانک مرکزی اروپا تنها 64 نقطه پایه کاهش نرخ بهره را در سه جلسه آخر سال 2024 پیشبینی میکند. این تفاوت در انتظارات نرخ بهره ممکن است باعث شود که برخی از سرمایهگذاران به دلیل عدم اطمینان، دوباره به سمت بانک مرکزی اروپا بازگردند. بنابراین، EURUSD ممکن است در روزهای آینده با دشواری مواجه شود و حمایت 1.110 ممکن است دوباره آزمایش شود.

وضعیت دلار استرالیا (AUD):

برای دومین ماه متوالی، خبرهای مثبتی در مورد تورم از استرالیا منتشر شده است. نرخ تورم سالانه در ژوئيه به 3.5% کاهش یافته است که بالاتر از پیشبینی 3.4% بود، اما کاهش در میانگین تورم هسته به 3.8% جبران شده است.

دلار استرالیا پس از انتشار این اخبار، به دنبال افزایش انتظارات نرخبهره استرالیا بالا رفت، اما اکنون به زیر 0.680 بازگشته است. با وجود خوشبینی محتاطانه درباره کاهش تورم در استرالیا، به نظر میرسد که پیشبینی بازار برای کاهش نرخ بهره در دسامبر بیش از حد دلسردکننده است و کاهش نرخ بهره ممکن است تا سهماهه اول سال 2025 آغاز نشود. با توجه به اینکه نرخهای بهره RBA (بانک مرکزی استرالیا) هنوز کمتر از نرخهای پیشبینیشده برای فدرال رزرو و RBNZ (بانک مرکزی نیوزیلند) است، ممکن است شاهد فشار بر روی دلار استرالیا باشیم.

به نظر میرسد که فشار کوتاهمدت دلار آمریکا میتواند بر روی AUD تأثیر بگذارد؛ اما به نظر میرسد هنوز زود است که امکان آزمایش مجدد بالاترین سطح دسامبر 2023 (0.6850) را رد کنیم.

منبع: ING

مقدمه

دولت ایالات متحده با حجم قابل توجهی از بدهی مواجه است؛ اما نحوه مدیریت این بدهیها و روند فروش اوراق قرضه نشان میدهد که بحران بدهیهای آمریکا در کوتاهمدت چندان محتمل به نظر نمیرسد. در این مقاله، به تحلیل استراتژیهای دولت در مدیریت بدهیها و تأثیرات آن بر بازار خواهیم پرداخت.

مدیریت بدهیها و تاثیرات آن

در هفته جاری، وزارت خزانهداری ایالات متحده در حال فروش اوراق قرضه به ارزش بیش از نیم تریلیون دلار است. با این حال، اکثریت این فروشها به اوراق بدهی کوتاهمدت مربوط میشود که کمتر از یک سال سررسید دارند. این نوع بدهیها به طور معمول نرخهای کمتری دارند و در صورت کاهش نرخ بهره، هزینههای کمتری برای دولت به همراه خواهند داشت.

پیشبینیها و نگرانیها

تورستن اسلاک، اقتصاددان ارشد در Apollo Global Management، به تازگی هشدار داده است که بدهیهای دولت ممکن است به چالشهای بزرگی منجر شود. او به چندین نقطه نگرانکننده اشاره کرده است، از جمله:

تاریخ سررسید بزرگ: در سال آینده، ۹ تریلیون دلار از بدهیهای دولت سررسید خواهد شد.

هزینههای خدمت به بدهی: هزینههای مربوط به خدمت به بدهیها به ۱۲ درصد از هزینههای دولتی رسیده است.

نسبت بدهی به تولید ناخالص داخلی (GDP): پیشبینی میشود این نسبت تا میانه قرن به ۲۰۰ درصد افزایش یابد.

این نگرانیها باعث شدهاند برخی تحلیلگران نگران باشند که ممکن است در آینده نزدیک، برگزاری مزایدههای بزرگ اوراق قرضه با مشکلاتی مواجه شود یا حتی رتبهبندی اعتبار دولت کاهش یابد.

استراتژیهای دولت و اثرات آن

وزارت خزانهداری ایالات متحده با استفاده از مدیریت فعال مدت زمان سررسید بدهیها، سعی در کاهش هزینهها و پیشگیری از بحرانهای بدهی دارد. این استراتژی شامل افزایش سهم بدهیهای کوتاهمدت در ترکیب بدهیهای کل کشور است. این روش به کاهش نرخهای بهره بلندمدت و همچنین کاهش هزینههای بدهی کمک میکند.

با این حال، این استراتژی همواره بدون ریسک نیست. کاهش مدت زمان سررسید بدهیها میتواند ریسکهای مربوط به بازپرداخت و مشکلات مالی غیرمنتظره را افزایش دهد. همچنین، در صورت تغییرات در نرخبهره یا افزایش تورم، ممکن است هزینههای بیشتری برای دولت ایجاد شود.

نتیجهگیری

در حالی که دولت ایالات متحده با چالشهای بزرگی در مدیریت بدهیهای خود روبرو است، استراتژیهای فعلی وزارت خزانهداری به نظر میرسد که بتواند در کوتاهمدت بحرانهای بزرگ را مهار کند. با این حال، این اقدامات ممکن است تنها تدابیر موقتی باشند و نیاز به تغییرات بنیادی در سیاستهای مالی و اقتصادی کشور در آینده وجود داشته باشد.

سوال این است که آیا این اقدامات موقت خواهند بود یا به تغییرات اساسی در سیاستهای مالی نیاز است؟ به نظر میرسد با توجه به تاریخچه اخیر، پیشبینی اینکه وزارت خزانهداری و فدرال رزرو بتوانند این وضعیت را در آینده مدیریت کنند، منطقی باشد.

منبع: رویترز

کریستوفر وِالر، عضو هیئت مدیره فدرال رزرو، در سخنرانی خود در بمبئی، سیستمهای پرداخت را مورد بررسی قرار داد و به سوالات پیرامون نرخبهره و وضعیت اقتصادی پاسخ نداد.

بر اساس سخنرانی اخیر جروم پاول، رئیس فدرال رزرو در جکسون هول، دو تاریخ ششم و هجدهم سپتامبر به عنوان مهمترین رویدادهای سیاست پولی ایالات متحده در سالهای اخیر تعیین شدهاند. این دو رویداد به دلیل تمرکز بر نرخ بیکاری که اکنون به عنوان ستاره قطبی جدید فدرال رزرو مطرح شده است، اهمیت ویژهای پیدا کردهاند.

در ششم سپتامبر، گزارش اشتغال غیرکشاورزی ماه اوت منتشر خواهد شد و در هجدهم سپتامبر، نشست پولی فدرال رزرو و همچنین بهروزرسانی پیشبینیهای اقتصادی ارائه میشود. همانطور که پاول در جکسون هول به وضوح به آن اشاره کرد، انتظار میرود که فدرال رزرو در این تاریخ نرخ بهره را کاهش دهد؛ البته، هنوز مشخص نیست که این کاهش با ۲۵ یا ۵۰ نقطهپایه آغاز خواهد شد و تا چه حد سیاستهای پولی در ماههای آینده تعدیل خواهد یافت.

پاول در جکسون هول دو تغییر اساسی در رویکرد خود ایجاد کرد. نخست، پاول به وضوح اعلام کرد که کاهش نرخ بهره در راه است. دومین تغییر که کمتر پیشبینی میشد، تاکید شدید او بر نرخ بیکاری به عنوان تعیینکننده اصلی تصمیمات سیاست پولی بود، نه تورم.

پاول تأکید کرد که فدرال رزرو دیگر به دنبال سرد شدن بیشتر بازار کار نیست. این بدان معناست که نرخ بیکاری کنونی ۴.۳ درصدی که هنوز هم نسبت به معیارهای تاریخی پایین تلقی میشود، اکنون به عنوان یک مرز تعیینکننده در نظر گرفته شده است. اگر این نرخ از حد مشخصی عبور کند، ممکن است باعث واکنش فدرال رزرو شود.

تحلیلگران اقتصادی تأکید دارند که اکنون نرخ بیکاری حدود ۹۰ درصد از اهداف دوگانه فدرال رزرو را تشکیل میدهد و تورم تنها ۱۰ درصد را در بر میگیرد. این تغییر رویکرد پاول به بیکاری، بهویژه در شرایطی که اقتصاد ایالات متحده در رکود نیست، بسیار چشمگیر است.

با نزدیک شدن به ماه سپتامبر، همه نگاهها به گزارشات اشتغال و تصمیمات فدرال رزرو دوخته شده است. افزایش نرخ بیکاری در ماه ژوئیه به ۴.۳ درصد که بالاترین میزان از اکتبر ۲۰۲۱ است، توجهات زیادی را به خود جلب کرده و حتی برخی از اقتصاددانان هشدار دادهاند که اگر این روند ادامه یابد، احتمال وقوع رکود افزایش مییابد.

از سوی دیگر، این نرخ بیکاری کنونی بالاتر از پیشبینیهای بلندمدت مقامات فدرال رزرو است. این اختلاف، همانطور که در سالهای ۲۰۱۶، ۲۰۲۰ و ۲۰۲۲ مشاهده شد، میتواند به تغییرات عمدهای در سیاستهای پولی منجر شود.

در نهایت، بسته به شرایط اقتصادی و تغییرات نرخ بیکاری، احتمال دارد که فدرال رزرو تا پایان سال جاری کاهش نرخ بهره تا ۱۰۰ نقطهپایه را اجرایی کند و حتی در سال آینده نیز شاهد کاهش بیشتری باشیم.

به گفته لورتا مستر، عضو سابق فدرال رزرو، «بر خلاف دیدگاه رایج مبنی بر اینکه بانک مرکزی آمریکا در اتخاذ سیاستهای پولی خود با تأخیر عمل کرده است، کاهش نرخ بهره به میزان 50 نقطهپایه را در شرایط کنونی اقدامی مناسب نمیدانم.»

اگرچه ارزیابی مصرفکنندگان از وضعیت کنونی بازار کار همچنان مثبت ارزیابی میشود، اما رو به تضعیف بوده و چشمانداز آنها نسبت به آینده بازار کار نیز بدبینانهتر شده؛ این امر احتمالاً بازتابی از افزایش اخیر نرخ بیکاری است.

پیشبینی متوسط نرخ تورم برای دوازده ماه آینده در ماه اوت به ۴.۹ درصد کاهش یافته است که پایینترین نرخ از مارس ۲۰۲۰ تاکنون بوده و با کاهش کلی سرعت رشد قیمتها و افت قیمت برخی کالاها همخوانی دارد.

پیشبینی بانک آمریکا (BofA) درباره وضعیت ارزها

در تازهترین گزارش هفتگی فارکس بانک آمریکا (BofA)، پیشبینیهایی در خصوص وضعیت ارزهای مختلف ارائه شده است.

دلار آمریکا (USD): نزولی

بانک آمریکا پیشبینی میکند که در کوتاهمدت دلار آمریکا ضعیفتر شود. این پیشبینی به دلیل کاهش نرخبهره مورد انتظار فدرال رزرو و رشد آهستهتر اقتصاد ایالات متحده است. با این حال، کاهش شدید نرخبهره تا حدودی در قیمتها لحاظ شده است (تقریباً ۱۹۰ نقطه پایه). ریسکهایی همچون کندی بیشتر از حد انتظار در کاهش نرخ فدرال رزرو و عدم قطعیتهای مربوط به انتخابات پیشرو در ایالات متحده میتواند بر دلار تاثیرگذار باشد.

یورو (EUR): خنثی تا صعودی

بانک آمریکا انتظار دارد یورو در برابر دلار تقویت شود و پیشبینی کرده است که نرخ EURUSD به ۱.۱۲ در پایان سال برسد. این پیشبینی بر اساس انتظارات از کاهش تورم در ایالات متحده و کاهش نرخبهره فدرال رزرو است. یورو احتمالاً در برابر فرانک سوئیس و دلار کانادا بهتر عمل خواهد کرد؛ اما ممکن است تغییر زیادی در برابر پوند انگلیس نداشته باشد. بانک آمریکا همچنین با احتیاط نسبت به دادههای اقتصادی منطقه یورو، بهویژه عملکرد ضعیفتر در سهماهه سوم، ابراز نگرانی کرده است.

ین ژاپن (JPY): نزولی

بانک آمریکا نگرش نزولی نسبت به ین ژاپن دارد و پیشبینی میکند که نرخ USDJPY به ۱۵۵ تا پایان سال برسد. این نگرش به دلیل معاملات حملی و خروج سرمایههای ژاپنی به دنبال بازدههای بالاتر در خارج از کشور است. با وجود ریسک احتمالی از تنشهای ژئوپلیتیکی جهانی، عوامل فاندامنتال انتظار میرود فشار را بر ین ادامه دهند.

پوند انگلیس (GBP): صعودی

بانک آمریکا پیشبینی میکند که پوند انگلیس تقویت شود، بهویژه در برابر فرانک سوئیس، به دلیل موقعیتهای معاملاتی کمتر و سیاستهای پولی نسبتاً مطلوب. دادههای اقتصادی بهبود یافته در بریتانیا و احتمال کاهش نرخ بهره توسط بانک انگلستان در نوامبر، باعث تقویت پوند میشود. پوند همچنین از مقاومت اقتصادی بریتانیا در برابر ریسکهای جهانی بهرهمند خواهد شد.

دلار استرالیا (AUD): صعودی

دلار استرالیا در مقایسه با دلار نیوزیلند و دلار کانادا مورد توجه قرار دارد، با انتظاراتی از تقویت ادامهدار به دلیل سنتیمنت مثبت جهانی در مورد ریسکها. بانک مرکزی استرالیا انتظار دارد که سیاستهای خود را ثابت نگه دارد و برخلاف انتظارات بازار از کاهش نرخها، این موضوع به نفع دلار استرالیا خواهد بود.

به گفته دویچه بانک، بازار اکنون کاهش ۲۵ نقطهپایهای نرخ بهره توسط فدرال رزرو را به عنوان کف کاهشها در نظر میگیرد و نه سقف. همچنین، دویچه بانک معتقد است اگر فدرال رزرو کاهش ۱۰۰ نقطهپایهای که برای باقیمانده سال قیمتگذاری شده را اجرایی کند، این موضوع برای دلار چهار اثر منفی خواهد داشت: کاهش نرخ بهره واقعی در آمریکا، شیب تندتر منحنی بین اوراق قرضه ۵ و ۳۰ ساله، جلو افتادن فدرال رزرو از سایر بانکهای مرکزی در چرخه تسهیل پولی و قیمتگذاری نرخ بهره ترمینال حتی پایینتر از آنچه پیشبینی شده است.

دویچه بانک در حال حاضر منتظر گزارش اشتغال غیرکشاورزی آمریکا است و به دادههای اقتصادی آینده نیز توجه دارد. همچنین، دویچه بانک پیشبینی بازگشت نرخ EURUSD به کمتر از ۱.۱۰ تا پایان سال را به این دلایل حفظ کرده است: اول، رویکرد فدرال رزرو در مورد کاهش نرخ بهره همچنان تدریجی و متعادل خواهد بود که هفته گذشته توسط چندین مقام بیان شد. دوم، عنصر کلیدی دیگر پیشبینیهای اقتصادی یعنی استثنائی بودن رشد اقتصادی آمریکا همچنان به قوت خود باقی است.

زمان آن فرا رسیده است که سیاستهای پولی موجود مورد بازنگری قرار گیرند و به نظر میرسد کاهش نرخ بهره در سپتامبر حتمی باشد.

اگر اقتصاد بیش از حد انتظار تضعیف شود، کاهش نرخ بهره شدیدتر خواهد بود؛ نمیخواهم بازار کار بیش از این ضعیف شود.

با توجه به تعادل کامل در بازار کار، عدم مشاهده نشانههایی مبنی بر تضعیف ناگهانی آن و دریافت نشدن گزارشهایی درباره تمایل شرکتها به تعدیل نیرو، میتوان وضعیت کنونی اشتغال را پایدار ارزیابی نمود.

با توجه به پیشبینیها، منطقی است که نرخ بهره مناسب با وضعیت تعدیل شود تا بازار کار در شرایط کنونی خود حفظ گردد.

احتمالاً شاهد کاهش تدریجی تورم و رشد پایدار بازار کار خواهیم بود و انتظار میرود رشد اقتصادی در سطح یا اندکی پایینتر از روند بلندمدت قرار گیرد.

مسیر رسیدن به نرخ خنثی طولانی و پرفراز و نشیب است و حتی در صورت کاهش نرخ بهره، سیاستهای پولی همچنان محدودکننده خواهد بود؛ نرخ واقعی خنثی احتمالا تا سطح 1 درصد نیز افزایش یابد.

به دنبال انتشار دادههای اخیر، پیشبینی فعلی از سهم تغییر صادرات خالص در رشد تولید ناخالص داخلی واقعی سهماهه سوم از 0.28- به 0.3- درصد کاهش یافته است.

رویکرد کنونی شرکتها مبنی بر استخدام و اخراج محدود که در شرایط فعلی اتخاذ شده است، احتمالاً پایدار نخواهد بود و در صورت تضعیف اقتصاد، ریسک روی آوردن بنگاهها به تعدیل نیرو قدرت میگیرد.

مقدمه

در هفتهای که گذشت، بازارهای مالی شاهد تحولات مهمی بودند که عمدتاً از تصمیمات و اظهارات بانکهای مرکزی تأثیر پذیرفتند. با نزدیک شدن به نشست ماه سپتامبر فدرال رزرو ایالات متحده، توجه بازارها به سیگنالهای اقتصادی و سیاستهای پولی معطوف شده است. اظهارات جروم پاول، رئیس فدرال رزرو، در کنفرانس جکسون هول، نقطه عطفی در بازارهای ارز بود که به تقویت انتظارات کاهش نرخ بهره انجامید. این در حالی است که در اروپا، یورو علیرغم مشکلات اقتصادی داخلی، نسبت به دلار آمریکا عملکرد بهتری داشته و بازارها همچنان نگران تورم و دینامیکهای دستمزد در منطقه یورو هستند. در این مقاله، به تحلیل بازار ارز و سیاستهای پولی ایالات متحده و منطقه یورو پرداخته شده و تأثیرات آنها بر بازارهای مالی بررسی میشود.

دلار آمریکا: پاول درهای کاهش نرخ بهره را باز نگه داشته است

دلار آمریکا در هفته گذشته ضعیفترین عملکرد را در میان ارزهای گروه ده (G-10) داشت. جروم پاول، رئیس فدرال رزرو، در کنفرانس جکسون هول پیام جدیدی در مورد سیاستهای پولی ارائه داد که بر اساس آن، بازارها بر احتمال کاهش نرخ بهره در سپتامبر تأکید کردند. پاول به وضوح اشاره کرد که «زمان کاهش نرخ بهره فرا رسیده است» و حتی درهای کاهش نرخ بهره 50 نقطه پایه (50bps) را نیز باز گذاشت. این در حالی است که سایر اعضای فدرال رزرو به تغییرات تدریجی و آرامتر در سیاستها اشاره کرده بودند. سخنرانی پاول همچنین نشاندهنده حساسیت بیشتری به ضعفهای بازار کار بود و به نظر میرسد که افزایش نرخ بیکاری ممکن است باعث امیدواری بیشتر بازارها به کاهش نرخ بهره 50 نقطه پایه در سپتامبر شود.

در این هفته، برآورد دوم تولید ناخالص داخلی (GDP) برای سهماهه دوم و داده مدعیان اولیه بیکاری (هر دو قرار است در روز پنجشنبه منتشر شوند) از مهمترین شاخصها خواهند بود. در حالی که شاخص هزینههای مصرف شخصی (PCE) برای فدرال رزرو شاخص اصلی تورم است، فدرال رزرو در حال حاضر بیشتر بر روی شاخصهای رشد تمرکز دارد تا تورم. بنابراین، هرگونه سورپرایز قابل توجه در شاخص PCE ممکن است نگرانیها در مورد تورم را دوباره به اوج برساند.

در حالی که درهای باز برای کاهشهای بیشتر نرخ بهره فدرال رزرو میتواند به معنی ضعف بیشتر دلار آمریکا در این هفته باشد، چندین عامل دیگر نیز باید تحت نظر قرار گیرد، از جمله:

یورو: کاهشهای نرخ بهره تهاجمی بعید به نظر میرسد

یورو در هفته گذشته باوجود آمار ضعیف PMI از آلمان، عملکرد قابل توجهی داشته است. این موضوع نشاندهنده این است که برخلاف فدرال رزرو، بازارها در حال حاضر بیشتر نگران تورم و دینامیکهای دستمزد در منطقه یورو هستند تا دینامیکهای رشد اقتصادی. در حالی که شاخص دستمزدهای توافقشده بانک مرکزی اروپا (ECB) از 4.7% به 3.6% در سهماهه دوم کاهش یافته است، دادههای دستمزد آلمان نگرانیهای بیشتری را نشان میدهند که ممکن است تورم برای مدتی بالا بماند.

بازارها به نظر میرسند که انتظارات کمتری از کاهش نرخ بهره ECB در نشست سپتامبر دارند و کمتر از سه کاهش کامل نرخ بهره برای امسال قیمتگذاری شده است. دادههای تورم این هفته باید تغییرات قابل توجهی را نشان دهند تا انتظارات را تغییر دهند. به این ترتیب، یورو ممکن است در حال حاضر بیشتر تحت تأثیر حرکات دلار آمریکا باشد تا انتظارات از سیاستهای پولی ECB.

دلار آمریکا هفته گذشته نزولی بود؛ زیرا پاول به مراتب بیشتر از انتظارات بازار داویش بود. امیدهای پایدار به فرود نرم (soft-landing) باعث افزایش ارزش دلار نیوزیلند (NZD) و کرون سوئد (SEK) شد، در حالی که دلار استرالیا (AUD) و دلار کانادا (CAD) عملکرد ضعیفتری داشتند. در بازار فلزات گرانبها، نقره نسبت به طلا عملکرد بهتری از خود نشان داد.

اخبار و رویداد و دیدگاه موسسه saxo درباره ارزها و طلا در هفته پیشرو

منبع: saxo

با کاهش نرخ تورم، سیاست پولی فدرال به صورت ضمنی تشدید شده است و در عین حال، نشانههایی از تضعیف بازار کار نیز مشاهده میشود.

با توجه به تمامی دادههای موجود، بسیار محتمل است که فدرال رزرو به پیشبینیهای خود مبنی بر کاهش نرخ بهره عمل کند.

با توجه به ابهامات موجود در خصوص قدرت مصرفکننده، باید تمرکز فدرال رزرو روی اشتغال باشد.

پیشبینیهای فدرال رزرو مسیر مشخصی را برای کاهش نرخ بهره ترسیم کرده؛ آنچه از اهمیت بیشتری برخوردار است، نه اندازه هر کاهش نرخ، بلکه مسیر کلی این کاهشهاست.

در شرایط کنونی اقتصادی، هم علائمی از هشدار و هم نشانههایی از قدرت مشاهده میشود، ضمن اینکه نرخ خنثی فاصلهی زیادی با نرخ بهره فعلی دارد.

روند کاهشی تورم به سمت نرخ هدف 2 درصدی و عدم احتمال تداوم فشارهای تورمی در بالای این سطح، همچنان ادامه دارد؛ اکنون از تمرکز بر بازار کار حمایت میکنم.

موضع فعلی ما در منقبضترین نقطه چرخه انقباض پولی قرار دارد و تمامی رویدادهای مورد انتظار برای کاهش نرخ بهره به وقوع پیوسته است.

ریسک قابل توجهی مبنی بر وخیمتر شدن وضعیت بازار کار مشاهده نمیشود و معتقدیم نرخ بیکاری از 5 درصد فراتر نخواهد رفت.

بر اساس توصیهها، باید فرآیند کاهش نرخ بهره را آغاز کرده و این روند را به طور مستمر ادامه دهیم؛ نرخ خنثی حدود ۳ درصد تخمین زده میشود.

پس از اظهارات پاول، رئیس فدرال رزرو، احتمال کاهش 0.5 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی پولی ماه سپتامبر به 33 درصد افزایش یافت و قیمتگذاری بازارها نیز با پیشبینی کاهش تقریبی 1 درصد تا پایان سال، ثابت باقی ماندند.

کاهش قابل توجه تورم، اطمینان ما را از بازگشت پایدار آن به سطح 2 درصد افزایش داده است و هماکنون به هدف خود بسیار نزدیکتر هستیم.

سرد شدن بازار کار به صورت آشکاری قابل مشاهده است و وضعیت بیش از حد فشرده قبلی دیگر وجود ندارد؛ بنابراین، نیازی به اقداماتی که منجر به کند شدن بیشتر اشتغالزایی گردد، احساس نمیشود.

با تغییر تعادل ریسکهای مرتبط با وظایف دوگانه ما، ریسکهای صعودی تورم کاهش یافته و در مقابل، ریسکهای نزولی اشتغال افزایش پیدا کرده است.

نرخ بهره فعلی فضای کافی برای مقابله با ریسکها، از جمله تضعیف بیشتر و ناخواسته بازار کار را فراهم میآورد و ما تمام تلاش خود را برای حمایت از یک روند اشتغال قوی در حین پیشرفت بیشتر به سمت ثبات قیمتها، به کار خواهیم بست.

زمانبندی و سرعت کاهش نرخ بهره، مشروط به دادههای اقتصادی، چشمانداز آینده و تراز ریسکها خواهد بود.

شرایط پایدار اقتصاد، به فدرال رزرو فرصت صبر و بررسی بیشتر را داد و تصمیمگیریهای آتی در مورد نرخ بهره، منوط به دادههای اقتصادی بعدی خواهد بود.

برآورد من از نرخ بهره بلندمدت 3 درصد است و این امر ایجاب میکند که در مسیر سیاستگذاری پولی، صبوری پیشه کنیم.

بازگشت بازار کار به شرایط عادیتر، نشانهای از بهبود وضعیت کلی اقتصادی بوده و نیازمند بررسی دقیق و همهجانبه است.

ما به دنبال یک بازگشت تدریجی و منظم به شرایط عادی و سیاستگذاریهای معمول هستیم، چرا که معتقدیم سیاستهای اعمالشده اثربخش بودهاند و اکنون میتوانیم گامهایی در این جهت برداریم.

دادههای تورمی در چند ماه اخیر، اطمینان مرا از بازگشت سرعت رشد قیمتها به ۲ درصد بیشتر کرده است، اما با این حال، هنوز راه زیادی تا مهار کامل تورم در پیش داریم و نباید موفقیت زودهنگام را قطعی فرض کرد.

با توجه به اینکه سرعت رشد قیمتها به طور قابل توجهی به هدف نزدیک نیست و افت فشارهای تورمی به طور ضمنی موجب منقبضتر شدن موضع پولی میشود، کاهش نرخ بهره را نمیتوان تا رسیدن تورم به ۲ درصد به تعویق انداخت.

کاهش تورم به میزان قابل توجهی بیش از پیشبینیهای اولیه من بود، اما تغییرات اندک در آمار بازنگری اشتغال، تاثیری محسوس بر این پیشبینیها نداشت.

مقدمه:

این هفته، توجهات به سمت نشست سالانه جکسون هول جلب شده است، جایی که جروم پاول، رئیس فدرال رزرو، و اندرو بیلی، رئیس بانک انگلستان، سخنرانی خواهند کرد.

بازارها اکنون در قیمتگذاریهای خود، کاهش 50 نقطه پایه نرخ بهره توسط فدرال رزرو تا دسامبر را لحاظ کردهاند. در چنین شرایطی، احتمال دارد پاول در سخنرانی خود از ارائه هرگونه راهنمایی قوی خودداری کند تا از ایجاد نوسانات اضافی در بازارها جلوگیری شود. اگرچه این احتیاط میتواند به تقویت دلار کمک کند، اما تأثیر آن ممکن است کوتاهمدت باشد.

از سوی دیگر، انتظار میرود که اندرو بیلی، رئیس بانک انگلستان، حتی کمتر از پاول در سخنرانی خود راهنمایی ارائه دهد. این رویکرد محتاطانه از سوی بانکهای مرکزی میتواند نشاندهنده اهمیت مدیریت انتظارات بازار در دورههای عدم اطمینان اقتصادی باشد.

در نهایت، سخنرانیهای جکسون هول امسال بیش از هر چیز دیگری بر احتیاط در ارتباطات (لحن) تأکید دارد، زیرا بانکهای مرکزی به دنبال آن هستند که با کمترین کلمات، بیشترین تأثیر را در مدیریت انتظارات بازارها بگذارند.

دلار آمریکا:

دادههای اقتصادی اخیر ایالات متحده، حمایت قویای از کاهش 50 نقطه پایه نرخ بهره فدرال رزرو در ماه سپتامبر نمیکنند. بسیاری از اعضای کمیته بازار آزاد فدرال (FOMC) نیز در اظهار نظرهای اخیر خود، به طور معتدل با این احتمال مخالفت کردهاند. روز گذشته، شاخصهای مدیران خرید (PMI) خدمات ایالات متحده بهتر از حد انتظار بود و کاهش دیگری در بخش تولید را جبران کرد. مدعیان اولیه برای بیکاری نیز بهطور جزئی افزایش یافت و به 232 هزار نفر رسید، که همسو با انتظارات بود. همچنین، متقاضیان ادامهدار بیمه بیکاری– که معیاری برای سنجش دشواری ورود مجدد به بازار کار است – کمتر از حد انتظار بود و ارقام هفته گذشته نیز به پایینتر اصلاح شدند.

اصلاحات در آمار اشتغال که اوایل این هفته منتشر شد، نشان داد که بازار کار از یک موقعیت ضعیفتر در حال تضعیف است، اما سایر شاخصهای فعالیت و اشتغال هنوز نشانههای هشدار دهندهای ندارند. این وضعیت احتمالاً به رئیس فدرال رزرو، جروم پاول، اجازه میدهد تا در سخنرانی امروز خود در جکسون هول، به طور متعادلتری ارتباطات (لحن) خود را مدیریت کند. او احتمالاً از این سخنرانی برای آمادهسازی بازارها برای کاهش نرخ بهره در سپتامبر استفاده خواهد کرد، که از قبل در بازارها در نظر گرفته شده و عمدتاً توسط گزارشهای جلسه ماه ژوئیه و سخنرانیهای اخیر اعضای فدرال رزرو پیشبینی شده است. سوال این است که آیا او به اندازهای پیش خواهد رفت که کاهش 50 واحدی نرخ بهره را محتمل نشان دهد – اگر نه در سپتامبر، در نقطهای دیگر از سال جاری.

با توجه به قیمتگذاریهای بازار، احتمالاً انگیزه زیادی برای باز کردن درب به روی کاهش 50 نقطه پایه نرخ بهره در این مرحله وجود ندارد. بازارها به طور کامل 100 نقطه پایه کاهش را در سه جلسه آینده پیشبینی کردهاند و تمایل بازار به قیمتگذاری بیشتر در جهت کاهشی میتواند باعث شود که منحنی فیوچرز نرخ بهره فدرال رزرو به سطحی پایینتر از حد مطلوب برای فدرال رزرو برسد. به نظر میرسد احتمال بیشتری وجود دارد که پاول بر تمرکز بر هر دو جنبه ماموریت فدرال رزرو تأکید کند و با تکرار وابستگی به دادهها، هرگونه حرکت بزرگ بعدی در انتظارات نرخ بهره را به دادههای اشتغال 6 سپتامبر (مگر اینکه شوک دیگری در شاخص PCE ایجاد شود) به تأخیر بیاندازد.

برای دلار، امروز ریسکها به سمت افزایش اندکی تمایل دارند. با این حال، انتظار نمیرود که سخنرانی پاول تأثیرات بلندمدتی بر بازار ارز داشته باشد. در کوتاه مدت، همچنان به روند نزولی دلار معتقدیم، زیرا بازسازی موقعیتهای سفتهبازی پس از توازن مجدد اخیر احتمالاً به نفع فروش دلار خواهد بود.

ین ژاپن نیز امروز با مومنتوم خوبی وارد رویداد ریسک میشود و در هفت روز گذشته بیش از 2٪ تقویت شده است. شب گذشته، کازوئو اوئدا، رئیس بانک ژاپن، لحن نسبتاً هاوکیش را حفظ کرد که احتمالاً تلاشی برای نشان دادن استقلال از آشفتگی اخیر در بازار سهام ژاپن بود. افزایش نرخ بهره همچنان روی میز است و سورپرایز کوچکی در شاخص قیمت مصرفکننده (CPI) امروز صبح (2.8٪ در برابر 2.7٪ سالانه) نیز به موضع هاوکیش بانک مرکزی ژاپن کمک میکند. با این حال، بازارها همچنان نسبت به حرکت تا پایان سال مردد هستند و تنها 10 نقطه پایه افزایش را تا دسامبر پیشبینی کردهاند. به نظر میرسد که احتمال افزایش نرخ بهره – بار دیگر – کمتر از حد واقعی در نظر گرفته شده است. امروز ممکن است جفت ارز USDJPY به دلیل لحن محتاطانه پاول افزایش یابد، اما به نظر ما مسیر آینده این جفت ارز نزولی است؛ زیرا فشار بر ین از ناحیه معاملات حملی به احتمال زیاد دوباره تا زمان کاهش نرخ بهره فدرال رزرو افزایش نخواهد یافت.

یورو:

دادههای اخیر اقتصادی از فرانسه و آلمان نشاندهنده تأثیرات متفاوتی بر بازارهای مالی و ارزهای اروپایی بوده است. گزارشهای جدید نشان میدهند که در حالی که شاخص قیمت مصرفکننده (CPI) فرانسه بهطور غیرمنتظرهای افزایش یافته، این افزایش عمدتاً ناشی از رشد موقتی خدمات به دلیل برگزاری بازیهای المپیک بوده است. این رشد موقتی ممکن است بهطور موقت بر نظرسنجیهای منطقه یورو تأثیر گذاشته باشد، اما تأثیر آن بر بازارها به سرعت تعدیل شد.

در مقابل، وضعیت اقتصادی آلمان نگرانکنندهتر به نظر میرسد. گزارشها نشان میدهند که هر دو بخش تولید و خدمات در آلمان کندتر از حد انتظار شدهاند و شاخص ترکیبی به 48.5 کاهش یافته است که نشاندهنده انقباض در این بخشهاست.

با این حال، ما بهطور مکرر تأکید کردهایم که این وضعیت تأثیر زیادی بر یورو نخواهد داشت، به شرطی که تورم و دستمزدها مانع از کاهشهای بزرگ نرخ بهره توسط بانک مرکزی اروپا (ECB) شوند. بر اساس دادههای منتشر شده، میزان دستمزدهای مذاکرهشده بانک مرکزی اروپا از 4.7% به 3.6% در سهماهه دوم سال کاهش یافته است. با این حال، نرخهای مبادله و یورو به این انتشار واکنش خاصی نشان ندادند، زیرا دادههای دستمزد آلمان که اوایل هفته منتشر شد، تصویر نگرانکنندهتری از وضعیت اقتصادی ارائه میدهد و شک و تردیدهای قوی درباره این کاهش در دستمزدهای منطقه یورو به دلیل عوامل یکبار مصرف وجود دارد. بهطور جالب توجهی، گزارش شاخص مدیران خرید (PMI) نشان میدهد که نرخ تورم هزینههای تولید در آلمان بالاترین سطح خود از فوریه گذشته بوده است.

بازارها همچنان با پیشبینی کاهش نرخ بهره کمتر از یک بار در هر جلسه بانک مرکزی اروپا تا پایان سال (69 نقطه پایه ) راحت هستند و احتمالاً تغییرات در این پیشبینیها تا انتشار دادههای کلیدی بعدی تغییر نخواهد کرد. جفت ارز EURUSD در هفتههای آینده فضای بیشتری برای افزایش دارد، اما سرمایهگذاران ممکن است از سخنرانی غیرمتحرک پاول امروز برای قفل کردن برخی از سودها استفاده کنند و این جفت ارز را بهطور مجدد به آزمایش قدرت حمایت 1.1100 بگذارند. همچنین، گزارش پیشبینیهای CPI بانک مرکزی اروپا که امروز صبح منتشر میشود، انتظار میرود که نشاندهنده کاهش جزئی از 2.8% به 2.8% در شاخص یکساله باشد و احتمالاً تأثیر قابل توجهی بر بازار نخواهد داشت.

پوند:

در حالی که توجه بازارها به سخنرانیهای جکسون هول معطوف شده، انتظار نمیرود که سخنرانی اندرو بیلی، رئیس بانک انگلستان، تحولات عمدهای در ارزش پوند ایجاد کند. بیلی قرار است امروز ساعت 16:00 به وقت محلی در جکسون هول صحبت کند و به نظر میرسد که رویکرد او مشابه جروم پاول، رئیس فدرال رزرو، باشد؛ یعنی بیان کمترین مقدار اطلاعات ممکن.

بر خلاف فدرال رزرو، که با پیشبینی کاهش 39 نقطه پایه نرخ بهره تا پایان سال روبهرو است، بانک انگلستان در حال حاضر نیازی به برخورد با پیشبینیهای هاوکیش در کاهش نرخ بهره ندارد. با این حال، انگلستان هنوز نیاز به اعتماد بیشتری در زمینه تورم دارد. ماه اوت شاهد اظهارنظرهای زیادی از سوی سیاستگذاران بانک انگلستان نبوده است. آخرین اظهارنظرها از سوی کاترین مان، یکی از اعضای سختگیر کمیته پولی، بود که بار دیگر بر ریسک تورم دستمزد-قیمت ساختاری تأکید کرد. پیش از آن، هیو پیل، اقتصاددان ارشد بانک مرکزی انگلستان، در تاریخ 2 اوت اعلام کرد که بانک انگلستان نباید در کوتاهمدت وعده کاهش نرخ بهره بدهد.

به نظر میرسد که سخنرانی بیلی احتمالاً تأثیر زیادی بر ارزش پوند نخواهد داشت. جفت ارز EURGBP به دلیل تفاوتهای رشد اقتصادی بین منطقه یورو و بریتانیا به زیر 0.8500 بازگشته است. با این حال، با توجه به نمای نرخ بهره، همچنان احتیاط در پیگیری کاهش بیشتر این جفت ارز توصیه میشود. پیشبینی ما این است که در هفتههای آینده، جفت ارز EURGBP به محدوده 0.8550-0.8600 بازگردد.

منبع: ING

محمد العریان، مشاور ارشد اقتصادی شرکت Allianz و یکی از تحلیلگران برجسته اقتصادی، در مصاحبهای با شبکه تلویزیونی بلومبرگ هشدار داد که بازار مالی بهطور غیرواقعبینانهای تعداد زیادی از کاهشهای نرخ بهره توسط فدرال رزرو را پیشبینی کرده است. او معتقد است که این انتظارات بازار میتواند منجر به مشکلات جدی در آینده شود.

العریان در این مصاحبه اظهار داشت که بازار به طرز نگرانکنندهای روی کاهشهای پیدرپی نرخ بهره حساب کرده است و این پیشبینیهای افراطی ممکن است به چالشهایی برای سیاستگذاران و سرمایهگذاران منجر شود. به گفته او، باور به اینکه سیاستهای سختگیرانه پولی میتواند به یک فرود نرم اقتصادی منجر شود، باید با دقت بیشتری مورد بررسی قرار گیرد و در نهایت بازار مجبور خواهد شد خود را با شرایط واقعی تطبیق دهد.

با این حال، العریان پیشبینی میکند که فدرال رزرو تا پایان سال 2024 احتمالاً نرخ بهره را به میزان 75 واحد پایه کاهش خواهد داد، اما او تأکید میکند که این میزان کاهش به هیچ وجه به اندازهای نیست که بازار انتظار دارد. این تحلیلها نشان میدهد که سرمایهگذاران باید با دقت بیشتری به تغییرات اقتصادی و سیاستهای فدرال رزرو توجه کنند تا از بروز مشکلات احتمالی جلوگیری شود.

بانک UBS به تازگی گزارشی منتشر کرده است که در آن به سرمایهگذاران توصیه میکند از رشد موقتی دلار آمریکا استفاده کرده و سرمایهگذاریهای خود را به ارزهای دیگر گروه G10 (ده ارز اصلی جهان) و طلا منتقل کنند. این بانک معتقد است که با توجه به شرایط فعلی اقتصاد آمریکا و رویکرد فدرال رزرو، فرصتهای بهتری برای سرمایهگذاری در ارزهایی مانند فرانک سوئیس (CHF)، یورو (EUR)، پوند انگلیس (GBP)، طلا (GOLD) و دلار استرالیا (AUD) وجود دارد.

طبق گزارش جلسه ماه ژوئيه فدرال رزرو، احتمال زیادی برای کاهش نرخ بهره در ماه سپتامبر وجود دارد. در این گزارش آمده است که بیشتر اعضای کمیته سیاستگذاری فدرال رزرو معتقدند که تورم آمریکا به هدف 2 درصدی نزدیک شده است، اما نگرانیها در مورد کاهش فعالیت در بازار کار همچنان رو به افزایش است. بهویژه دادههای اخیر از سوی اداره آمار کار آمریکا (BLS) که نشاندهنده کاهش تعداد مشاغل ایجاد شده است، فشارها برای کاهش نرخ بهره را تشدید کرده است.

علاوه بر این، افزایش کسری بودجه فدرال آمریکا به یکی از مسائل مهم اقتصادی تبدیل شده است. پیشبینی میشود که هزینههای بهره بر بدهیهای دولت امسال از هزینههای دفاعی پیشی بگیرد که میتواند به تضعیف دلار آمریکا منجر شود. این شرایط اقتصادی، به ویژه با نزدیک شدن به انتخابات ریاست جمهوری، توجه بسیاری از سرمایهگذاران را به خود جلب کرده است.

در همین حال، سایر بانکهای مرکزی بزرگ جهان مانند بانک ملی سوئیس، بانک مرکزی استرالیا، بانک انگلستان و بانک مرکزی اروپا نیز در حال کاهش نرخ بهره هستند، اما احتمالاً این کاهشها به شدت کاهشهای فدرال رزرو نخواهد بود. بانک ملی سوئیس به پایان دوره کاهش نرخهای بهره خود نزدیک شده و فرانک سوئیس احتمالاً ارزش بیشتری پیدا خواهد کرد. بانک مرکزی استرالیا نیز ممکن است تا سال آینده از کاهش نرخ بهره خودداری کند که میتواند فرصت خوبی برای سرمایهگذاری در دلار استرالیا ایجاد کند. بانک انگلستان و بانک مرکزی اروپا نیز رویکردی تدریجیتر در کاهش نرخ بهره دارند، این موضوع میتواند به تضعیف بیشتر دلار آمریکا در مقابل این ارزها منجر شود.

همچنین، UBS به افزایش احتمالی قیمت طلا اشاره کرده و آن را به عنوان یکی از گزینههای مناسب برای سرمایهگذاری در این شرایط توصیه میکند. به طور کلی، UBS به سرمایهگذاران پیشنهاد میکند که به جای تمرکز صرف بر دلار آمریکا، به ارزهای دیگر و طلا توجه بیشتری داشته باشند.

معاملات انس جهانی طلا امروز با قیمتی معادل 2512.22 دلار آغاز شد و پس از رسیدن به سقف 2514.73 دلار در ابتدای جلسه معاملاتی لندن و کف 2480.75 دلار در ابتدای جلسه نیویورک، اکنون قیمت به 2481.79 دلار رسیده که نشاندهنده افت 1.21- درصدی است.

عوامل مختلفی در افت قیمت طلا نقش دارند. بازدهی اوراق قرضه 10 ساله ایالات متحده نیز افزایش یافت و اکنون تمام نگاهها به سخنرانی پاول، رئیس فدرال رزرو، در همایش اقتصادی جکسون هول روز جمعه معطوف شده است.

جروم پاول، رئیس فدرال رزرو، روز جمعه در ساعت ۱۷:۳۰ به وقت تهران، سخنرانی سالانه خود را در جکسون هول، وایومینگ، ارائه خواهد داد. این سخنرانی که همواره با انتظارات زیادی همراه بوده، به دلیل تغییرات اخیر در قیمتگذاری بازار و پیشبینیها درباره کاهش نرخ بهره توسط فدرال رزرو، مورد توجه قرار گرفته است.

بازارهای مالی از کاهش ۵۰ نقطهپایه فاصله گرفتهان،د اما هنوز احتمال بالایی برای این کاهش تا پایان سال وجود دارد. برای نشست سپتامبر، بازار ۷۵ درصد احتمال کاهش ۲۵ نقطهپایه و ۲۵ درصد احتمال کاهش ۵۰ نقطهپایهای را در نظر گرفته است. همچنین، بازار انتظار کاهش ۹۷ نقطهپایه نرخ بهره توسط فدرال رزرو تا پایان سال را دارد و تا این زمان در سال آینده نیز ۱۹۴ نقطهپایه کاهش که معادل تقریباً ۲۵ نقطهپایه در هر یک از هشت نشست پولی آینده است، قیمتگذاری شده است.

پاول طی دوران تصدی خود همواره سعی کرده است تا قبل از ارائه پیامهای قطعی، تا روشنتر شدن مسیر دادهها گزینههای مختلف را روی میز باقی بگذارد. به نظر میرسد این بار نیز پاول آماده است تا به صورت جدیتر نسبت به کاهش نرخ بهره در ماه سپتامبر اعلام نظر کند. احتمالاً پاول با بیان اعتماد بیشتر به حرکت تورم به سوی هدف ۲ درصدی، این موضوع را مطرح کند. روسای منطقهای فدرال رزرو، هارکر و کالینز نیز اعلام کردند که آماده کاهش نرخ بهره هستند. هارکر تصریح کرد که برای شروع فرایند کاهش نرخ بهره آمادگی دارد و کالینز نیز زمان فعلی را مناسب برای آغاز تسهیل سیاستهای پولی دانست.

اگر پاول از این نوع زبان استفاده کند، این اقدام به نوعی متمایل به کاهش نرخ بهرهخواهد بود، هرچند که به طور کامل غیرمنتظره نیست.

مسئلهای که باید مورد توجه قرار گیرد، مقصد سیاستهای پولی است، نه فقط نقطه آغاز آن. هارکر اظهار داشت که پایان چرخه تسهیل پولی میتواند نرخ بهره را در حدود ۳ درصد قرار دهد. پاول نیز ممکن است نرخ بهره ۳ درصدی را با اصطلاح نرخ خنثی جایگزین کند، اما در هر صورت نشاندهنده این است که موضع پولی فدرال رزرو در یک مسیر انبساطی قرار دارد. این امر میتواند به کاهش ارزش دلار آمریکا منجر شود و بازارها را نسبت به کاهش ۲۵ یا حتی ۵۰ نقطهپایهای در صورت تضعیف بیشتر اقتصاد و اشتغال، مطمئنتر کند.

در عین حال، ممکن است پاول مجدداً تأکید داشته باشد که نرخ بهره احتمالاً بالاتر از سطوح پیش از کرونا خواهد بود، هرچند این موضوع با برخی انتقادات مواجه است.

برخی از مقامات فدرال رزرو اخیراً از این دیدگاه که موضع پولی در سطح مطلوب قرار دارد، استفاده کردهاند. به نظر میرسد این دیدگاه به معنای مخالفت با کاهش ۵۰ نقطهپایه نرخ بهره باشد. در صورتی که پاول از این دیدگاه استفاده کند، انتظار میرود دلار رشد کند.

تمرکز اصلی بازارها همواره بر تورم بوده است، اما انتظار میرود در سخنرانی روز جمعه بیشتر به موضوع رشد اقتصادی توجه شود. در ماه ژوئیه، بازارها به دلیل برخی علائم نامطلوب در بخش خدمات و افزایش بیکاری نگران عقبافتادگی فدرال رزرو تز منحنی بازار شدند. با این حال، آمار خردهفروشی بهتر از حد انتظار بوده است و نظرات شرکتها درباره وضعیت مصرفکنندگان نیز امیدوارکننده به نظر میرسد. در عین حال، کاهش بیکاری نیز به این وضعیت افزوده و روحیه مثبت در بازارها را تقویت کرده، هرچند که این شرایط همچنان شکننده است.

پاول احتمالاً در این باره نیز اظهار نظر خواهد کرد. اگر او نشانههایی از وخامت شرایط اقتصادی ارائه کند، این امر میتواند به نگرانی در بازارهای سهام منجر شود. همچنین، موضوع سخنرانی پاول در جکسون هول با عنوان چشمانداز اقتصادی اعلام شده که نشاندهنده تمایل فدرال رزرو به بررسی تأثیر و انتقال سیاستهای پولی است. این موضوع ممکن است به تأخیرهای سیاستهای پولی و عواملی مانند افزایش نرخ وام ثابت ۳۰ ساله و هجوم مهاجرتها بپردازد.

از زمان آخرین سخنرانی پاول در ۳۱ ژوئیه، وضعیت بازارها متغیر بوده، اما تغییرات زیادی در اقتصاد رخ نداده است. دادههای اقتصادی در حاشیه بهتر شده است، اما بازنگری منفی در آمارهای اشتغال غیرکشاورزی ریسکهایی را به همراه دارد.

به گفته رامامورتی، مشاور سابق اقتصادی کاخ سفید، فدرال رزرو با عدم آغاز چرخه تسهیل پولی در ماه ژوئیه مرتکب اشتباهی فاحش شد و اکنون باید کاهش ۵۰ نقطهپایهای نرخ بهره در ماه سپتامبر را به طور جدی مدنظر قرار دهد.

کاهش قابل توجه تورم و دادههای اخیر، اطمینان مرا از دستیابی به هدف نهایی ۲ درصدی بیش از پیش تقویت کرده است.

با توجه به وضعیت مطلوب کنونی اقتصاد و عدم مشاهده نشانههای هشداردهنده، به ویژه سلامت بازار کار، حفظ این شرایط مساعد در اولویت قرار دارد.

با توجه به موقعیت مطلوب موضع پولی فعلی، مایلم کاهش نرخ بهره به صورت تدریجی و با رویکردی منظم انجام شود تا ضمن دستیابی به اهداف، از بروز رکود غیرضروری جلوگیری گردد.

آخرین گزارش اشتغال کمی ضعیفتر از حد انتظار بود، اما کاهش چشمگیری نداشت؛ بازار کار از سطوح بالا به سمت حالت عادی در حال بازگشت است و با توجه به تعادل بیشتر ریسکها باید اکنون بیش از پیش بر روند اشتغالزایی نظارت کنیم.

با توجه به انتظار کسبوکارها مبنی بر کاهش تدریجی نرخ بهره و با در نظر گرفتن نگرانیهای موجود در خصوص تورم مسکن، لازم است ضمن آغاز چرخه تسهیل پولی و تداوم آن، با احتیاط و پس از بررسی دقیقتر دادهها در خصوص میزان کاهشها تصمیمگیری نماییم.

در ماه ژوئیه شاهد افزایش تقریباً 20 درصدی عرضه مسکن در ایالات متحده بودیم که پس از چهار ماه کاهش متوالی، منجر به رشد فروش شد.

همزمان با این روند، قیمت متوسط ملی مسکن موجود نیز با افزایش 4.2 درصدی نسبت به مدت مشابه سال قبل، به 422,600 دلار رسید.

بر اساس گزارش S&P Global، افت اشتغالزایی در ماه اوت برای اولین بار در سه ماه گذشته، منجر به کاهش خالص اشتغال در سه ماه از پنج ماه گذشته شده و این امر نشاندهنده ضعیفترین دوره رشد بازار کار از نیمه اول سال ۲۰۲۰ تاکنون است.

با توجه به عادی شدن نسبی بازار کار، انتظار میرود نرخ بیکاری به نزدیکی 5 درصد افزایش یابد.

کاهش تورم به 2 درصد زمانبر خواهد بود و پایان چرخه تسهیل پولی، نرخ بهره را در حدود 3 درصد تثبیت خواهد کرد.

کسبوکارها و من، خواهان کاهش تدریجی و قابل پیشبینی نرخ بهره هستیم که به احتمال زیاد فشار بر بخش مسکن را کاهش خواهد داد.

سیاست پولی کنونی در وضعیت مطلوبی قرار داشته و بیش از حد انقباضی نیست؛ بازارها نیز پیشاپیش اقدامات فدرال رزرو را قیمتگذاری کردهاند.

با توجه به دادههای موجود، با کاهش نرخ بهره در سپتامبر موافقم و معتقدم رویکردی کند و حسابشده در این خصوص مناسبتر خواهد بود.

پایان کاهش ترازنامه که توسط بازار نیز پیشبینی میشود، به نگرانیهای مربوط به ثبات مالی دامن نمیزند.

بر اساس تحلیلهای اخیر TDS، علیرغم جذب سرمایههای هنگفت به سمت طلا در ماههای اخیر، ریسکهای نزولی این فلز گرانبها در حال افزایش است. دانیل غالی، تحلیلگر ارشد کالا در TDS، معتقد است که ترکیبی از عوامل همچون کسری بودجه بالای آمریکا، کند شدن رشد اقتصادی، تورم چسبنده، کاهش ارزش ارز و احتمال آغاز چرخه کاهش نرخ بهره توسط فدرال رزرو، سرمایهگذاران را به سمت طلا سوق داده است.

با این حال، تحلیل جریانهای مالی نشان میدهد که ریسکهای نزولی در حال حاضر قویتر از قبل هستند. به گفته غالی، موقعیتهای معاملاتی خرید سرمایهگذاران بزرگ در بازار طلا به بالاترین سطح خود از زمان همهگیری کووید رسیده است که نشان میدهد بازار انتظار کاهش قابل توجه نرخ بهره توسط فدرال رزرو در سال آینده را دارد. همچنین، خروج سرمایه از صندوقهای سرمایهگذاری طلا در چین و افزایش شدید موقعیتهای معاملاتی خرید در شانگهای نیز حاکی از جذابیت این فلز گرانبها در برابر ضعف یوآن و بازارهای سهام و املاک چینی است.

علیرغم این ریسکها، غالی هشدار میدهد که همگرایی نظرات در مورد افزایش قیمت طلا، میتواند ریسکهای قابل توجهی را برای چشمانداز کوتاهمدت این بازار ایجاد کند. به گفته وی، گردهمایی جکسون هول میتواند اولین محرک برای تغییر این روند باشد، اما انتشار گزارش اشتغال غیرکشاورزی آمریکا در ماه آینده احتمالاً تأثیرگذارتر خواهد بود.

در مجموع، علیرغم جذابیت طلا در شرایط فعلی اقتصاد جهانی، تحلیلگران TDS معتقدند که ریسکهای نزولی در بازار طلا در حال افزایش است. موقعیتهای معاملاتی سرمایهگذاران بزرگ، همگرایی نظرات در مورد افزایش قیمت طلا و برخی موارد دیگر، همگی نشان میدهند که ممکن است شاهد اصلاح قیمتی در کوتاهمدت باشیم. با این حال، عوامل بنیادی همچنان به نفع طلا هستند و انتظار میرود در بلندمدت این فلز گرانبها عملکرد خوبی داشته باشد.

دادهها نشان میدهند بازار کار همچنان در وضعیت مطلوبی قرار دارد و ما علاقمند به حفظ این شرایط هستیم، زیرا نرخ بیکاری همچنان پایین بوده و آمار مدعیان بیمه بیکاری نیز حاکی از تنظیم مجدد منظم روند اشتغال است.

ریسکهای تورم و اشتغال به تعادل بهتری دست یافتهاند و فدرال رزرو به طور کلی در موقعیت سالمی قرار دارد؛ حفظ این وضعیت بسیار مهم است.

با توجه به دادههای تورمی که نشاندهنده بازگشت تورم به ۲ درصد با اطمینان بیشتری است و علیرغم اصلاحات صورتگرفته، بازار کار در وضعیت مطلوبی قرار دارد؛ لذا کاهش تدریجی و منظم نرخ بهره پس از تغییر رویکرد پولی، احتمالا مناسب خواهد بود.

اگرچه همچنان شاهد پایداری قابل توجهی در بین مصرفکنندگان هستیم و نشانهای از هشدار جدی مشاهده نمیشود، اما وجود برخی نگرانیهای پنهان نیز قابل انکار نیست.

اشیمد از فدرال رزرو: تجدید نظر در دادههای اشتغال تاثیری بر دیدگاه من نسبت به سیاستهای پولی ندارد.

ما نیاز به دیدن دادههای بیشتری داریم پیش از آنکه از کاهش نرخ بهره حمایت کنیم.

مقدمه

هر ساله، گردهمایی اقتصادی سمپوزیوم جکسون هول در پارک ملی گرند تییتون، وایومینگ، به یکی از مهمترین رویدادهای اقتصادی جهانی تبدیل میشود. این سمپوزیوم که به میزبانی فدرال رزرو کانزاس سیتی برگزار میشود، به دلیل حضور مقامات ارشد اقتصادی، تحلیلگران و اقتصاددانان از سراسر جهان، توجه زیادی را جلب میکند.

حضور مهمانان و برنامهها

سمپوزیوم جکسون هول محل تجمعی از مقامات ارشد بانکهای مرکزی جهانی، اقتصاددانان برجسته، مقامات دولتی و رسانهها است. فهرست مهمانان و برنامههای دقیق این گردهمایی معمولاً تا شب پنجشنبه منتشر نمیشود. شرکتکنندگان به بررسی مقالات علمی مرتبط با مسائل اقتصادی میپردازند و امسال تمرکز بر «بازنگری در اثربخشی و انتقال سیاستهای پولی» است.

سخنرانی کلیدی

سخنرانی جروم پاول، رئیس فدرال رزرو، به عنوان یکی از بخشهای کلیدی سمپوزیوم، مورد توجه ویژه قرار دارد. سرمایهگذاران امیدوارند که پاول نکات بیشتری درباره تصمیمات آینده نرخ بهره و تأثیرات آن بر اقتصاد ارائه دهد. این سخنرانی ممکن است نشانههایی از تغییرات آینده در سیاستهای پولی فدرال رزرو را فراهم کند.

تأثیر بر بازارها

در حالی که تغییرات بزرگ در بازارهای مالی در طول سمپوزیوم جکسون هول نادر است، سخنرانیهای مهم در گذشته تأثیرات قابل توجهی بر بازارها داشته است. به عنوان مثال، سخنرانی جروم پاول در سال 2022 منجر به کاهش 3.4 درصدی شاخص S&P 500 شد، و تحلیلگران پیشبینی میکنند که سخنرانیهای امسال نیز ممکن است نوساناتی در بازارها ایجاد کند.

تاریخچه و ویژگیها

سمپوزیوم جکسون هول از سال 1978 برگزار میشود و در ابتدا به مسائل کشاورزی تمرکز داشت؛ اما به مرور زمان دامنه آن گسترش یافته و به یکی از مهمترین گردهماییهای اقتصادی جهانی تبدیل شده است. این تغییرات در برنامه و تمرکز سمپوزیوم، از جمله تأثیرات برجسته سخنرانیهای پیشین، نشاندهنده اهمیت این رویداد در تحلیل و تصمیمگیریهای اقتصادی جهانی است.

نتیجهگیری

سمپوزیوم جکسون هول، به عنوان یکی از مهمترین گردهماییهای اقتصادی جهانی، نقش کلیدی در شکلدهی به سیاستهای پولی و تأثیرگذاری بر بازارهای مالی ایفا میکند. سخنرانیهای این رویداد و مباحث علمی ارائه شده، میتواند نشانههای مهمی از روندهای آینده اقتصادی فراهم آورد و توجه جهانیان را به خود جلب کند.

مقدمه:

دادههای امروز در مورد نرخهای دستمزد (میزان افزایش دستمزدها) در منطقه یورو میتواند باعث تغییرات قیمتی در منحنی سوددهی یورو (EUR curve) شود. به عبارت دیگر، این دادهها ممکن است باعث شوند که انتظارها برای افزایش نرخهای بهره توسط بانک مرکزی اروپا بیشتر شود و در نتیجه ارزش یورو در برابر دلار افزایش یابد (جفت ارز EURUSD بالاتر رود).

سیگنالهای کاهشی اخیر از سوی ایالات متحده شامل یک اصلاح بزرگ در تعداد اشتغالهای ایجاد شده و صورتجلسات کمیته بازار آزاد فدرال (FOMC) بوده است. این سیگنالها به معنای احتمال بیشتر کاهش نرخ بهره در آمریکا است.

شاخصهای مدیران خرید (PMIs)، این شاخصها احتمالاً ادامه خواهند داد به نمایش ضعف رشد اقتصادی در منطقه یورو. با این حال، این ضعف اقتصادی تا کنون بر روند صعودی یورو تأثیر منفی نداشته است.

دلار آمریکا:

در روز گذشته، تعداد اشتغالهای ایجاد شده در سهماهه اول سال 2024 به میزان 818 هزار نفر کاهش یافت. این تغییر در دادهها به دلیل تاخیر در انتشار و احتمالاً نشت اطلاعات، تأثیر کمتری بر بازار داشت. اما پیام اصلی این است که بازار کار آمریکا از آنچه که قبلاً تصور میشد، در موقعیت ضعیفتری قرار دارد. صورتجلسه ژوئیه کمیته بازار آزاد فدرال (FOMC) نشاندهنده تمایل به کاهش نرخ بهره بودند. برخی اعضا به کاهش نرخ بهره در ژوئیه اشاره کرده بودند و «اکثریت قاطع» آنها کاهش نرخ بهره در سپتامبر را مناسب دانستند. این نشاندهنده تغییر تمرکز به سمت وضعیت بازار کار است.

بازار هنوز به طور کامل کاهش 50 نقطه پایه (0.50 درصد) در سپتامبر را قیمتگذاری نکرده است و به نظر میرسد که احتمال کاهش 34 نقطه پایه (0.34 درصد) در سپتامبر بیشتر است. دلیل این کاهش محتمل این است که فدرال رزرو ممکن است بخواهد جبران عدم کاهش نرخ در ژوئیه را بکند.

امروز، بازار تحت تأثیر شاخصهای مدیران خرید (PMIs) از کشورهای توسعهیافته خواهد بود. این شاخصها به اندازه نظرسنجیهای ISM در ایالات متحده معتبر نیستند؛ اما به دلیل قابلیت مقایسه با شاخصهای اروپایی اهمیت دارند. پیشبینی میشود که شاخص کلی به دلیل کاهش در بخش خدمات به 53.2 کاهش یابد و بخش تولید همچنان در وضعیت انقباض باقی بماند.

تغییرات اخیر در موقعیتهای سفتهبازی نشان داده که بازار ارز آماده است تا موقعیتهای جدید ساختاری را بپذیرد. پیشبینی میشود که با توجه به احتمال کاهش نرخ بهره توسط فدرال رزرو، موقعیتهای فروش دلار ادامه یابند. شاخصهای دلار تجاری حدود 1 درصد بالاتر از پایینترین سطح دسامبر هستند و نحوهی معامله بازار با کاهش نرخ مشابه آنچه در دسامبر بود، به نظر میرسد که روند ضعف دلار ادامه داشته باشد و نیازی به تغییر این روند در حال حاضر نیست.

یورو:

اخیراً، برخی شاخصهای فعالیت اقتصادی در منطقه یورو ضعیف بوده است و احتمالاً هیچ انتظاری برای بهبود سریع وضعیت رشد اقتصادی وجود ندارد. پیشبینی میشود که دادههای امروز در مورد شاخصهای مدیران خرید (PMIs) نیز مطابق با سایر نظرسنجیهای ضعیف خواهد بود و احتمالاً شاخص ترکیبی منطقه یورو به زیر سطح 50.0 که نشاندهنده تعادل بین رشد و انقباض است، کاهش خواهد یافت.

سوال اصلی این است که آیا بانک مرکزی اروپا به دلیل رشد کند اقتصادی به سرعت نرخ بهره را کاهش خواهد داد. پاسخ به این سوال به وضعیت تورم و دینامیکهای دستمزد بستگی دارد. تا کنون، این عوامل نشان دادهاند که بانک مرکزی اروپا تمایلی به کاهش سریع نرخها ندارد.

دادههای مربوط به این شاخص (شاخص دستمزدهای مذاکره شده (Negotiated Wages Indicator)) برای سهماهه دوم امروز منتشر میشود و این دادهها میتوانند تأثیر زیادی بر تصمیمات بانک مرکزی اروپا داشته باشند. ریسک این است که ممکن است نتایج منتشر شده برای بانک مرکزی اروپا ناامیدکننده باشد، به ویژه بعد از اینکه دادههای دستمزد در آلمان بالاتر از انتظار بودند. دادههای سهماهه اول 4.7% رشد داشتهاند و اگرچه ممکن است عدد کلی کاهش یابد، ممکن است عوامل خاصی باعث این کاهش شده باشند و بررسی دقیقتر گزارش میتواند نشاندهنده مقاومت در زمینه دستمزدها باشد که بانک مرکزی اروپا را نگران کند.

با توجه به اینکه روند صعودی (EURUSD) قوی و پایدار بوده است و با وجود ریسک تغییر انتظارات به سمت سیاستهای تهاجمیتر بانک مرکزی اروپا، همچنان نظر مثبت نسبت به این جفت ارز داریم. سطح ارزش منصفانه کوتاهمدت در محاسبات ما به حدود 1.13 رسیده است و از نظر فنی مانعی برای صعود بیشتر وجود ندارد.

صورتجلسات جلسه ژوئیه بانک مرکزی اروپا نیز امروز منتشر میشود، اما تأثیر آن نسبت به دادههای دستمزد کمتر خواهد بود. هدف کوتاهمدت ما برای EURUSD به میزان 1.120 به خوبی در دسترس است و احتمال شکست بالای آن نیز قویتر میشود.

پوند:

جفت ارز EURGBP به طور کلی تحت فشار باقی مانده است. این فشار احتمالاً به دلیل بتای بالاتر پوند (یعنی نوسانات بیشتر پوند نسبت به یورو) و بهبود سنتیمنت ریسک در بازار است. با این حال، پیشبینی میشود که یورو بتواند به زودی بهبود پیدا کند و دو عامل ممکن است به این روند کمک کنند.

امروز دادههای مربوط به دستمزدهای مذاکره شده در منطقه یورو منتشر میشود. اگر این دادهها نشاندهنده افزایش مداوم دستمزدها باشند، ممکن است باعث تغییر انتظارات بازار در مورد کاهش نرخ بهره توسط بانک مرکزی اروپا شود.

فردا، رئیس بانک انگلستان، اندرو بیلی، در نشست جکسون هول سخنرانی خواهد کرد. این سخنرانی میتواند بر روی پوند تأثیر زیادی داشته باشد.

نظرسنجیهای اقتصادی میتوانند بر قیمت EURGBP تأثیر بگذارند. این نظرسنجیها نشاندهنده تفاوت در احساس رشد اقتصادی بین منطقه یورو و بریتانیا هستند. با اینکه بازارها به اخبار منفی رشد اقتصادی در منطقه یورو عادت کردهاند، یک خوانش ضعیفتر از PMIs بریتانیا میتواند تأثیر بیشتری بر روی قیمتهای مربوط به نرخ بهره (Sonia) و پوند داشته باشد.

ما (تیم تحلیل ING) هدف کوتاهمدت 0.86 برای جفت ارز EURGBP را حفظ میکنیم؛زیرا پیشبینی میکنیم که اختلاف نرخها (spreads) به نفع یورو در هفتههای آینده تغییر کند.

منبع: ING

بانک Commonwealth استرالیا (CBA) در جدیدترین تحلیل خود پیشبینی کرده است که فدرال رزرو ایالات متحده در نشست ماه سپتامبر 2024 نرخ بهره را به میزان 25 نقطه پایه (bp) کاهش خواهد داد. این بانک معتقد است که وضعیت اقتصادی ایالات متحده هنوز در شرایط خوبی قرار دارد و نیازی به کاهش بیشتر نرخ بهره نیست.

بانک CBA بر این باور است که کاهش 50 نقطه پایه نرخ بهره، معمولاً در شرایطی انجام میشود که اقتصاد با تهدیدات جدی مواجه باشد. اما با توجه به وضعیت فعلی اقتصاد ایالات متحده، چنین کاهش شدیدی ضروری به نظر نمیرسد. به همین دلیل، این بانک از سناریوی کاهش 25 نقطه پایه حمایت میکند.

هشدار TD: بازار طلا در معرض ریسک نزولی با توجه به موقعیتهای سرمایهگذاری

در حالی که بازار طلا به نظر میرسد که در وضعیت خوبی قرار داشته باشد، تحلیلگران بانک TD (Toronto-Dominion Bank) نسبت به وضعیت کنونی این بازار هشدار دادهاند و نگرانیهایی را درباره ریسک نزولی آن ابراز کردهاند.

تحلیل موقعیتهای سرمایهگذاری در طلا

تحلیلگران TD معتقدند که دادههای مربوط به موقعیتهای کلان در بازار طلا علائم هشداردهندهای را به نمایش گذاشتهاند. مدلهای آماری این بانک نشان میدهند که موقعیتهای فعلی سرمایهگذاری در طلا با کاهش نرخ بهره فدرال رزرو به میزان 370 نقطه پایه (bps) مطابقت دارد. این سطح از کاهش نرخ بهره به عنوان یک سطح افراطی در نظر گرفته میشود و نشاندهنده احتمال بالای وجود ریسک نزولی در بازار طلا است.

وضعیت فعلی بازار طلا

بر اساس تحلیلهای TD:

پوزیشنهای خرید (Long): مشاوران تجاری کالا (CTAs) به شدت در حال خرید طلا هستند و موقعیتهای سرمایهگذاری در بازار شانگهای به بالاترین حد خود برگشته است. این وضعیت به معنای آن است که بازار طلا با جریان خرید شدیدی مواجه است.

کمبود پوزیشنهای فروش (Shorts): همچنین، عدم وجود فروشهای واضح در بازار نیز نگرانکننده است، چرا که میتواند نشاندهنده عدم تنوع در موقعیتهای سرمایهگذاری و افزایش ریسک احتمالی باشد.

ریسکها و پیشبینیها

بانک TD هشدار میدهد که موقعیتهای فعلی در بازار طلا ممکن است بیش از حد برای روایتهای صعودی تنظیم شده باشد. این به این معناست که بازار ممکن است به طور غیرمستقیم در معرض تغییرات ناگهانی قرار داشته باشد. احتمال وقوع چنین تغییراتی میتواند تحت تأثیر رویدادهای کلیدی مانند سمینار جکسون هول یا گزارشهای بعدی اشتغال غیرکشاورزی قرار گیرد.

علاوه بر این، تحلیلگران TD پیشبینی میکنند که اگر نیاز به اصلاح یا تعدیل در موقعیتهای سرمایهگذاری به وجود آید، بازار طلا ممکن است در معرض کاهش شدید قیمتها از سطوح کنونی قرار گیرد. این مسئله نشاندهنده این است که در حال حاضر، بازار طلا میتواند به دلیل وضعیت کنونی موقعیتهای سرمایهگذاری و عدم تنوع در آنها، در معرض نوسانات و کاهشهای قابل توجهی قرار داشته باشد.

نتیجهگیری

به طور کلی، تحلیلگران TD به سرمایهگذاران هشدار میدهند که با توجه به وضعیت فعلی موقعیتهای سرمایهگذاری در بازار طلا، باید نسبت به ریسک نزولی این بازار هوشیار باشند. با وجود قوتهای فاندامنتال طلا، موقعیتهای سرمایهگذاری موجود و کمبود تنوع در این بازار ممکن است منجر به کاهشهای شدید قیمتها و نوسانات قابل توجهی شود. سرمایهگذاران باید به دقت وضعیت بازار را رصد کرده و برای سناریوهای مختلف آماده باشند.

ریک ریدر، مدیر ارشد سرمایهگذاری در BlackRock، اظهار داشته که نرخ بهره فدرال رزرو (Fed Funds rate) همچنان «بسیار محدودکننده» است. به گفته او، این نرخ بهره برای شرایط کنونی اقتصاد ایالات متحده بسیار بالا هستند.

ریدر به گزارشهای اخیر از اداره آمار کار ایالات متحده (Bureau of Labor Statistics) اشاره کرده است که نشان میدهد اصلاحات سالانه در آمار اشتغال به میزان 818 هزار شغل از مارس 2023 به این سو کاهش یافته است . همچنین، 778 هزار شغل از فوریه 2022 تا کنون اصلاح شدهاند. این تغییرات قابل توجه در آمار اشتغال نشاندهنده ضعف در بازار کار در ماههای اخیر است.

ریدر معتقد است که این اصلاحات در دادههای مشاغل اهمیت زیادی برای بخش نیروی کار در ماموریت دوگانه فدرال رزرو (کنترل تورم و حمایت از اشتغال) دارند. او به این نتیجه رسیده است که نرخ بهره فعلی فدرال رزرو برای شرایط اقتصادی کنونی بسیار بالا و محدودکننده است، به ویژه با توجه به کاهش تورم و تعدیل اقتصاد که وجود دارد.

جلسه بعدی FOMC در تاریخهای 17 و 18 سپتامبر برگزار خواهد شد. پیشبینی میشود که کاهش نرخ بهره در این جلسه در دستور کار قرار گیرد، و سؤال اصلی این است که آیا کاهش نرخ به میزان 25 نقطه پایه یا 50 نقطه پایه خواهد بود. ریدر پیشبینی میکند که کاهش 25 نقطه پایه محتملتر است.

اکثر مقامات با این نظر موافق بودند که در صورت تداوم روند کنونی دادهها، تسهیل سیاست پولی در جلسه بعدی مناسب خواهد بود؛ چندین تن نیز با توجه به پیشرفتهای اخیر در مهار تورم و افزایش نرخ بیکاری، احتمال کاهش نرخ بهره به میزان ۲۵ نقطهپایه در جلسه ماه ژوئیه را محتمل دانسته و یا حتی از چنین اقدامی حمایت میکردند.

اکثریت قریب به اتفاق مقامات ضمن اذعان به افزایش ریسکهای مرتبط با هدف اشتغال، کاهش ریسکهای مرتبط با هدف تورمی را نیز مورد توجه قرار دادند و با استناد به دادههای ورودی، بر حرکت تورم به سمت ۲ درصد ابراز اطمینان بیشتری کردند.

کاهش چشمانداز فدرال رزرو نسبت به رشد اقتصادی در نیمه دوم سال 2024 عمدتاً به دلیل تضعیف بازار کار بیش از حد انتظار، صورت گرفته است.

مقامات بر این باور بودند که تسهیل زودهنگام یا بیش از حد موضع پولی، میتواند پیشرفتهای حاصل در مهار تورم را با ریسک مواجه سازد و فعالیت اقتصادی یا اشتغال را به طور نامناسب تضعیف کند؛ تمامی مقامات از حفظ نرخ بهره در محدوده کنونی حمایت کردند.

در پی گزارش بازنگری وضعیت اشتغال غیرکشاورزی و افت به طور متوسط ماهانه 174 هزار شغل در ایالات متحده، نرخ جفتارز EURUSD به بالاترین سطح خود در یک سال گذشته رسید. فشارهای جدید بر دلار آمریکا باعث تقویت یورو شده و این ارز توانسته است از سقف دسامبر ۲۰۲۳ عبور کند. کاهش مداوم ارزش دلار آمریکا ادامه دارد و یورو از این فرصت بهره برده است.

افزایش اخیر EURUSD تقریباً به طور کامل به ضعف دلار مربوط میشود. ریزش شدید دلار نشاندهنده احتمال کاهش پیدرپی نرخ بهره توسط فدرال رزرو در آینده است، به ویژه پس از آنکه اداره آمار کار ایالات متحده (BLS) ۸۱۸ هزار شغل را از آمار خود حذف کرد.

البته، پنج دلیل برای اینکه حذف ۸۱۸ هزار شغل ممکن است خبر بدی نباشد، وجود دارد:

این موضوع به فدرال رزرو فرصت آغاز چرخه تسهیل پولی را میدهد، زیرا اگر پیش از این هم دلیل قوی برای کاهش نرخ بهره در ماه سپتامبر و سه پله کاهش در نمودار داتپلات وجود داشت، اکنون این دلایل قویتر شدهاند.

با وجود حذف ۸۱۸ هزار شغل تا ماه مارس، اکنون ممکن است اقتصاد بتواند همین تعداد شغل را بدون ایجاد تورم اضافی احیا کند.

از سوی دیگر، تأثیر مهاجرت غیرقانونی را نمیتوان نادیده گرفت. هرچند این نکته مثبتی نیست، اما نمیتوان به قطعیت درباره آن اظهار نظر کرد. ممکن است طی یک سال ۸۱۸ هزار مهاجر غیرقانونی مشغول به کار شده باشند. هیچکس دقیقاً نمیداند چه تعداد افراد در مرزها عبور کرده و مشغول به کار شدهاند. در نهایت، فدرال رزرو مجبور است از دادههای موجود استفاده کند و نمیتواند سیاستهای خود را بر اساس فرضیات مهاجرت غیرقانونی بنا کند.

بازار کار به اندازهای که تصور میشد قوی نبوده است. اما رشد تولید ناخالص داخلی خوب بوده و سود شرکتها نیز عالی ظاهر شده است. پس مشکل با کاهش تعدادی از کارکنان چیست؟ نرخ بیکاری همچنان به تاریخیترین سطوح خود نزدیک است و این مسئله باعث کاهش فشار بر رشد دستمزدها میشود.

تورم در آمریکا بهطور مداوم در حال کاهش است و احتمالاً این روند بهتر هم خواهد شد. قیمت نفت خام وست تگزاس اینترمدیت (WTI) هماکنون به ۷۳.۵۵ دلار رسیده و این در مقایسه با محدوده قیمت ۸۵ تا ۹۵ دلار در سپتامبر و اکتبر ۲۰۲۳ قرار دارد. این موضوع میتواند تورم را به حدود ۲ درصد کاهش دهد.

به طور کلی، شرایط نشان میدهد که احتمالاً فدرال رزرو میتواند تا زمان رسیدن نرخ بهره به ۳ درصد، در هر جلسهای باید آن را کاهش دهد. اگر چشمانداز اقتصادی بدتر شود، فدرال رزرو میتواند این روند را سریعتر پیش ببرد. نتیجه نهایی این است که کاهش ارزش دلار آمریکا، کاهش نرخ بازده اوراق قرضه و تقویت بازارهای سهام را شاهد خواهیم بود.