با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

تغییرات ماهانه تولید ناخالص داخلی ژاپن - GDP (سه ماهه دوم)

تغییرات فصلی تولید ناخالص داخلی تعدیل سالانه ژاپن- GDP Growth Annualized (سهماهه دوم)

کیشیدا اعلام کرده است که در رقابت رهبری حزب LDP شرکت نخواهد کرد.

کیشیدا بر اهمیت ارائه یک LDP جدید در رقابت رهبری آینده تأکید کرده است.

کیشیدا معتقد است که استعفای او بهترین راه برای نشان دادن تحول در حزب LDP است.

او از نامزدهای رقابت رهبری خواسته است که خود را معرفی کنند.

کیشیدا تأکید کرده است که بدون تردید مسئولیت رهبری LDP را بر عهده خواهد گرفت.

او به دنبال بازگرداندن اعتماد به حزب و پیشبرد سیاستهاست.

کیشیدا به دنبال جانشینی است که مانع پیشرفت اصلاحات نشود.

اعلام این خبر باعث کاهش ارزش دلار در برابر ین ژاپن شده و ین 0.2% در برابر دلار تقویت شده است.

او بر این باور است که برای خروج کامل از اقتصاد آسیبپذیر نسبت به رکود، باید بر رشد دستمزدها و سرمایهگذاریها تأکید شود و هدف افزایش اندازه تولید ناخالص داخلی ژاپن (GDP) به 600 تریلیون ین را دنبال کرد.

مقدمه: قبل از انتشار دادههای مهم CPI فردا، دادههای PPI ایالات متحده که امروز منتشر میشود، اولین آزمون مرتبط با تورم در این هفته برای بازارهای سهام جهانی خواهد بود. تحلیلگران پیشبینی میکنند که اگر افزایش قیمتها در سطح 0.2 درصد باشد، این موضوع میتواند به سرمایهگذاران احساس آرامش بدهد و نگرانی آنها را کاهش دهد. چنین دادههایی میتواند به کاهش تدریجی و منظم ارزش دلار آمریکا کمک کند، به طوری که این کاهش به صورت ناگهانی و بینظم نباشد.

دلار آمریکا:

در ابتدای هفته، یکی از تحولات مهم، ادامه روند بهبود USDJPY است. همچنین، پزوی مکزیک (که نرخ بهره بالایی دارد) به عنوان یکی از بزرگترین بازندگان در این مدت شناخته شده است. این نشان میدهد که اصلاح یِن بیشتر تحت تأثیر عوامل کلان اقتصادی و بازار سهام بوده و نه به دلیل بازسازی معاملات (معاملات حملی) با نرخ بهره بالا بوده است.

انتظار میرود که عوامل کلان اقتصادی در ماههای آینده تأثیر زیادی بر یِن داشته باشند. با توجه به اینکه موقعیتهای سفتهبازی در حال کاهش است و افزایش نرخ بهره توسط بانک مرکزی ژاپن جذابیت تأمین مالی یِن (برای معاملات حملی استفاده میشود) را کاهش داده است، این عوامل میتوانند بر روند یِن تأثیر بگذارند.

امروز، یکی از آزمونهای کلیدی برای USDJPY و بازار فارکس به طور کلی، انتشار گزارش PPI (شاخص قیمت تولیدکننده) ایالات متحده برای ماه ژوئیه است. انتظار میرود که این گزارش نشاندهنده افزایش 0.2 درصدی باشد که میتواند نگرانیها درباره افزایش احتمالی CPI (شاخص قیمت مصرفکننده) و PCE (شاخص قیمت هزینههای مصرف شخصی) را کاهش دهد.

ممکن است پس از انتشار این گزارش، روند صعودی USDJPY متوقف شود و دلار به طور کلی در برابر سایر ارزها ضعیفتر شود. همچنین، گزارش NFIB (فدراسیون ملی کسبوکارهای کوچک) برای ماه ژوئیه نیز مهم است؛ زیرا زیرشاخص برنامههای استخدامی یکی از پیشبینیکنندههای قابل اعتماد برای استخدامهای خصوصی در سه ماه آینده است.

انتظار میرود که گزارش CPI فردا نوسانات بیشتری در بازار فارکس ایجاد کند و بازارها به جزئیات دقیقتری از این گزارش توجه کنند. پیشبینی میشود که دادهها با انتظارات همخوانی داشته باشند و این موضوع میتواند به ادامه کاهش نرخ بهره توسط فدرال رزرو (Fed) تا پایان سال کمک کند.

یورو: هنوز پیشبینی میشود EURUSD به سطح ۱.۱۰ برسد

نظرسنجی ZEW از اقتصاددانان و تحلیلگران اولین شاخص فعالیت است که هر ماه در آلمان منتشر میشود و میتواند به شکلگیری انتظارات قبل از انتشار شاخصهای Ifo و PMI کمک کند. این شاخصها بهجای فعالیت، سنتیمنت کسبوکار را دنبال میکنند. در ماه گذشته، کاهش در شاخص انتظارات ZEW با نتایج نامطلوب مشابهی در شاخصهای Ifo و PMI همراه بود. امروز، انتظار میرود که کاهش قابل توجهی در هر دو شاخص انتظارات و وضعیت فعلی ZEW مشاهده شود.

نویسنده (تحلیلگر ING) به این نکته اشاره میکند که دیدگاه مثبت آنها نسبت به EURUSD نمیتواند به امیدواری به رشد در منطقه یورو وابسته باشد؛ اما این عامل بهطور کلی در بازار قیمتگذاری شده است. همچنین، تورم بالاتر از حد انتظار مانع از تغییرات بزرگ در نرخهای بهره یورو شده است. این عوامل برای EURUSD در کوتاهمدت بسیار مهم هستند، بهعلاوه سنتیمنت ریسک که پس از فروش اخیر بهبود یافته است.

تحلیلگر ING به این نتیجهگیری میرسد که آنها به شکستن سطح ۱.۱۰ در EURUSD اطمینان دارندکه با پیشبینی کاهش ملایم دلار به میزان ۵۰ نقطه پایه (bp) در نشست سپتامبر فدرال رزرو (Fed) همخوانی دارد.

همچنین، تحلیلگر ING به پتانسیل کاهش (نزول) برای EURNOK (یورو به کرون نروژ) اشاره میکند و بیان میکند که تثبیت و بهبود بازار سهام میتواند به کرون نروژ (NOK) که دارای نوسانات بالایی است، کمک کند تا ضررهای اخیر خود را جبران کند. همچنین، انتظار میرود که بانک مرکزی نروژ (Norges Bank) در روز پنجشنبه سیاستهای سختگیرانهای (هاوکیش) را ادامه دهد.

پوند انگلستان:

کاهش غیرمنتظره نرخ بیکاری بریتانیا از 4.4 درصد به 4.2 درصد که امروز صبح گزارش شد، احتمالاً به جای ارائه شفافیت به بانک انگلستان، نگرانی های بیشتری را در مورد کیفیت دادهها ایجاد خواهد کرد.

سایر بخشهای گزارش اشتغال چندان غیرمنتظره نیستند. کاهش رشد دستمزدها عمدتاً به دلیل اثر پایه (base effect) است و معمولاً با اجماع همخوانی دارد. با این حال، آمار ماه به ماه در بخش خصوصی همچنان نشاندهنده برخی از قوتها است.

اقتصاددانان بریتانیایی اشاره میکنند که پیام کلی از گزارش امروز این است که بازار کار هنوز در حال سرد شدن است (کاهش تعداد شغلهای خالی اصلیترین نشانه این موضوع است)، اما احتمالاً به اندازهای وجود دارد که بانک انگلستان را در مورد کاهش نرخ بهره محتاط نگه دارد. به نظر میرسد که در سپتامبر، احتمال حفظ نرخبهره بیشتر از کاهش آن باشد؛ اما بازارها حدود ۱۰ نقطه پایه (bp) تسهیل برای جلسه آینده را قیمتگذاری کردهاند و در مجموع ۴۵ نقطه پایه تا پایان سال است.

پس از انتشار این گزارش، پوند استرلینگ در سمت قویتری معامله میشود که احتمالاً به دلیل کاهش غیرمنتظره نرخ بیکاری است. همچنین، جفت ارز EURGBP در تلاش است تا به زیر ۰.۸۵۵ حرکت کند. اما به نظر میرسد که پتانسیل کاهش آن محدود باشد؛ زیرا این جفت ارز قبلاً نسبت به اختلاف نرخ بهره خود به طور کلی در سمت ارزانتری معامله میشد.

منبع: ING

مورگان استنلی، پیشبینی خود را برای افزایش نرخ بهره توسط بانک مرکزی ژاپن در ژانویه 2025 تأیید کرده است. این پیشبینی با استراتژی کلی آنها که شامل انتظار برای کاهش نرخ بهره توسط فدرال رزرو ایالات متحده است، همراستا است.

این شرکت تأکید میکند که افزایش اخیر ارزش ین با پیشبینیهای آنها درباره تفاوت نرخهای بهره همخوانی دارد. به عبارت دیگر، انتظار میرود که با افزایش نرخ بهره در ژاپن و کاهش نرخ بهره در ایالات متحده، ارزش ین تقویت شود.

مورگان استنلی به اهمیت اصول فاندامنتال اقتصادی اشاره میکند و میگوید که با وجود توجه بازار به تحولات اخیر، آنها معتقدند که نرخهای واقعی در ژاپن تا پایان سال 2025 منفی خواهد ماند، حتی با وجود افزایش نرخ بهره که پیشبینیشده است.

نتیجهگیری:

این شرکت به پیشبینی خود برای افزایش نرخ بهره بانک مرکزی ژاپن (BoJ) در ژانویه 2025 ادامه میدهد و بر این باور است که این افزایش به تقویت بیشتر ین کمک خواهد کرد. همچنین، آنها به عوامل بنیادی توجه دارند و پیشبینی میکنند که نرخهای واقعی در ژاپن تا سال 2025 منفی باقی بماند، با وجود تغییرات سیاستی که ممکن است اتفاق بیفتد.

سطح 1.0900: به این سطح قیمتی در EURUSD دقت کنید.

بازارهای ژاپن امروز به مناسبت روز کوه (Mountain Day) بسته هستند.

روز کوه (Yama no Hi) یک تعطیلات عمومی در ژاپن است که هر ساله در تاریخ ۱۱ اوت جشن گرفته میشود. این روز به منظور قدردانی از کوهها و زیباییهای طبیعی کشور و همچنین تشویق مردم به لذت بردن از طبیعت و فعالیتهای خارج از خانه ایجاد شده است. این تعطیلات از سال ۲۰۱۴ به عنوان یک روز رسمی در ژاپن معرفی شده است.

در این روز، مردم معمولاً به کوهنوردی میروند، از طبیعت لذت میبرند و به فعالیتهای مختلف در فضای باز میپردازند. این روز به نوعی فرصتی برای ارتباط با طبیعت و آشنایی بیشتر با اهمیت کوهها در زندگی انسانها است.

این تعطیلی به معنای عدم وجود تجارت فیزیکی در اوراق خزانهداری ایالات متحده (US Treasuries) است.

تعطیلی بازارها باعث کاهش نقدینگی در سایر بازارها، به ویژه در معاملات مربوط به ین ژاپن خواهد شد.

روز کوه در تاریخ ۱۱ اوت قرار دارد، اما امروز (۱۲ اوت) به عنوان روز تعطیل رسمی در نظر گرفته شده است.

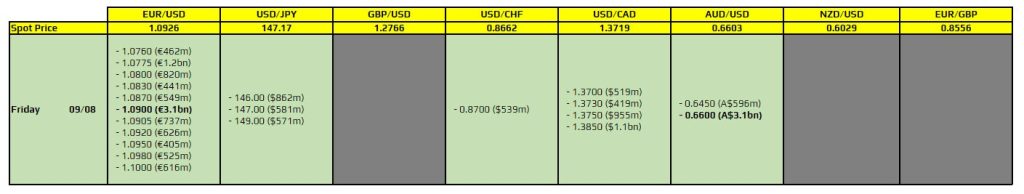

با وجود نوسانات شدید، جفتارز دلار آمریکا به ین ژاپن در پایان هفته تغییری معادل تنها 19 پیپ را تجربه کرد که به هیچ عنوان بازگوکنندهی تمامی اتفاقات رخداده در این هفته نیست. پس از ثبت بالاترین سطح قیمتی در 34 سال گذشته، جفتارز USDJPY ماه گذشته سقوطی آزاد را آغاز کرد و تا ابتدای هفته جاری بیش از 200 پیپ کاهش یافت.

این ریزش شدید ناشی از خارج شدن سرمایهگذاران از معاملات حملی و سقوط تاریخی شاخص شاخص سهام ژاپن یعنی نیکی 225 بود که به نوبه خود شوک شدیدی به بازارهای جهانی وارد کرد. با این حال، بازار از روز سهشنبه روند عادن شدن را آغاز کرد که تا حدودی به زمزمههای بانک مرکزی ژاپن مبنی بر پایان چرخه افزایش نرخ بهره مرتبط است. این تصمیم عملاً مجوز لازم برای ورود مجدد معاملهگران به بازار و بازسازی موقعیتهای معاملاتی را صادر کرد.

این تغییر جهت احتمالی پولی توسط بانک مرکزی ژاپن، منجر به یک بازگشت سریع در جفتارز USDJPY شد که تا چند ساعت گذشته ادامه داشت. در نهایت، کاهش شدید بازدهی اوراق قرضه خزانهداری آمریکا و از بین رفتن نگرانیهای تورمی، موجی از فروش را در این جفتارز ایجاد کرد. در مجموع، تصویر موجود پیچیده است، اما کند شدن اقتصاد آمریکا بخشی از داستان کاهش این جفتارز بوده و احتمالاً در فصل بعدی این داستان نقش مهمی خواهد داشت.

در هفته آینده، انتشار دادههای شاخص قیمت مصرفکننده و خردهفروشی ایالات متحده اهمیت ویژهای خواهد داشت. در صورتی که این دادهها حاکی از کند شدن بیشتر اقتصاد باشند، احتمال شکسته شدن وضعیت کنونی و ادامه روند نزولی افزایش مییابد. از سوی دیگر، اگر مصرفکننده آمریکایی همچنان قوی عمل کند و ریسکپذیری بازار بهبود یابد، بازگشت سریع به سطح قیمتی 150 ممکن است.

با نگاهی به وضعیت دلار آمریکا و پوند انگلستان در هفته آینده، ANZ تحلیل خود را بر اساس دادههای اخیر اقتصاد کلان و روندهای موجود ارائه داده است.

با وجود واکنشهای بازار که حاکی از خلاف آن است، ANZ باور دارد که وضعیت اقتصاد کلان آمریکا به شدت بحرانی نیست. بازار کار در حال تعدیل است، اما این روند به سوی عادی شدن پیش میرود و نشانی از رکود اقتصادی وجود ندارد.

در همین حال، زیرشاخص اشتغال شاخص مدیران خرید بخش خدمات به گزارش موسسه مدیریت عرضه (ISM) برای ماه ژوئیه به بالاترین سطح خود در ۱۰ ماه گذشته رسید و به ۵۱.۱ افزایش یافت که نشان از پایداری در بازار کار دارد. طبق نظرسنجی خانوار در ماه ژوئیه، تعداد بیشتری از افراد تحت تأثیر شرایط بد جوی بازار کار قرار گرفتند. فدرال رزرو سانفرانسیسکو رقم تعدیلشده اشتغال غیرکشاورزی اخیر را ۱۵۰ هزار نفر اعلام کرده که بهتر از رقم گزارششده ۱۱۴ هزار نفری است.

از سوی دیگر، شاخص GDPNow فدرال رزرو آتلانتا نشاندهنده رشد نزدیک به ۳ درصدی است، در حالی که این رقم در اوایل سال به حدود ۱.۵ درصد کاهش یافته بود. این امر نشان میدهد که نگرانیها از کندی اقتصادی آمریکا ممکن است بیش از حد بوده باشد.

به گفته ANZ، روز چهارشنبه به عنوان یک روز سرنوشتساز برای دلار آمریکا مطرح میشود و شاخص قیمت مصرفکننده (CPI) را مورد توجه قرار داده است. براساس پیشبینی بلومبرگ، شاخص CPI حول ۳ درصد پیشبینی میشود. هرچند CPI معمولاً تأثیر خنثی تا منفی بر دلار آمریکا دارد، در شرایط کنونی، نتیجهای مطابق با پیشبینیها میتواند به بهبود دلار کمک کند و احتمال یک فرود نرم اقتصادی را تایید کند.

ANZ پیشبینی میکند که با بهبود بازدهی اوراق قرضه آمریکا و عادی شدن انتظارات، فرانک سوئیس و ین ژاپن، ارزهایی که به دلیل تقاضا برای پناهگاههای امن رشد کردهاند، بسیاری از دستاوردهای اخیر خود را در برابر دلار از دست بدهند.

به اعتقاد ANZ، روند جاری در کاهش موقعیتهای خرید در پوند انگلستان، جلوی افزایش ارزش این ارز در برابر دلار آمریکا را گرفته، هرچند که فضای ریسکپذیری در حال بهبود است. ANZ موقعیتهای خرید فروش پوند انگلستان خود را بسته و در کوتاهمدت موضع خنثی نسبت به این ارز دارد. پیشبینی میشود که روند کاهش موقعیتهای خرید به پایان رسیده و این امر میتواند به تثبیت نرخ پوند در برابر دلار آمریکا منجر شود.

در بلندمدت، ANZ به پوند انگلستان با احتیاط خوشبین است. اقتصاد بریتانیا با افزایش فعالیت در بخشهای خدمات و تولید، از خود مقاومت نشان داده و کلیت حرکت اقتصادی پایدار مانده است. ANZ معتقد است افزایش کند CPI در بخش خدمات نشان میدهد که چرخه کاهش نرخ بهره بانک مرکزی انگلستان به تدریج خواهد بود و انتظار میرود کاهش بعدی در سهماهه چهارم سال رخ دهد. ANZ پیشبینی میکند که کاهش ارزش پوند انگلستان در کوتاهمدت محدود باشد و با عادی شدن وضعیت، این ارز به ثبات برسد.

کاهش نرخها تا پایان سال

1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه آینده وجود دارد.

2. بانک مرکزی اروپا (ECB): پیشبینی میشود که نرخ بهره 65 نقطه پایه کاهش یابد و احتمال 87 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

3. بانک انگلستان (BoE): انتظار میرود که نرخ بهره 42 نقطه پایه کاهش یابد و احتمال 67 درصدی برای عدم تغییر در جلسه آینده وجود دارد.

4. بانک کانادا (BoC): پیشبینی میشود که نرخ بهره 73 نقطه پایه کاهش یابد و احتمال 90 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

5. بانک مرکزی استرالیا (RBA): انتظار میرود که نرخ بهره 24 نقطه پایه کاهش یابد و احتمال 84 درصدی برای عدم تغییر در جلسه آینده وجود دارد.

6. بانک مرکزی نیوزیلند (RBNZ): پیشبینی میشود که نرخ بهره 53 نقطه پایه کاهش یابد و احتمال 82 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

7. بانک ملی سوئیس (SNB): انتظار میرود که نرخ بهره 45 نقطه پایه کاهش یابد و احتمال 87 درصدی برای کاهش نرخ در جلسه آینده وجود دارد.

افزایش نرخ بهره تا پایان سال

8. بانک ژاپن (BoJ): انتظار میرود که نرخ بهره 9 نقطه پایه افزایش یابد و احتمال 95 درصدی برای عدم تغییر در جلسه آینده وجود دارد.

مقدمه: بازارها به گزارشهای بیکاری کمتر از حد انتظار واکنش بیش از حد نشان دادهاند. انتظار نمیرود که این وضعیت به نفع دلار برای طور طولانی مدت باقی بماند؛ زیرا دلار باید با نرخبهره کمتر هماهنگ شود. احتمال دارد که نرخ تبدیل EURUSD به 1.10 برسد.

دلار آمریکا: واکنش غیرعادی و بزرگ بازار به داده آمار مدعیان بیکاری نشاندهنده حساسیت بالای بازار به نشانههای اقتصادی ایالات متحده است. سرمایهگذاران ممکن است به دلیل فروش اخیر سهام و تغییرات ملایم در انتظارات نرخ بهره فدرال رزرو، در انتظار یک داده مثبت بودند تا به نرخهای دلار توجه کنند.

گزارش بیکاری اطلاعات چندانی ارائه نداد. کاهش تعداد مدعیان بیکاری از 250 هزار به 233 هزار یک شگفتی بود؛ اما تعداد مدعیان ادامهدار بیکاری از 1869 هزار به 1875 هزار افزایش یافت که نشاندهنده مشکلات برای افرادی است که میخواهند به بازار کار بازگردند.

انتظار میرود واکنش بازار به آمار CPI هسته ایالات متحده در هفته آینده، حتی برای تغییرات کوچک، قابل توجه باشد. هرگونه شگفتی مثبت در این آمار میتواند به نفع دلار باشد و باعث فروش سهام شود.

دلار استرالیا در روز پنجشنبه بهترین عملکرد را داشت، زیرا رئیس بانک مرکزی استرالیا اعلام کرد که در صورت نیاز از افزایش نرخها دریغ نخواهد کرد. پیشبینی میشود که در کوتاهمدت پتانسیل افزایش برای AUDUSD وجود داشته باشد.

دلار آمریکا در حال تقویت در برابر ین ژاپن است و ریسکها به سمت افزایش برای USDJPY باقی مانده است.

تقویم دادهها امروز شامل پیشبینیهای تورم بانک فدرال نیویورک و گزارش بودجه ماهانه ژوئیه است که تأثیر زیادی بر بازار نخواهد داشت.

نرخهای مبادلهای دو ساله دلار آمریکا در تلاش برای افزایش بالای 3.80-3.85% هستند، در حالی که انتظارات برای کاهش نرخ بهره فدرال رزرو تا پایان سال در حدود 100 نقطه پایه ثابت مانده است. بنابراین، فضای زیادی برای دلار وجود دارد تا دوباره به اصول نرخهای کمتر حمایتی مرتبط شود.

پیشبینی میشود که شاخص دلار آمریکا (DXY) به زیر 103.0 بازگردد.

یورو: کاهش و سپس بهبود یورو

جفت ارز EURUSD دیروز به زیر ۱.۰۹۰ سقوط کرد؛ اما پس از آن به سرعت بهبود یافت. این کاهش اولیه به نظر بیش از حد بوده است.

فاصله نرخهای مبادلهای یورو و دلار (۲ ساله) به طور جزئی افزایش یافته و به منفی ۱۰۴ نقطه پایه رسیده است. این نشان میدهد که احتمال افزایش EURUSD همچنان وجود دارد.

بهبود در سنتیمنت ریسک میتواند به افزایش یورو کمک کند. با این حال، ریسک این است که بازارها دیدگاه دفاعیتری داشته باشند و EURUSD را برای مدت طولانی زیر ارزش واقعی (undervalued) قیمتگذاری کنند، به ویژه تا قبل از رویداد مهم CPI ایالات متحده که هفته آینده منتشر میشود.

حتی در این سناریو، انتظار میرود که EURUSD بیشتر ثابت بماند تا اینکه به طور قابل توجهی کاهش یابد؛ زیرا فاصله نرخها همچنان مطلوب است.

با توجه به آرامش در تقویم اقتصادی ناحیه یورو و برنامه سخنرانیهای بانک مرکزی اروپا، انتظار میرود که یورو به ۱.۱۰ دلار در کوتاهمدت برسد.

جفت ارز EURGBP: همچنین انتظار میرود که (EURGBP) دوباره بالای ۰.۸۶۰ برود، با وجود اصلاحات اخیر ناشی از ریسک بوده است.

کرون نروژ

بانک مرکزی نروژ: بانک مرکزی نروژ اعلام کرده که انتظار کاهش نرخ بهره را در سال جاری ندارد؛ اما دادههای اخیر درباره تورم هسته کمی پایینتر از پیشبینیها بوده و احتمالاً زیر پیشبینیهای بانک مرکزی نروژ قرار دارد.

کاهش نرخ بهره در نروژ: این وضعیت و احتمال تسهیل سریعتر فدرال رزرو نشان میدهد که ممکن است حداقل یک کاهش نرخ بهره قبل از پایان سال در نروژ اتفاق بیفتد.

منبع: ING

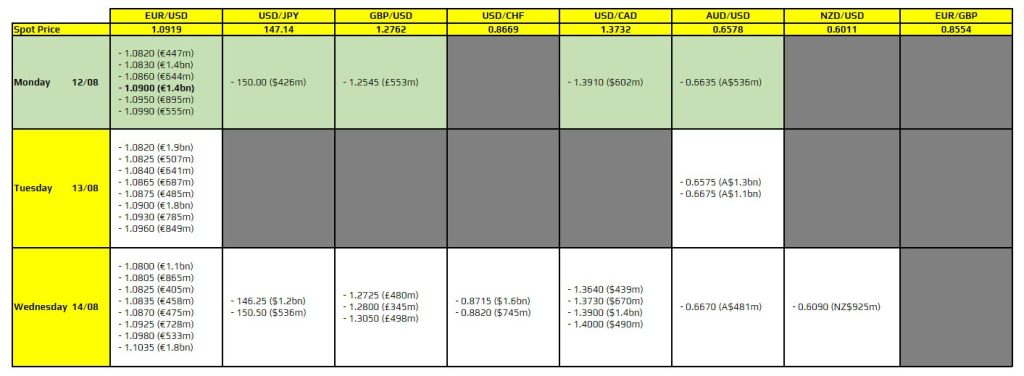

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید.

جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل کند و باعث شود که قیمت در این محدوده باقی بماند. این جفت ارز پس از نوسانات دیروز کمی بالاتر از این سطح قرار گرفته است.

جفت ارزAUDUSD در سطح 0.6600: این جفت ارز به عنوان یک مغناطیس عمل میکند و میتواند قیمت را در این محدوده نگه دارد، مگر اینکه تغییرات بزرگی در احساسات ریسک در معاملات اروپایی رخ دهد. این موضوع میتواند باعث شود که معاملات در این جفت ارز کمی محتاطانهتر باشد.

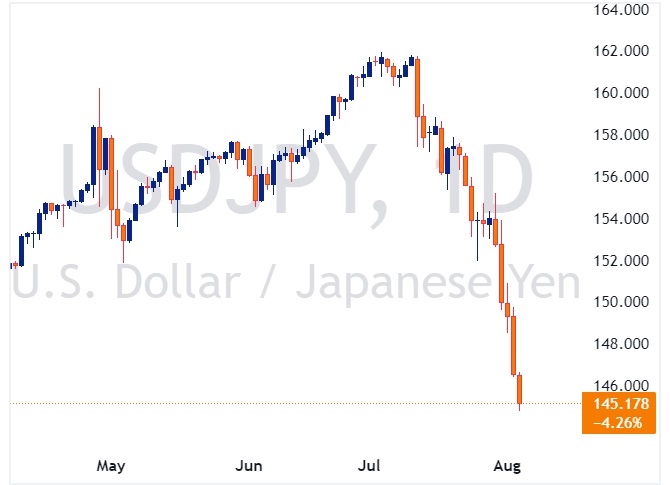

تحلیل یک تحلیلگر از شرکت جولیس بائر (Julius Baer) درباره بانک مرکزی ژاپن (BOJ)، ین ژاپن (JPY) و بازار سهام ژاپن:

عدم نیاز به افزایش بیشتر نرخ بهره: تحلیلگر جولیس بائر معتقد است که نیازی به افزایش بیشتر نرخهای بهره از سوی بانک مرکزی ژاپن نیست.

اختلاف نرخ بهره: او اشاره میکند که پس از تثبیت بازارها، اختلاف نرخ بهره حدود 500 نقطه پایه بین ین و دلار آمریکا دوباره به موضوع اصلی تبدیل خواهد شد.

عدم پیشبینی تقویت ین: تحلیلگر پیشبینی نمیکند که ین از اینجا به بعد تقویت شود.

حمایت از بازار سهام ژاپن: عوامل حمایتی از بازار سهام ژاپن تغییر نکرده است و شامل موارد زیر است:

رشد دستمزد: پیشبینی میشود که رشد دستمزدها بیش از 5 درصد در سال جاری باشد، در حالی که در 20 سال گذشته، این رقم به طور متوسط 7 درصد بوده است.

اصلاحات شرکتی: بهبود در ساختارهای شرکتی ژاپن.

افزایش پرداختهای سود سهام و خریدهای مجدد سهام: شرکتها در حال افزایش پرداختهای سود سهام و خرید مجدد سهام هستند.

برندینگ قوی: برندهای ژاپنی از برندهای سایر کشورهای آسیایی قویتر هستند.

تنوع بازار: بازار سهام ژاپن شامل حدود 4,000 شرکت ثبتشده است.

بازدهی بالای سرمایه: صدها شرکت در این بازار دارای بازدهی سرمایه (ROE) بالا هستند.

رشد درآمد: پیشبینی میشود که رشد درآمد برای شاخص نیکی 225 در سال جاری 7 درصد و در سال آینده 8 درصد باشد.

(این خبر ساعت ۵:۱۸ بهوقت ایران منتشر شده است.)

تحلیل و پیشبینیهای شرکت مدیریت دارایی جیپی مورگان (JP Morgan Asset Management) درباره سیاستهای بانک مرکزی ژاپن میپردازد و نکات زیر را شامل میشود:

عدم افزایش نرخ بهره: جیپی مورگان معتقد است که بانک ژاپن به زودی نرخ بهره را افزایش نخواهد داد.

وابستگی به اقتصاد ایالات متحده: این موسسه بیان میکند که هر گونهافزایش نرخ بهره از سوی بانک ژاپن به عملکرد اقتصاد ایالات متحده و تصمیمات فدرال رزرو بستگی دارد.

شرایط لازم برای تغییرات سیاست پولی: بانک ژاپن ممکن است تنها در صورتی اقدام به تغییر سیاست پولی کند که فدرال رزرو نرخ بهره را کاهش دهد و اقتصاد ایالات متحده تثبیت شود.

پیشبینی برای سال 2025: جیپی مورگان بر این باور است که هر گونه افزایش نرخ بهره بیشتر از سوی بانک ژاپن احتمالاً تنها در سال 2025 اتفاق خواهد افتاد و این موضوع به یک محیط جهانی پایدار بستگی دارد.

حساسیت به شرایط بازار: بانک ژاپن به وضوح اعلام کرده است که تحرکات سیاستی آنها اکنون به شرایط بازار حساس است. نوسانات شدید در ارزش ین و بازار سهام ناشی از سیگنالهای متناقض از سوی مقامات بانک ژاپن بوده است.

تأکید بر ثبات بازار: جیپی مورگان تأکید میکند که بانک ژاپن به احتمال زیاد تا زمانی که شرایط بازار تثبیت نشود و اقتصاد جهانی از رکود دور بماند، هیچ حرکتی انجام نخواهد داد.

تحلیل و پیشبینیهای شرکت مدیریت دارایی سومیتو موئیچی تراست (SuMi TRUST) درباره بازار سهام ژاپن میپردازد و به نکات زیر اشاره دارد:

پیشبینی بازگشت بازار: سومیتو موئیچی تراست انتظار دارد که بازار سهام ژاپن پس از فروش شدید اخیر، بهبود یابد و به روند صعودی خود بازگردد.

دلایل کاهش اخیر: بازار سهام ژاپن در اوایل اوت به دلیل دادههای ضعیف اقتصادی ایالات متحده و تقویت ین به شدت کاهش یافته است.

اصلاح موقت: استراتژیست سومیتو، هیرویوکی اوئنو، این کاهش را به عنوان یک اصلاح موقت در نظر میگیرد و معتقد است که تقویت ین ناشی از انتظارات متفاوت از سیاستهای پولی بانک مرکزی ایالات متحده و بانک ژاپن است.

پیشبینی رشد سود: اوئنو اشاره میکند که بازار باید به روند صعودی خود بازگردد؛زیرا سودآوری شرکتهای ژاپنی همچنان قوی است و انتظار میرود رشد سود دو رقمی برای سال مالی 2024-2025 وجود داشته باشد.

تقاضای قوی: تقاضای قوی از سوی سرمایهگذاران داخلی و خارجی که منتظر ورود به بازار هستند، وجود دارد.

چشمانداز مثبت: به طور کلی، چشمانداز بازار مثبت است؛ زیرا ژاپن در حال خروج از چرخه کاهش قیمتها (تورم منفی) و نرمالسازی اقتصاد خود است.

نقل قولهای کلیدی: اوئنو بیان میکند که در کوتاهمدت، بازار ممکن است تحت تأثیر نرخهای ارز و سیاستهای پولی ژاپن و ایالات متحده قرار گیرد؛ اما در میانمدت تا بلندمدت، بازار باید آرام شود و به روند صعودی خود بازگردد.

فرصت خرید: نوسانات اخیر در بازار به عنوان یک فرصت خرید در سهام ژاپن تلقی میشود، زیرا اصول فاندامنتال همچنان قوی هستند.

پیشبینیهای MUFG (مؤسسه مالی موریس و یاماموتو) درباره سیاستهای پولی بانک مرکزی ژاپن (بانک ژاپن) و نرخ ارز ین:

پیشبینی افزایش نرخ بهره: MUFG انتظار دارد که حداقل یک افزایش دیگر در نرخ بهره بانک ژاپن در سال مالی جاری (که از 1 آوریل تا 31 مارس ادامه دارد) اتفاق بیفتد؛ اما این موضوع به آرامش (ثبات) بازارهای مالی بستگی دارد.

شرط آرامش بازار: MUFG بیان کرده است که اگر بازارهای مالی پایدار شوند و سرعت افزایش ارزش ین کاهش یابد، احتمال افزایش نرخ بهره بانک ژاپن در سال مالی جاری وجود دارد.

نظرات اعضای بانک ژاپن: MUFG به خلاصه ( Summary که دیروز صبح منتشر شد) نظرات بانک ژاپن که به تازگی منتشر شده است، اشاره کرده و بیان کرده که این خلاصه سیگنال واضحی برای افزایشهای بیشتر نرخ بهره ارسال کرده است. برخی از اعضای هیئت مدیره بانک ژاپن نرخ سیاستی را که به 0.25 درصد افزایش یافته، به عنوان «بسیار پایین» و «بسیار تسهیلی» توصیف کردهاند.

پتانسیل افزایش ارزش ین: MUFG استدلال میکند که افزایشهای بیشتر نرخ بهره از سوی بانک ژاپن میتواند به افزایش بیشتر ارزش ین کمک کند.

نوسانات در فیوچرزهای بازار سهام ایالات متحده: شاخصهای فیوچرز سهام ایالات متحده (S&P 500 و Nasdaq 100) با نوسان همراه بودند و بین کمی افزایش و کاهش تغییر میکردند.

کاهش سهام در اروپا: شاخص Stoxx 600 اروپا بخش زیادی از افزایشهای روز چهارشنبه را از دست داد و این کاهش بیشتر تحت تأثیر سهام فناوری و معدنی بود.

افت شاخصهای آسیایی: شاخص MSCI آسیا - اقیانوسیه کاهش یافت و شاخص Topix ژاپن نیز پس از یک دوره افزایش، به منطقه منفی بازگشت.

کاهش ارزش دلار و بازدهی اوراق قرضه: دلار در برابر ارزهای اصلی کاهش یافت و همچنین بازدهی اوراق قرضه خزانهداری ایالات متحده نیز افت کرد.

نگرانیها درباره سیاستهای پولی: بازارها از هفته گذشته به دلیل دادههای اقتصادی ضعیف ناپایدار شدهاند. این دادهها نگرانیهایی را درباره اینکه سیاستهای پولی فدرال رزرو ممکن است به رکود بدتری منجر شود، ایجاد کرده است.

اهمیت گزارش بیکاری: با توجه به نتایج ضعیف اشتغال هفته گذشته، گزارش مدعیان بیکاری ایالات متحده در روز پنجشنبه (امروز) اهمیت بیشتری پیدا کرده است.

انتظارات درباره افزایش نرخ بهره: سرمایهگذاران انتظار دارند که بانکهای مرکزی ایالات متحده و ژاپن در ماههای آینده نرخهای بهره را به سمتهای مختلف افزایش دهند که این موضوع فشار بیشتری بر تجارتهای تأمین مالی با ین ژاپن (معاملات حملی) وارد میکند.

یک زمین لرزه با شدت 7.1 ریشتر در جنوب غربی ژاپن روز پنجشنبه رخ داد، که منجر به انتشار هشدارهای سونامی شد.

این اطلاعات از سازمان هواشناسی ژاپن (JMA) اعلام شده است، اما هیچ نشانهای از خسارت جدی در حال حاضر وجود ندارد.

یوشیماسا هیاشی، دبیر کابینه ژاپن، به خبرنگاران گفت: پس از زلزله، گزارشی از ناهنجاریها در نیروگاههای اتمی ارائه نشده و دولت در حال بررسی خسارات و صدمات است.

زمین لرزه در ساعت 4:43 بعدازظهر (07:43 GMT) در نزدیکی استان میازاکی در جزیره بزرگ غربی کیوشو رخ داده است.

در میازاکی، موجهای به ارتفاع 50 سانتیمتر (20 اینچ) قبلاً مشاهده شده است.

اظهارات وزیر امور دارایی ژاپن، آقای سوزوکی به صورت خلاصه:

1. تصمیمگیریهای مربوط به سیاست پولی به عهده بانک مرکزی ژاپن (BOJ) است.

2. اظهار نظری درباره نظرات معاون رئیس بانک مرکزی ژاپن، آقای اوچیدا، ندارد.

3. با دقت تحولات بازار را دنبال میکند.

4. هدف او از طریق سیاستهای مختلف، حمایت از رشد دستمزد است که از رشد تورم پیشی بگیرد.

5. بازار سهام توسط وضعیت اقتصادی، معاملات ارزی، فعالیتهای شرکتی و عوامل مختلف دیگر تعیین میشود.

6. معاملات الگوریتمی یکی از عوامل مختلف است و تنها دلیلی برای نوسانات بازار نیست.

7. تحولات نوسانات سهام را با دقت دنبال میکند؛ اما در مرحله اقدام واقعی نیست.

توضیح: این اظهارات نشان میدهد که وزیر امور مالی ژاپن به دقت تحولات اقتصادی و بازار را دنبال میکند و هدف او از طریق سیاستهای مختلف، حمایت از رشد دستمزد است که از رشد تورم پیشی بگیرد. او همچنین به اهمیت عوامل مختلفی که بازار سهام را تعیین میکنند، اشاره کرده و تأکید دارد که معاملات الگوریتمی تنها یکی از عوامل مختلف است و تنها دلیلی برای نوسانات بازار نیست. اوچیدا معاون بانک مرکزی ژاپن دیروز گفت تا زمانی که بازار با ثبات نیست اقدام به افزایش نرخ بهره نخواهند کرد.

خلاصهای از نظرات اعضای هیئتمدیره بانک ژاپن در جلسه ۳۰ و ۳۱ ژوئیه، در این جلسه به موارد زیر اشاره شده است:

چند عضو معتقدند که فعالیت اقتصادی و قیمتها مطابق با پیشبینی بانک مرکزی ژاپن است.

نظرات در مورد زمانبندی (اقدامات) تقسیم شده است - برخی از اعضا دادههای بیشتری میخواهند، برخی دیگر اکنون آماده اقدام هستند.

توافق در موردنیاز به رویکرد تدریجی (تغییرات نرخ بهره) برای جلوگیری از افزایش سریع نرخ بهره وجود دارد.

اعضا به نرخ خنثی «حداقل حدود ۱ درصد» بهعنوان هدف میانمدت نگاه میکنند.

برنامههای کاهش خرید اوراققرضه دولتی (JGB) بهعنوان ترویج عملکرد بازار و نه انقباض آن دیده میشود.

نیاز به نظارت دقیق بر بازار اوراققرضه (JGB) برای کاهش خرید بانک مرکزی ژاپن (BOJ) لازم است.

برخی با استناد به نرخهای واقعی منفی در پایینترین حد ۲۵ سال اخیر، فضا را برای افزایش نرخ بهره «بهطور قابلتوجهی پایین» پیشبینی میکنند.

نمایندگان دولت نیاز به ارتباط شفاف در مورد تغییرات سیاست تأکید میکنند.

بحث مستمر در مورد پایداری چرخه تورم/رشد حقوق و دستمزد وجود دارد.

توضیح: نظرات حاکی از آن است که بانک مرکزی ژاپن در حال ایجاد زمینه برای عادیسازی بیشتر سیاستها است اما در زمانبندی و سرعت دقیق اختلافنظر دارد. (خلاصه نظرات ساعت ۰۳:۲۵ بهوقت ایران منتشر شده است.)

حساب جاری ژاپن - ژوئن - Current Account

ما ضمن حفظ آرامش، بازارهای مالی را با دقت و فوریت لازم رصد خواهیم نمود و همکاری نزدیک خود را با بانک مرکزی ژاپن و سایر نهادهای دولتی ادامه خواهیم داد.

موضعگیری ما در خصوص مداخله در بازار همچنان بدون تغییر باقی مانده و تمرکز ما بر کاهش نوسانات است و نه تعیین سطح قیمتی مشخص؛ سیاستهای اتخاذشده قبلی، از جمله مداخله در بازار، ادامه دارد.

نوسانات بیش از حد باعث افزایش عدم قطعیت و کاهش پیشبینیپذیری روند اقتصادی برای کسبوکارها میشود و همچنان هیچ نشانهای از تغییر در روند بهبود تدریجی اقتصاد ژاپن مشاهده نمیگردد.

مقدمه: بازارهای سهام آمریکا و (بهویژه) اروپا به همان سرعتی که بازار سهام ژاپن در حال برگشت است، عمل نمیکنند. اما سنتیمنت ریسک جهانی در حال باثبات شدن است که این امر فضا را در فارکس برای تطابق با تغییرات نرخ بهره آماده میکند. دلار در وضعیت قویتری نسبت به ۱۰ روز گذشته قرار ندارد و به نظر ما (تیم تحلیل ING) در مقابل ارزهای چرخهای (ارزهای پربازده در فرایند رشد جهانی) در حالت ضعف قرار دارد و با ریسک نزول مواجه است.

دلار آمریکا:

بازارهای سهام ژاپن امروز صبح به رشد خود ادامه دادند و معاملات آتی به بازگشایی مثبت در بازارهای سهام آمریکا و اروپا اشاره میکنند. این بازارها تاکنون در روند بازیابی مناسبی نداشتهاند. از زاویه دیدگاه کلان، ما هنوز نسبت به رالیهای بزرگ با ریسک بالا نامطمئن هستیم تا زمانی که رویداد کلیدی CPI آمریکا (هفته آینده) اتفاق بیفتد. بااینحال پس از اصلاح بزرگی که در اطراف آخر هفته انجام شد امکان این که بیشتر جفتارزها با اسپرد نرخ بهره و اصول فاندامنتال دوباره حرکت کنند، وجود دارد.

دلار در موقعیت آسیبپذیری قرار دارد. بازارها ممکن است تمایل نداشته باشند که نرخ سیاستی فدرال رزرو تا پایان سال را بیشتر از ۴.۵۰ درصد افزایش دهند. این به این دلیل است که حدود ۱۰۰ نقطه پایه (bp) کاهش نرخ بهره احتمالاً مرتبط با وضعیت اقتصادی حال حاضر ایالاتمتحده است.

ما انتظار داریم که در بحبوحه تثبیت احتمالی بیشتر در تمایلات ریسک و فقدان دادههای محرک بازار در این هفته، این امر موجب کاهش ارزش دلار در برابر بیشتر ارزهای چرخهای (ارزهای پربازده در فرایند رشد جهانی) شود.

ین ژاپن و فرانک سوئیس بهعنوان پناهگاه امن احتمالاً در کوتاهمدت کمی آسیبپذیر خواهند بود. بااینکه بیشتر موقعیتهای سوداگرانه فروش ین کاهشیافته است، احتمالاً موقعیتهای معاملاتی خالص در جفتارز USDJPY نزدیک به تعادل است. این موضوع به ین این امکان را میدهد که تحتتأثیر نرخهای بهره و سنتیمنت جهانی نسبت به ریسک، نوسان داشته باشد. شینیچی اوچیدا، معاون رئیس بانک ژاپن نیز قول داده است در صورت بیثباتی بازارها، نرخ بهره را افزایش ندهد، این امر احتمالاً باعث تضعیف بیشتر ین در هفته آینده، بهویژه با نزدیکشدن به انتشار داده CPI ایالاتمتحده خواهد شد. احتمال این که USDJPY به ۱۵۰ برسد، قبل از اواسط هفته آینده وجود دارد.

یورو: برای حرکت به ۱.۱۰ تنظیم شده است

به نظر میرسد که بازارها در حال حاضر نظرات خود را درباره افزایش نرخ بهره فدرال رزرو بهسختی تغییر میدهند؛ اما این موضوع برای بانک مرکزی اروپا متفاوت است. منحنی نرخ بهره شبانه نشان میدهد که بازارها انتظار ۶۹ نقطه پایه کاهش نرخ بهره از سوی بانک مرکزی اروپا (ECB) را دارند که بخش عمدهای از این پدیده به تغییرات فدرال رزرو مربوط میشود. آخرین ارقام تورم در منطقه یورو نشان میدهد که ECB ممکن است در جلسه سپتامبر تصمیم به کاهش نرخ بهره نگیرد. باتوجهبه پیشبینیها، احتمال کاهش ۵۰ نقطه پایه بیشتر از ۷۵ نقطه پایه است تا پایان سال است. انتظار میرود که نرخ تبدیل یورو به دلار (EURUSD) قبل از انتشار گزارش CPI ایالاتمتحده، به ۱.۱۰ برسد.

ارزهای نروژ (کرون نروژ) و سوئد (کرون سوئد) ممکن است بهبود یابند. بهویژه، کرون نروژ (NOK) که در پی سقوط بازار سهام، آسیب زیادی دیده (نزول کرده است) و فضای کافی برای بهبود (ریکاوری) دارد. انتظار میرود که جلسه هفته آینده بانک نروژ (Norges Bank) تأکید زیادی بر پیشبینیهای کاهش نرخ بهره در بازار نداشته باشد و به تقویت کرون نروژ کمک کند

دلار نیوزلند:

نیوزلند دیشب آمار اشتغال را منتشر کرد و نتایج آنچنانکه اجماع انتظار میرفت بد نبود. به لطف افزایش شگفتانگیز در اشتغال و نرخ مشارکت، بیکاری کمتر از مقدار پیشبینیشده ۴.۴ درصد برای سهماهه دوم منتشر شد (پیشبینی ۴.۶ درصد بود.). دستمزدهای خصوصی نیز با افزایش اندکی به ۰.۹ درصد برای سهماهه دوم رسید.

دلار نیوزلند باتوجهبه این داده صبح امروز بهترین ارز گروه ده (G10) است و بهترین عملکرد را داشته است؛ زیرا بازارها شرطبندی بر روی کاهش نرخ در هفته آینده را که تقریباً بهطور کامل قیمتگذاری شده بود و احتمال ضمنی آن ۵۰ درصد است، کاهش دادند.

انتظار میرود بانک مرکزی نیوزلند در جلسهی آینده خود (هفتهی آینده) تصمیم به حفظ نرخ بهره بگیرد. کاهش انتظارات نرخ بهره در نیوزلند بیشتر به دلیل تأثیرات پیشبینیشده از سیاستهای فدرال رزرو آمریکا (Fed) است و نه به دلیل دادههای داخلی (تورم و اشتغال) که نشاندهندهی ۸۴ نقطه پایه کاهش نرخ بهره تا پایان سال نیستند.

به نظر میرسد بانک مرکزی نیوزلند (RBNZ) ترجیح دهد تا شاهد اقدام فدرال رزرو باشد و ممکن است در جلسهی اکتبر، کاهش ۵۰ نقطه پایهای را ارائه کند. بااینحال، تصمیم هفتهی آینده نزدیک به حالت تعادل (۵۰/۵۰) است و به نظر میرسد بازار بهدرستی پیشبینی کرده است و ما فکر میکنیم که این جلسه توسط بازار قیمتگذاری شده است.

درهرصورت، با توجه به بهبود قابلتوجه اختلاف نرخ بهره و تثبیت سنتیمنت ریسک، انتظار میرود که NZDUSD به بالای ۰.۶۱ برسد، بهخصوص پس از اینکه این جفتارز اخیراً از ۰.۶۰ عبور کرده است.

منبع: ING

یک مورد مهم و برجسته وجود دارد که باید به آن دقت شود و در عکس به صورت پررنگ نشان داده شده است.

با توجه به آن که این مورد مربوط به نرخ ارز دلار آمریکا به ین ژاپنی است و قیمتها پرنوسان هستند. به همین دلیل، انقضاها ممکن است به طور قابل توجهی در معادله موثر نباشند؛ زیرا سنتیمنت بازار در حال حاضر برای USDJPY اهمیت بیشتری دارند.

هیاشی، دبیر ارشد کابینه دولت ژٰاپن: هیچ نظری در مورد حرکات روزانه بازار سهام ندارم.

همکاری نزدیکی با بانک ژاپن در مدیریت سیاستهای اقتصادی و مالی انجام خواهیم داد.

هیچ تغییری در سیاست دولت برای ترویج تغییر سرمایهگذاری به سمت پسانداز وجود ندارد.

اوچیدا معاون بانک مرکزی ژاپن: اگر در اثر نوسانات بازار، پیشبینیهای اقتصادی، نگاه به ریسکها و احتمال دستیابی به پیشبینیهایمان تغییر کند، مسیر نرخ بهره ما بهوضوح تغییر خواهد کرد.

زمانی که بازارها ناپایدار هستند، نرخ بهره را افزایش نخواهیم داد.

شخصاً معتقدم که اقتصاد ایالاتمتحده میتواند به فرود نرم دستیابد.

هیچ تغییر بزرگی در ژاپن و فاندامنتال اقتصادی ایالاتمتحده مشاهده نمیشود؛ بنابراین واکنش بازار به دادههای واحد ایالاتمتحده بسیار بزرگ به نظر میرسد.

حرکتهای اخیر بازار بسیار بیثبات هستند. نرخ بهره واقعی ژاپن بسیار پایین، شرایط پولی بسیار مناسب است

اگر اقتصاد و قیمتها با پیشبینیها همخوانی داشتهباشند، مناسب است که درجه تسهیلات پولی را تنظیم کنیم.

میزان تأثیر سرعت حرکات در فارکس بر قیمتها بیشتر از گذشته است.

ضعیف بودن ین و افزایش متعاقب آن در هزینههای واردات، ریسک صعودی را برای تورم ایجاد میکند.

نرخ بهره کوتاهمدت ۰.۲۵ درصد، همچنان بر مبنای واقعی بسیار پایین است؛ بنابراین ما همچنان به حمایت از اقتصاد باسیاست بسیار تسهیلی ادامه میدهیم.

با توجه به نوسانات سریع بازار، ما باید سطح فعلی تسهیل پولی را حفظ کنیم.

نوسانات بازار سهام بر فعالیت شرکتها و مصرف تأثیر میگذارد؛ بنابراین عامل مهمی در هدایت سیاستهای پولی است.

قویشدن ین به این معنی است که ریسک بیش از حد تورم کاهشیافته است که بر سیاست پولی ما تأثیر میگذارد.

انتظار میرود مصرف ژاپن پایدار بماند.

تغییراتی که در بازار کار ژاپن مشاهده میشود ساختاری و غیرقابلبرگشت است.

بیش از ۱۰ سال از تسهیلات پولی گسترده، آثار جانبی مختلفی داشته است.

واکنش جفت ارز USDJPY به صحبتهای اوچیدا معاون بانک مرکزی ژاپن

اوچیدا ساعت ۵:۱۷ دقیقه بهوقت ایران سخنرانی کرده است.

شیگرو ایشیبا از حزب حاکم لیبرال دموکرات (LDP): بانک مرکزی ژاپن در مسیر سیاستگذاری درستی قرار دارد تا بهتدریج با نرخ بهره مثبت هماهنگ شود. جنبههای منفی افزایش نرخ بهره، مانند سقوط بازار سهام، در حال حاضر مورد توجه است؛ اما ما باید مزیتهای آن را هم در نظر بگیریم.

نرخ بهره بالاتر میتواند هزینههای واردات را کاهش دهد و صنعت را رقابتی کند.

شیگرو ایشیبا از حزب حاکم لیبرال دموکرات (LDP) بهعنوان یکی از نامزدهای بالقوه برای پست نخستوزیر آینده ژاپن در نظر گرفته میشود.

انتخابات ژاپن در سپتامبر برگزار میکند.

در این ویدئو شما بهصورت فشرده با معاملات حملی (carry trade) در ین ژاپن آشنا میشوید.

در بخشهای مختلف این ویدیو میبینید که چطور معاملات حملی (انتقالی) به سود و ضرر منتهی میشود.

یکی از دلایل ریزش دیروز بازار را «unwinding» معاملات حملی (carry trade) عنوان کردند.

توضیح «unwinding»: درزمینهٔ معاملات و امور مالی، «unwinding» بهطور معمول به فرایند بستن یا برگرداندن یک معامله یا موقعیت سرمایهگذاری اشاره دارد. این ممکن است شامل فروش یک دارایی قبلاً خریداری شده، خرید دوباره یک دارایی قبلاً فروخته شده یا تنظیم موقعیت برای کاهش یا حذف در یک بازار یا اوراق بهادار خاص باشد. Unwinding همچنین میتواند به فرایند خروج از یک سرمایهگذاری پیچیده یا ساختاریافته نیز اشاره داشته باشد، مانند unwinding یک قرارداد مشتقه یا unwinding یک موقعیت صندوق سرمایهگذاری مشترک. بهطورکلی، unwinding در معاملات شامل اقداماتی برای تصفیه یا تنظیم یک موقعیت معاملاتی میشود.

سوزوکی وزیر دارایی ژاپن: به نظارت، تجزیهوتحلیل حرکات بازار مالی و همکاری نزدیک با مقامات مربوطه ادامه خواهیم داد. نهایت تلاش خود را برای مدیریت اقتصاد و امور مالی در حین همکاری با بانک مرکزی ژاپن ادامه خواهیم داد. با آرامش در مورد وضعیت فعلی قضاوت خواهیم کرد. جنبههای روشن در اقتصاد ژاپن در زمینه دستمزد و سرمایهگذاری مشاهده میشود. تحقق رشد اقتصادی تابآور و درعینحال واکنش به تغییرات پیشروی ما مهم است.

هیاشی، دبیر ارشد کابینه ژاپن: افزایش دستمزدها احتمالاً به اشتغال پارهوقت و مشاغل کوچک در پاییز سرایت خواهد کرد. وقتی از وضعیت سهام بیثبات توکیو پرسیده میشود، میگوید برای دولت مهم است که با آرامش قضاوت کند. حرکت بازار را از نزدیک نظارت میکنیم. با بانک مرکزی ژاپن همکاری خواهیم کرد، سیاستهای اقتصادی و مالی را به طور کامل انجام خواهیم داد. در مورد سطوح فارکس اظهارنظر نمیکند. حرکت ارزها باید اصول فاندامنتال را منعکس کنند.

دیپلمات ارزی برتر ژاپن، آقای میمورا، اعلام کرده است، نظرات در مورد این که اقتصاد ژاپن در حال بهبود است تغییر نکرده است.

وی همچنین اظهار کرده است که با بانک مرکزی ژاپن (BoJ) و سازمان کارگزاری مالی ژاپن (FSA) درباره تحولات بزرگ در بازارهای مالی و بورس بحث و گفتگو کردهاند.

شاخص نیکی (Nikkei) رشد کرد.

جفت ارز USDJPY از ۱۴۱ به ۱۴۵ رسیده است.

بازارهای آمریکا پس از بدترین روز در تاریخ بازار سهام ژاپن، توانستهاند ثبات خود را حفظ کنند. در واقع، بازارها در تلاشند تا از شرایط اقتصادی نامطمئن و فشار فروش ناشی از معاملات حملی و اهرمی درس بگیرند. بهبود امروز بازارها نیز تا حدی به دلیل انتشار چند شاخص اقتصادی مثبت از آمریکا بود که نشان از پایداری بخش خدمات داشت. همچنین، سخنان گولزبی از فدرال رزرو با لحنی آرامشبخش، به تقویت این روند کمک کرده است.

بخش زیادی از این نوسانات ناشی از واکنشهای احساسی و معاملات اهرمی و آپشنها است، البته، برخی از سرمایهگذاران بزرگ نیز وارد بازار شدهاند. نرخ بازده اوراق ۱۰ سال خزانهداری آمریکا افزایش یافته و شاخص نزدک توانسته بیش از نیمی از افت خود را جبران کند. در بازارهای کالایی، طلا نیمی از افت خود را جبران کرده و قیمت نفت به وضعیت قبلی خود بازگشته است. در همین حال، بیت کوین که یکی از اولین داراییهایی بود که ریزش کرد، همچنان در وضعیت منفی قرار دارد، اما از ۴۹,۴۵۰ دلار به ۵۴,۳۲۰ دلار رسیده و کمی از افت خود را جبران کرده است.

نقدینگی در بازار کاهش یافته و به نظر میرسد این مساله در حال تبدیل شدن به یک مشکل جدی است. با وجود حجم بالای معاملات الگوریتمی و اهرمی در بازار، وقتی تقاضا کاهش مییابد، کسی برای خرید باقی نمیماند و همین امر منجر به نوسانات غیرمعمول در سهام بزرگ و اوراق قرضه شده است. از سوی دیگر، انتظارات از فدرال رزرو بالاست، اما آیا این بانک مرکزی باید در دو جلسه بعدی نرخ بهره خود را ۵۰ نقطهپایه کاهش بدهد؟ همانطور که در سخنان بارکین و گولزبی، مقامات فدرال رزرو هم اشاره شد، بانک مرکزی آمریکا در برابر این وضعیت مقاوم خواهد بود.

وزارت دارایی ژاپن (MOF): درآمدهای مالیاتی شرکتها هر ساله از سال مالی ۲۰۲۴ به میزان ۱.۳ تریلیون ین کاهش خواهد یافت به دلیل کاهش مالیاتی که به منظور افزایش حقوق کارکنان اعمال میشود.

برای دولت مهم است که با آرامش تصمیمگیری کند.

من انتظار دارم اقتصاد به تدریج بهبود یابد.

مقدمه: نرخ ارز توسط سرمایهگذارانی که در بازار معامله میکنند، تعیین میشود. مفهوم «ریسکپذیری» و «ریسک گریزی» به تمایلات سرمایهگذاران نسبت به «ریسک» اشاره دارد و به شرایط فعالیت اقتصادی جهان وابسته است. گاهی اوقات به آن «سنتیمنت ریسک» یا «سنتیمنت سرمایهگذار» نیز گفته میشود.

اگر ریسک کم در نظر گرفته شود، این بهعنوان «ریسکپذیری» توصیف میشود. یک محیط «ریسکپذیری» معمولاً در زمان ثبات یا بهبود بازار رخ میدهد. این به سرمایهگذاران اجازه میدهد تا داراییهای «پر ریسک» مانند: دلار استرالیا یا کانادا را انتخاب کنند.

اگر ریسک بالا تصور شود، این بهعنوان «ریسک گریزی» توصیف میشود. یک محیط «ریسکگریز» معمولاً در زمانهای بیثباتی رخ میدهد. یک محیط متزلزل یا نامطمئن میتواند ناشی از رویدادهایی مانند تشدید تنشها در اوکراین (ژئوپلیتیک) باشد و سرمایهگذاران را وادار میکند که احتیاط کنند و داراییهای امنتری را انتخاب کنند. این داراییها میتوانند ارزهای «امن» مانند دلار آمریکا یا ین ژاپن باشند.

پوند چگونه تحت تأثیر «ریسکپذیری» قرار میگیرد؟

بهطور معمول، استرلینگ (پوند) در محیط «ریسکگریزی» ضعیف میشود و در طول «ریسکپذیری» تقویت میشود.

برای مثال، درگیری در اوکراین، سرمایهگذاران را وادار کرده است تا داراییهای مطمئنتری را انتخاب کنند بنابراین شرایط بازار بهعنوان «ریسکگریز» توصیف میشود. این موضوع باعث شده است که پوند در برابر دلار آمریکا ضعیف شود. دلار آمریکا یک ارز بهعنوان «پناهگاه امن» است بنابراین معمولاً در یک محیط «پر ریسک» تقویت میشود.

هنگامیکه صحبت از سنتیمنت ریسک به میان میآید، استرلینگ (پوند) نیز تمایل دارد تا ضعیف شود. در یک محیط «ریسکگریز» تمایل به تضعیف در برابر ارزهای «امن» دارد. بااینحال، میتواند در برابر داراییهای «پر ریسکتر» مانند ارزهای بازارهای نوظهور و دلار استرالیا، نیوزلند و کانادا تقویت شود.

یورو چگونه تحت تأثیر ریسکپذیری و ریسک گریزی قرار میگیرد؟

وقتی صحبت از سنتیمنت ریسک به میان میآید، یورو تا حدودی غیرقابلپیشبینی است. برای سالها، یورو مانند پوند رفتار میکرد – معمولاً در مواقع ثبات بازار یا خوشبینی «ریسکپذیری» تقویت میشد و در زمانهای آشفتگی بازار ضعیف میشد «ریسکگریزی».

بااینحال، در سالهای اخیر، این ارز بیشتر شبیه یک ارز «امن» رفتار کرده است و در زمان نوسانات بازار تقویت میشود؛ بنابراین جفت GBPEUR در شرایط «ریسک گریزی» تمایل به کاهش دارد.

اگرچه همیشه اینطور نیست. با تشدید بحران در اوکراین، علیرغم اینکه پوند معمولاً نسبت به وضعیت بازار حساستر (پر ریسکتر) است، یورو در برابر پوند ضعیف شده است. این به این دلیل است که بحران تأثیر مستقیمی بر اقتصاد اروپا دارد. اروپا به گاز روسیه متکی است و هرگونه تحریمی از سوی غرب علیه روسیه میتواند بر عرضه این گاز تأثیر بگذارد.

با تشدید بحران در اوکراین، یورو در برابر پوند ضعیف شده است.

چرا برخی ارزها «دارایی امن» هستند درحالیکه برخی دیگر «پرریسک» هستند؟

یک ارز «امن» معمولاً به دلیل اقتصاد پشت آن این خاصیت را دارد. بهعنوانمثال، فرانک سوئیس به دلیل عواملی مانند دولت باثبات سوئیس، صنعت بانکداری امن و بیکاری کم، یک ارز امن است. دلار آمریکا ارز ذخیره جهانی است بنابراین اغلب در مواقع عدم اطمینان، گزینه امن «پیشفرض» است.

جایگاه امن دلار سنگاپور در سالهای اخیر رشد کرده است و تنها اقتصاد جنوب شرق آسیا است که بهعنوان اقتصاد نوظهور شناخته نمیشود؛ بلکه بهعنوان اقتصاد توسعهیافته شناخته میشود.

دلار استرالیا یک ارز حساس به ریسک است؛ زیرا بهشدت به کالاها وابسته است. این به این دلیل است که اقتصاد استرالیا بهشدت به صادرات محصولات کشاورزی و معدنی وابسته است. این کالاها بیثبات هستند و تقاضا از آسیا بر دلار استرالیا تأثیر میگذارد.

کرون نروژ نیز فوقالعاده حساس به ریسک است و در یک محیط «ریسک گریز» ضعیف میشود. در سال 2020، در زمان همهگیری کرونا و کاهش قیمت نفت باعث شد که به کمترین میزان خود از سال 1971 سقوط کند.

بهطور مشابه، ارزهای بازارهای نوظهور، مانند روبل روسیه و رئال برزیل، به دلیل وابستگی شدید اقتصاد روسیه و برزیل به کالاها و دورههای بیثباتی سیاسی، «ریسک بیشتری» دارند.

شاخص نیکی (Nikkei 225) تنها در سه روز، کل سود سال خود تا به امروز را از بین برد.

بازار سهام ژاپن بدترین زیان را از سال 1987 متحمل شده است.

برخی از اعضا گفتند که قیمتهای واردات به دلیل کاهش اخیر ارزش ین افزایشیافته و این موضوع ریسک افزایش تورم را ایجاد میکند.

یکی از اعضا گفت: اگر فشار تورم بر هزینهها منجر به افزایش انتظارات تورمی و افزایش دستمزدها شود، میتواند تورم اساسی را افزایش دهد.

یکی از اعضا گفت: افزایش هزینههای نیروی کار در حال شتاب است و میتواند در تورم مصرفکننده ظاهر شود.

یکی از اعضا گفت: بانک مرکزی ژاپن ممکن است نیاز به تعدیل درجه تسهیل پولی داشته باشد؛ زیرا تورم ممکن است به دلیل افزایش فشار هزینهها بیشازحد شود.

یکی از اعضا گفت: بانک مرکزی ژاپن باید نرخ بهره را در زمان مناسب و بدون تأخیر افزایش دهد.

یکی از اعضا گفت: افزایش نرخ بهره باید تنها پس از بازگشت واضح تورم انجام شود، دادهها افزایش انتظارات تورمی را تأیید میکند.

اعضا توافق کردند ضعف اخیر ین تورم را بالا میبرد و هوشیاری در هدایت سیاست پولی لازم است.

یکی از اعضا گفت که سیاست پولی بانک مرکزی ژاپن نباید تحتتأثیر حرکتهای کوتاهمدت ارزهای خارجی قرار گیرد.

هفته جدید با ریسکگریزی (Risk off) شروع شده است.

از منظر فصلی در بازار ارز در این ماه چه انتظاری می توان داشت؟

AUDUSD

روی کاغذ، اوت بدترین ماه برای AUDUSD و تقریباً برای استرالیا بهطورکلی بدترین ماه است. طی 20 سال گذشته، این جفت در 16 ماه از 20 ماه اوت گذشته کاهشیافته است. تقریباً برخلاف آنچه در فوریه معمولاً برای AUDUSD رخ میدهد؛ اگر به AUDJPY نگاه کنید، روند نیز تقریباً مشابه است:

AUDJPY

این ممکن است کمی نشانه این باشد که اوت بهطور کلی یکی از بدترین ماهها برای معاملات ریسکی است. درواقع، این یکی از بدترین ماهها برای شاخصهای اصلی در اروپا نیز است. شاخص DAX(آلمان)، اوت بدترین عملکرد فصلی بوده است، درحالیکه برای CAC 40(فرانسه)، دومین ماه با عملکرد نامطلوب بوده است (فقط ژوئن بدتر است).

یا اگر میخواهید چیزها را بیشتر به ارز ین گره بزنید، اوت نیز دومین ماه با عملکرد بد برای Nikkei (ژاپن) بوده است (فقط ژانویه بدتر است) و همانطور که در اینجا دیده میشود، در حال حاضر یک شروع فاجعهبار برای ماه است.

اما در مورد USDJPY، اوت از نظر تاریخی کمی ماه ضعیفی بوده است. اما در سالهای اخیر، الگوی متفاوتی در حال ظهور است.

USDJPY

در چهار سال گذشته، این جفت در ژوئن افزایشیافته بود و سپس در ژوئیه سقوط کرد و در ماه اوت دوباره جهش کرده است. تا اینجای سال، این جفت در ماه ژوئن نیز صعود کرد و در معاملات ژوئیه سقوط کرد. آیا بهاینترتیب در ماه اوت شاهد جهش خواهیم بود؟ البته اکنون اوضاع کاملاً متفاوت است زیرا بانک مرکزی ژاپن بهتازگی نرخ سیاست پولی خود را افزایش داده و ژاپن در ماه گذشته در بازار مداخله کرده است.

اوت معمولاً بدترین ماه برای مس است.

مس

اما من حدس میزنم که میتوانید آن را به این که بهطورکلی در طول سالها، ماه ضعیفی برای ریسکپذیری است. ژوئیه معمولاً ماه قوی برای مس بوده است؛ اما ماه گذشته این فلز نزدیک به 4 درصد کاهش یافت.

و با نگاهی به 10 سال گذشته، اوت همچنین یکی از بهترین ماهها برای اوراق خزانه 10 ساله است(کاهش بازدهی). بنابراین این نیز تا حدی یک باد موافق برای ارز ین است. ما در حال رسیدن به آن در اوایل این هفته با بازدهی زیر 4 درصد پس از فدرال رزرو در اوایل این هفته هستیم.

این بزرگترین نزول از سال 2020 تا به امروز است. ین به بالاترین سطح خود از ماه مارس نزدیک شده است و بر اقتصاد صادرات محور ژاپن تأثیر گذاشته است.

سایتو، وزیر صنعت ژاپن: وضعیت فاندامنتال ژاپن بد نیست. حرکت قوی در سرمایهگذاری و افزایش دستمزدها ادامه دارد.

سوزوکی وزیر دارایی ژاپن: حفظ مدیریت صحیح بدهی از طریق گفتگوی نزدیک با فعالان بازارها مهم است. کاهش خرید اوراققرضه (JGB) توسط بانک مرکزی ژاپن (BOJ) باعث افزایش نیاز مؤسسات مالی به خرید JGB میشود و اهمیت گفتوگو با فعالین بازارها را افزایش میدهد.

تقویت ین میتواند قیمت واردات را پایین بیاورد و قیمت مصرفکننده را مهار کند.

قبل از اعلام خروج کامل از تورم منفی، نیاز به این باور دارید که ژاپن به تورم منفی باز نخواهد گشت.

هیاشی، دبیر کابینه ژاپن: قیمت سهام در بازار بر اساس عوامل مختلفی ازجمله شرایط اقتصادی و فعالیتهای شرکتی تعیین میشود. برای حرکت ارزها به شیوهای باثبات و منعکسکننده اصول فاندامنتال مهم است. از نزدیک حرکات فارکس را تحتنظر داریم. در مورد سطوح فارکس نظری ندارم.

تحلیلگران مؤسسه Commerzbank: در کوتاهمدت، با چنین عملکردی حمایت از ین همچنان ادامه دارد - بهخصوص اگر وزارت دارایی ژاپن نیز از لحظات مناسب برای مداخله استفاده کند.

اوئدا، رئیس بانک مرکزی ژاپن، در نشست اخیر تأکید کرد نرخ بهره واقعی در شرایط فعلی همچنان بسیار منفی است و کمتر از سطوح خنثی قرار دارد که نشاندهنده امکان انقباض بیشتر پولی است.

در نتیجه، تحلیلگران MUFG پیشبینی خود را تعدیل کرده و اکنون انتظار دارند بانک مرکزی ژاپن تا پایان سال مالی جاری که در ۳۱ مارس به پایان میرسد، دو بار دیگر نرخ بهره را افزایش دهد. به گفته MUFG، بانک مرکزی ژاپن نشان داده است که تمایل بیشتری برای افزایش نرخ بهره دارد تا سیاستهای پولی در این کشور را به وضعیت عادی نزدیکتر کند.

تحلیلگران MUFG معقتدند در صورت شکست سطح ۱۴۸.۵، روند صعودی که از اوایل سال ۲۰۲۳ آغاز شده بود، پایان خواهد یافت و ممکن است نرخ برابری دلار آمریکا به ین ژاپن به سطح ۱۴۰ تا پایان سال برسد.

مقدمه: پاول شب گذشته عمداً احتمال کاهش نرخ بهره در سپتامبر را روی میز قرارداد. نرخهای کوتاهمدت دلار کاهش پیدا میکنند و درصورتیکه دادههای آمریکا ضعیف گزارش شوند، دلار را در معرض ریسک نزول قرارمیگیرد. این ریسک ناشی از داده تولید ISM در ماه ژوئیه و گزارش اشتغال (NFP) فردا در ایالاتمتحده است. همچنین مراقب کاهش نرخ بهره در بریتانیا باشید.

دلار آمریکا: نرخهای کوتاه در حال کاهش هستند

دیروز دلار در ابتدا با انتشار بیانیه جدید FOMC افزایش یافت؛ اما زمانی که جروم پاول (ظاهراً) عمداً طرح جدیدی را اتخاذ کرد که کاهش نرخ بهره در سپتامبر «ممکن است روی میز باشد» دلار کاهش یافت. این عبارت - همراه با تأکید بر بازگشت به وظایف دوگانه بانک مرکزی - درواقع باعث کاهش نرخهای کوتاهمدت ایالاتمتحده شد. بازدهی خزانهداری دوساله ایالاتمتحده حدود ۱۰ نقطه پایه کاهش یافت و به سطحی که آخرین بار در اوایل فوریه مشاهده شده بود، بازگشت.

مهمتر از همه، نرخ ترمینال فدرال رزرو بود که برای چرخه تسهیل مورد انتظار به پایینترین سطح سقوط کرد. بهعنوانمثال، نرخ OIS دلار آمریکا به مدت یک ماه، دو تا سه سال، به سطح پایین اوایل فوریه بازگشت و باورهای ظاهر شده که ریاستجمهوری ترامپ به معنای نرخ ترمینال بالاتری از سوی فدرال رزرو خواهد بود، را تضعیف کرد.

این ضعیف شدن در نرخهای کوتاهمدت ایالاتمتحده باید برای دلار منفی و برای داراییهای ریسکی مثبت باشد. مشکل داراییهای ریسکی این است که تهدیدات ژئوپلیتیکی بهعلاوه داستان تولید بسیار ضعیف در اروپا و آسیا بهسختی از ارزهای سازگار با رشد حمایت میکند. شاید به همین دلیل است که همچنان ین ژاپن و فرانک سوئیس بزرگترین ذینفعان از این محیط ضعف دلار هستند.

در مورد USDJPY، بههرحال، موقعیت آن در سطح سوداگرانه نسبت به ابتدای ژوئیه متعادلتر است. ما از ابتدای ژوئیه شاهد یک اصلاح ۸ درصدی بودهایم (مشابه اصلاحی که در اواخر سال گذشته مشاهده شد) و ما گمان میکنیم که برای اصلاح تا ۱۴۰ به اخبار بد بسیار بیشتری نیاز است - بهعنوانمثال، مشابه اصلاح اکتبر ۱۹۹۸. ما شک داریم که اصلاحات تا این حد گسترش یابد؛ اما اذعان داریم که محیط ضعیف نرخهای ایالاتمتحده و تهدید ترامپ برای حمایت از سیاست دلار ضعیف در آستانه نوامبر، USDJPY را شکننده نگه میدارد. ۱۵۱.۶۰/۱۵۲.۰۰ ممکن است بهترین سطوحی باشد که USDJPY اکنون در هر جهش اصلاحی با آن روبهرو میشود.

برای امروز، تمرکز بر دادههای تولید ISM ایالاتمتحده خواهد بود که میتواند شاخص دلار را به پایینترین حد اخیر، نزدیک به ۱۰۳.۶۵ نگه دارد.

یورو: مشکلات در محیط مطلوب

جفتارز EURUSD باید در حال حاضر بهتر عمل کند؛ زیرا نرخهای کوتاهمدت آمریکا دوباره در حال حرکت (کاهش) هستند. مشکل این است که نرخهای کوتاهمدت یورو نیز در حال کاهش هستند؛ زیرا بازار تصور میکند که بانک مرکزی اروپا بیش از دو بار در انتهای امسال نرخ بهره را کاهش میدهد.

بااینحال، بخش تولید اروپا همچنان در وضعیت نامطلوبی قرار دارد - و PMI تولید چین دیشب نیز ضعیف بود. این به این معناست که یورو بهعنوان وسیلهای برای بیان نگرانی نسبت به ضعف دلار مورد توجه قرار نمیگیرد؛ بنابراین به نظر میرسد که EURUSD میتواند برای مدتی در محدوده ۱.۰۸۰۰-۱.۰۸۵۰ حمایت شود و بهترین امید آن این است که برخی از دادههای آمریکا ضعیفتر از انتظارات باشند. با کاهش قیمتگذاری نرخ بهره آمریکا و شرایط نفت در پی تنشهای خاورمیانه، کرون نروژی ممکن است تعدادی دوست دیگر (مورد توجه قرار گیرد) بیابد. فروشندگان EURNOK ممکن است در منطقه ۱۱.۸۵/۹۰ ظاهرشوند.

پوند انگلستان: ما (تیم ING) مدتهاست که پیشبینی کردهایم که بانک مرکزی انگلستان، امروز نرخ بهره را کاهش خواهد داد و همچنان به این پیشبینی پایبند هستیم. همچنین به نظر میرسد که بازار نیز به همین سمت متمایل است.

این کاهش نرخ میتواند منجر به افت ۱۰ تا ۱۵ نقطه پایه (bp) در بازدهی اوراققرضه دولتی دهساله (Gilt) شود و همچنین یک سنت از ارزش GBPUSD کاسته خواهد شد.

دلیل اصلی کاهش نرخ بهره این است که چرا بانک مرکزی انگلستان باید منتظر بماند؟ اگر موارد نوسانی را از تورم خدمات حذف کنید، مشخص است که تورم خدمات در حال کاهش است و بهطور قاطع در نظرسنجیهای تصمیمگیران بانک انگلستان تأیید شده است. اگر بانک انگلستان نرخ بهره را کاهش دهد، توافق عمومی بر این است که هیچ راهنمایی درباره مسیر احتمالی کاهشهای آینده نرخ بهره ارائه نخواهد داد. اما در ماه مه، اندرو بیلی، رئیس بانک انگلستان، بیان کرد که بازار بهطور نادرستی مسیر کاهشهای آینده را دستکم گرفته است؛ بنابراین اگر چنین اظهاراتی تکرار شود، بهاحتمال زیاد باعث خواهد شد که ارزش پوند بیشتر کاهش یابد.

پیشبینی میکنیم که در صورت کاهش نرخ بهره، جفتارز EURGBP به سطوحی در محدوده ۰.۸۴۶۰ تا ۰.۸۴۸۰ خواهد رسید.

منبع: ING

در تاریخ ۱ اوت ۲۰۲۴، بازارهای سهام ژاپن با بیشترین کاهش خود از سال ۲۰۲۰ مواجه شدند، در حالی که ارزش یِن افزایش یافت. این تغییرات به دلیل پیشبینی افزایش بیشتر نرخ بهره توسط بانک مرکزی ژاپن (BoJ) رخ داده است. در عین حال، قیمتهای نفت به دلیل تنشها در خاورمیانه برای دومین روز افزایش یافت.

فدرال رزرو آمریکا نشانههایی از کاهش نرخ بهره در سپتامبر آینده داده است. همچنین، پس از اعلام فروش بالاتر از انتظار متا، سهام آتی آمریکا نیز افزایش یافت.

انتظارات معاملهگران مبنی بر کاهش اختلاف نرخ بهره آمریکا و ژاپن پس از دو بیانیه روز چهارشنبه بانکهای مرکزی بود. پس از افزایش نرخ بهره کازوئو اوئدا، رئیس بانک مرکزی ژاپن، اظهار داشت که اگر انتظارات قیمتگذاری آن برآورده شود، افزایش نرخ بهره بیشتری خواهند داشت. شاخص Topix ژاپن بیش از ۴ درصد سقوط کرد؛ زیرا ین در برابر دلار به ۱۴۸.۵۱ رسید که بالاترین سطح از مارس است. این ارز در ماه گذشته حدود ۸ درصد افزایشیافته است.

سرمایهگذاران اکنون برای نشست بانک مرکزی انگلستان آماده میشوند. بر اساس پیشبینیها، بانک مرکزی انگلستان (BoE) قرار است در بررسی سیاستهای خود نرخ بهره را ۲۵ نقطه پایه کاهش دهد که اولین کاهش از زمان شروع همهگیری است.

گزارش بانک ژاپن: رفتار تعیین قیمت در شرکتهای بخش خدمات به طور کلی دارای تغییر است

گزارش بانک ژاپن: رفتار تعیین افزایش حقوق شرکتهای بزرگ به طور پیوسته به شرکتهای کوچکتر گسترش مییابد.

گزارش بانک ژاپن: این احتمال وجود دارد که حقوق و تورم از انتظارات فراتر روند، همراه با انتظارات بالاتر از تورم و بازار کار رقابتی، باشد.

گزارش بانک ژاپن: ما باید به دقت بررسی کنیم که آیا نتیجه مذاکرات قوی حقوق امسال در قیمتهای خدمات بازتاب پیدا خواهد کرد یا خیر؟

وزارت دارایی (MOF) در ژاپن مسئول تدوین سیاست ارزی در این کشور است و بانک مرکزی ژاپن (BOJ) مسئول اجرای چنین سیاستهایی بهویژه درزمینهٔ مداخله ارزی است.

وزارت دارایی (MOF) اگر معتقد باشد (در شرایط فعلی) ین خیلی ضعیف است، میتواند تصمیم به مداخله در بازار فارکس بگیرد. هنگامیکه وزارت دارایی تصمیم به مداخله میگیرد، دستورالعملهایی را به بانک مرکزی ژاپن میدهد. سپس بانک مرکزی ژاپن با خرید ین (در شرایط فعلی) عملیات خود را در بازار فارکس انجام میدهد. حساب ویژه صندوق ارز (FEFSA) که تحت صلاحیت وزارت دارایی (MOF) است برای مداخلات استفاده میشود.

توجه داشتهباشید که در این شرایط، بانک مرکزی ژاپن (BOJ) برای مداخله در بازار ارز، اقدام به خرید یِن میکند. برای تأمین مالی این خرید، BOJ از ذخایر دلاری خود استفاده میکند تا دلار (ارزهای دیگر در صورت نیاز) بخرد. بهعبارتدیگر برای کنترل ارزش یِن، از ارزهای دیگر مانند دلار استفاده میکند و این فرایند تحت نظارت وزارت دارایی (MOF) انجام میشود.

عملیات BOJ معمولاً از طریق بانکهای تجاری که در بازار ارز (فارکس) فعالیت میکنند، انجام میشود. این عملیات ممکن است معاملات نقدی یا معاملات آتی باشند که در تاریخ آینده انجام میشوند.

توجه داشتهباشید که درحالیکه MOF حق نهایی تصمیمگیری در مورد مداخله را دارد، این کار را با مشورت نزدیک با BOJ انجام میدهد. بانک مرکزی ژاپن تخصص و مشاوره در مورد شرایط بازار پولی و مالی ارائه میدهد که میتواند بر تصمیم MOF تأثیر بگذارد. این همکاری نشاندهنده تعادل بین نقشهای دو نهاد است: MOF بهعنوان مشاور اصلی مالی و اقتصادی دولت و BOJ بهعنوان بانک مرکزی کشور که پایداری در سیستم مالی را حفظ میکند.